В декабре мы по традиции подводим итоги конкурса «Лучший частный инвестор», но делаем это по своему.

Первое шокирующее подведение итогов мы сделали в 2010 году, когда обратили внимание не на лидеров по доходности, а на общий результат всех участников. (Результаты за 2011 и 2012)

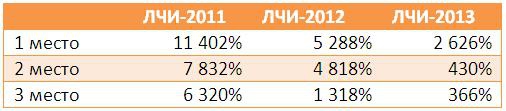

Тем не менее, в 2013 году резкое снижение доходности лидеров сразу «бросается в глаза».

Мы не изучали специально причин этого явления. В комментариях к этому посту Вы можете предложить своё объяснение этой ситуации.

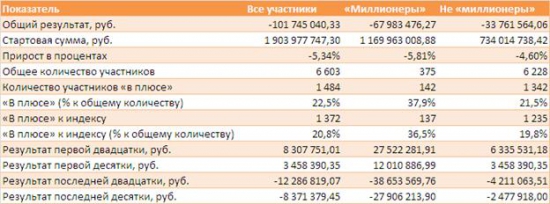

Коллективный результат участников заметно ухудшился по сравнению с прошлым годом: -5,34% при почти нулевом изменении индекса +0,18% (в прошлом году -1,95%, при индексе -1,37%). По нашему мнению это связано с повышением влияния транзакционных издержек при проведении операций.

Заметное снизилось количество участников «в плюсе» (и «в плюсе» к индексу, что в этом году почти одно и тоже). Напомним, что в прошлом году «в плюсе» было 37,2% («в плюсе» к индексу 48,4%). Надо отметить, что этот показатель сохранился практически на уровне прошлого года(39,8%) для категории «Миллионеры». При этом их доля в общем объёме средств в этом году снизилась до 61,5% (с 75% в прошлом).

Также видно, что в этом году «миллионеры» из первой двадцатки выиграли существенно больше денег, чем в прошлом году, а «миллионеры» из последней двадцатки существенно больше проиграли.

Результаты в номинациях

Худший результат в процентах у спекулянтов на валютном рынке, а в абсолюте у тех, кто играл на фондовом рынке. При этом наиболее заметно пострадала «последняя двадцатка» игроков на срочном рынке. Справедливости ради надо отметить, что максимальный в абсолюте выигрыш тоже приходится на первую двадцатку игроков срочного рынка. Здесь же максимальное число игроков оставшихся «в плюсе» несмотря на отрицательное математическое ожидание этого рынка.

Общее количество участников в этом году формально выросло до 6 603 (с 5 497 в прошлом), но в этом году нет смешанной номинации. Участник, торгующий на фондовом и срочном рынке, учитывается в каждой номинации, а общее количество участников получается как сумма участников в номинациях. Так что сделать вывод о реальном количестве мы не смогли (в прошлом году участники «без номинации» составляли значительную долю (36%) в общем количестве и огромную долю в монетарном выражении – 80%).

Выводы

- Из года в год, подводя итоги ЛЧИ, мы говорим о том, что спекуляции, скорее всего, приведут к финансовым потерям (только 22,5% участников остались в плюсе). В то же время биржа и брокеры получили максимальный маркетинговый и коммерческий эффект от мероприятия. Они заработали комиссии участников, а результаты победителей смогут использовать для демонстрации того, чего можно добиться в трейдинге, забывая при этом упомянуть общую статистику конкурса.

- Несмотря на то, что почти 21% участников показали результат «лучше индекса», в долгосрочной перспективе (например, на отрезке от 5 лет) согласно статистике их количество стремится к 7%. Это связано с тем, что, во-первых, индекс в долгосрочной перспективе изменяется в положительную сторону, а во-вторых, транзакционные издержки носят накопительный характер и за 5 лет их размер может вырасти в 24 раза (24 отрезка по 2,5 месяца = 5 лет).