|

|

|

С целью закрыть все потребности клиентов компания в партнерстве с новосибирским проектным институтом АО «Сибпроектнииавиапром» предлагает целый спектр дополнительных услуг в сфере проектирования, отвечая практически на все запросы заказчиков, обеспечивая тем самым комплексное обслуживание. После начала СВО крупные проектные игроки, а это были преимущественно зарубежные компании, которые проектировали объекты под ключ для агро- и молокоперерабатывающих предприятий, начали покидать российский рынок. Возникла нехватка проектировщиков, и компании-партнеры решили освоить рынок, предложив молочным предприятиям и АПК услуги по проектно-изыскательским работам, модернизации и проектировке молокоперерабатывающих производств, ферм КРС, свинокомплексов, птицефабрик, скотных дворов, овоще- и зернохранилищ. Сергей Новиков, директор по развитию АО «Ламбумиз», пояснил: «Проектирование объектов, подбор оборудования выходят за рамки возможностей любого молокозавода. Это сложная задача — расширить производство, просто пристроив новый цех, или купив оборудование, нельзя. Установлены определенные нормы, требования к этому технологическому процессу. Если проектировщик не проводил внутреннюю экспертизу проекта, не следил за ходом работ, молокозаводу потом не получить санитарно-эпидемиологическое заключение». Для «Сибпроектнииавиапрома» данное направление было новым, но их компетенций с избытком хватает на эту работу. «Ламбумиз» же ищет клиентов, нуждающихся в упаковке, а после предлагает им контракт для проектирования. Также у эмитента наработаны компетенции в части процесса переработки молока, позволяющие ему выступать техническим консультантом, ведь для проектирования необходимо знать всю полную технологическую цепочку переработки молока. Первые пробные контракты заключены с крупными игроками, такими как племзавод «Ирмень», «Агропромкомплектация». В частности, у «Агропромкомплектации» есть и мясоперерабатывающий и молочный комбинаты, их агрохозяйство разбросано территориально — Курская, Смоленская, Рязанская области. Агрохолдинг заказал проектировку шести свинокомплексов «под ключ», начиная с инженерных изысканий, заканчивая подбором оборудования. Для «Ламбумиза» это весомое расширение сервиса. Помимо упаковки у компании есть еще технический сервисный центр как отдельная статья бизнеса, который занимается приладкой упаковки, модернизацией оборудования, покупкой новых станков, осуществлением планово-предупредительного ремонта. «Вот наглядный пример слаженной работы команды — через упаковку, обслуживание или проектировку клиент приходит со своими заказами и в итоге получает комплексное обслуживание, что очень удобно», — резюмировал Сергей Новиков.

|

|

25 апреля состоялось размещение второго облигационного выпуска ООО «Кузина». Весь объем был выкуплен инвесторами за один день. Бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A1065H8.

Размещение выпуска Кузина-БО-П02 проходило по открытой подписке в течение 1 торгового дня. За это время состоялось 295 сделок. Максимальный объем одной заявки — 6 млн руб., минимальная сумма покупки — 5 тыс. руб. Средняя заявка зафиксирована на уровне 237 тыс. рублей, а самая популярная заявка — 112 тыс. руб. Напомним, что объем выпуска — 70 млн руб. номинал 1 облигации — 1 000 руб., срок обращения — 4 года, ставка купонного дохода — 16,5% годовых на первые 18 купонных периодов, с 19 к.п. — 15% годовых (YTM к погашению — 17%). Предусмотрено частичное досрочное погашение по 8% от номинальной стоимости в даты окончания 24, 27, 30, 33, 36, 39, 42, 45 к.п. и 36% в дату окончания 48 к.п. Также в даты окончания 24 и 36 к.п. по усмотрению эмитента может состояться досрочное погашение. Привлеченные инвестиции ООО «Кузина» направит на пополнение оборотных средств с целью восполнения оборотного капитала, который в 2021-2022 гг. был направлен на погашение финансового долга. Кроме недавно размещённого выпуска у компании в обращении находится еще один c ISIN-кодом: RU000A100TL1. Его ООО «Кузина» разместило в сентябре 2019 года на сумму 55 млн руб. и со ставкой купонного дохода в 15% годовых. Погашение этого впуска состоится в августе 2023 года. На 26 апреля 2023 года из первоначального объема эмиссии в 55 млн руб. в обращении находится 8,23 млн руб. Эмитент успешно реализовал 25 частичных досрочных погашений по 3,4% от номинала в 10 000 руб. и на общую сумму выплаты в 1 866 600.125 руб. каждое. А 28 апреля 2023 года буден проведен 26 амортизационный платеж на тех же условиях.

|

|

Середина недели дает понимание какие интересы присутствуют в головах трейдеров на бирже. Не все валюты готовы к движению. Тем не менее Евро и Франк достаточно интересны на сегодня. Плюс все еще есть ограничения по торговле металлами и газом. Смотрите внимательно.

|

|

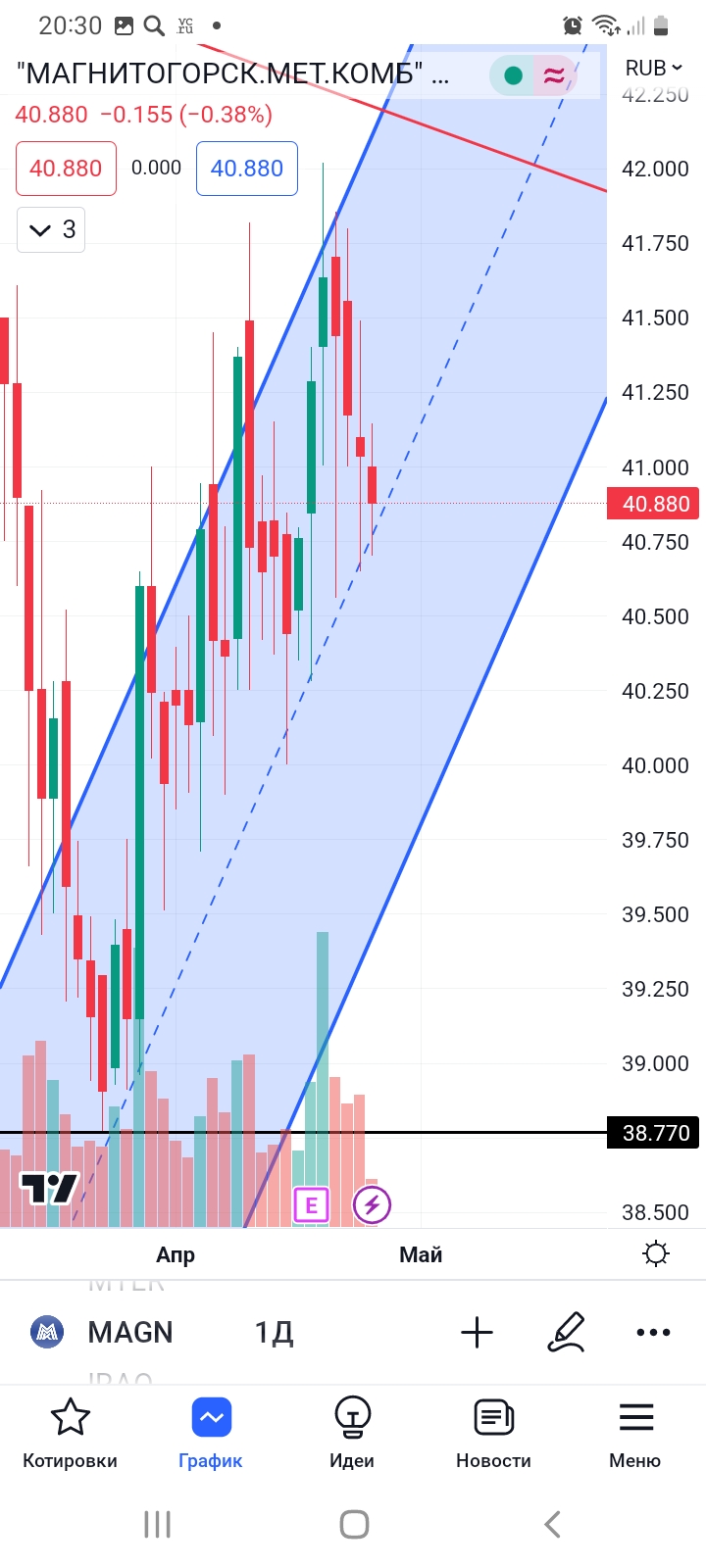

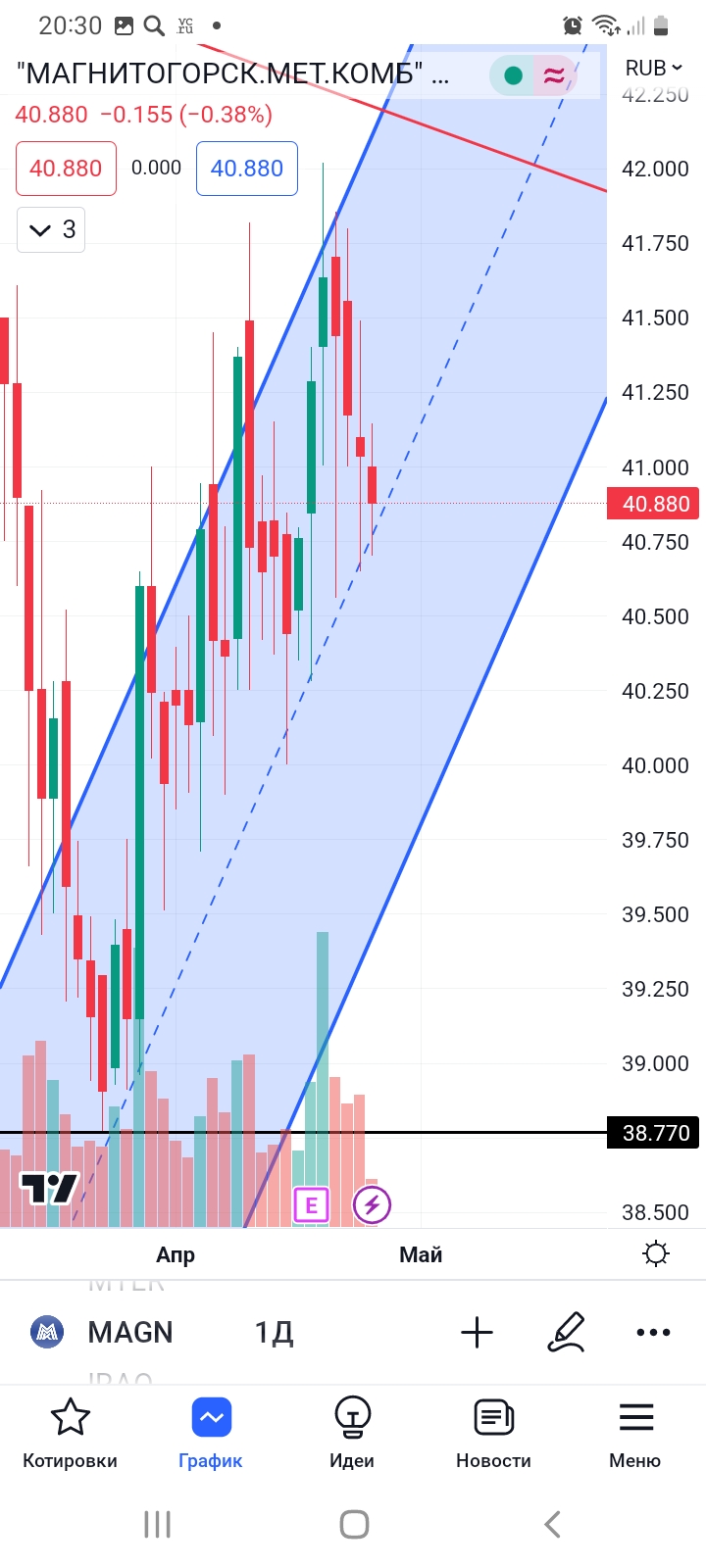

Среднесрочные и краткосрочные идеи и их разбор смотри в телеграмме t.me/Syzran1995 Акции сегодня достигли средней линии канала, от 40,88 возможен отскок к верхней границы канала 42. В случае ухода ниже средней линии канала, актив уидет на нижнею границу 39.8. Откуда будет очередная попытка роста Интересен ращбор актива? Пишите в телеграмм t.me/Syzran1995 Впоследствие сделаю разбор и выложу пост в канале

|

|

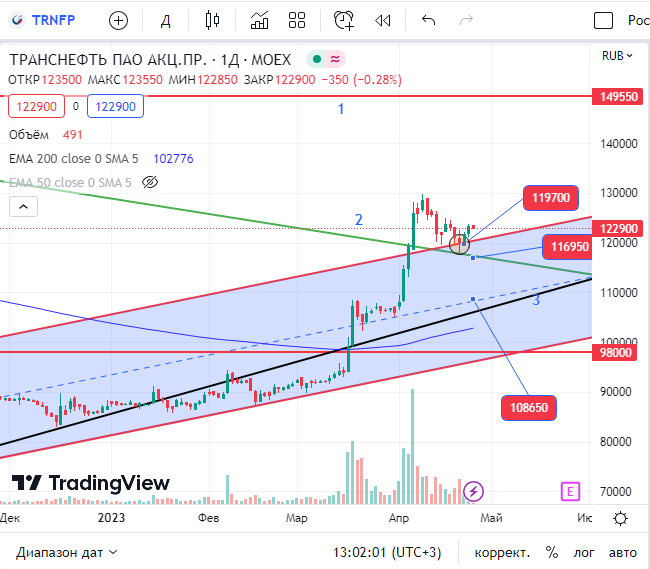

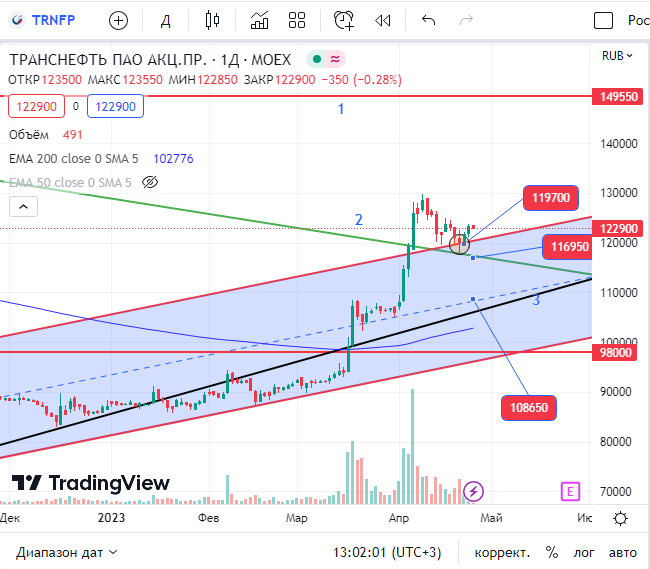

Среднесрочные и краткосрочные идей и их полный разбор смотри в телеграмме t.me/Syzran1995 #Транснефть Разбор по просьбе подписчика 🔻Среднесрочно Актив уперся в 200 недельную скользящую среднею (130000) и видим небольшой откат, к ранее пробитой верхней границы канала. Положительный момент, то что акции пробили конттрендовую линию номер 2 и успели ее пробить. Среднесрочно исходя из вышесказанного, актив идеально подходит на среднесрочную дистанцию, год полтора. ‼️Цели роста: первая цель 180 тыс, далее обновления ист. хая до 240000 примерно по сетке фибонначи 🔻Краткосрочно При очередном спуске до 1200000 можно покупать (верхняя граница канала) ✅Цель линия номер 1 В случае ухода ниже верхней границы канала, актив может упасть на линию номер 2 (117 тыс примерно) от нее может последовать очередная попытка роста к линии номер 1. А если же и линия номер 2 не устоит, то дорога акциям на среднею линию канала до 108650. Откуда будет отскок ‼️‼️Но базовый сценарии, это отскок от верхней границы канала, что мы видели в четверг на той недели. ✅Цель линия номер 1 (149550) Не является ИИР Интересен разбор актива? пишите в телеграмме t.me/Syzran1995 Впоследствие сделаю разбор и выложу пост в канале

|

|

Мероприятие состоится сегодня, 25 апреля, в 14:00 по московскому времени на канале Boomin. ФПК «Гарант-Инвест» проведёт прямой эфир для инвесторов накануне размещения выпуска 002-P06. Спикер: Алексей Панфилов — Основатель и Президент ФПК «Гарант-Инвест»Ведущая и модератор эфира: Евгения Дергачёва — Главный редактор ОТС-Горсайт, журналист, телеведущая Прямой эфир пройдет в 14:00 по московскому времени на YouTube-канале Boomin. Предварительная регистрация не требуется. Подключиться к эфиру можно по ссылке. Чтобы ваши вопросы точно попали в эфир, лучше задать их заранее. Это можно сделать в чате на странице трансляции в YouTube, на почту news@boomin.ru, в комментариях к этому сообщению, либо напрямую главному редактору в телеграм @GlavRedBoom.

|

|

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности ООО «НЗРМ» на уровне ruBB-, прогноз стабильный. Напомним, что ООО «Новосибирский завод резки металла» — металлообрабатывающий завод, специализирующийся на изготовлении продукции из плоского металлопроката, выполнении индивидуальных заказов по обработке металла на собственном производственном оборудовании от сторонних заказчиков и трейдинговой деятельности. Рейтинговое агентство «Эксперт РА» отметило невысокий износ основных средств, вхождение компании в топ-10 крупнейших производителей региона (Сибирский Федеральный округ), а также существенную представленность на рынке изготовления нестандартного листового проката. Эксперты отметили, что несмотря на достаточно высокую долю крупнейшего поставщика в себестоимости (более 50%), риск концентрации на одном поставщике сырья исключен по причине взаимозаменяемости поставщиков ввиду схожести закупаемой продукции. Клиентский портфель «НЗРМ» диверсифицирован — доля крупнейшего покупателя не превышает 25% выручки. По итогам 2022 года выручка компания составила 4 млрд руб., превысив результат 2021 года на 7%. EBITDA выросла на 38% и составила 218 млн руб. Позитивным фактором является и то, что ООО «НЗРМ» не подвержено существенным валютным рискам в связи с отсутствием долга и затрат в иностранной валюте. В начале 2022 года эмитент разместил второй облигационный выпуск на 160 млн руб., при этом первый облигационный выпуск был успешно погашен в августе 2022 года. Уровень долга по итогам 2022 года показал рост с 497 млн руб. до 641 млн руб., однако за счет увеличения EBITDA и денежных средств на 31.12.2022 г. соотношение чистый долг к EBITDA снизилось с 3,1х до 2,4х по итогам 2022 года, что соответствует умеренно низкому уровню долговой нагрузки по бенчмаркам «Эксперт РА». ООО «НЗРМ» ожидает рост долговой нагрузки по итогам 2023 года, но показатель не должен превысить уровень 3,0х. Ликвидность компании находится на высоком уровне: операционный денежный поток на горизонте года от 31.12.2022 г. с учетом остатка денежных средств полностью покрывает все процентные платежи по долгу и погашениям, а также является достаточным для капитальных затрат на поддержание и расширение. В оценке качественной ликвидности эксперты агентства выделили высокую диверсификацию кредитного портфеля: 48% представлено одним кредитором, при этом объем составляет менее двух EBITDA, 25% представлено облигационным выпуском БО-01. Также «Эксперт РА» положительно оценило, что «НЗРМ» совершенствует блок корпоративного управления — в начале 2023 года был сформирован Совет директоров. Несмотря на то, что операционный денежный поток на горизонте года от 31.12.2022 г. с учетом остатка денежных средств полностью покрывает все процентные платежи по долгу и погашениям, процентная нагрузка всё же находится на высоком уровне. Отношение EBITDA к процентным расходам за 2022 год составляет 3,0х. Риск-профиль ООО «НЗРМ» оценивается агентством на умеренно низком уровне. Однако давление на оценку оказывает ряд независящих от «НЗРМ» факторов. Основным в этом ряду является высокий уровень волатильности цен на металл. Умеренно негативное влияние, по оценке «Эксперт РА», оказывают барьеры для входа на рынок металлообработки из-за относительно низкой капиталоемкости и, как следствие, наличия веского уровня конкуренции. Также агентство отмечает наличие пика погашения в ближайшие 5 лет. «Подтверждение кредитного рейтинга компании становится для нас регулярной практикой. Его наличие существенно упрощает наше взаимодействие как с финансовыми институтами, так и в бизнес среде. Уровень доверия клиентов и партнеров растет. Однозначно полезными для нас являются рекомендации экспертов агентства, особенно в части выявленных рисков и потенциальных векторов развития. Менеджмент ООО „НЗРМ“ сделает выводы и предпримет необходимые действия для улучшения позиции рейтинга в следующем году», — так прокомментировал решение экспертного совета рейтингового агентства директор ООО «НЗРМ» Дмитрий Ионычев.

|

|

|

|