|

|

|

💡ЦМТ. 🍋Так Друзья, в пятницу идея отлично отработала, в моменте давала 12%+ профита. 🍋Это часовик. На нём видно, что бумага оставила не закрытый гэп на 14. Придёт туда цена, я не знаю, но было бы шикарно. Пока покупатель сидел на 14,5. И эта цена интересна в плане среднесрочной спекуляции и текущая тоже интересна. 🍋Как только половина импульса слита, цена становится привлекательной. Если учесть, что вы закрылись на хае и берëте по текущей, вы автоматом получаете и бумагу вновь по интересной цене и див 7%, не плохо, да?) 🍋Я же, торгуя на импульсах в таком случае восстанавливаю часть закрытой позиции, например половину. И если цена пойдёт ниже и что-то пойдёт не по сценарию, то остальное восстанавливается ниже. 🍋Да, эта идея не ровня пятничной. Но бумага продолжает быть интересной с учётом слива импульса. В чате я вам писал, что держите бумагу на карандаше, так как та идея, алгоритм был долгоиграющий, а не одноразовый. Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Тинькофф. 🍋Лидер воскресного голосования на 18:00. С него и начнëм. 🍋Если смотреть весь действующий тренд, он был и остаётся восходящим и смены тренда на нисходящий и близко нет. 🍋Сама структура тренда не однородная. Он состоит из нескольких тенденций к поддержке последней действующей цена сейчас приблизилась. В среднесроке жду выход цены над основной трендовой. Устроит и вариант движения цены по действующей трендовой. 🍋Что касается фундаментальных реалий, то для банков наступают не лучшие времена. На днях читал интересную статью, там приводились расчёты по доходам банков и влияние ключевой ставки. Так вот, повышение ставки на 1%, это минус 15 ярдов прибыли. Там конечно не о Тиньке конкретно было, но в любом случае, это негатив для банков. 🍋Теперь, что у нас по ТА сейчас. Цена пришла на сильную поддержку. Коррекционное движение стабилизировалось, волатильность, как была ранее стихла. Цена держит уровень. Если кто-то хотел купить, то на этой стабилизации и уровне можно делать первый закуп. Я выполнил тут усреднение. Вы спросите, как же такой продвинутый Хомяк умудрился купить на падении, раз уже усредняется. На самом деле, я покупал ещё ранее, по тренду на мини коррекции и позиция давала в районе +5%, но снижение было достаточно стремительным и фиксить +1% я уже не стал, ну а в минус я не торгую. 🍋Что касается покупки и ведения позиции сейчас. Рынок пытается восстанавливаться после коррекции, Тинек кстати, только стабилизировался, но всё равно ещё слаб и по этой причине его не сложно вновь отправить ниже, по этому если вдруг бумага пойдёт ниже этого уровня, то рекомендую до красной зоны не усреднять и не увеличивать позицию!!! Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🙅♂Свежих корпоративных событий и отчëтов, вроде как сегодня не намечается. 🍋Друзья, ну что же, открываем новую торговую неделю, попутно месяц и попутно квартал. Любой старт важен, по этому формирование свеч на разных таймреймах будут нести большую (ударение на о) информативность для дальнейшего анализа. 🍋Посткоррекционная фаза рынка продолжается. Как и писал ранее, что рынок по прежнему ещё слаб и что бы ему окрепнуть и принять ту информацию, которая сейчас есть, нельзя вбрасывать в инфо пространство много негатива. Сейчас как говорят, нужно чтобы все эти события оказались в цене котировок без дальнейшего их снижения. Но под конец прошлой недели начали подкидывать дровишек в огонь по поводу доп налогов, пошлин. А ещё инфляция не спит и бакс подрастает. В любом случае, это негатив для рынка, так как будут гулять мысли о ставке в 14, а то и 15%. 🍋Может ли на всëм этом продолжиться восстановление котировок после коррекции? Конечно может, главное что бы дальше по негативу не усугубляли и это рынок делает ещё более избирательнее. Всё подряд расти не будет, начинается фаза интеллектуального трейдинга и инвестирования. 🍋А что касается сегодня, так тут классика жанра. Понедельник - день наблюдений. Нужно понять настроение рынка. А от этой недели не жду сильных ростовых движений по широкому фронту. Самое оптимальное, если получим боковичок, возможно со сползанием ниже. Это было бы предпочтительнее, так как по науке нам надо получить мини волну снижения и хотелось бы что бы она прошла с минимальными потерями. Короче, думаю неделя будет не из простых и надеюсь будут ответы, а не только вопросы! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

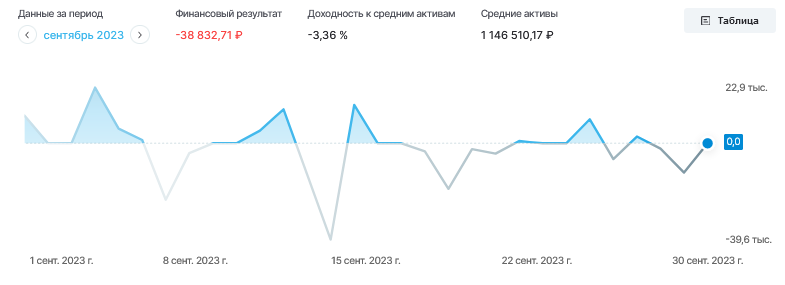

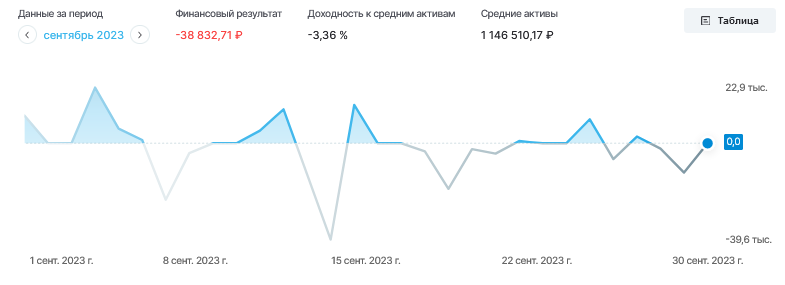

Размер счета на 30.09.2023 составляет 1 131 979 рублей. С 31.08.2023 счет снизился с 1 147 335 на 15 356. В конце сентября было пополнение на 25 000. Доходность счета (за вычетом пополнений) составила -3,5%. За это время индекс Мосбиржи полной доходности (MCFTRR) снизился на 2,9%.

За 9 месяцев 2023 года доходность (за вычетом пополнений) составила 56,9%. MCFTRR за это время вырос на 51,52%. Стоимость портфеля увеличивается как за счет пополнений (64% от текущей стоимости портфеля), так и за счет роста курсовой стоимости финансовых инструментов и полученных дивидендов/купонов (36% от текущей стоимости портфеля).

Таблица с доходностью (за вычетом пополнений) и волатильностью портфеля за весь период инвестирования.

Также полезно сравнить полученные результаты с доходностью по депозитам. Согласно данным Банка России, максимальная процентная ставка по вкладам составляла: 4,56% в конце марта 2021, 18,58% в марте 2022 и 7,676% в марте 2023. Итак, годовой депозит с реинвестированием, открытый в конце марта 2021, принес бы (по формуле сложного процента) 28,7%. Таким образом, портфель выигрывает у банковского депозита. Актуальная структура портфеля представлена ниже.

Ниже прикрепляю скрины с портфелем акций из отчета брокера.

Облигации составляют 17% от общего счета.

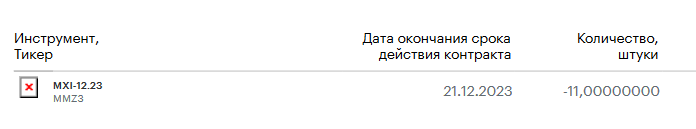

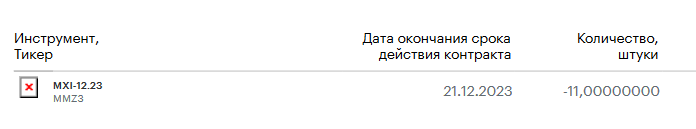

3,8% от общего счета составляет заблокированный FXUS и остаток денежных средств. Также открыт хеджирующий шорт на индекс мосбиржи.

В течение месяца состав портфеля может измениться. Обо всех изменениях пишу в телеграм: https://t.me/kpd_investments Спасибо за чтение и удачи в инвестициях.

|

|

После введения санкций со стороны Запада в 2022 г. у российских эмитентов возникла проблема обслуживания выпусков облигаций, номинированных в «недружественных» валютах и выпущенных с первичным листингом в иностранных депозитариях, которые прекратили обслуживать счета НРД. Одним из способов исполнения обязательств перед инвесторами стал выпуск замещающих облигаций, рынок которых так или иначе демонстрирует определенный рост. Помимо защиты от девальвации рубля этот финансовый инструмент интересен еще и сохранением относительно высоких доходностей. Подробнее о рынке замещающих облигаций — в первой статье цикла публикаций на эту тему инвестора, предпринимателя, соавтора каналов CORPBONDS, CORPBONDS_BOT Дмитрия Куракина.

Еврооблигации российских компаний до февраля 2022 г. представляли собой долговые бумаги, номинированные в долларах США или в одной из европейских валют. Выпускались такие бумаги в европейской юрисдикции с первичным листингом в депозитариях Euroclear или Clearstream. После начала специальной военной операции европейские депозитарии прекратили обслуживание счетов российского Национального расчетного депозитария (НРД), в результате чего владельцы еврооблигаций потеряли возможность получать выплаты (купон, амортизацию, погашение) от эмитентов. Возникла ситуация, когда российские инвесторы перестали получать платежи по долгам фактически российских компаний, которые (в большинстве своем) продолжали по ним платить. Первыми крупно пострадали владельцы еврооблигаций Роснефть-2022 (объем выпуска — $2 млрд). Эмитенту 6 марта 2022 г. предстояло погашение выпуска, сумма на погашение и последний купон были переведены в Euroclear, но дальнейшего перевода денежных средств в сторону НРД не состоялось: владельцы ценных бумаг с правами учета в российском депозитарии остались ни с чем. Некоторое время такая ситуация продолжалась, однако по мере усиления санкционного давления у российских компаний стали возникать новые сложности: иностранные банки-корреспонденты и агенты стали отменять или замораживать платежи. В результате эмитенты, пусть и технически, но рисковали оказаться в ситуации дефолта по отдельным выпускам, что могло грозить в большинстве случаев кросс-дефолтами (правом требования погашения по всем долгам). Дефолт российского госдолга Сложности испытывал не только корпоративный сектор, но и внешний российский госдолг. 4 апреля 2022 г. Минфину РФ предстояло погашение выпуска Россия-2022 XS0767472458. Нельзя было допустить того же, что случилось с облигациями Роснефти, стояла задача сделать так, чтобы российские инвесторы получили положенные им выплаты. В результате Минфин в отношении владельцев бумаг, учитываемых в НРД, успешно произвел все выплаты в рублях по официальному курсу ЦБ РФ. Это было первым опытом исполнения обязательств по еврооблигациям в валюте, отличной от той, в которой бумага была номинирована. Эксперты тогда отмечали, что подобную практику смогут применить и другие эмитенты в отношении своих евровыпусков. Интересно, что и в сторону иностранных держателей Минфин сперва направил рубли, но иностранный банк-корреспондент отказал в исполнении поручений. Минфин заявлял: «Денежные средства в рублях зачислены на счета типа «С». Говорить о конвертации рублей в иностранную валюту можно будет после восстановления доступа РФ к ее валютным счетам». 2 мая, за день до истечения предельного срока, отведенного на выплату, видимо, проанализировав все риски, Минфин все-таки изменил валюту выплаты на «правильную», перевел положенную по выпуску сумму для погашения и выплаты купона, но просчитался. По условиям выпуска эмитент должен был начислять процент по купону — до даты фактического погашения. Если это погашение состоялось 2 мая, а не 4 апреля, то эмитент обязан был доначислить проценты за этот период, чего сделано не было. Комитет по кредитным деривативам (Credit Derivatives Determinations Committees) признал, что этого достаточно для исполнения кредитных дефолтных свопов (CDS). Так и случился дефолт госдолга в 2022 г. В конце мая 2022 г. Министерство финансов США сообщило, что после 25 мая больше не станет продлевать финансовым организациям лицензию OFAC, которая позволяла получать денежные средства за обслуживание внешнего долга России. В это время для российских инвесторов владение еврооблигациями превратилось в рулетку: ряд эмитентов платили «своим» в рублях, большинство же продолжали отправлять доллары и евро «чужим» в европейские депозитарии, оставляя российского инвестора не у дел. Долго так продолжаться не могло. Замещающие облигации: становление 5 июля 2022 г. президентом Российской Федерации был подписан Указ №430, предписывающий российским компаниям, которые имеют обязательства по еврооблигациям, исполнять их перед держателями бумаг с учетом прав в российских депозитариях одним из двух способов: - совершая раздельные платежи в адрес держателей в российских и иностранных депозитариях; - выпустив замещающие облигации. Замещающие облигации (ЗО) — новый тип долговых бумаг, который должен был по всем параметрам (сроки выплаты купонов, амортизации, оферты и погашения, размер дохода, номинальная стоимость, валюта номинала, объем выпуска) совпадать с замещаемым выпуском. Все выплаты должны происходить в рублях по официальному курсу ЦБ на день платежа.

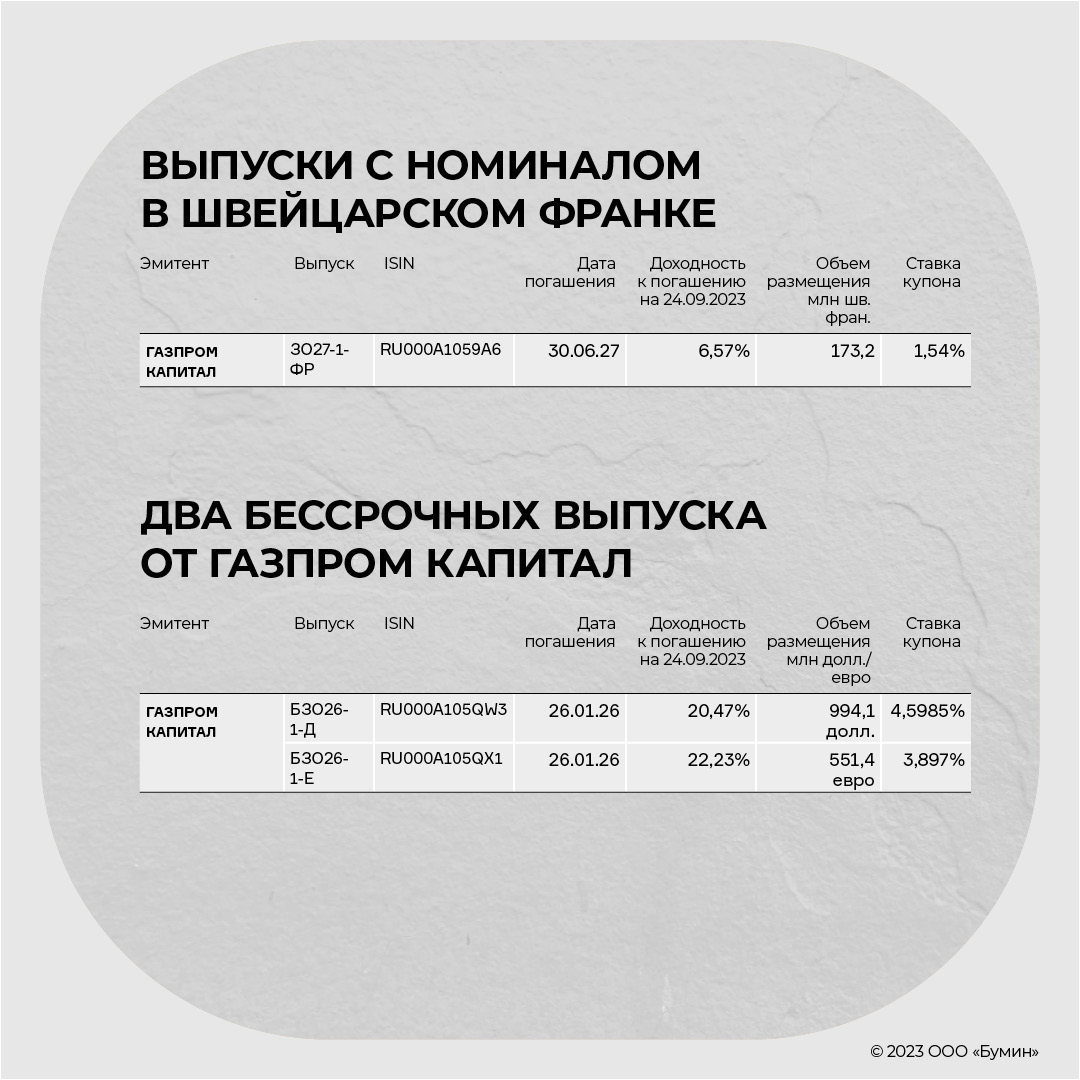

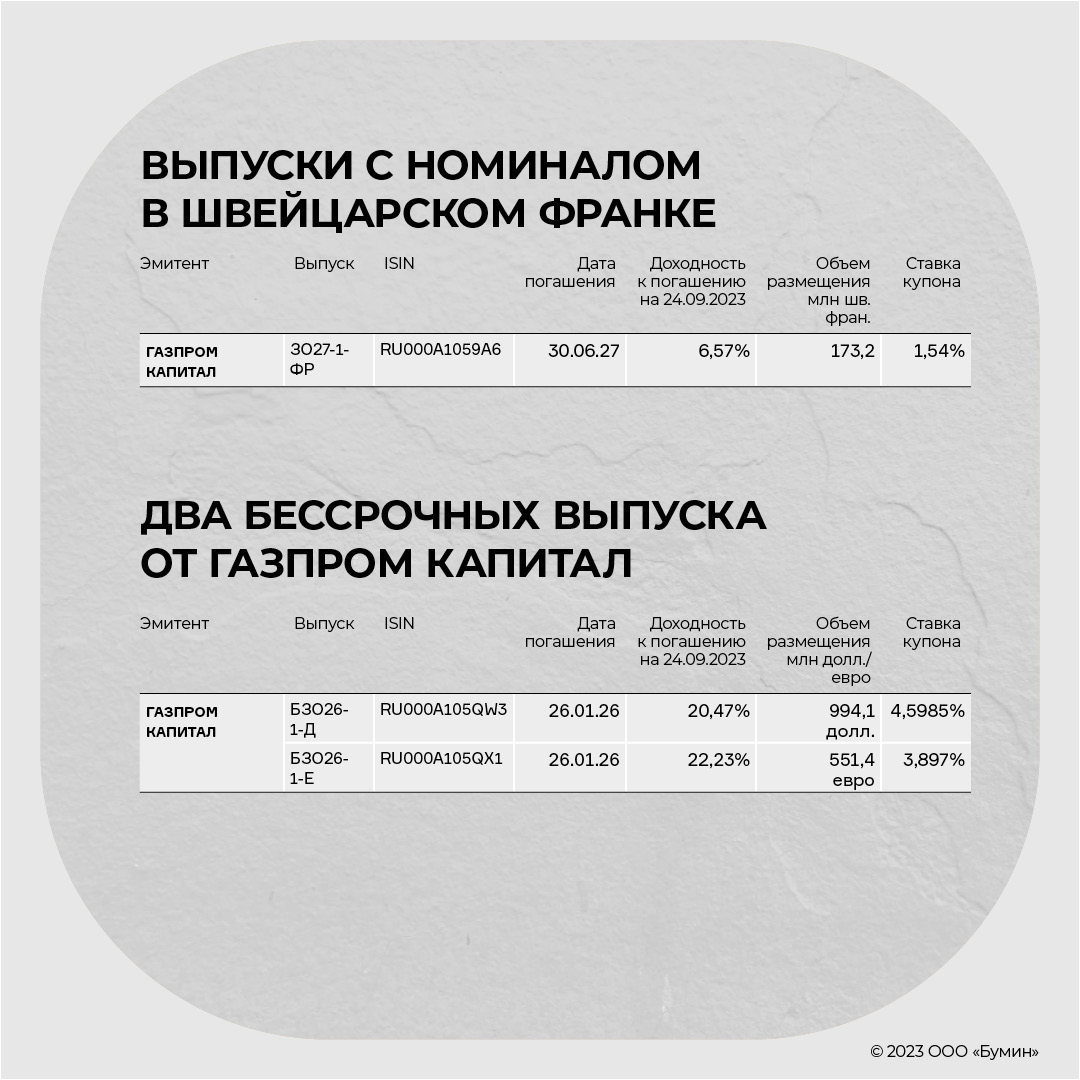

В августе 2022 г. девелопер ПИК стал первым эмитентом, кто объявил о замещении своего выпуска евробондов. Позже за ним последовали Лукойл, Газпром, «Совкомфлот», «Металлоинвест», «Борец», ММК. В то же время многие компании перешли по своим выпускам еврооблигаций на выплаты купона в рублях, не обменивая при этом сами выпуски на замещающие. Некоторые из этих выпусков возобновили обращение на бирже. 22 мая 2023 г. Указом президента №364 были внесены изменения в Указ №430: российские компании, имеющие обязательства, связанные с еврооблигациями, должны будут окончательно выпустить замещающие облигации до 1 января 2024 г. Аналитики прогнозировали рост рынка «замещаек» почти в 1,5 раза, однако, несмотря на установленные предельные сроки по замещению, рынок пополнился лишь одним новым эмитентом: «Фосагро» заместил два своих выпуска. Объем рынка вырос в большей степени за счет дополнительных замещений по уже выпущенным бумагам. Многие компании заявляли о своем нежелании выпускать замещающие облигации, объясняя это рисками для осуществления платежей в западной инфраструктуре, а также дополнительными организационными затратами. Рынок замещающих облигаций сегодня На текущий момент приняли решение, либо обсуждают выпуск замещающих облигаций: - Альфа-Банк - ГТЛК - Домодедово - Минфин России - МКБ - Тинькофф Между тем некоторые компании планируют запустить или уже запустили опрос о сохранении прямых выплат владельцам. При количестве голосов 75% и более за сохранение прямых выплат от общего числа еврооблигаций, имеющих учет права в российских депозитариях, эмитент сможет претендовать на разрешение от правительственной комиссии не замещать свои евробонды. Сегодня рынок замещающих облигаций включает в себя 32 выпуска, которые номинированы в четырех валютах.

Возможности и риски Большинство участников рынка рассматривает замещающие облигации как возможность защитить свой портфель от рисков девальвации рубля. Кроме этого, на рынке «замещаек» всё еще сохраняются относительно высокие доходности, которые на несколько процентов превосходят аналогичные по уровню надежности еврооблигации на мировых рынках. В последнее время во многих выпусках появились маркетмейкеры, которые повысили ликвидность и снизили волатильность рыночных цен. Также важным для российского инвестора является фактор отсутствия инфраструктурных рисков, возможность получить налоговую льготу при долгосрочном владении от трех лет и распространение на замещающие облигации введенного не так давно механизма «справедливого» удержания НДФЛ с купонов. Замещающим облигациям свойственны те же риски, что и рублевым: 1. Кредитный риск связан с надежностью эмитента. Несмотря на то, что большинство эмитентов, выпустивших замещающие облигации, имеют высокий кредитный рейтинг, ухудшение финансового состояния компании может приводить к распродаже ее бумаг и снижению цен на них. 2. Риск процентных ставок, при котором на цену облигаций влияют текущие и прогнозируемые особенности денежно-кредитной политики ФРС и ЕЦБ. 3. Привязка к валютному курсу добавляет замещающим облигациям еще один риск — курсовой. В случае укрепления рубля рублевая доходность замещающих облигаций может значительно снижаться, при значительном укреплении существует риск получения убытка. Как сформировать портфель из замещающих облигаций? Что влияет на изменение рыночных цен? Какие стратегии можно использовать при торговле ЗО? В чем разница между замещающими облигациями и облигациями в юанях? Рассмотрим подробно в следующей статье.

|

|

События, на которые следует обратить внимание сегодня: 17.00 мск. США: производственный индекс ISM. EURUSD: Минфин США сегодня вновь проведет аукционы по размещению долгосрочных гособлигаций, чем сократит профицит ликвидности в банковской системе. Для доллара это позитивный сигнал, поэтому можно ожидать продолжения нисходящего тренда в данной валютной паре. В последний торговый день сентября Соединённые Штаты представили статистику по расходам на личное потребление - ценовый индекс вырос на вырос на 0,2 п.п. до 3.5%. Данный показатель принято считать индикатором инфляции Пауэлла, и он растет второй месяц подряд, что может заставить Федрезерв повысить процентные ставки на ближайшем заседании 1 ноября. Данный фактор также будет играть в пользу доллара, поскольку ЕЦБ не хочет повышать процентные ставки и тем самым оставляет евро без поддержки. Торговая рекомендация: Sell 1.0614/1.0645 и take profit 1.0510. GBPUSD: Рост котировок в область пятничного максимума целесообразно использовать для открытия позиций Sell по двум причинам. Во-первых, рост доходности американских 10-летних гособлигаций будет оказывать благоприятное влияние на стоимость доллара. Минфин США сегодня проведет аукционы по размещению долгосрочных гособлигаций на сумму $30,5 млрд и будет вынужден предлагать рынку премию в виду низкого спроса со стороны иностранных инвесторов. Во-вторых, дополнительную поддержку доллару окажет негативная динамика товарного рынка, поскольку доллара исторически имеют обратную корреляцию с металлами и энергоносителями. Торговая рекомендация: Sell 1.2270/1.2295 и take profit 1.2140. USDJPY: В минувшую пятницу Центробанк Японии внепланово приобрел гособлигации страны со сроком погашения свыше пяти и не более десяти лет на сумму 300,7 млрд иен ($2,02 млрд), что на время оказало поддержку йене, однако укрепление было скоротечным и котировки вновь выросли выше отметки 149.00. На рынке начинает формироваться устойчивый консенсус, что японские финансовые власти пока не готовы к масштабным интервенциям для укрепления национальной валюты, поэтому инвестфонды и банки могут продолжить дальше “разгонять” котировки вверх к психологической отметке 150.00 Торговая рекомендация: Buy 149.42/149.10 и take profit 149.95.

|

|

Эта ошибка является очень распространенной в трейдинге. К счастью, ее также легко исправить. Нужно просто выйти и всё! Вы всегда сможете вернуться в сделку. Не соглашаться с убытком и не выходить из убытков - это на 100% из-за отсутствия дисциплины. Трейдер должен на 100% следовать своей стратегии. Это означает, что если ваша стратегия требует от вас выйти из убыточной позиции, то вы обязаны это сделать! Это не только самая большая ошибка, которую совершают трейдеры, но также из-за нее чаще всего трейдер заканчивает свою карьеру. Поэтому давайте рассмотрим основную причину и признаки, которые помогут вам определить эту ошибку и, надеюсь, прекратить совершать ее. Основная причина этой ошибки очевидна. Трейдер находится в позиции, движение в которой идет против него. Вместо того, чтобы выйти из этой сделки, как требует его торговая стратегия, он продолжает сидеть в позиции, надеясь, что цена вернется на уровень безубытка или даже прибыли. Если трейдеру повезет, цена вернется в безубыток и он выйдет из сделки. Это может произойти несколько раз, убеждая трейдера, что это приемлемая практика. И трейдер будет думать про себя: «Смотри, движение в позиции почти всегда разворачивается. Я знал, что был прав насчет этого. Мне просто нужно подождать немного дольше в некоторых сделках, чтобы они сработали». Чем чаще трейдер не выходит из убыточной сделки, и ему везет, что цена возвращается, тем хуже будет дальнейший результат для него. Опять же, по мнению трейдера, в убыточной сделке цена всегда разворачивается. Однако, очевидно, это происходит не всегда. И в один день может случиться так, что движение в убыточной сделке не развернется. И вместо того, чтобы принять небольшой убыток, как требует ваша стратегия, вы продолжаете сидеть в этой убыточной позиции. Для дейтрейдеров все позиции должны быть закрыты к закрытию торгов на бирже. Но трейдеры, имеющие убыточную позицию, зачастую принимают решение оставить позицию овернайт (на ночь). И ситуация на следующий торговый день, как правило, выглядит еще хуже, чем была накануне. Если трейдер держал длинную позицию, то в большинстве случаев, на следующий день акции будут торговаться вниз. Если трейдер держал короткую позицию, то обычно на следующий день акции на открытии делают гэп-ап (открываются с гэпом вверх). На протяжении многих лет, я собрал статистику, что 90% всех позиций, удерживаемых овернайт , являются позиции, в которых трейдеры имеют нереализованный убыток. И это тревожная статистика. (примечание: Нереализованный убыток – убыток на торговом счете, изменяющийся с изменением котировок, который присутствует, пока не закрыта торговая позиция. Если сделка закрывается вручную, нереализованный убыток становится реализованным и списывается со счета, а размер депозита автоматически уменьшается на эту величину. Другое название – плавающий убыток.) Это совершенно ясно указывает на то, что эти трейдеры не желали закрыть свою убыточную позицию в конце дня и решили поиграть в рулетку до следующего утра. Таким образом, на следующий день, трейдер имеет еще больше нереализованный убыток, чем в предыдущий день. И теперь он говорит себе: «Если в течение дня я просто подольше посижу в этой сделке, цена все равно развернется, как всегда». Но, к сожалению, так бывает не всегда. На самом деле, акции довольно часто идут в противоположную сторону, создавая тем самым еще больше нереализованную потерю для трейдера. И это приводит трейдера к удержанию позиции еще один день... И так далее и так далее, пока его позиция не приведет к тому, что трейдер теряет все свои деньги. Это часто называют «превращение трейдера в инвестора». То, что должно быть краткосрочной торговлей, становится долгосрочной инвестицией. Кроме того, удержание позиции приводит трейдера к эмоциональной нагрузке. Это воздействует на него ментально, заставляя идти на ненужный риск, чтобы компенсировать большой нереализованный убыток. Как правило, трейдер будет неоправданно увеличивать свою убыточную позицию; в другом случае, в каких-то сделках он откажется от своих торговых правил и попытается увеличить прибыль, чтобы компенсировать потери в позиции. "Вадим" торговал больше года и был постоянно прибыльным трейдером. В конце апреля 2015 года он торговал акции компании American Superconductor (NASDAQ:AMSC), по стратегии пробоя каждый час. Он зашел в длинную позицию 2500 акций по 10.50$. Цена резко пошла в другую сторону. Вместо того, чтобы продать акции, согласно стратегии по выходу из позиции, "Вадим" решил подержать позицию немного еще по времени, в надежде, что цена развернется. Акция так и не развернулась в течение торговой сессии, и закрылась на LOW дня около 10.00$. "Вадим" решил удержать позицию овернайт. Он редко оставлял открытые позиции на ночь, но пару раз использовал такой метод и заработал деньги на этом.Но в этот раз, к сожалению для "Вадима", цена не отскочила на следующий день. Открытие дня произошло с гэпом вниз почти на 3.00$. И он решил купить еще 2500 акций по цене 7.00$, получив среднюю стоимость в сделке по 8.75$. И удерживал эту убыточную позицию в течение 2-х месяцев. Цена акции AMSC за это время даже не приблизилась к уровню безубытка. В июле, цена акция упала до 4.75$ и убыток в позиции достиг 20000$. В этот момент торговый счет "Вадима" превратился в ноль. Урок: Тяжелое испытание "Вадима" в AMSC – идеальный пример превращения торговли в инвестирование. Которая началась как внутридневная торговля, и закончилась 2-х месячным инвестированием. А также, которая началась с маленького и управляемого убытка, и привела в итоге к завершению торговой карьеры. Если вы внутридневной трейдер – так будьте внутридневным трейдером! Не оставляйте свои позиции овернайт, и самое важное... выйдите из своих убытков! Резюме: Когда сомневаетесь в позиции, просто выйдите из нее! Особенно если это близко к закрытию сессии, и пока вы еще имеете возможность быть «спокойным, молчаливым и счастливым» (по крайней мере, не таким несчастным, как могли бы быть на следующий день). А если ваш изначальный анализ все же окажется верным, то вам еще не раз представится возможность извлечь из него прибыль. Оригинал статьи

|

|

Настоящий инвестор в моём понимании должен чаще обращать внимание на погоду, чем на рыночные события. Потому что важных событий на рынке не так много, а погода была в сентябре хороша. Плавал на лодочке и лишь вечером открывал терминал. Итоги сентября. Депо: +1,29% (Для сравнения MCFTRR: -2,66%. SP500 в рублях: -3,57%. USDRUB: +1,95%). С начала года: +36,51%. На рынках началась долгожданная коррекция — пока, правда, совсем скромная. А мой портфель с кучкой ОФЗ, юаней и долларовыми активами снова показал плюс. Рост бакса и некоторых американских бумаг позволил нарисовать очередную зелёную свечку в графике роста депошки. Структура портфеля на первое октября. Российские акции: 12% Американские акции: 27% Резервы: 61% В резервах много ОФЗ (около 40% от общей суммы счёта), юани, чуть-чуть долларов и рублей. Есть ещё кэш на депозитах, но это на случай ядерной войны :) Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” — t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения. Что делалось в сентябре. Пришли на таргеты некоторые американские бумаги, которые я держал второй год. GEOS позволил зафиксить больше 100% профита. BOOM — больше 40%. Поскольку запас кэша был внушительный — решил полученные баксы вложить в новые бумаги — купил GPRK и MAXN. Первый уже в плюсе, второй — уже в минусе. Добрал немножко REI как неотросшего нефтяника. Коррекцию на российском рынке я ждал долго, но пока она выглядит очень скромно. Когда оформили мой формальный коррекционный минимум в 9% — я закрыл остатки шорта индекса, который держал хэджем с лета и купил начальную часть WUSH. На этом пока всё. Пока по текущим ценам покупать российский рынок серьёзным объёмом у меня желания нет. Планы на октябрь. Погода портится, лодочку придётся поднимать. Появится время, чтобы копать новые истории — но пока непонятно, в каком направлении. В РФ хомяки всё разогнали и не желают продавать. Требуется что-то, что их испугает. Американский рынок подбирается к тому рубежу, когда все устали ждать рецессии, а её аромат уже ощутимо сгущается в окружающей реальности. Дорогая нефть пока сулит рост прибылей нефтянке — и, в общем, пока всё. Кроме энергетического сектора тут сейчас направления раскопок не видны, а американский нефтегаз перекопан вдоль и поперёк.В общем ситуация для русской собаки классическая — «то ли выпить чаю, то ли повеситься». Либо я дождусь событий, разворачивающих рынок, либо можно съездить куда-то к тёплому морю отдохнуть. Значительно наращивать долю в российских бумагах по текущим ценам я отказываюсь, хочу дешевле. На американском рынке при текущей экономической ситуации тоже палить резервы кажется не лучшей идеей. Ждём новостей, следим в оперативном режиме. Гуляем, шуршим осенними листиками — очень увлекательное занятие. А как они пахнут!..

|

|

🧮Рейтинг взятых движений по позиции в среднесрочном портфеле в сентябре: 1. КазОргСин АП +34,9% (12 заходов) 2. Мосбиржа +25,5% (2 захода) 3. Таттелеком +12,3% (4 захода) 4. Светофор +10,3% (5 заходов) 5. GEMC +10% (2 захода) 6. Россети +7,4% (1 заход) 7. ВТБ +6,6% (1 заход) 8. ИнтерРао +6% (1 заход) 9. ОГК-2 +5,1% (1 заход) 10 Позитив +5% (1 заход) 11. МагаданЭнерго АП +5% (2 захода) 12.Татнефть +4,8% (1 заход) 13. Северсталь +4,6% (1 заход) 14. ММК +4,1% (1 заход) 15. Самолёт +3,3% (1 заход) 16. ВК +3% (1заход) 17. ВХЗ +3% (1 заход) 18. АФК Система +2,8% (1 заход) 19. РусГидро +2,5% (1 заход) 20. Селигдар +2,5% (1 заход) 21. Эн+ +2,3% (1 заход) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+OIByRaoOF1M5MDli (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🧮Рейтинг взятых движений по позиции в 2023 году в среднесрочном портфеле: 1. НМТП +97,5% (23 захода) 2. Татнефть +73,7% (6 заходов) 3. Казаньоргсинтез +67,4% (19 заходов) 4. ММК + 64,3% (13 заходов) 5.ГлобалТранс +59,5% (5 захода) 6.Эн+ +56,8% (15 заходов) 7. ОГК-2 +53,3% (7 заходов) 8. Новатэк +52,1%(6 заходов) 9. Мосбиржа +45,86% (3 захода) 10. КазОргСин АП +44,4% (18 заходов) 11. Самолёт +43,3% (2 захода) 12. ЛенЭнерго АП +41,8% (5 заходов) 13. Селигдар +40,7% (28 заходов) 14. Россети +40,6% (6 заходов) 15. АФК Система +39,6% (11 заходов) 16. Русолово +39,4% (22 захода) 17. GEMC +37,3% (8 заходов) 18. Белуга +35% (2 захода) 19. Северсталь +31,5% (7 захода) 20. Детский мир +30% (1 заход) 21. Инарктика +25,2% (7 заходов) 22. Росгосстрах +20,4% (12 заходов) 23. ИнтерРао +18,3% (3 захода) 24. Сегежа +17,7% (4 захода) 25. ИСКЧ +17,6% (9 заходов) 26. Светофор +17,2% (7 заходов) 27. Тинькофф +16,2% (2 захода) 28. Таттелеком +16,1% (7 заходов) 29. РусГидро +15% (6 заходов) 30. Мать и Дитя +13,6% (3 захода) 31. ТМК +13,5% (1 заход) 32. Абрау-Дюрсо +13,1% (5 заходов) 33. ВК +12,2% (2 захода) 34. Магнит +11,2% (3 захода) 35. Ренессанс +10,4% (2 захода) 36. Яндекс +10,2% (2 захода) 37. ХэдХантер +10% (2 захода) 38. Полиметалл +9,5% (1 заход) 39. НефАЗ +9,2% (1 заход) 40. Аэрофлот +8,3% (7 заходов) 41. Левенгук +7,7% (2 захода) 42. Черкизово +7,7% (2 захода) 43. Озон +6,8% (1 заход) 44. ВТБ +6,6% (1 заход) 45. НКНХ +5,9% (2 захода) 46. ЮтЭйр +5,3% (1 заход) 47. Позитив +5% (1заход) 48. МагаданЭнерго АП +5% (2 захода) 49. Ростелеком +3,3% (1 заход) 50. Совкомфлот +3,3% (1 заход) 51. Сбер АП +3% (1 заход) 52. ВХЗ +3% (1 заход) 53. ТЗА +2,6% (1 заход) 54. ЛСР +2,2% (1 заход) 55. Росбанк +2% (1 заход) 56. Алроса +1,2% (1 заход) 57. Пик +0,5% (1 заход) 58. Фосагро +0,2% (1 заход) *Заход - это полный цикл открытия (набора) позиции и еë полное закрытие. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+OIByRaoOF1M5MDli (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|