|

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: инфляция за сентябрь. EURUSD: В первой половине дня следует ожидать роста котировок евро на фоне продолжения восходящего тренда на рынке драгоценных металлов, поскольку европейская валюта коррелирует с ценами на золото. Инвесторы продолжают скупать желтый металл из-за геополитической напряженности на Ближнем Востоке. Во второй половине дня мы можем увидеть снижение котировок после публикации данных по инфляции в США за сентябрь. С учетом ростом инфляционных ожиданий населения инфляция может сохранится на прежнем уровне 3,7%, хотя рынок ждет снижения до 3,6%. Торговая рекомендация: флэт 1.0570 -1.0670. GBPUSD: Великобритания утром представила слабую статистику по промышленному производству, однако трейдеры не отреагировали на это событие, поскольку на американском долговом рынке снижается доходность долгосрочных гособлигаций, что оказывает давление на доллар. Как долго будет снижаться доходность ценных бумаг Минфина США? Можно выделить два важных события на ближайшие дни. Во-первых, сегодня мы получим релиз по инфляции в США за сентябрь и если он разочарует рынок, то гособлигации завершат коррекцию и доходность вновь пойдет в гору, что благоприятно для роста доллара. Во-вторых, на следующей неделе ведомство Джанет Йеллен проведет ряд аукционов, что приведет к росту доходности облигаций. Торговая рекомендация: флэт 1.2260 - 1.2360. USDJPY: Снижение котировок к ближайшим уровням поддержки целесообразно использовать для открытия позиций Buy в расчёте на продолжение основного долгосрочного тренда. Сегодня я ожидаю выхода данных по инфляции в США хуже медианы прогнозов, что окажет краткосрочную поддержку доллару. Федеральный резервный банк Нью-Йорка сообщил о росте инфляционных ожиданий населения, что сигнализирует о росте индекса потребительских цен и может усилить спекуляции на тему будущего повышения процентных ставок ФРС. Торговая рекомендация: Buy 148.80/148.50 и take profit 149.53.

|

|

Президент РФ Владимир Путин подписал указ о введении на 6 месяцев требования по обязательной репатриации и продаже на российском рынке валютной выручки отдельными экспортерами, передает Интерфакс. Как сообщила пресс-служба правительства, объемы и сроки продажи валюты будут установлены отдельным распоряжением правительства в суточный срок. Также указом вводится обязанность для отдельных компаний по представлению в Банк России и Росфинмониторинг индикативных планов-графиков по покупке и продаже иностранной валюты на внутреннем рынке. В отдельных компаниях будут введены уполномоченные представители Росфинмониторинга, в задачи которых входит мониторинг и обеспечение соблюдения правил валютного регулирования. Указом определен конкретный перечень экспортеров, в отношении которых введены перечисленные меры, из 43 групп компаний, относящихся к отраслям топливно-энергетического комплекса, черной и цветной металлургии, химической и лесной промышленности, зернового хозяйства. «Основная цель данных мер — создать долговременные условия для повышения прозрачности и предсказуемости валютного рынка, снизить возможность для валютных спекуляций. Рассчитываем, что вводимые обязательства по продаже валютной выручки не станут обременительны для добросовестных участников рынка», — прокомментировал первый вице-премьер РФ Андрей Белоусов, слова которого приведены в сообщении. Пресс-секретарь главы государства Дмитрий Песков также уточнил, что «процент валюты, которая будет подлежать обязательной продаже, будет установлен правительством России». Он добавил, что мониторинг обязательной продажи валюты будет осуществлять Финансовая служба по финансовому мониторингу. «Согласно указу и в целях его реализации упомянутая федеральная служба будет назначать уполномоченных представителей в те самые российские экспортеры. Указ детально прописывает полномочия представителей, которые будут назначаться в компании», — сказал Песков. На этой новости фьючерсы на рублевые валютные пары резко снизились: декабрьский контракт на пару USD/RUB (SiZ3) теряет более 3%, опустившись ниже уровня 97,5 руб. БКС Мир инвестиций Подробнее на БКС Экспресс: https://bcs-express.ru/novosti-i-analitika/prez...

|

|

💡Селигдар. 🍋Смотрю Друзья, Селигдар сегодня разродился импульсом и вышел из торгового канала вверх. 🍋Для меня эта бумага является предметом спекуляций и вчера я из неë выходил, но если вы думаете у меня есть сожаления по этому поводу, я вам отвечу, ни сколечки. Таких ситуаций были сотни и ещё будет столько же, так что и вас прошу, никогда не сожалеть по подобному, а идти дальше! К тому же, спекулируя, к этому нужно быть изначально готовым. 🍋И так, ранее в этом канале уже были такого рода импульсы, но бумага возвращалась обратно. Вот такой сценарий мне интересен. Важно понимать, что канал имеет восходящее движение и спекуляции в нëм предусматривают, что следующий вход будет выше предыдущего. По этому актуальной ценой будет 80р. Так что наблюдаю, пока импульс сливают и это меня радует. 🍋Если же Селя закрепится выше, то тут вновь придется ждать и вновь будет какой-то перерыв в торговле данной бумагой, пока не сформируется что-то новое и предсказуемое. Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

💡Гибкость ТС Среднесрок. 🍋Друзья, Хомяка периодически спрашивают о ТС и за частую ссылаются на посты в закрепе. Хочу обратить ваше внимание, что в закрепе образец, не более того, что бы уловить суть самой системы. 🍋Пока очередной день нахожусь за городом, решил написать, как она легко трансформируется под любой подход и как еë можно использовать. У меня система расчитана на 12 бумаг, но как видите их количество доходит до 22 и в этом нет ничего страшного или плохого, в этом и заключается система. Так же я отвожу на каждую позицию 3 усреднения, в редких случаях 2 если уверенность в точке входа железобетонная и 4, когда закрадываются сомнения. Конечное усреднение приводит позицию до лимита, а количество усреднений влияет на размер первого закупа. Эта величина может быть различной, а вот конечная величина +- одинаковая. 🍋Депозит растëт, что делать? Всё очень просто. Если интересно увеличение позиций, то добавляете +1 позицию. Или же увеличиваете лимит на каждую позицию. 🍋Свою структуру я обозначил, а теперь о трансформации. Хотите торговать 1 бумагой, пожалуйства. В зависимости от качества точек входа для примера берëм 3 усреднения. Депозит, пускай будет 800К. Что бы посадить бумагу на лимит, это надо постараться, по этому можем сразу обслуживать 2 бумаги и депо у вас хватит что бы сделать 2 полноценных усреднения 1к1 в обеих позициях. 🍋Как легко рассчитать, каков размер первого закупа при разном количестве усреднений. Начинаем с лимита и делим это дело на 2. 800/2=400 - одно усреднение 400/2=200 - два усреднения 200/2=100 - три усреднения 🍋И так, у нас с вами 3 усреднения, значит первый закуп у нас 100К. Выбрали отличную бумагу, определили точку входа, вошли. Вы можете обслуживать две бумаги, по этому можете искать ещё одну бумагу и так же в неë входить, опять же, если с точками входа всë более менее нормально. При снижении цены понятно что делать, для этого у нас есть усреднения. А вот при росте. Тут всё просто, если ваша позиция ушла вверх на безопасное расстояние и вы понимаете, что эта позиция не потребует средств в виде усреднений, по этому вы смело можете открыть ещё 1 позицию. И если вы кудесник и ваши позиции с момента покупки уходят вверх на безопасное расстояние, то по сути вы можете довести их количество до 8 штук. Таким образом тут можно маневрировать как хочешь! 🍋Это что касается ТС, но она сама по себе лишь малая часть всего торгового процесса. Остальное вы можете почитать в навигаторе, там вам и всё что касается усреднений, статистики, точек входов, мини курс Хомяковедения и многое многое другое. Читайте на здоровье!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+XWbrY21tmsFmNGMy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Эмитент — ключевое юридическое лицо группы компаний «Ультра и основной агент по сбыту готовой продукции — подал заявление на регистрацию третьего облигационного выпуска 10 октября.

ГК «Ультра» — крупнейший производитель строительных сеток под брендом Streck и металличе¬ских стеллажей Everest. В ассортимент также входят системы хране¬ния для дома и офиса, канцелярские товары и слож¬ный инвентарь для пчеловодства. Производство осуществляет на входящих в состав группы заводах: «Бело¬рецкий завод сеток и настилов» и «Магнитогорский завод прецизионных сеток». Совокупная производственная мощность предприятий составляет 9 млн единиц готовой продукции в год. Загрузка мощностей обеих площадок — 60%. Подразделения компании обеспечивают полный цикл работ от обработки сырья и производства до реали¬зации товара конечному потребителю. Продукция востребована во многих отраслях. Продажи ведутся по следующим направлениям: - B2B — строительные компании для ремонта общественных, производственных, вспомогательных и других зданий и сооружений;

- DIY-сети — розничные строительные сети. ООО «Леруа Мерлен Восток» — один из ключевых покупателей продукции компании;

- B2C — физические лица, занимающиеся обустройством, ремонтом собственных квартир, домов и офисов;

- B2G — участие в тендерных процедурах и участие в государственных закупках.

Реализация произведенной продукции осуществляется через 2 собственных розничных магазина в Белорецке и Магнитогорске, филиалы в Москве и Туле, а также через популярные торговые сети партеров федерального значения сегмента DIY по всей России. По итогам 2022 года число клиентов (юридических лиц) составило 377. ООО «Ультра» — не новичок облигационного рынка. Дебютный выпуск серии БО-П01 эмитент разместил в 2019 году в объеме 70 млн руб. В 2022 году компания успешно погасила выпуск. 30 мая 2023 года ООО «Ультра» разместило второй облигационный выпуск серии БО-01 на сумму в 250 млн руб. Ни по первому, ни по второму выпуску эмитент ни разу не нарушал обязательств перед инвесторами, заслужив репутацию надежного партнера. В августе 2023 года по находящемуся в обращении выпуску серии БО-01 началась работа маркет-мейкера, который снижает риски для инвесторов, обеспечивая стабильный спрос на покупку и продажу бумаг, тем самым повышая их ликвидность. В роли маркет-мейкера выступает ООО «Инвестиционная компания «Юнисервис капитал». Информацию о третьем облигационном выпуске — его параметрах, дате торгов — сообщим дополнительно, следите за новостями.

|

|

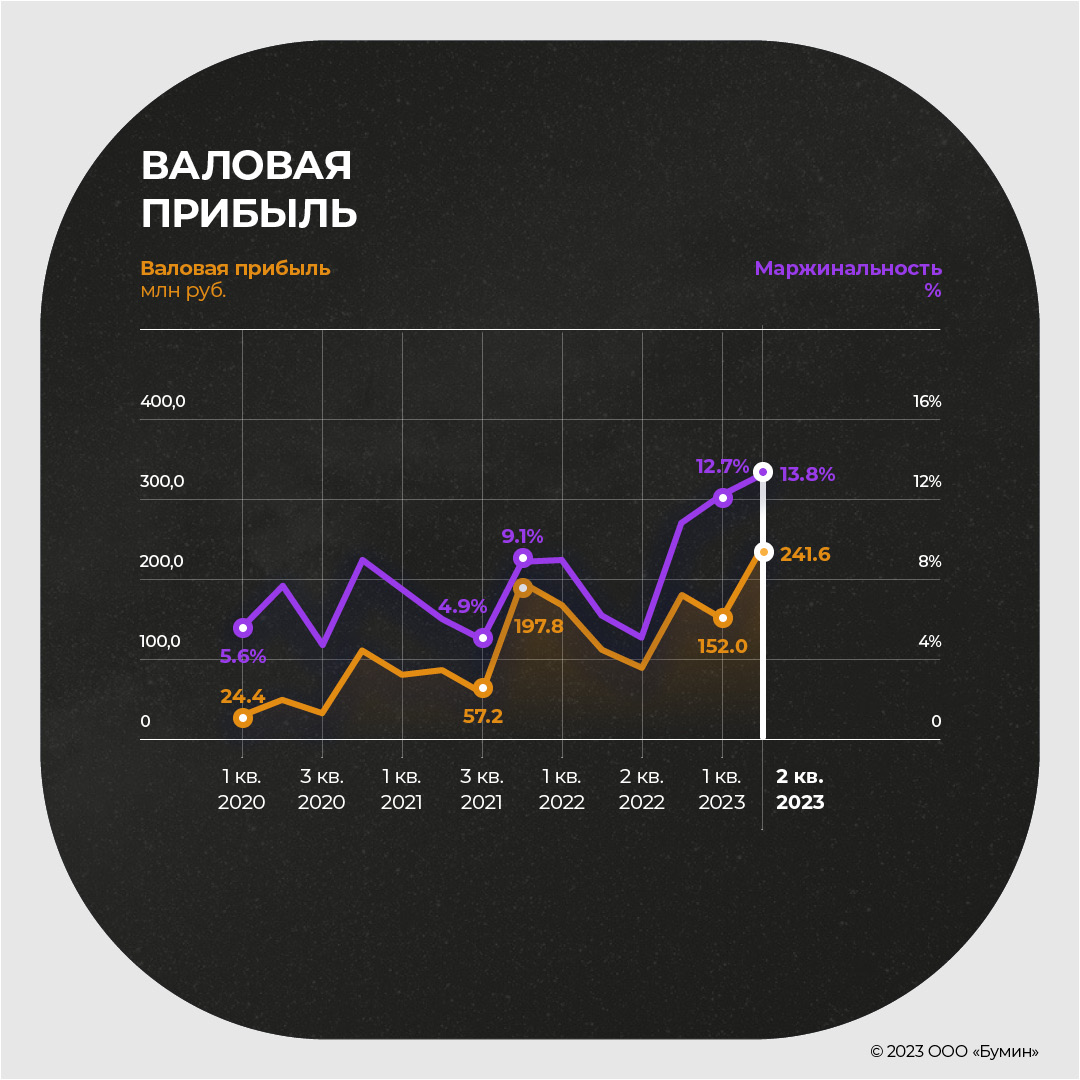

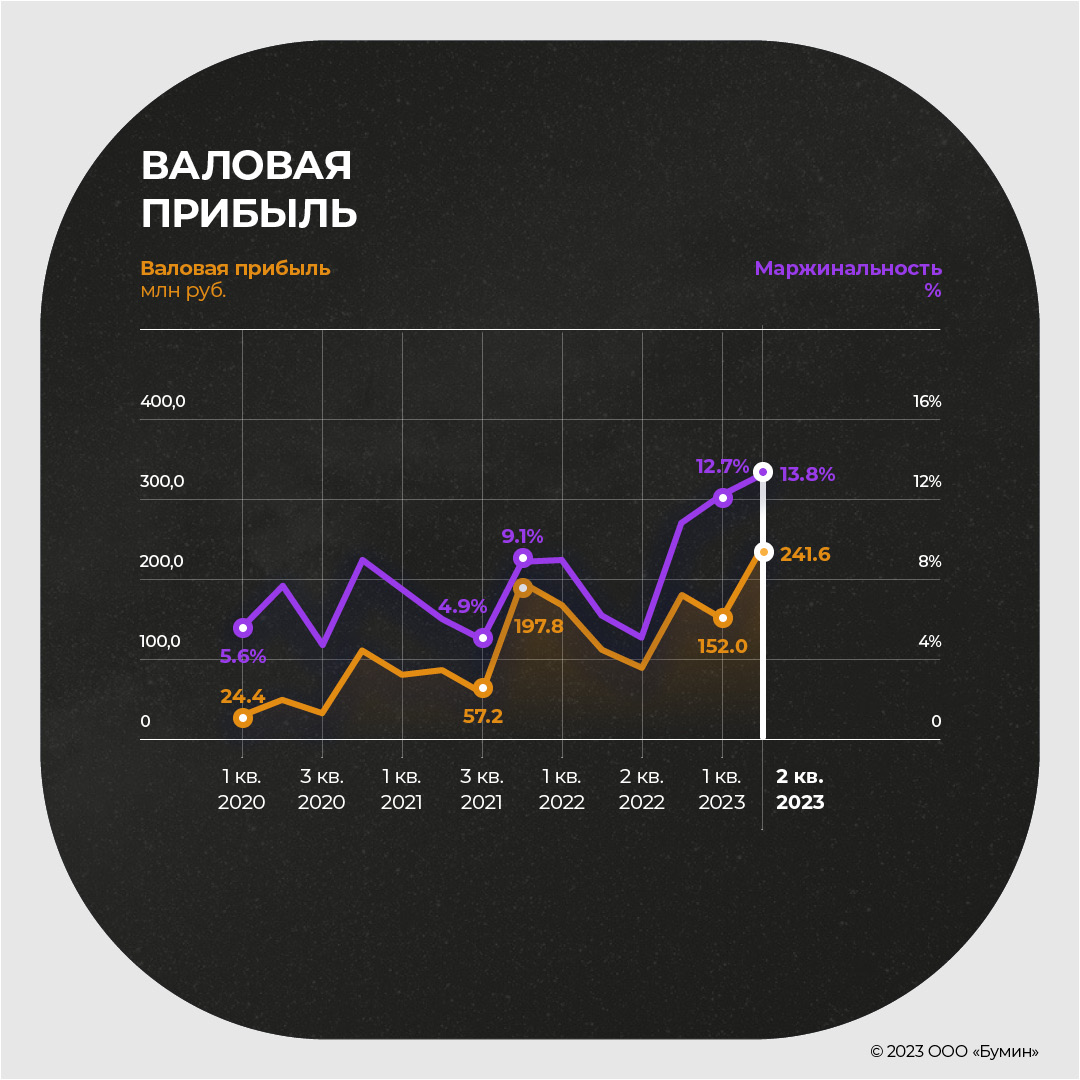

«Группа «Продовольствие» — активно растущий агротрейдер с Алтайского края, реализующий продукцию как внутри страны, так и на экспорт. Помимо торговой деятельности компания управляет двумя элеваторами, чечевичным производством и владеет небольшим парком вагонов, которые использует для транспортировки продукции клиентам. Бизнес трейдеров характеризуется сравнительно низкой маржинальностью и высокой долей заемных средств в структуре капитала. Высокая оборачиваемость позволяет компаниям поддерживать повышенный леверидж без существенного ущерба для ликвидности. Показатели выручки существенно зависят от уровня цен на агропродукцию. Между тем, наличие широкой базы клиентов и поставщиков позволяет гибко управлять бизнесом в условиях цикличности, фокусируясь на наиболее маржинальной продукции в каждый момент времени. Посмотрим, как компания отработала шесть месяцев 2023 г. и какие строки отчетности обращают на себя особенное внимание. Результаты за первое полугодие 2023 г. В отчетном периоде «Группа «Продовольствие» продемонстрировала снижение выручки на 19,3% к высокой базе 2022 г. Основное снижение пришлось на I квартал. Во II квартале показатель вернулся к нормальным уровням. Динамика выручки связана, в том числе с ценами на зерновые, которые в 2023 г. заметно снизились к периоду 2021–2022 гг.

При этом маржинальность на уровне валовой прибыли выросла до рекордных 13,3%. В абсолютном выражении валовая прибыль составила 393,6 млн рублей — рост на 40% г/г. Во многом это связано с развитием нового для «Группы «Продовольствие» направления — эксперта сельхозпродукции в Китай, рентабельность которого заметно выше, чем на других рынках.

Коммерческие расходы выросли на 21,8% до 244,7 млн рублей. Впервые компания отразила в отчете управленческие расходы в размере 44,7 млн рублей. В итоге операционная прибыль составила 104,7 млн рублей — рост на 30% к уровням первого полугодия 2022 г. Показатель EBIT, рассчитанный как сумма прибыли от продаж и сальдо прочих доходов и расходов, в первом полугодии вырос в два раза, до 105,6 млн рублей. Сальдо прочих доходов и расходов оказалось положительным на фоне опережающего сокращения прочих расходов. В «прочих», как пояснили в «Группе «Продовольствие», содержатся комиссии за факторинговое обслуживание. Чистая прибыль в первом полугодии выросла более чем в два раза и составила 55,8 млн рублей против 20,4 млн рублей в 2022 г. и 15 млн рублей в 2021 г. Активы и финансовые метрики Активы на 75% представлены оборотными активами, причем 62% занимает дебиторская задолженность. На 30 июня она составила 1,1 млрд рублей — рост на 367 млн рублей (+47%) с начала года. Коэффициент оборачиваемости дебиторки в формате LTM (12 последних месяцев) снизился до 5,6х против среднего значения 9,3х в 2021-2022 гг. «Рост дебиторской задолженности в моменте был связан оплаченными авансами за продукцию. Была осуществлена предоплата за зерновые культуры для поставки внутри страны и на экспорт», — пояснили в «Группе «Продовольствие».

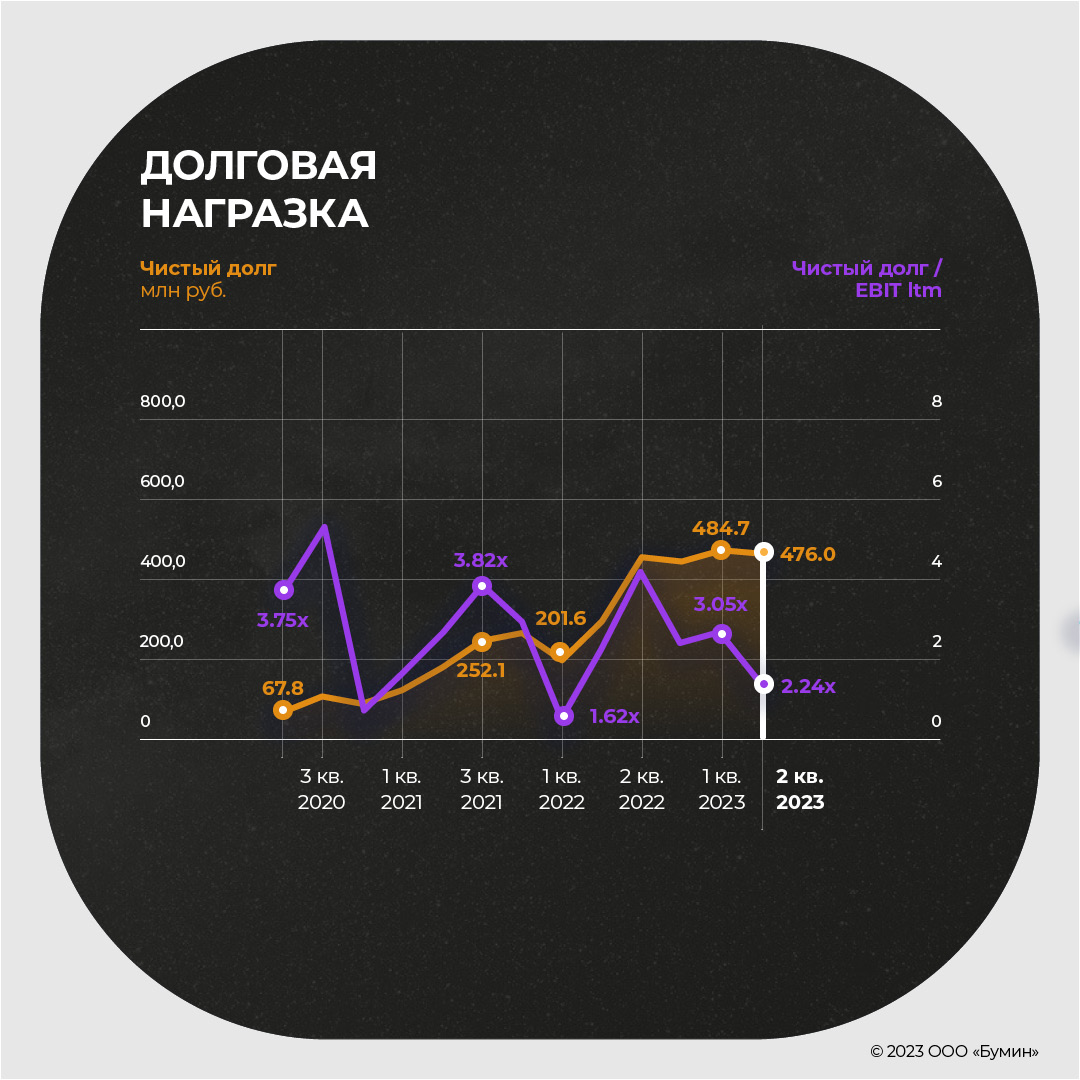

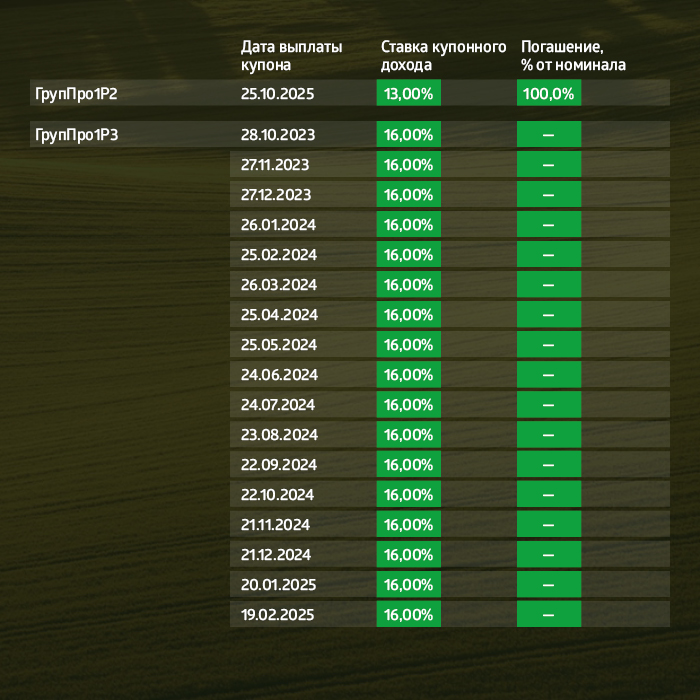

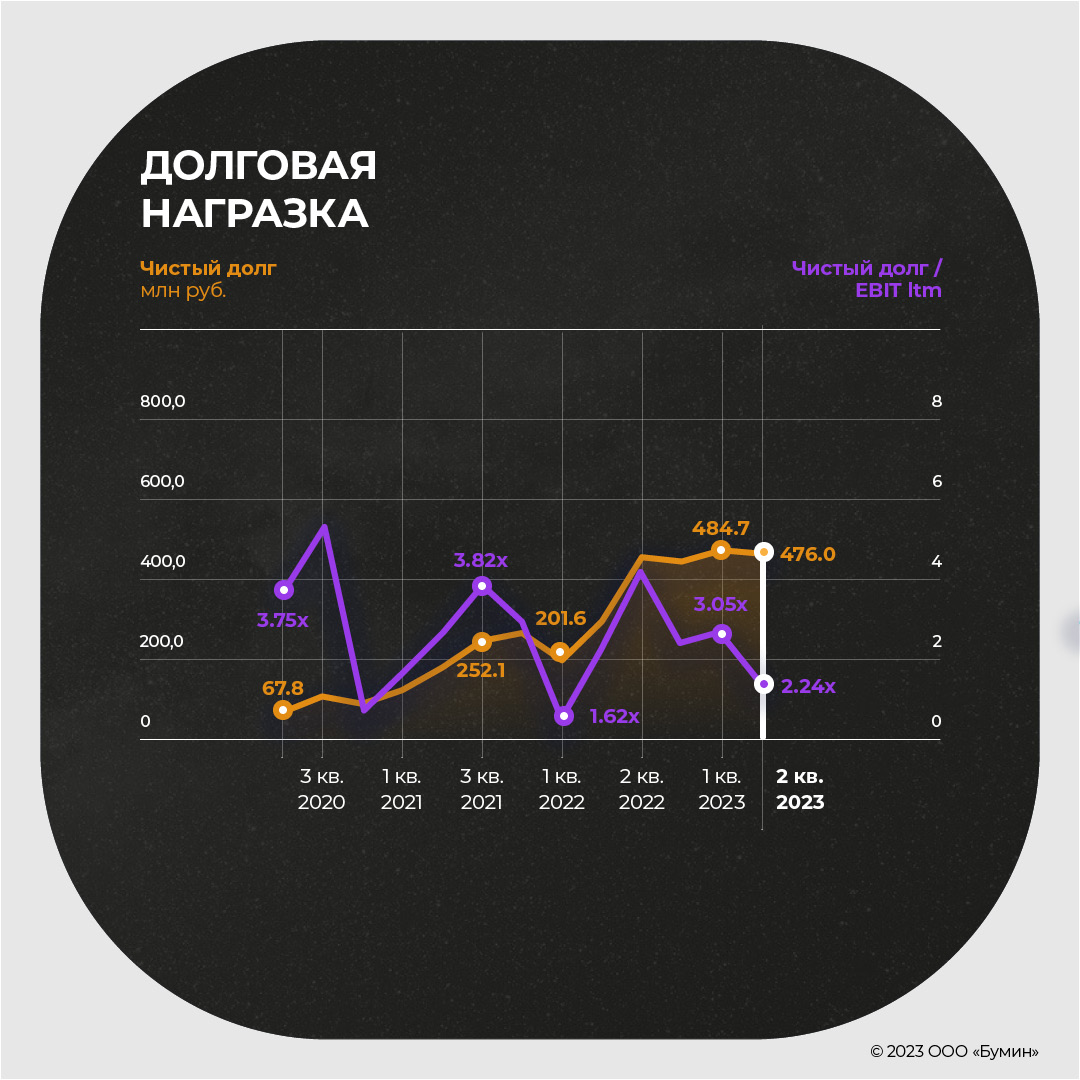

Внеоборотные активы объемом 448 млн рублей включают в себя, в том числе основные средства на 395 млн рублей и финансовые вложения на 48 млн рублей. Долгосрочные финансовые вложения впервые были сформированы в IV квартале 2022 г. и с тех пор остаются неизменными. Значимого роста процентных доходов в связи с этим замечено не было. На стороне пассивов обращает на себя внимание рост кредиторской задолженности с начала года на 373,6 млн рублей (+68%) до 922,3 млн рублей. Можно сказать, что рост дебиторки был оплачен именно этими средствами, что позволило избежать сильного увеличения оборотного капитала. Финансовый долг во II квартале сократился на 3,2% до 479,4 млн рублей. Доля краткосрочного долга продолжала снижаться и составила 43,7% против 45,5% в конце марта и 70% в начале года. Долгосрочный долг компании на 30 июня был представлен двумя выпусками облигаций на 270 млн рублей с погашением в мае 2024 г. и октябре 2025 г. В настоящий момент размещается еще один выпуск на 300 млн рублей с погашением в сентябре 2026 г. и купоном 16% на весь срок. Показатель долговой нагрузки Чистый долг/EBIT ltm снизился до 2,2х после 3,1х в конце марта и 2,9х в начале года.

Покрытие платежей по EBIT в формате LTM также улучшилось до 3,4х против 2,8х в конце марта и 3,3х в начале года. Показатели текущей и быстрой ликвидности остаются близки к средним уровням в районе 1,2х и 1х соответственно. Выводы из отчета По итогам полугодия мы видим снижение выручки, но за счет улучшения маржинальности другие ключевые финансовые метрики показали уверенный рост. Поквартальная динамика позитивная: после не самого сильного I квартала во II квартале компания заметно нарастила выручку и улучшила основные финансовые коэффициенты по долговой нагрузке и покрытию процентных платежей. Это дает повод с оптимизмом смотреть на перспективы следующих кварталов. Между тем, скачок дебиторской задолженности дает повод для более пристального изучения ситуации в отрасли. Он может быть связан как с ранним авансированием поставок сельхозпроизводитей, так и с ухудшением доступа к ликвидности у клиентов. Впрочем, сам по себе рост дебиторки пока находится в разумных пределах.

|

|

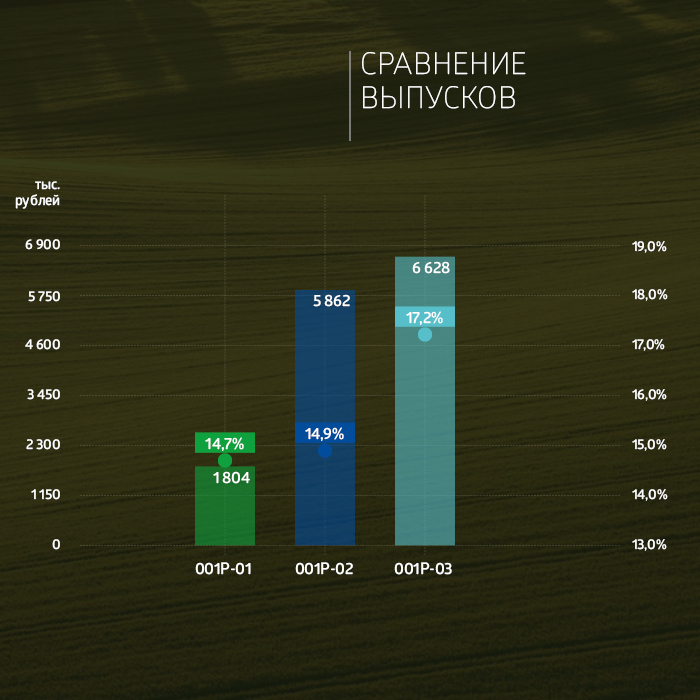

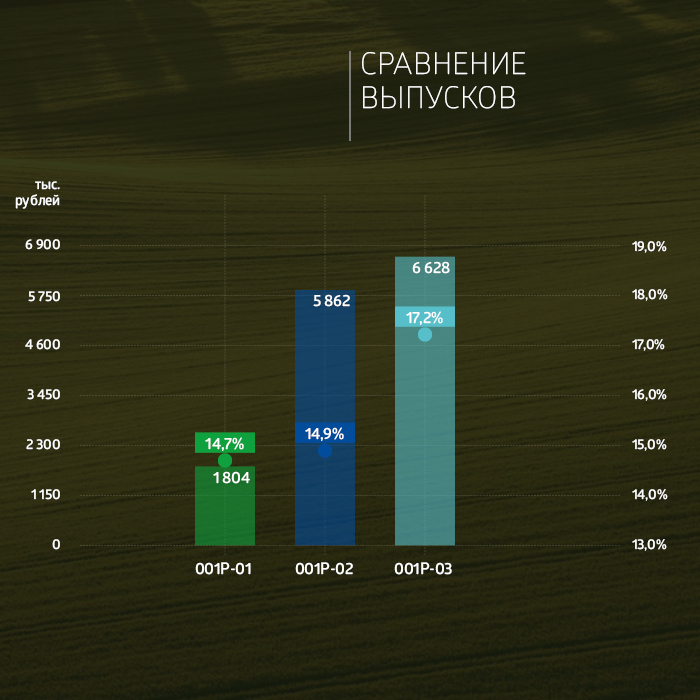

Суммарный объем торгов по трем биржевым выпускам эмитента составил 14,3 млн рублей. Сравнение выпусков за неделю

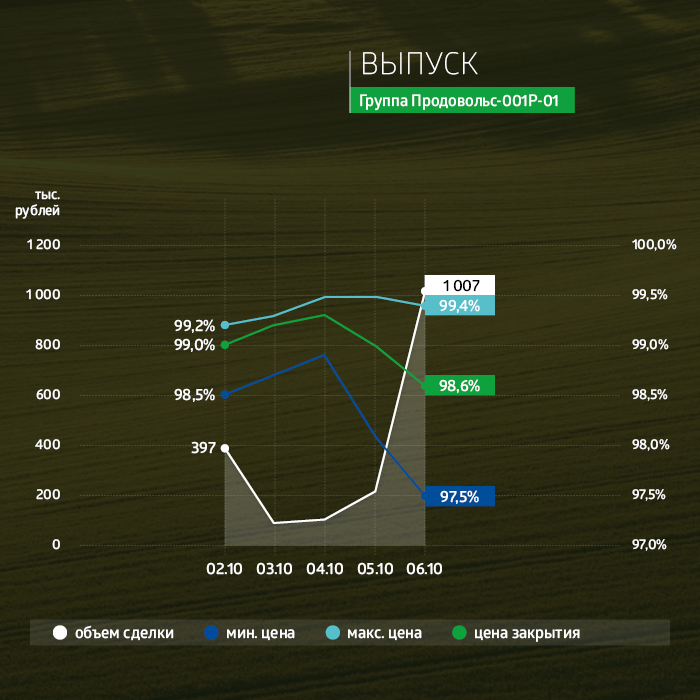

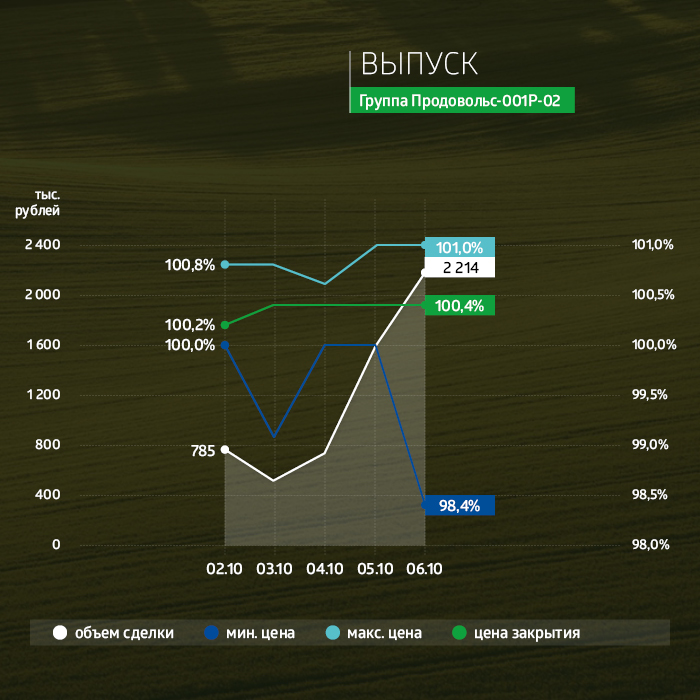

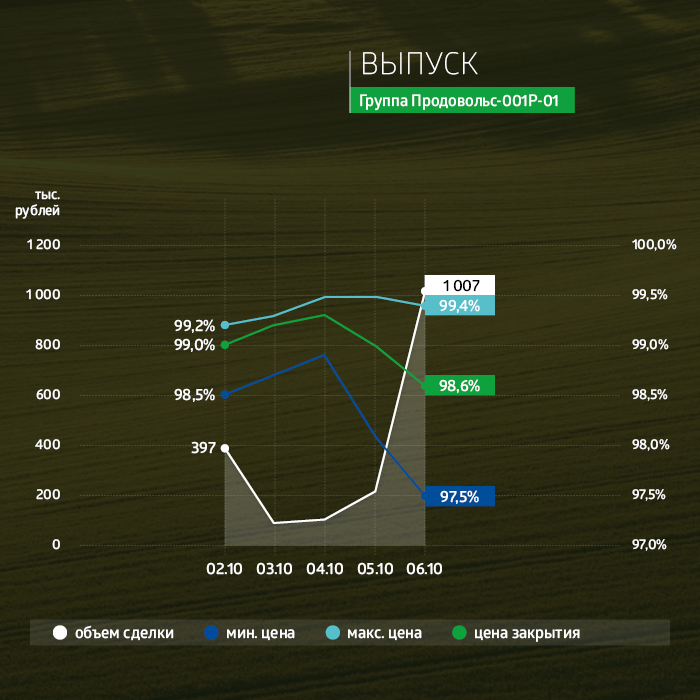

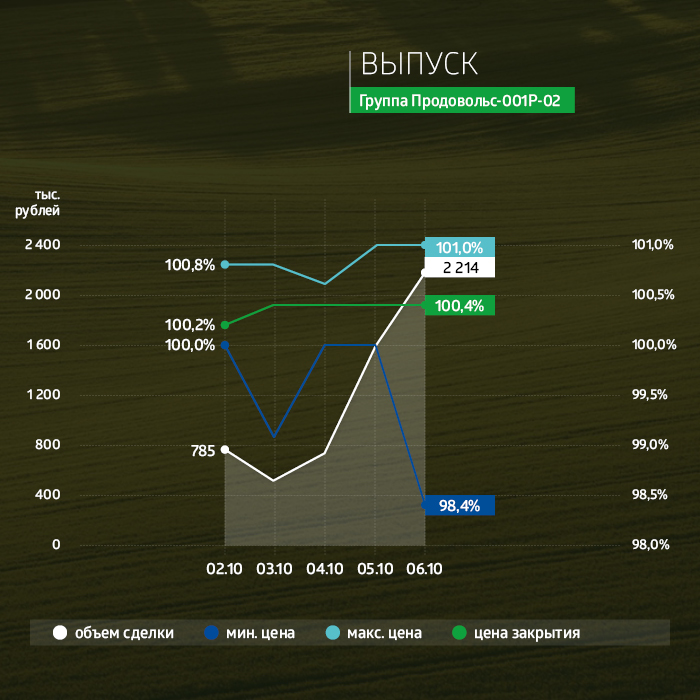

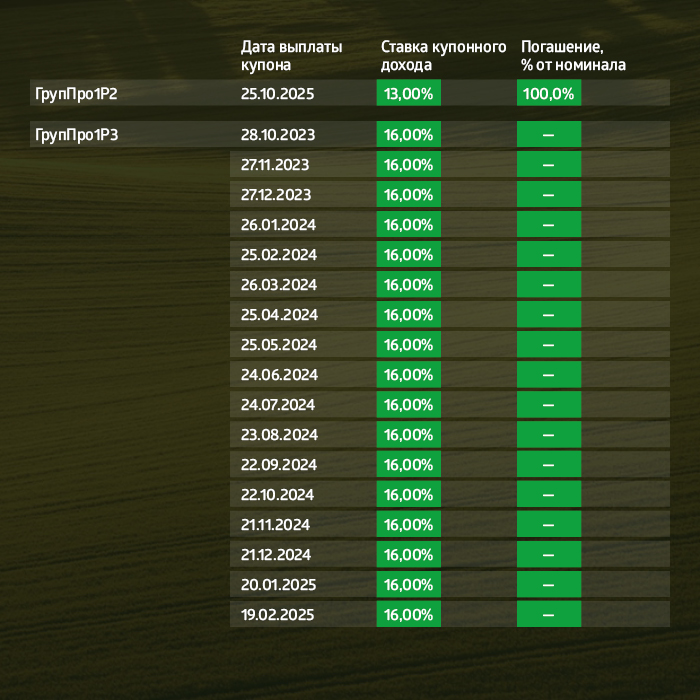

28 сентября началось размещение трехлетнего выпуска ООО «Группа «Продовольствие» серии 001P-03 объемом 300 млн рублей и ежемесячной выплатой купона по ставке 16% годовых на весь период обращения. На первичном рынке выпуск имеет хороший спрос — дневные объемы выкупа не опускаются ниже 1 млн рублей, а суммарно размещено бумаг почти на 50 млн рублей (17%). На вторичном рынке облигации показывают стабильную ликвидность, среднедневной объем торгов на прошлой неделе держался на уровне 1,3 млн рублей, а суммарный объем за неделю был максимальным (6,6 млн рублей) среди все выпусков эмитента. Выпуск серии 001P-02 завершил торги на прошлой недели с котировкой 100,4%. Суммарный объем за пять дней составил почти 6 млн рублей (размещенный объем 170 млн рублей), что на 44% выше показателя предыдущей недели (4,1 млн рублей). По выпуску 6 октября прошла выплата купона по ставке 15% годовых. По облигациям серии 001P-01 10 октября пройдет ежемесячная выплата купона по ставке 12% годовых. Торги по выпуску на прошлой неделе закрылись с ценой на уровне 98,6% от номинала, недельным объемом торгов составил почти 2 млн рублей. Средняя доходность выпуска за неделю составила 14,72% годовых. До даты погашения бумаг осталось семь купонных периодов: 8 мая 2024 г. пройдет погашение 100% тела долга.

Пятилетний выпуск биржевых облигаций серии 001Р-01 (4B02-01-00013-L-001P) объемом 100 млн рублей был размещен эмитентом в мае 2021 г. По выпуску предусмотрен 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 001Р-02 (4B02-02-00013-L-001P) объемом 170 млн рублей был размещен эмитентом в ноябре 2022 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей.

Трехлетний выпуск биржевых облигаций серии 001Р-03 (4B02-03-00013-L-001P) объемом 300 млн рублей начато размещение эмитентом в сентябре 2023 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения. Календарь будущих выплат

|

|

10 октября завершилось размещение второго по счету выпуска ООО «Фабрика ФАВОРИТ» по закрытой подписке среди квалифицированных инвесторов. Весь объем выпуска в 60 млн рублей был выкуплен за один день, всего совершено 744 сделки. Бумаги доступны на вторичном рынке по ISIN-коду: RU000A106ZZ5. Эмитент благодарит всех участников торгов за размещение. Эмитент привлек средства для рефинансирования первого выпуска облигаций с целью сохранения оборотного капитала. Это позволит предприятию не отказываться от планов по дальнейшему развитию. Размещение выпуска № 4B02-01-00607-R от 03.10.2023 Фабрика ФАВОРИТ-БО-01 проходило по закрытой подписке среди квалифицированных инвесторов в течении одного дня. За это время состоялось 744 сделки. Максимальный объем одной заявки составил 2,99 млн руб.; объем минимальной заявки, как и самой популярной, равен одной облигации — 1 000 руб.; средняя заявка зафиксирована на уровне 81 тыс. рублей.

Напомним параметры выпуска: объем эмиссии — 60 млн. рублей, срок обращения — 4 года, номинал одной бумаги — 1 000 руб. Выплата купона: ежемесячно. Ставка купонного дохода — 20% годовых с 1 по 18 к. п. Предусмотрена безотзывная оферта в дату окончания 18 к. п. По выпуску предусмотрена возможность досрочного погашения биржевых облигаций по усмотрению эмитента в даты окончания 25 и 37 к.п. Организатором выпуска и Андеррайтером является: ООО «Инвестиционная компания «Юнисервис Капитал». Представитель владельцев облигаций: ООО «ЮЛКМ» У ООО «Фабрика ФАВОРИТ» в обращении находится еще один выпуск Фабрика Фаворит-БО-П01 (№ 4B02-01-00607-R-001P от 20.10.2021) на сумму 50 млн рублей, сроком обращения в 3 года. Эмитент добросовестно выполняет свои обязательства перед инвесторами на протяжении всего периода размещения. ООО «Фабрика ФАВОРИТ» — один из крупнейших производителей масложировой продукции и свежих сыров за Уралом. Компания имеет несколько собственных брендов, а также выпускает продукцию под торговыми марками партнеров: «Фермер-Центр», «Мария-Ра», «Ярче» и др. Подробнее о компании, ее финансово-хозяйственной деятельности в презентации.

|

|

ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) стало единственным предприятием стекольной отрасли, вошедшим в ESG-индекс российского бизнеса, подготовленный РБК и рейтинговым агентством НКР.

Итоговый список объединил 114 участников, среди них — компании, представляющие финансовый сектор, добывающую, металлургическую, химическую промышленность, АПК, торгово-складскую, энергетическую, транспортную, телекоммуникационную и IT сферы. Ренкинг сформирован на основании оценки их ESG-профиля. Методику скорректировали после выхода первого Индекса в 2022 году. Для расчета индекса использовали данные, полученные в результате анкетирования, принимая во внимание отраслевую специфику. Структуру анкеты и набор данных максимально приблизили к формату ESG data book, который становится отраслевым стандартом. Организаторы отмечают, что в рамках экологической компоненты разрыв между средними и максимально возможными показателями относительно прошлого года существенно сократился. Такое улучшение они объясняют, в том числе, увеличением в составе выборки доли крупных компаний с широкой экспертизой в этом направлении, а также более тщательным подходом к раскрытию и предоставлению информации. — Принимая участие в ренкинге РБК и НКР, «Сибстекло» получило возможность сравнить свою работу с лучшими ESG-практиками, — комментирует президент РАТМ Холдинга Эдуард Таран. — Создавая бизнес-модель, в основу которой положен принцип рационального природопользования, обеспечивающую устойчивый экономический рост при снижении потребления первичных материальных ресурсов, завод не только демонстрирует впечатляющие производственные результаты, но и способствует решению экологических проблем. Благодаря наличию утилизационных и обрабатывающих мощностей, опыту управления цикличными процессами, применению современных технологий «Сибстекло» запускает драйверы для развития циркулярной экономики в регионах, снижая промышленную нагрузку на окружающую среду. В настоящее время доля стекольных отходов в производстве коричневой тары (50% в структуре выпуска продукции) достигла 45%. Круг внешних стейкхолдеров расширился за счет привлечения к сотрудничеству регулятора системы обращения с отходами ППК «Российский экологический оператор», финансовых институтов, инвестирующих развитие эколого-экономических проектов, и органов исполнительной власти в субъектах Федерации, заинтересованных в достижении целевых показателей нацпроекта «Экология».

|

|

🔔Анализ рынка 11 октября! Ждем по индексу МосБиржи вниз на 3025 пунктов! Жду укрепление рубля! Драгметаллы идут вверх, жду продолжение роста. Нефть дождались вниз, теперь идем в отскок. Видео: 👉Телеграм: https://t.me/bogdanoffinvest ☺️Доброе утро! Все новости про нефть идут: 1️⃣ Сократив добычу нефти в этом году, чтобы поддержать цены, Саудовская Аравия и ее союзники по ОПЕК+ остались со значительным резервом свободных производственных мощностей, что может помочь в случае потрясений на рынке из-за геополитики на Ближнем Востоке - BBG 🟢 Сначала BBG разгоняли нефть с целями на 100+, говорили о дефиците, а теперь говорят о том, что если будет высокая стоимость нефти, то есть много свободных мощностей, чтобы её опустить. 2️⃣ Иран продолжает наращивать добычу нефти — BBG 🟢 Иран занимает свободные ниши на рынке, тут все по плану. 3️⃣ С.Аравия может продлить добровольное сокращение нефти на 1 млн б,с до конца 2024г, а ОПЕК+ может еще снизить добычу нефти в ответ на снижение цен — RBC С.Аравия может нарастить добычу нефти при сохранении высоких цен — WSJ 🟢Одни пишут, что Саудиты могут снизить добычу, другие пишут о том, что Саудиты могут нарастить добычу))) \ 💬 Bostic (ФРС): ©️ ставка уже на достаточно ограничительном уровне для снижения инфляции до целевых 2%, повышать ставку больше не нужно ©️ если ситуация сильно поменяется, ФРС может повысить ставку еще ©️ экономика замедляется, рецессии не прогнозируется 🟢 Опа! Пошла риторика о том, что ставку повышать не нужно! TMF полный вперед!!! Вот только странно, что рецессии у него не прогнозируется, ведь даже если просто посмотреть на ставку по ипотеке, то уже понятно. что кредиты новые значительно сократились. А нет кредитов - нет нормальной экономики. ©️ Средняя процентная ставка по кредитным картам сейчас приближается к 23% = исторический рекорд — данные ФРС 🔤 Все каналы постят речь Заботкина крупным капсом и просят его убрать от микрофона, чтобы он, якобы, рубль не обвалил. Итак: 1️⃣ ЦБ не исключает доп ужесточения ДКП 2️⃣ Жесткую ДКП придется поддерживать и в 2024 🟢Так ничего нового! Все уже поняли, что на ближайшем заседании ставку будут поднимать до 14-15%. Индекс RGBI ведь продолжает падать. А рубль тут вообще ни при чем, рубль могут укрепить двумя действенными методами: ограничение на продажу валюты (либо налог на продажу), обязать экспортеров продавать валютную выручку, а не держать ее за границей. Вопрос в другом, почему рынок акций все еще на хаях? Ведь всем понятно, что с такой ставкой лучше держать деньги в ОФЗ или на вкладе, а не в акциях. Видимо телеграм-каналы, которые загоняли толпу в лонги это потом объяснят. Ждем. 🇨🇳 Country Garden сигнализирует о дефолте и нанимает консультантов из-за падения продаж ©️Китайский девелопер Country Garden Holdings Co. усилил предупреждения о том, что он готовится к первому в истории дефолту, и нанял консультантов, что является убедительным признаком того, что компания движется к реструктуризации, которая станет одной из крупнейших в стране. Китайский застройщик Kaisa, испытывающий трудности, заявил, что кредиторы получат обратно менее 5% своих денег, если компания будет вынуждена ликвидироваться. Китайский застройщик Kaisa, испытывающий трудности, заявил, что кредиторы получат обратно менее 5% своих денег, если компания будет вынуждена ликвидироваться. 🟢 Это не значит, что уже завтра карточный домик сложится, но инвестировать в Китай очень рано. Инвестиции убегают из Китая. 🇷🇺 А из нашего рынка тоже бегут: В сентябре объем нетто-продаж акций со стороны резидентов дружественных стран достиг ₽32 млрд. Это больше, чем за восемь предыдущих месяцев вместе взятых. Лонгисты не понимают, а почему бегут-то? Пахнет жареным. 👉Телеграм: https://t.me/bogdanoffinvest

|

|

|

|