|

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/csJwxOE... 10.06.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2318.5 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 10 июня 2024 г. в 23:55 по мск.). . 11.06.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2306.4 п.п. Профит от текущего трейда составляет 12.1 п.п. (+8,7%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

🐹Хэндерсон. 🥜Хотите спекули, да вот пожалуйста. Отличная волатильная стпбилизация. Пока писал пост бумага уже от лоя стабилизации дала почти 2%. 🥜Ловите бумагу в нижней части, при этом получите максимально короткий стоп. 🥜Не хотите со стопом, ну это компания роста, сидеть в ней и добирать ниже не страшно и не зазорно! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания Транснефть раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. https://bf.arsagera.ru/files/BF4/20240611trnf01... Общая выручка компании выросла на 17,5%, составив 369,1 млрд руб., что, главным образом, связано с ростом тарифов. Операционные расходы компании росли более быстрыми темпами, увеличившись на 22,0% и составив 266,8 млрд руб. Это произошло, главным образом, на фоне возросших расходов на персонал (+12,0%) и затрат на приобретение нефти для перепродажи (+56,0%). В результате прибыль от основной деятельности компании увеличилась на 7,2% до 102,3 млрд руб. Чистые финансовые доходы составили 12,6 млрд руб. (+3,1%) в связи положительными курсовыми разницами, а также существенным увеличением процентных доходов на фоне роста процентных ставок по размещенным денежные средствам. Прибыль от зависимых и совместно контролируемых компаний в отчетном периоде составила 4,0 млрд руб., сократившись наполовину, что было обусловлено преимущественно показателями деятельности АО «Усть-Луга Ойл», АО «КТК-Р», АО «КТК-К» и ЗПИФ «Газпромбанк –Финансовый. Доля меньшинства, связанная с консолидацией результатов группы НМТП, составила 3,8 млрд руб. В итоге чистая прибыль компании выросла на 3,9%, составив 91,9 млрд руб. По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании. https://bf.arsagera.ru/files/BF4/20240611trnf02... Привилегированные акции компании торгуются с P/BV 2024 около 0,4 и продолжают входят в число наших приоритетов. ___________________________________________

|

|

Мы начинаем аналитическое покрытие компании ПАО «СмартТехГрупп» - материнской компании финтех-сервиса CarMoney, занимающего лидирующие позиции в сегменте залоговых займов в России. Основной спецификой предоставляемых компанией услуг является выдача залоговых займов, что сказывается на их сроках и стоимости. Тем самым, CarMoney занимает промежуточное положение между банками и традиционными микрофинансовыми организациями. Компания выдает также беззалоговые займы с низким чеком, стремясь, таким образом, увеличить клиентскую базу и возможности кросс-продаж. Фактически для клиентов создается стимул для конвертации беззалогового займа в залоговый, на более выгодных условиях, в т. ч. по выдаваемой сумме. Бизнес компании отличается наличием сезонности: традиционно второе полугодие по финансовым показателям (прежде всего, по чистой прибыли) превосходит первое. В середине 2023 г. компания провела размещение своих акций на бирже по процедуре прямого листинга. В общей сложности инвесторам было предложено около 10% капитала компании на сумму 600 млн руб. Компания ожидает, что привлеченные средства помогут достичь поставленных целей: до 2026 г. нарастить клиентскую базу до 1 млн человек и достичь рубежа по чистой прибыли в 2 млрд руб. Перейдем к рассмотрению результатов работы компании по итогам первого квартала текущего года. https://bf.arsagera.ru/files/BF4/20240611carm01... В отчетном периоде компания смогла увеличить количество активных займов более чем в полтора раза до 41,7 тыс. шт. Общий портфель выданных займов вырос на 10,9%, при этом доля беззалоговых продуктов в общем портфеле составила 8%. Объем выдач вырос на 17,5%, что стало максимальным значением для первого квартала с 2020 г. В результате чистый процентный доход составил 680 млн руб., увеличившись на четверть. Средневзвешенная процентная ставка по выданным кредитам составила 83,5%. На фоне увеличения клиентской базы компания была вынуждена провести разовые начисления резервов по беззалоговой части своего портфеля, что привело к существенному увеличению объемов резервирования. При этом ожидаемые потери по итогам квартала составили 12%, оставшись на уровне прошлого года несмотря на увеличение выдаваемых кредитов. Общие расходы также показали существенный рост, составив 352 млн руб., главным образом, по причине увеличения затрат на маркетинг и IT. Отметим, что в рамках стратегии своего развития компания взяла курс на организацию новых партнерств с участниками финансового рынка, которая подразумевает интеграцию решений в IT-платформы партнеров и, как следствие, наличие постоянных затрат по данной статье. В результате чистая прибыль сократилась более чем на треть, составив 79 млн руб. По прогнозу компании прирост объемов выдач новых займов в текущем году составит около 35%, из которых большая часть придется на второе полугодие. Чистая прибыль при этом может составить 550 млн руб. https://bf.arsagera.ru/files/BF4/20240611carm02... По линии балансовых показателей отметим снижение привлеченных клиентских средств на 3,8% до 2,2 млрд руб. Собственный капитал компании с начала года увеличился на 2,1% до 3,9 млрд руб. Добавим также, что по итогам 2023 г. компания воздержалась от выплаты дивидендов. Согласно принятой дивидендной политике в будущем предполагается распределять среди акционеров от 25 до 50 процентов заработанной чистой прибыли. Ниже приводится наш прогноз ключевых финансовых показателей компании на текущий год. https://bf.arsagera.ru/files/BF4/20240611carm03... В настоящий момент акции компании торгуются исходя из P/BV в районе 1,0 и P/E около 8,0 и не входят в число наших приоритетов. ___________________________________________

|

|

Компания Славнефть-Мегионнефтегаз раскрыла отчетность за 2023 г. и 1 кв. 2024 г. по РСБУ. https://bf.arsagera.ru/files/BF4/20240610mfgs01... Выручка компании сократилась на 12,7%, составив 197,9 млрд руб., что, наш взгляд связано со снижением объемов добычи и сокращения доходов от операторских услуг. Затраты компании снизились на 11,4% до 200,2 млрд руб. В итоге на операционном уровне компания зафиксировала убыток в размере 2,2 млрд руб., против прибыли годом ранее. В блоке финансовых статей отметим увеличение процентных расходов (с 12,0 млрд руб. до 13,5 млрд руб.) на фоне увеличения долговой нагрузки (с 38,1 млрд руб. до 54,6 млрд руб.). Попутно отметим, что величина дебиторской задолженности, отраженная в балансе, за год выросла с 71,2 млрд руб. до 89,3 млрд руб. В итоге компания отразила чистый убыток в размере 7,9 млрд руб., увеличив его на 43,7%. Теперь рассмотрим результаты деятельности компании за 1 кв. 2024 г. https://bf.arsagera.ru/files/BF4/20240610mfgs02... Существенный рост выручки помог компании выйти в положительную зону на операционном уровне, однако возросшая стоимость обслуживания долга привела к тому, что итоговый результат вновь оказался в отрицательной зоне, хотя и существенно сократившись по сравнению с прошлым годом. По итогам вышедшей отчетности мы понизили прогнозов финансовых показателей на текущий год на фоне более высоких ожидаемых отчислений по НДПИ. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании незначительно сократилась. https://bf.arsagera.ru/files/BF4/20240610mfgs03... В настоящий момент акции Славнефть-Мегионнефтегаза торгуются на рынке с P/BV 2024 около 0,6 и не входят в число наших приоритетов. ___________________________________________

|

|

Обьнефтегазгеология представила бухгалтерскую отчетность за 2023 г. и 1 кв. 2024 г. по РСБУ. https://bf.arsagera.ru/files/BF4/20240610obne01... Выручка компании выросла на 1,3%, составив 60,0 млрд руб. Компания не раскрыла свои операционные показатели; на наш взгляд, подобная динамика доходов объясняется увеличением средних рублевых цен реализации нефти. Затраты компании снизились на 6,3% до 60,2 млрд руб. В результате операционный убыток составил 221 млн руб. Перейдем к блоку финансовых статей. Чистые финансовые расходы сократились на 5,4% до 4,4 млрд руб. вследствие снижения прочих расходов, структура которых не была раскрыта. В итоге чистый убыток компании составил 3,7 млрд руб., сократившись более чем наполовину. Теперь обратимся к результатам работы компании за 1 квартал текущего года. https://bf.arsagera.ru/files/BF4/20240610obne02... Существенный рост выручки помог компании выйти в положительную зону на операционном уровне, однако возросшая стоимость обслуживания долга привела к тому, что итоговый результат вновь оказался в отрицательной зоне, хотя и существенно сократившись по сравнению с прошлым годом. По итогам обновления фактических данных мы понизили прогноз финансовых показателей компании на текущий и последующие годы, отразив ухудшение операционной рентабельности. В результате потенциальная доходность акций компании сократилась. https://bf.arsagera.ru/files/BF4/20240610obne03... На данный момент обыкновенные и привилегированные акции ПАО «Обьнефтегазгеология» не обращаются на организованном рынке, что исключает возможность их приобретения в портфели фондов. ___________________________________________

|

|

Отставание по прибыли в отдельных сегментах компенсируется возросшими доходами по финансовым вложениям ПАО «Интер РАО ЕЭС» опубликовало операционные показатели и консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. Совокупная выручка Интер РАО выросла на 10,0% до 932,0 млрд руб., в то время как операционная прибыль сократилась на 1,7% до 40,8 млрд руб. Для более глубокого понимания указанной динамики показателей обратимся к анализу финансовых результатов в разрезе отдельных сегментов. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao01... Выручка сбытового сегмента составила 262,2 млрд руб. (+6,7%) на фоне роста полезного отпуска, расширения клиентской базы и приобретения в феврале текущего года двух гарантирующих поставщиков: «Екатеринбургэнергосбыт» и «Псковэнергосбыт». Показатель EBITDA сегмента сократился на 7,4%, составив 13,6 млрд руб. в результате принятых тарифно-балансовых решений и вследствие увеличения условно-постоянных расходов. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao02... Доходы ключевого сегмента «Интер РАО – Электрогенерация» - снизились на 1,2% составив 58,5 млрд руб. Снижение выручки от реализации мощности из-за окончания сроков действия ДПМ на Южноуральской ГРЭС, Черепетской ГРЭС и Джубгинской ТЭС, а также вывода в модернизацию и ремонт ряда станций сегмента было частично нивелировано ростом доходов от продажи электроэнергии благодаря увеличению выработки и цен на РСВ. EBITDA сегмента сократилась почти на четверть до 18,5 млрд руб. на фоне опережающего темпа роста цен на топливо, а также окончания действия вышеуказанных договоров ДПМ. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao03... В сегменте «Теплогенерация в Российской Федерации», представляющего собой суммарные показатели генерации Башкирии и ТГК-11, выручка возросла на 7,5% и составила 43,6 млрд руб. по причине увеличения цены электроэнергии на РСВ, роста полезного отпуска тепловой энергии и началом действия договора КОММод по блоку №3 Кармановской ГРЭС. Показатель EBITDA уменьшился на 1,5% до 12,2 млрд руб. Негативное влияние от снижения доходов от реализации мощности из-за вывода блоков в модернизацию и ремонт, а также роста цен на топливо, было частично нивелировано ростом цен на РСВ, увеличением полезного отпуска тепловой энергии и началом поставки мощности после модернизации энергоблока №3 Кармановской ГРЭС в рамках КОММод. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao04... Выручка в данном сегменте возросла на 2,5%, составив 13,5 млрд руб., а EBITDA подскочила на 40,2% до 812 млн руб. на фоне увеличения доходов от поставок в Казахстан, Монголию и Киргизию. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao05... Зарубежный сегмент, включающий активы в Грузии и Молдове, сократил показатель EBITDA на 11,9%, в основном по причине снижения отпускных тарифов на фоне роста полезного отпуска электроэнергии. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao06... Отметим продолжающийся существенный рост финансовых показателей в сегменте инжиниринг в рамках осуществления крупных проектов для российского электросетевого комплекса. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao07... Схожую динамику демонстрирует еще один новый сегмент - энергомашиностроение, представленный российскими компаниями, осуществляющими сервисное обслуживание газотурбинных установок, а также производство и обслуживание силовых трансформаторов. Бурный рост ключевых финансовых показателей сформировался в основном за счет компаний, выпускающих турбины, высоковольтные трансформаторы и запасные части, в том числе благодаря расширению периметра в середине 2023 г. - начале 2024 г.. Далее обратимся к анализу совокупных финансовых результатов компании. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao08... Как видно из таблицы, суммарная EBITDA по сегментам сократилась на 8,8% до 49,0 млрд руб., главным образом, вследствие падения результатов деятельности генерирующего и сбытового сегментов, частично компенсированных результатами новых сегментов - инжиниринга и энергомашиностроения. Долговые обязательства компании на конец отчетного периода составили 13,1 млрд руб. на фоне приобретения строительно-инжиниринговых компаний. В то же время объем финансовых денежных средств вложений превысил полтриллиона рублей (526,9 млрд руб.), а проценты к получению выросли с 8,5 млрд руб. до 20,0 млрд руб. В итоге чистая прибыль компании возросла на 17,2% до 47,3 млрд руб. Согласно положениям утвержденной стратегии ИНТЕР РАО планирует ввести в строй проекты КОММОД совокупной мощностью 3,5 гВт, при этом общий объем инвестпрограммы до 2030 г. оценивается в 1 трлн руб. В результате реализации планов в 2030 г. компания ожидает выйти на уровень выручки 2,2 трлн руб. EBITDA – свыше 320 млрд руб. при уровне маржинальности не менее 14%. По нашим расчетам, по достижении указанных ориентиров чистая прибыль компании может существенно превысить отметку 200 млрд руб. Дополнительными драйверами роста прибыли могут стать существенная индексация тарифов КОМ на период 2027-2030 гг., возможные сделки по приобретению новых активов, главным образом, в сегментах Электрогенерация в РФ, Инжиниринг и Энергомашиностроение. По линии модели управления акционерным капиталом существенным заделом для увеличения акционерной стоимости остается вариант с погашением квазиказначейских акций. По итогам вышедшей отчетности и обновления параметров стратегии развития мы повысили наши ожидания по финансовым показателям компании на всем прогнозном окне, уточнив экономический эффект от модернизируемых мощностей по КОММод, а также по причине опережающего развития новых сегментов – инжиниринга и энергомашиностроения. Также мы учли более высокие процентные ставки на ближайшие два года по финансовым вложениям компании, а также возможное увеличение ставки налога на прибыль на период с 2025 г. В результате потенциальная доходность акций компании возросла. См. таблицу: https://bf.arsagera.ru/files/BF4/20240607irao09... В настоящий момент акции Интер РАО ЕЭС торгуются с P/BV 2024 около 0,4 и продолжают входить в число наших приоритетов.

|

|

По данным Всемирного совета по золоту (WGC), золотодобывающим компаниям с годами становится труднее поддерживать рост добычи. В первом квартале 2024 года мировая добыча золота показала хорошие темпы прироста, составив 4% в годовом выражении, однако по итогам прошлого года увеличение добычи золота в мире составило всего лишь 0,5%. Причины трудностей иностранных золотодобытчиков Наше мнение В отличие от зарубежных золотодобытчиков перспективы роста добычи отдельных российских компаний оцениваются нами позитивно. Нашими фаворитами в отрасли являются акции Полюса и Южуралзолота. Полюс может существенно увеличить добычу золота в результате реализации проекта Сухой Лог, по которому в настоящее время идет обновление технико-экономического обоснования, а публикация ТЭО ожидается в течение нескольких месяцев. Что касается Южуралзолота, то компания уже прошла пик инвестиционного цикла и в течение пяти лет планирует более чем в два раза увеличить добычу золота. Чтобы инвестировать в акции Элемента и других компаний, вы можете брокерский счет онлайн в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🚘 LEAS - закрытие реестра по дивидендам 25,00 руб (дивгэп) 🇷🇺 POLY - День инвестора и аналитика Polymetal 🇷🇺 AFLT - Аэрофлот опубликует операционные результаты за май 2024 г. 🏦 SBER SBERP - Сбер опубликует финансовые результаты по РПБУ за май 2024 г. 🇷🇺 POLY - ГОСА Polymetal; изменение названия Компании, объявление дивидендов; 2023 г. (рекомендация СД - не выплачивать дивиденды). 🥜Друзья, див сезон продолжается. Сегодня дивгэпчик от Европлана, а вчера пришли дивы от Авангарда и Хэндерсон. Свежие денюшки начинают течь в рынок, пока тонкой струйкой, но периодически эта струйка будет похожа на брандспойт, когда дело дойдёт до голубых фишек! 🥜Что мне не нравится! Не нравится когда официальные лица начинают говорить, что ЦБ может повысить ставку на 100б.п. У нас завтра или на этой неделе новое заседание? Да вроде только прошло! Мы и так всё это знаем и понимаем. С такими заявлениями приходите 20 июля. А может это и вовсе пишут дибилойды от имени публичных деятелей? Я короче видя подобное вообще не обращаю внимание, в этом нет ни смысла, ни логики!!! И вам советую так делать!!! Ну можно ещё улыбнуться))). 🥜Ранее я писал, что могут быть реализованы в перспективе сетапчик двойных донышек! Вчера писал, что бы не впадали в эйфорию и здраво воспринимали рынок. Писал, что после нескольких дней взрывного роста будет откат или поиск баланса. Это не избежно!!! Эмоции уходят, а все эти аномалии, это эмоции. Далее рынок стабилизируется и по +5-10% по большенству бумаг по дню больше не будет. Только импульсы в отдельных история! V - образного восстановления тоже не будет, это вообще не характерно коррекциям! 3-5 недель есть на танцы 2 шага вперёд, 1 назад. Поступательное движение вперёд-вверх будет превалировать. 🥜Что касается двойных донышек. Это тоже частные истории, а не повсеместная судьбинушка! Те кто уже уехал на 15, 20, 30, 40%, ну какое нахрен двойное донышко и таких достаточно много. А вот есть и те, кто больше пилил нежели рос! И если к ним не присматриваться, а видеть только вчерашний результат -2,5%, то может показаться, что бумага вновь валится, но если присмотреться, то картина другая. Ну например МТС банк, откройте график, да она тупо пилит на дне, не считая фитиль. Или другой пример Хэндерсон, тоже последние дни пилит, только на горизонте выше. И всё это на высокой внутри дневной волатильности. Идёт ниже покупают жадно - идёт выше, пришла выше, продают жёстко! Вот такая игра! 🥜Хотите пользуйтесь, торгуйте внутри дня, спекулируете, рынок благоволит. Я сейчас не хочу. Сейчас рынок тонкий и не очень хочется выйти, а завтра получить +1,5%, после завтра +1%. В итоге уйти выше точки продажи, а дальше можно и начать делать ещё ошибки. Мне и прежних пока достаточно! 🥜Но точечно спекуль я использую. Вчера например прикрыл Казань по 107,5 видя, что бумага начала уходить от 108р и не понравилось формирование первой красной свечи. В моменте показалось, что ошибся, но к закрытию ценник был уже 105р. Дадут ещё чуть ниже, перезайду! Да, можно было ещё фиксануть бумажек 5-7, но о причинах я написал выше. 🥜Резюмирую. Ралли не будет и кто это вам вложил в голову! Поступательное ростовое движение +- месяц, пилы, выносы, откаты! Часть бумаг обновят предкоррекционный максимум! Ближе к заседанию ЦБ слабость на рынке! Появятся новые вводные, будем пересматривать модель, а пока так!!! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

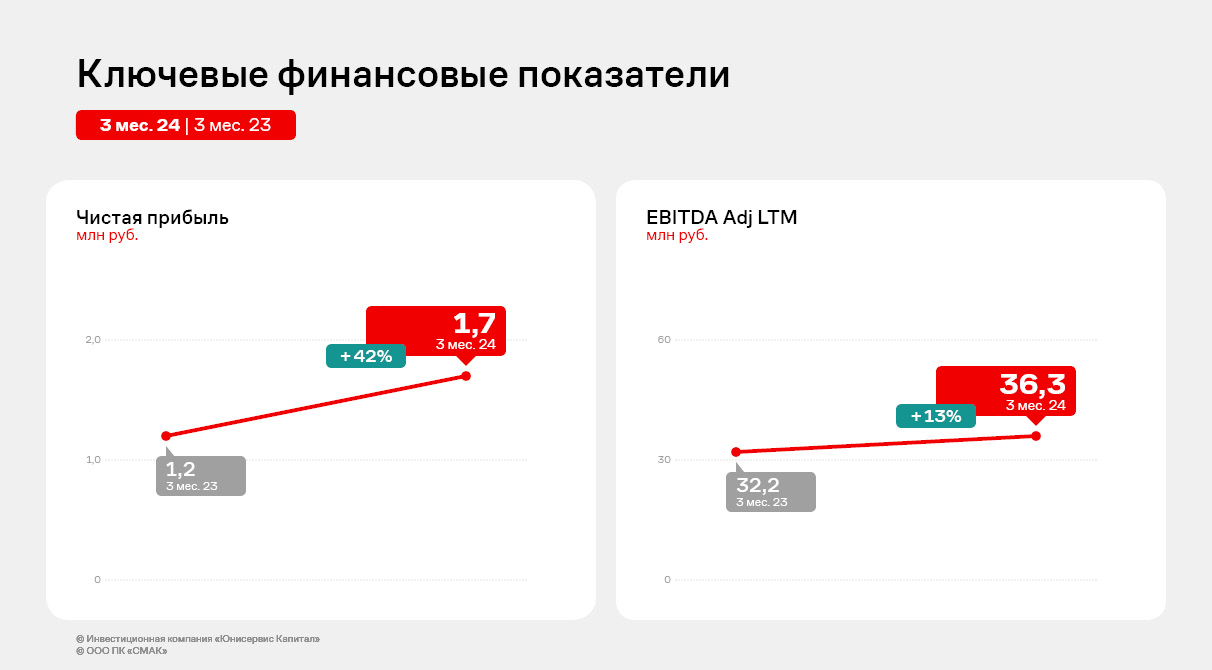

По итогам 1 квартала эмитент увеличил выручку, валовую и чистую прибыли, EBITDA Adj LTM на 13% и более к аналогичному периоду прошлого года. Подробнее о том, как компания завершила 3 месяца 2024 года, — пишем далее. Выручка ООО ПК «СМАК» в сравнении с АППГ выросла на 13,4%, что связано с расширением ассортимента, которое было проведено в 2023 году. Так, были введены икра ястычная лососевая и структурированная (имитированная) лососёвая икра с добавлением натуральной. Также эмитент продолжает вести активную работу по оптимизации себестоимости, что положительно влияет на валовую прибыль, которая в отчетном периоде достигла уровня 16,8 млн руб., прибавив 18,7% к АППГ. Компания следит за тенденциями рынка и предлагает наиболее актуальный ассортимент продукции.

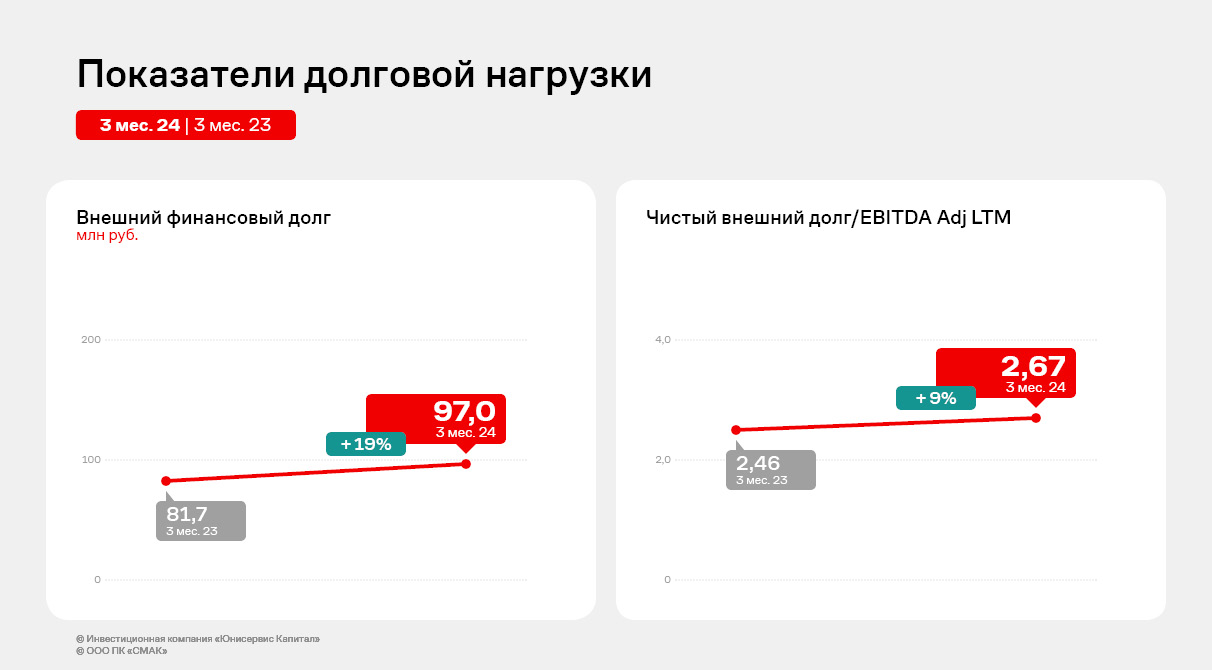

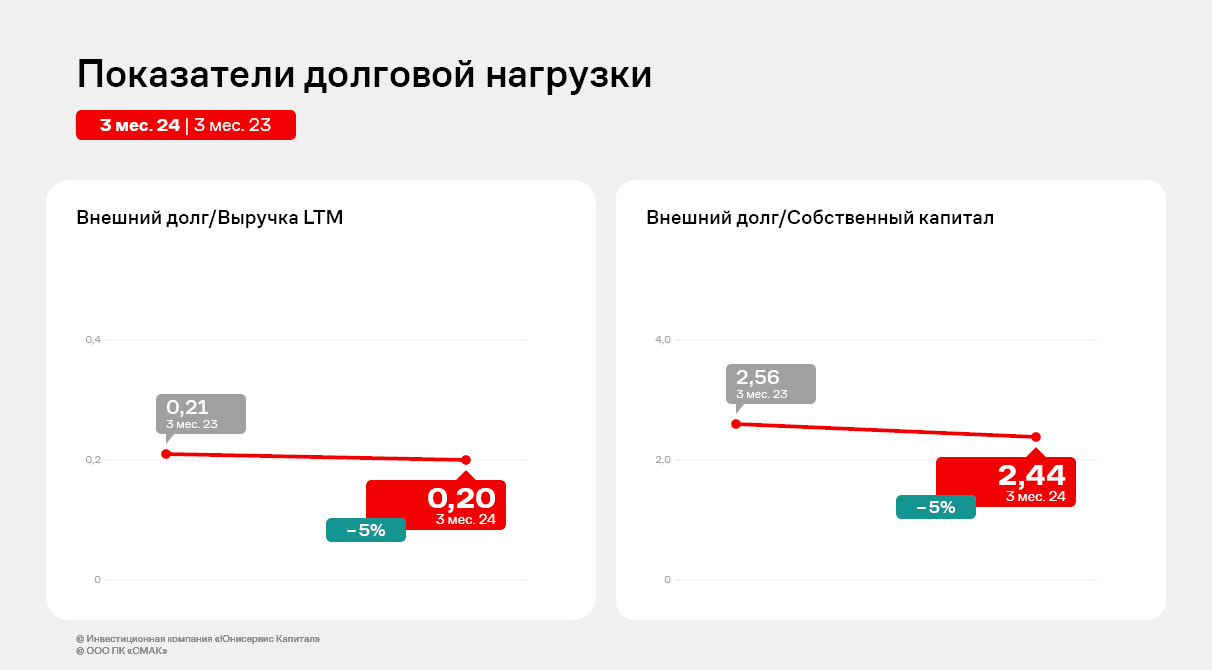

Долговая нагрузка компании по-прежнему состоит из внешнего долга и долга перед собственником. На конец отчетного периода общая сумма задолженности составила 246,4 млн руб., увеличившись на 9,2% к АППГ за счет привлечения в 2023 году дополнительного финансирования, представленного в том числе облигационным займом серии СМАК-БО-П02. Все долговые коэффициенты сохраняют приемлемый уровень, исключение — «Внешний долг/Собственный капитал». Однако ежеквартально данный показатель будет постепенно усиливать значение за счет амортизационных выплат первого облигационного займа серии СМАК-БО-П01, осуществляемых раз в три месяца.

Первый квартал 2024 года традиционно был отмечен для эмитента путиной тресковых. Как отмечают представители ООО ПК «СМАК», в 2024 года цена на сырье превысила уровень 2023 года. Оперативно отреагировав на рыночные изменения, компания приступила к переговорам с клиентами о повышении отпускных цен. Новые условия были приняты большинством покупателей.

|

|

|

|