|

|

|

На этой неделе надо дать правильные ответы к статье "Почему неправильно гарантировать доходность инвестиций?" Стоит ли управляющим компаниям гарантировать доходность? - Да, необходимы гарантии доходности, чтобы исключить ущемления прав инвесторов

- Да, они обязаны это делать, так как иначе возникает несправедливость, когда УК получает вознаграждение даже в том случае, если клиент несет убытки

- Нет, так как это повышает риски, как для инвесторов, так и для компании

- Нет, так как это снизит прибыли управляющих компаний

Что является показателем высокого качества управления инвестированными средствами на фондовом рынке? - Результат выше банковского депозита и инфляции на любых временных отрезках

- Постоянный прирост стоимости активов под управлением

- Результат инвестирования должен превышать соответствующий бенчмарк (например, индекс фондового рынка) на длительных временных отрезках

- Лучший результат среди аналогичных портфелей (например, 1-е место в рейтинге по доходности среди аналогичных по категории фондов)

Какой инвестиционный инструмент обеспечивает 100% гарантированную доходность? Знаете ответы? Участвуйте в акции и получайте призы

|

|

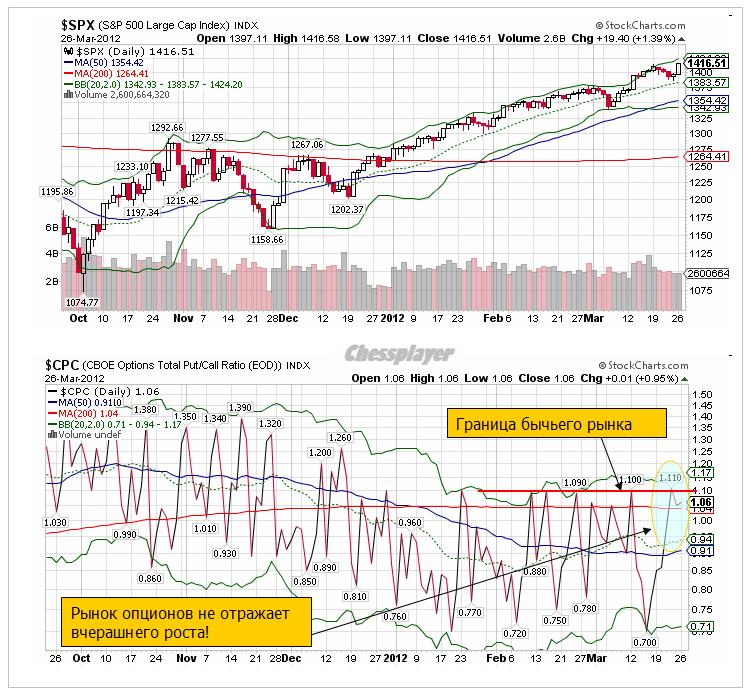

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 26 МАРТА 2012 ГОДА. Вчера мы видели в действии один из современных приемов монетарной политики, который называется «Вербальные интервенции». ...на позитивных данных с рынка труда рынки растут. Затем, когда говорят, что эти данные не отражают реального положения дел, рынки опять растут. Не абсурд ли это? Нет, это не абсурд. Это прием монетарной политики. Это называется вербальной интервенцией – словесное обещание сделать что-либо, которое заменяет реальное действие. Между прочим, еще осенью 2010 года глава ФРБ Нью-Йорка Уильям Дадли говорил о таком приеме монетарной политики в своей речи – читал об этом непосредственно в «первоисточнике». Кстати за последние месяцы этот прием используется не в первый раз. Вспомним, например, разговоры о QE sterilized. На мой взгляд, выступление Бернанке нужно трактовать противоположным образом тому, как это сделали рынки. Но не я формирую рыночные рефлексы. Их формирует Goldman Sachs – «доктор Павлов» современных финансовых рынков. Уильям Дадли – кстати, бывший главный экономист этого учреждения. Нужна ли была вербальная интервенция в том случае, если бы впереди нас ждала реальная? Думаю, что нет. Тогда бы первичные дилеры сидели бы и тихо скупали активы. На перспективном бычьем рынке не нужно устраивать выносы по искусственному поводу. Вчерашняя манипуляция еще раз демонстрирует, что рынки находятся в фазе распределения. Есть такое понятие в техническом анализе – когда «умные деньги» продают активы. Полагаю, что фаза распределения идет с конца февраля. Об этом, кстати, свидетельствуют и commodities, где с конца февраля идет коррекция. Кстати и вчерашняя свеча в CRB не выглядит так по-бычьи, как у S&P500.

Но гораздо интереснее вопрос – сколько она еще продлится? Трудно сказать... ИМХО – пока ответа на этот вопрос не существует. Это зависит не столько от рыночных условий, сколько от того, когда Карабас-Барабас наконец поймет, что дальше тянуть рынки вверх совсем бесперпективно. Настораживающий сигнал – американские трейдеры опционами не повелись на речь Бернанке. Put/call – коэффициент вчера не только не упал, он остался выше 200-дневной скользящей средней и вблизи важного психологического уровня – 1,10 – где располагается воображаемая граница бычьего рынка.

Последний опрос блоггеров Ticker Sense, который проводился в четверг, показывает наименьшее число быков за 4 недели. Количество медведей не изменилось с точностью до второго знака после запятой. Но вот количество нейтрально настроенных увеличилось до максимума за последние 4 недели. Мы не уделяем особого внимания показателю нейтрально настроенных. Но ведь на самом деле медведи, как и быки, могут подпитывать ралли за счет шортокрыла. В то время как нейтрально настроенные игроки в нем участвовать не будут. Поэтому увеличение нейтрально настроенных всегда негативно для действующего тренда.

С момента опроса рынок вырос почти на 3%. Думаю, что количество медведей среди опроса еще увеличилось... Может ли уже в апреле на заседании ФОМС быть запущена какая-то программа QE? Мой взгляд на это вопрос 1.Связанная с покупкой US Treasuries и увеличением баланса Феда – совершенно исключено. Нет причин для этого. 2.Связанная с изменением структуры портфеля Федрезерва – типа операции «Твист? Теоретически возможно, но очень-очень маловероятно. Поскольку предыдущая программа еще не закончена. 3.Покупка MBS. Наиболее вероятная возможность из всех трех, но опять же процентов 30% - не больше. Это может повлечь за собой рост инфляции. Главное, что пока нет необходимости в стимулирующих мерах. Если Фед сейчас израсходует имеющиеся у него средства воздействия на экономику, то что он будет делать потом? Существенной коррекции тоже может и не быть, пока не начнет поступать реальный негатив по состоянию дел в экономике. Рынок будет большую часть времени в ближайшие недели находится в консолидации.

|

|

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчера мы видели в действии один из современных приемов монетарной политики, который называется «Вербальные интервенции». ...на позитивных данных с рынка труда рынки растут. Затем, когда говорят, что эти данные не отражают реального положения дел, рынки опять растут. Не абсурд ли это? Нет, это не абсурд. Это прием монетарной политики. Это называется вербальной интервенцией – словесное обещание сделать что-либо, которое заменяет реальное действие. Между прочим, еще осенью 2010 года глава ФРБ Нью-Йорка Уильям Дадли говорил о таком приеме монетарной политики в своей речи – читал об этом непосредственно в «первоисточнике». На мой взгляд, выступление Бернанке нужно трактовать противоположным образом тому, как это сделали рынки. Но не я формирую рыночные рефлексы. Их формирует Goldman Sachs – «доктор Павлов» современных финансовых рынков. Уильям Дадли – кстати, бывший главный экономист этого учреждения. Нужна ли была вербальная интервенция в том случае, если бы впереди нас ждала реальная? Думаю, что нет. Тогда бы первичные дилеры сидели бы и тихо скупали активы. На перспективном бычьем рынке не нужно устраивать выносы по искусственному поводу. С утра Азия продолжает покупать риск, но на рискованных валютах это не отражается, нет и привычной покупки EURO в таком случае. Продаж, правда, тоже нет. Рынки как будто ждут сигнала – куда дальше. Говорят, что конец квартала стимулирует покупки активов? Но почему он должен стимулировать покупки, если и так все выросло очень прилично? Имеются сигналы, которые должны насторожить. Более подробно во вью рынка... ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Ну что сказать, амеры реализовали вчера ту самую малую вероятность для роста в 5%, упомянутую нами, и обновили хаи года, в очередной раз выкупившись от 1392. Выперли вверх невзирая ни на что, ни слова уже про плохое ни в одном СМИ - ни про грецию, ни про "испанию и прочие румынии", ни про амерский госдолг, про новый фискальный евросоюз вообще ни слова, только елейные и в то же время путаные выступления Бернанке, мол "как быстро сокращается безработица, быстрее восстановления экономики)), хотя конечно, это может быть вследствие ошибок в статистике")). Плюс какой-то странный намек на новые стимулы от ФРС, что многие восприняли как слово о КУ-3... И выступать стал три раза в неделю, какой-то чес по стране пошел)). На этом фоне опять подросли и банки и эппл, ну что на это сказать, мощные три месяца роста у амеров, каждый раз когда все уже повисает на резинке от трусов, приходит дядя-слон и решительно спасает свое чадо от наказания сторожа, снимая воришку с забора. Если не обращать внимание на тренд, то по идее сегодня консолидация у достигнутых уровнях, вокруг 1415, а потом снова развилка. Если эту неделю удастся закрыть в нуле или минусе, то и следующая будет падучей, но пока не видно, на чем и кто сыграет наконец амеров вниз. Понятно, что ситуация ненормальная, американских трейдеров прозомбировали, так что пока сам инициатор тренда не ливанет, видимо, продавцы не появятся. Нефть на 125, азия прирастает прежде всего японцами)). В целом идет конечно тотальное принуждение к росту, даже немцы уже стали отставать от амеров, не понимая, что происходит, ну не могут рынки не выдыхать. Наши вчера вполне спокойно стояли, даже отбивку в минус по мамбе сделали, но увидев как амеры рванули сквозь 1400, вышли вверх, причем даже не достали 1570, откуда снова начали фикс. Через меру полезли только в суры и сберы, рыночные афродизиаки этого года, остальное торговалось вполне аккуратно и на небольшие объемы, то есть никто себя в лонги не засаживал. Какая будет реакция на новые хаи амеров? видимо снова окажемся в зоне 1576-86 (примерно +1.5% по мамбе), зона старых сопротивлений, а дальше непонятно, по нашему рынку было видно, что покупать выше 1600 мало кто хочет, ибо 1700 в этом году под большим вопросом. По идее и сейчас все также и ничего не изменилось, покупать надо на 1200 по мамбе в этом году, а не выше 1600. Но это если не появятся новые свежие и крупные деньги. Шорт пока не увеличиваем, скорее всего новая порция продаж пойдет завтра. Немного обидно, что наших мишек так подвели амеры, но с другой стороны, амеры явно выращивают черного лебедя, надувая свой пузырь, так что лонги все равно опаснее шортов, и все равно на шорты дадут много меда,больше профита, чем на лонги в итоге, когда мамба придет на 1200-1300. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Вчера ведущие фондовые индексы Америки обновили свои четырехлетние максимумы. На рынке просто не стало продавцов, когда глава ФРС Бен Бернанке, заявил, что в целях снижения уровня безработицы и более быстрого экономического роста стимулирующая денежно-кредитная политика должна сохраняться. То есть уверенность игроков в том, что дешевая ликвидность не уйдет с рынков в обозримой перспективе, создала предпосылки для повышения спроса на рискованные активы. На деле же экономика США не развивается столь бурными темпами, как ее фондовый рынок. Вчерашняя статистика – лишнее тому подтверждение: индекс подписанных, но неоплаченных договоров по продаже существующих домов в феврале показал снижение на -0,5% м/м против прогноза +1,0% м/м; в марте индекс деловой активности в обрабатывающей промышленности ФРБ Далласа составил лишь 10,8 п. против прогноза 16,0 п. Как бы то ни было, но вчера мы видели равномерный рост по всем секторам рынка на американских биржах. Курс евро вчера существенно укрепил свои позиции против доллара на фоне последнего выступления главы ФРС, в котором он заявил о приверженности мягкой аккомодационной политике в Америке. Напротив, представители ЕЦБ вчера намекнули о возможности сворачивания программ долгосрочного кредитования европейского банковского сектора. К утру вторника пара EUR/USDподнялась и стабильно торгуется возле отметки 1,3360. Азиатский рынок акций пассивным ростом (MSCIAsia+1,68%) отреагировал сегодня на продолжение ралли на Уолл-стрит. Во вторник мы ожидаем увидеть нейтрально-позитивное начало торгов на российских фондовых биржах. Вчера индекс ММВБ приблизился к сильному сопротивлению на 1570 п. Думаю, сегодня будут ждать торги в фазе консолидации. Почему? Еще вчера за 1,5 часа до закрытия сессии было видно, что покупатели ослабли, а индекс ММВБ завершил сессию точно на уровне 38% коррекции от падения прошлой недели. Цены на сырьевых площадках сегодня утром не демонстрируют оптимизма (Brent $125,5/барр), равно как основные сырьевые валюты (AUD/USD1,0520) и фьючерс на S&P(+0,05%) после подъема вчерашнего дня сегодня консолидируются. Потолок роста индекса ММВБ на сегодня – 1572 п. Ждать ли снижения в ближайшее время? После хорошего вчерашнего роста на рынках пока не наблюдается внятного коррекционного движения, что говорит об отсутствии продавцов. Возможно, свежая статистика из Европы и США вытолкнет рынки из фазы консолидации. Думаю, как минимум до вечера среды курс рубля к доллару сохранит силу и останется ниже уровня 29 (28 марта пройдет уплата налога на прибыль 150 млрд. руб.). Сегодня в 10-00 Германия опубликует индекс доверия потребителей Gfk за апрель. В 10-45 во Франции выходит индекс доверия потребителей за март. В 14-00 выходит индекс розничных продаж CBI за март в Великобритании. В 17-00 будет опубликован индекс цен на дома в крупнейших городах США за январь от S&P/Case-Shiller. В 18-00 выходит индекс доверия потребителей за март. В это же время выходит индекс экономической активности ФРБ Ричмонда.

|

|

Вчерашний день является прекрасным примером манипуляции новостным фоном. Бен Бернанке выступил с речью, в которой он много говорил о рынке труда. При этом он обмолвился, что в будущем еще потребуется стимулирование экономики . Этого было достаточно, чтобы устроить ралли. Он ничего конкретного не сказал. Каким будет это стимулирование? Будут ли это покупки активов? Или это будет что-то другое? Каких активов? US Treasuries? MBS? Когда это будет? Будет ли это в апреле? Будет ли это вообще в этом году? Или может быть речь идет просто о том, чтобы продолжать политику низких процентных ставок? Некоторые из его коллег по ФОМС, выступая недавно, заявили, что ставку уже придется поднять в 2013 году. А он своим выступлением, можно сказать, дезавуировал их выступление. Бернанке по существу ведь ничего не сказал. Он выразил обеспокоенность рынком труда, сказал, что, несмотря на позитивные данные, на самом деле все не так хорошо. Таким образом, на позитивных данных с рынка труда рынки растут. Затем, когда говорят, что эти данные не отражают реального положения дел, рынки опять растут. Не абсурд ли это? Нет, это не абсурд. Это прием монетарной политики. Это называется вербальной интервенцией – словесное обещание сделать что-либо, которое заменяет реальное действие. Между прочим, еще осенью 2010 года глава ФРБ Нью-Йорка Уильям Дадли говорил о таком приеме монетарной политики в своей речи – читал об этом непосредственно в «первоисточнике». Конечно, это было бы невозможным без тесной координации Феда с группой крупнейших банков – часто их называют «банковским консорциумом» или «банковским картелем», а я их называю «Карабасом-Барабасом». Для меня лично совершенно очевидно, что EURO «вели» вверх под это выступление – чтобы осуществить пробой 1,33 и вывести в район 1,336, где якобы располагается много стопов. Вопрос в том: поведут ли рынки дальше и как далеко поведут? Впереди еще заседание еврогруппы в конце недели. Не сомневаюсь, что реакция рынка на это событие уже тоже спланирована... Конечно, Федрезерв продолжит политику количественного смягчения – кто бы сомневался. Поскольку ежегодно в Америке создается более 1 трлн. нового госдолга, и в мире просто не возникает такого количества свободных денег, чтобы этот долг выкупить. Поэтому Федрезерву приходится под всякие разговоры о рынке труда, об экономике тупо допечатывать недостающее количество дензнаков, покупать на них долгосрочные US Treasuries и складывать их на специальном счету. И ЕЦБ делает то же самое. И Банк Японии делает то же самое. Что в этом предосудительного? Простым людям – таким как Мавроди - этого делать нельзя, а центральным банкирам – можно. В тяжелые времена покупают активно, но когда ликвидности много – зачем покупать? Зачем расходовать реальные боеприпасы, стреляя по воробьям? На депозитах ЕЦБ 700 млрд. EURO, владельцы которых не хотят покупать на них европейские активы. Почему бы на них не купить немного первоклассного американского госдолга? США продолжает оставаться первоклассным должником – это без иронии. Принцип здесь простой: чем больше долгов, тем больше тебя уважают в этом финансовом мире. Тем больше о тебе пекутся и заботятся. Поскольку тебя нельзя объявить банкротом, тебя нельзя реструктурировать, так как ты очень большой. Too big to fail. ИМХО - мое скромное мнение: пока они не высосут все свободные деньги из еврозоны, никакого КУЕ не будет. Зачем раньше времени тратить боеприпасы? А высасывать они умеют - предыдущие обострения европейского долгового кризиса это ярко демонстрируют. Технически для этого требуется только начать координированные продажи периферийного европейского госдолга. Резюме: эта речь, и особенно реакция на нее, может свидетельствовать о том, что никакого QE3 в этом году вообще не будет. Будьте внимательны, это может оказаться заключительным выносом!

|

|

По слухам, распускаемым то ли дилерами, то ли брокерами, то ли хакерами, сегодня активными продавцами евро выступили некоторые ближневосточные счета. Для меня, если честно, эта новость выглядела очень странно, так как Ближний Восток традиционно любит евро. А если это были краткосрочные спекуляции, то арабы хорошенько влетели. Ещё более странным было наблюдать за тем, как на хороших прогнозах Ifo, второго для меня по значимости института экономических исследований, евро снижалась. Тем более странно, что в это же время ехала на санках вниз доходность итальянских и испанских облигаций, что по сути должно было оказать серьёзную поддержку евро. По слухам, распускаемым то ли дилерами, то ли брокерами, то ли хакерами, сегодня активными продавцами евро выступили некоторые ближневосточные счета. Для меня, если честно, эта новость выглядела очень странно, так как Ближний Восток традиционно любит евро. А если это были краткосрочные спекуляции, то арабы хорошенько влетели. Ещё более странным было наблюдать за тем, как на хороших прогнозах Ifo, второго для меня по значимости института экономических исследований, евро снижалась. Тем более странно, что в это же время ехала на санках вниз доходность итальянских и испанских облигаций, что по сути должно было оказать серьёзную поддержку евро.

Но господин Бернанке поставил всё на свои места. Я уже как-то раз, а может быть уже и не раз, упоминал о том, что в выступлениях Бернанке можно поймать определённые тенденции, допустим сегодня он заострил вопрос о рынке труда, о его тяжёлом восстановлении, и есть впечатление, что из министерства труда до Бена доходят не очень радостные новости. Из чего можно предположить, что нонфармы, до которых осталось совсем немного, могут многих разочаровать. А в Европе всё спокойно и даже радостно, если, конечно, отбросить ту же безработицу, с которой дела ничуть не лучше штатовских. Вполне успешно продвигаются переговоры о структуре и размерах ESM. По мнению нескольких экспертов, восстановление в Европе может оказаться намного более быстрым, чем в США и кто-то уже предрекает повышение ставок центробанком. Чушь, конечно, но улыбки на лицах появились. По торговле всё просто. Покупка, открытая в прошлый четверг от 1.3165, сохранена и к ней добавлена позиция от 1.3210 после сегодняшнего снижения. Часть последней позиции прикрыта +110 пунктов чуть ниже одного из целевых уровней 1.3330. Следующая цель 1.35.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикациях сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Сохраняю длинную позицию по акциям ПолюсЗолото, Ростел-ао, Сбербанк, Сбербанк-п, ХолМРСК ао. Сделок на продажу и покупку не запланировано.

|

|

Сегодня годовщина – исполнился год с того момента, как я начал вести этот блог. Вот первая запись в нем: О чем будет этот блог Тогда я изложил концепцию блога. Миссия: помощь практикующему трейдеру в принятии торговых решений. Задача: СОБИРАТЬ ЗДЕСЬ ИНФОРМАЦИЮ, КОТОРАЯ ИМЕЕТ ДЕЙСТВИТЕЛЬНО ВАЖНОЕ ЗНАЧЕНИЕ ДЛЯ РЫНКА. Идея – СОЗДАВАТЬ ОБЩИМИ УСИЛИЯМИ КАРТИНУ РЫНКА. Блог в этом смысле гораздо удобнее просто форума, поскольку здесь изначально имеется структурирование информации: записи и комментарии. Кроме того здесь есть система тег. О важности тег я написал здесь: О тегах на блоге Недавно, кстати, я внес кое-какие изменения в использование тег. Но об этом я напишу отдельно. Далее я представил «обязательную программу». Основные темы блога Тема №1: Традиционный утренний вью рынка Тема №2: Российский рынок сегодня Тема №3: Валютный рынок сегодня Как вы видите, я в течение года придерживался этого плана. Большую часть блога всегда составляло описание того, что происходит на глобальных рынках: облигаций и процентных ставок, акций, сырья, валюты. Все рынки взаимосвязаны между собой. Если доходность американских облигаций растет, то это каким-то образом влияет и на курсы валют, и на commodities, и на цены на акции, в том числе и российские. Важно понять, как все это работает. Недавно я добавил еще одну ежедневную тему: LINKS-Дайджест. Это необычный обзор – большая часть информации на английском языке. Здесь сыграло роль и то, что эта тема мне самому помогает в работе. Из всех рынков для меня лично важнейшим является валютный рынок. С моей точки зрения торговля валютами – наиболее перспективное занятие. Главных причины – две. Во-первых, валютные рынки гораздо более фундаментальны и поэтому меньше манипулируемы. Как вы заметили фундаментальному анализу я уделяю основное внимание. Новостной фон – это тоже ФА. Во-вторых, здесь абсолютно нет никаких ограничений по ликвидности. Если вы достигнете понимания, что как работает на длительном таймфрейме, то сможете безо всяких ограничений масштабировать этот бизнес. Теоретически до масштабов Билла Гросса и Ray Dalio. Верю, что это возможно. Мое глубокое убеждение, что только на основе технического анализа невозможно стабильно и успешно торговать. Нужно сочетание ФА и ТА. При этом фундаментальный анализ первичен. Я не даю указаний к совершению сделок – это в принципе невозможно, потому что у каждого свой таймфрейм и своя степень риска. Моя задача – дать информацию, которая поможет принять решение. Если судить по откликам, мои аналитические статьи помогают торговать и я очень рад этому. Вот, наверно, все, что я хотел сегодня сказать. Благодарю всех моих читателей и желаю успешного постижения рынков и применения этих умений на деле!

|

|

LINKS-ДАЙДЖЕСТ 24 марта 2012 г. CFTC FX Positioning Update: Not What You Think Позиционирование валютного рынка согласно отчету COT RUMBLE: Here's What You Missed In This Week's Epic Wall Street Bull-Bear Battle Разноголосица аналитиков с Уоллстрит ........................................................................................... JP Morgan Finds Obama, And US Central Planning, Has Broken The Economic "Virtuous Cycle" Закон Оукэна в современной экономике не работает. Следовательно, результат от мер централизованного монетарного планирования будет не совсем тот, что ожидается. Where Did All The Money Go? Here!Куда пойдет кэш, накопленный американскими корпорациями? as Sean Corrigan notes this week, money is distinct by virtue of the fact that 'it flows' and this transmission mechanism is clearly broken. US non-financial corporates hoarding of a $630bn mountain of money in 2.5 years (or 85% of retained earnings) have retarded the most incendiary effects of the Fed's extraordinary actions. The key issues will be whether these same corporates will begin to spend this cash, or whether they will simply rediscover an appetite for alternative, non-money assets (and the Fed should certainly take the opportunity to trim its swollen security portfolio by helping satisfy this reawakened urge, should it arise) and then, if they do, what those to whom they redirect the funds will do with them in their place. If the upshot is that there is a sizable remobilization of this money, things could quickly get very hot on the inflationary front if the transition is not managed well. Tungsten-Filled 1 Kilo Gold Bar Found In The UK Заполненный на 30-40% вольфрамом золотой слиток обнаружен в Великобритании Guest Post: How Housing Affordability Can Falter Even as House Prices Decline Считается, что если цены на дома снижаются, то рано или поздно они найдут спрос. The general idea of lower home prices is that once prices fall to some magic threshold, buyers will jump in and liquidate the inventory. That notion makes two enormous assumptions: 1) Interest rates will stay near-zero when inflation is factored in. 2) Household income will stop declining. In other words, there are three inputs to housing affordability, and price is only one of them. Interest rates and disposable income are equally important. Charting Last Week's Changes In Speculative Exposure Zero Hedge предлагает графики по последнему отчету СОТ

|

|

Валютный рынок сегодня 26 марта 2011 года ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА На прошлой неделе JPY была наиболее сильной из всех валют. С чем был связано укрепление йены? Причин может быть несколько. 1.Чересчур бычий сентимент на рынке, особенно в рыночной толпе. Уже этого одного достаточно для коррекции. 2.Коррекция назрела после роста 6 недель. 1.Окончание финансового года в Японии требует передислокации средств. Но думаю, что основной причиной стал наметившийся на прошлой неделе уход от риска. Валютные рынки более инертны, чем фондовые. Поэтому, несмотря на то, что рынки акций в пятницу уже росли, USD/JPY продолжала падать. Было видно стремление вывести пару на линию стопов. Йена очень сильно коррелирует с фондовыми рынками. Особенно это заметно на NIKKEY.

А теперь Forex sentiment Это информация об открытых позициях клиентами, которую публикуют некоторые форексброкеры На рисунке внизу представлен рыночный сентимент по данным трех крупных брокеров: Dukascopy (SWFX), Альпари и A-Forex. Альпари дают диспозицию не только числу участников, но и по объемам (числу лотов). Изменения в диспозиции по сравнению с прошлым наблюдением (выходные): Время: 26.03.2012 15.00

Диспозиция в SWFX почти не изменилась, +2% по большинству пар в пользу доллара. В A-Forex EURO/USD - +5%, GBP/USD - -3%, но зато USD/JPY – полный переворот позиции. 40/60 изменились на 67/33. Интересно, как это за один день так может меняться круто расстановка? В Альпари изменения незначительны. Увеличились несколько объемы в GBP/USD и USD/CHF в пользу доллара. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS Формальное объяснение росту курса EUR/USD в последние несколько дней нашлось. На наш взгляд, мы, скорее всего, всего лишь наблюдали очередное закрытие «коротких» позиций по евро, сигналом к чему мог стать предстоящий саммит министров финансов ЕС 30 марта, в рамках которого, предположительно, должен быть возведен последний барьер, защищающий Европу от долгового кризиса Напомним, что суть мероприятия в Копенгагене 30 марта сводится к тому, что сторону должны утвердить объединение временного Европейского Фонда Финансовой Стабильности (EFSF) и постоянного Европейского Механизма Стабильности (ESM), а также совместное использование денежных средств, что в итоге позволит новой структуре оперировать суммой порядка 692 млрд евро. Собственно данную идею, связанную с еще одним противоядием против долгового кризиса в Европе, и могли подхватить отдельные спекулянты, как на валютном, так и на фондовом рынках. Развитию данной идеи в чем-то также может способствовать публикация в минувшие выходные в немецком Der Spiegel о том, что канцлер Германии Ангела Меркель и министр финансов Германии Вольфганг Шойбле более не противятся объединению EFSF и ESM. Объяснение Константина мне кажется убедительным. Есть правда другая возможная причина: они заранее отыгрывают негативную статистику по Америке. Но тогда фьючерс не должен расти.... Добавлю, что, на мой взгляд, без искусственного вмешательства центральных банков (+банковского консорциума) здесь не обошлось. Вопрос: До какого момента они будут сдерживать падение EURO? Наше мнение в данном случае, как всегда, сводится к тому, что долговой кризис в еврозоне еще получит продолжение, в частности, летом или позже на повестке дня встанет вопрос по поводу необходимости предоставления Португалии второго пакета мер помощи, либо Греции третьего. Значительное беспокойство также может представлять Испания, учитывая то, что доходность местных 10-летних гособлигаций на прошлой неделе вновь достигла психологического рубежа 5.5%, прохождение которого сулит нам усиление давления на евро. Масла в огонь в данном случае также могут подливать высказывания премьер-министра Италии о том, что Испания может стать причиной усиления кризиса в регионе. С точки зрения технического анализа, мы по-прежнему продолжаем исходить из того, что последние полтора месяца в EUR/USD мы наблюдаем «боковой тренд» или коридора 1.30-1.33/1.35, только после выхода из которого вниз можно будет говорить о возобновлении долгосрочного нисходящего тренда по евро. Текущие уровни, между тем, представляются нам интересным для начала формирования среднесрочных и долгосрочных позиций по евро, наращивать которые мы бы советовали после снижения курса ниже поддержки 1.3000/50. Добавим, что в понедельник довольно-таки значимым событием для спекулянтов в EUR/USD может стать публикация в 12:00 мск индекса деловых настроений IFO за март (прогноз 110.3, предыдущее значение 109.6). .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Блюдо подано, нужен аппетит Понедельник 26 марта 2012 г. Время выхода форекс обзора: 12:35 Мы держим лонг в AUDUSD, EURCHF, подбираем точку входа в лонг по GBPUSD, GBPJPY. Сложный ритм следующей недели пока сохраняется. Хотя есть надежды на то, что внутридневная волатильность несколько спадет, терять бдительность не стоит. Тем не менее, сухой итог пятницы таков: и AUDUSD, и EURUSD сумели выдержать ключевые уровни поддержки. В обеих парах сокращен розничный лонг, о чем свидетельствуют статистика брокеров и данные CFTC. Однако позиционирование пока выглядит невнятно, и фундаментальный фон остается смешанным. Для австралийца главный поток данных поступает из Китая. Оттуда мы ждем окончательных данных по деловой активности, которые появятся только в следующую субботу. Кроме того, в любой момент может произойти снижение нормы резервных требований. Народный Банк Китая уже умеет делать это не на выходных. Для евро новостной фон будет более плотным, но тоже приходится в основном на вторую половину недели. В центре внимания - слухи по поводу возможного объединения EFSF и ESM. Ранее Германия и Финляндия были строго против такого шага, обе страны хотели обойтись без дополнительных трат. Однако FT и ряд других деловых изданий сообщает о том, что позиция стран по этому вопросу смягчилась. Так это или нет, мы узнаем на встрече министров финансов еврозоны, также запланированной на выходные. Однако в случае с евро, безусловно, может работать правило "покупай на слухах". Пожалуй, перечисленных факторов даже хватило бы для укрепления всех высокодоходных валют, но помимо локальных историй есть еще ситуация с американским долларом. На этой неделе опять выступает большая половина комитета ФРС. С речью выступят господа Бернанке, Плоссер, Фишер, Лэкер, Буллард и Розенгрен. Вряд ли от кого-то из них мы услишым призыв начать QE в ближайшее время. Скорее, все управляющие скажут, что политика сильно зависит от макроэкономических условий. Поэтому данные будут важнее выступлений. Именно на цифры будет реагировать долговой рынок США, а вслед за ним - и курс доллара. Именно по этой причине мы видим высокую вероятность сохранения волатильности, и не ставим на уверенное падение USD. С последними рассуждениями Константина я полностью согласен.

|

|

26.03.2012. Председателям ЦБ есть, что сказать! В экономическом календаре последней недели марта как-то бросается в глаза обилие выступлений председателей Центральных банков многих ведущих стран. Особенно можно выделить активность шефа ФРС США Б. Бернанке, выступления которого будут происходить практически ежедневно. В понедельник выступают президент ЕЦБ М. Драги и председатель Банка Канады Карни. Кроме этого отметим огромное количество выступлений заместителей председателей Центральных банков, среди которых также наиболее заметны и активны американцы. Похоже, у них есть, что сказать на этой неделе. Из данных в понедельник следует выделить публикуемые институтом Ifo индексы по Германии. Из американских данных можно выделить заказы на товары длительного пользования, а также, обычные еженедельные данные по безработице. Важнейшим политическим событием недели должна стать встреча министров финансов стран ЕС в Копенгагене 30 марта. Хотя формально суть саммита сводится к тому, что министры должны утвердить объединение временного Европейского Фонда Финансовой Стабильности (EFSF) и постоянного Европейского Механизма Стабильности (ESM), встреча эта имеет значительно большую политическую значимость, чем финансовую, или экономическую. Совместное использование средств этих фондов должно позволить этой новой структуре располагать суммой порядка 692 млрд. евро, специально предназначенной для оказания помощи станам Евросоюза. Сама идея этого объединения представляет собой попытку создать какое-то подобие замкнутой системы управления европейскими финансами без объединения в формальный фискальный союз, или еще какое-то «уплотнение» и унификацию европейской государственности. Все страны сохраняют вожделенный политический суверенитет, а финансовую помощь будут в случае необходимости получать из этого фонда стабильности. Надо только создать и утвердить всеми участниками юридическую процедуру применения всех этих механизмов, чтобы можно было действовать быстро и почти автоматически в случае необходимости. В Европе считают саму идею создания такой единой финансовой подушки решающей мерой для выхода из текущего долгового кризиса, а также вполне достаточным противоядием против любых последующих кризисов и крахов. Вера в эту идею сильно выросла после того, как объединение фондов EFSF и ESM поддержали лидеры Германии. Если саммит в Копенгагене завершится успешно, и фонды будут объединены, а правила их использования согласованы, это будет расцениваться, как новая победа европейского единства. Это можно будет представить в средствах массовой информации и как мощный стимул для роста уверенности в сохранении ЕС, Еврозоны, Евро и веры в то, что все в Европе немедленно начнет восстанавливаться и расти. Евро получит новый мощный импульс позитива, который технически может позволить ему подняться против американского Доллара в район 1,3500, и даже немного выше. Сейчас никто не будет думать о том, что денег объединенного фонда, даже если их все удастся собрать, не хватит на все долговые проблемы Еврозоны, не говоря уже о ЕС в общем. Никто не будет вспоминать о том, что Греции вскоре понадобится следующий пакет помощи, по всей вероятности, новый пакет понадобится Португалии, не исключено, что за этим же может обратиться и Испания. Если учесть еще и Италию, то фонду может потребоваться не меньше 3 трлн. евро уже в этом году, тогда, как Европа не смогла собрать даже 1 трлн. Со временем все это, как и то, что ЕЦБ проводит политику количественного ослабления, одной из целей которой является снижение курса Евро, должно заставить Евро снижаться против Доллара и других валют, но в преддверии саммита у Евро имеются хорошие возможности для роста. Обратим внимание и на то, что в марте заканчивается сезон отчетности японских компаний, так называемая репатриация Йены должна быть закончена, и это может привести к завершению коррекции вниз валютной пары Доллар/Йена и продолжению ралли в этой паре. Необходимо наблюдать также за ситуацией в экономике и отчетности Китая, замедление в котором может привести к падению на рынках таких стран, как Австралия, Новая Зеландия и, в меньшей степени, Канада, валюты которых могут упасть. И, безусловно, нужно быть очень внимательными к тому, что будут говорить представители Центральных банков, особенно. Б. Бернанке. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

|

|

По слухам, распускаемым то ли дилерами, то ли брокерами, то ли хакерами, сегодня активными продавцами евро выступили некоторые ближневосточные счета. Для меня, если честно, эта новость выглядела очень странно, так как Ближний Восток традиционно любит евро. А если это были краткосрочные спекуляции, то арабы хорошенько влетели. Ещё более странным было наблюдать за тем, как на хороших прогнозах Ifo, второго для меня по значимости института экономических исследований, евро снижалась. Тем более странно, что в это же время ехала на санках вниз

По слухам, распускаемым то ли дилерами, то ли брокерами, то ли хакерами, сегодня активными продавцами евро выступили некоторые ближневосточные счета. Для меня, если честно, эта новость выглядела очень странно, так как Ближний Восток традиционно любит евро. А если это были краткосрочные спекуляции, то арабы хорошенько влетели. Ещё более странным было наблюдать за тем, как на хороших прогнозах Ifo, второго для меня по значимости института экономических исследований, евро снижалась. Тем более странно, что в это же время ехала на санках вниз