|

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ГАЗПРОМ ао, ЛУКОЙЛ, НЛМК ао, Новатэк ао, РусГидро, Сбербанк, Сбербанк-п, СевСт-ао, Сургнфгз, Сургнфгз-п, Уркалий-ао фьючерсы: GMM2, LKM2, RNM2, SRM2 В продаже по стоп-лимит заявкам акции: ГМКНорНик, ИнтерРАОао, ПолюсЗолото, Ростел-ао, ХолМРСК ао фьючерсы: GDM2, GZM2, GMM2, RIM2, SRM2, VBM2 Вне рынка акции: Роснефть, Татнфт 3ао, ФСК ЕЭС фьючерсы: EDM2, EuM2, SiM2

|

|

Наблюдающееся ослабление рубля, по нашему мнению, во многом происходит скорее из-за эмоций, нежели в результате действия фундаментальных факторов. На курс национальной валюты любой страны влияет сальдо платежного баланса, состоящее из счета движения капитала и счета текущих операций. Счет текущих операций в основном складывается под влиянием торгового баланса. Движение капитала в страну и из страны спрогнозировать довольно сложно, поскольку помимо кредитов и прямых инвестиций, туда входят и такие волатильные и спекулятивные статьи, как портфельные инвестиции, размещение средств на валютных вкладах и прочее. Таким образом, движения по капитальному счету крайне волатильны и, как правило, четко коррелируют с настроениями инвесторов и с преобладающими на рынке мемами. Например, сейчас все опасаются развала еврозоны, митингов оппозиции в России и так далее. Но вполне вероятно, что уже через несколько месяцев или недель эти опасения отойдут на второй план и основным мотивом поведения инвесторов станет осознание того факта, что российские активы являются одними из самых дешевых активов в мире (почти в два раза дешевле активов в странах БРИКС). Как следствие, отток по капитальному счету сменится притоком. Залезть в голову инвесторам и предсказать их поведение очень сложно, тем более что часто оно не является рациональным. Что же касается второй составляющей платежного баланса – счета текущих операций, – то его прогнозировать гораздо легче. Россия – страна, 64% экспорта которой составляет экспорт сырья, и прежде всего нефти. Сейчас мы видим снижение нефтяных котировок до $100 за баррель. Но при таком уровне цен на нефть сальдо торгового баланса и счета текущих операций по-прежнему будет сильно положительным. То есть текущие цены на нефть предполагают гораздо более высокий курс рубля, чем мы наблюдаем сегодня. Сейчас курс рубля ослаб из-за сильного оттока валюты именно по счету движения капитала (отток составил $42 млрд за четыре месяца). Более же важная составляющая (счет текущих операций) продолжает показывать значительное положительное сальдо. Мы считаем, цены на нефть поднимутся с текущих уровней, и среднегодовая цена составит $118,5 за баррель. Но даже если цены останутся около отметки $100 за баррель, курс рубля все равно должен быть гораздо выше текущих значений. Соответственно, приобретение долларов мы не считаем рациональным поведением. Что касается инфляции, то если курс рубля вернется в диапазон 30,5 руб. за доллар в течение ближайших двух месяцев, то на инфляции это кратковременное снижение его курса никак не скажется. Если же нет, то максимальное влияние на инфляцию мы оцениваем в 1,5–2 процентных пункта. Задать свои вопросы аналитикам можно на этом сайте

|

|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 7 июня 2012 ГОДА.

QE3 будет! Вчерашний рост в Америке не был связан с заседанием ЕЦБ. В момент завершения прессконференции Драги мы увидели снижение EURO и американского фьючерса. Затем оно прервалось и причиной этого стало выступление члена ФОМС Вильямса, который говорил о необходимости QE3. Вечером мы увидели еще одну волну роста, которая была связана с выступлением заместителя Бернанке Джанет Йеллен. Она тоже говорила о необходимости стимулирующих мер. Презентация ее доклада достаточно красноречива Here's The Full Presentation Where Janet Yellen Makes The Case For More QE Таким образом, американский фьючерс на разговорах о QE3 прошел 40 пунктов. Все это было достаточно предсказуемо, поскольку Вильямс и Йеллен – это «голуби из голубей». Они всегда, в любой ситуации за последние годы призывали к смягчению монетарной политики. Я думаю, что это были именно те два члена ФОМС, которые и на последнем заседании ФОМС призывали к QE. Но есть еще 8 членов ФОМС, и среди них есть тот, от кого в наибольшей степени зависит решение – Бен Бернанке. Сегодня Бернанке выступает перед конгрессом с полугодовым докладом. Думаю, что его выступление будет не столь категоричным, как его заместителя. Он скажет примерно следующее: экономика восстанавливается, но трудности большие. Ситуация с занятостью в последнее время проявила признаки ухудшения. На ближайшем заседании Комитета мы внимательно изучим ситуацию и предпримем меры, если это необходимо. В ЦЕЛОМ, ВЕРОЯТНОСТЬ QE3 ПОСЛЕ ВЧЕРАШНЕГО ДНЯ СУЩЕСТВЕННО ВОЗРОСЛА, И СОСТАВЛЯЕТ, НА МОЙ ВЗГЛЯД, ПОРЯДКА 70%. А еще две недели назад даже глава ФРБ Нью-Йорка Билл Дадли считал, что в новом раунде количественного смягчения нет необходимости и его не волновала дефляция «в японском стиле». Как быстро все меняется. NY Fed Chief Is A Little Less Worried About 'Japanese-Style Deflation' Теперь возникает другой вопрос. Насколько перспектива запуска QE3 способна переломить негативное воздействие двух других факторов: выборы в Греции и банковский кризис в Испании? EURO в связи с этими факторами остается под давлением и, как я писал, очень важный момент - многие центральные банки сейчас осуществляют перекладку валютных резервов из EURO в USD. Парламент Греции запретил публикацию результатов опросов общественного мнения (появились подозрения, что правящей коалиции приписывают голоса). Поэтому теперь мы будем в неведении относительно текущей расстановки сил. Две партии – одна из них оппозиционная, идут практически вровень. Между ними постоянная разница всего в 0,1-0,2%. Особенность выборной системы в Греции в том, что партия-победитель получает «премиальные» 50 голосов в парламенте, состоящем из 300 мест. На мой взгляд, у оппозиции большие шансы на победе. Угроза со стороны Греции велика. Ситуация с Испанией продолжает оставаться очень напряженной. Власти еврозоны продолжают, как говорят американцы, «пинать консервную банку». Драги в своем выступлении сказал лишь, что испанским банкам необходимо рекапитализироваться – что было и до него известно. На мой взгляд, в текущий момент Греция и Испания уравновешивают, если не перевешивают позитивный эффект от ожидания предстоящего запуска QE3. Об этом косвенно свидетельствует поведение золота. ЗОЛОТО, КАК ОПЕРЕЖАЮЩИЙ ИНДИКАТОР Золото первым начало отскок, поэтому логично предположить, что оно может его первым закончить. Пятничная свеча по золоту выглядела как среднесрочный разворот, но вчера золото отказалось продолжить ралли вместе с другими рискованными активами. Выше 1640 долларов покупателей золота ПОКА недостаточно для продолжения роста. Это настораживающий сигнал.  Рискованным активам теперь предстоит преодолевать сильные сопротивления. По индексу S&P500 – это 1335 пунктов. По EURO/USD – 1,2610. Если сегодня после выступления Бернанке этого не случится, то мы увидим движение вниз. Отмечу интересную деталь. Во время вчерашнего ралли опционные трейдеры активно наращивали шорт и put/call-коэффициент опять в медвежьей зоне.

Резюме: ожидаю, что сегодня после выступления Бернанке мы увидим фикс в рискованных активах. После этого, если не последует каких-то новых заявлений от властей еврозоны о том, как они собираются преодолевать кризис, рынки будут консолидироваться, либо продолжат снижение. На этом позитивный эффект от негативных данных по nonfarm payrolls закончится.

|

|

Российский рынок сегодня 7 июня 2012 года

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчерашний рост в Америке не был связан с заседанием ЕЦБ. В момент завершения прессконференции Драги мы увидели снижение EURO и американского фьючерса. Затем оно прервалось и причиной этого стало выступление члена ФОМС Вильямса, который говорил о необходимости QE3. Вечером мы увидели еще одну волну роста, которая была связана с выступлением заместителя Бернанке Джанет Йеллен. Она тоже говорила о необходимости стимулирующих мер. Презентация ее доклада достаточно красноречива Here's The Full Presentation Where Janet Yellen Makes The Case For More QE Таким образом, американский фьючерс на разговорах о QE3 прошел уже 40 пунктов. Все это было достаточно предсказуемо, поскольку Вильямс и Йеллен – это «голуби из голубей». Они всегда, в любой ситуации за последние годы призывали к смягчению монетарной политики. Я думаю, что это были именно те два члена ФОМС, которые и на последнем заседании ФОМС призывали к QE. Но есть еще 8 членов ФОМС, и среди них есть тот, от кого в наибольшей степени зависит решение – Бен Бернанке. Сегодня Бернанке выступает перед конгрессом с полугодовым докладом. Думаю, что его выступление будет не столь категоричным, как его заместителя. Он скажет примерно следующее: экономика восстанавливается, но трудности большие. Ситуация с занятостью в последнее время проявила признаки ухудшения. На ближайшем заседании Комитета мы внимательно изучим ситуацию и предпримем меры, если это необходимо. В ЦЕЛОМ, ВЕРОЯТНОСТЬ QE3 ПОСЛЕ ВЧЕРАШНЕГО ДНЯ СУЩЕСТВЕННО ВОЗРОСЛА, И СОСТАВЛЯЕТ, НА МОЙ ВЗГЛЯД, ПОРЯДКА 70%. Теперь возникает другой вопрос. Насколько перспектива запуска QE3 способна переломить негативное воздействие двух других факторов: выборы в Греции и банковский кризис в Испании? Продолжение во вью рынка... ......................................................................................... ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Как и ожидалось, фсип вчера продолжил отскок и плюсанул +2.3%. Дакс прибавил больше +2%, бовеспа больше +3%, нефть больше +2% (брент около 101). Казалось бы все замечательно, и наши могли бы расти, но шортисты всю первую половину прижимали рынок к 1290 по мамбе, и только во второй половине сессии удалось из минуса выйти в +1.5% (закрылись у 1310, +1%)., при этом я так понял что шорты еще не откупили. Очень странный рынок, чтобы поднять сбер на вчерашние +3.2%, пришлось сильно продавать Газпром, в итоге он закрылся в минуске, а сбер вырос. В целом ожидания те же, текущий отскок может быть более высоким, но вот нашим не везет, мы опять наблюдаем растущих амеров в преддверии наших длинных выходных и начинаем бояться. Так что как бы не логично было сделать день хорошего роста сегодня или завтра, наши могут качать муму до конца недели, мутнейшая ситуация, предсказать действия наших крупных игроков сейчас очень трудно. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU В четверг мы ждем открытие торгов на наших биржах в умеренно-позитивной зоне. По итогам среды видно, что основным бенефициаром оптимизма, идущего сейчас с внешних рынков стали фьючерсы РТС. Июньский контракт на индекс вчера показал хоть и волатильный, но ударный день роста (+3,3%) в основном за счет резкого укрепления курса рубля к доллару (-1,8%). Индекс ММВБ показал заметно более скромный подъем (+1%), где локомотивом роста стали акции банковского сектора, которые позитивно среагировали на укрепление курса рубля. При этом сам индекс так и остается ниже ключевого диапазона сопротивления 1315-30 п. Что же стало причиной для вчерашнего позитива на внешних рынках? В конце мая – начале июня фондовые индикаторы, как в Европе, так и Штатах погрузились в зону перепроданности. Отскок зрел, и нужен был повод. В среду ЕЦБ принял решение продлить сроки предоставления банкам кредитования в неограниченном объеме по фиксированной ставке, по крайней мере, до 15 января 2013 года. Это ли не повод, для того чтобы закрыть короткие позиции по евро, нефти и акциям? Котировки смеси Brentвзлетели к уровню $101/барр, индекс S&P-500 подскочил на 2,3%, EUR/USDприближается к отметке 1,26. Однако, по сути, глава ЕЦБ вчера не дал особых поводов для среднесрочного оптимизма, и желание облегчить нелегкую долю банковского сектора было вызвано как раз из неопределенности макроэкономических показателей в еврозоне. Косвенным свидетельством того, что текущий оптимизм на рынках может быть скоротечным, стало вчерашнее размещение 5-летних бондов Бундесбанка (на сумму 3,98 млрд. евро) со средней доходностью 0,41% годовых в сравнении с 0,56% по итогам предыдущего аукциона. То есть серьезные деньги продолжают покупку безрисковых активов. Чего ждать в ближайшее время? С учетом того, что фондовые индексы в Штатах завершили сессию на максимальных дневных отметках, а валютная пара EUR/USDи AUD/USDпродолжают подъем, игра на повышение на нашем рынке акций может быть продолжена (вероятно, во второй половине торговой сессии). Мы не особо верим в скупку акций на текущих уровнях Внешэкономбанком, но пока индикаторы внешних рынков будут оставаться зелеными, мы будем продолжать торговать от покупки. Когда же новостной фон сменит полярность, а покупатели уже пресытятся, «медведи» непременно возьмут свое. Пока же графики наших индексов сохраняют восходящий тренд. Внизу у индекса ММВБ есть хорошая поддержка на 1280-90 п., но сверху пока что держит сопротивление 1320-1330 п. Сегодня чуть хуже слабее остальных будут торговаться бумаги Газпрома и ГМК, а чуть лучше будут обстоять дела у акций Сбербанка. Бумаги энергетики также отдохнут сегодня после вчерашнего подъема.

|

|

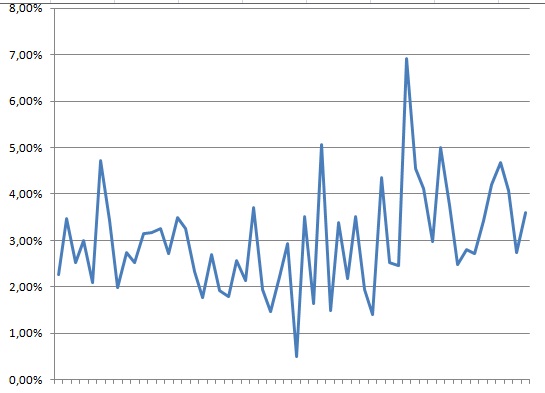

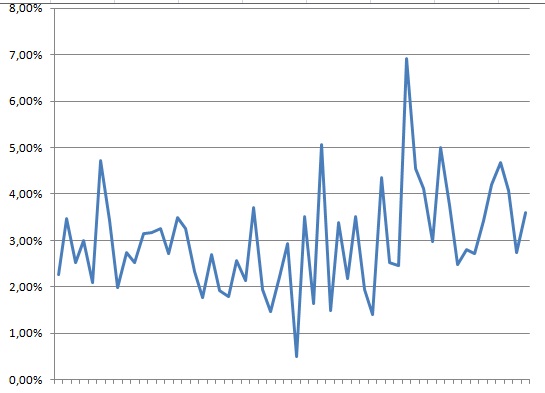

После вчерашнего дня окончательно стало ясно, что нынешняя неделя будет коррекционного характера. На недельном графике индекса РТС это будет первая «белая» свеча из последних семи. Полтора месяца мы только падали. На часовом графике сохраняет силу восходящий тренд. Впереди сопротивление в районе 129000 – это треугольник, образованный вершинами 22 и 29 мая. Следующий уровень 131000 – предыдущий пик. Поддержка в районе 126 тысяч пунктов – линия тренда плюс поддержка 30 мая.  Вчера фактически получили ударный день вверх, хоть и с «корявым» началом. Сегодня ожидаю открытие немного ниже 129000 в дальнейшем игра от этого уровня (т.е. смотрим по ситуации). Предполагаю коррекционное движение ко вчерашнему росту в первой половине дня.  Волатильность за последние 2,5 месяца. Общая тенденция – к повышению. Меньше 3% в день практически не проходим. Хорошие возможности для заработка.  Основные макроэкономические новости на сегодня: | 11:00 | Швейцария | Объем резервов в иностранной валюте / Foreign Currency Reserves | | 11:15 | Швейцария | Индекс потребительских цен / Consumer Price Index | | 12:30 | Великобритания | Индекс PMI для сферы услуг / Services PMI | | 13:00 | Испания | Испания размещает 10-ти летние бонды / Spanish 10-y Bond Auction | | 15:00 | Великобритания | Планируемый объем покупок активов Банком Англии / Asset Purchase Facility | | 15:00 | Великобритания | Решение по ставкам Банка Англии / Bank of England Interest Rate Decision | | 16:30 | США | Число первичных обращений за пособием по безработице / Unemployment Claims | | 18:00 | Канада | Индекс PMI от Ivey (с поправкой на сезонность) / Ivey PMI (s.a.) | | 18:00 | США | Председатель Федеральной Резервной Системы выступает с речью / Fed Chairman Bernanke Testifies | | Мировые индексы | Значение | Изменение к открытию | | Dow Jones (США) | 12414.79 | +2,37% | | S&P 500 (США) | 1315.13 | +2,3% | | CAC40 (Франция) | 3058.44 | +2,42% | | DAX (Германия) | 6093.99 | +2,09% | | FTSE100 (Великобритания) | 5384.11 | +2,36% | | Nikkei 225 (Япония) | 8618.64 | +1,0% | | Shanghai Composite (Китай) | 2313.4 | +0,17% | | Bovespa (Бразилия) | 54156.04 | +3,19% | | ММВБ | 1313.21 | +1,25% | | РТС | 1271.9 | +2,05% | | | | | | Нефть Brent | 100,92 | +0,28% | | Золото | 1619,6 | -0,02% | | EUR/USD | 1,2562 | +0,13% | | USD/RUB | 32,2464 | +0,01% | | EUR/RUB | 40,618 | -0,07% | | S&P500 Fut | 1318,7 | +0,24% |

|

|

Нисколько не стоят слова не рынке, скажете вы. А вот на Востоке, в исламских странах, можно сегодня на словах заключить договор и через месяц подписать бумаги, но договор вступит в силу сразу после церемонного рукопожатия, а не после официального подписания. У нас всё гораздо сложнее. Вчера Буллард не сказал ничего и рынки никак не восприняли сказанное. А сегодня Драги в достаточно мрачных тонах обрисовал перспективы ЕС и рынок упал. Зато потом на трибуну вышел Локхард из ФРС и спокойно поведал о том, что Твист может быть продолжен и вообще, если перспективы развития американской экономики окажутся под давлением, то стимулирование на заставит себя ждать. И рынки возрадовались. Вот, а вы говорите, что слова ничего не стоят. Ещё как стоят. Нисколько не стоят слова не рынке, скажете вы. А вот на Востоке, в исламских странах, можно сегодня на словах заключить договор и через месяц подписать бумаги, но договор вступит в силу сразу после церемонного рукопожатия, а не после официального подписания. У нас всё гораздо сложнее. Вчера Буллард не сказал ничего и рынки никак не восприняли сказанное. А сегодня Драги в достаточно мрачных тонах обрисовал перспективы ЕС и рынок упал. Зато потом на трибуну вышел Локхард из ФРС и спокойно поведал о том, что Твист может быть продолжен и вообще, если перспективы развития американской экономики окажутся под давлением, то стимулирование на заставит себя ждать. И рынки возрадовались. Вот, а вы говорите, что слова ничего не стоят. Ещё как стоят.

И, как подтверждение неустойчивого положения штатовской экономики, выходит Бежевая Книга, в которой чёрным по белому написано, что "с конца мая экономика США росла "умеренными темпами". Чуть раньше вышло сообщение о том, что производительность труда в США упала на 0,9% г/г против +1,2% в 4 квартале. Короче всё к одному. Как-то мимо прошли сообщения о том, что ЕЦБ и Банк Канады оставили ставку без изменений, а рейтинговое агентство Investors Service Moody's понизило кредитные рейтинги шести немецких банков. Мимоходом. Сейчас всех занимает вопрос, будет ли ФРС заниматься стимуляцией. Значит смещаем наблюдательный пункт в направлении штатов, а на всё остальное пока наплевать. Рынкам тоже наплевать, будет QE - растём, не будет - падаем. Сегодня я добавил ко вчерашним покупкам евро ещё немного, но позиции закрылись в плюс по правилу частичной фиксации, то есть с обеих позиций взято только по 40%. Но после выступления Локхарда я снова купил евро, прекрасно понимая, что такую лакомую кость рынки просто так не пропустят. Хотя серьёзные сомнения в намерениях рынков всё равно оставались. Теперь остаётся один вопрос, а надолго ли хватит керосину? Будем наблюдать, как говорил незабвенный Трише. У меня пока так и стоит ограничитель роста евро на 1.2615, но закрывать покупки почему-то нет желания, хотя очередная часть позиций уже пофиксена, с каждой текущей снято от 30 до 60% прибыли. Короче, посмотрим на приближение к этому уровню и дальше будем гадать о наличии или отсутствии валютного коридора. По графику могу сказать одно: сценарий движения вокруг оранжевой линии пока никто не отменял.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с нерабочих счетов. На них скопированы ордера с реальных позиций с разницей в несколько пунктов.

|

|

Сохраняю длинную позицию по акциям ИнтерРАОао и Уркалий-ао. Сделок на покупку и продажу не запланировано.

|

|

06.06.2012. ВВП Австралии вносит позитив перед ставками ЕЦБ. Рост австралийского ВВП значительно выше прогнозов заставил австралийский Доллар резко вырасти против всех остальных валют, и это несмотря на вчерашнее снижение ставки! Мы еще вчера обратили внимание, что австралийцы неспроста публикуют этот показатель на день позже решения по ставкам. С точки зрения создания информационного драйвера, все было сделано австралийскими регуляторами очень здорово, и результат – на графиках австралийской валюты. Рост Аусси на азиатской торговой сессии помог вырасти всем остальным рисковым активам, включая фьючерсы на американские фондовые индексы. Все это создает как бы неплохой позитивный внешний фон перед публикацией решения ЕЦБ по процентным ставкам и кредитно-денежной политике. Надо сказать, что американские фондовые индексы продолжили восстановление, начатое еще в понедельник, несмотря на явно слабые данные по новым рабочим местам, опубликованные в пятницу. Рост продолжился и во вторник после выхода в США сильных данных по Индексу деловой активности ISM в секторе услуг за май, а также публикации в немецкой газете Die Welt сообщения о том, что Испания может получить кредитную линию от EFSF. Все происходящее, начиная с публикации NF Payrolls в пятницу, очень похоже на целенаправленную кампанию по возвращению на рынок «аппетита к риску». «Покупайте акции, господа, сейчас самое время», - как бы призывают нас все эти меры и события на информационных полях. И в самом деле, любой взгляд на графики фондовых индексов, дневных, или недельных, говорит о том, что восходящий тренд ни в одном из них не закончен, а текущее падение – только техническая коррекция. В Америке рост, или восстановление экономики продолжается, а тут еще и Австралия демонстрирует крепость, так что, европейский кризис можно пережить, особенно, если покупать вовремя акции. И тут еще и в официальной китайской прессе появились сообщения о том, что китайский ЦБ, якобы, собирается в ближайшее время снизить процентные ставки, чтобы поддержать, начавший было снижаться, рост экономики. При этом, заметим себе, все делается так, чтобы не вызвать резкого роста цен на нефть, которые к началу автомобильного сезона в Америке удалось заметно снизить. Американские власти перед президентскими выборами крайне заинтересованы в том, чтобы исключить недовольство населения, да и для восстановления во всем мире весьма полезно снизить цены на топливо. Да и чего греха таить, Запад совсем не прочь попридержать некоторых нефтепроизводителей, вроде Ирана, и даже России. Отметим еще вполне определенную помощь в оживлении рисковых настроений со стороны японских официальных лиц. Фактически, вербальные интервенции со стороны японского министра финансов Азуми остановили рост Йены против американского Доллара. Этой паре удалось отыграть уже примерно 130 пунктов, начиная с понедельника, и сегодня движение пары вверх начало, похоже, ускоряться. Возможно, все эти меры и окажут поддержку ЕЦБ, но это – только временная передышка. Европе необходимо принимать политические решения, и ЕЦБ тут ничего сделать не в силах. Аналитика компании My Trade Markets http://mytrademarkets.com/ee/rus

|

|

В покупке по стоп-лимит заявкам акции: ВТБ ао, ЛУКОЙЛ, НЛМК ао, Ростел-ао, РусГидро, СевСт-ао, Сургнфгз, Уркалий-ао, ХолМРСК ао фьючерсы: GMM2, LKM2, RIM2, RNM2, VBM2 В продаже по стоп-лимит заявкам акции: ГАЗПРОМ ао, ГМКНорНик, ИнтерРАОао, ПолюсЗолото, Сургнфгз-п фьючерсы: GDM2, GMM2, GZM2 Вне рынка акции: Новатэк ао, Роснефть, Сбербанк, Сбербанк-п, Татнфт 3ао, ФСК ЕЭС фьючерсы: EDM2, EuM2, SiM2, SRM2

|

|

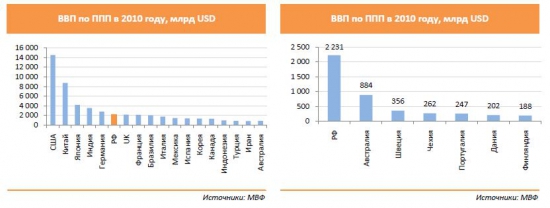

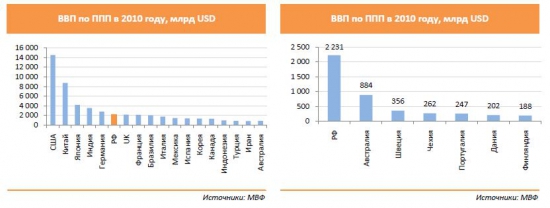

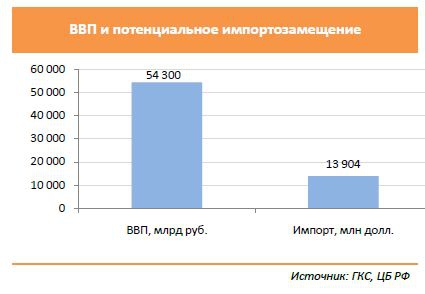

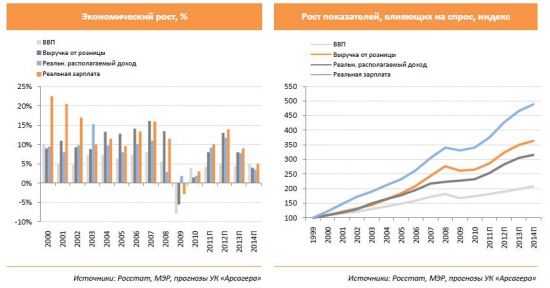

Анализ макроэкономических факторов в России ВВП и располагаемый доход. Начиная с 1999 года и на протяжении последующих десяти лет, российская экономика была одной из самых быстрорастущих в мире. И хотя этот рост во многом поддерживался высокими ценами на нефть, экономическое развитие страны все же впечатляет. В 1999 году ВВП России был сравним с ВВП Дании. Сейчас же величина ВВП России превышает величину ВВП Дании, Финляндии, Швеции, Португалии, Чехии и Австралии, вместе взятых. По итогам 2010 года Россия по величине ВВП по паритету покупательной способности поднялась на шестое место в мире, обогнав Великобританию.

Быстрый экономический рост привел к значительному увеличению потребления. В результате Россия с ее населением в 143млн человек, стабильной экономической ситуацией и снижающимися политическими рисками привлекла внимание инвесторов. Из опросов инвесторов следует, что после стабилизации экономической ситуации в мире, Россия будет в числе стран, на которые международные инвесторы обратят свое внимание в первую очередь. Важно, что несмотря на впечатляющие темпы экономического роста в прошлом, российская экономика все еще обладает огромным потенциалом роста в отличие от экономик стран Западной Европы и особенно США. В этих странах наблюдавшийся в последние годы рост был обусловлен чрезмерным стимулированием потребительского спроса через кредитование населения. В России же ситуация в корне отличается от ситуации, наблюдаемой в развитых экономиках. В нашей стране спрос населения на большинство товаров и услуг не удовлетворен. Ярким примером является спрос на жилую недвижимость (базовая потребность): в России количество квадратных метров жилой площади, приходящихся на одного человека, в 2 раза ниже, чем в Европе, в 3,5 ниже, чем в США и на 30% ниже, чем на Украине. Похожая ситуация наблюдается и с легковыми автомобилями: в России на 1 000 жителей приходится 240 автомашин, в то время как среднее значение по Европейскому союзу составляет 463 на 1 000 жителей. Таким образом, и в будущем российская экономика останется одной из самых быстрорастущих экономик мира только благодаря огромному потенциалу внутреннего рынка.

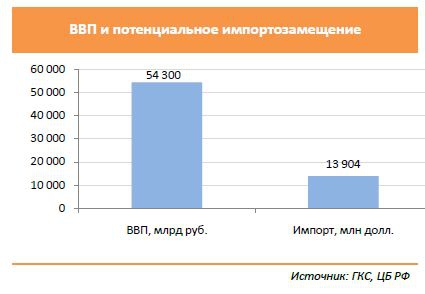

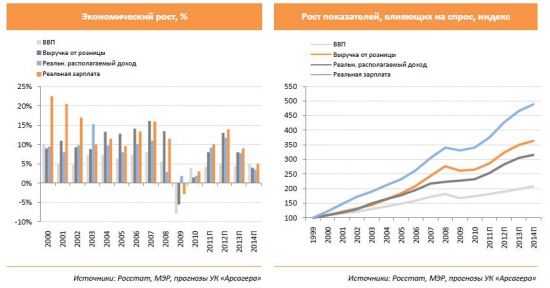

Не стоит забывать и о существенном потенциале роста объема внутреннего производства, связанном с импортозамещением. Так, ориентируясь на статистику 2010 года, только благодаря замещению импортных товаров отечественными ВВП России может увеличиться на 26%. Со времени кризиса 1998 года и до 2009 года в России наблюдался непрерывный экономический рост, и в частности рост показателей, влияющих на спрос. С 1999 года ВВП рос в среднем на 5,4% в год. В тот же период реальные располагаемые доходы населения и товарооборот розничной торговли росли в среднем на 8,6% и 9,5% в год соответственно, в то время как средний рост реальной заработной платы составил 12,9% в год. В результате за 11 лет реальный ВВП вырос на 78%, а реальные располагаемые доходы населения и товарооборот розничной торговли в неизменных ценах более чем удвоились. За тот же период рост реальной заработной платы увеличился более чем в 3 раза.

Несмотря на кризис, начавшийся в конце 2008 года, экономический рост предыдущих лет создал предпосылки для увеличения покупательской способности населения России. С 2000 по 2010 год среднегодовая величина номинального дохода в расчете на одного человека увеличилась с $972 до $7 550. В то же время ВВП в расчете на одного жителя увеличился c $1 783 до $10 962. В перспективе ближайших лет мы ожидаем докризисные значения роста данного показателя. Этот прогноз подтверждается текущей динамикой реального ВВП, рост которого за 9 месяцев 2011 года по предварительным данным составил 4,2%. Это произойдет, во-первых, вследствие огромного неудовлетворенного внутреннего спроса, который поддержит темпы роста промышленного производства. Во-вторых, из-за существенного снижения уровня процентных ставок в России, которое наблюдается уже сейчас. Спрос на жилую недвижимость в России обусловлен неудовлетворенной потребностью населения в жилье. Показатель количества жилой площади на человека в 2010 году в России составил 23,0 кв. м по сравнению с 40 кв. м на человека в Европе и 70 кв. м на человека в США. Развитие экономической ситуации и рост доходов населения приведет к тому, что большая часть жителей России будет улучшать свои жилищные условия. По нашим прогнозам, к концу 2014 года номинальный доход в расчете на одного жителя увеличится на 47,3% (к 2010), в то время как ВВП России в расчете на душу населения увеличится на 75,2%. Продолжение следует.....

|

|

|

|

Нисколько не стоят слова не рынке, скажете вы. А вот на Востоке, в исламских странах, можно сегодня на словах заключить договор и через месяц подписать бумаги, но договор вступит в силу сразу после церемонного рукопожатия, а не после официального подписания. У нас всё гораздо сложнее. Вчера Буллард не сказал ничего и рынки никак не восприняли сказанное. А сегодня Драги в достаточно мрачных тонах обрисовал перспективы ЕС и рынок упал. Зато потом на трибуну вышел Локхард из ФРС и спокойно

Нисколько не стоят слова не рынке, скажете вы. А вот на Востоке, в исламских странах, можно сегодня на словах заключить договор и через месяц подписать бумаги, но договор вступит в силу сразу после церемонного рукопожатия, а не после официального подписания. У нас всё гораздо сложнее. Вчера Буллард не сказал ничего и рынки никак не восприняли сказанное. А сегодня Драги в достаточно мрачных тонах обрисовал перспективы ЕС и рынок упал. Зато потом на трибуну вышел Локхард из ФРС и спокойно