|

|

|

95% спекулей вообще не думает. в лучшем случае смотрит на текущий график, а истории и фундаментала фишки не знает и не понимает. чтобы быть реально успешным на бирже не надо целый день и вечер сидеть у компа. надо ставить конкретные и реальные цели. собирать инфу и набирать позу всегда сохраняя резервы. все остальное игра, и рано или поздно спекуля поймают

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Индекс потребительских цен за январь (предыдущее значение 0.3% г/г; прогноз 0.4% г/г). 12.30 мск. Великобритания: Индекс PMI для сферы услуг за февраль (предыдущее значение 54.5; прогноз 54.2). 18.00 мск. США: Композитный индекс ISM для непроизводственной сферы за февраль (предыдущее значение 56.5; прогноз 56.6). 21.00 мск. США: Председатель совета управляющих ФРС Джанет Йеллен выступит с речью. EUR/USD: Сегодня я ожидаю нового разгрома евро. С учетом того, что сегодня последний торговый день недели, а также то, что поздно вечером состоится выступление председателя ФРС в Чикаго – можно ожидать сильного движения вниз по EUR/USD. На кредитном рынке дифференциал доходности – летних государственных облигаций Германии и США вышел на новый минимум, что указывает на сильные медвежьи настроения. Во второй половине дня будет опубликован релиз по деловой активности в секторе услуг США, который, на мой взгляд, может порадовать инвесторов сильными данными. Почему я ожидаю хороших данных? На это указывают два показателя: заявления на пособие по безработице на минувшей неделе опустились до минимума за последние 43 года, а также потребительская активность от CB вышла на максимум за 15 лет. Такие сильные экстремумы сигнализирует о высоком экономическом росте. Что сегодня может нам поведать Д. Йеллен? С учетом того, что фьючерс на ставку ФРС показывает сейчас 73% вероятность ужесточения кредитно-денежной политики 15 марта (при этом всего неделю назад ожидания были на уровне 21%), то можно ожидать позитивных комментариев от главы FED. Таким образом, сегодня доллар должен завершить неделю на мажорной ноте. Торговая рекомендация: Sell 1,0510/1,0540 и take profit 1,0462.  GBP/USD: Будет ли сегодня разворот по британской валюте? Я думаю, что нет. Напротив, я ожиданию новых распродаж фунта. Во-первых, на кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что негативно для британских активов. Во-вторых, на товарном рынке в четверг наблюдались масштабные распродажи, что в свою очередь буде положительно сказываться на стоимости американской валюты, поскольку сырье котируется в долларах. Нефть накануне вышла на новый трехнедельный минимум, и я думаю, что это не предел. Сегодня по сорту Brent мы можем увидеть тестирование минимального уровня февраля (54,55). В-третьих, как было отмечено ранее, сейчас резко возросла вероятность повышения учетной ставки ФРС на заседании 15 марта и позитивный релиз от ISM по сфере услуг еще больше повысит шансы на такой исход, что в свою очередь вызовет новый приток капитала в американские активы. Торговая рекомендация: Sell 1,2280/1,2320 и take profit 1,2215.  USD/JPY: На сегодня формируется смешанный фон. С одной стороны, сегодня можно ожидать позитивных данных по инфляции в Японии за январь, что положительно отразится на стоимости йены и может заставить инвесторов фиксировать прибыль по “лонгам”. На рост инфляции указывают следующие факторы: девальвация йены, рост цен на энергоносители, а также хоть и умеренное, но все же увеличение темпа роста доходов населения. С другой стороны, как было отмечено ранее, сегодня мы можем вновь увидеть сильную макроэкономическую статистику из США, которая будет способствовать новому увеличению спрэда доходности государственных облигаций США и Японии. Торговая рекомендация: флэт 113,70 -114,70.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

Прогноз NZD/USD на 3 марта Валютная пара новозеландский доллар/доллар США в ходе сегодняшних торгов обрушилась до уровня 0.7080 – ровно в область 61.8 Фибоначчи январского восходящего тренда на дневном графике. Доллар США растет на ожидании повышения ставок и завтрашней речи представителей ФРС. Новозеландец вошел в область перепроданности и, скорее всего, скоро зайдет на коррекцию. Тренд нисходящий, с большой вероятностью в среднесрочной перспективе увидим значение 0.70000, если ситуация будет развиваться в текущем ключе.

Прогноз USD/RUB на 3 марта Российский рубль незначительно теряет свои позиции против доллара в результате снижения котировок нефти Brent ниже уровня $56 за баррель.Рублевая стоимость нефти пока держится возле прежнего значения, 3300 рублей за баррель. Вчера отчет от Минэнерго США показал прирост запасов коммерческой нефти на 1,5 млн баррелей. Подобная динамика наращивания объемов добычи «черного золота» наблюдается уже около 8 недель подряд. Пара USD/RUB тестирует верхнюю границу импульсного нисходящего канала. Индикатор относительной силы приближается к линии сопротивления. Это, вероятнее всего, ограничит дальнейшее усиление американской валюты. Прогноз на завтра предполагает начало снижения пары к годовым минимумам. Однако, если доллар сможет закрепиться выше уровня 58,70, это будет сигнализировать о формировании коррекции вверх с целью 59 рублей – к нижней границе глобального нисходящего канала.

Прогноз EUR/JPY на 3 марта Валютная пара евро/японская иена переломила нисходящий тренд и сейчас располагается в области дневной EMA (20). Можно искать возможности для покупок в среднесрочной перспективе. Ближайшая цель находится на 121.01, хотя не исключено, что пара выберет боковое движение с нижней границей на 119.50. Завтра ждем увеличения активности трейдеров в течении всего дня, особенно во время американской сессии, вплоть до закрытия рынков.

Материал предоставлен компанией ForexMart

|

|

Сбербанк раскрыл консолидированную финансовую отчетность по МСФО за 2016 год. см. таблицу http://bf.arsagera.ru/finansovyj_sektor/sberban... Процентные доходы банка выросли на 5,2% до 2,4 трлн рублей, что было обусловлено ростом доходов от межбанковских операций, от сделок с долговыми ценными бумагами, а также увеличением процентных ставок по выдаваемым кредитам. Процентные расходы в отчетном периоде значительно сократились (-21,2%) и достигли 987 млрд рублей. При этом расходы по депозитам снизились на 8,1% - до 728,3 млрд рублей на фоне сокращения средств клиентов на 5,6% до 18,7 трлн рублей, а также уменьшения средней ставки по привлеченным средствам физических лиц с 4,7% до 3,8%. Кроме того, Сбербанк значительно сократил расходы по статье «Срочные депозиты других банков» - с 219 млрд рублей до 39 млрд рублей. В итоге чистые процентные доходы в отчетном периоде составили 1,4 трлн руб., прибавив 37,6% относительно аналогичного периода прошлого года. Чистый комиссионный доход вырос на 9,4% - до 349 млрд руб. Существенный убыток банку принесли операции с иностранной валютой – 53,4 млрд рублей, значительную часть из которых составили расходы от операций с валютными производными инструментами. В отчетном периоде Сбербанк начислил резервы в размере 342,4 млрд. руб., сократив стоимость риска на 0,7 п.п. Кроме того, были созданы прочие резервы в размере 19,4 млрд рублей. В итоге совокупные доходы выросли на 42% - до 1,36 трлн рублей. Операционные расходы продемонстрировали более скромный рост, увеличившись на 8,7% - до 678 млрд рублей. В итоге чистая прибыль банка составила 542 млрд рублей, что почти в 2,5 раза выше прошлогоднего результата. см. таблицу http://bf.arsagera.ru/finansovyj_sektor/sberban... Кредитный портфель Сбербанка сократился на 6,3% до 18,7 трлн рублей за счет падения объема кредитов, выданных корпоративным клиентам под влиянием переоценки валютной составляющей, а также за счет снижения объема кредитов в розничном сегменте вследствие большого объема досрочного погашения. Доля неработающих кредитов в кредитном портфеле в отчетном периоде сократилась до уровня 4,4%. Созданные на балансе резервы превысили объем неработающих кредитов в 1,6 раз против 1,2 раза в аналогичном периоде прошлого года. По итогам вышедшей отчетности мы незначительно пересмотрели прогноз финансовых результатов в сторону повышения за счет увеличения банковской маржи. см. таблицу http://bf.arsagera.ru/finansovyj_sektor/sberban... Сбербанк в очередной раз подтверждает статус одного из главных бенефициаров кризисных явлений в банковской системе России и в будущем сможет нарастить свои финансовые показатели за счет роста клиентской базы и поддержки со стороны государства. Весьма значимым резервом для повышения эффективности работы банка представляется и контроль над затратами за счет переноса части банковского обслуживания на «онлайн» платформу. Текущие котировки, на наш взгляд, учитывают указанные будущие выгоды. В настоящее время акции Сбербанка торгуются с P/BV около 1,1 и потенциально могут претендовать на попадание в наши портфели. ___________________________________________

|

|

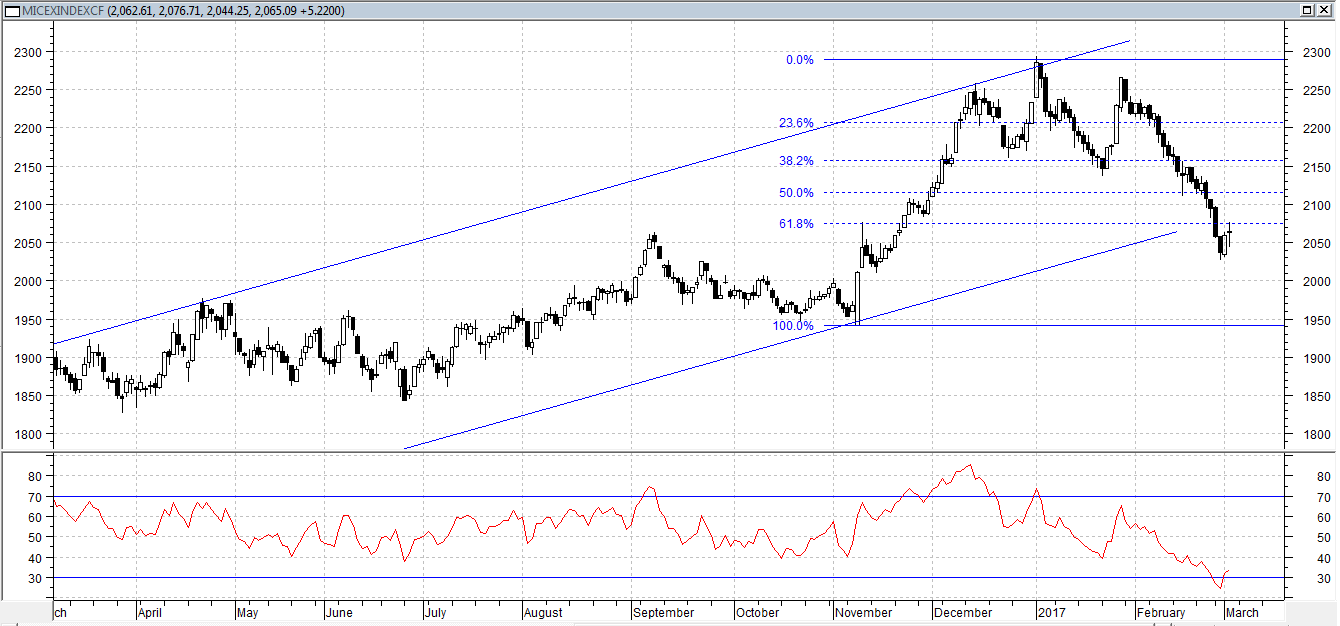

Сегодня индекс ММВБ торгуется в нуле, около 2060 пунктов. Индекс ММВБ в последние дни пробил вниз сильный уровень поддержки 2070 пунктов, уровень Фибоначчи и нижнюю границу восходящего тренда. Сейчас индекс ММВБ пытается вернуться к данному уровню поддержки. Существенное падение индекса ММВБ в феврале произошло на фоне новостей о том, что в США могут узаконить санкции в отношении России. При этом, Дональд Трамп выступая в конгрессе, не упомянул Россию, в отличие от прежних выступлений Барака Обамы. Сейчас индекс ММВБ смотрится перепроданным, а снижение индекса ММВБ продолжается пятую неделю подряд. В ближайшие дни можно ожидать стабилизации индекса на текущих уровнях. При дальнейшем росте индекса ММВБ, сильным уровнем сопротивления станет уровень 2070 пунктов.

https://www.zerich.com/analytics/current-commen...

|

|

Центробанк России выявил 965 незаконных кредитных организаций в 2016 году, в два раза больше, чем в предыдущем. Кроме того, Центробанк направил в Генеральную прокуратуру РФ сведения о «сомнительной деятельности» 84 банков. Регулятор надеется, что сотрудничество с правоохранительными органами повысит эффективность борьбы с «черными кредиторами». Организации, предоставляющие нелегальные кредиты, стали серьезной проблемой для финансовой системы и простых потребителей. Они выдают кредиты под огромные проценты, часто превышающие сумму займа, не пренебрегают мошенничеством и «выбивают долги» очевидно преступными методами – с применением психологического и физического насилия. После 2014 года рынок нелегального кредитования продолжает стремительно расти, несмотря на действия Центробанка, направленные на борьбу с «сомнительными» финансовыми организациями. Материал предоставлен компанией ForexMart

|

|

Аналитики BofA Merrill Lynch считают, что в первой половине текущего года американский доллар продолжит укрепляться против евро благодаря бюджетному стимулированию и политическим рискам в еврозоне. Банк уверен, что ожидания победы Марин Ле Пен завышены, и она, вероятнее всего, проиграет, однако глядя на Brexit и викторию Дональда Трампа инвесторы будут хеджировать риски, продавая EUR. Исследования показывают, что его курс на торгового-взвешенной основе занижен лишь на 2%, в то время как по отношению к доллару США – на 9,6%. Евро дорог по отношению к NOK и SEK и дешев по сравнению с NZD, CHF и JPY. Это обстоятельство плюс фактор сворачивания программы количественного смягчения ЕЦБ позволяют ожидать U-образное восстановление EUR/USD во второй половине 2017. BofA Merrill Lynch прогнозирует, что в конце первого-четвертого кварталов евро будет стоить $1,05, $1,02, $1,02 и $1,05. Brokers.Pro. FX-прогнозы от крупных банков

|

|

Холдинг ИНТЕР РАО ЕЭС опубликовал консолидированную финансовую отчетность по МСФО за 2016 г. см. таблицу http://bf.arsagera.ru/elektrogeneraciya/inter_r... Совокупная выручка холдинга выросла почти на 4,4% и составила 868,2 млрд рублей. Основным драйвером роста выступили доходы от продажи электроэнергии. Увеличение выручки в сбытовом сегменте 10,4% до 562,9 млрд руб. связано, как с ростом отпускных цен для конечных потребителей, так и с увеличением клиентской базы. Рост выручки в генерирующем сегменте на 1,2% до 188 млрд рублей обусловлен ростом тарифов в подсегменте «Теплогенерация» (ТГК-11 и «Башкирская генерирующая компания») Снижение выручки в подсегменте «Электрогенерация» на 1,6 млрд рублей (1,3%) до 117,7 млрд рублей произошло из-за сокращения выработки электроэнергии станциями АО «Интер РАО – Электрогенерация». Это обусловлено выводом из эксплуатации устаревшего оборудования на Верхнетагильской, Черепетской и Южноуральской ГРЭС, а также ремонтом двух энергоблоков Пермской ГРЭС. Данный эффект был частично нивелирован ростом выручки от реализации мощности, которого удалось достичь благодаря увеличению объёмов и цен поставок в секторе ДПМ. Выручка сегмента «Трейдинг» практически не изменилась и составила 79,0 млрд рублей. Эффект от прекращения поставок электроэнергии на территорию Украины в рамках коммерческих договоров был замещён, прежде всего, ростом объёмов поставок в направлении Финляндии. Значительное уменьшение выручки в сегменте «Зарубежные активы» – на 20,8 млрд рублей (39,3%), до 32,1 млрд рублей, – в основном обусловлено поэтапной реализацией долей в активах, расположенных в Армении. По линии прочих операционных доходов отметим доход в 31,9 млрд руб. за счет продажи 40,29% акций ПАО «Иркутскэнерго». Безусловным достижением компании стала скромная динамика операционных расходов. Такого эффекта удалось достичь за счет сдерживания роста или даже за счет снижения ряда статей затрат. В частности, рост расходов на покупную электроэнергию и мощность составили всего 2,4% (327,7 млрд рублей). Значительное снижение расходов произошло в результате выхода из состава дочерних компаний в ноябре 2015 года активов, расположенных на территории Республики Армения, а также в связи с уменьшением объёма экспортных поставок электроэнергии в направлении Украины и Казахстана. В то же время в сбытовом сегменте затраты возросли в связи с увеличением объёмов продаж и рыночных цен на покупную электроэнергию и мощность по сравнению с сопоставимым периодом. Расходы на технологическое топливо снизились на 16,7 млрд рублей (11,9%), до 124,4 млрд рублей. Этому способствовало как снижение выработки электроэнергии станциями сегмента «Генерация – Российские активы» в связи с ремонтом и выводом из эксплуатации неэффективных мощностей, так и экономией за счёт перехода на закупку газа для российских генерирующих активов у НК «Роснефть» на более выгодных условиях. Дополнительное уменьшение расходов достигнуто на станции Trakya, расположенной в Турции, вследствие снижения мировых цен на газ. Помимо этого, компания достигла положительного эффекта от ввода блока №9 в рамках ДПМ на Черепетской ГРЭC в 2015 году, а также от переаттестации ранее введённых блоков и увеличению расчётной цены реализации мощности в секторе ДПМ. Кроме того, существенный вклад в результат внесла экономия при закупках топлива. При этом выработка электроэнергии сократилась вследствие остановов энергоблоков на ремонт и вывода из эксплуатации неэффективных мощностей. В итоге операционная прибыль холдинга выросла в три раза до 77,3 млрд руб. Дополнительный доход холдинг получил от деятельности своих зависимых обществ (Нижневартовская ГРЭС, Экибастузская ГРЭС-2, Светодиодные Системы). Доля в прибыли ассоциированных компаний и совместных предприятиях составила 5,5 млрд рублей (год назад – убыток 0,1 млрд рублей). Данное изменение объясняется двумя факторами: отсутствием убытка от участия в совместном предприятии АО «Станция Экибастузская ГРЭС-2», который был признан в 2015 году из-за девальвации казахстанского тенге, а также признанием по итогам 2016 года доли в прибыли совместных предприятий в Армении (в сопоставимом периоде данные компании входили в периметр консолидации в качестве дочерних организаций – до октября 2016 года, и их показатели были включены в состав отчетности Группы постатейно). По линии балансовых показателей отметим продолжение снижения долговой нагрузки компании. Совокупный объём кредитов и займов без учёта доли долга совместных предприятий уменьшился на 60,6 млрд рублей (77,5%), до 17,6 млрд рублей. Как следствие, расходы на обслуживание долга снизились с 10,7 млрд руб. до 7,2 млрд руб. Процентные доходы выросли на 26,8% до 9,5 млрд руб. Негативным моментом для «Интер РАО» в 2016 году явились проблемы с банком «Пересвет», в котором была введена процедура внешнего управления, а функции временной администрации были возложены на ЦБ РФ. В соответствии с планом участия ЦБ РФ реализует комплекс мероприятий для предупреждения банкротства банка. С 23 января 2017 г. ЦБ РФ повторно ввел мораторий на удовлетворение требований кредиторов банка «Пересвет» сроком на три месяца. Все денежные средства и депозиты, размещенные в банке АКБ «Пересвет» в общей сумме 18,7 млрд руб. были реклассифицированы в состав денежных средств с ограничением к использованию в сумме 2,8 млрд руб. и прочих внеоборотных активов в сумме 15,9 млрд руб. По статье «Прочие» отражены денежные средства и депозиты, размещенные в банке АКБ «Пересвет» (АО) в размере 3,3 млрд руб. за вычетом эффекта дисконтирования долгосрочной задолженности, отраженного в строке «Финансовые расходы»», в размере 12,6 млрд руб. «Интер РАО» рассчитывает, что через механизм bail-in (конвертация обязательств кредиторов в капитал банка) «Пересвет» до конца года вернет 15% депозитов, а оставшиеся 85% будут конвертированы в субординированные облигации на 15 лет со ставкой 0,51% годовых и «опцией по конвертации займа в акции банка». В итоге чистая прибыль акционеров компании составила 60,8 млрд рублей, увеличившись почти в три раза. По результатам отчетности мы несколько повысили прогноз финансовых показателей, учтя некоторые улучшения, продемонстрированные компанией на операционном уровне. см. таблицу http://bf.arsagera.ru/elektrogeneraciya/inter_r... В дальнейшем мы ожидаем роста финансовых результатов, но пока, по нашим оценкам, их динамики не хватает для попадания бумаг в сферу наших интересов. По нашим прогнозам, стабильный уровень ROE компании будет находиться в районе 11-12% при условии дивидендных выплат в размере 35% чистой прибыли по МСФО. В секторе энергогенерации мы отдаем предпочтение представителям Газпромэнергохолдинга (ОГК-2, ТГК-1) и акциям Энел Россия. ___________________________________________

|

|

Динамика котировок валютного инструмента USD/RUB позволяет использовать как долгосрочные, так и краткосрочные стратегии при торговле на рынке Форекс. Даже при использовании самых простых ценовых каналов трейдер может получить значительную прибыль уже на 2-х – 3-х месячных проторговках. В связи с макроэкономической обстановкой страны в долгосрочную и среднесрочную перспективу рекомендуется работать на повышение, избегая открытия коротких позиций. При долгом удержании шорта по американскому доллару трейдер просто будет торговать против позиции Центробанка России, поскольку регулятору выгоден дешевый рубль. Целесообразнее всего открывать сделки при пробитии ценового канала с интервалом 20 пунктов на дневных графиках с нижней границей канала в качестве стопа. Также при торговле валютным инструментов USD/RUB можно использовать и адаптивной ценовой канал, автоматически подбирающий нужный интервал. Материал предоставлен компанией ForexMart

|

|

|

|