|

|

|

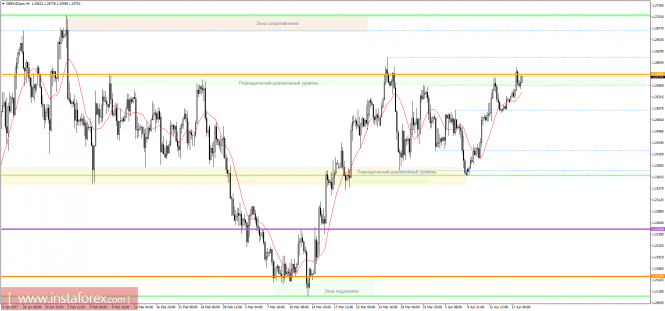

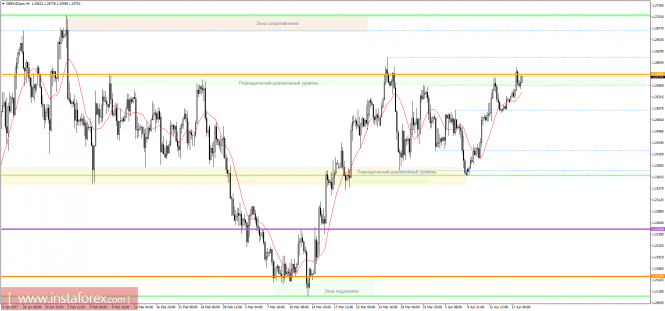

До выхода каких-либо новостей из США календарь совершенно пуст, так что всю первую половину дня рынок будет оставаться относительно спокойным. А вот с открытия американской сессии нас ждет немало интересного. Сначала ожидается рост числа разрешений на строительство, но при этом должно сократиться количество новых строек. Так что в этот момент возможны определенные колебания на рынке, но незначительные, так как данные будут нивелировать друг друга. Затем доллар получит поддержку от данных по промышленному производству, которое может показать неплохой рост вкупе с увеличением загруженности производственных мощностей. Ну а в самом конце дня Американский институт нефти опубликует свой отчет, в котором, скорее всего, будет отражен факт роста запасов сырой нефти и нефтепродуктов, что та же поддержит доллар. Пара евро/доллар имеет все шансы снизиться до отметки 1,0600 в случае пробоя периодического значения 1,0635, последующая перспектива лежит возле отметки 1,0570.  Валютная пара фунт/доллар двигается возле диапазонного уровня сопротивления 1,2580, пытаясь отработать его в нисходящем направлении. В случае отработки уровня стоит рассматривать нисходящие позиции ниже значения 1,2545, с перспективой хода к 1,2500. В противном случаем мы увидим флэт в рамках 1,2560/1,2600.

Александр Давыдов, аналитик ГК ИнстаФорекс

|

|

На прошлой неделе уже были опубликованы финансовые результаты некоторых американских банков, таких как JPMorgan Chase, Citigroup Inc. и WellFargo. И хотя результаты превзошли ожидания, надо отметить, что это не сказалось на динамике самих бумаг, которые продолжили свое снижение. О таком развитии событий я писала как раз в прошлый четверг. Сегодня ждем публикации финансовых результатов BankofAmericaCorp. и GoldmanSachsGroupInc, в виду чего предлагаю также разобрать их технические картины. По прогнозам аналитиков, также ожидается выход хорошей отчетности. BankofAmericaCorp.: Эксперты в среднем ожидают, что прибыль на одну акцию BankofAmericaсоставит 0,35$ против 0,28$ в аналогичном периоде. Если говорить о графике бумаг, то месячный и недельный форматы явно настроены на снижение. Присутствуют реализованные не до конца дивергенции между движением цены и осцилляторами, однако котировки пришли к одному из ближайших уровней поддержки, в роли которого выступает зона 22-22,5$. Именно от нее вчера цены и начали свое восстановление, поднявшись до 22,81$ за акцию. Чуть ниже в районе 21,50$ проходит восходящий тренд от июня 2016г., так что пока логичнее делать ставку на удержании вышеуказанных границ, чем на их пробой. Тем более, что по итогам вчерашнего дня мы уже получили разворотную комбинацию на днях «бычье» поглощение, которое может быть усилено выходом хороших данных. В случае пробоя уровня 23,20$, бумагам откроется дорога в направлении уровней 24$ и 24,5-24,6$, где последний соответствует линии сопротивления нисходящего тренда от марта 2017г. GoldmanSachs: Для банка GoldmanSachsпрогноз прибыли составляет 5,31$ против 2,68$ за предыдущий период. Что касается старших интервалов времени, то здесь ситуация аналогичная: месяцы и недели пока указывают на доминирование продавцов. Тем не менее, к сильному уровню поддержки цены даже и не спускались, ограничившись откатом к отметке 220,85$ за унцию,ведь он находится ниже текущих рубежей. В роли основного уровня я бы обозначила район 218,77$, ведь именно это значение ранее было историческим. В настоящий момент картина складывается таким образом, что шансы на повышение акций увеличатся при пробое уровня 229,35$ наверх. Это откроет им горизонт роста вплоть до уровня 237$, а вот будет выше или нет, пока не вижу. Подводя итог, скажу, что настроения на рынке акций Америки явно переменились в лучшую сторону и сегодняшние отчеты могут придать импульса к росту бумагам банковского сектора. Кстати говоря, если рассматривать и сам график индекса S&P500, то очевидно, что при удержании уровня 2320 пунктов, который соответствовал нижней границе канала 2320-2360 пунктов, произошла активация покупателей. Теперь если уровень 2360 пунктов падет, то можно делать ставку на установление новых годовых и исторических пиков на американском рынке акций. Ширина данного диапазона указывает на цель по индексу S&P500 в виде уровня 2420 пунктов. Анастасия Игнатенко, ведущий аналитик ГК Телетрейд

|

|

В понедельник рубль вернулся к росту, обосновавшись в районе 2-летних максимумов. Причем валюта торговалась преимущественно в отрыве от нефти, где попытки восстановления сменились новой волной фиксации прибыли. Не возымели эффекта и очередные вербальные интервенции властей. По итогам сессии рубль подорожал к доллару и евро на 0,6% и 0,3%, до 55,88 руб. и 59,54 руб. соответственно. Одна из объективных причин укрепления нашей валюты сейчас, конечно, кроется в широкомасштабном ослаблении доллара, который остается под впечатлением слабой пятничной статистики. После выхода слабых данных из США ожидания повышения ставки ФРС в июне резко понизились и теперь составляют менее 50%. Причем в случае дальнейших негативных экономических сигналов эта цифра продолжит падать, а значит, продолжится и выход из долларовых лонгов. Это определенно играет на руку рублю. Также уже можно говорить о влиянии налогового периода в РФ. И все это позволило рублю абстрагироваться от неопределившейся нефти и в очередной раз «пропустить мимо ушей» недовольство властей слишком крепкой национальной валютой. На сей раз высказался уполномоченный при президенте России по защите прав предпринимателей Борис Титов, который выразил опасения по поводу надутого спекулянтами пузыря на валютном рынке. Тем временем нефть Brent продолжает испытывать дефицит импульса. Котировки не смогли протестировать отметку 56, встретив оффера, и откатились. Игроков по-прежнему отпугивает активность сланцевых производителей США. И хотя многие страны ОПЕК уже демонстрируют свою готовность к продлению сделки, в этом вопросе все еще присутствует немало факторов неопределенности. Так что с этого фронта нашей валюте сейчас не стоит рассчитывать на поддержку. Но ее отсутствие, судя по всему, будет и далее компенсироваться ослаблением «американца» вкупе с налоговыми выплатами. Таким образом, сегодня пара доллар/рубль вполне способна покуситься на уровень 55,75 руб. и обновить минимумы. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

На вторник 18 апреля 2017 года Банк России установил следующие официальные курсы: доллар США - 56,2505 рублей, евро - 59,8393 рублей. В целом торги на Московской бирже проходили в сдержанном тоне. Но к окончанию дня доллар снизился до 55.94, а евро торговался по 59,56. Начало налоговых выплат, относительно высокая стоимость нефти и снижение градуса геополитической напряженности вернули интерес к покупкам российской валюты. На международном рынке доллар находиться под давлением на фоне изменившейся позиции президента США Дональда Трампа, которому теперь нравятся низкие ставки и слабый доллар. Кроме того, макростатистика из США не дает повода для активного повышения ставок на ближайших заседаниях ФРС США, что также негативно отражается на позиции американской валюты. Месячные выплаты по евробондам РФ составили около 3 млрд. долларов и при снижение геополитических рисков, очень вероятно, эти средства будут реинвестированы в новые транши. По пути наименьшего сопротивления доллар США на локальном может продолжить плавно слабеть в направлении 55,50. В первой половине торговой сессии на Московской бирже доллар США, наиболее вероятно, будет торговаться в диапазоне 55,75 - 56,05. Александр Егоров, ведущий аналитик ГК Телетрейд

|

|

В понедельник котировки Brent попытались вернуться к отметке 56, но натолкнулись на волну фиксацию прибыли и ушли в область дневных минимумов, но удержались над уровнем 55. Игроки не находят объективных поводов для более устойчивых покупок, тогда как силы нефти продолжают отбирать негативные сигналы из США, где число буровых и добыча неумолимо растут. Количество активных установок повышается уже 13-ю неделю кряду, достигнув максимального за два года значения. Причем интерес к сланцевой индустрии Штатов продолжает активизироваться. В силу внушительного сокращения затрат при производстве сланцевой нефти, отрасль привлекает все большее внимание инвесторов даже без бурного роста цен. И это создает условия для дальнейшего наращивания добычи в США, что негативно для долгосрочных перспектив мирового рынка черного золота. Между тем, ОПЕК продолжает попытки поддержать цены своими вербальными интервенциями. Так, накануне глава крупнейшего в мире нефтепроизводителя Saudi Aramco Амин Нассер отметил, что рынок постепенно движется к балансу, повторив недавние заявления министра энергетики Саудовской Аравии Халида Аль-Фалиха. Подобные комментарии, а также упоминания о готовности многих производителей к продлению договоренности о сокращении добычи, оказывают своеобразную поддержку ценам, но для более уверенных покупок Brent необходимо получить свежий драйвер. Таковым может стать американская статистика, если отразит сокращение запасов. Данные Американского института нефти по традиции будут обнародованы сегодня вечером. Не исключено, что в ожидании благоприятных показателей Brent возобновит попытки укрепления. Но для пробоя отметки 56 и его подтверждения потребуется падение запасов и добычи. Павел Салас, региональный директор социальной сети для инвесторов eToro в России и СНГ

|

|

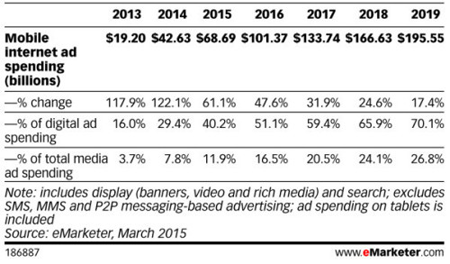

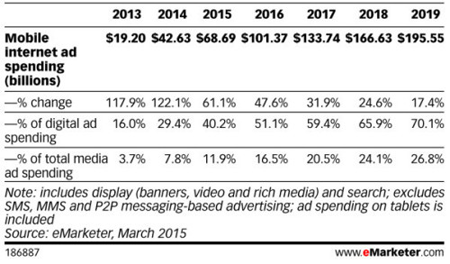

Начало монетизации WhatsApp сыграет важную роль в долгосрочном успехе Facebook В марте на Facebook появилось объявление о вакансии для специалиста, способного «обеспечить дружественную и эффективную поддержку клиентов WhatsApp в Индии по направлению цифровых платежей. Если знаете хинди и английский, а также есть опыт работы с клиентами — можете высылать свое резюме. Но главное, появилось какое-то понимание того, как Facebook будет монетизировать WhatsApp без продажи рекламных баннеров: мессенджер выводят на рынок электронных платежей в Индии. И это очень много значит! Когда в 2014 году Facebook заплатил общей сложностью $22 млрд за покупку WhatsApp, инвесторы, мягко выражаясь, недоумевали. Было непонятно, как может окупиться столь дорогая инвестиция в мессендежер, который на уровне миссии отказался от монетизации через продажу рекламных баннеров, притом что ежегодная абонентская плата в несколько долларов, которую взимал WhatsApp со своих пользователей, была каплей в море на фоне его цены. Дальше — больше. В прошлом году WhatsApp вообще отменила абонентскую плату, но по-прежнему не собирается торговать рекламными баннерами. Сейчас, когда вся картина постепенно складывается воедино, становится понятно, что монетизация WhatsApp через интернет-рекламу была бы плохой идеей. С 2014 года глобальная аудитория пользователей мобильного Интернета превзошла число тех, кто использует стационарные девайсы для выхода в Сеть. С этого момента немобильный сегмент рынка интернет-рекламы достиг потолка, и дальнейший рост происходит преимущественно за счет мобильного. Этот процесс отчетливо прослеживается в США, но, я уверен, то же происходит и в других странах. Особенно важно то, что наиболее быстрый рост сегмент мобильной рекламы уже показал. Так, в 2019-м увеличение расходов на мобильную рекламу не превысит 18% г/г.

В случае с сегментом мобильных платежей ситуация иная. Несмотря на технический прогресс, люди медленно меняют предпочтения относительно способа ведения личных финансов. Так, глобальной доле цифровых платежей еще предстоит расшириться с 13% в 2015-м до 37% в 2025 году, почти сравнявшись с долей наличных. Индия в этом процессе займет позицию лидера, но об этом чуть позже.

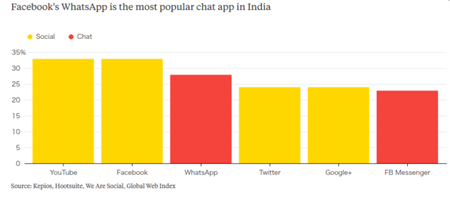

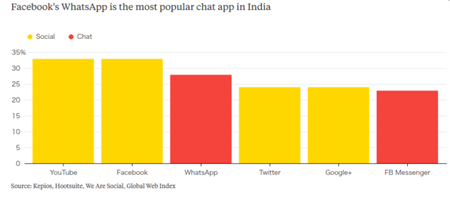

Итак, Facebook начинает монетизировать WhatsApp на рынке цифровых платежей, который обладает большим потенциалом роста в сравнении с рынком цифровой рекламы, на котором работает соцсеть. Это, бесспорно, снижает риски снижение темпов увеличения выручки компании. Почему же именно Индия выбрана для дебюта WhatsApp в качестве платежной системы? Индийская денежная реформа, начавшаяся в ноябре прошлого года и имеющая целью сокращение оборота наличности и доли теневой экономики, несмотря на все шоки для населения, способствовала популяризации электронных платежей. Сейчас в Индии функционирует более 20 крупных операторов цифровых кошельков, крупнейшим из которых является Paytm.com. По данным компании, годовой объем транзакций за 2016-й составил порядка $10 млрд, из которых 60% пришлось на платежный сервис компании. Неплохо, для относительно бедной Индии. Также стоит отметить, что в Индии подавляющее большинство использует смартфоны для выхода в Интернет. Учитывая, что WhatsApp, это прежде всего мобильное приложение, индийский рынок подходит для него как нельзя лучше. По данным руководства мессенджера, число активных пользователей в Индии составляет 200 млн, и это примерно половина от всех, имеющих доступ в Интернет.

Фактически WhatsApp начнет предоставлять услуги цифровых платежей через полгода, значит к концу 2017-го финансовая отчетность Facebook может отразить дополнительный источник дохода. Текущее сравнение мультипликаторов Facebook с показателями конкурентов выявляет небольшой потенциал роста. Но пока мультипликаторы компании лишь незначительно учитывают фактор WhatsApp.

Динамика акций Facebook за неделю на графике выглядит как двигающийся вверх локомотив. 100-дневная средняя — практически прямая линия.

Дневные котировки указывают на вероятный локальный пик, за которым, скорее всего, последует незначительная коррекция, но вряд ли акция упадет ниже $133.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания поста — $139,92. Сравнительный анализ Facebook с аналогами по мультипликаторам не дает оснований для четкой рекомендации «покупать», но монетизация WhatsApp будет иметь долгосрочное позитивное влияния на cash-flow компании. В такой ситуации нормально, когда мультипликаторы выше рынка. С учетом этого я рекомендую наращивать длинную позицию в акциях Facebook. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Объем выданных разрешений на строительство за март (предыдущее значение -6.2% м/м; прогноз 2.8% м/м). 16.15 мск. США: Изменение объема промышленного производства за март (предыдущее значение 0.0% м/м; прогноз 0.5% м/м). EUR/USD: Валютный рынок возвращается в обычный режим торгов, после длительного уик-энда. В первые два часа европейской торговой сессии можно ожидать всплеска волатильности, поскольку лондонские банки начнут активно обрабатывать заявки, а спекулянты включат свои торговых роботов. Затем я думаю ситуация стабилизируется и рынок будет ожидать статистики из Соединенных Штатов. Я ожидаю сегодня позитивных отчетов по строительному сектору и промышленному производству. Темп роста доходов населения в США по-прежнему опережает темп роста инфляции и в связи с этим, на фоне “низкой базы” февраля сегодня можно ожидать роста объема выданных разрешений на строительство. Что касается промышленного производства, то здесь хорошим опережающим индикатором служит индекс ISM Manufacturing, который демонстрирует восходящий тренд и сигнализирует об увеличении объема выпуска продукции. Торговая рекомендация: Sell 1,0640/1,0678 и take profit 1,0571. GBP/USD: На сегодня формируется смешанный фон. С одной стороны, за счет снижения котировок кросс-курса EUR/GBP можно ожидать спроса на британскую валюту. С другой стороны, у медведей есть тоже повод для праздника. Во-первых, как было отмечено ранее, позитивная макроэкономическая статистика из соединенных Штатов может поддержать доллар. Во-вторых, черное золото демонстрирует нисходящую коррекцию, после трехнедельного роста котировок, что также является негативным фактором для стерлинга. В связи с этим, сегодня я рекомендую побыть в стороне от этой валютной пары до прояснения ситуации. Торговая рекомендация: флэт 1,2500 -1,2600. USD/JPY: Спрос на “рисковые активы”, который появился накануне после публикации данных по китайскому ВВП и промышленному производству, будет оказывать положительное влияние на пару USD/JPY. Объем промышленного производства вырос до максимального уровня за три года – для многих трейдеров это стало приятным сюрпризом. Те инвесторы, кто продавали акции и высокодоходные кросс-курсы, теперь фиксируют прибыль по “шортам”, поскольку страхи относительно масштабного замедления экономического роста в Поднебесной уходят на второй план. На этом откате вверх сегодня и можно заработать в данной валютной паре. Торговая рекомендация: Buy 108,90/108,50 и take profit 109,50. Горячев Александр, аналитик компании FreshForex Компания «FreshForex» объявляет о начале конкурса «Мобилизация» на базе мессенджера Telegram. Конкурс будет проходить на демо и реальных счетах FreshForex с 17 апреля по 6 мая 2017 года. Не упустите свой шанс побороться за призы общей суммой $4 000!

|

|

Итоговая заработанная сумма: 12 870 руб. Основной заработок принес пролив в Мечеле

|

|

BMW AG – немецкий производитель автомобилей, мотоциклов, двигателей, а также велосипедов, основанный в 1916 году. Компания реализует транспортные средства по всему миру под брендами – BMW, MINI и Rolls-Royce. Основные производственные мощности компании сосредоточены в Германии (Дингольфинг, Регенсбург, Лейпциг, Мюнхен). Также автомобили собираются на предприятиях в Китае, России, Таиланде, Малайзии, Индии, Египте, ЮАР, во Вьетнаме и США (Спартанберг). В операционной деятельности корпорации можно выделить три крупных сегмента. Обратимся к финансовым показателям и более подробной характеристике каждого из них. Отметим, что в таблицах будет приведен показатель сегментной выручки и оптовых продаж автомобилей с учетом внутригрупповой реализации. 1. Автомобильный сегмент см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Дивизион, который приносит Группе львиную долю выручки – автомобильный сегмент; уже шестой год подряд компании удается продавать рекордное количество автомобилей. Как видно из таблицы, продажи основного бренда BMW растут более стабильными темпами, чем более «узконаправленные» бренды – Mini и Rolls-Royce. При этом средняя цена проданного автомобиля в рассматриваемом периоде не имела четкой тенденции. Тройка наиболее продаваемых моделей BMW – третья и пятая серии, а также BMW X1. Среди автомобилей Mini - MINI Hatch (3- и 5-дверные). Половина продаваемых Rolls-Royce в 2016 году состояла из моделей Wraith/Dawn, показавших рост продаж на 45% в прошедшем году, в противовес моделям Phantom и Ghost, которые показали снижение объемов продаж на 20% и 27% соответственно. Стоит отметить, что автомобильный сегмент обладает достаточно высокой операционной рентабельностью, которая последовательно снижается последние годы, в числе причин такой динамики компания называет международную экспансию. см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Наиболее динамично росли продажи в Китае, за 6 последних лет доля Поднебесной в продажах BMW по количеству проданных автомобилей выросла с 14% до 21,8%, в целом доля Азии выросла с 22,5% до 31,6%. Остальные же регионы либо снизили, либо удержали прежнюю долю продаж. см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Как следует из диаграммы, Китай, США, Германия, Великобритания – это четверка ключевых рынков сбыта автомобильного сегмента BMW. 2. Сегмент по производству мотоциклов см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Сегмент по производству мотоциклов извлек выгоду из благоприятной конъюнктуры рынка в течение прошлого года, особенно в Европе и Латинской Америке. Как видно из таблицы, поставки мотоциклов показывали поступательный рост. В 2013 году было продано мотоподразделение Husqvarna, что в итоге привело к повышению эффективности и росту операционной прибыли сегмента «Мотоциклы». Средняя цена мотоцикла в рассматриваемом периоде выросла на 13%. см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Из диаграммы видно, что основными рынками сегмента «Мотоциклы» являются Западная Европа и США. 3. Финансовые услуги см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Деятельность финансового сегмента, главным образом, объединяет кредитование, лизинг и страхование, а доходы сегмента напрямую связаны с ростом объема продаж Группы. Как следует из таблицы, рентабельность находится на стабильном уровне около 8,5%. Ниже представлен анализ консолидированных финансовых показателей компании за последнее 6 лет. Следует отметить поступательный рост чистой прибыли компании. Обращаем внимание, что BMW стабильно распределяет треть своей прибыли в виде дивидендов, при этом компания не проводит операций по обратным выкупам акций. За 6 лет компания увеличила показатель прибыли на акцию на 40% – до €10,45. см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Нельзя не отметить довольно высокую долговую нагрузку компании, что объясняется деятельностью сегмента «Финансовые услуги». По итогам 2016 года ожидаются дивиденды в размере 3,50 евро на одну обыкновенную акцию и 3,52 евро на одну привилегированную акцию, что из текущих котировок, составляет 4,2% и 4,9% дивидендной доходности соответственно. Ниже представлены наши прогнозы ключевых финансовых показателей компании. см таблицу http://bf.arsagera.ru/bmw_ag/podrobnaya_informa... Если говорить о будущих результатах компании, то мы ожидаем, что в среднесрочной перспективе компания будет способна зарабатывать чистую прибыль в диапазоне 7-9 млрд евро. Мы отдаем предпочтение обыкновенным акциям компании, обращающимся с мультипликаторами P/BV 2017 около 1 и P/E 2017 около 7,4. ___________________________________________

|

|

|

|