|

|

|

В 2025 году эмитент продолжит расширять клиентский портфель. Также в планах компании наращивание реализации позиций, которые пока занимают незначительную долю в структуре продаж, введение новинок. Представители ООО ПК «СМАК» проводят переговоры с новым клиентом из Казахстана, который территориально расположен в западной части страны. Также компания расширила сотрудничество с сетью «Светофор», поставив товары в магазины ретейлера в южных регионах России. За первые месяцы 2025 года эмитент проанализировал ассортимент и объёмы продаж и разработал стратегию управления товарной матрицей. Компания не станет исключать позиции из своего ассортимента. Однако технологи «СМАКа» обновили рецептуру икры в соусах, поскольку спрос на неё был наименьший относительно других товаров. Во втором квартале обновленную икру в соусах начнут предлагать клиентам. Также продолжается разработка консервов из мяса краба производства ООО ПК «СМАК». Большую часть работы эмитент проделал в 2024 году — разработал рецептуру. В 2025 году компания завершит оформление позиции и аттестует её для продаж в Казахстане, где расположена большая часть заинтересованных клиентов. Потенциальная новинка 2025 года — кета в томатном соусе. ПК «СМАК» также успела отработать рецептуру, сейчас разрабатывает дизайн упаковки. В ближайшее время эмитент выпустит первую партию, которую в пробном режиме предложит узкому кругу клиентов — небольшим оптовым покупателям и региональным торговым сетям. Задача — проверить востребованность продукции, узнать отзывы клиентов. Если тестовый период пройдёт успешно и «СМАК» решит добавить товар в ассортимент на постоянной основе, то эмитент закупит дополнительное оборудование для массового производства новинки.

|

|

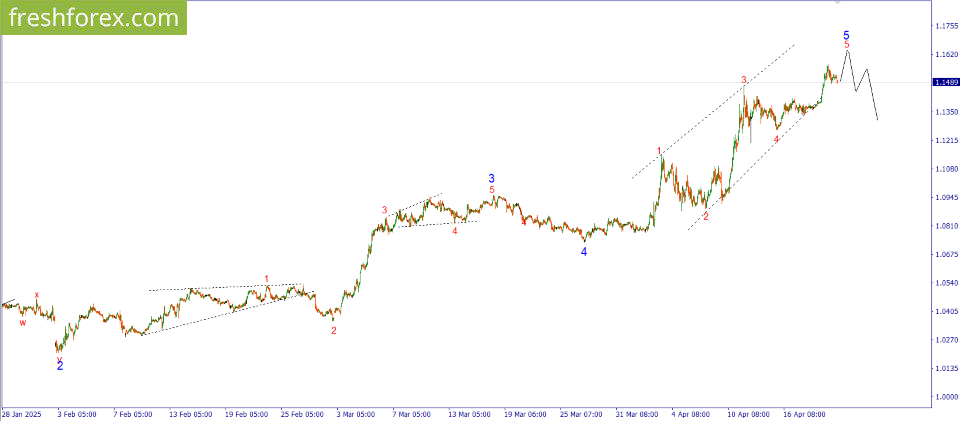

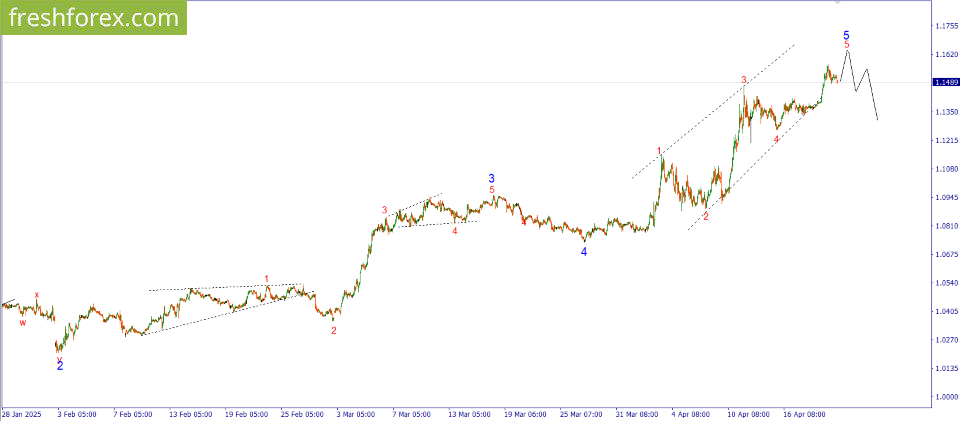

EURUSD: SELL 1.1470, SL 1.1520, TP 1.1130

Цене, как это и предполагалось, удалось обновить максимум текущего года. На этом покупателям можно бы и успокоиться, так как восходящая импульсная структура полностью сформирована. Но как это зачастую бывает, цена решает в последний момент сделать еще одну попытку прорыва наверх, окончательно выбивая тех, кто слишком рано уверовал в снижение. В связи с этим, стоит быть очень внимательными, чтобы не попасться в подобную ловушку. В целом же можно осторожно начать набирать позиции на продажу, так как в дальнейшем ожидается достаточно хорошее коррекционное снижение, которое, вероятно, начнется с нисходящего импульса. Инвестиционная идея: SELL 1.1470, SL 1.1520, TP 1.1130. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Группа компаний Южуралзолото раскрыла консолидированную финансовую отчетность по МСФО за 2024 г. См. таблицу: https://bf.arsagera.ru/yuzhuralzoloto_gruppa_ko... Совокупная выручка компании продемонстрировала рост на 11,9% до 75,9 млрд руб. Ключевое направление компании – добыча золота – увеличило выручку на 13,7% на фоне существенного роста цен на золото и ослабления рубля по отношению к доллару США. Объем реализации золота при этом сократился на 14,2% вследствие запрета горных работ со стороны Ростехнадзора в августе на четырех карьерах в Уральском хабе. Прочая выручка (главным образом, управленческие услуги оказанные связанным сторонам) сократилась на 71,5%, составив 355 млн руб. Затраты компании увеличились на 7,2% до 57,8 млрд руб. Обращает на себя внимание существенный рост расходов на заработную плату сотрудникам (+42,6%, 10,2 млрд руб.), расходов на ремонт и обслуживание (+21,0%, 5,6 млрд руб.), затрат на топливо (+15,7%, 4,9 млрд руб.) Одновременно отметим, что в отчетном периоде компания отразила рост коммерческих и административных расходов до 7,2 млрд руб. (+21,6%), а также начислила резерв под ожидаемые кредитные убытки в размере 1,0 млрд руб. В результате операционная прибыль выросла на 30,5%, составив 18,0 млрд руб. В блоке финансовых статей отметим сокращение отрицательных курсовых разниц с 10,1 млрд руб. до 2,68 млрд руб. Расходы на обслуживание долга увеличились с 2,8 млрд руб. до 6,8 млрд руб. на фоне роста долгового бремени с 63,4 млрд руб. до 76,8 млрд руб., а также стоимости его обслуживания. В итоге чистая прибыль Южуралзолота составила 8,8 млрд руб., многократно превзойдя результат предыдущего года. Ожидается, что объем добычи компании в текущем году составит 12-14,4 т., а в течение ближайших трех лет достигнет 18 т. По итогам вышедшей отчетности мы не стали вносить серьезных изменений в модель компании ограничившись обнулением дивидендов за 2024 г. вследствие высокого уровня капвложений. В результате потенциальная доходность акций компании осталась на прежних уровнях. См. таблицу: https://bf.arsagera.ru/yuzhuralzoloto_gruppa_ko... Акции компании обращаются с P/BV 2025 около 2,6 и пока не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/6439 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239744 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 19:48 - Зураб Церетели 21:46 - S&P500, Nasdaq, Hang seng 22:46 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 27:36 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 30:46 - Юань рубль, рубль доллар, прогноз рубля. 31:50 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 33:03- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 34:05- TMF, Apple, Tesla, Китайские акции 35:02 - Итоги по рынку акций 36:57 - HIMS, PIKK, EUTR

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/6429 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239743 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest 00:00 - Логика рынка 03:56 - S&P500, Nasdaq, Hang seng 05:24 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 07:25 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 10:22 - Юань рубль, рубль доллар, прогноз рубля. 10:46 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 13:00- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 14:22- TMF, Apple, Tesla, Китайские акции 15:16 - Итоги по рынку акций 17:17 - MVID

|

|

Золото взлетело выше $3300 за унцию, установив новый исторический рекорд. С начала года рост инструмента XAUUSD превысил 20%, а аналитики предупреждают: это может быть только старт движения к $4000. Защитный актив вновь оказался в центре внимания на фоне геополитической напряжённости, сбоев в поставках критически важных минералов и краха традиционных рисковых инструментов. Только для наших читателей - получите 202% бонусных средств при пополнении счёта от $202. Для активации просто напишите в поддержку с промокодом G202. Условия использования бонуса - по ссылке.

Аналитики FreshForex неоднократно прогнозировали подобный рост, начиная с ноября 2023 года. Мы полагаем, что золото и дальше продолжит являться выгодной инвестицией, что подтверждается целым рядом факторов: - Новая эскалация торговой войны: Дональд Трамп подписал указы, направленные на расследование и сокращение зависимости США от импорта стратегических минералов, таких как уран, кобальт и редкоземельные элементы - рынок мгновенно отреагировал. Конфликты, войны, санкции или международная напряжённость часто приводят к росту спроса на золото как "тихую гавань" для инвестиций.

- ФРС на перепутье: Вероятность снижения ставки в мае – 92,3% (данные CME). При низких ставках золото становится более привлекательным, так как альтернативные безрисковые активы (например, облигации) приносят меньше дохода.

- Центробанки мира активно скупают золото: В I квартале 2025 г. объём закупок вырос на 41% по сравнению с 2024. ETF-фонды на золото хранят рекордные $345,5 млрд. Многие страны увеличивают золотые резервы для диверсификации от доллара США и других валют, что подогревает спрос на физическое золото.

- Инфляция и структурный долговой кризис в США: Прогноз потребительской инфляции в США от University of Michigan — 6,7%, максимум с 1981 года. Рост доходностей, дефицит бюджета и политическая нестабильность усугубляют бегство из доллара.

Аналитики Goldman Sachs Group (#GoldmanSac) в очередной раз повысили прогноз по стоимости золота. Инвестбанк ожидает, что к концу этого года цена на золото вырастет до $3700 за унцию, а к середине 2026 года она, как предполагается, достигнет $4000 за унцию. В свою очередь, аналитики FreshForex считают, что драгоценный металл может протестировать отметку в $4000 уже в этом году! Золото стало глобальным индикатором доверия, а в нашем терминале 270 активов для торговли, включая CFD на металлы, с плечом до 1:2000. Не упусти момент! Заработать на росте

|

|

Прошлая неделя была достаточно волатильной, но ежедневные взлеты и падения в сухом остатке нам дали почти нулевую недельную динамику. Сильный рубль боролся с низкими ценами на нефть марки брент и наш рынок двигался по указке этих двух факторов. Третий неотъемлемый фактор - это геополитика и американская риторика. Так и живем! Эта новая неделя будет, скорее всего, по событиям и факторам копировать предыдущую, но геополитика будет довлеть над всем.

🏆Топ-5 компаний, который показали недельный рост: 1. ВТБ +8,7% - в топе роста вторую неделю подряд, суммарно подняв более 16%. Штош... и на старуху бывает проруха, а то бумаги совсем отстали от рынка - второй обратный сплит нам не нужен. С июня в Крыму на 100% не станет банка РНКБ - будет только ВТБ, Кубань тоже потеряет самый крымский и самый региональный банк. 2. Новатэк +7,1% 3. Роснефть +5,4% 4. МосЭнерго +4,6% - растут на отчетности, хотя финансовые показатели не самые красивые. 5. Селигдар +4,2% - восстанавливаются после коррекции на прошлой неделе. 💩Пятерка худших бумаг индекса на этой неделе такая: 1. Астра -4,4% 2. Норникель -4,2% 3. Ростелеком -3,9% - я жду сокращения выплат дивидендов по итогам 2024 года в 2 раза год к году. 4. Мечел -3,6% 5. НЛМК -3,3% - на такой годовой отчётности грех и не упасть, хотя ожидания слабых результатов 2024 года уже были заложены в цену бумаги, но частные инвесторы решили перебдеть. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Ранее ООО «Чистая Планета» сообщало о том, что с 17 апреля должность генерального директора компании занимает Вита Кобак. Сегодня представители эмитента пояснили причины принятого решения. По словам руководителей компании, смена генерального директора — запланированное событие, которое связано с изменением состава участников общества. Напомним, что с февраля 2025 года 99% уставного капитала «Чистой Планеты» принадлежат ООО «Сибэксперт», которое является бенефициарным владельцем компании. Вадим Шварцкопф, который был генеральным директором «Чистой Планеты» с середины 2024 года, останется в команде на должности технического директора. Отметим, что именно эту должность Вадим Шварцкопф занимал с 2020 года до назначения на пост гендиректора. Под его руководством при запуске и расширении производство было оснащено современным оборудованием, что существенно увеличило его мощности. Новый генеральный директор — Вита Кобак. Как отмечают представители компании, она — молодой, но при этом опытный руководитель. До назначения на должность генерального директора Вита Кобак уже работала в «Чистой Планете» и занималась развитием франчайзинговой сети торговых точек. До прихода в ООО «Чистая Планета» Вита Кобак работала в ООО «Проэкопарк», и именно под ее руководством в 2021 — 2023 годах было открыто более 170 точек франшизы под брендом «Чистая Планета» в Центральном федеральном округе.

|

|

|

|