|

|

|

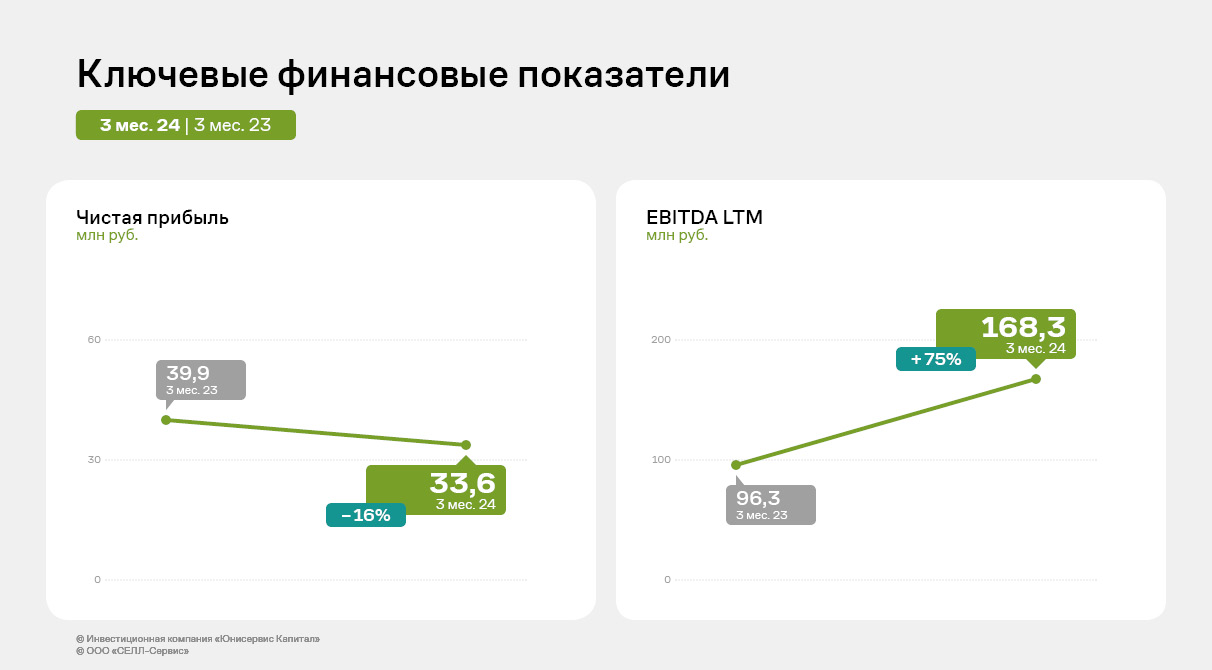

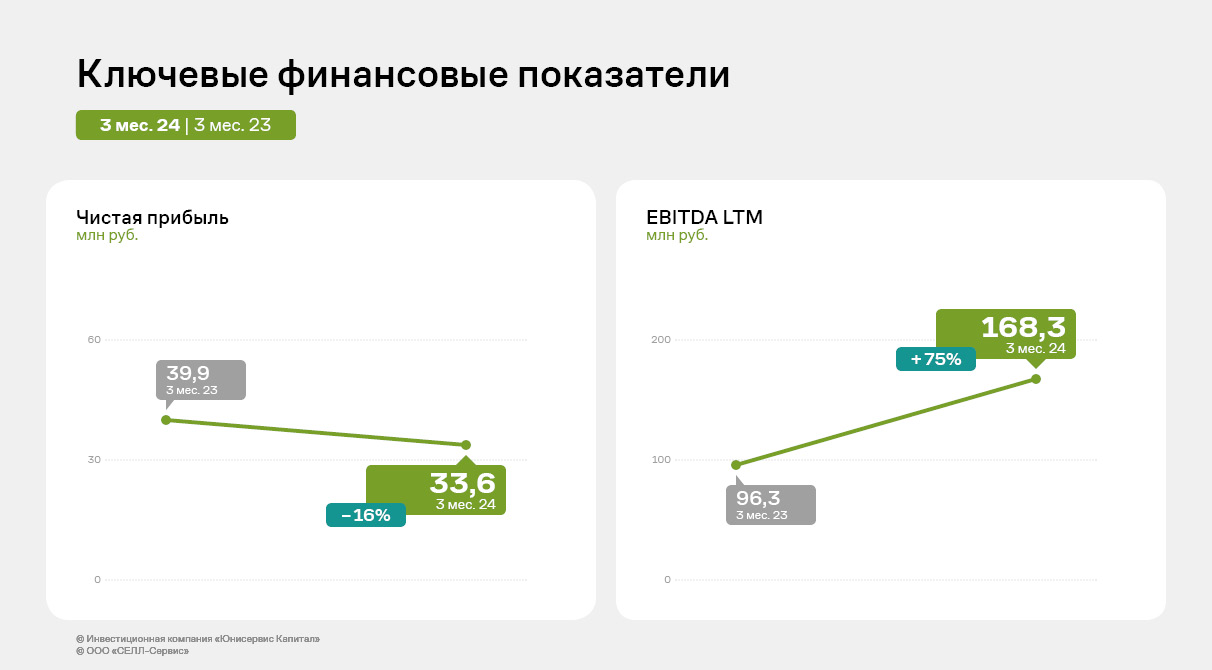

Эмитент сохраняет позитивную динамику таких показателей как выручка, валовая прибыль и EBITDA LTM. Подробнее о финансовых результатах компании пишем в аналитическом обзоре. Ключевые показатели финансово-хозяйственной деятельности ООО «СЕЛЛ-Сервис» за 3 месяца 2024 года продемонстрировали разнонаправленную динамику в сравнении с аналогичным периодом прошлого года. Позитивную динамику к АППГ показали: выручка, которая увеличилась на 64,4%, и валовая прибыль — её прирост составил 19%. Основными причинами позитивной динамики продолжают оставаться увеличение объемов продаж и ослабление курса рубля. При этом чистая прибыль в отчетном периоде снизилась на 15,7% до 33,6 млн руб. в связи с ростом процентов к уплате на фоне увеличения финансового долга, однако долговая нагрузка ООО «СЕЛЛ-Сервис» сохраняет комфортный уровень.

Портфель товаров, реализованных за 1 квартал 2024 года, составляет 600 номенклатурных позиций, что позволяет ООО «СЕЛЛ-Сервис» диверсифицировать свою выручку под быстроменяющиеся рыночные условия. В 2024 году «СЕЛЛ-Сервис» продолжил расширять портфель покупателей, работая над усилением собственного бренда. На 31.03.2024 г. зафиксировано 507 клиентов. При этом ключевым направлением деятельности остается кондитерская промышленность с долей в структуре выручки в 60%.

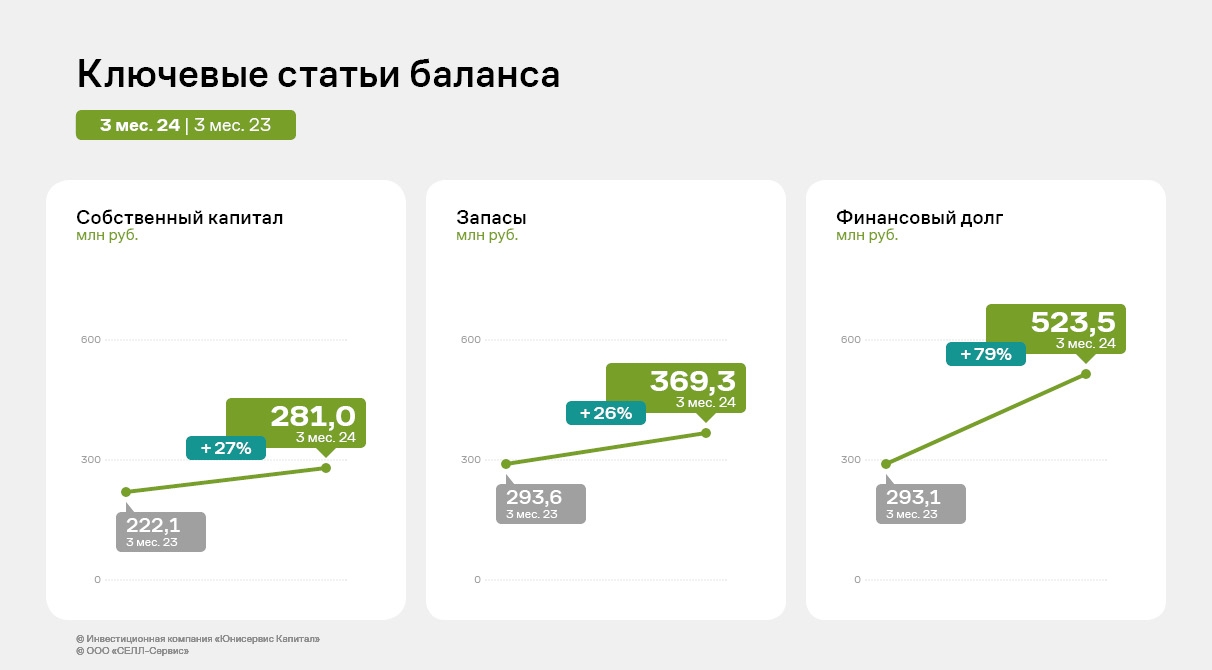

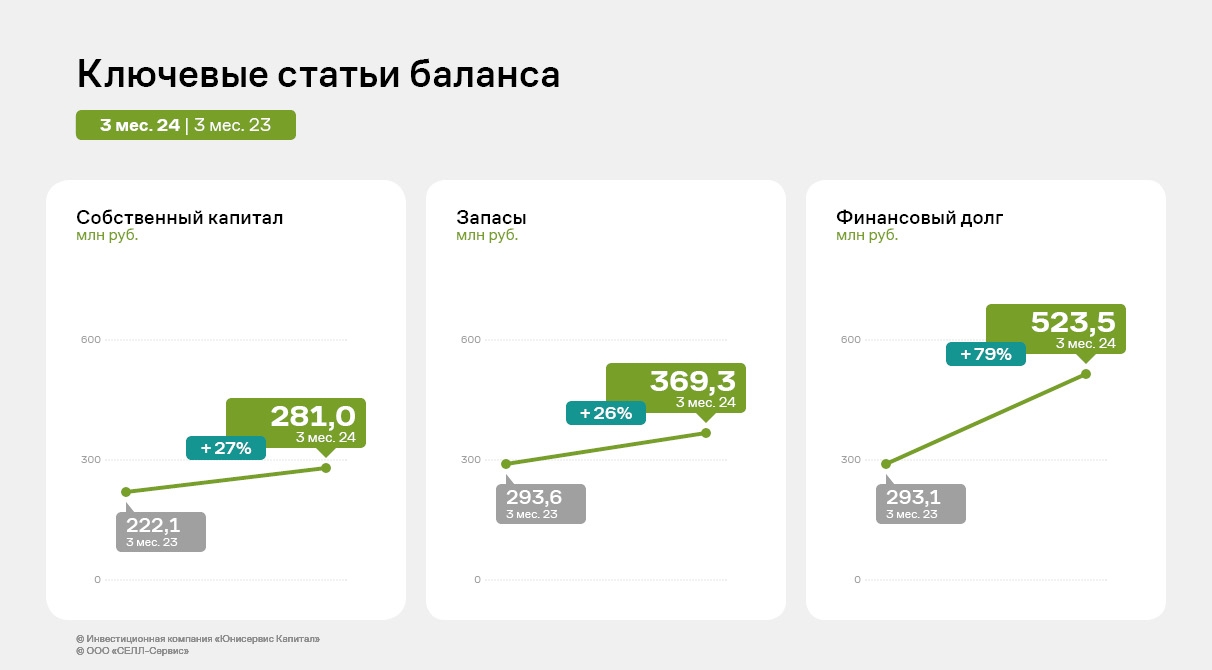

Финансирование активов компании продолжает осуществляется преимущественно за счет привлечения банковских кредитов и использования долговых инструментов. Напомним, что в 2023 году компания разместила два облигационных выпуска СЕЛЛ-Сервис-БО-П02 и СЕЛЛ-Сервис-БО-01 общим объемом 400 млн руб. Благодаря инвестициям, полученным от выпуска СЕЛЛ-Сервис-БО-П02, эмитент в 2023 году приобрел запасы продукции по выгодному курсу. Освоение большей части средств выпуска СЕЛЛ-Сервис-БО-01 запланировано на 2 квартал 2024 года.

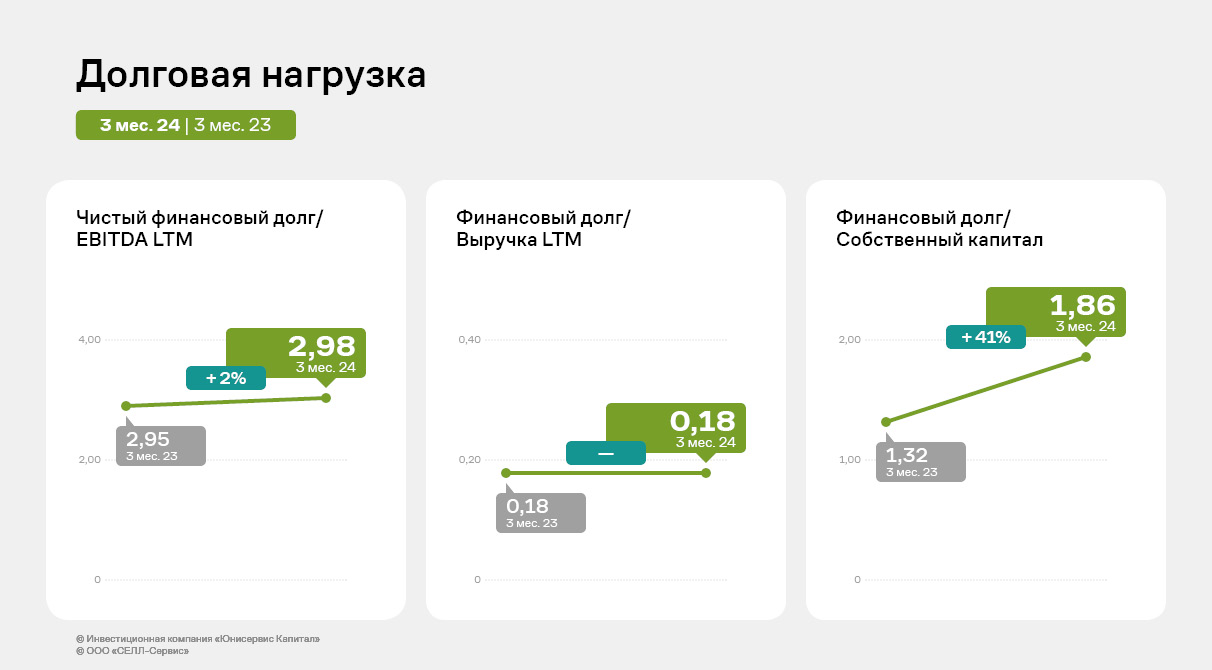

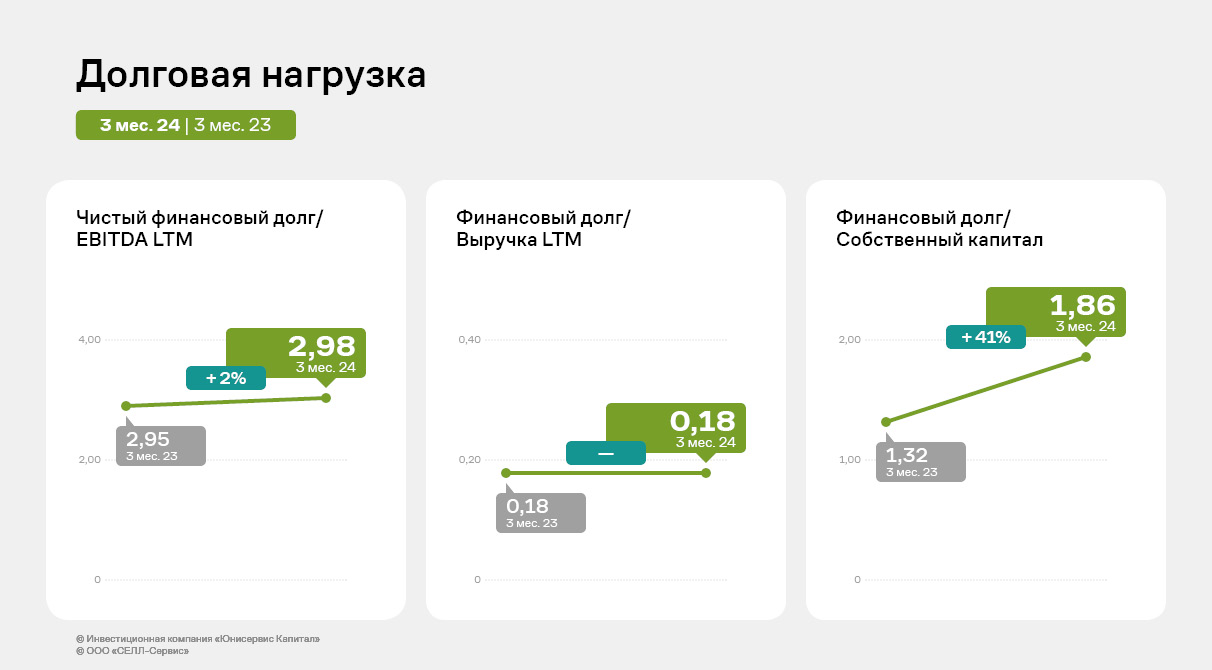

Заемные средства были направлены на пополнение оборотных средств, в первую очередь запасов, размер которых на 31.03.2024 г. увеличился в 1,8 раз к АППГ до 523,5 млн руб. Запасы какао-порошка, лимонной кислоты, кокосовой стружки, пищевых ароматизаторов и пр. составляют 40,2% активов баланса в отчетном периоде. Несмотря на рост финансового долга в отчетном периоде на 78,6% к уровню 31.03.2024 г., долговая нагрузка ООО «СЕЛЛ-Сервис» сохраняет комфортный уровень. Напомним, что ключевой показатель для компаний, занимающихся продажами, — [Финансовый долг / Выручка LTM]. Его значение у эмитента находится на приемлемом уровне в 0,18. Операционный поток компании имеет существенный запас прочности для своевременного обслуживания всех текущий обязательств.

ООО «СЕЛЛ-Сервис» продолжает работать над пополнением портфелей клиентов и товаров. Так, эмитент нацелен на расширение присутствия в Средней Азии. В 2024 году специалисты компании провели ряд успешных переговоров и дебютные поставки новым клиентам из Казахстана. Также компания начала сотрудничество с пятью индийскими фабриками — поставщиками кунжута. В планах «СЕЛЛ-Сервис» оценить преимущества и недостатки работы с каждым из поставщиков кунжута и сократить их число в своем портфеле до двух — трех компаний, выбрав тех производителей, взаимодействие с которыми окажется наиболее продуктивным и комфортным.

|

|

Опережающий рост расходов привел к убытку ЧМК выпустил отчетность за 1 кв. 2024 г. по РСБУ. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Выручка комбината увеличилась на 13,8%, составив 41,8 млрд руб. К сожалению, компания не раскрыла операционные показатели. Операционные расходы комбината возросли на 29,1%, составив 40,8 млрд руб. на фоне увеличения себестоимости до 36,5 млрд руб. (+31,5%) и коммерческих и управленческих расходов до 4,3 млрд рб. (+11,9%). В итоге операционная прибыль ЧМК снизилась на 80,2% до 1,0 млрд руб. В отчетном периоде финансовые вложения компании составили 49,9 млрд руб., сократившись за год почти на 15,0 млрд руб. Несмотря на это проценты к получению увеличились до 3,9 млрд руб. против 2,9 млрд руб. годом ранее на фоне возросших ставок. Процентные расходы увеличились с 3,1 млрд руб. до 5,4 млрд руб. при снижении долга со 167,4 млрд руб. до 153,7 млрд руб. Отрицательное сальдо прочих доходов/расходов составило 1,2 млрд руб. против 12,3 млрд руб. годом ранее, на фоне отражения меньших отрицательных курсовых разниц по валютной части кредитного портфеля. В итоге компания отразила чистый убыток в размере 1,4 млрд руб. против 5,9 млрд руб. годом ранее. Балансовая стоимость акции на конец отчетного периода составила 25 675 руб. По итогам внесения фактических данных, мы снизили прогноз по чистой прибыли в текущем и последующих годах, что связано с корректировкой цен металлопродукции, реализуемой компанией, а также более высоким размером операционных расходов. В результате потенциальная доходность акций сократилась. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... На данный момент акции ЧМК торгуются с P/BV 2024 0,3 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Компания Россети Северо-Запад раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/mrsk_severozapada/ Выручка компании выросла на 8,3% и составила 15,8 млрд руб. Доходы от передачи электроэнергии возросли на 10,3%, составив 14,2 млрд руб. на фоне роста среднего расчетного тарифа (+4,8%). Доходы от услуг по технологическому присоединению составили 279,3 млн руб.(рост более чем в три с половиной раза), величина прочих нетто доходов возросла почти вдвое, составив 343,0 млн руб., отразив тем самым больший объем доходов от компенсации потерь в связи с выбытием электросетевого имущества. Операционные расходы компании увеличились на 9,2%, составив 14,2 млрд руб. на фоне роста затрат на персонал (4,7 млрд руб., +9,3%), расходов на сырье (587,1 млн руб.,+10,7%), а также увеличения расходов на услуги по передаче электроэнергии (4,7 млрд руб., +16,4%). В итоге компания отразила операционную прибыль в размере 1,9 млрд руб. (+10,8%). Чистые финансовые расходы возросли более чем на треть до 486 млн руб., главным образом на фоне увеличения процентных выплат по долгу, выросшему с 10,0 млрд руб. до 12,5 млрд руб. В нижних строках отчета о прибылях и убытках компания отразила прибыль от прекращенной деятельности в размере 1,3 млрд руб., связанную с продажей Псковэнергосбыта. Сама сделка, решение о которой было принято еще в прошлом году, была завершена в феврале текущего года. В итоге чистая прибыль компании составила 2,5 млрд руб., существенно превысив показатель прошлого года. Отметим также, что Совет директоров компании рекомендовал не выплачивать дивиденды по итогам 2023 г. По итогам вышедшей отчетности и обновленной инвестиционной программы мы понизили наш прогноз финансовых результатов на текущий год, учтя более низкие ожидаемые доходы от транспортировки электроэнергии. В то же время мы повысили прогноз по чистой прибыли на последующие годы, отразив ожидаемое улучшение рентабельности вследствие более высоких темпов индексации тарифов и увеличения платы за присоединение. В итоге потенциальная доходность акций компании существенно возросла. См. таблицу: https://bf.arsagera.ru/mrsk_severozapada/ Акции компании торгуются с P/BV 2024 около 0,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

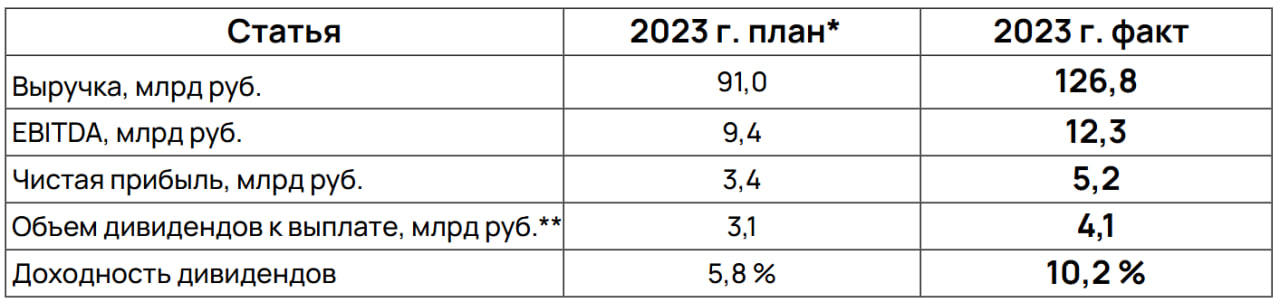

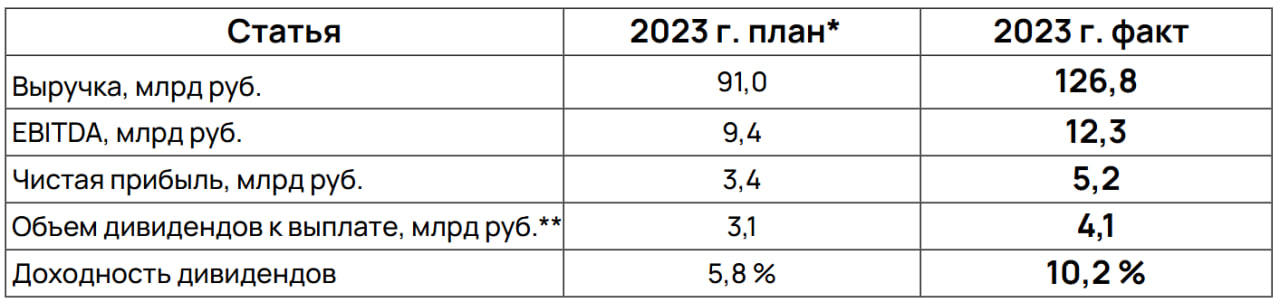

Давайте глянем на бумагу и порассуждаем, что тут, да как. Если мельком взглянуть на отчет за 2023 год, то у компании не всё так уж и плохо: -Выручка, млрд руб. — 91,0 (план.); 126,8 (факт. (+95% г/г)); -EBITDA, млрд руб. — 9,4 (план.); 12,3 (факт. (+91% г/г)); -Чистая прибыль, млрд руб. — 3,4 (план.); 5,2 (факт.( увел. в 3 раза г/г)); Объем дивидендов к выплате, млрд руб. — 3,1 (план.); 4,1 (факт.); Видим, что отчетность вышла лучше ожиданий, компания выплачивает неплохие дивиденды, но, несмотря на это, её котировки упали на почти что 40% с начала года. Почему так? — да всё дело сейчас в растущей инфляции, а именно, в способе борьбы с ней (ключевая ставка), ну, и ряда других факторов (к примеру, та же налоговая реформа). На рынке мы видим распродажу почти что всех бумаг (корректируется даже всеми любимый сбер) и удивляться, почему евротранс с такой хорошей отчетностью идёт вниз не приходится. Тут не нужно искать причину в самой компании — нужно посмотреть на общих фон. А сейчас, он не самый благоприятный. Плюсом, это на столько крупная компания, чтобы в ней пересиживать коррекцию — поэтому, выбор сейчас в пользу неё вряд-ли упадет (разве что, спекулятивный). не является инвестиционной рекомендациейТг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

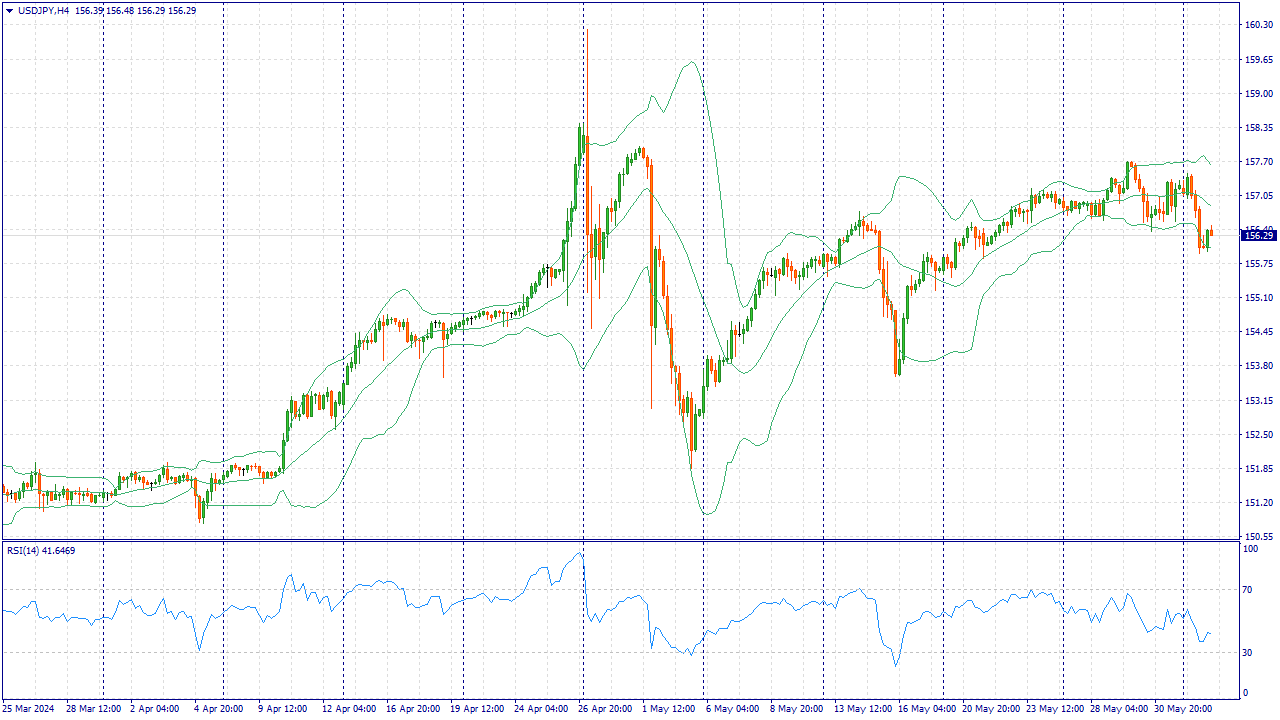

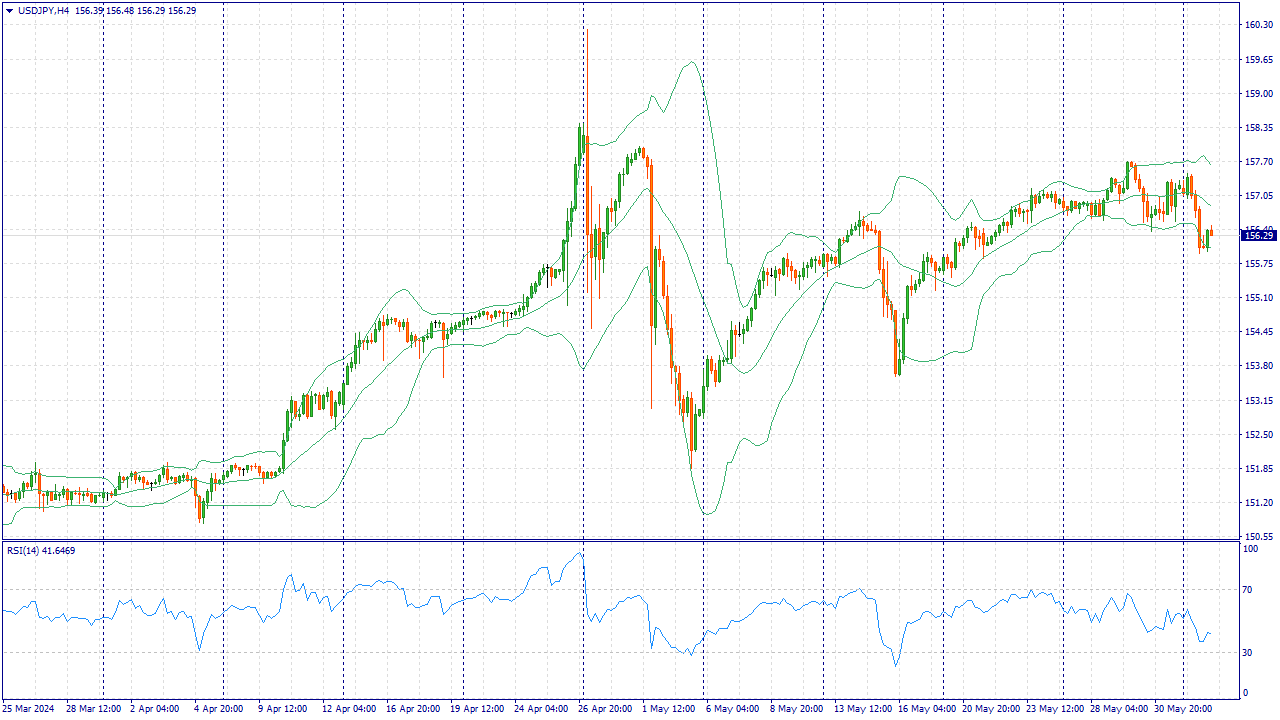

USDJPY:

Японская иена (JPY) снижается по отношению к доллару США во вторник, так как снижение доходности мировых облигаций уменьшило спрос на иену. Кроме того, разница в процентных ставках между США и Японией продолжала оказывать давление на иену, поддерживая пару USD/JPY. Глава Банка Японии Казуо Уэда заявил во вторник, что центральный банк будет проводить «проворные» рыночные операции, если долгосрочные процентные ставки подскочат, что свидетельствует о готовности Банка Японии увеличить объемы покупки облигаций в случае необходимости. Уэда также заявил, что Банк Японии скорректирует степень денежной поддержки, если базовая инфляция ускорится в соответствии с его прогнозом, согласно Reuters. Индекс доллара США (DXY), который измеряет стоимость доллара США по отношению к шести другим основным валютам, растет на фоне повышения доходности казначейских облигаций США. Этот рост может быть связан с преобладанием настроения сдерживания риска перед выходом в среду данных по изменению занятости ADP и индексу PMI в сфере услуг ISM. Несмотря на ожидания того, что Федеральная резервная система (ФРС) не будет продолжать повышать процентные ставки, это окажет понижательное давление на доходность казначейских облигаций США, что потенциально может ослабить доллар США. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 156.70. Рассматриваем ордера на продажу при уровне цен 156.00. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

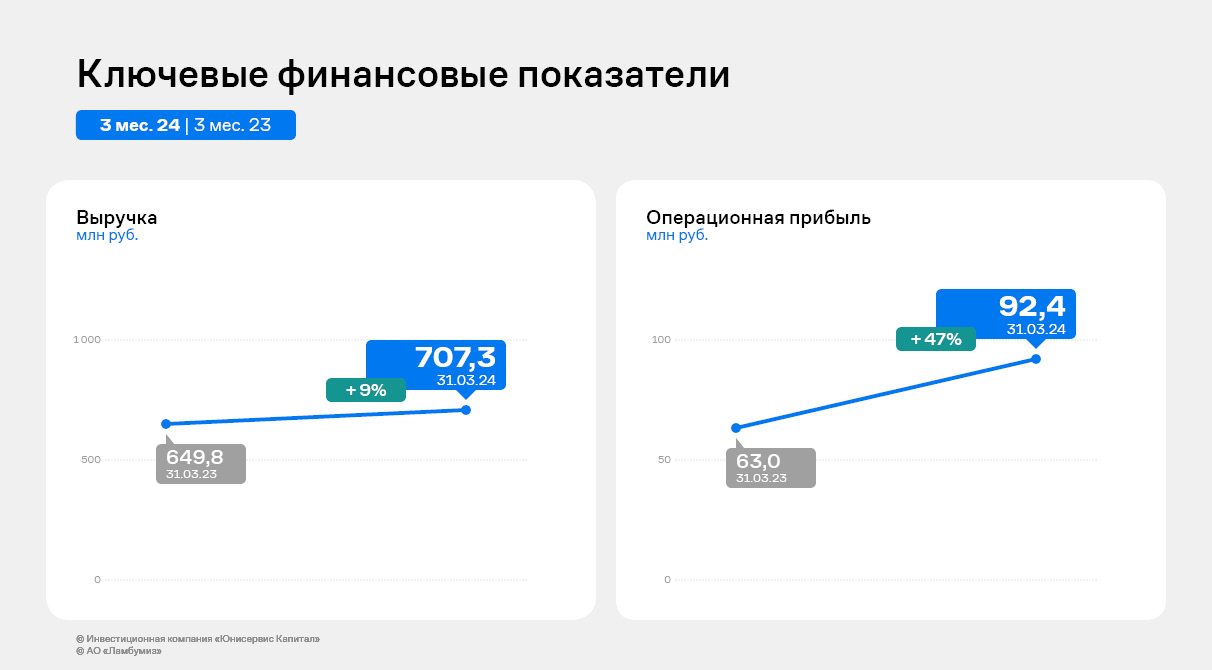

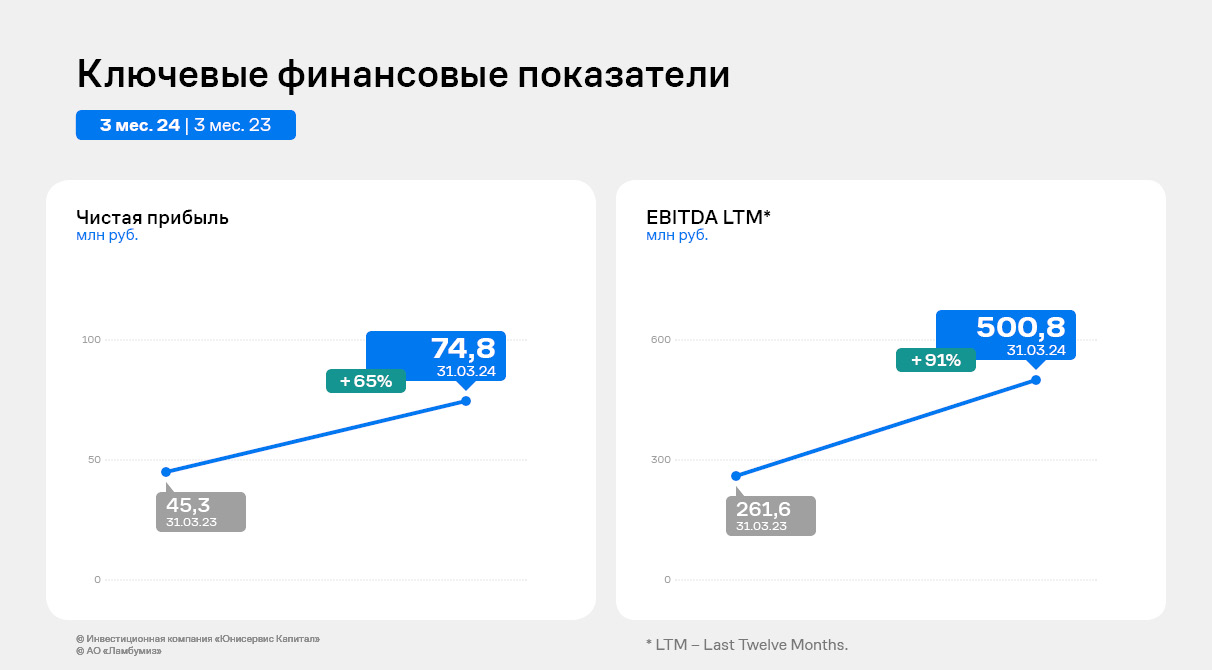

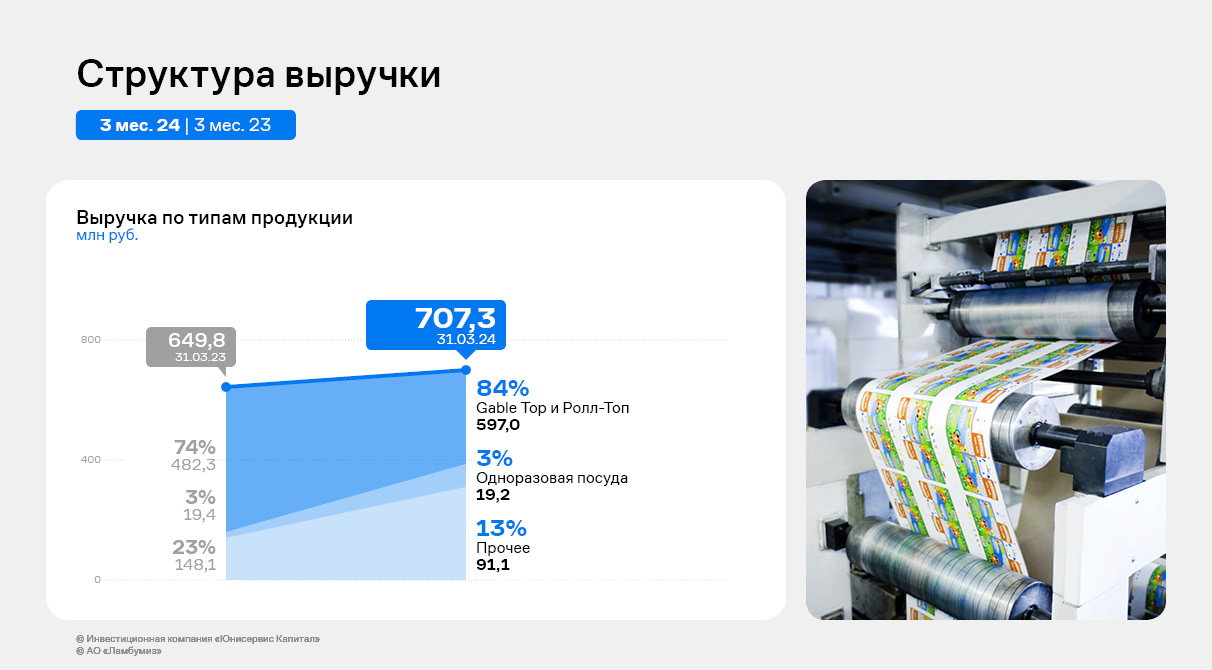

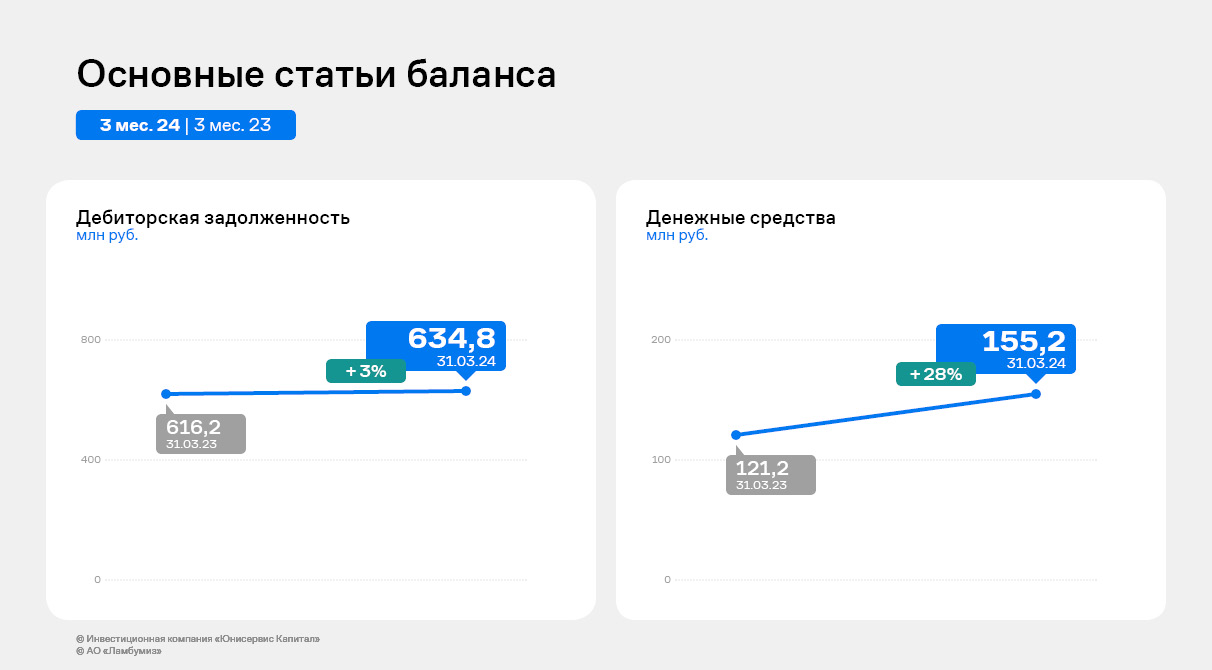

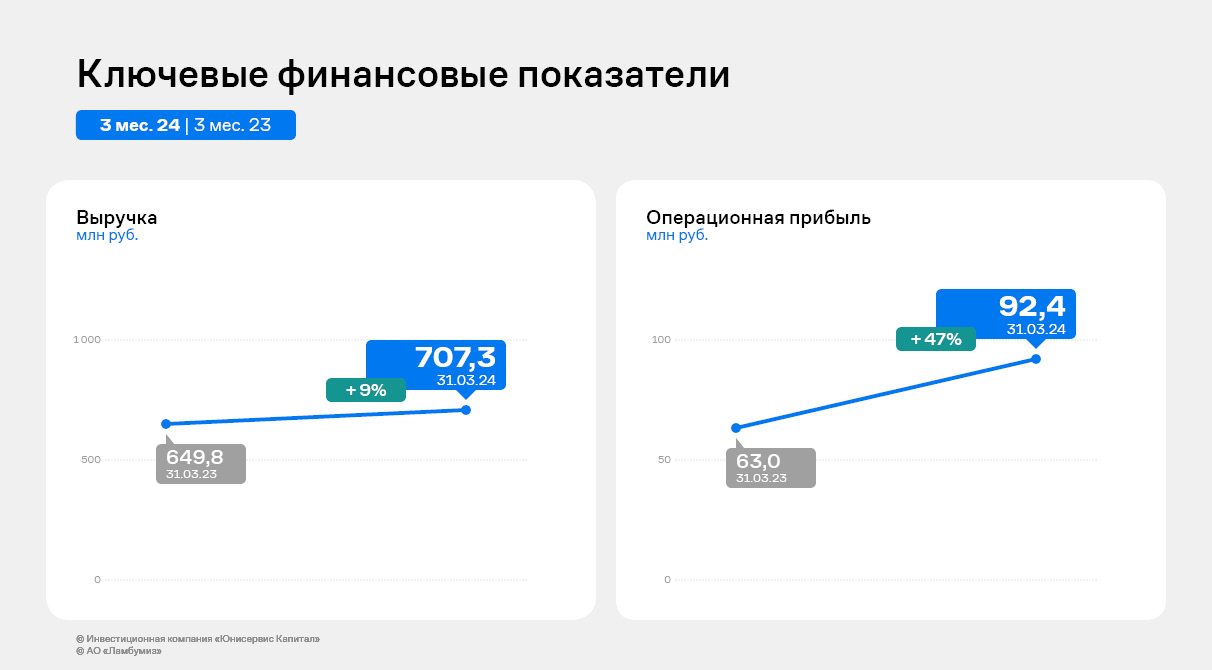

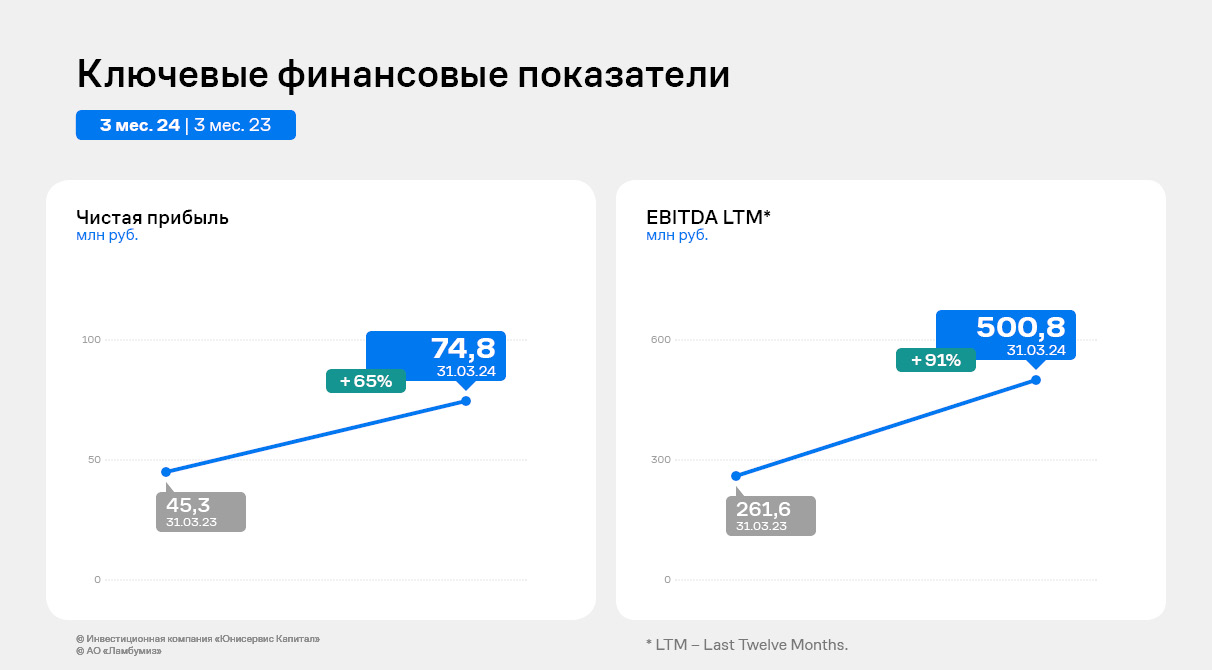

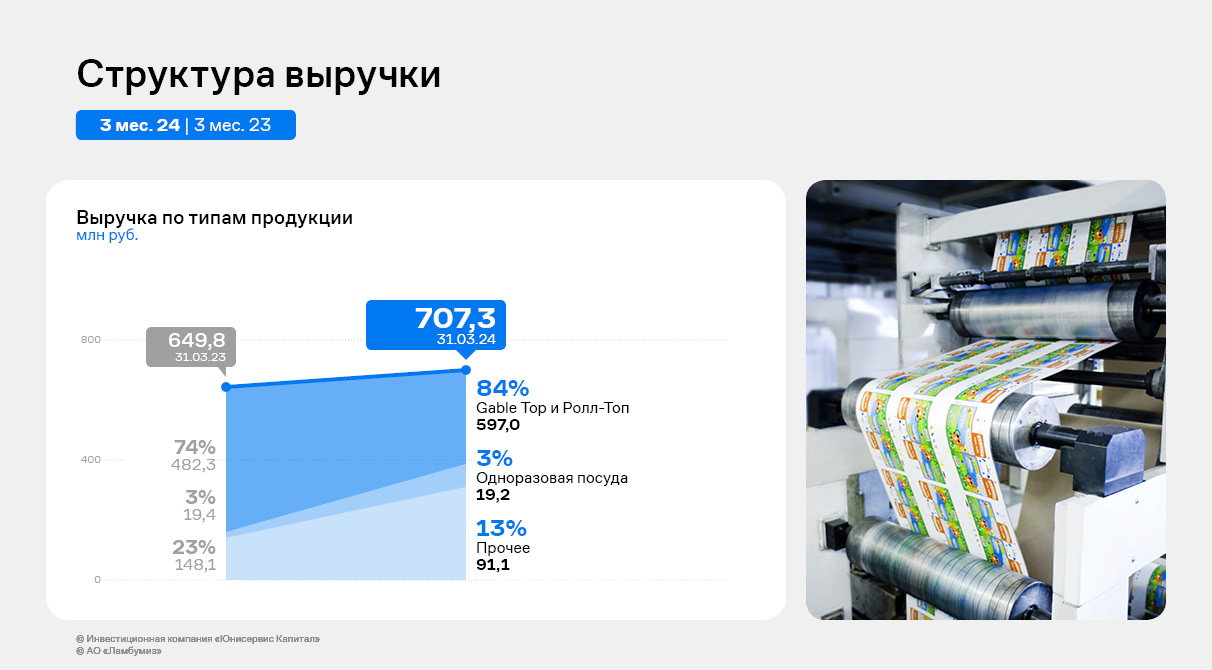

Крупнейший отечественный производитель картонной упаковки для молока и молочной продукции «Ламбумиз» продолжает наращивать обороты бизнеса и улучшать показатели рентабельности. Подробнее о финансовых результатах эмитента за первые три месяца 2024 года — в аналитическом обзоре. Как мы писали ранее, к концу 2023 года АО «Ламбумиз» увеличило долю на рынке молочной упаковки типа Gable Top почти до 40%. Роста удалось достичь благодаря тому, что компания пополнила товарную матрицу пакетами объемом 1,5 и 0,75 литра и вышла на производство всех разновидностей этой тары. Кроме того, в 2023 году эмитент сосредоточил внимание на повышении уровня эффективности, улучшив показатели рентабельности по отношению к 2022 году более чем на 100%. Результаты проведенной в 2023 году работы нашли отражение в положительной динамике финансовых показателей компании за 1 квартал 2024 года. Так, выручка за первые три месяца 2024 года увеличилась на 8,8% по сравнению с АППГ, операционная и чистая прибыли на 47% и 65% соответственно, EBITDA LTM* на 91%, составив 500,8 млн руб.

* LTM — last twelve months В структуре выручки значительно выросла доля картонной упаковки Gable Top и новинки 2023 года — тары Ролл Топ — комбинированного пакета, дно и стенки корпуса которого изготавливаются из картона по технологии Gable Top, а верхняя часть производится из пластиковых материалов. Ранее упаковка типа Ролл Топ была представлена исключительно импортом, на сегодня «Ламбумиз» — единственный отечественный производитель подобной тары.

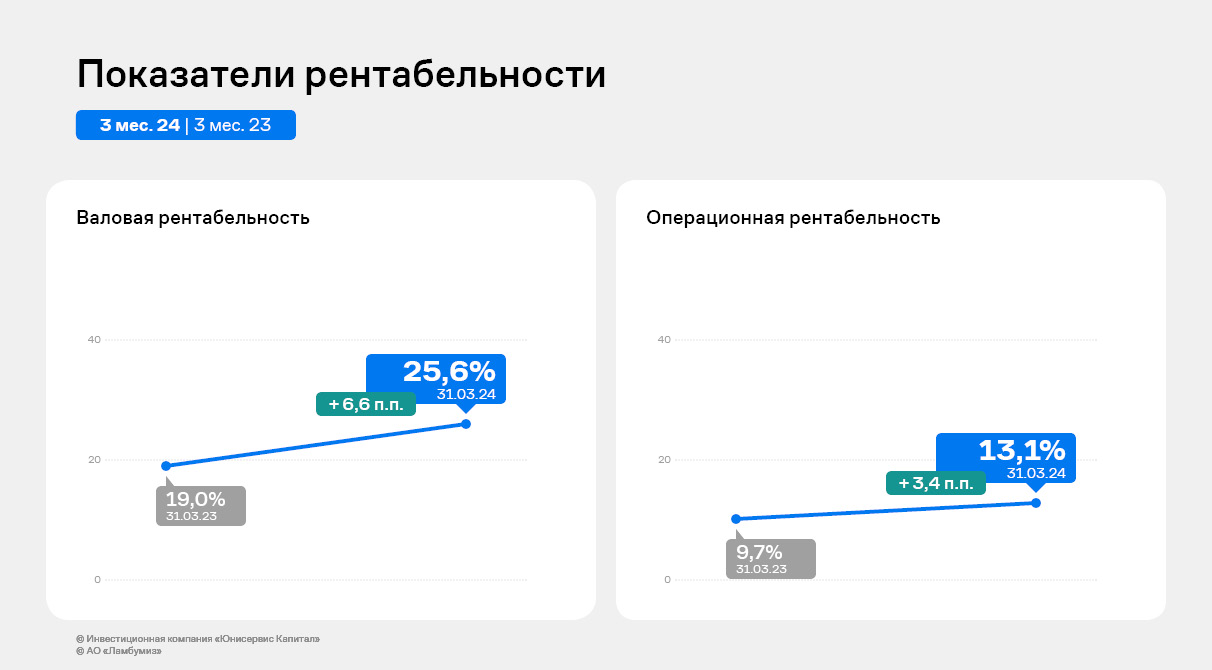

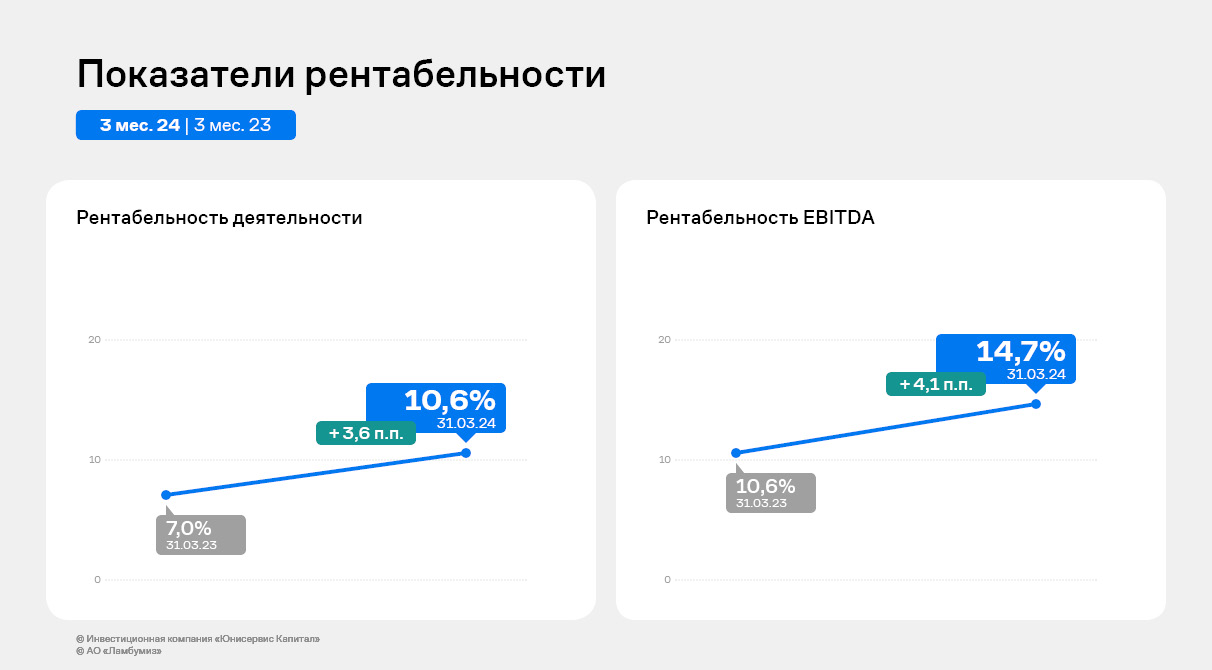

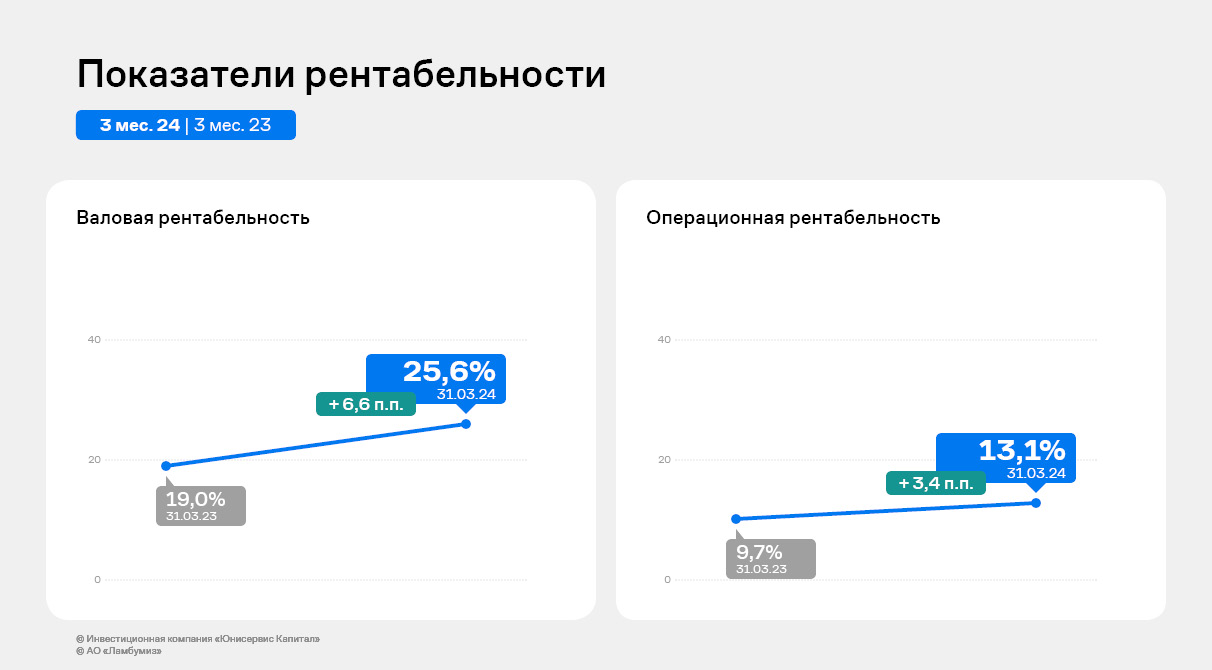

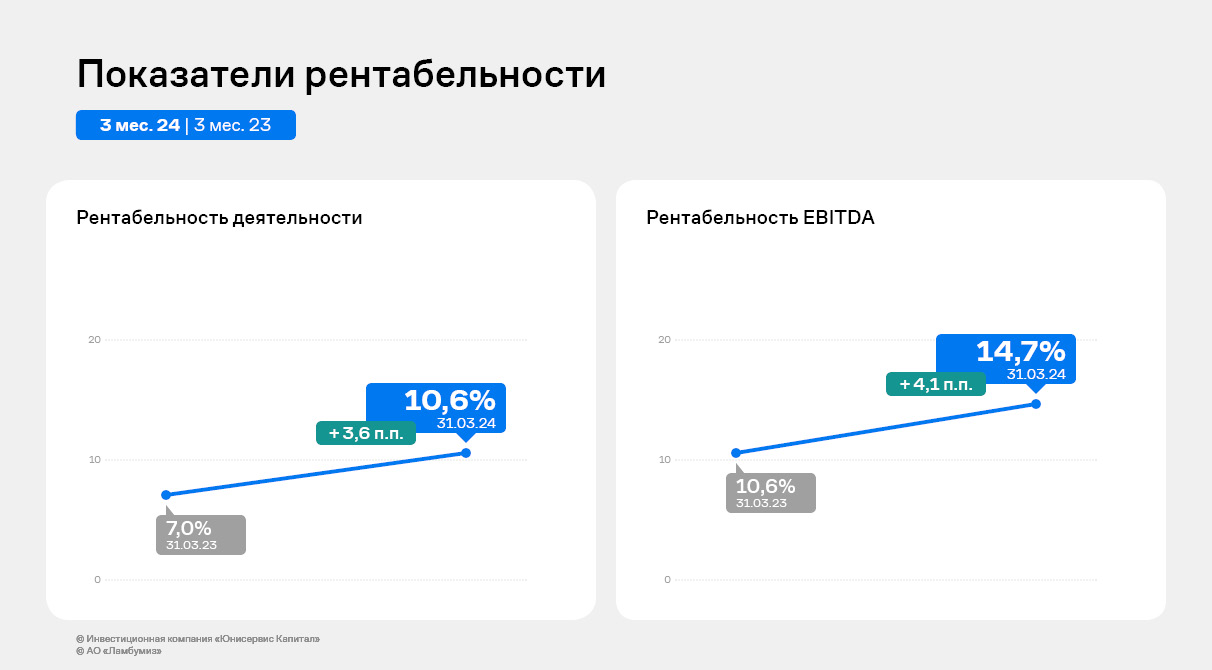

Валовая рентабельность по результатам 1 кв. 2024 года увеличилась на 6,6 процентных пунктов по сравнению с АППГ. Рентабельность чистой прибыли и EBITDA выросли на 6,6 п.п. и 4,1 п.п., достигнув значений в 10,6% и 14,7% соответственно.

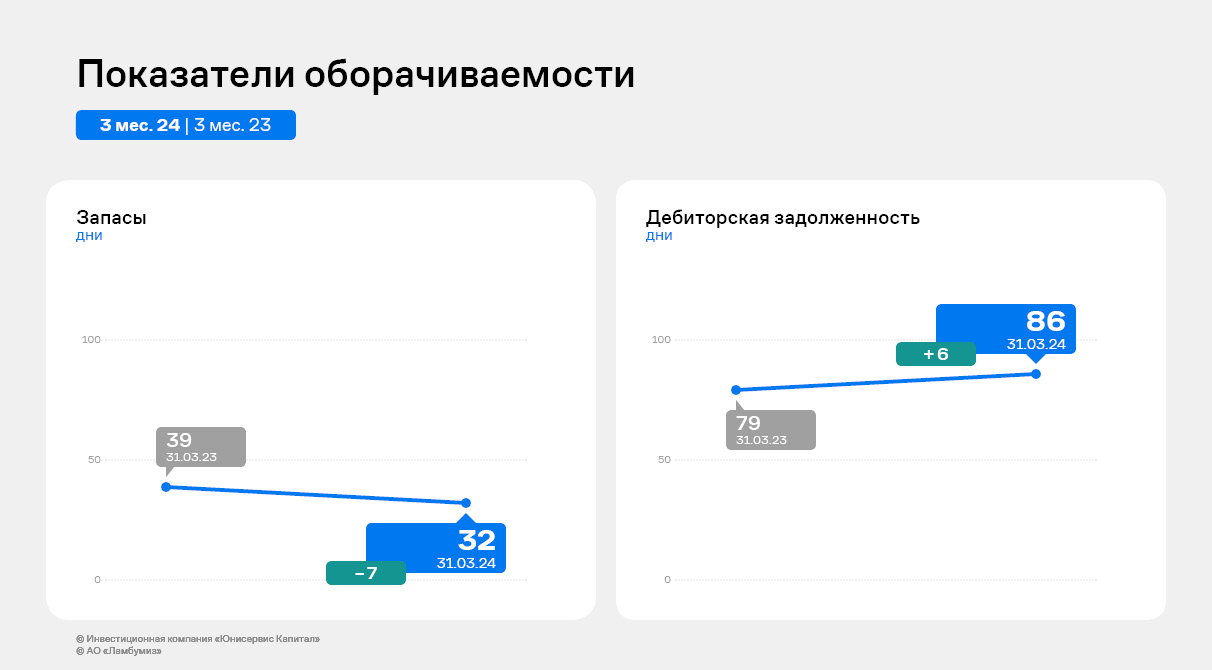

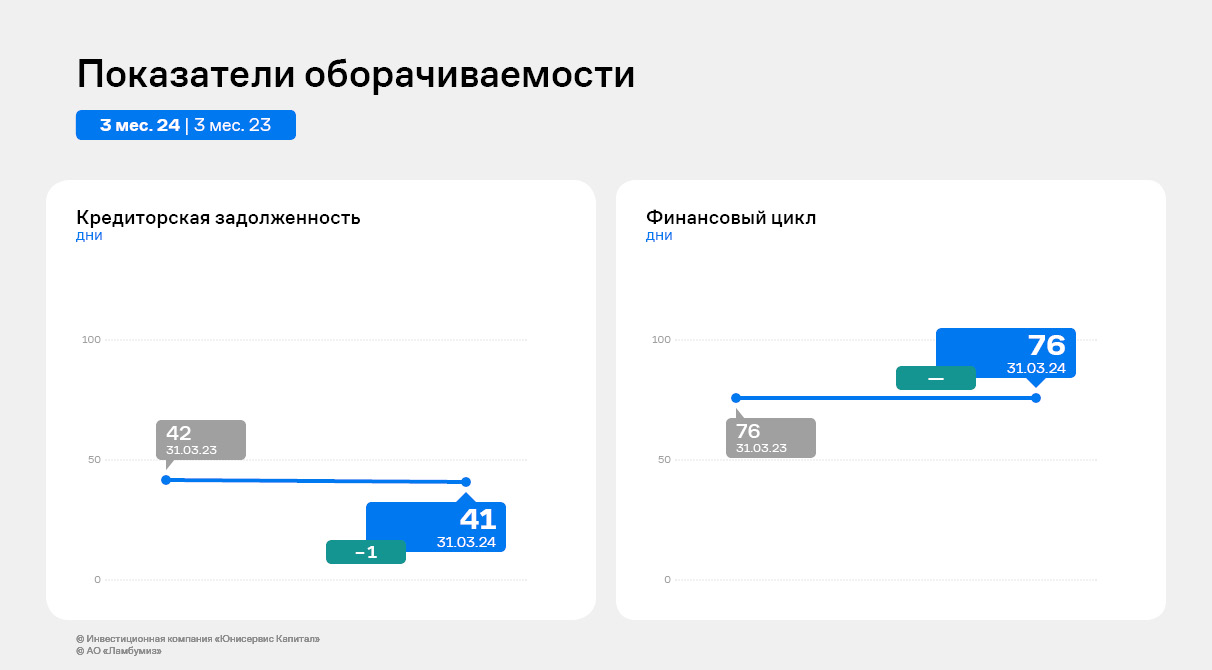

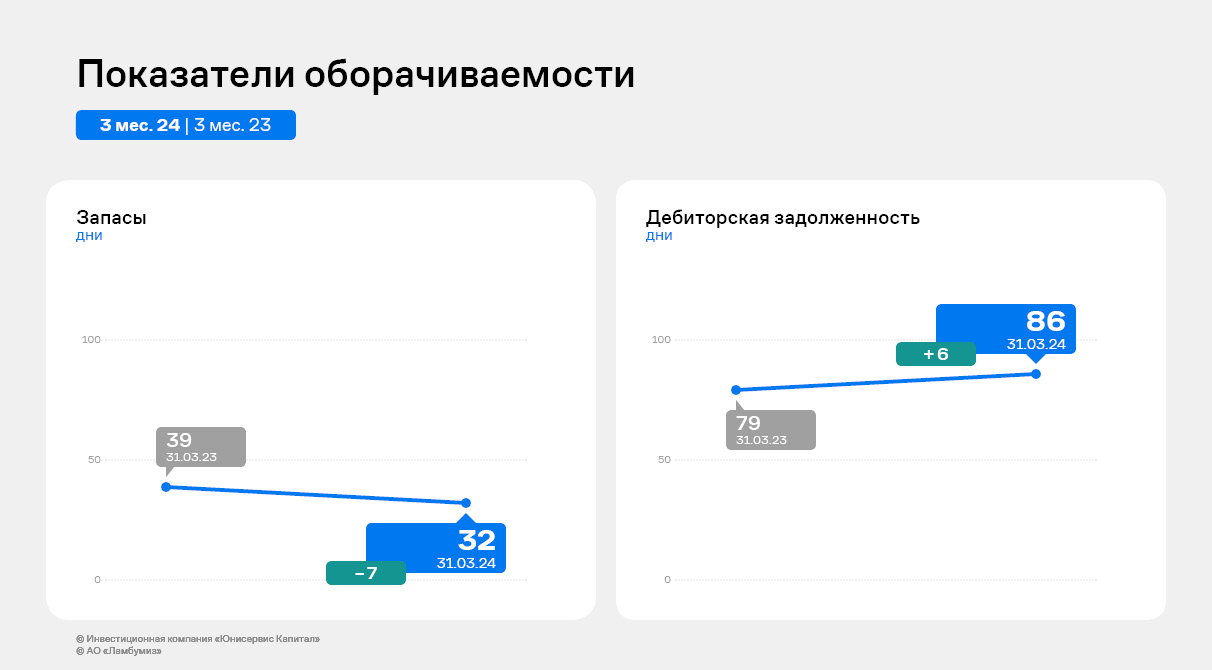

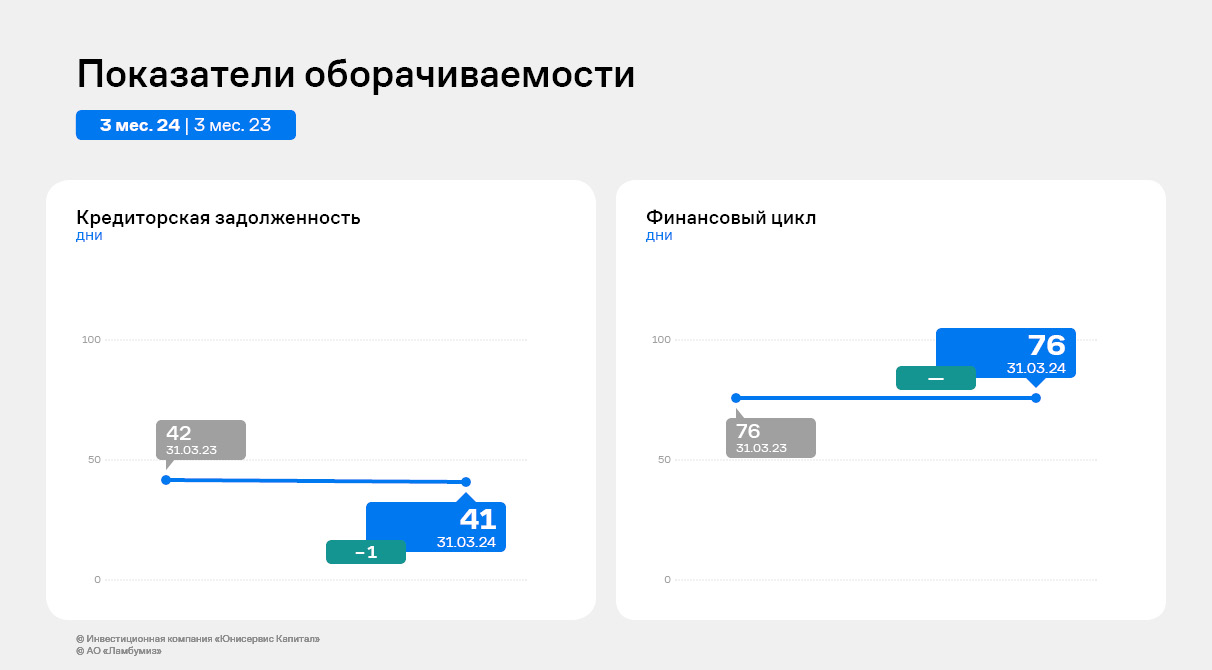

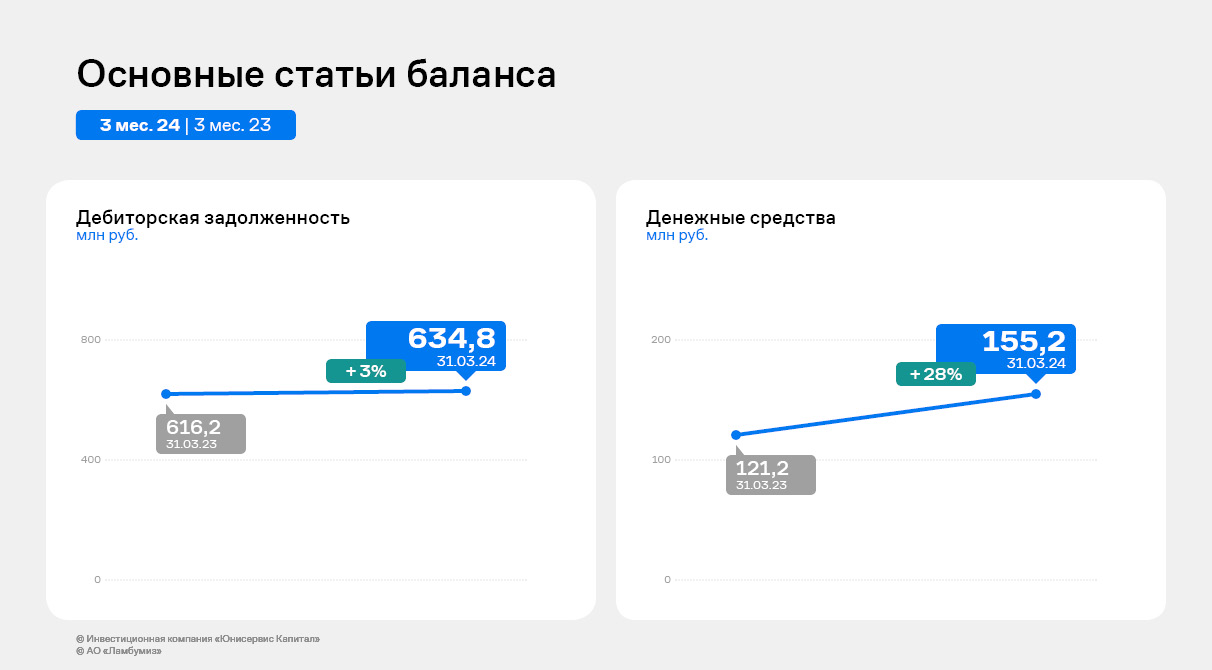

Финансовый цикл компании практически не изменился: рост оборачиваемости дебиторской задолженности на 6,2 дня был компенсирован сокращением оборачиваемости товарных запасов на 7,5 дней. Оборачиваемость кредиторской задолженности сократилась на 1,2 дня.

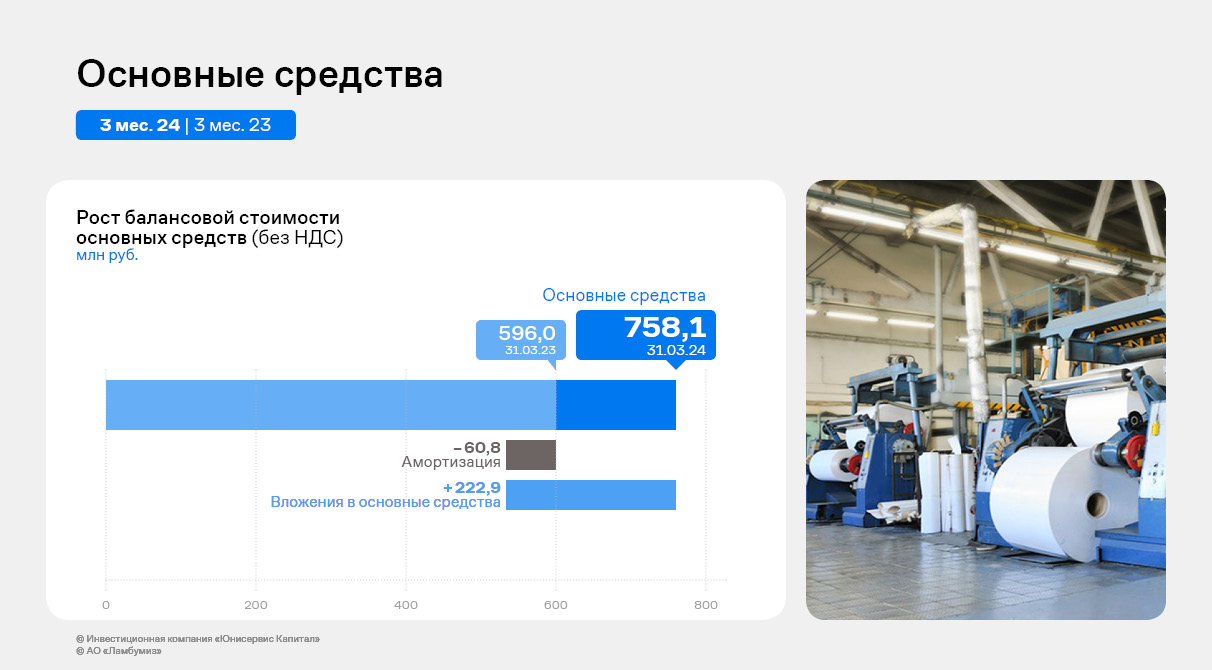

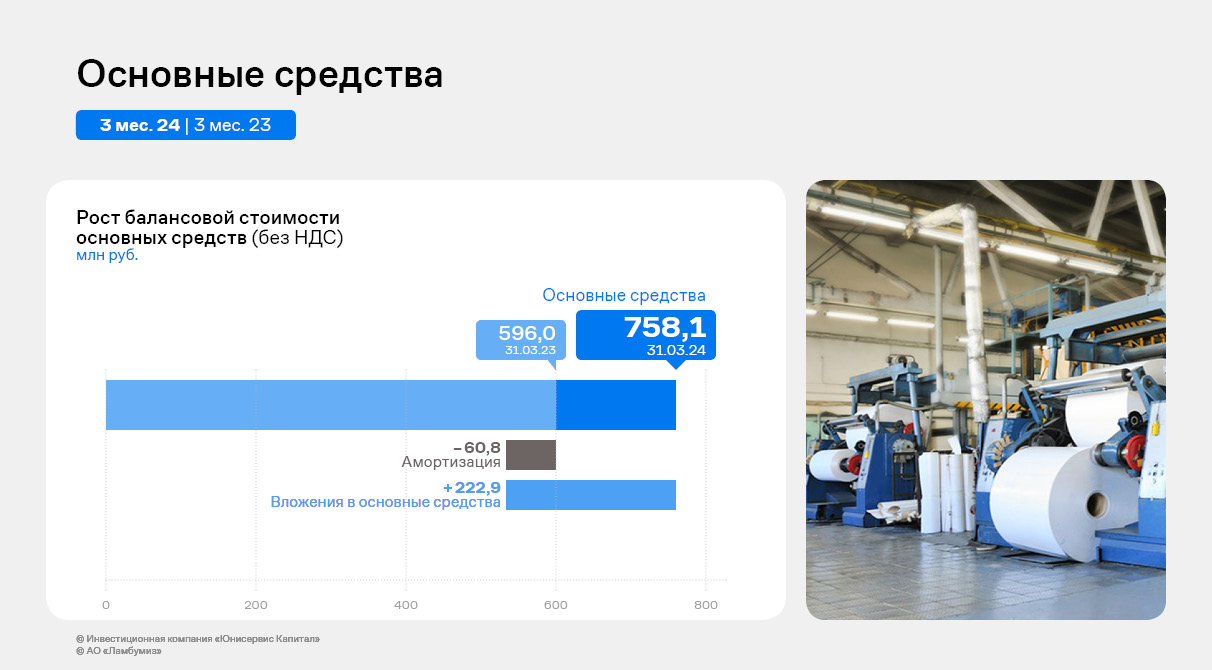

Существенные изменения прошли по статье баланса «Основные средства». Рост остаточной стоимости основных средств за год составил 27%, а с учетом списанной амортизации вложения в основные средства без учета НДС за последние 12 месяцев составили 222,9 млн руб., что превышает результат на 31.03.2023 г. на 37%.

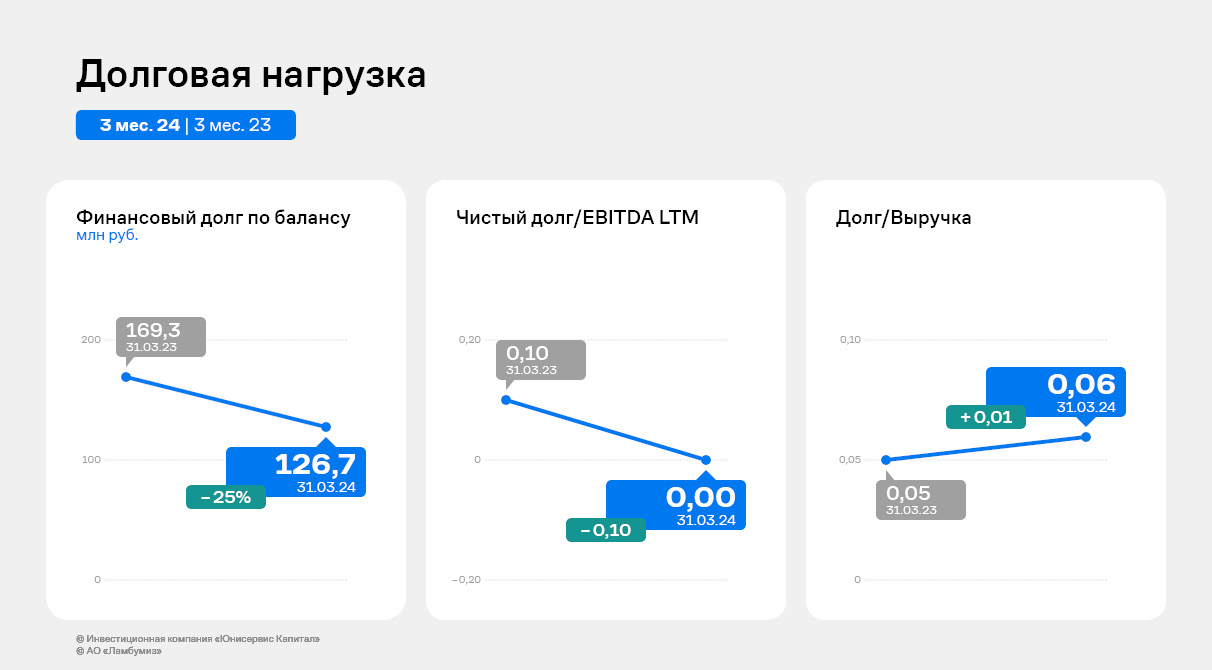

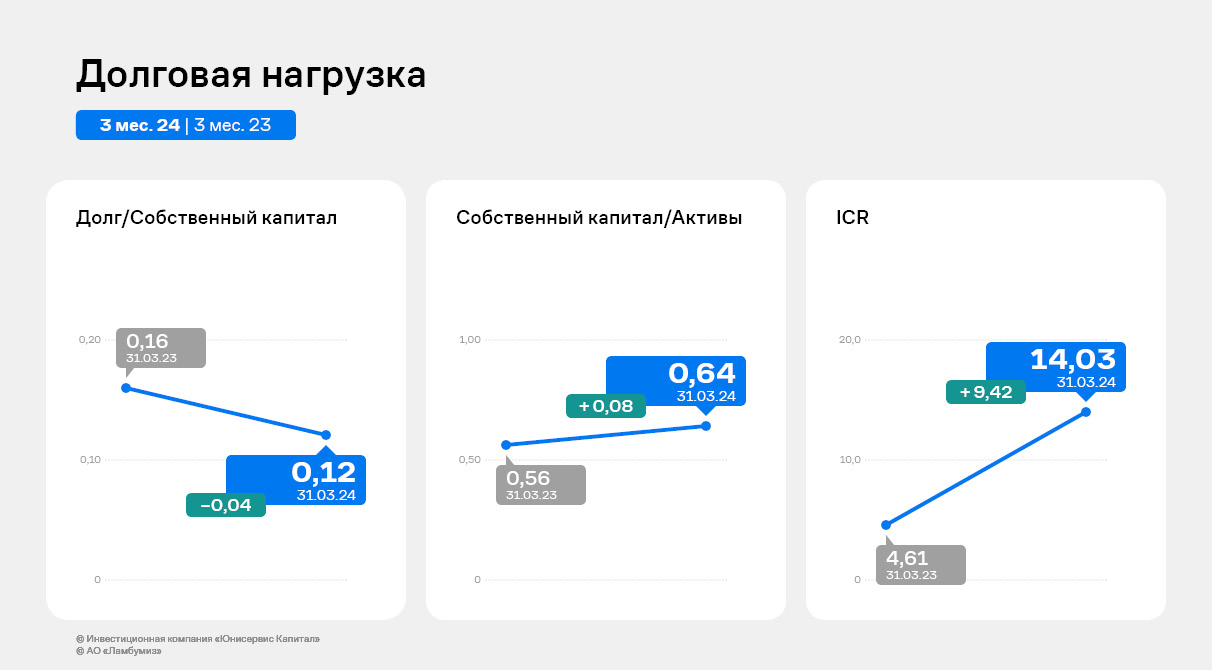

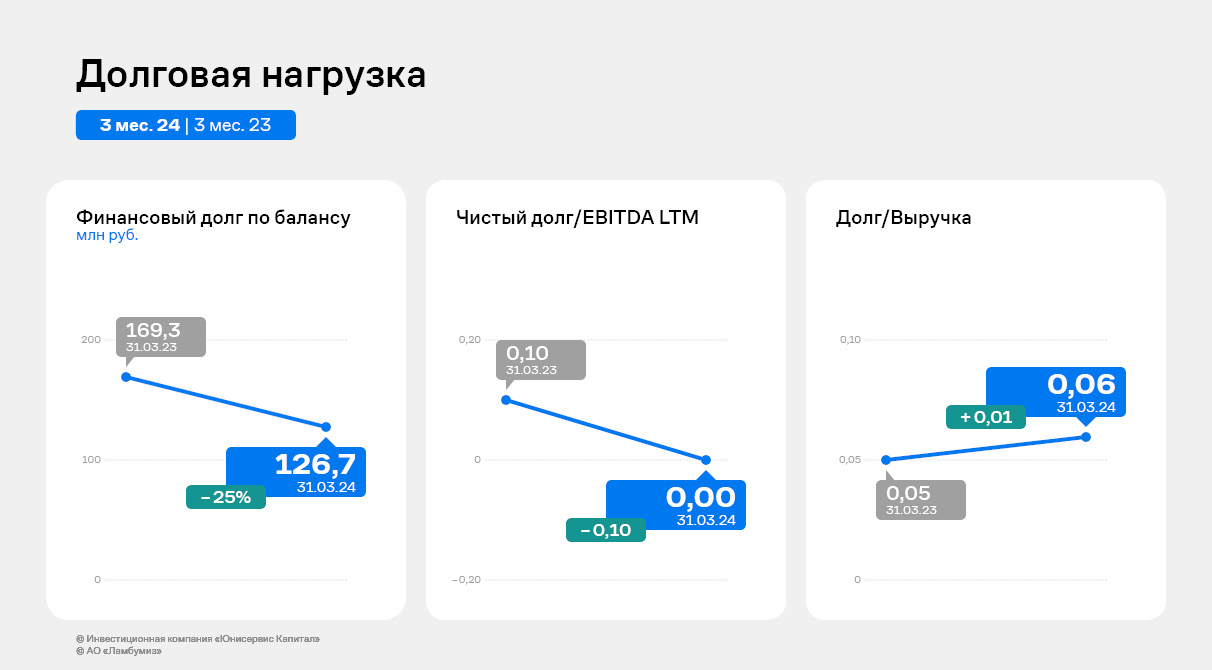

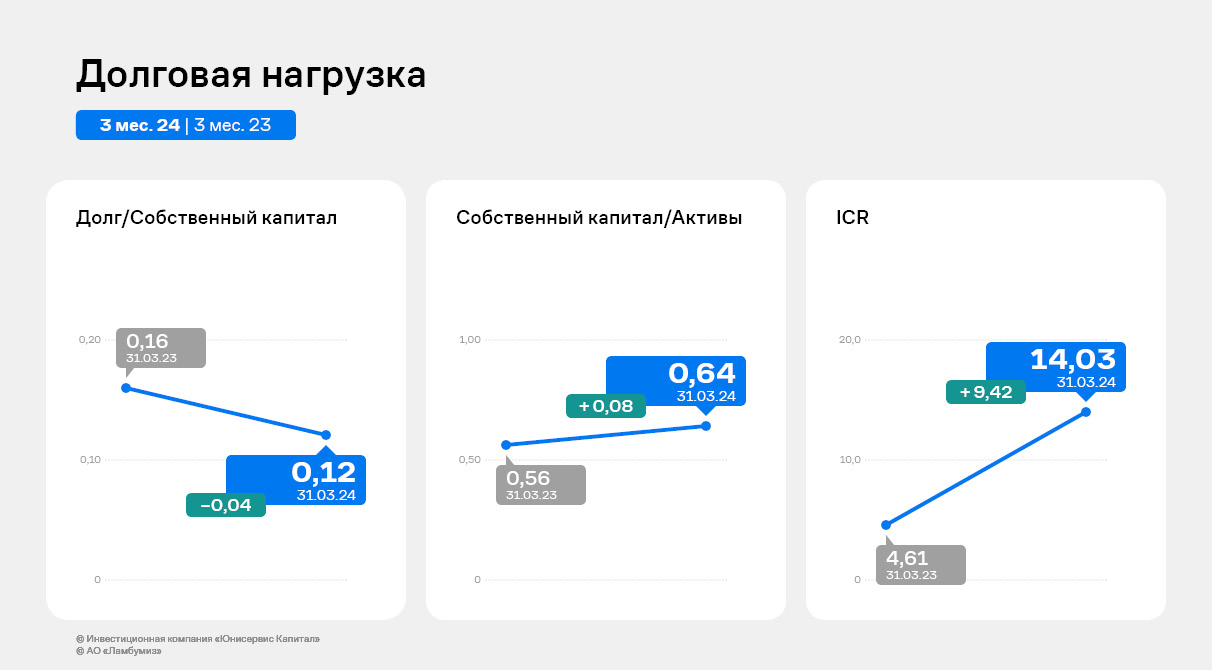

При этом вся инвестиционная деятельность эмитента была профинансирована за счет собственных ресурсов: финансовый долг компании на 31.03.2024 г. сократился к АППГ на 25%. На фоне роста финансовых показателей это позитивно отразилось на метриках долговой нагрузки, которые устойчиво находятся в «зеленой зоне».

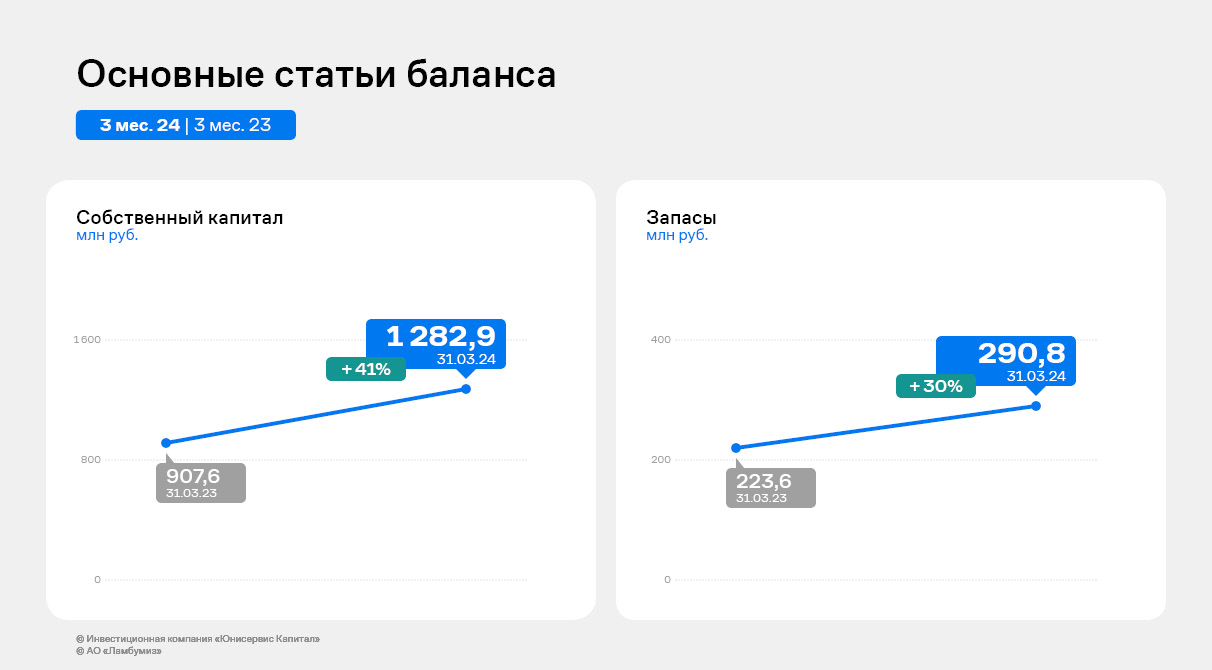

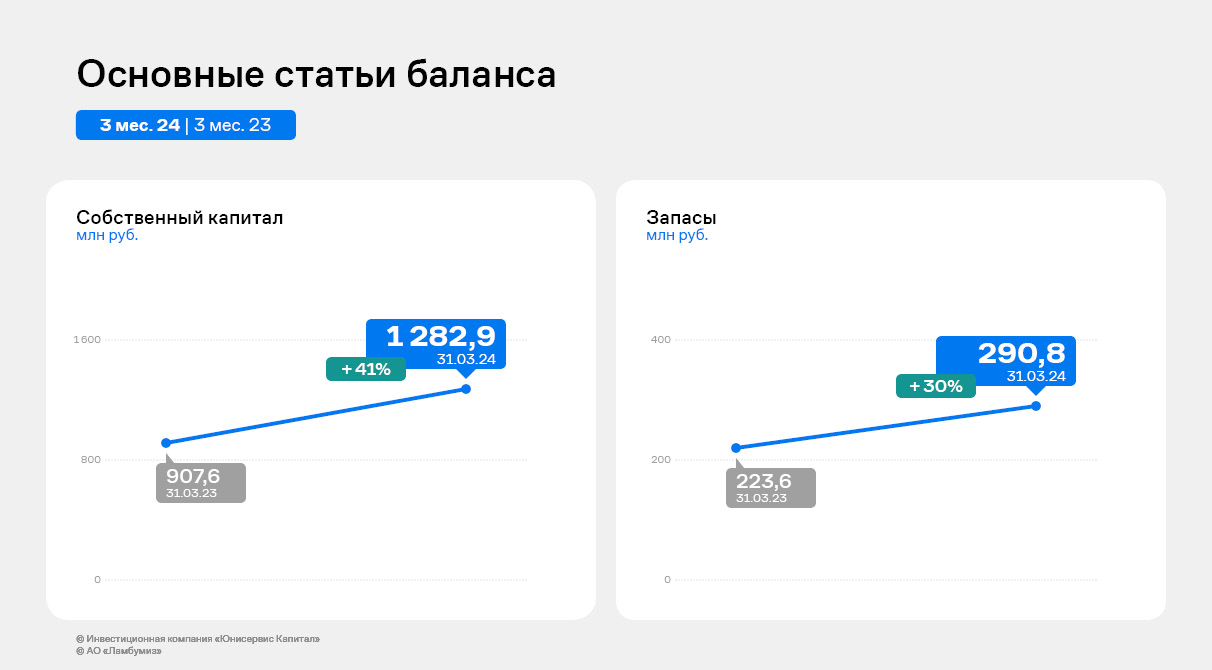

Собственный капитал за анализируемый период увеличился на 41%, или 375 млн руб. Помимо вложений в основные средства рост собственного капитала был направлен в товарные запасы (+67,1 млн руб.), дебиторскую задолженность (+18,6 млн руб.) и денежные средства на счетах (+33,9 млн руб.).

Начиная с первых месяцев 2024 года, «Ламбумиз» приступил к расширению географии. Эмитент осуществил дебютные поставки для молочного завода из Армении. Ранее представители клиента приезжали в Россию и осматривали производство компании, которое их приятно удивило технологичностью. Также завод направил тестовую партию упаковки в Узбекистан, готовится к отгрузке в Туркмению.

|

|

Транспортный средний индекс Доу-Джонса (.DJT) в этом году снизился примерно на 5%, что резко контрастирует с ростом индекса S&P 500 (.SPX) на 9% с начала года и увеличением промышленного индекса Dow Jones (.DJI) на 1%, который впервые в этом месяце превысил 40 000 пунктов. Несмотря на то, что основные индексы, такие как S&P 500, Nasdaq Composite (.IXIC) и Dow, достигли в этом году новых исторических максимумов, транспортный индекс Dow еще не превысил свой рекорд ноября 2021 года и сейчас находится примерно на 12% ниже этого уровня. Некоторые инвесторы полагают, что продолжающееся снижение 20-ти компонентного транспортного индекса, включающего железнодорожные компании, авиалинии, грузовые перевозчики и автотранспортные фирмы, может свидетельствовать о слабости экономики. Это также может помешать дальнейшему значительному росту более широкого рынка, если эти компании не восстановятся. Другие сектора, испытывающие трудности, включают акции компаний с малой капитализацией, которые, по мнению некоторых аналитиков, более чувствительны к экономическому росту, чем акции крупных компаний. К проблемным также относятся акции компаний недвижимости и некоторые крупные потребительские компании, такие как Nike (NKE.N), McDonald's (MCD.N) и Starbucks (SBUX.O). Данные этой недели показали, что экономика США выросла на 1,3% в годовом исчислении в первом квартале, что значительно ниже темпа роста в 3,4%, зафиксированного в четвертом квартале 2023 года. Основным испытанием для силы экономики и рынков станет публикация ежемесячного отчета о занятости в США, запланированная на 7 июня. Среди транспортных компаний, входящих в индекс Dow, наибольшие потери с начала года понесли Avis Budget (CAR.O), занимающаяся арендой автомобилей, снизившись на 37%, грузовая компания J.B. Hunt Transport (JBHT.O) — на 21%, и авиакомпания American Airlines (AAL.O), акции которой упали на 17%. Акции крупнейших компаний по доставке посылок UPS (UPS.N) и FedEx (FDX.N) также продемонстрировали отрицательную динамику, снизившись на 13% и 1% соответственно. Акции железнодорожных компаний Union Pacific (UNP.N) и Norfolk Southern (NSC.N) упали примерно на 7%. В этом году только четыре из 20 компонентов транспортного индекса превзошли индекс S&P 500. На этой неделе фондовые рынки также продемонстрировали снижение: индекс S&P 500 упал более чем на 2% по сравнению с рекордным максимумом, достигнутым ранее в мае. Рост доходности облигаций вызвал опасения относительно дальнейших показателей акций. Не все инвесторы согласны с тем, что транспортный индекс точно отражает состояние экономики в целом. Индекс, как и промышленный Dow, взвешен по цене, а не по рыночной стоимости, и включает всего 20 акций. Тем временем, у другой важной группы компаний, также считающейся экономическим индикатором — производителей полупроводников, дела идут значительно лучше. Полупроводниковый индекс Philadelphia SE (.SOX) в этом году вырос на 20%. Инвесторы активно вкладываются в Nvidia и другие компании, производящие чипы, которые могут извлечь выгоду из растущего интереса к бизнес-возможностям искусственного интеллекта. Общая рыночная тенденция остается оптимистичной для Карлсона из Horizon, который отслеживает как транспортный, так и промышленный индексы Dow, чтобы определить рыночные тренды в соответствии с «Теорией Доу». Глобальный индекс акций MSCI продемонстрировал рост в пятницу днем, когда инвесторы пересматривали свои позиции к концу месяца. Одновременно доллар и доходность казначейских облигаций снизились, поскольку данные показали умеренный рост инфляции в США в апреле. После значительного снижения в течение большей части сессии, мировой индекс цен MSCI All Country (.MIWD00000PUS) перешел в положительную зону перед ребалансировкой индекса. Когда торги на Уолл-стрит завершились, глобальный индекс вырос на 0,57% до 785,54 после того, как ранее упал до 776,86. Перед открытием рынка в пятницу Министерство торговли США объявило, что индекс цен на личные потребительские расходы (PCE), который часто рассматривается как предпочтительный индикатор инфляции Федеральной резервной системы, вырос на 0,3% в прошлом месяце. Это соответствует ожиданиям и увеличению за март. В то же время базовый индекс PCE увеличился на 0,2% по сравнению с 0,3% в марте. Индекс менеджеров по закупкам Чикаго (PMI), оценивающий состояние производства в регионе Чикаго, снизился до 35,4 с 37,9 в предыдущем месяце и оказался значительно ниже прогнозов экономистов, которые ожидали 41. Индекс MSCI продемонстрировал второе подряд недельное снижение, но по итогам месяца все же показал рост. На Уолл-стрит промышленный индекс Dow Jones (.DJI) прибавил 574,84 пункта, что составляет 1,51%, достигнув отметки 38 686,32. Индекс S&P 500 (.SPX) вырос на 42,03 пункта, или 0,80%, до 5 277,51, в то время как индекс Nasdaq Composite (.IXIC) потерял 2,06 пункта, или 0,01%, снизившись до 16 735,02. Ранее европейский индекс STOXX 600 (.STOXX) закрылся с ростом на 0,3%. За месяц индекс вырос на 2,6%, но за неделю упал на 0,5%, что стало вторым недельным снижением подряд. Данные показали, что инфляция в еврозоне в мае превысила ожидания, хотя аналитики считают маловероятным, что это помешает Европейскому центральному банку снизить ставки на следующей неделе. Однако это может укрепить аргументы в пользу паузы в июле. Индекс доллара, который отражает стоимость доллара по отношению к корзине валют, включая иену и евро, снизился на 0,15% до 104,61, показав первое ежемесячное снижение в 2024 году после выхода данных. Евро вырос на 0,16% до $1,0849, тогда как доллар по отношению к японской иене укрепился на 0,27% до 157,24. Доходность казначейских облигаций снизилась на фоне признаков стабилизации инфляции в апреле, что свидетельствует о возможном снижении ставок ФРС позднее в этом году. Доходность 10-летних казначейских облигаций США снизилась на 5,1 базисных пункта до 4,503% с 4,554% в четверг вечером, а доходность 30-летних облигаций упала на 3,4 базисных пункта до 4,6511% с 4,685%. Доходность 2-летних облигаций, которая обычно отражает ожидания по процентным ставкам, упала на 5,2 базисных пункта до 4,8768% с 4,929% в четверг вечером. В энергетическом секторе цены на нефть снизились, так как трейдеры сосредоточились на предстоящей встрече ОПЕК+ в воскресенье, где будет решаться вопрос о дальнейшем сокращении добычи. Стоимость нефти в США упала на 1,18% до $76,99 за баррель, а нефть марки Brent снизилась на 0,29% до $81,62 за баррель. Золото также показало снижение, упав на 0,68% до $2326,97 за унцию за день. Тем не менее этот драгоценный металл продемонстрировал четвертый подряд ежемесячный прирост.

|

|

Давайте ещё с вами порассуждаем на счет того, чем чревато для рынка повышение ставок. Помимо коррекции и тп, на рынке уменьшается количество IPO. С чем это связано? — да с тем, что на рынке в это время не самый удачный момент для привлечения капитала. Мало, кто из людей захочет приобретать новую компанию (особенно с не особо крепким капиталом), с до конца непонятным моментом с дивидендами и тп. То есть, рынок перестает расширяться и сокращаются возможности для его развития. Поэтому, рынок в такое время, не сильно привлекателен не только для инвесторов, но и для компаний, так как мало какая компания захочет в такой промежуток времени проводить IPO. Но, коррекция — неотъемлемая часть рынка и нужно помнить, и понимать после неё всегда идет подъем. Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

Башнефть представила финансовые результаты по МСФО и РСБУ за первый квартал 2024 года. При этом компания не раскрыла свои финансовые результаты по МСФО за аналогичный период годом ранее, поэтому мы сравнили показатели с результатами за октябрь — декабрь 2023 года. Отчетность по МСФО Выручка по МСФО за первый квартал 2024 года снизилась на 7,9% от объема выручки за четвертый квартал 2023 года и составила 278 млрд рублей. Операционная прибыль увеличилась на 13,66% за три месяца 2024 года и составила 39,2 млрд рублей. Операционная прибыль без учета амортизации выросла на 12,7% за квартал и составила 50,7 млрд рублей. Положительное влияние на операционную прибыль оказало снижение налоговых платежей (без учета налога на прибыль) на 2,2%, а также снижение прочих затрат и расходов на 22,4%. Рентабельность операционной прибыли без амортизации в первом квартале 2024 года увеличилась на 3,3 п. п. по сравнению с четвертым кварталом 2023 года.и составила 18%. Чистая прибыль, приходящаяся на акционеров, увеличилась на 20,1% и достигла 31,7 млрд рублей за квартал. Рентабельность чистой прибыли прибавила 2,6 п.п. по сравнению с предыдущим периодом и составила 11,3%.. Отчетность по РСБУ Выручка Башнефти по РСБУ в первом квартале 2024 года увеличилась на 57,5% по сравнению с первым кварталом 2023 года и составила 211,5 млрд рублей. Валовая прибыль составила увеличилась на 13,2% и составила 44,1 млрд рублей. Рентабельность валовой прибыли в отчетном периоде снизилась на 8,2 п.п. и составила 20,8% Прибыль от продаж увеличилась на 29,9%, и достигла 28,4 млрд рублей. Рентабельность прибыли от продаж упала на 2.9 п.п. и составила 13,4%. Чистая прибыль снизилась на 3,3% и составила 24,4 млрд рублей. Наше мнение Башнефть не раскрывает результаты деятельности за первый квартал 2023 года по МСФО. В первом квартале 2024 года произошло снижение выручки по сравнению с последними тремя месяцами 2023 года, однако при этом компания продемонстрировала рост операционной эффективности, что позволило добиться увеличения показателей операционной и чистой прибыли. Касательно динамики финансовых результатов компании год к году по РСБУ, Башнефть показала рост выручки на 57,5% за первый квартал 2024 года к аналогичному периоду прошлого года. Однако при этом себестоимость продемонстрировала опережающий темп роста над выручкой, а также отрицательное влияние оказали прочие статьи, что привело к снижению чистой прибыли на 3,3% год к году. Мы не считаем акции Башнефти инвестиционно привлекательными для инвестора. Чтобы инвестировать в акции компаний на Мосбирже, вы можете брокерский счет онлайн в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

🐹Селигдар. 🥜Бумага прошивает зоны поддержек как нож масло! Я надеюсь вы помните, что в моменты паники и на эмоциональном рынке ТА не работает! 🥜Сам уже еле сдерживаясь, что бы не торопиться и не добрать!))) 🥜Но сейчас уже похоже на принудительные закрытия позиций и пошло знатное ускорение! Донышко уже рядом, осталось не долго!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|