Когда Вы приходите в банк положить деньги на депозит, Вы смотрите на доходность, которую установил банк и которую Вы получите в будущем. Вас не интересует, какие проценты получили люди, которые принесли в банк деньги год назад. И это абсолютно здравый и правильный подход к размещению денег на депозите.

Когда речь идет о покупке акций, людям кажется, что информация о том, сколько принесло владение той или иной акцией тем, кто купил ее год (месяц, неделю, день) назад, окажет влияние на то, сколько именно им принесет владение этой акцией. На похожей идее основывается технический анализ, главный постулат которого — вся информация о будущих ценах содержится в графике, отражающем прошлые изменения цен.

Однако к покупке акций можно подходить так же как к банковскому депозиту — покупать те акции, которые обладают более высокой доходностью. Но на акциях не написана их будущая доходность, поэтому мы называем этот показатель «потенциальная доходность». Такое название отражает вероятностный характер получения доходности.

Расчет потенциальной доходности акций

Как узнать потенциальную доходность от инвестирования в акции? Расчет очень простой — есть текущая цена, есть период времени (например, год) и есть будущая цена (через год). Разница между будущей и текущей ценой и отражает потенциальный результат за период. Самый сложный и трудоемкий процесс — это сделать прогноз будущих цен акций. Мы рассчитываем будущие цены исходя из фундаментальных показателей деятельности бизнеса (прибыли, выручки, балансовой стоимости).

После того, как сделаны все расчеты, мы получаем потенциальную доходность по всем акциям и можем отсортировать полученный список исходя из размера потенциальной доходности каждой из акций. У нас получится своеобразный «хит-парад» акций.

Как управлять портфелем акций, используя хит-парад?

При управлении портфелем мы ставим перед собой задачу обеспечивать максимальную потенциальную доходность портфеля при заданном клиентом уровне риска.

Если у клиента четко сформированы его инвестиционные приоритеты, то при передаче средств в управление он составляет инвестиционную декларацию, в которой задает определенный уровень риска портфеля. Если у инвестора нет индивидуальных требований к инвестиционной декларации, то он может «присоединиться» к портфелю инвестиционного фонда, в котором существует своя, общая для всех инвесторов декларация (регламент управляющего трейдера).

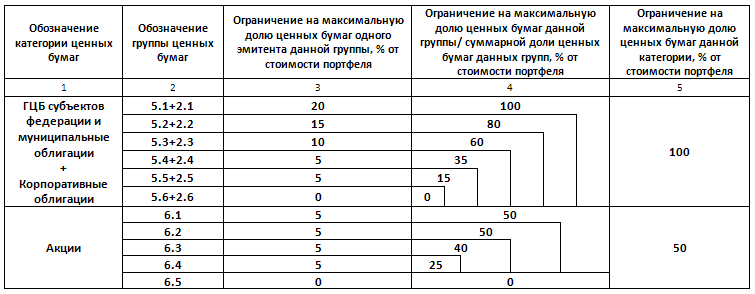

В инвестиционной декларации устанавливаются требования и ограничения к составу и структуре портфеля. В частности, она позволяет установить соотношение акций и облигаций в портфеле, лимиты на каждую группу ценных бумаг, лимиты на одного эмитента в каждой группе.

В инвестиционной декларации, которую мы используем для примера, установлен лимит на долю акций в портфеле в 50%. Это означает, что когда рынок акций растет, и доля акций в портфеле увеличивается, соблюдение выбранного соотношения акций и облигаций приводит к необходимости продать небольшую часть акций. При снижении рынка акций, наоборот, увеличивается доля облигаций. Тогда продается часть облигаций и приобретаются акции. Это, как правило, позволяет продавать некоторую часть акций по более высоким ценам, и покупать по более низким. В тоже время строго соблюдается мера риска установленная клиентом в инвестиционной декларации.

Перейдем теперь на уровень отдельных акций. В нашем примере лимит на группу 6.4 составляет 25%, а лимит на одну акцию в этой группе — 5% (3-ий и 4-ый столбики в таблице). Это означает, что при соблюдении установленных клиентом требований к диверсификации, и максимизируя потенциальную доходность, в портфель будут приобретены 5 акций (25%/5%) с вершины «хит-парада».

Однако цены акций, входящих в портфель, меняются неравномерно. Какие-то акции растут быстрее и быстрее увеличивается их доля в портфеле. Однако при их росте снижается их потенциальная доходность. Другие акции, входящие в портфель, растут медленнее или даже падают (что приводит к росту потенциальной доходности). Для соблюдения установленных лимитов (долей в портфеле) часть выросших акций продается, для того чтобы соблюдать требование декларации. На вырученные деньги приобретаются те бумаги, доля которых снизилась. Если в последующем цена выросших акций снижается, снижается их доля в портфеле и восстанавливается потенциальная доходность. Необходимое количество акций для восстановления доли вновь приобретается в портфель, для этого из портфеля продаются бумаги с наименьшей потенциальной доходностью. Это позволяет дополнительно повышать эффективность портфеля при резких колебаниях стоимости акций, находящихся в портфеле. Процесс восстановления доли актива в портфеле называется разбалансировкой.

Обратите внимание, что продается не весь пакет данных акций, а только корректируется их доля в портфеле. Определенная акция полностью продается из портфеля только в том случае, если в хит-параде появляются другие, более потенциально доходные.

Похожие эффекты возникают и при соблюдении лимитов на группы (4-ый столбик в таблице), но здесь нужно пояснение. В нашем примере лимит на группу 6.4 — 25%, а следующий лимит — 40% устанавливается суммарно на группу 6.4 и 6.3. Это выражено в таблице объединяющим «уголком». В портфель может быть приобретено 8 (40%/5%) эмитентов из групп 6.3 и 6.4 с максимальной потенциальной доходностью, но не более 5 (25%/5%) из группы 6.4.

Легендарный инвестор Уоррен Баффет сказал: «лучшее время для продажи акций — никогда». Можно развить эту мысль так: «лучшее время для продажи акций — когда найдены другие, более потенциально доходные». Мы используем именно такой подход.

Вывод:

При управлении портфелем акций надо следить за изменением хит-парада, продавать акции, которые ушли с лидирующих позиций, и покупать новых лидеров. То есть держать в портфеле набор акций с максимальной потенциальной доходностью и соблюдать диверсификацию, которая установлена инвестиционной декларацией. При таком подходе, главная задача при управлении портфелем — выбор акций, которые растут быстрее других, а снижаются медленнее. При этом соблюдается важное правило — вы всегда владеете акциями.