|

|

|

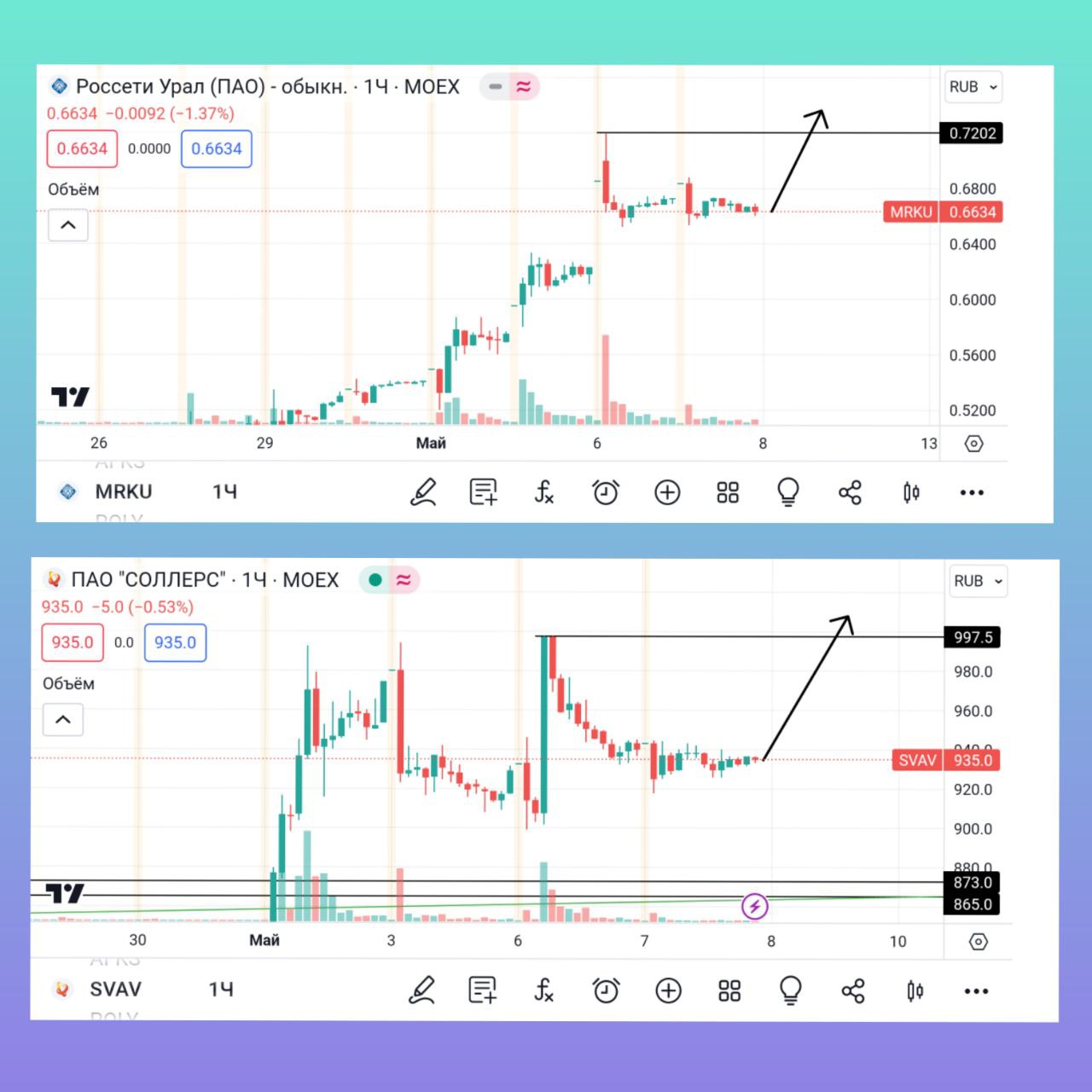

🐹Россети Урал. 🐹Соллерс. 🥜Ну и для затравки немного авантюры. В этот список можно добавить ещё МТС. Все эти бумаги рекомендовали див, див достаточно интересный, но с учётом первого квартала по жирнее будет у Урала. 🥜Идея крайне рисковая и больше для экстрималов, но в тоже время она не плохая, в ней есть и логика и смысл и повышенная вероятность. 🥜Риск заключается лишь в том, что после покупки и если план провалится у вас два варианта: Первый оставаться на дивы и потом скорее всего долго долго ждать, когда закроется дивгэп. И второй резать лося! 🥜А суть идеи проста! Уход бумаги на перехай под влиянием будущего дива, после отката и стабилизации, которая была после первичного выноса бумаги после новости! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Селигдар. 🥜Итак Друзья, после снижения в бумаге завязалась спекулятивная структура. Такое обычно случается после волны роста или волны снижения. Бумага впадает в ступор и какое-то время пилит, создавая условия для быстрых спекуляций. 🥜Сколько продлится эта структура, я не знаю. Пару сделок уже удалось оформить и зайти частью в третью. Надеюсь эта структура поживёт, на них получается взять не плохой профит. Напомню, что с прошлой структуры удалось взять +10% с хвостиком. 🥜На графике отметил одиночные линии на которых существует большая вероятность положительной реакции, а так же парные линии, это зоны. 🥜Работая в структуре не следует в каждой зоне совершать покупки!!! Если жизнь структуры будет продолжительной, обязательно образуются новые зоны. Обычно жизнь зон не продолжительная!!! 🥜Работая в структуре, обязательно оставляйте запас кэша на случай если всё и вся пошло на перекосяк и не по плану!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Ростелеком. 🥜В прошлый раз вход получился удачным и бумага сходу пошла выше. Но тыркалась, тыркалась неделю, но так +-100р. бумаге не далось. Это к вопросу о том, что писал в приветственном посте, о длинне волн и мельчании фикса. 🥜Да я верил до последнего, что продавят продавца, но нет, бумага ушла ниже и позиция покраснела. 🥜Сейчас график смотрится интересно. Получается вот такое размашистое закругление, хоть и не гладинькое, но по лоям свечей присутствует ощущение что покупатель постепенно перехватывает инициативу, а продавец слабеет. 🥜Не зайди я там, то спекулятивно зашёл бы тут. Спекулятивные цели отметил выше. Ну а я, если со второй попытки профита не увижу, добирать планирую в зоне пилы на +-91р. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 AKRN - ГОСА Акрон. В повестке вопрос о распределении прибыли (в т.ч. выплата (объявление) дивидендов) и убытков по результатам 2023 г. (рекомендация СД в размере 427,00 руб на акцию). 🇷🇺 FIVE - ГОСА X5 Retail Group N.V. В повестке вопросы о дивидендной политике и распределению прибыли за 2023 финансовый год (рекомендация СД - отказаться от дивидендов за 2023 г.) 🏦 TCSG - ВОСА ТКС Холдинг. В повестке вопрос об увеличении уставного капитала путем размещения дополнительных акций посредством закрытой подписки (*для слияния с Росбанком). 💰 Россети ЦП: СД по дивидендам за 2023 год. 🥜Друзья, рыночек конечно стал путаным. От понедельника ждал привычного роста, получил кукишь!) От вторника ну ожидаемо было продолжение, как бы прям покупать, покупать перед перерывом и потом через день ещё два выходных! Но снова кукишь!) Да день получился не плохой, особой волатильности не было и в перезаходы особо не поиграть, но бумажки подёргали, некоторые типа МТС Банка и Транснефти прям хорошо ожили! 🥜В последнее время многие бумаги если не снижались, то много пилили и прежних движений в 5-7% хрен дождёшься! По этой причине на время уменьшил диапазон спекулятивного фикса, но вы наверное заметили. А там где пренебрёг этим, например ВУШ, Делимобиль, где можно было так же забрать и перезайти ещё выгоднее, ну так и получил просадку. Да мелочь, но всё же. Так что пока именно в быстрых спекулях диапазон выходов сделал покороче. Но есть и бумаги где намерен попридержать коней, это например Самолёт, МТС Банк. В последнем идея как во всех ipo с именем. Их всех притапливали, а потом они давали отличное ростовое движение за месяц-два. Вот и хочу проверить, чем этот хуже? 🥜По событиям мне особо ничего не интересно в плане покупок. Но история с Тиньком крайне любопытна, а многим и важна. Не знаю, скажут сегодня или нет какова развязка в истории Тинька и Росбанка, но ждём! 🥜Сегодня крайний день перед выходным, так что ничего особенного не жду. Думаю будет стандартный разнонаправленный день. Врят ли всё будет цвести и пахнуть, но и лить тоже не будут. Так что дадут что-то точечно добрать, доберу. Толкнут что-то, значит закрою. 🥜Единственную бумагу, которая вчера давала очередные +1, не стал крыть. Это Росгосстрах. Поглядел, поглядел, как-то не охотно её обратно на лои дня толкали и решил оставить. Чем чёрт не шутит, не собрались ли её пульнуть из мини пилы выше. 🥜Для докупа приглядываю за Наукой-Связь, сильный отчёт прибавил уверенности и как бы первый добор можно сделать с небольшим разбегом. 🥜Так же готов перезайти в Росинтер, если цену придавят к лоям последних дней. 🥜Россети ЦП сегодня могут объявить по дивам решение. Так что тут надо приглядывать на всякий пожарный. 🥜Тем кто сидит спекулятивно в Самолёте, тоже посматривайте за новостями. Вчера обещали решение по дивам, наверное сегодня объявят, возможна повышенная волатильность в бумаге. 🥜Ну и наверное на сегодня всё. Всё остальное будем смотреть по факту. И так же посмотрим какой вообще будет день. Если начнётся болото, особенно после обеда, то возможно сделаем сегодня короткий день!) 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

2023 год эмитент завершил, продемонстрировав позитивную динамику по ключевым финансовым показателям на 15% и более. О ключевых достижениях ООО «СЕЛЛ-Сервис» в аналитическом обзоре. Ключевые показатели финансово-хозяйственной деятельности «СЕЛЛ-Сервис» за 12 мес. 2023 г. продемонстрировали существенный рост к АППГ. Так, выручка увеличилась на 69% относительно 12 месяцев 2022 года, а валовая и чистая прибыли на 52% и 15% соответственно. Основными причинами роста продолжают оставаться увеличение объемов продаж и ослабление курса рубля.

Текущий портфель реализуемых товаров составляет более 700 номенклатурных позиций, что позволяет ООО «СЕЛЛ-Сервис» диверсифицировать выручку под быстроменяющиеся рыночные условия. Эмитент работает над формированием долгосрочных отношений с ключевыми поставщиками. Так, производитель агар-агара Viet Xo сообщил, что удовлетворен работой компании в 2023 году и согласовал пролонгацию эксклюзивного договора по дистрибьюции агар-агара в России. В 2023 году «СЕЛЛ-Сервис» вел работу по расширению портфеля покупателей, работая над усилением бренда. По данным на 31.12.2023 г., эмитент сотрудничает более чем с 800 клиентами. Ключевым направлением деятельности компании остается кондитерская промышленность с долей в структуре выручки в 53,2%.

Финансирование активов компании продолжает осуществляется преимущественно за счет привлечения банковских кредитов и использования долговых инструментов. Так, в 2023 году эмитент разместил два облигационных выпуска СЕЛЛ-Серви-БО-П02 и СЕЛЛ-Сервис-БО-01 общим объемом на 400 млн руб. с целью пополнения оборотных средств для увеличения объемов закупа сырья и продаж соответственно. Инвестиции выпуска серии СЕЛЛ-Сервис-БО-П02 позволили эмитенту в 2023 году закупить продукцию по выгодному курсу. Пик освоения средств выпуска СЕЛЛ-Сервис-БО-01 придется на 2 квартал 2024 года.

Заемные средства были направлены на пополнение оборотных средств, в первую очередь запасов, размер которых на 31.12.2023 г. увеличился в 1,8 раз к АППГ и зафиксирован в объеме 394,9 млн руб. Запасы какао-порошка, лимонной кислоты, кокосовой стружки, пищевых ароматизаторов и пр. составляют 48,3% активов баланса в отчетном периоде. Несмотря на рост финансового долга в отчетном периоде на 92% к уровню 31.12.2022 г., долговая нагрузка ООО «СЕЛЛ-Сервис» продолжает оставаться на комфортном уровне. Напомним, что ключевым показателем для компаний, занимающихся продажами, является [Финансовый долг / Выручка LTM], значение которого у эмитента находится на приемлемом уровне, а именно — 0,19. Операционный поток компании имеет существенный запас прочности для своевременного обслуживания всех текущих обязательств.

В 2024 году эмитент продолжит работать над клиентским портфелем, не только расширяя его, но и налаживая всё с большим числом партнёров долгосрочные отношения. Для достижения данной задачи в 2023 году компания внедрила технологическую службу поддержки покупателей.

|

|

Согласно информации СМИ, китайская энергетическая компания Sinopec планирует начать закупки 1,5 млн тонн сжиженного природного газа (СПГ) у канадской компании Pembina Pipeline, начиная с 2028 года. Предполагается, что основным источником поставок станет завод Cedar LNG, строительство которого в настоящее время ведут сама Pembina и индийская Haisla First Nation. Проект, стоимость которого оценивается в $4 млрд, планируется совместно развивать двумя компаниями. Помимо закупок газа, Sinopec хотела бы получить долю в проекте, но какую, не сообщается. Ожидается, что Cedar станет одним из первых экспортных терминалов СПГ в Канаде и обеспечит прямой доступ канадского газа на азиатские рынки. Этот шаг поможет Китаю снизить свою экспортную зависимость от США, что является важным стратегическим шагом для страны. Ранее Sinopec заключила соглашение о закупке 4 млн тонн СПГ в год в Катаре у государственной QatarEnergy на протяжении 27 лет. В то же время, в конце прошлого года китайские государственные нефтегазовые компании CNPC и Cnooc обратились к США с просьбой снять санкции с российского проекта «Арктик СПГ 2», который должен был поставлять газ в Китай. Однако на данный момент судьба этого проекта остается под вопросом из-за отсутствия судов.

|

|

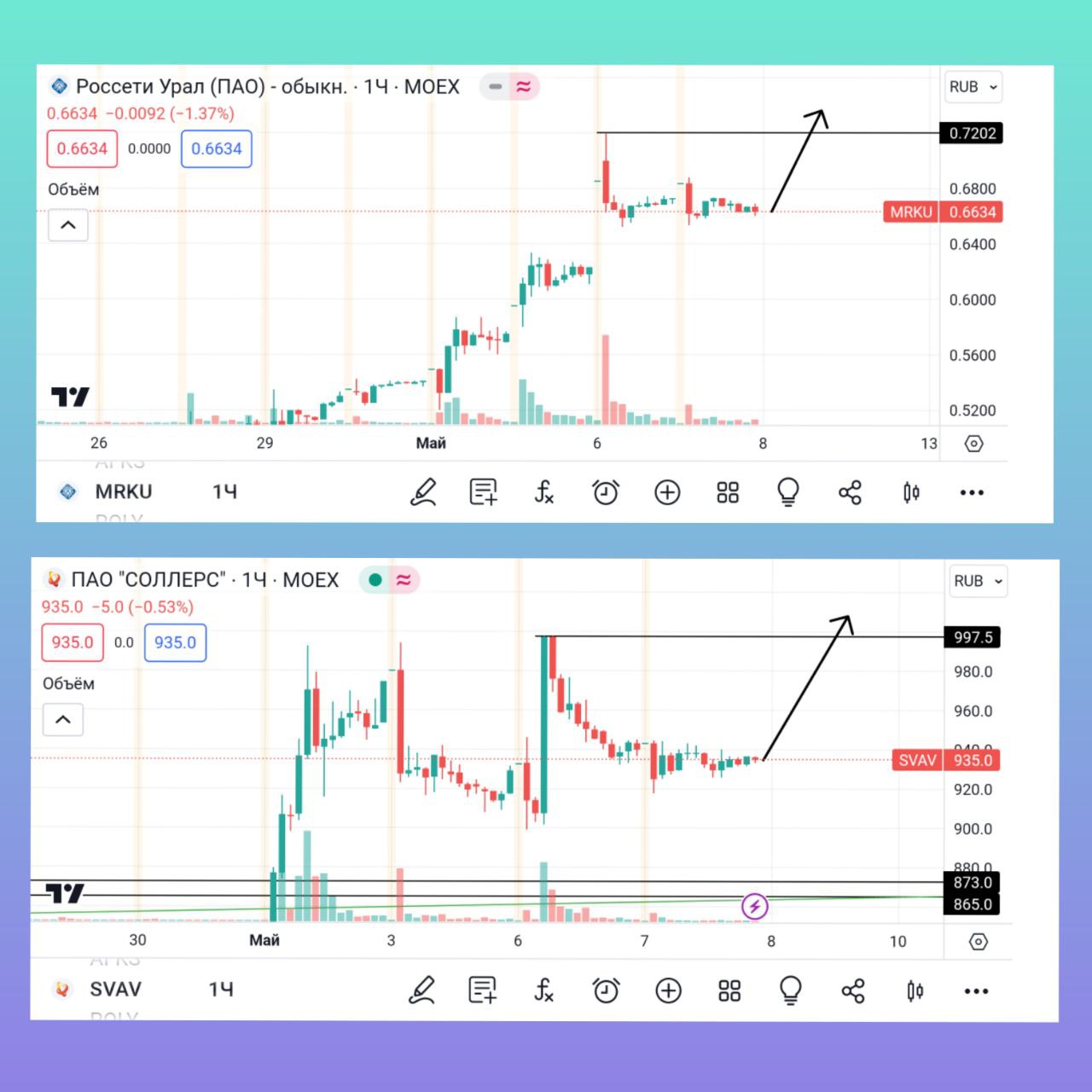

GBPUSD:

Пара Фунт-доллар торгуется на более мягкой ноте около 1,2500 в среду во время ранней азиатской сессии. Индекс доллара США (DXY) незначительно восстанавливается до 105,40, что приводит к снижению основной пары. Позже в среду запланированы выступления членов Федеральной резервной системы (ФРС) Филипа Джефферсона, Сьюзан Коллинз и Лизы Кук. Решение Банка Англии (BoE) по процентной ставке займет центральное место в четверг. Ожидания смягчения ставки ФРС немного снизились и повысили курс доллара США против своих конкурентов. Вероятность июньского снижения ставки остается на уровне около 10%, в то время как сентябрьские шансы упали до 85%, согласно инструменту CME FedWatch. В пятницу трейдеры будут следить за предварительным индексом потребительских настроений Мичиганского университета, который, по оценкам, снизился с 77,2 в апреле до 76,0 в мае. С другой стороны, фунт стерлингов (GBP) снижается, так как инвесторы сосредоточены на предстоящем заседании по монетарной политике. Ожидается, что центральный банк Великобритании сохранит процентные ставки на уровне 5,25%. Однако есть предположения, что Банк Англии снизит процентные ставки раньше, чем ФРС, что оказывает влияние на фунт стерлингов. В прошлом месяце глава Банка Англии Эндрю Бейли заявил, что его устраивают ожидания рынка относительно двух или трех снижений ставок в этом году. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

. . ▶ НЕФТЬ. BR-7.24 (BRN4). https://ru.tradingview.com/chart/UKOIL/jNNwZdhc... 06.05.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 83.60 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 06 мая 2024 г. в 23:55 по мск.). . 07.05.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 83.68 п.п. Профит от трейда составляет 0.08 п.п. (+0,4%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

🐹ВУШ. 🥜Прошлая покупка давала достаточно быстрый Профит, но размер меня не устраивал, были надежды на повыше, да и уверенная ростовая свеча днями ранее придавала уверенности, но увы бумага вновь скатилась к снижению. Ну наверное, кто-то и забирал быстрый профит. 🥜Сейчас бумага подошла к тесту локального минимума. Есть вариант отработки локального двойного дна и сегодня уже шевеление в бумаге присутствовало. 🥜Пока эту идею рассматриваю как спекулятивную в рамках волны снижения и по этому стандартная спекулятивная цель, это половина прошлой волны. 🥜В случае общего снижения бумаги (не локального) я уже буду добирать при положительной реакции в районе жёлтой линии. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Американские фондовые индексы завершили торги в понедельник ростом, отмечая третью подряд положительную сессию. Инвесторы вновь питают надежды на возможное снижение процентных ставок Федеральной резервной системой в текущем году. Мировые фондовые индикаторы также выросли на фоне оптимизма по поводу вероятного снижения ставок. В то же время японская иена ослабла по отношению к доллару после резкого подъема на прошлой неделе, связанного с предполагаемой валютной интервенцией. Ожидания снижения ставок центральным банком США снизились в течение года из-за более устойчивой инфляции. Некоторые инвесторы начали опасаться, что снижение ставок вообще не состоится, что привело к падению рынков в апреле. Однако данные за пятницу показали, что рост числа рабочих мест в США в апреле замедлился сильнее, чем ожидалось. Это ослабило давление на Федеральную резервную систему, уменьшая вероятность сохранения высоких ставок на продолжительное время. В сочетании с неожиданно позитивным корпоративным отчетным сезоном это придало инвесторам новый импульс для роста на последних сессиях. На прошлой неделе ФРС дала понять, что готова рассмотреть снижение процентных ставок, но желает убедиться в устойчивом снижении инфляции перед тем, как принимать это решение. В понедельник представители ФРС повторили это заявление. Президент Федерального резервного банка Ричмонда Томас Баркин отметил, что текущий уровень процентных ставок должен достаточно замедлить экономику, чтобы вернуть инфляцию к целевому показателю центрального банка в 2%. При этом прочный рынок труда предоставляет время для ожидания. Сейчас трейдеры ожидают снижения ставок ФРС на 46 базисных пунктов к концу 2024 года, причем первое снижение прогнозируется в сентябре или ноябре, согласно данным приложения вероятности ставок LSEG. Акции на обеих сторонах Атлантики, а также в Азии выросли. Отчет о рынке труда США в пятницу оказался мягче, чем ожидалось, что привело к возобновлению ставок на смягчение денежно-кредитной политики Федеральной резервной системы уже в сентябре. Индекс доллара, отражающий курс американской валюты по отношению к шести основным торговым партнерам, снижался четвертую сессию подряд. Это произошло после того, как пятничные данные показали самый низкий прирост рабочих мест с октября, развеяв опасения, что ФРС может снова повысить ставки. Тем не менее перспектива инфляции остается неопределенной, поскольку рынок надеется, что процентные ставки будут достаточно ограничительными, чтобы замедлить экономику и снизить темпы роста цен, отметил Конгер. Индекс Dow Jones вырос на 176,59 пункта, или 0,46%, достигнув 38 852,27. Индекс S&P 500 прибавил 52,95 пункта, или 1,03%, достигнув 5 180,74. Индекс Nasdaq Composite вырос на 192,92 пункта, или 1,19%, достигнув 16 349,25. Большинство секторов индекса S&P 500 завершили торги на положительной ноте. Энергетический сектор был одним из лидеров роста, отчасти благодаря тому, что фьючерсы на природный газ в США достигли самого высокого уровня за 14 недель. Акции производителей микросхем в целом выросли в понедельник, включая акции Arm Holdings, которые прибавили 5,2% в преддверии публикации прибыли на этой неделе. Акции Micron Technology (MU.O) выросли на 4,7% после того, как Baird повысил их рейтинг. Акции Advanced Micro Devices (AMD.O) и Super Micro Computer (SMCI.O) также выросли на 3,4% и 6,1% соответственно, восстанавливая позиции, утраченные после разочаровывающих доходов прошлой недели. Акции Paramount Global (PARA.O) поднялись на 3,1% после завершения эксклюзивных переговоров с Skydance Media без заключения сделки, что позволило специальному комитету рассмотреть предложения от других участников торгов. Акции Tyson Foods (TSN.N) снизились на 5,7%, несмотря на превышение ожиданий Уолл-стрит по прибыли во втором квартале, поскольку компания предупредила о давлении на потребителей из-за устойчивой инфляции. В то же время акции Spirit Airlines (SAVE.N) упали на 9,7% до рекордного минимума после слабого прогноза по доходам на второй квартал. Индекс S&P 500 установил 29 новых 52-недельных максимумов и 2 новых минимума, а Nasdaq зафиксировал 150 новых максимумов и 54 новых минимума. В Европе межрегиональный индекс STOXX 600 (.STOXX) вырос на 0,53%. Это произошло на фоне признаков того, что Европейский центральный банк уверен в снижении ставок, поскольку инфляция в еврозоне продолжает замедляться, как отметили трое политиков ЕЦБ. Филип Лейн, Гедиминас Симкус и Борис Вуйчич высказали мнение, что данные по инфляции и экономическому росту подтверждают их уверенность в том, что инфляция в еврозоне, которая составила 2,4% в апреле, снизится до целевого уровня центрального банка в 2% к середине следующего года. Мировой индекс акций MSCI (.MIWD00000PUS) вырос на 0,50% и закрылся на отметке 1066,73, что стало его самым высоким уровнем с июня 2022 года. Рынки в Великобритании и Японии были закрыты из-за праздников. Индекс доллара снизился на 0,07% до 105,10, в результате чего евро поднялся на 0,07% до $1,0766. Goldman Sachs повысил прогноз роста прибыли на акцию в 2024 году для компаний из индекса STOXX 600 (.STOXX) до 6% с 3%. В банке отметили, что годовой рост цен на нефть марки Brent на 10% добавляет около 2,5 процентных пунктов к годовому росту прибыли на акцию, а снижение курса евро/доллара на 10% добавляет примерно столько же. Доходность казначейских облигаций снизилась, поскольку инвесторы оценили вялое создание рабочих мест на прошлой неделе, что укрепило мнение о том, что экономика США не перегрета и не будет препятствовать снижению ставок. Доходность 10-летних казначейских облигаций США снизилась на 1,3 базисных пункта до 4,487% с 4,5% в пятницу вечером. Трейдеры сейчас ожидают снижения ставок ФРС на 43 базисных пункта к концу года, причем первое снижение может произойти в сентябре, согласно данным приложения вероятности ставок LSEG. В последние недели трейдеры сократили свои ожидания до одного снижения из-за признаков устойчивой инфляции. Цены на нефть выросли после того, как Саудовская Аравия повысила июньские цены на сырую нефть для большинства регионов. Кроме того, маловероятная перспектива быстрого соглашения о прекращении огня в секторе Газа возродила опасения о возобновлении боевых действий между ХАМАС и израильскими силами. Цена на нефть в США выросла на 37 центов до $78,48 за баррель, а нефть Brent поднялась на 37 центов до $83,33 за баррель. Индекс акций Азиатско-Тихоокеанского региона MSCI за пределами Японии (.MIAPJ0000PUS) достиг самого высокого уровня с февраля 2023 года, прибавив 0,66%, в то время как индекс голубых фишек Китая (.CSI300) вырос на 1,5%. Гонконгский индекс Hang Seng (.HSI) вырос на 4,7% на прошлой неделе, продемонстрировав самую длинную серию дневных выигрышей с 2018 года. В понедельник индекс закрылся на 0,55% выше. В других странах трейдеры остаются настороженными из-за возможной волатильности иены после прошлых подозрений о вмешательстве японских властей, направленном на остановку резкого падения валюты. Предполагается, что Токио потратил более 9 триллионов иен (59 миллиардов долларов) на поддержку своей валюты на прошлой неделе, что, по данным Банка Японии, привело к укреплению иены с 34-летнего минимума в 160,245 за доллар примерно до месячного максимума 151,86 в течение недели. В понедельник иена частично сдала свои позиции и последний раз торговалась на уровне 153,95 за доллар, что представляет снижение на 0,63%. Цены на золото поднялись на фоне ослабления доллара. Фьючерсы на американское золото с поставкой в июне выросли на 0,9% до $2331,20 за унцию. Биткойн прибавил 0,65% до $63 343,00, а эфириум снизился на 1,2% до $3 077,3.

|

|

|

|