|

|

|

Доброе утро, господа, и удачного вам дня! Вью рынка от 13 мая 2011 года. Вчера рынки снижались и только в районе 18 часов произошел разворот. Четких причин этому я не вижу, но рост акций совпал с ослаблением доллара и снижением цен на облигации. Может быть причиной стали неудачные итоги аукциона по 30-year US Treasuries, которые оказались очень разочаровывающими: 58% выкупили первичные дилеры, а спрос зарубежных инвесторов оказался всего 33%. Следующий аукцион состоится очень нескоро, поскольку в связи с ситуацией с лимитом госдолга теперь будут проводиться аукционы только по краткосрочным бумагам. А может быть рынок вырос просто из-за того, что не было негативных новостей. Сегодня выйдет статистика по потребительской инфляции в США, и я думаю, что цифры будут чуть выше ожиданий, а реакция рынков на них несильной, но медвежьей. Бюро статистики охотно выдает цифры, нужные монетарным властям , а сейчас те заинтересованы в перетоке денег в активы с фиксированной доходностью. Другой актуальной темой остается Греция, новости по которой могут сильно двинуть рынок в любую сторону. От нее стараются добиться согласия принять новый пакет помощи; в понедельник состоится встреча министров финансов ЕС. Думаю, что сегодня наиболее вероятно снижение, но оно будет несильным. В целом рынок очень мутный, и делать предсказания на нем очень сложно.

|

|

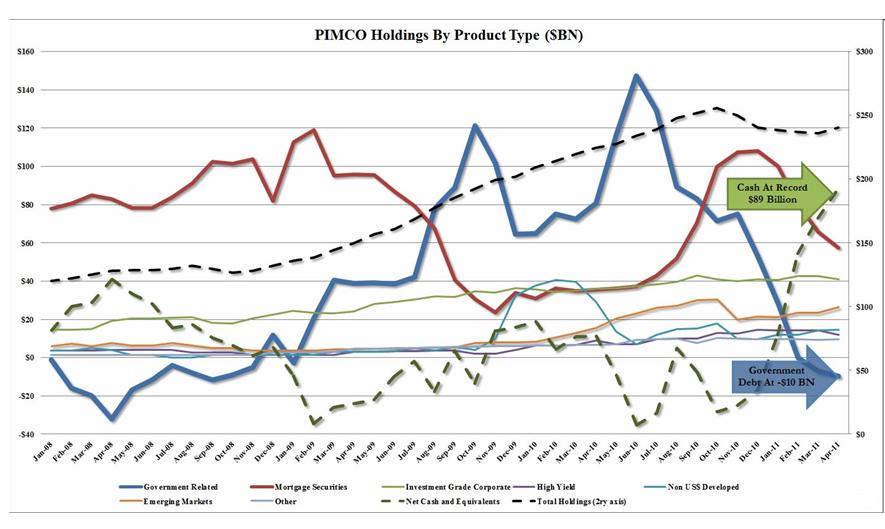

Вышел отчет крупнейшего фонда облигаций PIMCO об активах на 30 апреля 2011 года. Я уже писал о той борьбе, которая развернулась между PIMCO, который стоит на позициях здравого смысла и праймдилерами (за их спиной стоят американские монетарные власти), преследующими определенные политические цели. Тем интереснее было узнать, как изменились позиции PIMCO за прошедший месяц. Нас интересуют позиции флагманского фонда Билла Гросса №700 – Total Return c активами 240,707 млрд. долларов. Вопреки всем предположениям PIMCO продолжает действовать вразрез монетарной политике Феда и Казначейства: он увеличил короткую позицию по US Treasuries и теперь она составляет 4% шорта или порядка 10 млрд. долларов. Если же рассмотреть позицию PIMCO относительно взвешенных по сроку погашения показателей, то здесь она просто впечатляющая: 23% шорта. Билл Гросс продолжал в апреле продавать все активы с фиксированной доходностью, произведенные в США. Единственные активы, где Билл Гросс увеличил свои вложения: Non-US developed markets (развитые страны кроме США) и Emerging Markets (развивающиеся рынки) до 14.4 млрд. и 26.5 миллиарда долларов соответственно. Но самым впечатляющим является то, что Билл Гросс увеличил эквивалент кэша ( это не только денежные средства, но и бумаги со сроком погашения до 1 года) до рекордных 89,1 млрд. долларов. 37% от все активов в кэше!

Что касается сроков погашения, то эффективный срок погашения сдвинулся к 3,42 года., а бумаги, имеющие срок погашения свыше 5 лет составляют всего 17%. Это говорит об ожиданиях Билла Гросса в отношении высокой инфляции и перспектив доллара. Market Value Exposure (based on percentage of net asset value) - распределение активов, основанное на рыночной стоимости DWE = Duration Weighted Exposure – взвешенное с учетом сроков погашения распределение активов Dur in Yrs = Duration in Years - продолжительность в годах Относящиеся к правительственным облигациям могут включать обычные и защищенные от инфляции бумаги, облигации федеральных агентств, свопы на процентную ставку, фьючерсы и опционы на казначейские бумаги, гарантированные FDIC и правительством корпоративные облигации. На рисунке активы PIMCO в зависимости от типа финансового продукта

Как мы видим, у Билла Гросса из казначейских бумаг американского правительства длинная позиция только в защищенных от инфляции US Treasuries (Treasury Inflation Protected Securities (TIPS ))

|

|

Если цены будут повышаться, то я буду покупать акции ВТБ, Сургнфгз, ФСК ЕЭС, ГАЗПРОМ, СевСт-ао и фьючерсы Si-06.11 по 28227. Если цены будут понижаться, то я буду продавать акции РусГидро и фьючерсы Si-06.11. Торги акциями ГМКНорНик, Роснефть, ЛУКОЙЛ, Сбербанк и фьючерсами Eu-06.11, GOLD-06.11, ED-06.11, SBRF-06.11 , RTS-06.11, VTBR-06.11, GAZR-06.11, GMKR-06.11, ROSN-06.11, LKOH-06.11 запрещены из-за экстремальной волатильности инструментов.

|

|

Рейтерс дает нам хронологию событий в Греции с 2010 года по вчерашний день Jan 2010 - Greece unveils stability program on Jan 14, saying it will aim to cut its budget gap to 2.8 percent of GDP in 2012 from 12.7 percent in 2009. Feb - Greece must refinance 54 billion euros ($66.6 billion) of debt, with a crunch in Q2 as more than 20 billion euros becomes due and market yields for Greek debt soar. March 5 - Package of public sector pay cuts and tax increases is passed to save an extra 4.8 billion euros. VAT to rise 2 percentage points to 21 percent; state-funded pensions frozen in 2010. April 11 -- Euro zone finance ministers approve 30 billion euros ($40.67 billion) emergency aid mechanism for Greece. April 15 - Greek parliament passes law that seeks to tackle tax evasion and shift tax burden to higher earners. April 22 - Eurostat says Greece's 2009 budget deficit is 13.6 percent of GDP, not 12.7 percent as reported earlier. April 23 - Prime Minister George Papandreou asks for activation of an EU/IMF aid package. May 2 - Prime Minister Papandreou says Greece has sealed deal with EU and IMF, opening door to a bailout in return for extra budget cuts of 30 billion euros over three years. -- The aid package amounts to 110 billion euros over three years and represents the first rescue of a member of the then 16-nation euro zone. May 4/5 - Public sector workers stage 48-hour nationwide strike. Three people are killed when a bank is set on fire. May 6 - Greek parliament approves latest austerity bill. May 9 - The IMF unanimously approves its part of the rescue loans, with 5.5 billion euros being provided immediately. May 10 - Global policymakers install an emergency safety net worth about $1 trillion to bolster financial markets and prevent the Greek crisis from damaging the euro. -- The package consists of 440 billion euros in guarantees from euro zone states, plus 60 billion euros in European debt instruments. EU finance ministers say the IMF will contribute a further 250 billion euros. May 18 - Greece receives a 14.5 billion euro ($18.7 billion) loan from the EU and can now repay its immediate debt. July 7 - Greek parliament passes pension reform, a key requirement of the EU/IMF deal, cutting benefits, curbing widespread early retirement and raising women's retirement age from 60 to match men at 65. Aug 5 - EU and IMF inspectors give Greece the green light for a fresh 9 billion euro tranche from the bailout. September - The IMF says Greece is ahead of schedule in economic reform and it will disburse an additional 2.57 billion euros under a standby loan. Oct 4 - Greece submits a 2011 draft budget to parliament pledging to cut the 2011 budget deficit faster than agreed in the IMF/EU bailout deal. Jan 2011 - Fitch becomes the third rating agency to cut Greek debt to "junk" status after S&P and Moody's. Feb 11 - EU and IMF inspectors approve a fresh tranche of 15 billion euros of bailout funds, but warn its fiscal program could fail unless it accelerates reforms and scales up privatizations. April 8 - Eurogroup Chairman Jean-Claude Juncker warns Greece of the importance of controlling spending, a day after news that the country's 2010 budget deficit overshot forecasts at over 10 percent of GDP. April 15 - Greece presents new fiscal and privatization plans to convince investors it can meet the terms of an EU/IMF bailout and avoid restructuring its debt. April 20 - Greece says it still plans to issue bonds again by early 2012 as the cost of insuring Greek five-year government paper shoots to a record high. May 2 - Finance Minister George Papaconstantinou again rules out a debt restructuring, adding that he has just "expressed the hope" that the EU and the IMF will agree to extend bailout loan repayments. May 7 - Papandreou denies there is even unofficial discussion over Greece quitting the euro zone and asks that his troubled country be "left alone to finish its task." May 9 - Standard and Poor's cuts Greece's credit rating further into junk territory to B, one notch above Pakistan's. May 11 - EU and IMF inspectors arrive in Athens to press Greece to shore up its finances and determine if the debt-choked country will get a fifth aid tranche of 12 billion euros. -- The visit will also help determine if Greece should be given improved loan terms or more aid to avoid debt restructuring. -- About 20,000 protesters march to parliament to mark a nationwide strike against wage cuts and tax hikes, a number smaller than previous protests.

|

|

Вчера на сайте ФРБ Нью-Йорка опубликовано новое расписание POMO-аукционов (Tentative Outright Treasury Operation Schedule). POMO – это механизм передачи на баланс Федрезерва госдолга США. Первичные дилеры – банки, исполняющие эту операцию, при этом получают хорошие комиссионные.

Деск планирует приобрести US Treasuries примерно на 93 млрд. долларов: из них 80 млрд. по программе покупок QE2 в 600 млрд. долларов, запущенной в ноябре 2010 года и 13 млрд. по программе реинвестирования денег, полученных от погашения агентских и ипотечных бумаг MBS в период с середины мая и серединой июня ( QE2 Lite). Следующее расписание выйдет 10 июня в 22 по Москве. Соотношение Submitted to Accepted ( соотношение переданных заявок на покупку к акцептованным) часто дает подсказку, каким будет закрытие американского рынка. Результаты POMO-аукциона появляются здесь примерно 18.50-19.00 по Москве. Более подробно про POMO и POMO-эффект можно почитать здесь: http://mfd.ru/news/articles/view/?id=636

|

|

Сегодня будет три прогноза. ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В среду и Штаты, и нефть подверглись мощному набегу медведей, которые фактически отыграли назад результаты второй волны восстановления. Существенная часть движения случилась уже после нашего закрытия, поэтому ждем с утра гэпов вниз порядка процента. Поскольку отскок на внешнем фоне пока развития не получил, в течение дня дно падения может быть обновлено. Тем не менее, дневной диапазон по крайней мере в S&P должен быть относительно небольшим. Падение среды, конечно, негативно повлияет на желание трейдеров формировать новую волну восстановления, сложно сохранять энтузиазм при таком мощном противодействии медведей. Выход статистики в США: в 16:30 выходит масса данных по безработице, индексу цен производителей и розничным продажам, в 18:00 выступление Бернанке. Закрытия реестров: Газпром, МВидео, ОМЗ, ЮТэйр, МРСК Центр, Мосэнерго, МОЭСК. ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Российский рынок вчера так и не дотянул до 1700-1710 (максимум был на 1695 пунктах) и повернул уверенно на юг. Получился трендовый день вниз. Ситуация вокруг Греции разворачивается по негативному сценарию, это ведет к укреплению доллара, снижению цен на commodities и акции. Индекс ММВБ потерял 1,4%, но это выглядит вполне умеренно на фоне вчерашнего сильного снижения нефти после повышения маржинальных требований на CME. Сегодня полагаю, что движение вниз продолжится, и, возможно, мы увидим тестирование уровня в 1620 пунктов по индексу ММВБ. Пробитие уровня в 1600 пунктов на этой неделе мне представляется маловероятным. Движения сегодня-завтра могут быть волатильными, но скорее всего индекс останется в диапазоне 1600-1680 пунктов. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Амеры подтянули себя к 1358 по фсипу, и оттуда начали снижаться, причем уверенно, без отскоков, и дошли до 1335. Половину снижения мы застали, половину собираемся отыграть утром гэпом вниз, причем слишком большим, судя по внебирже и фортсу, под -1.5%. С одной стороны, мы снизились вчера -3% по фишкам за 2 последних часа (и выдали -40 пунктов по мамбе), и таким образом уже снизились адекватно текущим амерам. С другой стороны нефть показала вчера -3.5%, сегодня утром -1% и там может быть готовится новый крупный минус (амерский нефтяной сектор закрылся прилично красным, под -2%). Плюс к этому соображение, что когда рынок на перепутье, то он старается не болтаться между уровнями, а доходить все-таки до очевидных поддержек и сопротивлений, таким образом логично было бы ждать фсип сегодня к 1325-27, и возможно наш рынок будет отыгрывать это движение Хозяев на опережение. Нельзя не отметить, как наши кукловоды (а другого слова и не подберешь) разыграли вчера партию. Утром уперлись в поддержку на 1670 по мамбе, а потом на растущем ГП пошли выше 1690 (ГП показал хаем дня 217.17, а РН 240.3). После чего покупки выключили вообще, и на небольших объемах все поехало вниз, и после открытия амеров уже на объемах начались серьезные продажи, которые привели Мамбу на 1652, а ГП на 209, а РН на 232, исполнив наш вчерашний прогноз в точности. Сегодня все гэпует вниз на -1.5%, что очевидно чрезмерно. Однако возможно покупателей не будет как и вчера, потому что на рынке очередной сговор. И в этом случае гэп будет удвоен, или почти удвоен, тем более что и у амеров впереди еще -1% с большой вероятностью. Поддержками для нас по идее должны выступить лои прошлой недели в районе 1620 по мамбе, но возможно и перельем. Вариант, что выкупимся по дню к 1650 возможен, но пока что у лонгов довольно тяжелые перспективы - контекст на рынке слишком медвежий. Такой день по уму лучше пропускать без сделок в кэше)).

|

|

Доброе утро, господа, и удачного вам дня! Вью рынка от 12 мая 2011 года. Ситуация вокруг Греции опять осложнилась, это привело к укреплению доллара и новой серии продаж рискованных активов. В Афины приехала представительная делегация от ЕС и МВФ, чтобы изучить ситуацию на месте и решить вопрос о новом пакете помощи. Вчера в Греции также состоялась всеобщая забастовка, в которой граждане страны протестовали против навязываемой им помощи, которая по мнению профсоюзов «душит» экономику. Реструктуризация все-равно представляется маловероятной. Хотя очень многие не только в Греции, но и в еврозоне думают также, как и Тимо Соини, председатель Партии истинных финнов (http://mfd.ru/blogs/posts/view/?id=192). Помимо официальных властей еврозоны и Германия и Франция тоже выступают за новый пакет помощи. 10-летние греческие облигации торгуются с доходностью 15,7%, что соответствует примерно 55% их стоимости. Это примерно та величина списания греческого долга, которую необходимо принять во время реструктуризации. Но «друзья» Греции из Евросоюза усиленно навязывают помощь Греции, чтобы оттянуть насколько можно неминуемый дефолт и тем самым уменьшить потери втянутых в эту историю банков. Скорее всего переговоры о помощи Греции продлятся до конца недели, и какое-то решение возникнет на выходных или в понедельник, когда состоится встреча министров финансов ЕС. Там же будет решаться вопрос и Португалией. Возможно, что до этого момента мы увидим на рынках продолжение движения вниз. S&P500 может скорректироваться в район 1310-1315 пунктов, а eurousd может скорректироваться ниже 1,40. Затем, возможно, последует краткосрочный отскок вверх. Вслед за металлами биржи стали поднимать гарантийное обеспечение на нефть (CME подняла на 25%, и возможно оно не станет последним), и это тоже способствует коррекции. То, что это происходит именно сейчас и настолько энергично, наводит на определенные мысли о спланированности этих действий. Среднесрочно: На следующей неделе будет достигнут лимит госдолга США, но за счет экстремальных мер Казначейства наступление дефолта отсрочено до начала августа. Переговоры о бюджете опять зашли в тупик и предположу, что какое-то решение будет найдено только в середине-конце июля. А до этого момента среднесрочно коррекция продлится и ожидаю, что большую часть времени рынок проведет в боковике в диапазоне 1250-1340 пунктов по S&P500. US Treasuries вчера возобновили рост: тенденция, которая тоже будет способствовать уходу от рискованных активов.

|

|

Предлагаю понаблюдать за акциями Level 3 Communications Inc. (LVLT). 11 апреля LVLT после гэпа пыталась преодолеть многолетнее сопротивление 1,78, но встретила больших продавцов. В то же время откат от этой цены был не глубок, а вчерашний ап-бар на высоких объемах свидетельствует о наличии больших покупателей. Вход на покупку нужно искать после пробития и закрепления за уровнем 1,84. Не факт, что акция преодолеет этот рубеж с первого раза, но в случае его истинного пробития начнут выходить те, кто шортил акцию 11 апреля. Потенциал движения вверх у акции просто огромен. Удачных торгов Василий Карабын

|

|

Тимо Соини, председатель Партии истинных финнов, написал письмо, которое, что удивительно, было опубликовано на страницах влиятельной американской газеты Wall Street Journal. Это письмо можно назвать голосом правды, впервые прозвучавшим из уст влиятельного политика. Тем более удивительно, что это письмо появилось на страницах газеты, которая всегда считалась бастионом Феда. И здесь выяснилась удивительная вещь. Оказывается, письмо в редакции WSJ сильно отличается от оригинала письма финского политика. Письмо опубликованное на страницах Wall Street Journal А вот оригинал письма на финском сайте А вот сравнение текстов, которое сделал Zero Hedge, и выделил красным цветом изменения, сделанные WSJ. Едва ли эти купюры были сделаны без ведома политика. Но и с ними письмо оставляет исключительно сильное впечатление. Истинный финн режет правду-матку, выражаясь нашим языком. Что касается WSJ, то мы получаем еще одно свидетельство, за какую команду играет газета: кому сейчас выгодна коррекия в евро и корреция в рискованных активах. Эта команда называется «Goldman Sachs». В этом деле не бывает ничего случайного... Чтобы убедиться, насколько сильное письмо, предлагаю прочитать его в переводе Akmos, который тот опубликовал на Блогберге. Тимо Соини, председатель Партии истинных финнов WSJ Почему я против спасения европейских стран Когда в апреле я удостоился чести привести Партию истинных финнов к победе, мы торжественно пообещали противостоять актам спасения стран еврозоны. Европа страдает от экономической гангрены некредитоспособности — как частной, так и государственной. И если мы не ампутируем то, что спасти уже нельзя, мы рискуем распространить заражение по всему телу. Чтобы понять истинную природу и цели спасения, следует определить, кому оно действительно выгодно. Несмотря на риск быть обвиненными в популизме, мы начнем с очевидного — выгодно оно не тому, кого спасают. Страна получает финансирование и продолжает плыть по течению, тем самым поддерживая функционирование несостоятельной системы. В обмен на это ее облагают налогами, чтобы обеспечить приток денег в сформировавшуюся пирамиду. Тем временем между политиками и банками развился настоящий симбиоз: лидеры занимают больше средств, чтобы выплатить банкам, которые в свою очередь этими деньгами кредитуют правительства. В условиях полноценной рыночной экономики принятие неверных решений наказывается. Однако вместо того, чтобы покорно принять убытки от неразумных инвестиций (которые могли привести к возможному краху некоторых банков) было решено посредством кредитов, гарантий и мутных структур вроде Европейского фонда финансовой стабильности переложить их на плечи налогоплательщиков. А деньги не пошли на помощь погрязшим в долгах странам. Они прошли через ЕЦБ и страны-получатели, но в конечном итоге осели на счетах крупных банков и инвестиционных фондов. Также вразрез обычной логике идет тот факт, что пострадавшие страны вовсе не хотели, чтобы их таким вот образом «спасали». Для них естественной мерой стало бы проведение процедуры банкротства, после которой частные кредиторы должны были бы просто смириться с полученными убытками. Но этого не должно было произойти. Ирландию вынудили взять деньги. И то же самое произошло с Португалией. Так почему же брюссельско-франкфуртский рэкет заставил эти страны принять средства вместе с заведомо неудачными планами «восстановления»? А потому что им нужно было удовлетворить жадные банки, которые в противном случае отказались бы участвовать в аукционах облигаций Испании, Бельгии, Италии или даже Франции. Но, к несчастью для этой финансовой и политической картели, план не работает. Греция, Ирландия и Португалия уже в руинах. Они никогда не смогут продемонстрировать такие темпы роста экономики, которые помогли бы им выплатить все долги — в том числе и те, на которые «во имя спасения» обрек их Брюссель. Создание Европейского механизма стабильности не является решением проблемы. Ведомство просто организует перекачку средств от частных лиц к опальным политикам и банкирам-неудачникам, что создаст серьезный моральный риск и окончательно уничтожит остатки некогда конкурентоспособной европейской банковской системы. К счастью, гниение еще можно остановить. Банки, к примеру, нуждаются в честных и серьезных стресс-тестах. Хватит уже этого политического фарса! Пусть регуляторы и независимые группы проведут параллельные исследования. Как говорится, «доверяй, но проверяй». Некредитоспособные банки и финансовые учреждения должны быть закрыты — так система оздоровится. Следует вернуть рыночный принцип «свободы банкротства». Если банки рекапитализировались деньгами налогоплательщиков, то граждане взамен должны получать соответствующие доли акций, а советы директоров следует вышвыривать вон. Но прежде, чем вовлекать в весь этот процесс налогоплательщиков, жизненно важно увеличить дисконты для облигаций. Для суверенных долговых обязательств принцип «свободы банкротства» также является ключевым. Для полного восстановления потребуется масштабная реструктуризация. Да, рынки накажут страны-дефолты, однако затем последует прощение. Текущие же планы разрушают реальные экономики Европы за счет завышенных налогов и перекачки капитала от домохозяйств в сундуки несостоятельных стран и их банков. Реструктуризация, которая позволила бы опустить показатели долгов к контролируемым уровням и вернуться к политикам, ориентированным на экономический рост, помогла бы державам достаточно быстро вернуться на международные рынки облигаций. Но дело не только в экономике. Граждане чувствуют себя преданными. В Ирландии политические партии, из которых будет сформировано новое правительство, пообещали обеспечить иммунитет держателям долга с первоочередным правом требования. Однако из-за мощного давления партии были вынуждены уступить, а электорат остался с чувством полного лишения политических прав. Элита Брюсселя говорит, что Финляндия должна с честью выполнить свои обязательства по отношению к европейским партнерам, однако Брюссель почему-то молчит по поводу того, должны ли политики сдерживать обещания, даваемые избирателям. Мне всегда говорили, что на нашем континенте необходимо любой ценой избегать войн, и я смог осознать все ценности и принципы, которыми страны руководствовались при создании Евросоюза. Та самая Европа принесла в Финляндию мир, основанный на демократии, свободе и справедливости. За такую Европу нужно бороться. И тем больнее видеть, как в данный момент политическая элита жертвует интересами простых граждан, чтобы упрочить положения каких-то учреждений.

|

|

Добрый день, Господа! Анализ цены и объемов фьючерса S&P 500 в среднесрочной перспективе (неделя) создает предпосылки для движения вверх поскольку: - 5-6 мая фьючерс нарисовал успешный тест ближайшей зоны повышенных объемов, последующие свечи подтвердили желание идти вверх. Похожая ситуация была 16-17 марта;

- последние максимумы сформированы свечами с объемами торгов несколько ниже средней величины, что указывает на отсутствие агрессивных продавцов;

- сформирован канал вверх.

Отменить сценарий покупок на сегодня может плохой торговый баланс США, или другая медвежья новость. Вероятность сегодняшнего движения вверх и вниз - одинакова. Но в любом случае, к активным продажам большие деньги пока не готовы, и среднесрочно следует ожидать движения вверх. С уважением, Василий Карабын

|

|

|

|