Операции на открытом рынке (Open market operations –OMO) являются инструментом управления краткосрочными процентными ставками на рынке и средством регулирования обращения денег. Они сильно влияют на многие рынки: рынок облигаций, валютный, commodities, рынки акций. ОМО являются основным инструментом проведения монетарной политики Федрезерва США.

OMO являются также инструментом исполнения политики количественного смягчения, осуществляемой Федрезервом США и другими центральными банками с начала кризиса 2008 года.

Этот фундаментальный фактор в гораздо большей степени влияет на рынок, чем технический анализ.

Это очень важный вопрос: многие сильно его недооценивают. Еще два года назад наверно только 1 из 10 американских трейдеров знал, что такое open market operations (OMO) или permanent open market operations (POMO) и что они непосредственно влияют на поведение финансовых рынков. Теперь уже наверно знают все!

В Америке в условиях практически нулевой процентной ставки операции на открытом рынке являются основным инструментом проведения монетарной политики.

Благодаря Интернету имеется достаточно много источников информации, но далеко не все могут ими воспользоваться, поскольку необходимо знание английского языка.

Обо всем этом пойдет речь в этой статье.

Операции на открытом рынке являются одним из главных инструментов, с помощью которого центральные банки осуществляют свою монетарную политику. Другими основными инструментами являются: 2. изменение процентной ставки, 3. изменение резервных требований.

С помощью операций на открытом рынке управляют количеством денег, циркулирующим в денежной системе. Это чаще всего покупки или продажи различных активов, таких как казначейские обязательства, облигации компаний, ипотечные ценные бумаги или иностранной валюты. В результате этих покупок или продаж количество циркулирующей в обращении валюты увеличивается или уменьшается.

Обычно операции на открытом рынке преследуют одну из двух целей. Первая: достижение определенного уровня процентной ставки.

Менеджер SOMA Брайен Сак сказал, что по расчетам аналитиков увеличение портфеля ценных бумаг Федрезерва на 1,5 трлн. долларов эквивалентно понижению процентной ставки на 0,5%.

Вторая цель: установление определенного валютного курса по отношению к другим валютам (чаще всего доллару) или по отношению к золоту.

В случае США целью OMO является установление требуемой ставки федеральных фондов – ставки, по которой банки кредитуют друг друга в овернайт.

В то же время операции других центральных банков направлены часто на достижение определенного выгодного курса по отношению к другим валютам.

Пример: Япония, которая достаточно регулярно проводит валютные интервенции, в основном с целью уменьшения курса йены. Последний пример: валютная интервенция в ответ на сильный рост йены совместно со странами G7 18 марта, когда курс йены в течение считанных минут опустился по отношению к доллару, евро и другим основным валютам на 3,5% и больше процентов. Причина - почему это делает банк Японии? Высокий курс йены отрицательно сказывается на конкурентноспособности японских товаров.

Валютная интервенция может быть стерилизованной или нестерилизованной. Стерилизованная интервенция требует компенсировать изменение денежной базы путем покупки или продажи активов (чаще всего государственных облигаций), в то время как нестерилизованная интервенция этого не требует. Нестерилизованная интервенция имеет больше шансов достичь заданных целей.

Китай также очень внимательно следит за обменным курсом между юанем и корзиной определенных иностранных валют и в случае необходимости проводит валютные интервенции.

Федеральный Резерв США имеет в своем распоряжении три основных инструмента проведения монетарной политики: изменение сроков и условий кредитования крупных финансовых институтов через discount window (дисконтное окно), регулирование ставки по резервным требованиям и операции на открытом рынке . Федрезерв США практически не использует изменение резервных требований при проведении монетарной политики, в отличие от, скажем, Китая, который за последний год уже восемь раз повышал резервные требования.Ставка по резервным требованиям, устанавливаемая Федрезервом США для крупных финансовых институтов, равна 10% и не меняется в течение долгого времени.

Операции на открытом рынке являются главным инструментом проведения монетарной политики. Регулируя с их помощью уровень резервов в банковской системе Федрезерв может таким образом влиять на денежное обращение и на краткосрочные процентные ставки.

Исполнительным органом проведения монетарной политики Федрезерва является Комитет по открытым рынкам (ФОМС), который собирается через каждые 6-8 недель. Он делегирует свое полномочие по проведению операций на открытом рынке менеджеру SOMA (System Open Market Account) – системного счета операций на открытом рынке Федрезерва США. Менеджер SOMA функционирует на базе Федерального Резервного Банка Нью-Йорка. Полномочие менеджеру SOMA подтверждается в минутках первого заседания ФОМС каждого года.

SOMA менеджер ответственен за персонал трейдингдеска (Trading Desk) – подразделения в составе Федерального Резервного Банка Нью-Йорка, которое непосредственно осуществляет ВСЕ операции Федрезерва на открытом рынке.

После каждого заседания ФОМС выдается директива менеджеру SOMA, указывающая на подходы в проведении монетарной политики, которые ФРС считает необходимыми на период между заседаниями.

Сайт ФРБ Нью-Йорка публикует много полезной информации по поводу операций на открытом рынке.

http://www.newyorkfed.org/markets/soma/sysopen_accholdings.html - страничка SOMA на сайте ФРБ Нью-Йорка: здесь еженедельно по средам публикуются активы Федрезерва США

http://www.newyorkfed.org/markets/tot_operation_schedule.html# - здесь публикуется расписание покупок казначейских бумаг, проводимом ФРБ НЬю_Йорка

Федеральный резерв осуществляет операции на открытом рынке через первичных дилеров – дилеров по государственным облигациям, которые имеют установленные определенным образом формальные отношения с Федрезервом и Казначейством США.

Список первичных дилеров можно посмотреть здесь:

Ставка по фондам является беззалоговой ставкой кредитования, используемой между банками (федеральные фонды). Подобная структура подразумевает наличие у первичного дилера счета в клиринговой организации (депозитарного института). Когда Федрезерв отправляет или получает фонды с дилерского счета, эта операция увеличивает или уменьшает резервы в банковской системе.

Через корректировку резервных счетов банков, операции на открытом рынке влияют на ставку по федеральным фондам – процентную ставку, по которой депозитарные институты берут необеспеченные займы друг у друга в овернайт со счетов резервных фондов.

Когда Федрезерв отправляет или получает фонды с дилерских счетов на их счета в клиринговых банках, эта операция увеличивает или уменьшает резервы в банковской системе. Банки занимает резервы из федеральных фондов для того, чтобы отвечать требованиям, установленным Федрезервом, и обеспечить адекватные балансы на счетах в Федрезерве, необходимые для осуществления расчетов и электронных платежей, которые Федрезерв проводит по их пожеланию. Изменения в федеральных фондах часто имеют важное воздействие на другие краткосрочные процентные ставки.

Вот как описана работа трейдингдеска на сайте ФРБ Нью-Йорка:

Персонал трейдингдеска начинает каждый рабочий день с получения информации о рыночных событиях из большого числа источников. Трейдеры Федрезерва обсуждают с первичными дилерами, как, возможно, будет протекать день на рынке ценных бумаг и как будет разворачиваться ситуация с финансированием позиций по бумагом праймдилеров в этот день. Персонал трейдингдеска также проводит переговоры с большим количеством банков о резервных требованиях и планах, как им соответствовать, а также с брокерами федеральных фондов об их действиях на рынке. Собираются данные о банковских резервах за предыдущий день и делаются проектировки факторов, которые будут влиять на резервы банков в будущие дни. Персонал трейдингдеска также получает информацию от казначейства об их балансе в Федеральной резервной системе и содействует Казначейству в управлении его балансом и счетами казначейства в коммерческих банках.

Вслед за обсуждением с казначейством, прогнозы резервов завершаются. Затем после изучения всех информации, собранной из различных источников, персонал трейдингдеска составляет план действий на день.

План затем рассматривается вместе с заинтересованными сторонами во время конференцколла, проводимого каждое утро. В это время также рассматриваются условия, существующие на финансовых рынках.

Вслед за конференцколлом трейдингдеск проводит запланированные операции на открытом рынке. Он инициирует их через электронную аукционную систему, называемую FedTrade, приглашая дилеров передавать запланированные биды или оффера.

Для операций репо это объявление устанавливает время закрытия аукциона, тип репо (прямой или обратный) и условия операции, но не определяет их объем. Объем операций объявлется позже: после того, как операция завершится. Предложения дилеров оцениваются на конкурентной основе. Обычно праймдилерам дается 10 минут на передачу предложений; о результатах сообщается через минуту после завершения аукциона. Результаты аукциона немедленно передаются на вебсайт банка и в информационные службы.

Аукционы по непосредственным закупкам ценных бумаг в портфель SOMA обычно назначаются на позднее утро и следуют похожей на операции репо процедуре. Объявление содержит диапазон сроков погашений для бумаг, которые Федрезерв рассматривает для покупки, а также перечень серий казначейских облигаций, исключенных из операции. Аукцион считается открытым в течение примерно 30 минут. Дилеры устанавливают биды по бумагам, а дилердеск сравнивает относительное богатство предложений по бумагам, принимая наиболее выгодные ставки из преданных предложений.

Таким образом праймдилеры работают в очень тесном контакте с ФРБ Нью-Йорка и фактически обладают эксклюзивной инсайдерской информацией о ситуации в денежной системе и планируемых действиях монетарных властей, недоступной другим участникам рынка, которая позволяет им получать прибыль из будущих действий Федрезерва. Встречаясь между собой регулярно, праймдилеры фактически создали единый картель и имеют идеальные возможности для манипулирования рынками. Это следует из описания механизма работы дилердеска на официальном сайте ФРБ Нью-Йорка.

Очень важный вопрос: является ли количественное смягчение печатанием денег? Операции на открытом рынке проводятся электронно путем увеличения или уменьшения денег на резервных счетах в центральном банке. Таким образом, это не требует в буквальном смысле печатания новых денег. Однако, если банку потребуются банкноты, то центральному банку придется их напечатать и выдать взамен списания денег на электронном счете.

Бен Бернанке лукавит, когда утверждает, что количественное смягчение не увеличивает денежную базу.

На рисунке показано схематически, как работает количественное смягчение

1. Федрезерв создает деньги и кредитует ими свой собственный счет

2. Фед использует деньги, чтобы купить на них казначейские облигации США у дилеров, подобных Citigroup и GP Morgan

3. Покупки ценных бумаг Федрезервом ведут к вбросу денег в финансовую систему. Так как процентные ставки отражают стоимость денег, они могут упасть, когда больше денег становится доступными в системе

4. Низкие процентные ставки стимулируют потребителей и бизнес тратить деньги, стимулируя экономику

Риск: Много денег в системе на то же количество товаров – это может вести к инфляции

Риск: банки все-же отказываются давать кредиты, опасаясь нестабильной экономики

В действительности: Процентные ставки выросли с того момента, как программа началась. Но некоторые аналитики могут сказать, что процентные ставки были бы еще выше, если бы Фед не предпринял мер.

Статья в New-York Times дает представление о том, как выглядит дилердеск ФРБ Нью-Йорка.

В этой скромной комнате на девятом этаже здания ФРБ Нью-Йорка непосредственно осуществляется программа количественного смягчения QE2. Сейчас это происходит практически ежедневно.

Пятеро человек, которые здесь работают, управляют активами примерно на 2,5 трлн. долларов !!!

Реальная работа совершается тремя трейдерами, которые во время проведения операций обозначаются как трейдер один, трейдер два и трейдер три. Они сидят за длинным столом напротив стены, на которой размещено 7 мониторов.У них нет никакого специального программного обеспечения, нет даже монитора Блумберг, кроме специальной программы, которая вычисляет «настоящую стоимость» покупаемых казначейских бумаг. Когда монитор высвечивает переданные предложения со стороны банков, программа сравнивает их с рыночными ценами и дает предложения о покупке. Окончательный выбор осуществляют трейдеры.

В этот день трейдером один выступает 26-летняя Tiffany Wilding, - пишет New-York Times . Она просматривает поток офферов и цены, принятые в конечном счете алгоритмом специальной программы. 29-летний Blake Gwinn проверяет принятые ею решения. Третий трейдер, 29-летний James White готов продублировать работу на случай отказа компьютера.

Все это время Mr. Frost стоит позади своих коллег, готовый вмешаться – и даже отменить покупки Федрезервом – в случае любых проблем. Мы ищем возможности получить лучшую цену для налогоплательщика, - говорит Фрост, - это наша главная задача.

Louis V. Crandall, шеф-экономист исследовательской фирмы Wrightson, считает, что фирмы на Уоллстрит, торгующие казначейскими бумагами США, благодаря QE2 поставлены в очень выгодные условия и получают хорошие комиссионные при операциях POMO.

Покупатель на 100 млрд. долларов в месяц всегда вынужден платить высокие цены. Такого не может быть, что если известно, что вы будете покупать на 100 млрд. долларов в месяц, вы получите хорошую цену...

Многие трейдеры еще в 2009 году обратили внимание на непосредственную связь между проведением POMO и ростом рынка акций. В дни POMO рынка растут гораздо чаще, чем в дни когда POMO не проводятся. Мне встречались статьи, которые проводили достаточно убедительный статистический анализ, подтверждающий этот факт.

Следует обратить внимание на один полезный индикатор «готовности к риску», связанный с POMO.

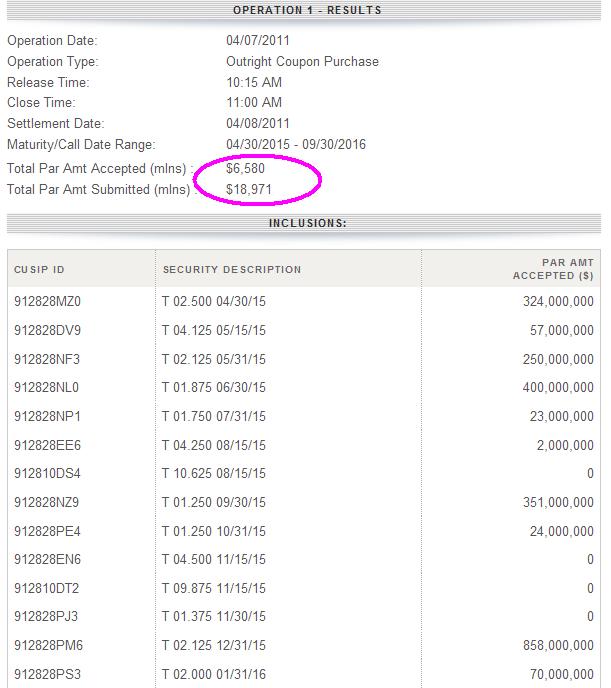

Это соотношение Submitted to Accepted ( соотношение переданных заявок на покупку к акцептованным).

На этот эффект обратил внимание Джон Лохман: «Общий рыночный эффект в дни POMO ( акции и доходности облигаций растут по сравнению с с днями, когда POMO нет) может быть сформулирован следующим образом:

Если соотношение submitted/accepted мало, т.е. предложение ценных бумаг невелико, то в такие дни рынки очень часто закрываются в положительной зоне. Возникает POMO-эффект. Если submitted/accepted большой – предложение бумаг велико, что говорит о потребности праймбанков в денежных средствах – в такие дни рынок выглядит гораздо слабее.

Таким образом, посмотрев в 11 часов здесь, как завершилась операция POMO, вы можете прогнозировать, как завершится торговый день. Разумеется, что эффект Submitted to Accepted проявлялся сильнее в те периоды, когда POMO проводились два раза в неделю, а не ежедневно.

Комментарии отключены.