|

|

|

🐹Лента. 🥜Увеличил историю и бросились в глаза вершины современности. Получилось отличное сопративлений. 🥜Прошу биржевого бога дать на ней реакцию и не утаскивать бумагу выше!) И по биржевой логике это было бы правильно, дать поиск баланса после таких прыжков!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ГлобалТранс. 🥜Продолжаю работать в канале. Цена с верхней части пришла в середину. Тут может образоваться новая локальная формация, по этой причине восстановил половину. 🥜Вторую половину готов восстановить при уходе цены в нижнюю часть канала. Ну а далее по прошлой схеме! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания «Россети Московский регион» раскрыла консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... Общая выручка компании увеличилась на 14,8%, составив 229,3 млрд руб. При этом выручка от передачи электроэнергии выросла на 12,1% на фоне увеличения среднего расчетного тарифа на 10,8% и полезного отпуска электроэнергии - на 1,1%. Доходы от услуг по технологическому присоединению составили 22,1 млрд руб., увеличившись на 69,3%. Величина прочих операционных доходов возросла почти вдвое до 14,5 млрд руб. вследствие существенного роста доходов от компенсации потерь в связи с ликвидацией электросетевого имущества, а также прочих доходов. Операционные расходы компании увеличились на 11,0%, составив 208,7 млрд руб., на фоне роста затрат на передачу электроэнергии, занимающих весомую долю в структуре себестоимости, на 10,3% до 86,2 млрд руб., а также увеличения расходов на выплату заработной платы до 31,1 млрд руб. (+20,4%). Помимо этого значимое влияние на динамику расходов оказало начисление обесценения основных средств, нематериальных активов и активов в форме прав пользования в размере 15,6 млрд руб. против 22,7 млрд руб., начисленных годом ранее. В то же время компания отразила оценочные резервы на сумму 3,3 млрд руб. против их роспуска в прошлом году в размере 6,2 млрд руб. Как отмечается в отчетности, компания создала их по причине негативного итога судебных разбирательств, связанных с разногласиями по объемам переданной электроэнергии в части оказания услуг по передаче электроэнергии и затрат на электроэнергию, приобретаемую в целях компенсации потерь. В итоге операционная прибыль компании увеличилась на 82,3%, составив 35,1 млрд руб. Финансовые доходы компании сократились на 37,6% до 855 млн руб. на фоне снижения остатков свободных денежных средств; аналогичную динамику показали и финансовые расходы, составившие 1,8 млрд руб. на фоне сокращения долговой нагрузки. В итоге чистая прибыль компании продемонстрировала почти двукратный рост, составив 26,3 млрд руб. По итогам вышедшей отчетности и обновленной инвестиционной программы мы повысили выручку компании за счет увеличения прочих доходов. Прибыль возросла на фоне увеличения финансовых доходов, а также снижения прогнозного размера списаний. В результате потенциальная доходность акций компании несколько увеличилась. См. таблицу: https://bf.arsagera.ru/energeticheskie_sbytovye... В настоящий момент акции компании торгуются с P/BV 2024 около 0,3 и продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

💡Белон. 🥜Продолжает отлично технически смотреться бумага. Ранее это я уже отмечал. А сейчас стабилизация подразраслась и добавил стандартную цель внутри этой стабилизации для любителей быстрых сделок и непосед. 🥜Стандартная доходность стабилизации 2,5-3%. Цена на её лоях и это выглядит соблазнительно!) 🥜Кто-то скажет, да чего эти 2%. Но ведь мы не знаем сколько будет жить эта стабилизация, может дней 20-30, а это уже совсем другой интерес!) А так вариантов уйма, осталось определиться, кому что интересно и кому что нужно! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Европлан. IPO. 🥜И так Друзья, вчера хайпа ещё поприбавилось в инфопространстве. Ещё несколько крупных каналов решили поучаствовать в размещении, но опять же, взгляд у всех осторожный! Была информация, что книга переподписана в 4 раза, достоверности этой информации я не знаю, так же ещё было время для увеличения желающих. По планке на старте торгов вновь есть сомнения! 🥜И так, как действую я! Шёл изначально со спекулятивными целями от этого и буду плясать. В 15:00-15:10 аукцион открытия. Надо обязательно в это время быть в стакане. Он даст определённую информацию к чему готовится. Если скопится огромное, ну просто огромное количество заявок на покупку по верхней ценовой границе и количество заявок будет расти, то можно будет предположить с большой долей вероятности, что будет планка с открытия. 🥜Если свежих покупателей будет не ахти много, то надо будет держать руку на пульсе и возможно даже часть спекуля выставить на продажу по верхам аукциона, но опять, это надо смотреть. Далее в 15:10 открываются торги, если нет планки, а будет лишь задёрг 10/15/20%, не важно и если вижу слабость, крою позу по рынку. Тут советую в терминале выставить заявку за ранее и не высоко, если нет функции по рынку, но не давать приказ, а ждать и если началась слабость, жать на кнопку. Не бойтесь что вас закроет ниже, вас закроет по лучшей цене на рынке. (Пример. Выставили например 930 и не нажимаете, бумага открылась по 1000 и вдруг началась слабость 990, 980, 970. Жмёте и вас закроет у 970р. Таким образом вы экономите время. Если вы новичок, то вы меня поймёте, когда будете вводить 1000, нажали, не исполнилось, так как цена уже 980. Пишите 980, смотрите а там 970, пишите 960, а там 940. У кого есть функция по рынку, то хорошо. А так собрались в момент валотильности продать на 1000, ну и вбейте 950 и жмите. Брокер вам напишет, что заявка по 950 исполнена, не пугайтесь, раскройте её и увидите цену продажи близкую к 1000 или вообще по 1000 или даже выше 1000.). 🥜Если будет планка, то стоп под уровень и если в течении дня бумага с планки не слетит, то уже в понедельник опубликую план действий дальше! 🥜А что касается дальнейших планов, то если реализуется сценарий с фиксацией после задёрга. То есть планы по ниже взять позу в долгосрочный портфель и открыться в среднесрочной спекуляции. Но это уже после фиксации той позы, что дадут сегодня. Вариант получить лося с открытия не рассматриваю!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

На сегодня склады эмитента расположены в пяти городах России: в Новосибирске, Москве, Владивостоке, Краснодаре и Омске. Для повышения эффективности и сокращения затрат «СЕЛЛ-Сервис» отказывает от услуг ответственного хранения, рассматривая варианты с меньшими издержками: аренду или покупку помещений. При этом максимальная вместимость сокращена не будет. «СЕЛЛ-Сервис» арендовал склад в Новосибирске площадью около 1 350 кв. метров. Ранее компания отказалась от услуг ответственного хранения в городе, а в феврале съедет с небольшого арендуемого склада, расположенного по адресу нахождения офиса. Предпринятые действия позволят повысить качество хранения и скорость обработки грузов, а также в среднесрочной перспективе снизят издержки на хранение единицы продукции. Для нового склада были закуплены стеллажи и спецтехника. В результате вместимость помещения составит 1 000 паллетомест — ориентировочно 650-750 тонн, а при использовании проходов повысится еще на 40%. Дополнительны эмитент планирует открыть склад в Москве с целью снижения издержек на единицу продукции, а также для повышения качества обработки и хранения грузов. Помещение будет либо приобретено в собственность, либо арендовано. Поскольку услуги ответственного хранения в Москве достигли высоких значений, было целесообразно выделить средства для развития собственного или арендуемого на долгосрочной основе помещения. Напомним, что в 2023 году ООО «СЕЛЛ-Сервис» открыло склады в городе Артем (Дальний Восток) и в Омске. Как отмечают представители компании отгрузки с дальневосточного помещения растут, но не очень быстрыми темпами. Сейчас 25 клиентов из Приморского, Хабаровского, Камчатского краев, а также Магаданской, Сахалинской и Амурской областей получают отгрузки со склада. В планах — расширение клиентской базы в дальневосточном регионе. Омский склад работает с клиентами направления HoReCa, его отгрузки демонстрируют явную позитивную динамику. Продажи товаров предприятиям составляют 2 млн руб. ежемесячно, продукты реализуются 30 предприятиям.

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🚘 LEAS - Мосбиржа включит акции Лизинговой компания "Европлан" в котировальный список Первого уровня. ▶️Аукцион открытия в 15:00. Открытие торгов в 15:10. 🇷🇺 AGRO - ГОСА Русагро. В повестке вопрос о выплате дивидендов (рекомендация СД – не распределять прибыль в качестве дивидендов за 2023 г.) 🥜Друзья, вот и пятница. Торговая неделя пролетела быстро, а вот рабочая думал никогда не кончится. Неделя выдалась крутой, хоть многие и ожидали обвала или пролива в начале недели, но только не Хомяк!) 🥜Венцом недели у нас будет очередное ipo, по причине которого большая часть рынка скисла, оставив рынок без большей части спекулятивной ликвидности, шевелившей львиную долю бумаг. По этой причине и сегодня на рынке будет низкая волатильность за исключением нескольких белых или черных ворон! 🥜Ну и внимание большинства участников рынка конечно будет привлечено к этому событию. А уже после открытия, часть кэша начнёт возвращаться в часть бумаг, так как спекулянты будут фиксить свои позиции. Так же не задействованные суммы тоже будут возвращаться в рынок. И уже в понедельник рынок вернётся к обычной жизни! 🥜Что касается торговли, тут я не исключение, сам жду ipo, мысли опубликую в следующем посте. Приглядываю за АФК Системой и Северсталью с целью фиксации. Для восстановления буду поглядывать за КарМаней и ВХЗ. Особо нового покупать ничего не планировал, разве что на интересном факте, например проливе любимой бумажки. Ну а технически интересны всё теже завсегдатые нашего клуба! Сегодня выделю НПО Науку, Науку-Связь и Белон! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

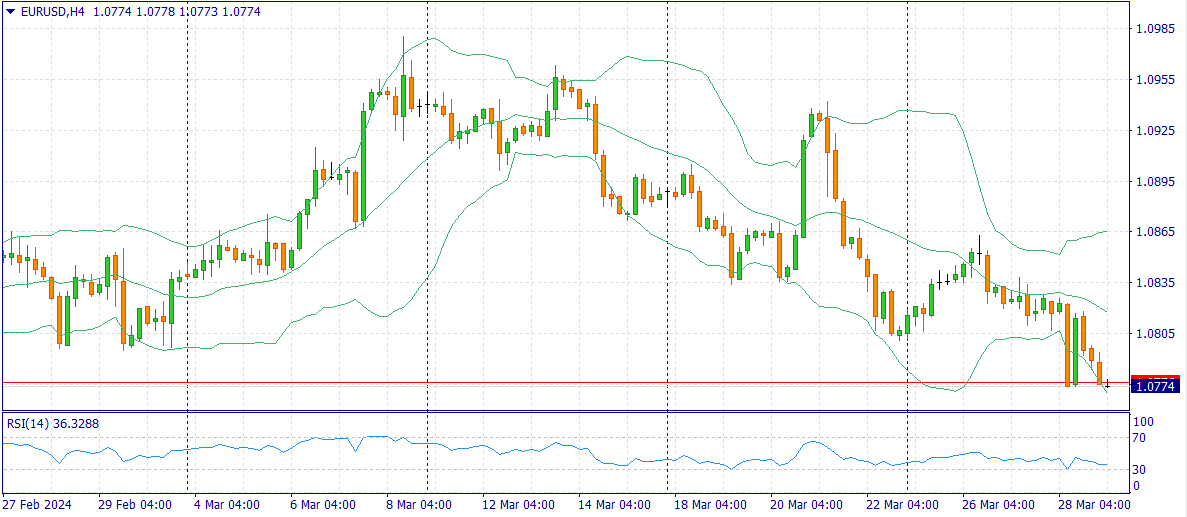

Событие, на которое следует обратить внимание сегодня: 14:30 МСК. USD - Основной индекс расходов на личное потребление 17:30 МСК. USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью EURUSD:

Пара EUR/USD продолжает снижаться четвертый день подряд, что обусловлено укреплением доллара США (USD) под влиянием ястребиных настроений на рынке, связанных с Федеральной резервной системой (ФРС) и ожиданиями продолжительного повышения процентных ставок. Этот сдвиг в настроениях поддерживается недавними сильными экономическими показателями из Соединенных Штатов (США). Пара EUR/USD снижается до отметки 1,0775 во время азиатских торгов в пятницу. Комментарии главы ФРС Кристофера Уоллера в среду намекнули на возможную отсрочку снижения процентных ставок, учитывая сильные данные по инфляции. Теперь инвесторы ожидают выхода в пятницу отчета по расходам на личное потребление (PCE) в США, который служит предпочтительным показателем инфляции для ФРС, чтобы получить дополнительные сведения и рекомендации. В четвертом квартале 2023 года валовой внутренний продукт (ВВП) США в годовом исчислении вырос на 3,4 %, превзойдя ожидания рынка, который ожидал, что рост останется неизменным - 3,2 %. Индекс цен валового внутреннего продукта США не изменился и вырос на 1,7 %, что совпало с ожиданиями на IV квартал. Евро столкнулся с трудностями после высказываний главы Европейского центрального банка (ЕЦБ) Франсуа Виллеруа. Виллеруа отметил быстрое снижение базовой инфляции, хотя она и остается высокой. Он предположил, что цель ЕЦБ по инфляции в 2% достижима, но предупредил об увеличении рисков снижения, если ЕЦБ воздержится от снижения ставок. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен. Больше аналитической информации Вы можете найти на нашем сайте

|

|

Вчера среди трейдеров пары usd/jpy случился переполох: стало известно, что японский Центробанк, Минфин, а также Агентство финансовых услуг решили провести трехсторонние переговоры, после того как цена достигла отметки 151,98, обновив 34-летний максимум. В воздухе запахло жареным, так как в прошлом и позапрошлых годах именно эта ценовая область стала триггером для проведения валютной интервенции. На рынке поползли слухи о том, что вышеупомянутые переговоры трёх ведомств завершатся соответствующим решением. Реагируя на эти слухи, пара usd/jpy буквально за час снизилась почти на 100 пунктов, к основанию 151-й фигуры. Тем более что заместитель министра финансов по международным делам Масато Канда анонсировал брифинг по итогам экстренного совещания. Рынок застыл в ожидании громких событий, но эти ожидания носили явно завышенный характер. Главный валютный дипломат Масато Канда по сути озвучил «последнее японское предупреждение», заявив о том, что власти готовы реагировать на сложившуюся ситуацию на валютном рынке. По его словам, он не исключает никаких шагов в ответ на беспорядочные движения валютных курсов. При этом девальвацию иены он называл спекулятивной и безосновательной. «Это отнюдь не умеренные ценовые движения. Колебания usd/jpy на 4% всего за две недели не обоснованы фундаментальными факторами», - сказал Канда. Но дальше слов дело не пошло. Японские власти дали понять, что очень обеспокоены сложившейся ситуацией и готовы к решительным действиям, однако к самим действиям они перейти (пока что) не готовы. Другими словами, вместо валютной интервенции японский Минфин провёл вербальную. В определённых ситуациях подобные шаги действительно имеют действенный эффект: трейдеры прислушиваются к угрозам и принимают соответствующие торговые решения. То есть теоретически иена могла значительно укрепиться на фоне рыночного перепозиционирования. Но этого не произошло. Пара usd/jpy отступила от 34-летнего ценового максимума 151,98 и обновила локальный (5-дневный) лоу на отметке 151,04. На этом южный импульс иссяк: вербальные интервенции главного валютного дипломата Японии не смогли даже вытолкнуть пару в область 150-й фигуры. О переломе тренда и говорить не приходится. Можно сказать, что японские власти лишь отпугнули покупателей usd/jpy от 152-го ценового уровня, но не смогли решить проблему в целом. О чем это говорит? Прежде всего о том, что риски проведения валютной интервенции ещё больше возросли. Здесь также стоит напомнить, что 600-пунктный резкий взлёт usd/jpy, наблюдавшийся в этом месяце, произошел после объявления итогов мартовского заседания Банка Японии. Несмотря на то что регулятор принял формально ястребиное решение, трейдеры в большинстве своём интерпретировали его противоположным образом. Тональность сопроводительного заявления, риторика главы ЦБ Кадзуо Уэда свидетельствуют о том, что Банк Японии будет двигаться к дальнейшей нормализации политики очень и очень медленно. По мнению ряда аналитиков, следующий шаг в сторону повышения ставки регулятор сделает не раньше весны 2025 года, когда станут известны итоги следующего «шунто» (ежегодные переговоры между профсоюзами и работодателями о повышении заработной платы). При этом глава японского Центробанка по итогам заседания допустил еще одно повышение ставки уже в этом году (в случае ускорения инфляции), однако рынок проигнорировал эту ремарку. Как и проигнорировал последний инфляционный отчёт, который, собственно, отразил ускорение инфляции. Напомню, что общий индекс потребительских цен в Японии вырос в феврале до 2,8% после снижения в январе до 2,2%. Это самый сильный темп роста с ноября прошлого года. При этом на протяжении предшествующих трех месяцев этот показатель последовательно снижался. Базовый индекс, без учёта цен на свежие продукты питания (ключевой индикатор, отслеживаемый Банком Японии), также ускорился – до 2,8% после снижения до 2,0%. Данный показатель аналогичным образом снижался в течение трех месяцев, но в феврале обновил максимум с октября прошлого года. Казалось бы – на фоне такого результата и вышеуказанной риторики главы японского ЦБ трейдеры usd/jpy должны были отыграть назад, организовав по крайней мере коррекционный откат. Но нет – пара все равно продолжала набирать обороты и в итоге достигла ценового максимума, который был недосягаем с 1990 года. Вчерашние вербальные интервенции также ни к чему не привели. Пара на некоторое время залегла в дрейф, но сегодня снова стала постепенно расти: на данный момент цена находится на отметке 151,50. Всё это говорит о том, что рано или поздно японские власти перейдут от слов к делу – но уже без предварительных совещаний и предупреждений. Вероятно, это случится тогда, когда пара преодолеет таргет 152,00 и закрепится над этим уровнем. Таким образом, на мой взгляд, лонги по паре категорически противопоказаны, несмотря на то что в пользу длинных позиций говорит и «техника», и «фундамент». Слишком велик риск. При приближении к границам 152-й фигуры целесообразно рассмотреть короткие позиции, так как трейдеры в любом случае вернутся с небес на землю: либо в добровольном порядке (фиксация прибыли), либо в принудительном (валютная интервенция).

|

|

💡Россети Урал. 🥜Пока на бирже на мой взгляд ничего особо интересного не происходит, давайте рассмотрим среднесрочную идею под июньский дивидендный триггер. 🥜Ранее я брал под подобную идею Россети Центр и Приволжье на половину лимита по позиции, позиция даёт сейчас +3% и если я буду уверен, что она в безопасной зоне, то второй половиной зайду сюда, если конечно она к этому моменту вдруг не вырастет!) 🥜Компания платит хорошие дивы. Этот год по отчёту отличный и вариант со сладким дивидендом присутствует. Да её разгоняли ранее, это не хорошо, но и слили уже прилично! Будут ли её разгонять под див? Ну тут трудно себе представить, что бы на РФ рынке под див кого-то не разгоняли!) 🥜Сейчас в бумаге идёт стабилизация, что даёт возможность и спекулятивно в ней поработать. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|