|

|

|

Рентабельность под давлением низких ставок фрахта Группа ДВМП раскрыла консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/dalnevostochnoe_morskoe_... В отчетном периоде консолидированная выручка компании увеличилась на 5,8%, составив 172 млрд руб., на фоне увеличения доходов во всех ключевых дивизионах Группы. Обратимся к анализу ключевых показателей в разрезе операционных сегментов. Выручка морского дивизиона выросла почти вдвое до 14,9 млрд руб. на фоне пополнения флота новыми кораблями, открытия новых маршрутов и увеличения объемов перевозки, несмотря на снижение фрахтовых ставок. Операционный результат сегмента вырос почти в три раза и составил 9,0 млрд руб. на фоне роста рентабельности морских перевозок с 42,6% до 60,6%. Увеличение доходов (+6,9%) и прибыли (+0,9%) показал портовый дивизион на фоне увеличения контейнерного грузооборота (+11,8%). Рентабельность дивизиона при этом сократилась на 3,5 п.п. до 59,1%. Выручка линейно-логистического дивизиона выросла на 5,5%, составив 146,6 млрд руб., вследствие увеличения объемов интермодальных перевозок (23,3%), а также объемов перевозок морскими внешнеторговыми сервисами (+22,5%), частично нивелированного снижением арендных ставок. В то же время операционные и административные расходы увеличились большими темпами по отношению к доходам сегмента (+37,7%) и составили 124,4 млрд руб. В итоге операционные доходы сегмента упали более чем вдвое до 22,3 млрд руб. за счет снижения операционной рентабельности с 35,0% до 15,2%. Выручка железнодорожного дивизиона также показала рост на 28,6% до 8,9 млрд руб. на фоне продолжения обновления и пополнения парка фитинговых платформ. Операционный результат сегмента увеличился на 22,9% и составил 4,5 млрд руб. В итоге консолидированная прибыль от операционной деятельности составила 50,4 млрд руб., сократившись на 28,3%, вслед за снижением совокупной операционной рентабельности на 13,9 п.п. В блоке финансовых статей отметим положительные курсовые разницы в размере 8,5 млрд руб. против отрицательного значения, составившего 2,5 млрд руб. в 2022 г. На обслуживание своего долга, составляющего 26,5 млрд руб., компания потратила 4,7 млрд руб. Еще около 1,4 млрд руб. прибыли компания признала в качестве восстановления ранее обесцененной балансовой стоимости своего флота. В итоге ДМВП продемонстрировало небольшое снижение чистой прибыли, составившей 37,7 млрд руб. (-2,4%). Компания продолжает вкладывать средства в приобретение контейнеров и развитие собственного флота: в состав транспортного флота принято восемь новых судов для развития каботажных и внешнеторговых перевозок. Контейнерный парк увеличен на 22% и достиг рекордного показателя в 101 751 единиц. Парк фитинговых платформ увеличен на 25% и достиг рекордного показателя в 13 018 единиц. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей на ближайшие годы на фоне ожидаемого снижения операционной рентабельности ключевого линейно-логистического дивизиона, связанного с падением фрахтовых ставок и повышенных операционных расходов, частично компенсированных объемом перевозок и грузооборота через порты Дальнего Востока. В результате всех изменений потенциальная доходность акций ДВМП несколько сократилась. См. таблицу: https://bf.arsagera.ru/dalnevostochnoe_morskoe_... На данный момент акции ДВМП торгуются с P/BV 2024 около 1,4 и пока продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Московский кредитный банк раскрыл консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... Процентные доходы банка составили 421,1 млрд руб., продемонстрировав рост на 40,7% на фоне существенного роста кредитного портфеля, а также увеличения прочих процентных доходов. Процентные расходы возросли на 27,7%, составив 304,9 млрд руб. на фоне увеличения стоимости фондирования. В итоге чистые процентные доходы в отчетном периоде составили 116,2 млрд руб.,увеличившись почти вдвое относительно аналогичного периода предыдущего года. Маржинальность банковского бизнеса существенно улучшилась - чистая процентная маржа продолжила расти и составила 2,8%, прежде всего, благодаря оптимизации структуры фондирования и увеличению доли корпоративных кредитов с плавающей ставкой. Чистые комиссионные доходы увеличились на 30,7%, составив 16,6 млрд руб. на фоне развития транзакционного бизнеса, в первую очередь, роста комиссий за выдачу гарантий и открытие аккредитивов. Помимо этого отметим, получение убытка от операций с ценными бумагами в размере 8,3 млрд руб. В результате операционные доходы до вычета резервов достигли 137,7 млрд руб., что вдвое выше результата 2022 г. На фоне некоторого снижения отчислений на резервирование под кредитные убытки по долговым финансовым активам показатель стоимость риска сократился до 1,0%, а размер операционных доходов после вычета резервов составил 113,5 млрд руб. Операционные расходы составили 40,3 млрд руб., увеличившись на 14,5% за счет роста расходов на персонал и административных расходов. Банк демонстрирует высокий уровень операционной эффективности: соотношение операционных расходов и доходов в отчетном периоде составило 28,6%. В итоге чистая прибыль банка достигла 59,8 млрд руб., увеличившись в 8 раз. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... По линии балансовых показателей отметим увеличение кредитного портфеля на 27,3% до 2 349,9 млрд руб., при этом доля корпоративного бизнеса в совокупном кредитном портфеле составила 91,4%, на розничный портфель приходилось 8,6%. Корпоративный кредитный портфель после вычета резервов увеличился с начала 2023 года на 30,4% до 2 149,3 млрд руб. на фоне ожидания роста процентных ставок. Розничный кредитный портфель с начала отчетного года увеличился на 1,9% и составил 200,6 млрд руб. Объем средств клиентов рос чуть меньшими темпами темпами и составил 2 861,1 млрд руб. (+19,8%). Рост депозитной базы произошел преимущественно за счет активного притока средств корпоративных клиентов, которые по итогам отчетного периода увеличились на 15,7%, достигнув 2 075,6 млрд рублей, или 73,0% совокупных депозитов на фоне притока новых клиентов. Средства розничных клиентов прибавили 32,2% и составили 785,5 млрд руб. Соотношение чистых кредитов и депозитов составило 82,1%, незначительно увеличившись с начала года. По итогам вышедшей отчетности мы повысили прогноз чистых процентных доходов банка, отразив ускоренные темпы роста кредитного портфеля, а также понизили размер операционных расходов на фоне высокого уровня операционной эффективности банка. В результате потенциальная доходность акций банка возросла. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... На данный момент акции МКБ торгуются исходя из P/BV 2024 около 0,7 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹ФиксПрайс. 🥜Ранее я закрывался чутка с опозданием. Рынок не нравился, да и ложный пробой тоже. Да возможно он тут не при чём, но он помог сделать выбор и выбор был верным. По факту он отработал. 🥜Сейчас есть ощущение, что снижение захлёбывается, к тому же тут есть поддержка, так что решил перезайти. 🥜Если слабость продолжится, то вернусь к бумаге под трёхсот рублями! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👍РусАгро. 🥜Да неделя не простая, но ничего есть и светлые моменты. Сегодня уже успели отработать вчерашние покупки в ВХЗ и Науке-Связи. Но есть ещё и идея с прошлой недели! 🥜Я заходил посидеть, выходить не планирую, но в моменте всё получилось очень красиво и своевременно!) Кто заходил, дайте реакцию! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

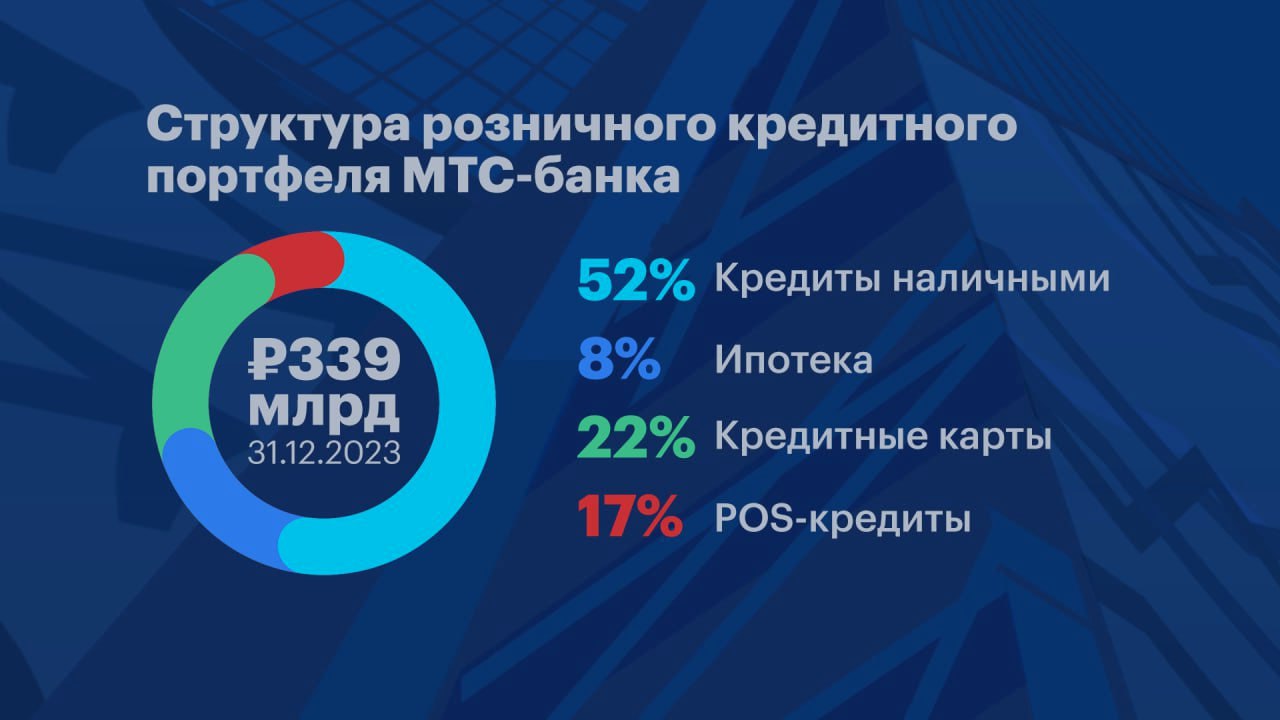

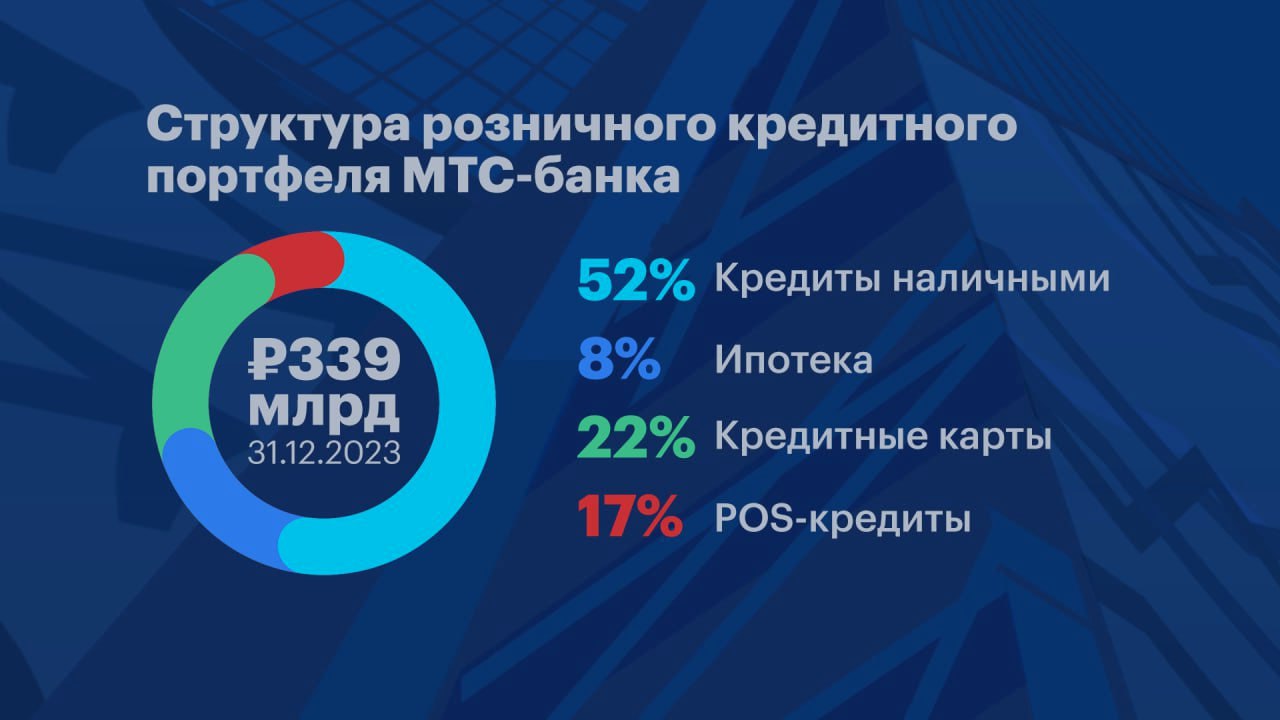

МТС банк у нас выходит на IPO. Давайте взглняем на его показатели. По показателям у нас следующая картина👀: ✔️МТС банк занимает первое место на рынке POS‑кредитования (кредиты на покупки онлайн и в торговых точках) и входит в топ-10 крупнейших банков по величине портфелей кредитных карт и кредитов наличными; ✔️Среднегодовой рост кредитного портфеля за последние три года — 39%; ✔️Совокупный средний прирост капитала (CAGR) с 2018 по 2023 год — 32% в год, прирост чистой прибыли — 83% в год; ✔️Одно из лучших на рынке отношений операционных расходов к доходам (31% в 2023 году по сравнению с 35% в 2022-м); ✔️По итогам 2023 года МТС Банк заработал ₽12,5 млрд чистой прибыли, что соответствует рентабельности капитала около 20%. Согласно ожиданиям менеджмента, «в среднесрочной перспективе кредитный портфель банка может удвоиться, а прибыль — утроиться»; ✔️По данным банка, его активная клиентская база на конец 2023 года составляет 3,8 млн клиентов; Видим, что банк показывает неплохие финансовые и нефинансовые показатели, плюсом он входит в сеть МТС, что даёт ему преимущество среди конкурентов. На счёт дивидендов чёткой информации не нашёл, но, если их выплаты планируются, то это ещё один плюс в копилочку компании. Подытожим. Интересная компания, но не новый бизнес на нашем рынке. Будет ли данный банк интереснее того же сбера? - большой вопрос. Но, если будут периодические выплаты дивидендов и компания покажет свою устойчивость, то как дополнительный дивидендный актив в копилку - почему бы и нет. Но, как по мне, с такой бумагой будут просто интересные среднесрочные идеи (как сегодняшняя идея с МТС) и мы будем в будущем искать тут интересные точки входа и держать бумагу пару месяцев.   не является инвестиционной рекомендацией ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

ВТБ сегодня отчитался за 1 квартал 2024 года: - Чистые процентные доходы: 153,8 млрд руб. (-12,5% год к году (г/г)) ; - Чистые комиссионные доходы: 51,7 млрд руб. (+23,1% г/г) ; - Чистая прибыль: 122,4 млрд руб. (-16,8% г/г); -Чистый процентный доход: 154 млрд руб. (-13% г/г); -Прочие операционные доходы: 64,4 млрд руб. (-28% г/г); Комментарии руководства: "В I квартале 2024 г. группа ВТБ заработала чистую прибыль в размере 122,4 млрд руб., что соответствует возврату на капитал 22,1%, увеличила долю рынка кредитования, прежде всего в корпоративном сегменте, а также вновь стала лидером по показателю прироста клиентов, которые впервые выбрали банк ВТБ в качестве ежедневного финансового партнера. " "Сильные результаты I квартала и благоприятный прогноз экономической динамики создают хорошую основу для выполнения планов на полный год." То есть, сами цифры не особо внушают, но отчёт вышел лучше ожиданий. Если так рассуждать, банк показал результат лучше, чем от него ожидают и это плюс. Но, на фоне того же сбера, у которого и финансовые показатели лучше, который платит дивиденды - ВТБ смотрится не так привлекательно. Конечно, отчёт лучше ожиданий - это хорошо, но этого на данный момент не совсем достаточно, чтобы привлечь акционеров. Поэтому, до момента, пока ВТБ как минимум не вернётся к выплатам дивидендов акции будут обходиться стороной у частных инвесторов. Это не история сильного роста - это история стабильных выплат дивидендов и равномерно развивающегося бизнеса. Это именно то, на что обращают сейчас внимание инвесторы. не являются инвестиционной рекомендацией ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹Росгосстрах. 🥜Ну тут Друзья всё очень просто. Бумага сливает импульс, почти слива его в ноль, подходим вновь к поддержке. Ранее импульс мы этот успешно поймали и вот в два захода прежнюю позицию Я восстановил. 🥜Да, такой вид торговли он отличается от самой первой покупки, но когда от перезаходов запас прочности по накопленной прибыли солидный, то и поведение и тактика меняется! 🥜А так всё по плану, если поедет ниже, то добор у основной трендовой! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Позитив. 🥜Ну и ещё одна бумага, которую можно взять на карандаш. 🥜Ложные пробои отрабатывают и вот формируется очень похожая картина с длинным хвостиком. 🥜Апсайд конечно стал меньше, цель то та же, штурм хая. Но опять же, учитывая какой сейчас рынок я бы не залетал с разбегу, как в прошлый раз. Ещё бы присмотрелся и дождался бы подтверждений. А если вдруг улетит, ну ничего страшного, бумаг на рынке много!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹МТС. 🥜Итак, как писал в приветственном посте, пока без сэтапов и точек входа. 🥜Одна из спекулятивных идей, которая с ходу пришла в голову, как только бумагу начали проливать. 🥜Тут у нас есть подстраховка в диве 35р., это же и является неким магнитом для котировок! Если вспомнить Северсталь, то её тоже пролили, но правда пролили знатно, но это не помешало цене вернуться обратно. Почему? Правильно, дивы! 🥜Так что думаю стоит держать бумагу на карандаше и при попытке слома можно попробовать заходить. Думаю для этой идеи вполне достаточно одного страхующего усреднения. Не поедет же бумага на 200р. правильно? Уж скорее до дивов покажет 350р., а это будет 10% див доходности. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👔 HNFG - День Инвестора HENDERSON. HENDERSON опубликует операционные результаты за март 2024 года. 🛍 OKEY - О’КЕЙ Групп опубликует операционные результаты за I кв. 2024 года. 🏗 SMLT - Самолет опубликует финансовые результаты по МСФО за 2023 год. *🛣 EUTR - в некоторых источниках появилась информация, что ЕвроТранс опубликует финансовые результаты по МСФО за 2023 год. 🍾 BELU - ГОСА НоваБев Групп. В повестке вопрос о распределении прибыли (в т.ч. выплата дивидендов) по результатам 2023 финансового года (рекомендация СД в размере 225,00 руб на акцию). 🏦 BSPB BSPBP - ГОСА Банк "Санкт-Петербург". В повестке вопрос о распределении прибыли и о выплате (объявлении) дивидендов по результатам 2023 года. (рекомендация СД в размере 23,37 руб (совокупно за год 42,45 руб) на обыкновенную акцию и 0,22 руб (совокупно за год 0,44 руб) на привилегированную акцию). 👩⚕️ MDMG - ГОСА ГК "Мать и дитя". В повестке вопрос об отказе по дивидендам в связи с ограничениями осуществления выплат до окончания редомициляции. 🏦 MOEX - ГОСА Московской биржи. В повестке вопрос о распределении прибыли, в т.ч. выплате (объявлению) дивидендов, по результатам 2023 г. (рекомендация СД в размере 17,35 руб на акцию). 🥜Друзья, событий сегодня на любой вкус и цвет, но мне по большому счёту интересно одно, это отчёт Самолёта. Ожидаю сильный отчёт, возможно как это водится на нём прольют, но нужен хороший фундамент для дальнейшего роста, а потом уже подключатся к работе куча ростовых триггеров. Вот такой план до года в трёх словах!) 🥜Вчера на рынке вновь была ожидаемая слабость. Краткосрочные спекули пока думаю следует отложить в сторону, а вот первые закупы в каких-то бумагах по интересным ценам можно совершать. Собственного говоря несколько точечных покупок я вчера и совершил. 🥜Во второй половине дня рынок подуспокоился и многие бумаги отскакивали. Не особо бумаги хотят снижаться я вам скажу. И вот что-то купить и докупить мне сейчас не очень страшно, даже вообще не страшно. И вот почему. Ну первое, что кэша много. А основное то, что много ликвидности замёрзло в ipo, некоторые бумаги пролили на интересные цены и их многим хочется купить, а не на что, всё там. Такой вывод можно сделать если просто читать чат). И я вот уверен, что в пятницу, если ещё бумаги не поотскакивают, народ которому вернут бабосики, а вернут до 80-90% кэша судя по переподписке, ринуться прикупить просевшее!) А тому же малоликвиду много и не надо что бы поднять голову, а я уже тут как тут! План хороший, теперь осталось дело за малым, ему реализоваться!))) 🥜Так и не дождался я информации по максимальному количеству заявок по МТС Банку, так что разбил сумму на 5 заявок, суммы разные. Общая сумма не большая, 200К, в планку вновь нет веры, так что сильно не газую! Если сегодня появится информация, а подача заявок ещё будет активна, то можно будет перестроиться, но пока так. 🥜По торговле сегодня впервые за долгое время вообще ничего не планировал. А на графиках из нового ничего не нравится, ну а повторяться я не привык. Да и разумно взять паузу, возможно от этого будет больше пользы!!! Так что сегодня работаем по факту, есть вариант, что сегодня получиться быть с вами в онлайне почти весь день🤞 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|