|

|

|

На днях ко мне в руки попала книга Тома Хуугарда "Побеждает лучший лузер". Издана она в 2022 году, переведена на русский язык в 2023 и в последнеее время рекламируется как руководство по психологии торговли. Этим и привлекла мое внимание. Однако по прочтению этой книги мне пришлось испытать глубокое разочарование. Оказалось, что это "творение" ничем не отличается от большинства книг, посвященных трейдингу, и представляет собой сборник вредных советов в перемешку с самовосхвалениями автора. Каждый трейдер, пишущий книгу, начинает и оскорблений и насмешек в адрес других трейдеров. Обычно этому вопросу посвящается от 1/4 до 1/3 всего текста. Еще столько же места занимают восхваления самого автора, рассованые по всем главам. Полезный текст обычно не превышает половину всей книги. Другое важное свойство - объявление личного опыта автора единственным работающим способом торговли. Остальные способы высмеиваются и очерняются, любые методы анализа, кроме используемых автором, объявляются неработающими. Книга Том Хуугада полностью вписывается в эту схему. С первых страниц и до самого конца регулярно встречаются насмешки в сторону трейдеров, использующих "паттерны" - то есть технический анализ. При этом сам автор, описывая свои сделки упоминает о том, как использовал паттерны "двойное дно" и "тройное дно". Получается, что паттерны работают, когда их применяет автор, а когда применяют другие - не работают. Кроме того автор высмеивает свечной анализ, выставляет Стива Нисона, первым написавшего о японских свечах по-английски, шарлатаном. Видимо Том Хуугард даже не знает, что японские свечи придуманы в 19 веке в Японии, а Нисон просто перевел японские книги на английский. Нашлось место и для самовосхвалений. В каждой главе по несколько раз встречается фраза "мне не нужно доказывать свою прибыльность, ведь я публикую результаты своих сделок", и тому подобное. К месту и не к месту вставлены описания самих сделок, при чем упор делается на большую прибыль, полученную автором, а про то, как определил точки входа и выхода - ничего конкретного. Автор книги почти на каждой странице подчеркивает важность психологических факторов, правильного мышления. Логично было бы ожидать, что этому вопросу будет посвящена значительная часть текста. На деле же, психология обсуждается лишь в последней главе, которая занимает 17 страниц из 146. Это обстоятельство, однако, не мешает рекламировать книгу именно как источник знаний по биржевой психологии. Советы же, здесь даваемые, настолько банальны, что нет смысла даже их повторять. Главный же недостаток книги состоит в том, что она учит торговать неправильно. Основная мысль выражена самим автором так:"Покупай на максимуме, чтобы продать еще выше, продавай на минимуме, чтобы откупить еще ниже". Для обоснования правильности этого подхода приводятся примеры сделок, когда такой образ мысли сработал, однако автор не говорит, почему в той ситуации это сработало. У новичков, для которых это и пишется, возникнет впечатление, что покупать на максимуме - всегда удачное решение. На самом же деле, это работает только в определённых условиях, а чаще всего - нет. Таким образом, автор абсолютизирует личный опыт. Другой вредный совет состоит в том, чтобы не фиксировать полученную прибыль, а вместо этого, открывать дополнительные позиции в том же направлении. При этом Том Хуугард советует добавлять несколько раз по столько же, увеличивать позицию во много раз. Конечно же, добавочные позиции будут открыты по менее выгодной цене, и вероятность убытка по ним будет намного больше, чем по первоначальной. Эта опасная ахинея преподносится под видом мудрости, вводя в заблуждение читателей. Единственная здравая мысль книги выражена в её названии. Действительно, для успеха в нашем деле надо быть "лучшим лузером", спокойно относящимся к убыточным сделкам. Впрочем, ничего нового в Том Хуугард здесь не сказал. Он лишь повторил общеизвестную истину. К сожалению, не менее 80% книг, посвященных трейдингу похожи на только что описаную. Видимо, они создаются не для того, чтобы помочь новичкам войти в профессию, а чтобы потешить самолюбие автора.

|

|

Инвестиционные доходы помогли показать рекордный результат Группа Ренессанс Страхование раскрыла консолидированную отчетность по МСФО за 2023 г., при этом данные за сопоставимый период предыдущего года раскрыты не были. Учитывая невозможность дать корректный анализ показателей в динамике к предыдущему году, коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/gruppa_renessans_strahov... В отчетном периоде общая сумма страховых премий выросла на 17,3%, составив 123,4 млрд руб. на фоне роста спроса на автострахование и накопительное страхование жизни. В сегменте страхования жизни рост премий составил 19,8% (59,8 млрд руб.) на фоне увеличения привлекательности продуктов накопительного страхования жизни (НСЖ) (+60%). Частично это было нивелировано снижением соборов в рамках инвестиционного страхования жизни (-29,4%). Основным фактором роста НСЖ остается успешное развитие прямых каналов продаж, при этом почти половина роста через прямые каналы было обеспечено за счет digital-каналов продаж. По кредитному и рисковому страхованию жизни премии выросли на 26,0% до 14,9 млрд руб. Такой рост был обеспечен успешным развитием как новых партнерств с автодилерами, так и с общим ростом банковского кредитования. Премии по страхованию иному, чем страхование жизни составили 63,7 млрд руб., увеличившись на 15%, что было связано как с ростом спроса на страховые продукты, так и с ростом средней стоимости полиса на рынке. Премии по автострахованию выросли на 21%, до 38,1 млрд руб. Рост премий по автострахованию был обусловлен как опережающим развитием прямых продаж, так и ростом онлайн продаж через партнеров (агенты, дилеры, лизинг). Премии по добровольному медицинскому страхованию (ДМС) выросли на 14,8% до 10,1 млрд руб. несмотря на трансформацию рынка, обусловленную изменениями корпоративных социальных пакетов. Во многом это было обусловлено запуском новых актуальных продуктов и дальнейшим развитием digital решений. Премии от прочих виды страхования выросли на 1,3% до 15,4 млрд руб. на фоне роста ипотечного страхования. На фоне страховых выплат в размере 53,5 млрд руб., а также аквизиционных расходов в размере 34,1 млрд руб. нетто-результат от страховых операций оказался положительным и составил 4,1 млрд руб. Серьезное влияние на итоговый результат оказали инвестиционные доходы, составившие свыше 18,0 млрд руб., а также доходы от изменения валютных курсов (3,5 млрд руб.). В итоге чистая прибыль компании составила 10,3 млрд руб. Среди прочих моментов отметим увеличение инвестиционного портфеля до 182,2 млрд руб. со 148 млрд руб. в начале года. В структуре портфеля 60% приходится на облигации, 9% - на акции, 25% - на банковские депозиты и денежные средства, 6% - на недвижимость и прочие активы. Дополнительно отметим, что Совет директоров компании рекомендовал выплатить итоговые дивиденды за 2023 год в размере 2,3 руб. на акцию. С учетом уже выплаченных дивидендов за первое полугодие 2023 года, общая сумма дивидендов компании за весь 2023 год может составить 10 руб. на акцию, что составляет 54% заработанной чистой прибыли. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей на текущий год, отразив больший размер страховых выплат и административных расходов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании незначительно снизилась. См. таблицу: https://bf.arsagera.ru/gruppa_renessans_strahov... Акции Группы Ренессанс Страхование торгуются исходя из P/E2024 около 4,7 и продолжают входить в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹НПО Наука. 🥜Бумага вышла за границы локальной тенденции. Так же вышла из локальной стабилизации после слива импульса. По этой причине перевёл спекуляцию на ТС. Далее доборы в отмеченных зонах и при положительной реакции цены. Мельчить с диапазонами усреднений не стоит! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Аптека 36и6. 🥜Не обращайте внимание на старые рисунки, это прежняя идея рисования на дневках. 🥜Бумага упёрлась рогом, импульс не сливает. Если есть горячие торговцы и любители пощекотать себе нервишки, то можно на этой стабилизации на 30 минутах попробовать спекульнуть с коротким стопом. Может ещё стрельнуть! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Русс-Инвест. 🥜В бумаге интересная картина складывается. Основную трендовую пилит вверх вниз, но контур покупок ниже формируется четко направленный (жёлтая линия). 🥜К тому же последние 3 дня бумагу валотилит и диапазон движения цены достаточно широкий. Собственно говоря локально в этом и вся идея покупки. Идеально было бы прихватить по ниже, но время сегодня не особо, так что брал со средней 127,95р. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

«Компания «Евровент» совместно с Тольяттинским Государственным Университетом провела испытания инновационной технологии очистки воздуха.

По словам генерального директора компании Сергея Соломатина, сегодня вентиляционные системы очищают воздух только от механических примесей, таких как пыль и грязь. В зависимости от требований, предъявляемых к зданиям и типу помещений, применяются разные степени очистки. Разработка компании «Евровент» — система комплексной фильтрации воздуха «Тренд Абсолют», предназначенная для очистки воздуха от: выхлопных газов, угарного газа, окислов азота, фенола, формальдегидов и прочего, которые содержатся в выхлопах автомобилей и выбросах с промышленных предприятий. Компания провела необходимые тестирования и переходит к этапу запуска новой разработки в продажу. Процесс полной реализации довольно продолжительный, так как технологию еще предстоит заложить в проект, но прогнозы по востребованности продукта оптимистичные. Кроме того, эмитент запустил образовательную программу — проведение лекций и практических занятий по предмету «Промышленная вентиляция» для студентов старших курсов кафедры ТГВ в ТГУ для развития кадрового потенциала своей компании в области наукоемкого производства. «На лекциях мы рассказываем об актуальных и востребованных знаниях, а на практических занятиях студенты изучают нашу программу подбора оборудования, — комментирует Сергей Соломатин. — Соответственно, в дальнейшем они могут пополнить список кандидатов на трудоустройство в нашу компанию. Уже есть первые результаты: к нам на работу устроился студент второго курса на должность инженера 3 категории с заработной платой от 50 тыс. рублей на руки, что является хорошим стартом для молодежи. Также есть возможность выйти на новый уровень дохода при условии развития и повышения категории через аттестацию, так как в компании выстроена политика карьерного роста.» Напомним, что, подводя предварительные итоги 2023 года, генеральный директор компании Сергей Соломатин отметил рост выручки с учетом НДС на уровне 70% к АППГ. План по товарообороту на I квартал 2024 г. — 250 млн рублей с учетом НДС, а на полный 2024 год — 1620 млн рублей с НДС. Одним из конкурентных преимуществ «Евровент» в части используемых на рынке технологий остается функция предиктивной диагностики, которая позволяет значительно сокращать количество аварий за счет своевременного информирования об отклонениях в состоянии вентиляционных систем. Сегодня опция присутствует в порядка 50% производимого оборудования.

|

|

20 февраля Специализированное финансовое общество «ФинКод» вышло на фондовый рынок со вторым выпуском классических облигаций на 50 млн рублей. В качестве инвестиционной площадки эмитент выбрал «ВТБ Регистратор». О специфике бизнеса СФО, практике залогового обеспечения при выпуске ценных бумаг, а также регуляторных рисках на рынке цессии в интервью Boomin рассказала генеральный директор АО «Снапкор Евразия» — учредителя «ФинКода» — Екатерина Сканченко.

«Молодой внебиржевой компании привлекать инвесторов непросто» — Меньше года назад, в мае 2023-го, «ФинКод» вышел на фондовый рынок с выпуском классических облигаций объемом 50 млн рублей. Почему возникла необходимость в привлечении нового облигационного займа? — У компании «ФинКод» как специализированного финансового общества два основных направления деятельности. Первое — это приобретение долговых обязательств. Второе — выпуск облигаций с залоговым обеспечением. По сути, выпуск ценных бумаг — это тот инструмент, который позволяет нам развиваться на рынке долговых активов. Все привлеченные на фондовом рынке средства мы направляем на покупку портфелей просроченной задолженности. Пока, в силу молодости, мы выходим на фондовый рынок с классическими облигациями, но после того, как компании исполнится три года, сможем выпускать и биржевые бумаги. — Расскажите о первом облигационном выпуске. Насколько опыт его размещения оказался для компании позитивным? — Специфика дебютного выпуска заключалась в том, что заем размещался в офлайне. То есть у нас не было доступа к неограниченному числу частных инвесторов, как это происходит в случае выпуска биржевых облигаций. Опыт оказался действительно очень интересным. Все сделки с инвесторами проводились по юридическому адресу СФО «Финкод» в городе Брянске. Заинтересованные в наших бумагах покупатели приходили к нам в офис, мы с ними общались, отвечали на вопросы и, конечно, получали очень важную для нас обратную связь. Живой контакт с инвесторами позволил нам отточить параметры следующего облигационного займа, повысить его привлекательность. — Как вы искали инвесторов на первый выпуск? Реализовать в офлайн бумаги на 50 млн рублей — задача нетривиальная... — На сегодня выпуск реализован на 60% и продолжает размещаться. И это несмотря на короткий срок эмиссии 1,5 года и ставку 17% годовых. Да, действительно, молодой внебиржевой компании привлекать инвесторов непросто. Я управляю стопроцентным учредителем ООО «СФО «Финкод» — АО «Снапкор Евразия». У меня большой опыт работы в финансовой сфере, корпоративном управлении, реализации проектов в крупных компаниях. Полученный авторитет и наработанные связи позволили существенно расширить возможности по привлечению инвесторов. Это первое. Второе: для поиска потенциальных владельцев облигаций мы активно задействовали социальные сети и мессенджеры. И эти инструменты отлично работают. — Какова география инвесторов, вложившихся в дебютный выпуск? Наверное, на первом месте Москва... — Как ни странно, большую часть бумаг купили инвесторы из родного Брянска. На втором месте — Москва, далее идут Смоленск, Тверь и Ростов-на-Дону. «Ликвидность долговых активов СФО не может снизиться» — Насколько просто было молодой компании зарегистрировать в Банке России первый выпуск классических облигаций? — Это было совсем не просто. Процесс подготовки первой эмиссии занял около четырех месяцев. Помимо стандартного пакета документов Центробанк запрашивал дополнительную информацию, уточнял какие-то сведения. Банк России — это тотальный контроль, возможности что-то скрыть или не показать нет никакой. ЦБ требует юридической прозрачности, четкости в документах, готовности нести полную ответственность за всё, что ты ему предоставляешь. Замечания, которые мы получали от регулятора, носили исключительно конструктивный характер. Было ясно, что на том конце провода находятся грамотные специалисты, у которых можно и нужно учиться. — Что является залоговым обеспечением при выпуске бумаг СФО? — Залоговым обеспечением по облигациям выступают долговые обязательства, которые мы приобретаем на рынке цессии. Однако далеко не все портфели просроченной задолженности попадают в залог. В залог отбираются только те обязательства, которые мы считаем наиболее перспективными для взыскания. Для каждого выпуска облигаций составляется свой реестр залоговых обязательств и открываются специальные залоговые счета в банках. Соответственно поступление денежных средств на эти счета производится раздельно в зависимости от выпуска. По сути, все наши активы находятся в залоге у облигационеров. — Насколько долговые обязательства — ликвидные активы для инвесторов? — СФО «ФинКод» не приобретает квартиры, дома, машины, самолеты, мы работаем только с долговыми активами — это наша движущая сила. Это не только источник доходов и прибыли для нашей компании, но и защита интересов наших инвесторов. Ликвидность долговых активов СФО ни при каких обстоятельствах не может снизиться. Объясню это на примере нашего первого выпуска облигаций. Мы составили реестр залога прав требований, включили его в регистрационные документы и открыли залоговый счет. На него ежедневно поступают денежные средства от должников. По закону «О рынке ценных бумаг» эти средства СФО вправе направить на выплату купонов владельцам облигаций и покупку новых долговых портфелей. И больше ни на что другое. Новые долговые портфели автоматически пополняют залоговую базу. Например, если по первой эмиссии мы стартовали с залоговым обеспечением в 72 млн рублей, то сейчас его размер превышает 130 млн рублей. Аналогичная ситуация будет происходить со вторым и последующими выпусками. — Что собой представляет второй выпуск классических облигаций СФО «ФинКод»? — Объем эмиссии составляет 50 млн рублей, срок обращения — два года. Ставка ежемесячного купона установлена на уровне 21% годовых и зафиксирована на весь период обращения бумаг. По выпуску предусмотрены две оферты — 30 сентября 2024 г. и 31 марта 2025 г. Второй выпуск «ФинКода» полностью размещается в онлайне, на инвестиционном маркетплейсе «ВТБ Регистратор». — Почему для размещения была выбрана именно эта инвестплатформа? — Нам хотелось, чтобы бумаги были доступны инвесторам на всей территории страны, их легко можно было купить и продать на вторичном рынке. Этакий аналог биржи. Мы проработали различные варианты размещения бумаг на внебиржевом рынке и остановили свой выбор на «ВТБ Регистраторе» как наиболее удачном. Нам понравилось, что в личном кабинете на маркетплейсе инвестор видит все доступные инвестпродукты и может совершить сделку буквально в один клик. Эта платформа обеспечивает баланс интересов эмитента, реализующего бумаги онлайн, и частного инвестора, который привык к онлайн-инструментам. «Мы можем приобретать долговые обязательства, но не взыскивать задолженность» — Компания была основана в сентябре 2021 г. Как родилась идея бизнеса? Специализированных финансовых обществ в России совсем немного, и такая форма работы была выбрана нами неслучайно. СФО «ФинКод» входит в состав неформализованной группы компаний, которая включает в себя крупную компанию ПКО «М.Б.А. Финансы»» с 15-летним опытом работы, а также микрофинансовую организацию — МКК «Выручай-Деньги». Мы понимали, что специализированное финансовое общество по работе с долговыми портфелями хорошо дополнит эту структуру. Так и получилось. — То есть сами вы взысканиями не занимаетесь? — СФО вообще не вправе иметь какой-либо штат сотрудников. Более того, СФО — это управляемое юридическое лицо. Управлением «ФинКода», например, занимается УК «Гамма Групп». Мы можем приобретать долговые обязательства, но не взыскивать задолженность. С нашими должниками работают сторонние коллекторские организации. «М.Б.А. Финансы» — одна из них, но мы сотрудничаем и с другими. Например, с ПКО «Национальная служба взыскания» и «Союзом финансовой безопасности». — Речь идет только о судебном взыскании? — Да. Это суды общей юрисдикции с последующей передачей исполненных документов в Федеральную службу судебных приставов. Процедура строго регламентирована Гражданским процессуальным кодексом России. Досудебные формы взыскания по нашим долговым портфелям не предусмотрены. — Но вы осуществляете скоринг долговых портфелей, которые покупаете... — Конечно же, мы оцениваем потенциал тех портфелей, которые приобретаем. Для этого используем автоматизированные скоринговые модели. Мы очень основательно подходим к оценке портфелей просроченной задолженности. Считаем, что эффективность взыскания по ним должна быть не просто средней по рынку, а выше среднего. Особое значение придаем сроку исковой давности по долгу. Акцент делаем на обязательствах, срок исполнения по которым не наступил. При этом стараемся работать с разными микрофинансовыми организациями. Ведь у каждого из крупных игроков этого рынка свой подход к оценке заемщиков. Одни сильны в одном, другие — в другом. Конечно, нельзя сбрасывать со счетов возможность должников проходить процедуру банкротства. Но коллекторские компании наработали большой опыт работы с такими заемщиками. Мы прекрасно понимаем, что у многих должников, которые заходят в процедуру банкротства, есть активы в виде недвижимого или движимого имущества. Поэтому глобальных рисков я не вижу. — Насколько регламентирована деятельность СФО? — С точки зрения законодательства на рынке долговых активов действуют четкие требования к процедуре и порядку взыскания. Учитывая, что наше взыскание лежит исключительно в плоскости работы с органами судебной системы и службы судебных приставов, мы находимся в четких рамках, что мне импонирует. Это позволяет нам быть стабильными, уверенно стоять на ногах, развиваться и строить планы на будущее. Если мы говорим о рынке ценных бумаг, то наша деятельность четко регламентирована не только с точки зрения выпуска облигаций, но и гарантий для инвесторов. Так, любые решения, связанные с судьбой СФО, принимаются только на общем собрании владельцев облигаций. Это касается и банкротства компании. Ни учредитель, ни руководитель СФО не вправе принять решение о банкротстве без согласия на то облигационеров. Но даже в случае риска банкротства активы компании может выкупить другое СФО. Аналогичные защитные инструменты сложно найти в других формах юридических лиц. — С какими ключевыми показателями компания завершила 2023 г.? Что ждете от 2024-го? В прошлом году СФО «ФинКод» осуществила мощный рывок в развитии. Портфель компании вырос до 400 млн рублей. Это на 30% больше, чем в 2022 г. Число плательщиков увеличилось на 124%, до 2,2 тыс., а объем взысканий — на 139%, до 13,4 млн. Выручка компании достигла 54,6 млн рублей (+509%). Чистая прибыль выросла с 1,7 млн рублей до 31 млн рублей. Собственный капитал составил 32 млн рублей. В 2024 г. планируем как минимум в полтора раза увеличить основные финансовые показатели — размер портфеля, выручку и чистую прибыль. До конца года рассчитываем выйти с еще одним выпуском облигаций. Также в планах — получение кредитного рейтинга. Для нас это необходимый этап подготовки к выходу на биржу.

|

|

27 марта в столице пройдет форум «Стратегическая сессия финансового рынка: год IPO», организованный рейтинговым агентством «Эксперт РА» и аналитической компанией «Эксперт Бизнес-решения». 27 марта в Москве состоится форум «Стратегическая сессия финансового рынка: год IPO». Главной темой мероприятия, организованного рейтинговым агентством «Эксперт РА» и аналитической компанией «Эксперт Бизнес-решения», станет сезон российских IPO и его влияние на стратегии финансирования эмитентов, поведение инвесторов и работу облигационного рынка. Среди обсуждаемых вопросов: успешные стратегии финансирования, лучшие практики облигационных размещений и IPO, актуальные риски и способы их ограничить. Ожидается, что в работе форуме примут участие свыше 400 делегатов — корпоративные заемщики, инвестбанки, эмитенты, институциональные и частные инвесторы, представители бирж, консультанты. В программе форума: — презентация исследования «Эксперт РА»; — пленарная дискуссия «Облигации и IPO: стратегии эмитентов и инвесторов»; — тренд-секция «Через облигации к IPO: эволюция эмитентов»; — кейс-секция «Успех на рынках капитала: инструкция по применению»; — специальный доклад управляющего директора по макроэкономическому анализу и прогнозированию «Эксперта РА» Антона Табаха: «Макропредпосылки и риски на рынках капитала»; — вечерняя развлекательная программа «Голос рынка». Дата и место проведения: 27 марта 2024 г., Москва, ул. Тверская, 22, гостиница «Континенталь».

|

|

🐹Софтлайн. 🥜В моменте интересно смотрится акция, да и компания расширяет своё присутствие, кооперируясь с сильными госструктурами!!! 🥜И так, что по графику. Был приличный слив. Далее бумага отскочила, об этом говорит то, что попытка порасти захлебнулась и бумага начала сползать! 🥜А сейчас в моменте появился зародыш закругления. Это зачастую свидетельствует о том, что продавцов становится всё меньше, а покупатели вот вот могут перехватить инициативу. 🥜Технически присутствует вероятность перейти бумаге к волне роста и первая локальная цель, это обновление предыдущего хая и проход половины пути мини обвала. Вторая цель поход к локальному хаю. 🥜Я в этой бумаге не спекулирую. Хотя иногда хочется). Есть две позиции, одна лежит с обмена, под спецакцию для получения такого же количества бумаг в сентябре. А вторая лежит под идею восстановления продавцами своих пакетов для получения всё тех же акций. 🥜Этой идеей делился давно и если кто не брал там внизу, то можно пробовать свои покупки тут, благо бумага скорректировалась от 178р. и даёт точку входа. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

EURUSD:

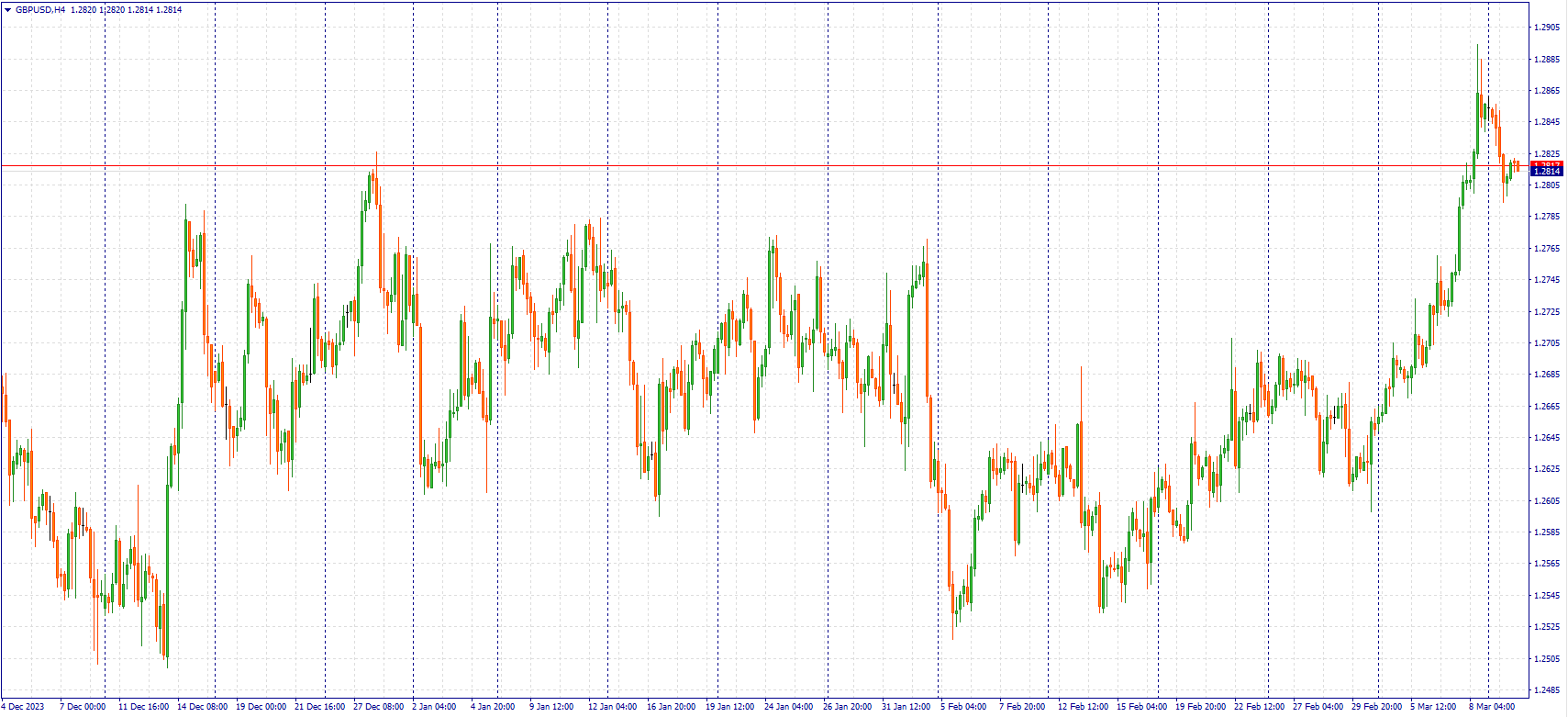

События, на которые следует обратить внимание сегодня: 14:00 МСК. EUR - Индекс потребительских цен м/м 19:30 МСК. USD - Индекс потребительских цен в США м/м Пара EUR/USD отскочила после двух дней потерь подряд, набрав обороты и приблизившись к отметке 1,0930 в ходе азиатской сессии вторника. Однако пара столкнулась с сопротивлением на фоне атмосферы нежелания рисковать в преддверии публикации данных по индексу потребительских цен (CPI) из США. Рыночные ожидания указывают на рост индекса потребительских цен в США за февраль в месячном исчислении, хотя годовой индекс, по прогнозам, останется неизменным. Сильный отчет по индексу потребительских цен, вероятно, ослабит перспективы скорого снижения ставки Федеральной резервной системой (ФРС), что может привести к укреплению доллара США (USD) и создать проблемы для пары EUR/USD. Тем временем президент Европейского центрального банка (ЕЦБ) Кристин Лагард заняла осторожную позицию, подчеркнув необходимость получения дополнительных данных, прежде чем рассматривать возможность корректировки ставок. ЕЦБ решил сохранить существующую денежно-кредитную политику, подтвердив свою приверженность поддержанию инфляции в рамках желаемых параметров. ЕЦБ заявил о своем намерении придерживаться надлежащих жестких мер политики до тех пор, пока это необходимо для достижения цели по инфляции. Оптимистичные прогнозы ЕЦБ могут оказать поддержку евро и тем самым поддержать пару EUR/USD. Во вторник внимание инвесторов, вероятно, привлечет публикация данных по индексу потребительских цен (CPI) из Германии. Торговая рекомендация: Торговля преимущественно ордерами на Buy от текущего уровня цен GBPUSD:

События, на которые следует обратить внимание сегодня: 14:00 МСК. GBP - Изменение числа заявок на пособие по безработице 19:30 МСК. USD - Индекс потребительских цен в США м/м Пара GBP/USD остается в обороне выше уровня поддержки 1,2800 в первые часы азиатских торгов во вторник. Снижение ставок на ожидание снижения ставки Банком Англии (BoE) оказывает давление на фунт стерлингов (GBP). Инвесторы ожидают данных по рынку труда Великобритании и инфляции CPI в США во вторник, чтобы получить новый импульс. В понедельник руководитель Банка Англии Кэтрин Манн заявила, что Великобритании предстоит пройти долгий путь, чтобы инфляционное давление соответствовало целевому показателю центрального банка в 2%. Согласно данным UBS Global Research, опубликованным в понедельник, ожидается, что Банк Англии начнет снижать процентные ставки, сократив их на 25 базисных пунктов (б.п.) в августе, по сравнению с предыдущим ожиданием снижения в мае. С другой стороны, осторожные настроения на рынке в преддверии ключевых событий в Великобритании и США могут оказать некоторую поддержку безопасным активам, таким как доллар США (USD). Согласно прогнозам, индекс потребительских цен (ИПЦ) в США за февраль останется неизменным на уровне 3,1% г/г, а базовый ИПЦ в феврале снизится с 3,9% до 3,7%. Более сильный, чем ожидалось, отчет по ИПЦ еще больше ослабит надежды на снижение ставки ФРС в ближайшей перспективе. Это, в свою очередь, может повысить курс доллара США и создать встречный ветер для пары GBP/USD. В будущем участники рынка будут следить за данными по рынку труда Великобритании, включая изменение занятости, изменение числа претендентов на пособие, уровень безработицы МОТ и среднюю заработную плату. В США позже во вторник будут опубликованы данные по инфляции CPI за февраль. Эти события могут спровоцировать волатильность на рынке и задать четкое направление паре GBP/USD. Торговая рекомендация: Торговля преимущественно ордерами на Buy от текущего уровня цен USDJPY:

Событие, на которое следует обратить внимание сегодня: 19:30 МСК. USD - Индекс потребительских цен в США м/м Японская иена (JPY) остается в плюсе против своего американского коллеги на азиатской сессии во вторник. На фоне роста индекса потребительских цен в Токио на прошлой неделе и пересмотра в сторону повышения данных по ВВП за четвертый квартал в понедельник, опубликованные сегодня данные показали, что индекс цен производителей (PPI) в Японии вырос в феврале больше, чем ожидалось. Это произошло на фоне надежд на то, что очередное существенное повышение зарплат в Японии подстегнет потребительские расходы и инфляцию, обусловленную спросом, что подтверждает ставки на скорое изменение политики Банка Японии (BoJ) и подрывает курс иены. Напротив, ожидается, что Федеральная резервная система (ФРС) начнет снижать процентные ставки в июне, что не поможет доллару США (USD) воспользоваться преимуществами восстановления с самого низкого уровня с середины февраля, достигнутого в прошлую пятницу. Это, в свою очередь, рассматривается как еще один фактор, который может способствовать ограничению роста пары USD/JPY. Однако трейдеры, похоже, не хотят делать агрессивные направленные ставки и предпочитают дождаться выхода последних данных по потребительской инфляции в США, которые будут опубликованы позднее во вторник. Важнейший показатель CPI США будет рассматриваться в качестве дополнительной информации о сроках и темпах снижения ставок ФРС, что будет стимулировать спрос на доллар и придаст новый импульс. Торговая рекомендация: Торговля преимущественно ордерами на Sell от текущего уровня цен Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|