|

|

|

USDJPY:

Пара USD/JPY прервала трехдневную полосу неудач во время азиатских торгов в понедельник. Росту пары способствовал умеренный отскок доллара США (USD) и комментарии министра финансов США Джанет Йеллен о потенциальных интервенциях Японии на прошлой неделе. В настоящее время пара торгуется в районе 153,55, прибавив за день 0,35%. Министр финансов США Джанет Йеллен в выходные отметила резкие колебания стоимости японской иены на прошлой неделе, но отказалась комментировать, проводила ли Япония интервенции для поддержки валюты. "Я не собираюсь комментировать, проводили они интервенцию или нет", - сказала Йеллен. За последние два года ее комментарии по поводу предполагаемых японских интервенций были разными, и часто она делала акцент на соглашении Группы семи в поддержку рыночных валютных курсов. Йеллен подчеркнула, что интервенции должны быть направлены только на снижение волатильности рынка, а не на манипулирование валютными курсами. Между тем, министр финансов Японии Шуничи Судзуки не подтвердил информацию об интервенциях, как сообщает Bloomberg. Растущие предположения о том, что Федеральная резервная система (ФРС) США снизит процентную ставку в сентябре после выхода более слабых, чем ожидалось, данных по занятости в США, оказали давление на доллар США. По данным инструмента CME Fedwatch, сейчас трейдеры оценивают вероятность того, что в июне ставка ФРС не изменится, в 85,5%, в то время как вероятность сентябрьского снижения ставки выросла до 90%. Вышедший в пятницу отчет по занятости в США намекнул на замедление темпов роста американской экономики. Число занятых в несельскохозяйственном секторе (NFP) в апреле увеличилось на 175 тысяч с 315 тысяч в марте (пересмотрено с 303 тысяч), не дотянув до прогноза в 243 тысячи. Этот показатель стал самым низким с октября 2023 года. Уровень безработицы в апреле вырос до 3,9%, а средняя почасовая заработная плата упала на 3,9% в годовом исчислении. Наконец, индекс PMI для сферы услуг от ISM США опустился на территорию сокращения, упав с 51,4 в марте до 49,4 в апреле, что ниже рыночной оценки в 52,0. Торговая рекомендация: Торговля ордерами на покупку при достижении цены 154.10. Продаем при уровне цен 152.80. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

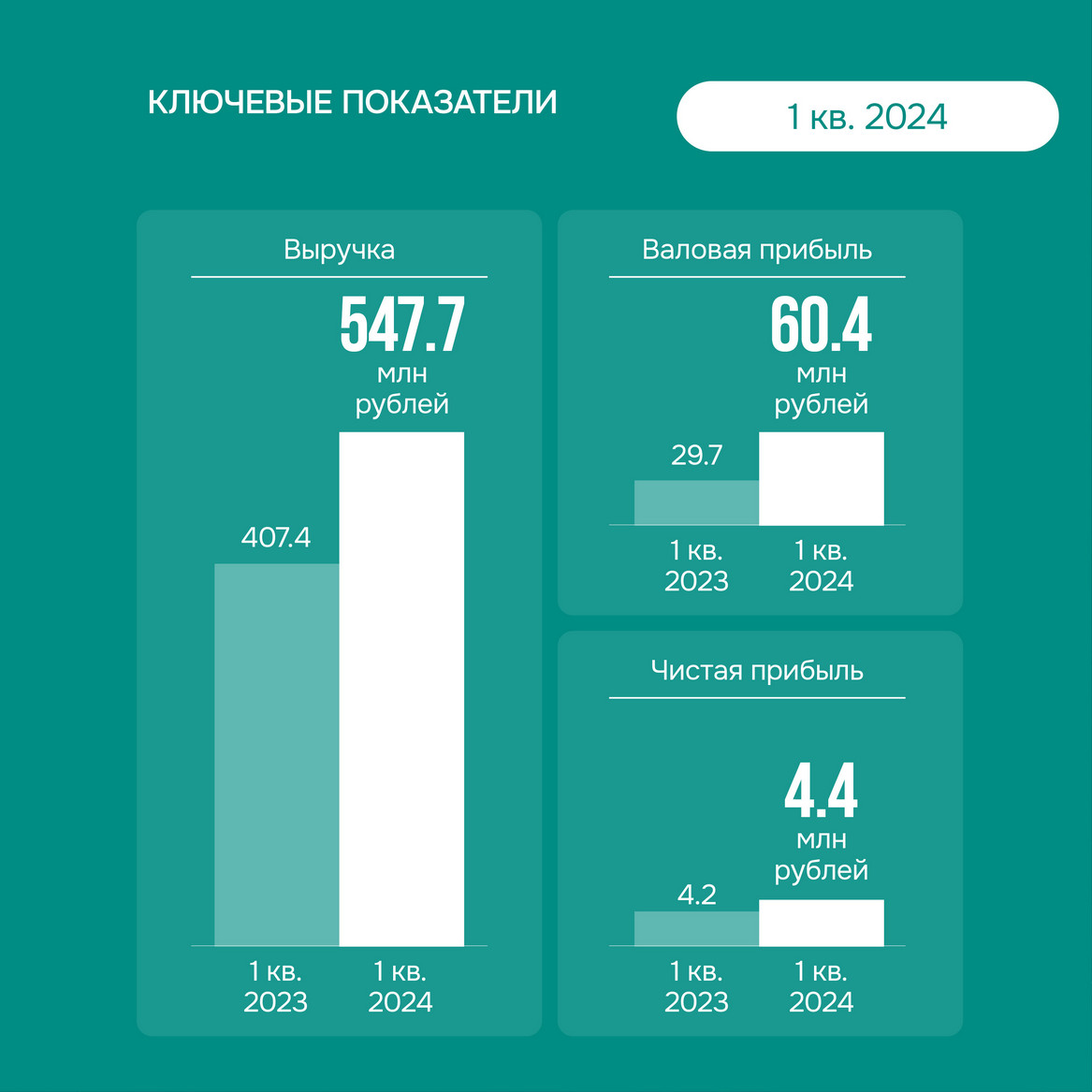

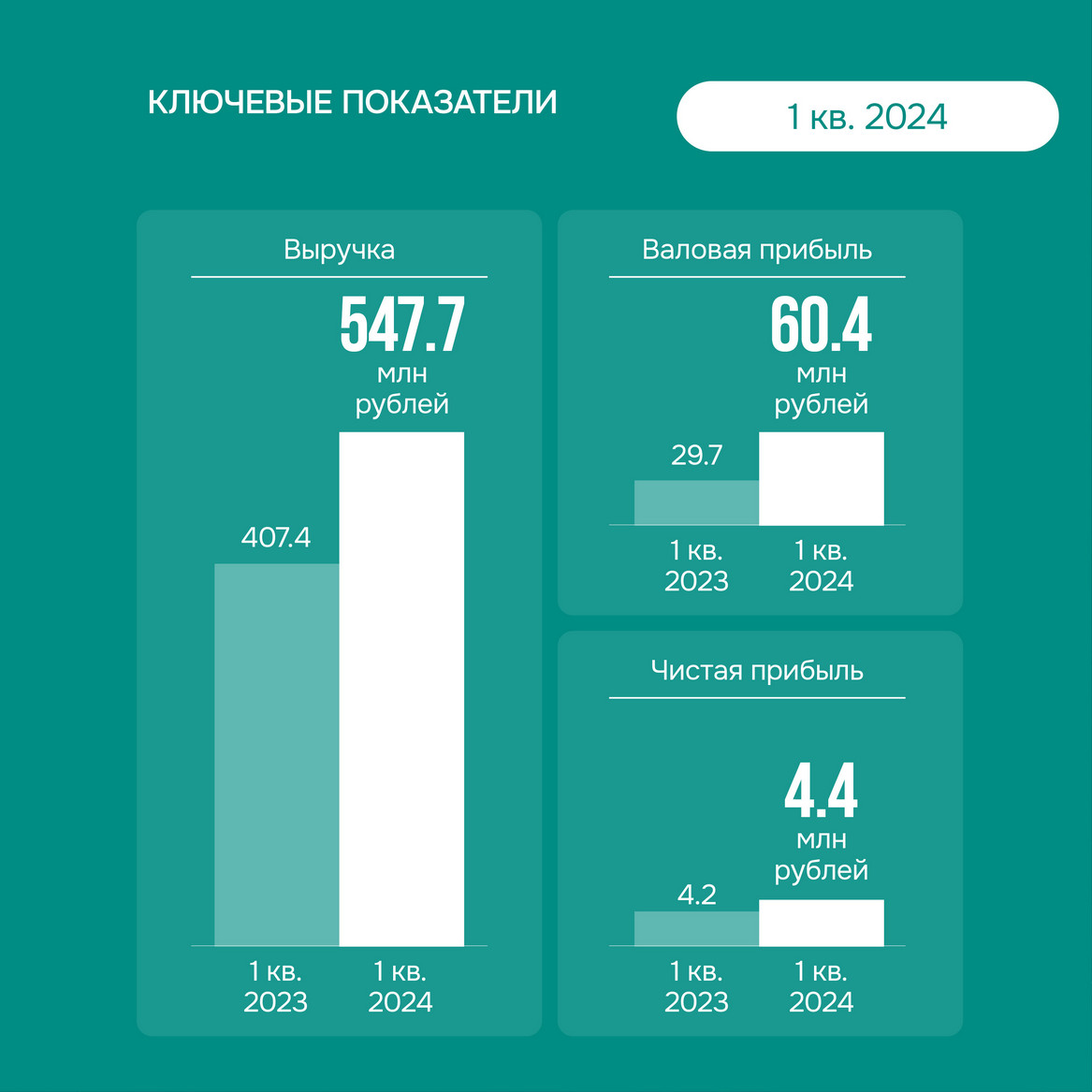

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по четырем биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin. Ключевые события ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» в апреле опубликовало бухгалтерскую отчетность за I квартал 2024 г. В период с января по март выручка компания составила 547,7 млн рублей. Рост к аналогичному периоду прошлого года — 34%. Валовая прибыль достигла 60,4 млн рублей (+103%). Чистая прибыль увеличилась на 5%, до 4,4 млн рублей. По данным промежуточной отчетности, активы Global Factoring Network составили 1,56 млрд рублей против 1,43 млрд рублей на 31 декабря 2023 г. Внеоборотные активы достигли 23,2 млн рублей (+4%). Оборотные активы выросли до 1,53 млрд рублей (+7%). Капитал и резервы увеличились на 3,5%, до 130,1 млн рублей. Долгосрочные обязательства компании за три месяца увеличились на 0,2%, до 975,3 млн рублей. Краткосрочные обязательства достигли 451,5 млн рублей (+35%).

Итоги торгов В апреле наиболее ликвидными среди всех облигаций ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» остаются бумаги серии БО-04-001P, месячный объем торгов которыми составил 11,3 млн рублей. Цена облигаций весь месяц была выше номинала. 30 апреля торги бумагой были закрыты на отметке 102,7%. 2 апреля по выпуску была определена ставка 5-го купона (выплата 13 мая) — 21,71% годовых.

Стабильно высокие объемы торгов сохранялись и по выпуску серии БО-03-001, было проведено сделок на 10,1 млн рублей. Почти весь месяц цена выпуска колебалась в диапазоне 93,5–94% от номинала. Средняя доходность выпуска продолжает оставаться на уровне 20% годовых.

Средняя доходность выпуска серии БО-02-001 за месяц немного подросла, с 18,3 до 18,5% годовых. Месячный объем торгов за апрель составил 9,8 млн рублей, что на 430 тыс. рублей ниже результата предыдущего месяца. В апреле котировки облигаций в основном находились ниже номинала, но не опускались за уровень 98%. Цена закрытия торгов 30 апреля составила 99% от номинала.

В апреле облигации серии БО-01-001 торговались выше номинала, с минимальным значением за месяц — 101,2% и максимальным — 104,2%. 30 апреля торги были закрыты по цене 102% от номинала. Среднемесячная доходность выпуска составила 17,8%. Объем торгов за апрель составил 7,8 млн рублей.

Купонные выплаты

Купонные выплаты по выпуску серии БО-01-001P объемом 100 млн рублей начисляются из расчета 20% годовых. Купоны ежемесячные. Общая сумма выплат по выпуску составила 5 млн 381 тыс. рублей (17-й купон), по одной облигации — 13,81 рублей. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: в даты выплат 13-35-го купонов будет погашено по 4% от номинала, еще 8% от номинала погашается в дату окончания 36-го купона.

Купонные выплаты по выпуску серии БО-02-001P объемом 150 млн рублей начисляются из расчета 16,5% годовых. Купоны ежемесячные. Общая сумма выплат по выпуску составила 2 млн 34 тыс. рублей (13-й купон), по одной облигации — 13,56 рублей. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: в даты окончания 18-42-го купонов будет погашено по 4% от номинальной стоимости.

Купонные выплаты по выпуску серии БО-03-001Pобъемом 150 млн рублей начисляются из расчета 14,75% годовых. Купоны ежемесячные. Общая сумма выплат по выпуску составила 1 млн 818 тыс. рублей (9-й купон), по одной облигации — 12,12 рублей. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: в даты окончания 24-48-го купонов будет погашено по 4% от номинальной стоимости.

Купонные выплаты по выпуску серии БО-04-001Pобъемом 150 млн рублей начислены из расчета 21,92% годовых. Купоны ежемесячные. Общая сумма выплат по выпуску составила 2 млн 703 тыс. рублей (4-й купон), по одной облигации — 18,02 рублей. Номинальная стоимость одной бумаги — 1000 рублей. По выпуску предусмотрена амортизация: в даты окончания 24-48-го купонов будет погашено по 4% от номинальной стоимости. Таким образом, общая сумма купонных выплат по трем биржевым выпускам составила 11 млн 936 тыс. рублей. В обращении находится четыре выпуска биржевых облигаций ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» на общую сумму 530 млн рублей. Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|

|

Май продолжает радовать сокращенными рабочими неделями, а эмитенты купонными выплатами. За ближайшие три дня пять эмитентов направят купонный доход по шести выпускам на сумму 5 806 850 руб. 8 купон выпуска СМАК-БО-П02 (ISIN: RU000A106UA9, № 4B02-02-00564-R-001P от 01.09.2023) поступит 6 мая. Согласно графику, выплата должна была состояться 4 мая, в субботу, и была перенесена на ближайший рабочий день. Объем выпуска — 60 млн руб., номинал — 1 000 руб., ставка купонного дохода — 16% годовых. Выплата на одну бумагу составит 13,15 руб., на все — 789 000 руб. Доход за 28 купон выпуска НЗРМ-БО-01 (ISIN: RU000A104EP, № 4B02-01-00418-R от 28.12.2021) будет выплачен держателям бумаг 6 мая. Объем выпуска — 160 млн руб., номинал — 1 000 руб. Ставка купонного дохода плавающая, с расчетом по формуле: ставка ЦБ +5,75% годовых, но не более 15,75% годовых. Текущее значение — 15,75% годовых. Общая сумма выплаты составит 2 072 000 руб.: по 12,95 руб. на бумагу. Также 6 мая состоится выплата дохода за 41 купон выпуска СМАК-БО-П01 (ISIN: RU000A102KP7, № 4B02-01-00564-R-001P от 17.12.2020). После успешной реализации семи частичных досрочных погашений объем выпуска в обращении составляет 15 млн руб., а остаточный номинал — 3 000 руб., ставка — 13% годовых. Выплата на облигацию составит 32,05 руб., на выпуск — 160 250 руб. 7 мая инвесторы получат выплату за 31 купон выпуска ПЮДМ-БО-П03 (ISIN: RU000A103WC8, № 4B02-03-00361-R-001P от 14.10.2021). Объем выпуска — 70 млн руб., номинал — 1 000 руб., ставка купонного дохода — 13% годовых. Выплата на одну облигацию составит 10,68 руб., на все — 747 600 руб. 27 купон выпуска ТаксовичкоФ-БО-01 (ISIN: RU000A104K11, № 4B02-01-00447-R от 14.02.2022) поступит 7 мая. Объем выпуска — 80 млн руб., номинал — 1 000 руб., ставка купонного дохода — 16% годовых. Выплата на одну бумагу будет равная 13,15 руб., а сумма на весь выпуск — 1 052 000 руб. Также 7 мая инвесторы получат доход за 7 купон выпуска Фабрика Фаворит-БО-01 (ISIN: RU000A106ZZ5, № 4B02-01-00607-R от 03.10.2023). Объем в обращении составляет 60 млн руб., номинал — 1 000 руб., ставка — 20% годовых. Общая сумма выплаты на выпуск — 986 400 руб.: по 16,44 руб. на облигацию.

|

|

🧮Рейтинг взятых движений по позиции в 2024 году в среднесрочном портфеле: 1. Росгосстрах +42,9% (8 заходов) 2. Диасофт +42% (1 заход) 3. АФК Система +33,1% (3 захода) 4. Аптека 36и6 +29,2% (3 захода) 5. ВК +28,8% (4 захода) 6. НПО Наука +25,9% (5 заходов) 7. ЕвроТранс +23% (3 захода) 8. Позитив +22,9% (3 захода) 9. Софтлайн +21,5% (1 заход) 10. Селигдар +20,8% (12 заходов) 11. Россети +20,5% (4 захода) 12. КарМаней +19,6%. (4 захода) 13. Европлан +19,5 (1 заход) 14. Яндекс +18% (1 заход) 15. ВХЗ +15,4 (5 заходов) 16. ГлобалТранс +15% (4 захода) 17. Авангард +12,8% (4 захода) 18. Лента +12,5% (1 заход) 19. ОАК +10,3% (1 заход) 20. Ренессанс +10% (2 захода) 21. HHRU +10% (2 захода) 22. Ростелеком +9,7% (1 заход) 23. ВУШ +9,5% (1 заход) 24. ММК +9% (2 захода) 25. НЛМК +8,6 (1 заход) 26. Русс-Инвест +8,1% (3 захода) 27. Озон +7% (2 захода) 28. ЭсЭфАй +6,7% (1 заход) 29. Северсталь +6,6% (1 заход) 30. Диод +6,5% (2 захода) 31. РусГидро +6,4% (1 заход) 32. Светофор +6,3% (1заход) 33. ВТБ +6,2% (3 захода) 34 Хэндерсон +6% (1 заход) 35. Астра +5,8% (3 захода) 36. Росдорбанк +5,5% (1 заход) 37. Наука-Связь +5% (2 захода) 38. Арсагера +4,7% (1 заход) 39. Генетико +4,3% (1 заход) 40. Gemc +4% (1 заход) 41. Эн+ +3,5% (1 заход) 42. Русал +3,4% (1 заход) 43. Ренессанс +3,2% (1 заход) 44. СахалинЭнерго +3% (1 заход) 45. ФиксПрайс +3% (1 заход) 46. МТС +2,5% (1 заход) 47. Росинтер +2,5% (1 заход) 48. ОГК-2 +2% (1 заход) 49. Соллерс +1,5% (1 заход) 50. ТЗА +1,7% (1 заход) 51. Новатэк +1,1% (1 заход) 52. Самолёт +1% (1 заход) *Заход - это полный цикл открытия (набора) позиции и еë полное закрытие. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🧮Рейтинг взятых движений по позиции в среднесрочном портфеле в мае: 1. Хэндерсон +6% (1 заход) 2. Россети +5% (1 заход) 3. Росгосстрах +3% (2 захода) 4. Астра +2,6% (1 заход) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🔒🏅 Россети +5%. Стадия - первый закуп. 🔒🏅 Хэндерсон +6%. Стадия - первый закуп. 🔒🏅 Росгосстрах +1,8%. Стадия - первый закуп. 🔒🏅 Астра +2,6%. Стадия - первый закуп. 🔒🏅 Росгосстрах +1,2%. Стадия - первый закуп. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Видим, как наш рынок в последнее время ходит в рамках бокового движения. Видим, как наш рынок в последнее время ходит в рамках бокового движения.

Да, сейчас идут праздники и это очень влияет на саму волатильность и динамику рынка, поэтому, на следующей неделе такая динамика вполне себе может продолжиться. Но, что будет после боковика? — тут мои мысли остаются неизменными и я считаю, что наш рынок продолжит рост в район 3500+. Одним из основных драйверов выступит дивидендный сезон — пойдёт реинвестирование этих самых дивидендов на рынок, что подстегнет акции наверх. Конечно, за всем нужно будет следить в динамике, так как могут быть внешние триггеры (та же геополитика), которые могут неприятно удивить нас и отразиться на рынке. Но, если взглянуть на то, что имеем, то это — ожидающий нас дивидендный сезон, надежда на снижение ключевой ставки в этом году или хотя бы более мягкая риторика ЦБ, редомициляция компаний, которая явно прибавит интереса к отдельным бумагам. Видим, что факторов достаточно для того, чтобы мы продолжили движение наверх, но, смотреть за всем нужно в динамике и в случае чего корректировать разметку. Поэтому, не забывайте выставлять стопы и тейки. не является инвестиционной рекомендацией Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

⚠️ПРЕДУПРЕЖДЕНИЕ⚠️: ИНФОРМАЦИЯ ПРЕДСТАВЛЕННАЯ ЗДЕСЬ НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ. ПРОЕКТ «РОЗОВЫЙ РЫНОК» И ЕГО АВТОРСКИЙ КОЛЛЕКТИВ НЕ НЕСЁТ ОТВЕТСТВЕННОСТИ ЗА ПРЕДСТАВЛЕННЫЕ ИДЕИ. ШОРТ КРАЙНЕ ОПАСЕН ДЛЯ ВАШЕГО ДЕПОЗИТА. ПРИ КОРОТКИХ ПРОДАЖАХ ВАШ УБЫТОК ПОТЕНЦИАЛЬНО НИЧЕМ НЕ ОГРАНИЧЕН, Т.К. В ДОЛГОСРОКЕ ПОЧТИ ВСЕ АКЦИИ РАСТУТ В ЦЕНЕ (БЫЧИЙ РЫНОК МОЖЕТ ПРОДОЛЖАТЬСЯ ХОТЬ ДЕСЯТИЛЕТИЯМИ). УЧИТЫВАЙТЕ КОМИССИЮ ЗА ПЕРЕНОС ПОЗЫ НА СЛЕДУЮЩИЙ ДЕНЬ, ОНА РАДИКАЛЬНО УМЕНЬШАЕТ ВАШУ ПРИБЫЛЬ. Воскресные торпеды — это уникальная подборка отборного шлака Мосбиржи лучших шортовых идей грядущей недели по версии инвестиционного проекта Розовый Рынок. Рубрика #воскресные_торпеды является антиподом субботних ракет, здесь я ищу то, что должно рухнуть в ближайшее время хотя бы на процентов пять! 👉#VTBR — Вечно Тонущий Банк занимает почётное первое место в списке воскресных торпед. СМ. СКРИНШОТ 1. Эта история отрабатывает сейчас (между прочим, очень технично! ) треугольник. Ближайший уровень поддержки по Фибоначчи находится на 0,022765, то есть 1,04% вниз от текущей. Даже не сомневаюсь, что уровень будет быстро пробит, реальная цель этого шорта на 0,021625, то есть 4,95% от текущей. В кейсе ВТБ нет ни единого нормального фундаментального фактора, который может привести к ракете (классический дивидендный кукан, слабые отчётности, полное игнорирование инвестиционного сообщества). По технике это мечта шортиста! 👉#MSNG — Мосэнерго превратилось в падающий нож. СМ. СКРИНШОТ 2. А мы ловить его не станем, прыгнем в бездну шорта вместе с ним! Арун показывает 100% силу продавца, уровень по Фибоначчи железобетонный ближайший на 3,1955 (2,49% вниз от текущей), а следующий только на 2,9765, то есть потенциал шорта в этой истории около 9,5%. Пробой 3,1955 очениваю как идеальный сигнал в шорт. 👉#GAZP — шорт на лоях, цель — перелой. СМ. СКРИНШОТ 3. По-моему уже всем, кроме нескольких крупных разгонщиков из телеграма, которые не могут нормально обкэшиться теперь об толпу, понятно, что Газпром — это мёртвая история. По моему скромному мнению, Газпром — это only-short папира. По Аруну сила продавца на 78,57%, фактически же отрабатывает медвежий вымпел. Учитывая отсутствие фундаментальных факторов для роста предполагаю, что целевая цена для папиры: 139,17 или 10,14%. Время реализации около недели. Видимо будут подвозить очень суровый фундаментал (реорганизация компании? Сокращение штата сотрудников? Полное прекращение экспорта газа в Европу? Это только предположения). 👉#LSRG — идея надёжная и простая как швейцарские часы. СМ. СКРИНШОТ 4. Летит закрывать гэп, сейчас находится в мягкой зоне. Целевая: 15% вниз от текущей. Возможен небольшой отскок сейчас (будет пытаться рисовать медвежий флаг вероятно на часовом ТФ). 👉#NVTK — Новатэк технично отрабатывает мой более ранний прогноз. Сила продавца на недельном под 100% по Аруну. Единственное, что могу добавить: ближайшая целевая 1000. 18% вниз от текущей. Если бы зашортили раньше, уже бы взяли около 4%. —————— 🫡КАК НАМ ТЕБЯ ОТБЛАГОДАРИТЬ ЗА ВОСКРЕСНЫЕ ТОРПЕДЫ?🫡 Подписаться на проект Розовый Рынок в телеграме конечно же, ведь там ещё больше диких спекулятивных идей и разборов! И поделиться статьёй со своими друзьями.

|

|

По субботам в проекте Розовый Рынок я выдаю 5-8 идей, большая часть из которых выстреливает в течение следующей рабочей недели. Но в последнее время я подмечал, что есть папиры с огромным потенциалом с точки зрения техники, но вот реализован он будет далеко не за одну неделю и даже не за месяц. Так появилась #идея_икс. #идея_икс — это не классическая долгосрочная инвестиция, которая создана для того, чтобы обогнать индекс по доходности. #идея_икс — это высокорисковая среднесрочная спекуляция на горизонте в несколько месяцев с ожиданием 5-10х от текущей цены. ❗️ВАЖНО ПОМНИТЬ:❗️это НЕ ИИР, это личное видение перспектив. Решайте всегда сами: брать или не брать папиру. 🚃ВАГОНЫ: ПОДВЕЗЛИ ХОРОШИЙ ФУНДАМЕНТАЛ?🚃 Первый гость нашей новой рубрики — #UWGN. Но в разборе этой истории я начну с фундаментала, а не с технической аналитики, так как знаю, что многие относятся критически к ней. Да, да, я не великий фундаменталист, сам не люблю копаться во всей этой ебитде, но что поделать! Надо же объяснить позицию. На днях опубликовали отчёт по МСФО за 2023 год. Что мы тут имеем? 👉Чистая прибыль 34 млрд. руб. против 18,8 млрд. руб. убытка в 2022 г. 👉Ебитда составила 10,85 млрд. (напомню, в 2022 было -1,35 млрд., то есть показатель этот был как у типичной компании-банкрота) 👉Внешний долг близок к нулевым отметкам. Да, решили эту проблему конечно далеко не самым красивым образом: мы все помним эту эпическую допку и падение цены на папиру с 302 рублей до 20,20 руб. в моменте. Из отчётности по МСФО от июня 2023 г. известно, что долг составлял 71,2 млрд. руб. но по итогу допки 25 млрд. полученных направили на погашение этого долга (перед Трастом), а затем и выкупили с торгов на MOEX обязательства ОВК Финанс на 31 млрд. руб. В результате реальный внешний долг составил не более 15,2 млрд. руб., который, к тому же, является долгом перед мажоритарием. 🤯РОЗОВЫЙ, ПОЛУЧАЕТСЯ, ЧТО БАНКРОТ СТАЛ УСПЕШНОЙ КОМПАНИЕЙ?🤯 История ОВК напоминает сказку про Золушку, а не историю реальной компании. Позитива фундаментального тут даже больше, чем можно себе представить. Быстро пробежимся по фактам: 👉Наконец-то нормальный мажоритарий! Из последней публикации РБК (https://www.rbc.ru/business/25/04/2024/662a3848...) стало ясно, что владелец компании — господин Бокарев, в чьих способностях нет сомнений. Существует слух по поводу его подхода к ОВК — оферту, которую ожидали в начале года, не стали проводить с целью повысить инвестиционную привлекательность компании (дать заработать толпе на будущем иксовом росте котировок). 👉Запрет на продление срока службы вагонов от 2016 г. Казалось бы, новость далеко не свежая, но важна она тем, что в течение 2024-2030 гг. будут списаны почти все грузовые вагоны в России. И строить новые будет именно ОВК. 👉Цена на обычный вагон выросла за 2023 г. в среднем на 40%. Иксы в прибыли компании стали неизбежны? 🤖А ЧТО ПО ТЕХНИКЕ?🤖 👉На недельном ТФ. железобетонное сопротивление по Фибоначчи на 69, ближайшая поддержка на 44,10. По всей видимости первый отскок, который мы увидели на днях был ложным, локальный нисходящий тренд не изменился. Интересно однако на этом ТФ иное: мощная бычья дивергенция OBV. Её часто можно видеть на часовике, реже на дневном. Но на недельном? Это иксы! 👉На месячном ТФ видно, что реальное сопротивление ближайшее на 133,05. А следующее на 302. Поход на 28,55 тут уже невозможен из-за сопротивления на недельном. С точки зрения волновой теории Эллиотта сейчас отрабатываем маленькую вторую волну, далее будет третья удлинённая. 👉На недельном ТФ BBP показывает силу продавца в бумаге, A/D вниз (разворот вверх есть на мелких ТФ). Арун — 100% сила продавца. Всё это подтверждает сигнал автокоррекции по Фибоначчи о поездке на 44 с последующим отскоком оттуда в небеса. 🚀ЭТО ЖЕ... РАКЕТА ВЕКА...🚀 Для тех кто, считает, что тут МНОГАБУКАФ: на 44 буду подбирать на фулл депо с целевой 302. Реализация идеи до 20 сентября.

|

|

Компания ТГК-2 раскрыла консолидированную финансовую отчетность по МСФО за 2023 г. К сожалению публикация отчетности не сопровождалась раскрытием оперцаионных показателей, что затруднило обновление модели компании. См. таблицу: https://bf.arsagera.ru/tgk2/itogi_2023_g_smena_... Общая выручка компании прибавила 6,4%, составив 50,5 млрд руб. Доходы от продажи мощности увеличились на 27,6% до 3,1 млрд руб. Выручка от реализации теплоэнергии выросла на 4,9%, достигнув 21,5 млрд руб. на фоне увеличения тарифов. Доходы от реализации электроэнергии выросли на 5,9% до 12,9 млрд руб., судя по всему, на фоне увеличения среднего расчетного тарифа на поставку электроэнергии. Операционные расходы выросли на 9,6% и составили 51,7 млрд руб. Отметим рост амортизационных отчислений на 34,9% до 3,1 млрд руб. на фоне увеличения объема основных средств, а также расходы на покупку тепловой энергии (+17,1%), составившие 2,4 млрд руб. Помимо этого, компания отразила начисление резерва в размере 1,9 млрд руб. под условные обязательства. Еще 513 млн руб. были отражены в качестве результата от расторжения концессионного соглашения. В итоге операционная прибыль составила 729 млн руб. (-72,7%). В составе прочих расходов обращает на себя внимание монструозное обесценение финансовых вложений в размере 14,0 млрд руб. Как сообщает компания, в декабре 2023 г. она утратила свою долю владения над большей частью своих македонских активов, что привело к указанным убыткам. В текущей ситуации перспектива восстановления контроля над указанными активами остается неопределенной. При этом аудитор ТГК-2 (ООО ЦАТР-аудиторские услуги) не получил должных доказательств достоверности предпосылок, приведших к определению указанного убытка, в связи с чем аудиторское заключение вышло с оговорками. Финансовые расходы возросли на 6,74% до 2,5 млрд руб. на фоне увеличения удорожания стоимости обслуживания долга. В итоге чистый убыток составил 15,5 млрд руб. По линии корпоративного управления отметим фактически завершившийся процесс деприватизации компании: по состоянию на первый квартал текущего года Росимущество владело 83,41% уставного капитала ТГК-2. По результатам отчетности мы понизили прогноз финансовых показателей компании, отразив слабые результаты на операционном уровне. помимо этого мы уточнили оценку собственного капитала компании, а также обнулили наши ожидания по дивидендам на ближайшие два года. В результате потенциальная доходность акций ТГК-2 сократилась. См. таблицу: https://bf.arsagera.ru/tgk2/itogi_2023_g_smena_... Обыкновенные акции компании торгуются исходя из P/BV 2024 в районе 1,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

|

|

Видим, как наш рынок в последнее время ходит в рамках бокового движения.

Видим, как наш рынок в последнее время ходит в рамках бокового движения.