|

|

|

Давайте с вами порассуждаем, как себя чувствуют банки во время ограничительной ДКП. Начнем с вами с небольшой цепочки. Ключевая ставка — это ставка, по который ЦБ выдает кредиты коммерческим банкам. Коммерческие банки в свою очередь вслед за поднятием ключевой ставки поднимают ставку по кредитам и вкладам для народа То есть, цепочка следующая: ЦБ — коммерчески банки — народ. Теперь, зная это, давайте постараемся понять, как себя чувствуют банки во время высокой ставки. Ответ тут следующий — плохо. Банк выдает меньше кредитов, соответственно, получает меньше прибыли с выплаты процентов по ним. Плюс, банк предоставляет хорошие проценты по вкладам, что тоже влияет на динамику доходов (приходится выплачивать большие проценты по этим самым вкладам). Видим, что тут всё просто — экономическая активность уменьшается, кредитов берут меньше, а вклады открывают чаще. Всё это в совокупности давит на банки. Поэтому, сейчас для банков достаточно турбулентное время, но несмотря на это, некоторые банки ожидают высокую выручку за 2024 год. Значит ли это, что все мысли выше не имеют смысла на практике? — нет. Несмотря на все действия ЦБ инфляция всё равно растёт, а это значит, что народ всё равно идёт и тратит деньги (и часть из них берёт в банке). Экономическая активность остается высокой и сильно притормозить её будет достаточно проблемно. Плюс, нужно помнить, что эффект от ставок идёт с опозданием и полноценный эффект от повышения мы можем увидеть только спустя некоторое время. Да, история достаточно запутанная, но разбираться в этом не помешает. не является инвестиционной рекомендацией Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹ЯТЭК. 🥜Есть ещё вот эта тёмная лошадка. Начали про неё забывать, а цена тем временем подбирается к поддержке глобального слива малоликвида в 23г. и обвалу 22г. 🥜Спокойно может отработать глобальное двойное дно. Шлак, не шлак, но крайний отчёт я помню, но складывается ощущение, что рынок его не видел((((. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

23 мая состоялся двухдневный визит президента РФ Владимира Путина в столицу Белоруссии. О предстоящей поездке, запланированной на 23-24 мая, ранее сообщал официальный представитель Кремля Дмитрий Песков. По словам посла Дмитрия Крутого, целью встречи белорусского лидера Александра Лукашенко и президента России было обсуждение предстоящих учений, задачи которых входило отработка применения нестратегического ядерного оружия. Еще одним из важных вопросов, который стоял на повестке дня, было «поведение» Польши и стран Прибалтики в приграничной зоне. Предыдущая встреча двух лидеров состоялась 9 мая в Москве, куда Белорусский лидер прибыл, чтобы принять участие в военном параде, посвященном 79-летию со дня победы в Великой Отечественной войне, который по традиции проводился на Красной площади. Во время парада, президенты двух стран приняли решение о том, что министерства обороны, генштаб РФ и Беларуссии начнут подготовку к трехэтапным военным учениям. Со слов Владимира Путина, учения с использованием нестратегического ядерного оружия являются обычной практикой союзных стран. Первый этап учений, каждая сторона провела самостоятельно, а второй и третий будут реализованы совместно. Источник: https://sitynews.ru/vladimir-pytin-pribyl-v-min...

|

|

МТС Банк представил финансовые результаты по МСФО за первый квартал 2024 года. Портфель Розничный кредитный портфель вырос на 5,9% с начала года и достиг 359,3 млрд рублей, или 88% от кредитного портфеля. Нецелевое потребительское кредитование выступает основным фактором роста потребительских кредитов. Портфель нецелевых потребительских кредитов вырос с начала 2024 года на 9,1% — до 193,0 млрд рублей. Кредитование юридических лиц с начала года сократилось на 3,4% — до 48,7 млрд рублей, по причине высоких процентных ставок и фактора сезонности. Общий объем средств юридических лиц сократился на 0,8% и составил 132,3%. В то же время объем средств физических лиц увеличился с начала года на 8,2% и составил 214,9 млрд рублей. При этом 84% средств клиентов расположены на срочных депозитных счетах. Финансовые результаты Чистые процентные доходы за январь-март выросли на 16,5% и составили 9,7 млрд рублей. Чистые комиссионные доходы выросли на 68,8% и составили 6,7 млрд рублей посредством развития цифровых платежных продуктов, сервисов переводов и других форматов ежедневных банковских услуг, а также благодаря росту продаж страховых продуктов. Чистая прибыль за первый квартал 2024 года выросла на 34,8% и составила 3,9 млрд рублей. Чистая процентная маржа снизилась год к году на 0,8 п.п. — до уровня 8,4%. Снижение процентной маржи вызвано ростом процентных ставок и стоимости фондирования. Рентабельность собственного капитала увеличилась на 2,2 п.п. и составила 21,1%. Капитал Капитал МТС Банка вырос на 5% — до 80,1 млрд рублей, за счет увеличения чистой прибыли. С целью повышения капитала в апреле 2024 года МТС Банк разместил бессрочные субординированные облигации объемом 6 млрд рублей. Ожидается, что регулятор начнет учитывать данные облигации в расчете регуляторного капитала банка в мае — июне 2024 года. Дивиденды Менеджмент банка полагает, что удастся добиться значения акционерного капитала выше 100 млрд рублей без учета субординированных облигаций к концу 2024 года. В свою очередь — это станет хорошей основой для начала выплат дивидендов в 2025 году. Наше мнение МТС Банк демонстрирует рост финансовых результатов, несмотря на рост процентных ставок, благодаря повышению эффективности операционной деятельности. Однако рост кредитного портфеля за счет нецелевого потребительского кредитования с учетом роста объемов неработающих кредитов, а также роста стоимости риска в условиях, когда Банк России как минимум не планирует снижать процентные ставки в ближайшее время и размышляет об ужесточении денежно-кредитной политики, формирует долгосрочные риски касательно качества кредитного портфеля банка. В данных условиях мы не считаем акции МТС Банка инвестиционно привлекательными для инвесторов. Чтобы инвестировать деньги в акции компаний на Мосбирже — откройте брокерский счет онлайн в сервисе Газпромбанк Инвестиции Читайте последние новости и обзоры компаний в нашем телеграмм-канале — Газпромбанк Инвестиции.

|

|

На фоне коррекция всего рынка, хочется выделить отдельные акции — акции, связанные с недвижимостью. Дело в том, что изменения и ожидания по дальнейшей динамике ключевой ставки отражаются на них очень очень показательно. Почему так происходит? — из-за того, что кредиты становятся более дорогими и меньшее количество людей может себе их позволить. А как мы знаем, не так много людей может позволить себе квартиру не на заемные средства. Именно поэтому застройщики так явно ощущают «удар» от ЦБ и котировки их акций реагируют соответственно. Что делать, если такие акции лежат в портфеле? — вопрос достаточно интересный. Во-первых, как я всегда говорю — при покупке той или иной акции у вас должен стоять стоп (если это не покупка в долгосрок). Поэтому, бумагу стоит держать именно до этого самого стопа и если цена дойдёт до него — забыть про бумагу. Если же у вас есть бумаги в портфеле, но без четких параметров, то скажу вам следующее — я сейчас на застройщиков не смотрю. Как по мне, это сейчас достаточно сомнительно и я бы понаблюдал за этой историей со стороны. Дальше думайте сами. Если же вы собираете долгосрочный портфель — то сейчас может быть неплохая возможность для того, чтобы докупить. Не сразу на полную котлету, а лесенкой. Итог. Сейчас я в данном секторе не вижу интереса, по крайней мере, до того момента, как не станет понятен момент со ставкой — повысят её или будут держать на одном уровне. Поэтому, сейчас я бы оставил эту историю в стороне. Остальные варианты того, что делать расписал выше. не является инвестиционной рекомендациейТг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

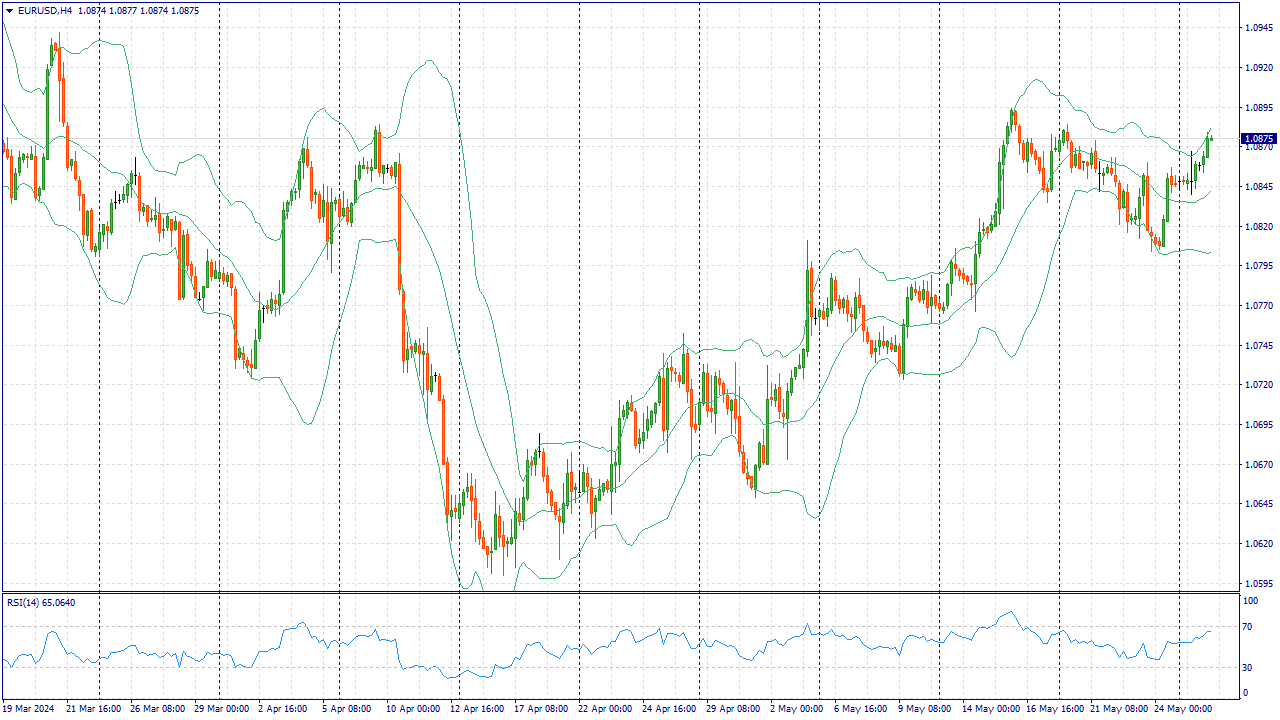

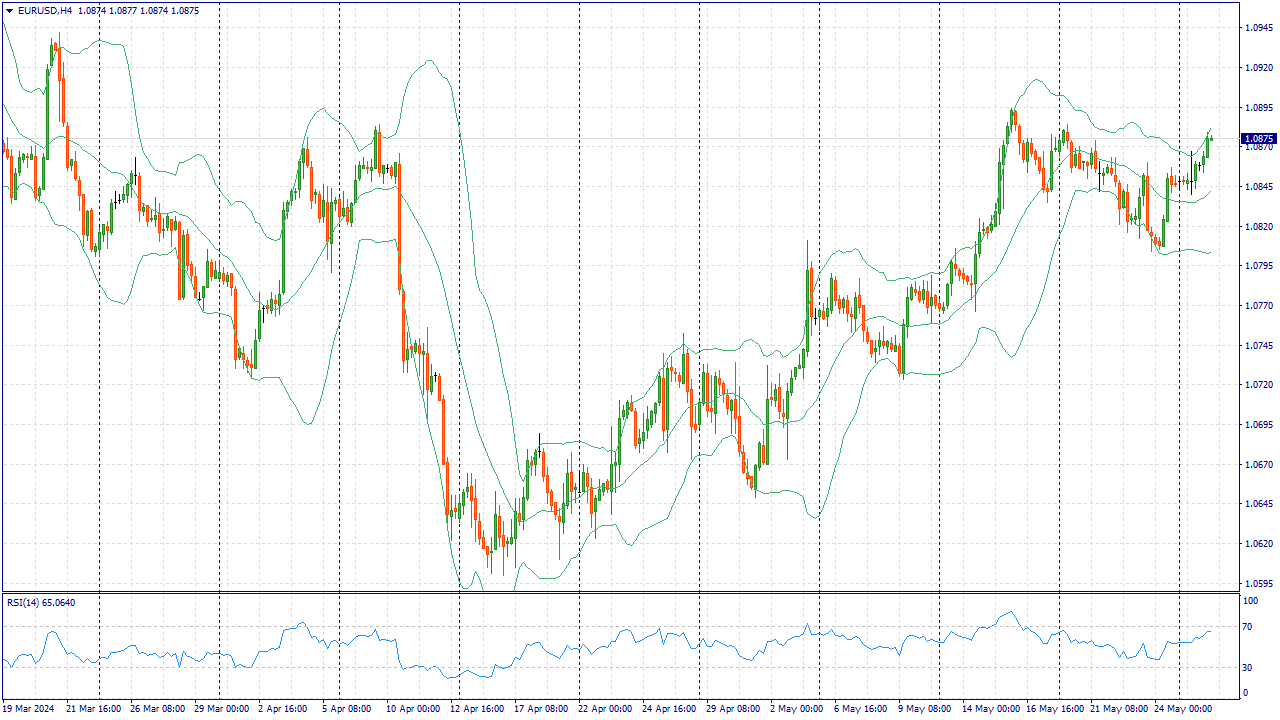

Событие, на которое следует обратить внимание сегодня: 17:00 GMT+3. USD - Индикатор потребительской уверенности EURUSD:

В понедельник пара EUR и USD не нашла импульса, зациклившись вблизи отметки 1.0860 после того, как рынки США ушли на длинные праздничные выходные. Сегодня начнется серьезная торговая неделя после того, как в понедельник немецкие опросы настроений подкосили евро (EUR). На этой неделе центральные банки по обе стороны Атлантического океана будут говорить на разные темы. Европейский центральный банк (ЕЦБ) практически гарантированно снизит процентные ставки в июне, в то время как жаждущие снижения ставок трейдеры продолжают искать признаки снижения ставок Федеральной резервной системой (ФРС). Согласно инструменту FedWatch от CME, рынки оценивают почти равные шансы на снижение ставки ФРС на четверть пункта в сентябре, что значительно ниже, чем более 70% неделю назад. В среду должны выйти данные по инфляции в Германии, и рынки ожидают, что экономика Германии в мае выросла всего на 0.2 % по сравнению с предыдущим показателем в 0.5 %. США будут доминировать во второй половине экономического календаря на этой неделе: в четверг будет представлен валовой внутренний продукт (ВВП), а в пятницу - данные по инфляции индекса цен расходов на личное потребление (PCE). Ожидается, что ВВП США за первый квартал снизится до 1.4% против 1.6%, а инвесторы надеются, что инфляция по индексу цен PCE в апреле сохранится на уровне 0.3% м/м. В пятницу выйдут данные по розничным продажам в Германии и общеевропейскому гармонизированному индексу потребительских цен (HICP). Розничные продажи в Германии в апреле выросли на 0.3% г/г, а инфляция по общеевропейскому индексу HICP, как ожидается, останется неизменной на уровне 2.7% г/г в мае. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.0890. Рассматриваем ордера на продажу при уровне цен 1.0850. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Аптека 36и6. 🥜Иногда приходит ощущение, что Хомяк на допросе, кому-то что-то должен, должен и обязан что-то доказать! 🥜Я сто раз писал, не повторяйте за мной сделки. А если повторяете, то повторяйте и ТС и подход и философию и весь портфель. Надо, возьмите ТС частично, полностью, возьмите что-то из подхода, отношения, философии, но не копируйте сделки ради сделки. Любую идею переносите через себя и если нравится пользуйтесь, не нравится не пользуйтесь, но просто сделки ради сделки лучше не повторять!!! А уж если повторили или воспользовались идеей, дальше это ваша сделка, ваше решение и ваша ответственность!!! 🥜Да, я немного злой, довели в чате!!!! 🥜Купи да купи, пишут мне!!! Но если вы внимательно читаете канал, то я добирал её ранее и писал, что коли добрал там, то при снижении этаж 13р. пропущу. А сейчас смотрю на график и с какого хрена я её должен сейчас покупать! Что меня тут должно сманить купить!!! Хотите, покупайте на удачу, а я тут не буду покупать! 🥜Вот жду 12 этаж и реакцию на нём. Или же сигнал в виде стабилизации или закругления. Чем выше усреднение, тем больше спрос с сигнала!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ВУШ. 🥜Отличная компания роста. Да по бизнесу ограничена, но старается расти и в ширь, есть риски законодательного характера, но риски есть у любой компании, только у каждой свои. 🥜Была вчера реакция на прежнюю стабилизация, к тому же слили фазу разгона! Лично для меня это был повод добрать, добрал по 283р., пока доволен! 🥜Если поедет ниже, то в зону 192-203 без черного лебедя не доедет, по этому буду ориентироваться по свежим сигналам на графике и вновь доберу. И не буду бояться и не буду требовать от бумаги дать мне прибыль на следующий день. Я просто знаю, что со средней 250-280р. я закрою бумагу в профит, учитывая динамику показателей в отчётах и цена 350-400р. это не влажные мечты, а уж какие-нибудь жалкие 300р., ну это вообще спекулятивные игры! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🚢 FESH 🚘 LEAS 🛢 RNFT 🇷🇺 TATNP - на Московской бирже начнутся торги фьючерсами на акции компаний ДВМП, Европлана, РуссНефти и Татнефти (ап) 🇷🇺 FEES - СД Россети; распределение прибыли/убытков, объявление дивидендов; 2023 г. 🥜Друзья, по событиям сегодня кот наплакал, ну и хорошо! Кому интересны эти отчёты, дивы и прочая лабуда, когда на рынке обвалище, армагедонище, по версии некоторых, как по мне обычная коррекция, коих было множество и будет ещё множество! А когда придёт на рынок обвал, обещаю, вы это сразу поймёте и не с чем не перепутаете! 🥜Что касается Россетей, прибыль есть достойная, но разрешили не платить, значит и не заплатят, можно и не надеяться и даже не мечтать! 🥜Что касается нервных переживаний! Ещё раз напомню. Сейчас ставка 16%. Заработать двузначную доходность на низко рисковых активах (депозит, облигации) случается не часто! Кого начинает трясти уже при просадке на 5%, а на 15% хочется выйти в окно, не портите себе здоровье, не лезьте в акции!!! 🥜Что касается снижений, просадок, обвалов!!! Ещё раз напомню, рынок это живой организм. Большую часть времени он растёт и развивается, но бывают периоды, когда он болеет, потом болезнь проходит и рынок вновь возвращается к своему основному занятию, росту. Поймите, не бывает такого, что рынок год рос, а потом 10 лет падает, потом пол года отскакивал и опять пять лет падал. Все долгосрочные графики рынков имеют ростовое движение. И по большому счёту если вас занесло в позицию на хаях и это крепкая, перспективная компания и если вы её доберёте на добротной просадке, то через какое то время вы в ней заработаете. Как быстро, зависит от рынка и от вас, как и насколько вы будете помогать своей позиции переступить через ноль! 🥜Что касается моей торговли! Писал не однократно, что я не сторонник продавать бумаги, если не вижу безысходности в позиции, как недавно в Газпроме. Если я понимаю, что ловить тут нечего и засесть можно на пару тройку лет, я выйду! В остальных же случаях буду держать, всё по той же причине обозначенной выше. Буду держать и точечно добирать те позиции, которые не дали быстрый спекулятивный эффект! Буду помогать своим позициям в нужный и подходящий момент, как мне кажется. Буду помогать своим бумагам, как можно быстрее перешагнуть через ноль. Я не торгую по дню, не торгую по неделе и даже месяцу. Минимальная дистанция, это год. Если кто-то из вас пришёл на биржу сорвать по быринькому бабосиков, не имея ни системы, ни плана, проиграетесь в пух и прах!!! Я торгую усреднения и для этой системы кэш жизненно необходим!!! Но он нужен не всегда, если вы торгуете внутри дня, тогда и торгуйте внутри дня, терпите прибыль там где есть и режьте лосей в зародыше!!! 🥜Что касается ситуации, по прежнему не вижу ничего критичного, обычная коррекция на инфе вокруг СВО, этому я посветил несколько постов и как принцип домино, одно за другим, закрытие плечей, открытие шортов и немного фикса. И конечно же страх! 🥜Мне немного грустно, что это происходит на этой неделе, а я сильно занят. Вчера появилось ещё больше интересных цен в классных и перспективных компаниях. И сегодня есть желание ещё подобрать немного бумажек, например Электротехнику, Европлан и др. Есть конечно сегодня один шанс быть на рынке и возможно он реализуется!) 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

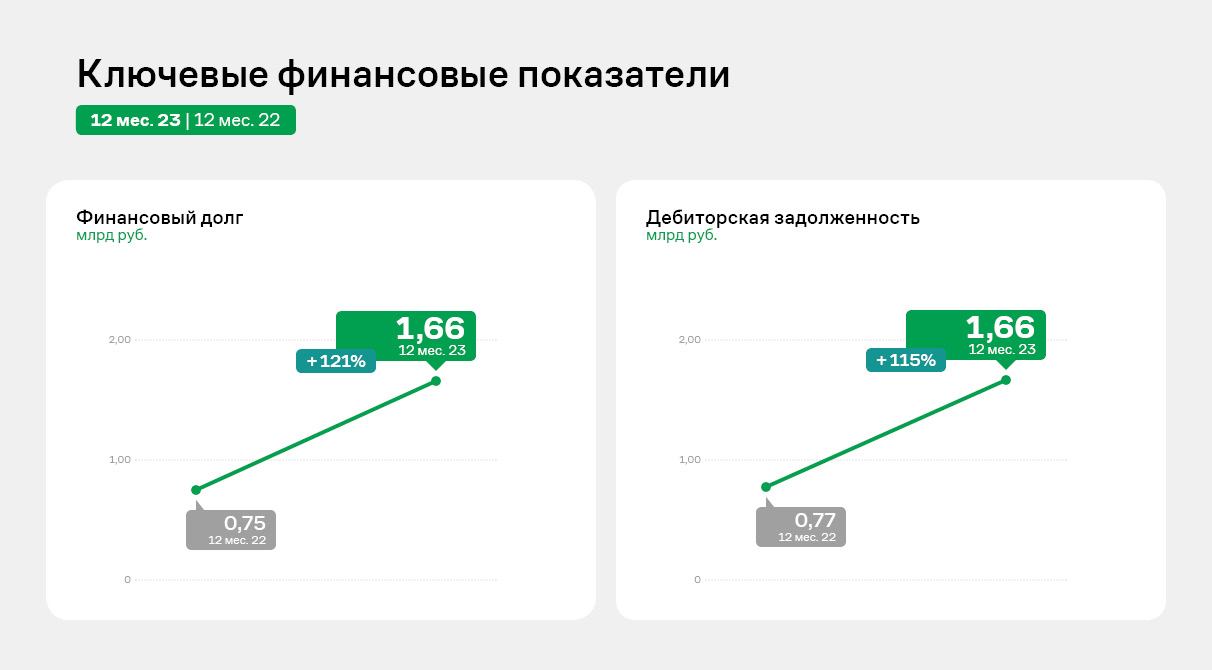

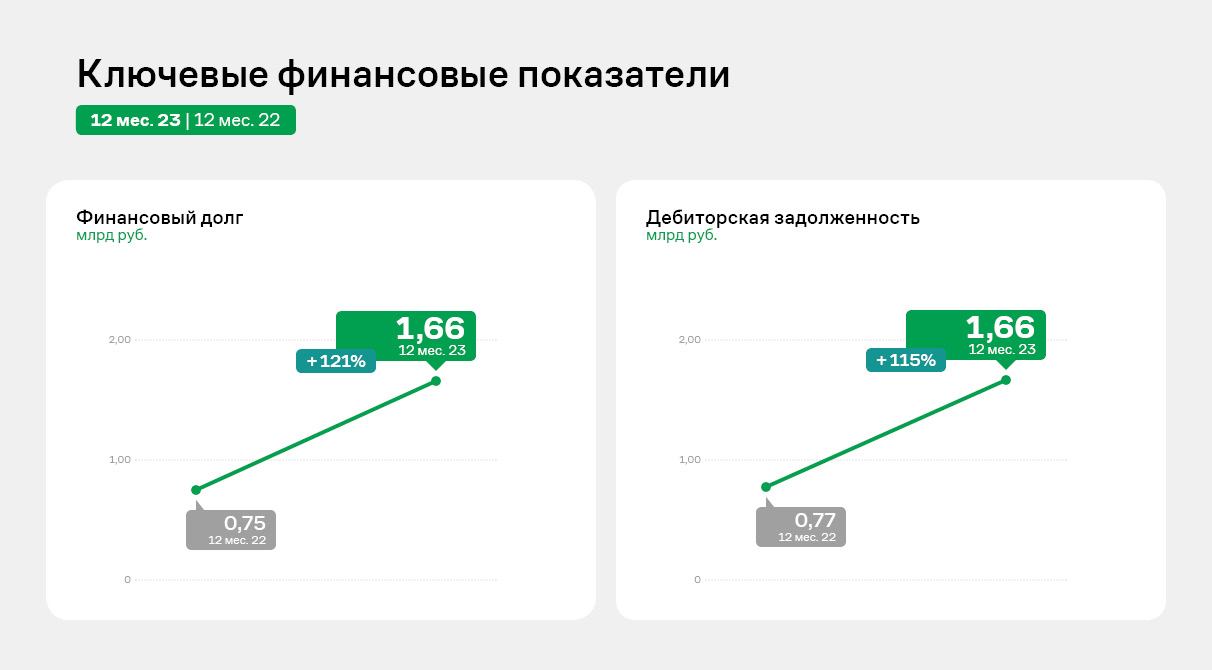

ООО «Транс-Миссия» является владельцем двух сервисов такси: «Таксовичкоф» и «Ситимобил». В течение 2023 года компания работала над повышением операционной эффективности и развитием существующих рынков. К сентябрю 2023 года эмитент завершил объединение команд «Ситимобил» и «Таксовичкоф», сохранив оба бренда, и перешел на новое общее ПО «Автотаксоконтроль 2.0», что позволило снизить ежемесячную стоимость обслуживания и поддержки сервиса на 30 млн руб., а также оптимизировать операционные процессы. «Ситимобил» начал активную экспансию в городах присутствия сервиса «Таксовичкоф». В декабре 2023 года рейтинговое агентство «Эксперт РА» присвоило ООО «Транс-Миссия» рейтинг кредитоспособности на уровне ruBB-, прогноз по рейтингу стабильный. Также в этом месяце эмитент разместил крупнейший в своей истории облигационный выпуск размером в 300 млн руб. На сегодняшний день «Таксовичкоф» работает в 52 городах России (9 из которых крупные), включая города Ленинградской и Московской областей, а также в Казахстане, Армении и Республике Беларусь. «Ситимобил» работает в 38 городах России (16 из них крупные). Рассмотрим более подробно итоги работы эмитента за 2023 год. Общий оборот сервисов (GMV) «Таксовичкоф» и «Ситимобил» составил 6 637 млн руб., что на 18,3% меньше показателя прошлого года. Это связано с сокращением количества выполненных заказов на 31,1% к АППГ, это является следствием трех факторов: начала СВО, перехода на новое ПО и вступления в силу закона о такси, что вызвало временный отток водителей. При этом, средний чек по отношению к прошлому году увеличился на 18,4%. Основной вклад в оборот сервиса приносят два ключевых региона — Московская и Ленинградская область — на их долю по итогам 2023 года пришлось 46% GMV, остальные регионы РФ занимают 49% в общем обороте сервиса, и еще 5% GMV приходится на страны СНГ. Таким образом, за год доля оборота в странах СНГ выросла с 1,5% до 5%. В 2023 году эмитент продолжал активно развивать присутствие в регионах, практически не взимая с партнеров комиссию. При этом, таксопарки стали самостоятельно нести затраты на маркетинг и брендирование автотранспорта.

В 2023 году выручка эмитента сократилась на 2,6%, составив 1,27 млрд руб. Прибыль от продаж сократилась на 25% до значения 302,1 млн руб., чистая прибыль составила 62,8 млн руб. (-73% к АППГ), EBITDA сократилась на 33%, до 294,3 млн руб. Такое падение рентабельности бизнеса связано с вложениями компании в региональное развитие, а также с проведением мероприятий по удержанию водителей в условиях «кадрового голода» на рынке такси. С этими же причинами связан рост дебиторской задолженности с 770 млн руб. до 1,64 млрд руб.: для удержания водителей в 2023 году эмитент субсидировал автопарки, которые являются его постоянными партнерами, путем предоставления отсрочки на уплату комиссии агрегатора. Для субсидирования автопарков и прочие маркетинговые мероприятия по развитию брендов эмитентом было получено целевое финансирование от ПАО «ТКБ Банк» и выпущен новый облигационный выпуск в декабре 2023 года.

Наибольшую долю в финансовом долге на 31.12.2023 г. занимает долгосрочный кредит от ПАО «ТКБ Банк» (47% от общей суммы) со сроком погашения в конце 2026 года, а также долгосрочные займы ООО «Круиз» и ООО «Автофлот-Столица» (27%), которые были направлены на приобретение сервиса «Ситимобил». В ноябре 2023 года компания получила бридж-финансирование от ПАО «ТКБ Банк» на сумму 200 млн руб., направленное на реализацию стратегии по привлечению перевозчиков и клиентов, не дожидаясь размещения облигационного выпуска. В ноябре и декабре 2023 целевое использование привлеченных средств: - Мотивации перевозчиков и клиентов

- Финансирование развития программного обеспечения

- Маркетинг

- Пополнение оборотных средств

После размещения облигационного выпуска в декабре 2023 года, компания продолжила придерживаться стратегии, нацеленной на развитие сервисов «Ситимобил» и «Таксовичкоф», инвестируя денежные средства в маркетинг и мотивации партнеров, при этом часть средств от выпуска облигаций использованы для погашения бридж-кредита от ПАО «ТКБ Банк».

В планах эмитента на 2024 год — дальнейшее развитие проекта «СитиГрузовой» (формат low-cost перевозок), запущенного в конце 2022 года. В настоящее время клиентам сервиса доступно шесть тарифов, разделенных по типам автомобилей: «Мини», «Маленький», «Средний», «Большой», «Открытый» и «Экстрабольшой». Партнерам всех сервисов эмитента доступна программа «Ситипарк», по которой водители получают возможность выкупить автомобиль уже через год работы, а также выгодные условия на обслуживание автомобиля, сниженную стоимость смен и индивидуальные мотивации. Самому эмитенту программа позволяет быстро нарастить автопарки без существенных инвестиций в лизинг, непрерывно пополняя их новой техникой, а также снизить затраты на привлечение водителей путем повышения привлекательности работы в компании. Также актуальным на 2024 год остается задача оптимизации расходов за счет объединения региональных команд. Подробнее пишем в презентации.

|

|

|

|