|

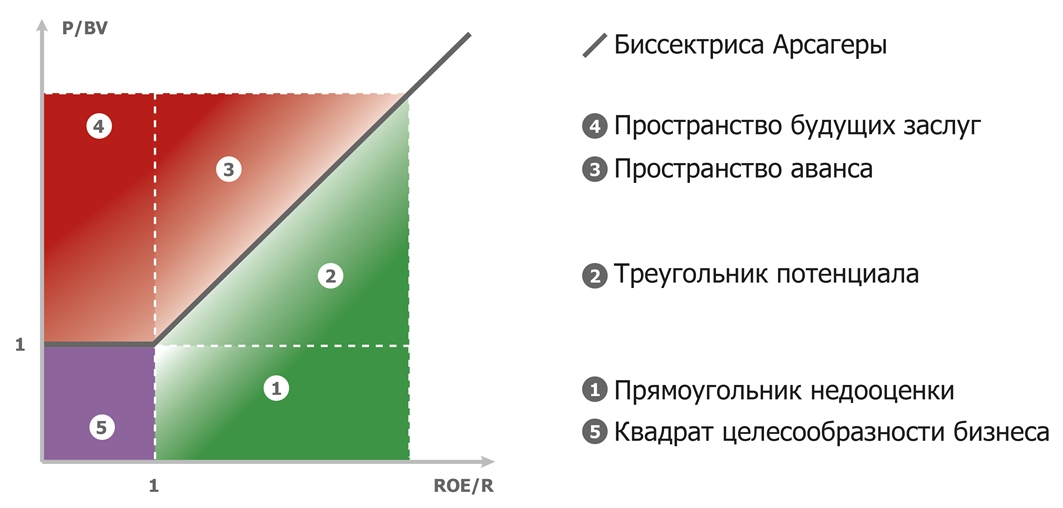

Материалы по теме: —Как рассчитать доходность? —Коэффициент P/BV (P/B) Данным материалом мы хотим оказать компаниям практическую помощь в осуществлении грамотного управления акционерным капиталом и показать, что отражение результатов деятельности бизнеса в курсовой стоимости акций зависит и от самого бизнеса. В каждом акционерном обществе обязаны помнить: результаты деятельности компании должны быть отражены в рыночной стоимости акций, а все её достижения принадлежат не бывшим и не будущим, а только текущим акционерам. Мудрость бизнеса Выберем параметры, присутствующие у каждой публичной компании и необходимые для анализа. Рф – фактическая цена 1 акции компании, цена на бирже. BVф – балансовая цена 1 акции компании. Необходимо отметить, что балансовая цена действительно должна отражать размер стоимости чистых активов компании, приходящихся на 1 акцию. Для этого необходимо проводить регулярную переоценку активов, чтобы у акционеров было четкое представление о том, что компания заработала и чем в действительности обладает. Во главу угла должна быть поставлена адекватность балансовой цены – она не должна быть завышена или занижена! EPSф – прибыль компании на 1 акцию. Pф/BVф – соотношение рыночной стоимости компании и балансовой (собственного капитала). ROEф = EPSф/BVф - относительно стабильная рентабельность собственного капитала компании. Важно отметить, что это средняя стабильная рентабельность, которая наиболее вероятно будет у бизнеса в ближайшие годы. Своей деятельностью бизнес создает стоимость акционерам, а ROEф является скоростью прироста их имущества (собственного капитала), и чем выше и стабильней скорость этого прироста, тем ценнее и дороже стоимость бизнеса. Фактически ценностью бизнеса является уровень отклонения стабильной ROEф от требуемой инвесторами доходности, и именно поэтому рыночная цена акции на бирже отклоняется от балансовой, а коэффициент Pф/BVф становится больше 1. Действительно, чем больше ставка, под которую работают средства акционеров внутри компании, превышает общий уровень рыночных ставок доступных инвесторам, тем уникальней и ценней такой бизнес для инвесторов, тем большую премию к балансовой цене они готовы платить. Отсюда и вытекает самый главный критерий управления акционерным капиталом – максимизация ROE бизнеса! То есть в основу Модели Управления Акционерным Капиталом (МУАК) должен быть заложен алгоритм действий, при котором рентабельность собственного капитала повышается или сохраняется на высоком уровне. При понимании этого тезиса, возникает и понимание того, что доходность бизнеса, то есть его ROEф, не может быть ниже уровня рыночных ставок (например, депозитных), которые инвесторы могут получать «без хлопот». Цель любого бизнеса - это превосходство над этой «бесхлопотной» доходностью, в противном случае деятельность компании нужно рассматривать с точки зрения благотворительности или каких-то иных социальных действий, не связанных с извлечением прибыли. Rт – теоретическая ставка требуемой доходности, то есть ставка, которая устраивает инвестора (акционера) в качестве отдачи от данного вида бизнеса в виде доходности от курсового роста и полученных дивидендов. Таким образом, при условии, что рентабельность бизнеса относительно постоянна и известна Совету Директоров (СД) компании, мы можем вычислить справедливую стоимость компании (Рт) по формуле: Рт = BVф * ROEф/Rт или Рт/BVф = ROEф/Rт, то есть рыночная цена акции должна отличаться от балансовой в то же количество раз, во сколько отличается рентабельность бизнеса (ROEф) от требуемой доходности (Rт) — подробнее в материалах «Коэффициент P/BV (P/B)» и «Показатель ROE – суть бизнеса». Также стоит отметить тот факт, что подобным образом должен конвертироваться успех бизнеса (размер собственного капитала BVф и скорость его прироста ROEф) в курсовую стоимость (Рф) этого самого бизнеса на рынке (на бирже). Читать материал полностью

|