|

Последние дни мировые фондовые рынки растут. Причиной этого стало выделение Греции второго кредитного транша в размере 130 млрд. евро, что позволило избежать официального объявления дефолта. Одновременно с этим, Греция договорилась с частными кредиторами (фактически поставила перед фактом) о списании долга Греции в размере 53,5% от номинала. Сразу после этого рейтинговое агентство S&P, как и обещало ранее, понизило кредитный рейтинг Греции до уровня SD – выборочный дефолт. Тем не менее, инвесторы по всему миру с оптимизмом восприняли произошедшие события. Мы по-прежнему продолжаем считать, что чтобы не допустить развала зоны евро, ЕС в лице ЕЦБ начнет активную эмиссию денег (по примеру США), и долги стран будут фактически «списаны» посредством инфляционного механизма. Поэтому мы достаточно оптимистично смотрим на перспективы сырьевых рынков. Что касается рынка нефти, то здесь рост цен продолжается уже третью неделю подряд. С момента выхода нашей последней передачи, стоимость нефти выросла на 5,9%. Баррель нефти на сегодня стоит 125,07 долл.

Причиной такой динамики цен на нефть является сохраняющаяся напряженная ситуация вокруг Ирана и опасения, что Израиль в ближайшее время может начать военные действия против исламской республики. Кроме того Иран прекратил поставки нефти 6 европейским странам в ответ на санкции, введенные ЕС в отношении иранского нефтегазового сектора. Таким образом, Тегеран опередил европейцев, намеревавшихся отказаться от иранской нефти лишь с 1 июля. Не смотря на все возрастающую вероятность военного конфликта между Ираном с одной стороны и Израилем с США с другой, в своих прогнозах цен на нефть мы исходим их того, что военных действий удастся избежать. Наш прогноз цен на нефть на ближайшие годы вы можете видеть на своих экранах.

Индекс ММВБ за прошедшие две недели продолжил свой рост: за время, прошедшее с момента нашей последней передачи, рост индекса составил 2,2% (с начала года рост составляет уже 13,8%). Капитализация российского фондового рыка равняется 28,2 трлн руб. Коэффициент P/E находится на уровне 5,8. Для сравнения P/E фондовых рынков стран ББРИКС составляет 9, а стран с развитой экономикой 13. По нашему мнению, справедливым для российского фондового рынка на конец 2012 является P/E равный 9,2, т.е. с фундаментальной точки зрения индекс ММВБ должен находиться на 60% выше текущих значений. Наш прогноз индекса ММВБ на конец 2012 года составляет 2550 пунктов.

Если же посчитать значение индекса ММВБ на основании не прогнозных прибылей и прогнозных процентных ставок, а текущих процентных ставок на рынке облигаций и прибылей компаний, входящих в индекс ММВБ, полученных этими компаниями за последний год, то мы получаем, что текущее значение индекса ММВБ должно составлять 2212. Разница текущего и расчетного значения индекса ММВБ составляет 39%. Эту разницу мы называем индекс Арсагеры. Его исторические и текущее значения вы можете сейчас видеть на своих экранах. Значение индекса Арсагеры можно трактовать как то, на сколько процентов должен измениться индекс ММВБ, чтобы достичь своего справедливого с фундаментальной точки зрения уровня. Таким образом, чтобы компании, входящие в индекс ММВБ были оценены адекватно тем процентным ставкам, которые существуют на рынке облигаций и тем прибылям, которые компании уже получили за последний год, индекс ММВБ должен вырасти на 39% с текущих значений.

Мы ожидаем, что по итогам 2012 года рост денежной массы составит 30%. Таким образом денег для того чтобы задать прогнозируемую нами капитализацию фондового рынка будет достаточно. Сейчас же соотношение денежной массы и капитализации российского фондового рынка составляет 87%. В конце 2011 года соотношение денежной массы к капитализации фондового рынка составляло 100%. Это очень высокий уровень. Такое высокое соотношение показывает, что денег в стране более чем достаточно, чтобы задавать текущую капитализацию фондового рынка. Более того, столь высокое соотношение показателя М2/Капитализация говорит о том, что значительное количество участников фондового рынка предпочитает, что называется, «сидеть на деньгах». Отмечу так же, что согласно статистике, в 2011 году сальдированная прибыль российских компаний, выросла на 20%, полностью совпав с нашими прогнозами. Мы ожидаем, что по итогам 2012 года прибыль компаний, акции которых обращаются на фондовом рынке, так же вырастет на 20%, что фактически задает минимальный темп роста капитализации российского фондового рынка. Одновременно с этим не можем не отметить и сохранение тенденции по оттоку капитала: так по итогам января отток капитала из России составил, по предварительным оценкам, 17 млрд USD. Наш прогноз на 2012 год предполагает отток в размере 20 млрд USD за весь год. Так же из новостей отечественной экономки хочу отметить тот факт, что российский бюджет в январе впервые за многие годы оказался дефицитным (дефицит 0,5% месячного ВВП). Эта новость вызвала опасение у ряда аналитиков и экономистов. Сейчас довольно сложно говорить о причинах, которые привели в дефициту, но мы считаем, что январский дефицит вполне может быть связан с тем, что правительство наконец-то переходит к более равномерному финансированию бюджетных расходов в течение года. Необходимость более равномерного финансирования расходов бюджета внутри года обсуждалась уже много лет, и вполне вероятно, что в этом году правительство перешло от слов к делу. Напомню, что именно неравномерность расходования бюджетных средств с существенным увеличением в конце года, приводила ускорению инфляции в декабре, в то время как при более равномерном финансировании расходов, рост цен, вызванных монетарными факторами снижается. Таким образом, мы считаем, что новость эта носит скорее позитивный характер. Что касается курса рубля, то за время прошедшее с момента выхода предыдущей передачи он продолжил свой рост, повысившись на 3,1%, до уровня в 29,00 рублей за доллар. Международные резервы России с 3 по 17 февраля снизились на 2,9 млдр долл. до уровня в 504,4 млрд долл. Инфляция в РФ с 14 по 20 февраля составила 0,1%. С начала этого года рост уровня потребительских цен составил 0,8%, против 3,1% за аналогичный период прошлого года. Таким образом, в годовом выражении индекс потребительских цен опустился до уровня 3,8% по сравнению с 6,1% по итогам 2011 года. Основной причиной этого является то, что в преддверии выборов повышение тарифов было перенесено с начала года (как это происходило до сих пор) на лето, с целью искусственного занижения уровня инфляции перед выборами.

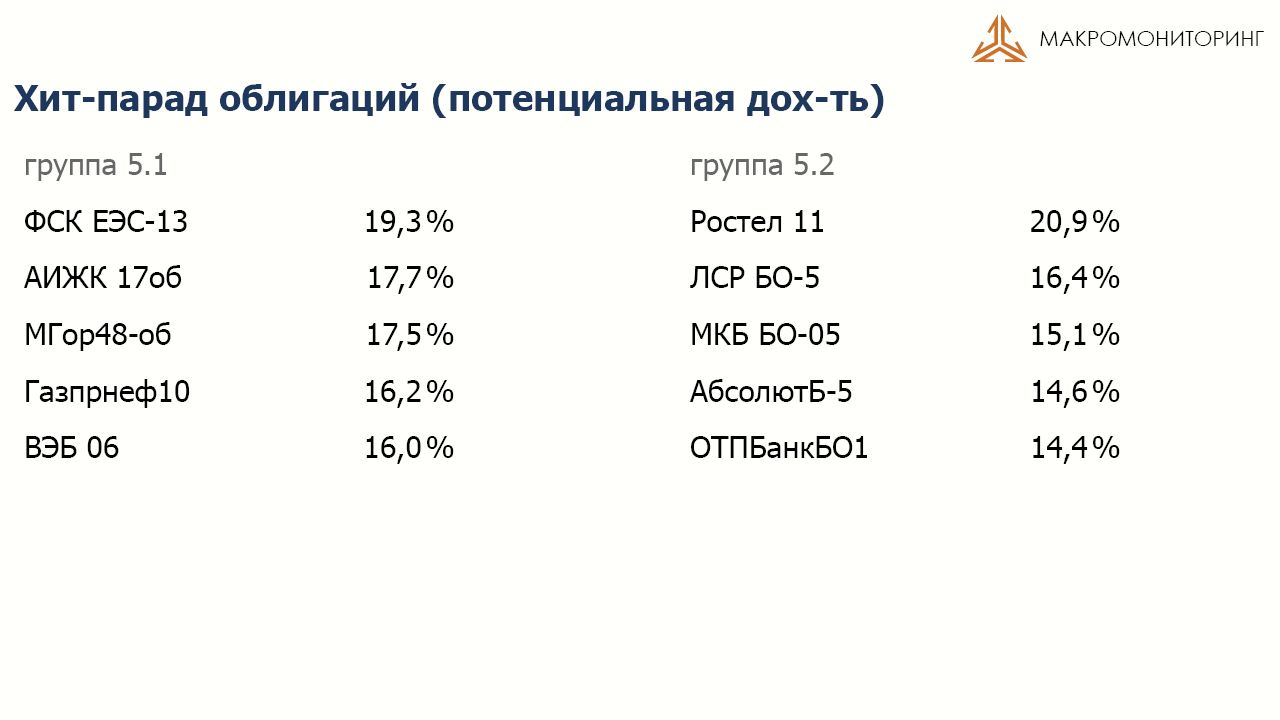

Поэтому мы ожидаем, что текущий низкий уровень инфляции (около 4%) сохранится до лета, а в оставшиеся месяцы года инфляция начнет ускоряться. Мы ожидаем, что по итогам года инфляция составит 7,3%. Официальный прогноз правительства по инфляции на 2012 год равняется 5-6%. Что касается рынка облигаций, то за время прошедшее с момента предыдущей передачи доходности на нем изменились незначительно: в корпоративном сегменте доходность выросла на 7 базисных пунктов, в муниципальном снизилась на 1. Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России являются чрезмерно высокими. Мы ожидаем, что в течение года процентные ставки будут снижаться. По корпоративному сегменту мы ожидаем снижения уровня процентных ставок на 16%, а по муниципальному – на 18%. Соответственно, мы считаем, что в группах 5.1 и 5.2 – наиболее ликвидные и наиболее надежные, по нашему мнению, облигации – наиболее интересными являются облигации с большей дюрацией. Так, средняя дюрация облигаций, которым мы отдаем предпочтение в группе 5.1 , составляет почти 6 лет, а в группе 5.2 – почти 3 года. Что касается рынка недвижимости Санкт-Петербурга, то за последние две недели цены на вторичном рынке выросли на 0,8%, на первичном – на 1,1%. С начала года рост цен на вторичном и первичном рынках составляет 2,3% и 3,1% соответственно. Мы считаем, что по итогам года рост цен на недвижимость в Петербурге составит 15%. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.

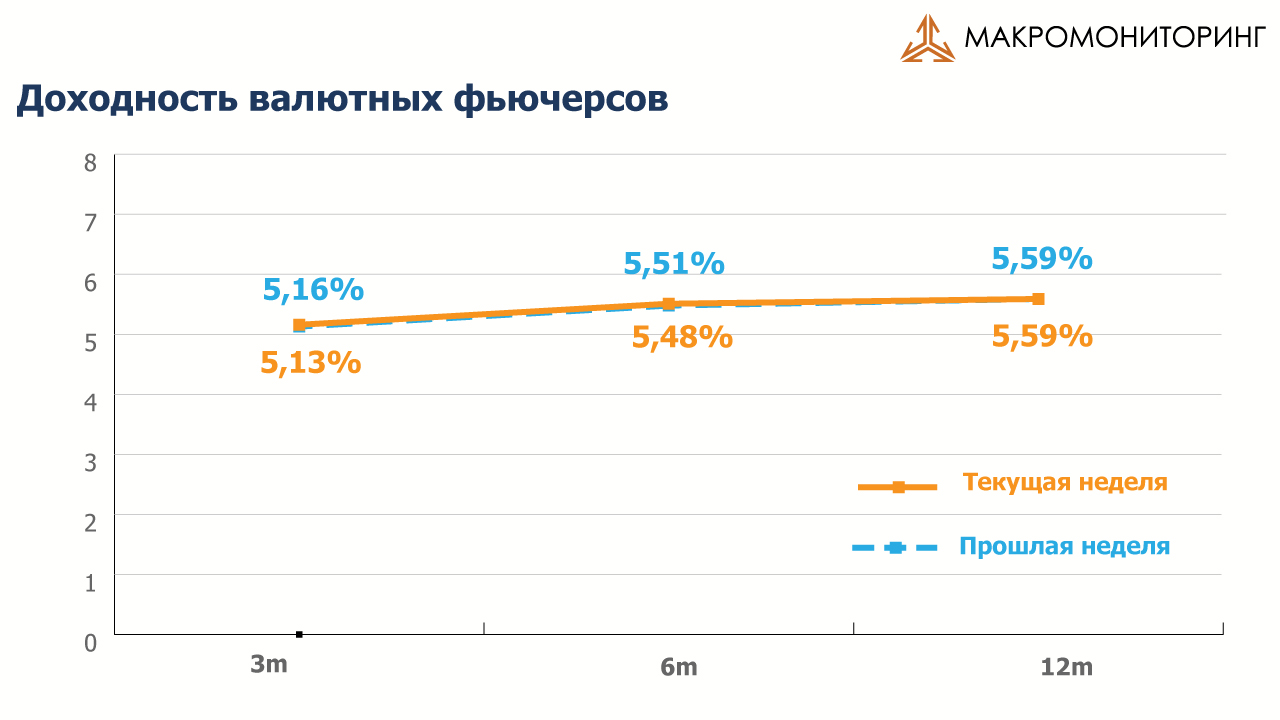

При этом доходности валютных фьючерсов, по которым можно судить о девальвационных ожиданиях участников рынка не изменились.

При этом доходности валютных фьючерсов, по которым можно судить о девальвационных ожиданиях участников рынка не изменились.