Досрочное погашение 3-летних LTRO вызвало ещё одно немаловажное следствие – а именно рост доходности американских Трежерис в пятницу (по 10-летним бондам на 8 бп до 1,93%) . Некоторые заёмщики LTRO покупали не те деньги американский госдолг и для досрочного погашения теперь скидывают низкодоходные вложения. Это негатив для рынка Трежерис, но общую картину рынка госдолга США рассмотрю в одной из ближайших статей.

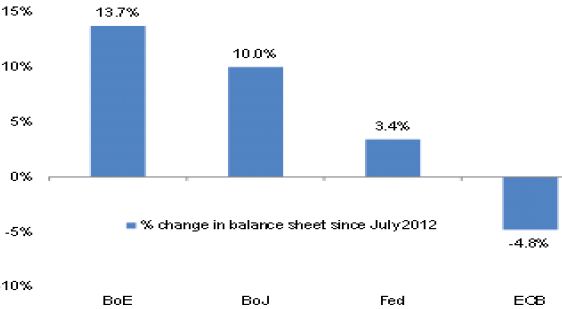

На выходных на финансовом портале Sober Look вышла аналитическая статья «Поздравлять ЕЦБ с сокращением баланса слишком рано». Здесь требуется внести некоторые коррективы во вчерашнюю статью. Действительно, по сравнению с другими ЦБ, ЕЦБ с июля прошлого года значительно сократил свой балансовый счёт.

Но, как отмечает Sober Look, ЕЦБ, устами своего президента Драги, просто поменял потенциальные балансовые убытки ЕЦБ на внебалансовые обязательства путём внедрения программы OMT (Outright Monetary Transactions).

Однако, например, в Испании фундаментально мало что изменилось – та же напряжённая ситуация в финансовом секторе, падающие цены на недвижимость и рекордная безработица. Без сомнения, захватывающее падение доходностей испанских долговых бумаг нельзя объяснить иначе чем обещанием ЕЦБ выкупать неограниченные объёмы долговых бумаг в случае запроса со стороны Испании. И если доходности начнут расти, за ними (в противоположном направлении) пойдёт и курс EURUSD (последний небольшой рост доходностей облигаций евро пока ещё не отыграл снижением).

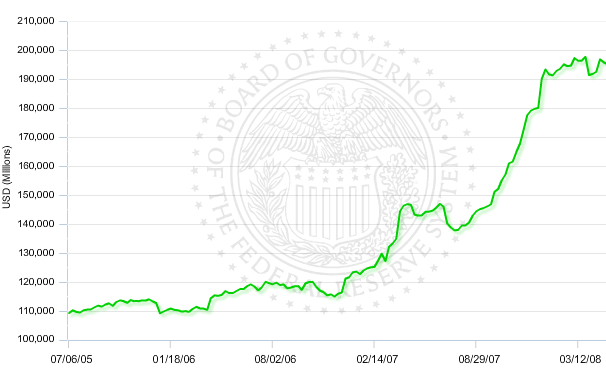

Sober Look приводит пример ипотечного кризиса 2007 года в США. Крупные финансовые институты США и Европы имели значительные внебалансовые активы путём предоставления гарантий по коммерческим бумагам своим дочкам как раз перед началом кризиса. Ну а когда те не смогли найти источники рефинансирования, банки вынуждены были принять те активы – в основном ипотечные бумаги – на свои балансы. На графике как раз показан этот процесс.

Теперь ЕЦБ играет в эту игру с безлимитной поддержкой периферийных стран еврозоны. Но как мы знаем, в самом ЕЦБ имеются противники этой меры, и в случае каких то форс-мажорных обстоятельств, на рынке произойдёт разворот в настроениях.

Тем более, если банки северной Европы могут без вреда для себя избавиться от ярлыка долгосрочного LTRO, то их южные коллеги останутся “заклеймёнными” ещё долго, что может вызвать проблемы уже у государств, где они базируются.

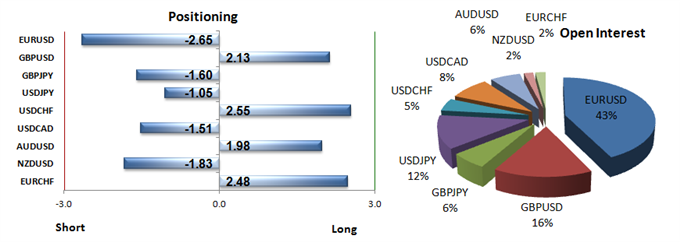

Видимо рынок уже учёл весь позитив, держа в уме возможный негатив. Не думаю, что EURUSD намного скорректируется, пока позиционирование мелких спекулянтов не сбалансируется (пока на конец прошедшей недели из клиентов крупнейшего брокера FXCM всего 27% были в лонге).

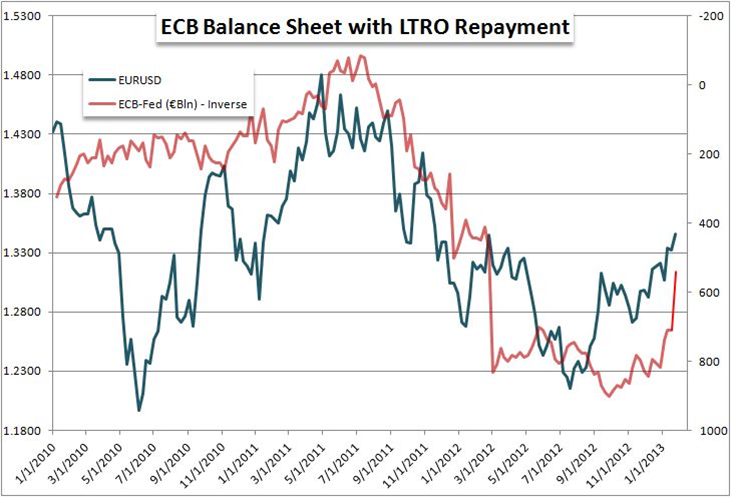

Но как видно на графике, рост EURUSD уже несколько затянулся (в балансе ЕЦБ уже учтено погашение €137.2 млрд. 3Y LTRO).