Федрезерв снова пошёл против скептицизма спекулянтов при принятии решения по будущему своей денежно-кредитной политики. В решении регулятора можно было безошибочно уловить «ястребиное» намерение: хотя он оставил уровень ставок без изменений (ожидаемое решение), ЦБ дал ясно понять, что ещё раз повысит ставку до конца года, и с 1 октября начнёт сокращать свой раздутый баланс (что также ожидалось). Чуть повысив прогноз по росту ВВП, чуть понизив прогноз инфляции, сохранив прогноз по 3му повышению ставки в этом году, чуть понизив долгосрочный прогноз по ставке – в принципе, ничего существенного. Так в чём же скептицизм, спросите?

Надо ещё раз взглянуть на график прогноза будущей ставки (на конец 2017г.) ФРС и рыночных ожиданий. С 14 декабря прошлого года ФРС повышал ставку на каждом «квартальном» заседании (кроме последнего) – это когда прогнозы обновляются, пресс-конференция председателя, в общем, важное события. И на дату этого каждого «важного» заседания прогнозы ФРС и ожидания рынка (OIS) удивительным образом сходились (в синем прямоугольнике). Это “работа” чиновников Феда – управление ожиданиями рынка, ибо им нафиг не нужны никакие сюрпризы. А между заседаниями – можете сомневаться сколько угодно, чем рынок и занимался:

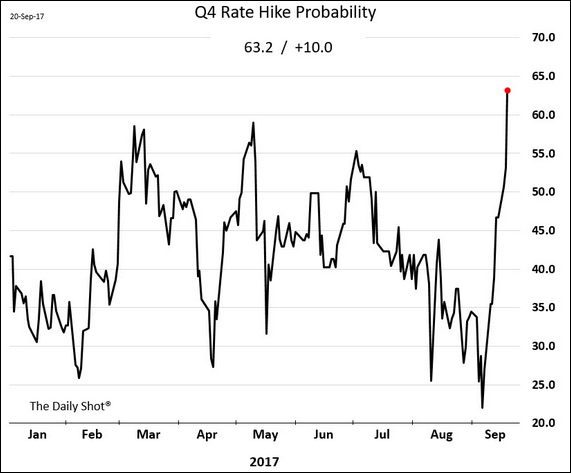

Это "похождения" вероятности повышения ставки ФРС в 4 квартале нынешнего года, читай 13 декабря. Много было взлётов и падений, но с начала сентября несколько выступлений ястребов Федрезерва (я бы отметил влиятельного Уильяма Дадли) и обнадёживающий отчёт по инфляции, резко увеличили шансы ещё одного повышения, а после заседания FOMC вероятность достигала 73%.

Возможно, доллар (DXY) начал процесс разворота, но не ожидайте, что он будет лёгким, потому что конкуренты тоже не спят:

Вероятность повышения ставки до конца года Банком Англии уже выше 70%, в то время как Банк Канады уже произвёл два повышения, и его "котировки" снижаются, что даёт неплохой потенциал роста пары GBP/CAD.