|

|

|

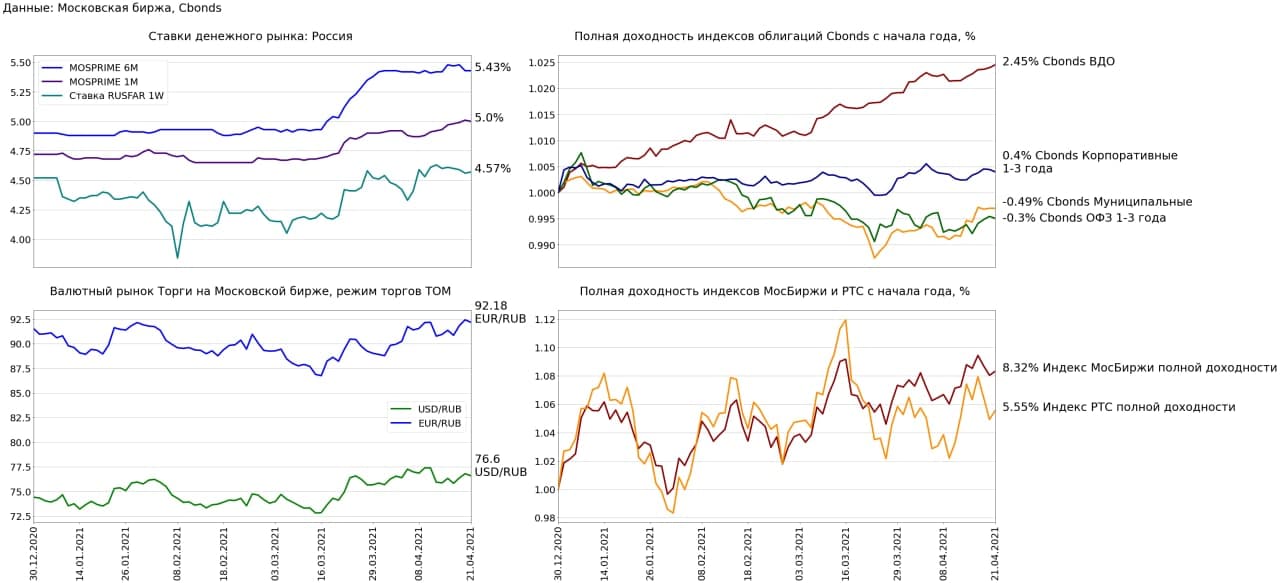

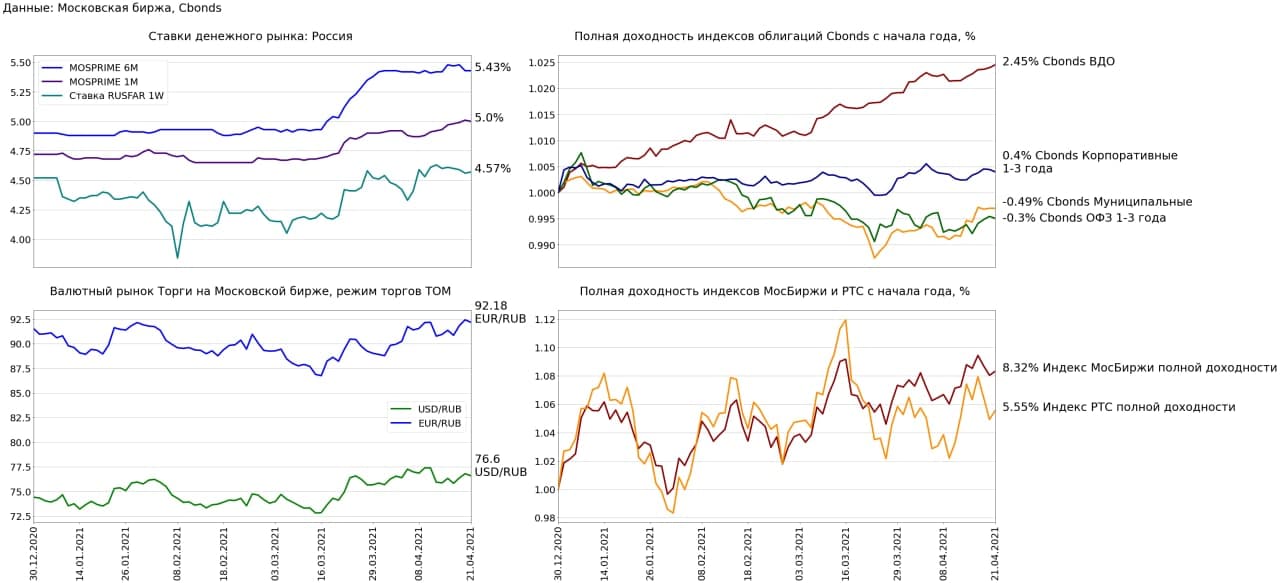

Ключевым событием дня стало послание президента к Федеральному собранию. Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова. Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали. Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить на дивиденды. Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений. В целом на послание президента рынок отреагировал положительно. Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%) Денежный рынок: • Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME не изменилась, текущее значение 5.43% (+0.01 п.п. н/н, +0.53 п.п. с начала года) • 1 месячная ставка MOSPRIME снизилась на 0.01 п.п. до 5.0% (+0.07 п.п. н/н, +0.28% п.п. с начала года) • Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, увеличилась на 0.01 п.п. до 4.57% (-0.03 п.п. н/н, -0.95 п.п. с начала года) Валютный рынок: • Рубль по отношению к доллару укрепился на 0.26% до 76.6 USD/RUB (+0.96% н/н, +2.94% с начала года) • Рубль по отношению к евро укрепился на 0.26% до 92.1775 EUR/RUB (+1.36% н/н, +0.72% с начала года) Рынок акций: • Индекс полной доходности Московской биржи увеличился на 0.26% до 6447.93 пунктов (-0.42% н/н, +8.32% с начала года) • Индекс полной доходности РТС увеличился на 0.6% до 2648.92 пунктов (-1.73% н/н, +5.55% с начала года) Рынок облигаций: • Индекс высокодоходных облигаций увеличился на 0.05% (+0.23% н/н, +2.45% с начала года) • Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на 0.05% (+0.15% н/н, +0.4% с начала года) • Индекс государственных облигаций со сроком обращения от 1 до 3 лет не изменился (+0.23% н/н, -0.3% с начала года) • Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.04% (+0.12% н/н, -0.49% с начала года) Савиченко Марк

|

Рынки Нефть корректируется третий день подряд после выхода данных об увеличении запасов сырья в США и рекордном росте заболеваемости COVID-19 в Индии. Тем временем доходность десятилетних казначейских облигаций США опустилась ниже 50-дневной скользящей средней впервые с ноября. Большинство ключевых секторов S&P 500 повысилось, в лидеры роста вышли акции сырьевых, нефтегазовых и финансовых компаний. Бумаги компаний малой капитализации подорожали более чем на 2%, опередив основные бенчмарки. Котировки провайдеров услуги связи снизились, в частности из-за отрицательной динамики Netflix. Трейдеры анализируют финансовые результаты компаний, чтобы понять, можно ли считать ожидаемый скачок прибыли ускорением роста экономики. Акции дешевеют на фоне опасений по поводу скачка заболеваемости коронавируса во всем мире, что может стать угрозой экономическому подъему, особенно в условиях, когда акции торгуются вблизи исторических максимумов. На данный момент почти 15% компаний S&P 500 отчитались о финансовых показателях за первый квартал, темпы роста комбинированной прибыли составили 31,3%, что на ~1 п.п. выше данных на конец прошлой недели и 24,5%, ожидавшихся в конце четвертого квартала. Прибыль на акцию (EPS) более 85% компаний превзошла консенсус-прогноз. Несмотря на то, что топ-менеджмент дает оптимистичные комментарии, некоторые компании беспокоятся по поводу давления на маржу, в частности по поводу повышения затрат на производство, транспортировку и рабочую силу. ЕЦБ в четверг, как ожидается, оставит без изменений параметры ДКП, и подтвердит, что скупка активов в рамках относящейся к пандемии антикризисной программы ускорится до июня. Заседание будет особенно интересно инвесторам после того, как Банк Канады стал первым крупным центральным банком, который дал сигнал о сокращении программы скупки активов и увеличил ожидаемый временной горизонт повышения ставки. В фокусе сегодня: - НЛМК: финансовые результаты по МСФО за 1К21

- Полиметалл: операционные результаты за 1К21

- М.Видео: операционные результаты за 1К21

- ТМК: последний день для попадания в реестр акционеров, имеющих право на получение дивидендов за 2020 г. Компания выплатит 9,67/ао, дивидендная доходность составит 10,5%

Индекс Мосбиржи в среду повысился на 0,26%, до 3552 п., РТС — на 0,60%, до 1464 п. Рубль укрепился к доллару до 76,68 руб. и к евро — до 92,29 руб.

Лидерами роста стали Северсталь (+4,38%), Распадская (+4,2%), Россети (ао +3,08%), ВТБ (+2,57%), Алроса (+2,37%). В число аутсайдеров вошли TCS Group (-2,79%), ТМК (-1,96%), Детский мир (-1,61%), Аэрофлот (-1,25%), Транснефть (-1,18%). Цена на Brent утром в четверг снижается на 0,35%, до $65,09/барр. Золото дешевеет на 0,14%, до $1791/унция. Доходность десятилетних казначейских облигаций США снижается на 1,43 п.п., до 1,542%. Японский Nikkei повышается на 2,38%, китайский Shanghai снижается на 0,34%. DXY снижается на 0,08%, S&P 500 futures повышается на 0,93%. Новости ММК представил сильные финансовые результаты по МСФО за 1К21 — сильнее консенсус-прогноза Интерфакса по EBITDA, ниже по выручке - Выручка выросла на 18% к/к (+28% г/г), до $2185 млн (-1,7% vs консенсус);

- EBITDA увеличилась на 53% к/к (+64% г/г), до $726 млн (+3,3% vs консенсус);

- Чистая прибыль увеличилась на 52% к/к и в 3,5 раза к 1К20, до $477 млн;

- FCF остался на уровне 4К20, $125 млн, против $110 млн в 1К20.

СД компании рекомендовал выплатить дивиденды за 1К21 в размере 1,795 руб./акция (дивдоходность — 2,6%). Сервис Около (X5 Retail Group) запустил доставку из ресторанов Москвы. Осуществлять доставку продуктов будут курьеры ресторанов пределах МКАД, от них зависит условия и время. Около будет предлагать блюда ресторанов на своей площадке, выступит маркетплейсом, который разместит у себя в приложении и на сайте меню партнёров. После того, как пользователи оформят заказ, агрегатор передаст его в ресторан. В краткосрочной и среднесрочной перспективе новость нейтральна для бумаг ретейлера ввиду слабой развитости сервиса доставки у ресторанов по сравнению с агрегаторами Яндекса и Mail.

|

|

Обзор рынка акций 22 апреля 2021 года. Послание президента немного воодушевило наш рынок: индексы подросли, также укрепился рубль. Разберем отчет по МСФО компании ММК и Мосенерго. Также разберем новости по Русалу и Тинькофф. Компания Halliburton выпустила отчет за первый квартал 2021 года - который рынку не понравился. Разберем разволновку по компании и по каким ценам я буду в компанию входить. Также некоторые идеи по VIPS и VIACOM.

|

|

Данные индекса потребительских цен из Новой Зеландии за первый квартал текущего года (0,8%) превзошли ожидания инвесторов (0,7%). Кроме того, предварительный цифры розничных продаж из Австралии также оказались лучше прогнозов. В Великобритании показатели инфляции за март в годовом выражении (0,7%) разочаровали инвесторов. Рынки возлагали очень большие надежды на Великобританию, учитывая, так как она опередила большинство стран в кампании по вакцинации и смогла закончить блокировку раньше, чем другие страны. Отчеты по инфляции в Канаде также оказались немного хуже прогноза. Сегодня состоится заседание Банка Канады, посвященные денежно-кредитной политике. Ожидается, что процентная ставка останется неизменной на уровне 0,25%.

|

|

События, на которые следует обратить внимание сегодня: 14.45 мск. Еврозона: публикация решения ЕЦБ по основной процентной ставке. EURUSD: На товарном рынке сохраняется ралли, что будет оказывать негативное влияние на стоимость доллара, поскольку сырьё котируется в американской валюте. Инвесторы активно скупают металлы и энергоносители. Кто-то даже говорит, что мы сейчас находится в первой фазе сырьевого супер-цикла и рост котировок может продолжаться еще 6-10 лет. Я не уверен на счёт супер-цикла, но уверен в том, что в этом году мы увидим хороший рост цен на товары, поскольку профицит долларовой ликвидности в финансовой системе будет оказывать хорошую поддержку сommodities. Во второй половине дня ЕЦБ озвучит свой вердикт по кредитно-денежной политике. Я не жду изменения процентной ставки в этом году. Сегодня будет интересно послушать Кристин Лагард на тему выкупа активов. Темп скупки активов в апреле сократился, и какой ориентир даст глава ЕЦБ на май? Инвестиционная идея: Buy 1.2020/1.1990 и take profit 1.2080. GBPUSD: Национальный офис статистики Великобритании накануне отрапортовал о росте инфляции в марте до 0,7% г/г. Базовая инфляция выросла до 1,1%, что указывает на устойчивый рост экономики туманного Альбиона. Со следующего месяца следует ожидать роста общей инфляции, поскольку мы видим хороший рост цен на энергоносители. Сегодня вечером Минфин США добавит в финансовую систему $27,9 млрд через операции по погашению государственных облигаций, что увеличит профицит долларовой ликвидности и будет оказывать негативное влияние на стоимость американской валюты. Инвестиционная идея: Buy 1.3915/1.3885 и take profit 1.4010. USDJPY: На этой неделе мы наблюдаем рост котировок золота, что негативно для данной валютной пары, поскольку желтый металл и японская йена исторически коррелируют между собой. В то же время инвесторов вновь активно скупают акции на американском фондовом рынке, что может оказать положительное влияние на стоимость данной валютной пары. В США сделали 200 млн прививок от коронавируса COVID-19 менее чем за 100 дней президентства Джо Байдена, тем самым достигнув целей, поставленных Белым домом. Байден сообщил, что более 50% взрослых американцев получили хотя бы одну дозу вакцины от COVID-19. Кроме того, число привитых пожилых американцев в возрасте 65 лет и старше превысит 80%. Улучшение эпидемиологической обстановки способствует росту фондового рынка. Сейчас трудно понять: какой из двух факторов окажет более сильное влияние на ход торгов? Инвестиционная идея: флэт 107.55 - 108.40.

|

|

Всем привет. Курс рубля укрепился во время послания президента России Владимира Путина федеральному собранию. Инвесторы оценивать главные новости и тезисы этого послания. Стоит ли сейчас покупать валюту доллары и евро. Собираю акции в новый инвестиционный портфель. Куда сегодня выгодно вкладывать деньги чтобы получить прибыль. Всем удачи!

|

|

|

|