|

|

|

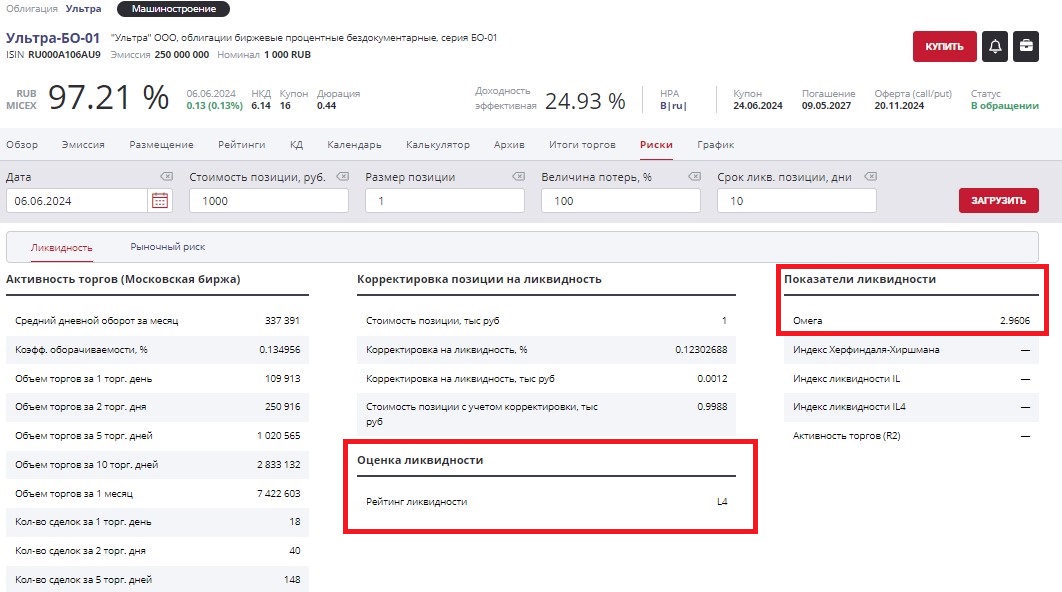

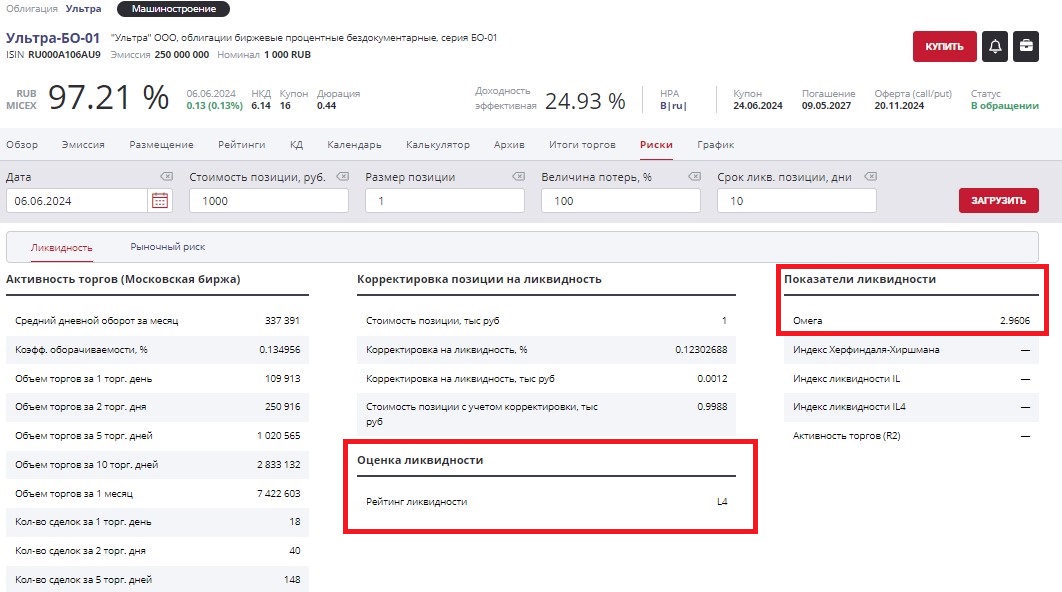

Качаясь на волнах ожиданий по изменению ключевой ставки, главное — не попасть в шторм заявок в биржевом стакане. Работа маркет-мейкера как раз значительно уменьшает риск оказаться в такой ситуации. Поэтому в новом материале про маркет-мейкинг мы решили ответить на вопрос, какой объем заявок маркет-мейкера в стакане является оптимальным для поддержания или повышения ликвидности бумаг. Как эмитентам и инвесторам определить ликвидность бумаг Какую бумагу можно считать ликвидной? Интуитивный ответ — ту, по которой проходит наибольшее количество сделок за определенный период времени. Но что влияет на объем сделок? И можно ли считать бумагу ликвидной, если по ней совершается большой объем сделок, но цена при этом сильно меняется? На наш взгляд, понятие ликвидности бумаг на облигационном рынке немного глубже. Биржа оценивает ликвидность с позиции, насколько устойчива цена облигации при совершении больших объемов сделок по рынку. Инвесторов ликвидность также заботит не только при оценке возможности входа/выхода из бумаги, но и при ответе на вопрос, сколько я потеряю в цене, если захочу продать Х бумаг по рынку, или сколько нужно будет заплатить за покупку Х бумаг по рынку. Здесь важно отметить, что сделки на вторичных торгах складываются из выставленных заявок, и чем больше последних — тем больше вероятность конвертации в сделки. Но если оценка ликвидности по объему торгов — практика распространенная, то как определить ликвидность бумаги с точки зрения заявок? Насколько бумага ликвидна с точки зрения спроса и предложения на вторичном рынке и по рыночным ценам? И третий закономерный вопрос — есть ли сегодня методология определения ликвидности облигаций, которая учитывает эти аспекты? Не будем томить — да. Такой параметр существует и формируется сервисом RU Data от Интерфакс. Как оценивать ликвидность облигаций по объему заявок Речь идет о рейтинге ликвидности облигаций, который основан на расчете, насколько изменится цена облигаций при сделках с определенным количеством бумаг. Если кратко, то на основании данных по заявкам на вторичных торгах определяется коэффициент (ω, или Омега), который отображает чувствительность цены облигации к объемам совершаемых с ней сделок. Другими словами, параметр показывает, насколько просядет/вырастет цена бумаги, если продать/купить определенный объем. На основе этого коэффициента облигации присваивается рейтинг ликвидности в соответствии с таблицей, представленной ниже:

Все расчеты уже сделаны за нас, найти данные по любой бумаге можно на Rusbonds в разделе «Риски»:

Чем выше коэффициент ликвидности (ω, Омега), тем больший объем заявок на вторичке присутствует по рыночным ценам. Как в рейтинге оценивается уровень ликвидности в третьем эшелоне облигаций Проанализировав данные по облигационным выпускам третьего эшелона (все биржевые облигации от ВВВ+ и ниже), мы пришли к выводу, что для каждой ступени рейтинга ликвидности характерен свой диапазон объема торгов. Так, объемы торгов по наименее ликвидному сегменту — L7, в среднем за месяц достигают 0,57 млн рублей, а в наиболее ликвидном секторе — L1, куда попал всего один выпуск, свыше 480 млн рублей в месяц. Чаще всего выпуски ВДО оказываются в сегменте L4 рейтинга ликвидности, средний объем торгов по которому превышает 12 млн рублей в месяц. Этот и более высокие уровни рейтинга мы считаем оптимальными для эмитентов третьего эшелона облигаций. В целом по итогам мая из 365 выпусков ВДО практически 38% относятся к сегменту L4. Ступень ниже занимают 19% выпусков выборки, в секторе L3 — 27%. Высокий уровень ликвидности (ступень L2) демонстрируют 13% бумаг.

Таким образом, мы видим простую закономерность, которую можно учитывать и инвесторам, и эмитентам, и профучастникам при оценке ликвидности бумаг третьего эшелона. Основываясь на нашем опыте, достаточно ликвидными можно считать выпуски ВДО, если их рейтинг входит в сектор L4 и выше. При этом, чем выше рейтинг, тем ликвиднее бумага и тем больший объем заявок присутствует на торгах по нужным ценам. Оптимальный объем заявок маркет-мейкера: опыт «Юнисервис Капитал» В продолжение рассуждений об оценке ликвидности облигационных выпусков третьего эшелона и определения оптимального объема заявок, также обратимся к практике. Как мы отмечали в предыдущей статье, минимально допустимый объем заявок маркет-мейкера по каждому облигационному выпуску определяет биржа. Для бумаг третьего уровня листинга он чаще всего составляет 200 шт., но мы для комфорта клиента и инвесторов выставляем 400 шт. Исходя из опыта нашей компании, через маркет-мейкера проходит около 10-20% всех сделок по выпускам, по которым оказывается соответствующая услуга. Это довольно существенный показатель: практически каждая пятая сделка осуществляется с участием маркет-мейкера, что, позволяет поддерживать котировки и дает инвесторам возможность совершать сделки бОльшим объемом по рыночным ценам. Поэтому можно сделать вывод, что в облигационных выпусках третьего эшелона объем заявок по 400/500 бумаг может привести к повышению ликвидности (объема торгов) на 15-20%. Если говорить в контексте рейтинга ликвидности, который мы рассмотрели в этом материале, то сегодня из шести выпусков облигаций, по которым «Юнисервис Капитал» оказывает услуги маркет-мейкера, два относятся к сегменту L4, два входят в сектор L3. И два выпуска, по которому маркет-мейкер начал работать недавно, пока что находится на уровне L5, но что точно можно отметить: их переход на более высокую ступень — только дело времени.

|

|

Если Вы решили продать акции «ШААЗ», мы расскажем, как можно реализовать акции «ШААЗ» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «ШААЗ» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

👍ОАК. 🥜Хорошо идёт, мне нравится. Три подряд хорошие новости за пару дней и черная полоса уже не такая чёрная!) 🥜+25% от лоя, не самый плохой результат. А ведь недавно добор в этой бумаге потревожил одного барина))). 🥜Пока рано считать прибыль, которой в моём случае ещё пока нет. Но такие моменты добавляют позитива, а это хорошо! Просто сижу и жду белой полосы, они всегда чередуются!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹НЛМК. 🥜Друзья, сейчас очень много интересных графиков нарисовал рынок. Большее число из них делится на две группы. Первая - это бумаги которые стабилизировались после аномальной ростовой свечи и не откатывают. Вторая - стабилизировались на дне. Остальные не интересны!!! По причине того что цены у многих компаний достаточно интересные, вы можете спокойно выбирать притендентов по таким сетапчикам и действовать, не ошибётесь. Главное не котлетить. По 30 бумаг публиковать я не могу, не хватит не времени, ни сил! 🥜А вот эта бумажка выглядит по другому. Если убрать хвост, то тут просматривается закругление. К тому же хотел показать старую разметку, на которой я её ловил раньше и она точно пришла на неё сейчас и пытается развернуться). 🥜К сожалению появились новые вводные с налогами, а металлургам накинули ещё допки. По этой причине готов рассмотреть эту компанию у 160р. Было бы красиво по технике получить и реализовать сэтапчик двойное дно! А если нет, ну значит нет! Не расстроюсь!) 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 💳 ZAYM - дивгэп (закрытие реестра по дивидендам 4,58 руб в воскресенье 09.06.2024) 🇷🇺 MAGN - последний день с дивидендом 2,752 руб ▫️ Петербургский международный экономический форум (ПМЭФ) День 3 🏦 Заседание Совета директоров Банка России по ключевой ставке (13:30). Пресс-конференция Председателя Банка России Набиуллиной (17:00) 🇷🇺 CHMF - ГОСА Северсталь; распределение прибыли - 2023 г., объявление дивидендов - 2023 г. и I кв. 2024 г. (рекомендация СД 191,51 руб по результатам 2023 г. и 38,30 руб по результатам I кв. 2024 г.) 🏦 VTBR - ГОСА Банка ВТБ; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД - не выплачивать дивиденды) и консолидации обыкновенных акций. 🥜Друзья, ох как вчера рынок рос на фоне Питерского форума, ну вы же видели да?))) Если сегодня попрём, это точно в нём причина, он же завтра закончится уже!))) 🥜Сегодня очередной див геп, на сей раз от Займера, а в понедельник у Магнитки (ММК). Больше ничего интересного окромя одного события! 🥜В целом и повествовать сегодня не о чем, только разве что о заседании ЦБ. Честно говоря мне всё это уже порядком надоело и больше всего я устал, что это мусолят все целыми днями, фантазируя уже такие страшилки и сами сеящие панику, а потом удивляются, а чего рынок так падает?) 🥜Мне по большому счёту уже всё равно в плане биржевой торговли какое будет решение ЦБ. Результат на бирже будет одинаковый - рост в ближайшей перспективе, возможно по факту уже сегодня. Рынок живёт ожиданиями и действует всегда наперёд. В этот раз всё было согласно науке, отпадали на ожиданиях знатно, не вижу повода продолжить этим заниматься и на факте, если конечно не будет сюрприза в виде +3% и более. Этого не жду и не верю. Как по мне 0 и +1 имеют равные шансы! А если ЦБ поймёт, что в текущей ситуации повышение ставки не работает и не будет работать хоть ты тресни и перестанут кошмарить заередитованный бизнес и начнут снижать, ну тут вообще будет ракета! Я ставлю на 0+1! Ставлю на рост! 🥜Вчера день прошёл без сюрпризов и полностью оправдал ожидание своим стояловом. Думаю до решения сильных поползновений не будет, а я по прежнему остаюсь больше зрителем. Добирать мне не на что, фиксировать не хочу, ставку вы мою знаете. Клиенты на добор у меня Камаз и ВК, но пока жду. В рисковом портфеле есть кэш на один первый закуп или добор Диода. Диод добирать смысла нет, он в б/у, а на свежачок пока погляжу! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

6 июня акции отечественного производителя микроэлектроники — компании Элемент — начали торговаться на Мосбирже. В конце мая 2024 года компания провела IPO. Несмотря на успешную процедуру, размещение бумаг не вызвало большого ажиотажа среди инвесторов и взлета котировок на фоне волатильности на Мосбирже. Что представляет собой Элемент Группа Элемент — совместное предприятие госкорпорации Ростех и АФК Система, созданное в 2019 году. В Группу компаний входит более 30 предприятий — дизайн-центров и производственных предприятий, выпускающих интегральные микросхемы, полупроводниковые приборы, силовую электронику, модули и корпуса для микросхем, а также радиоэлектронную аппаратуру. Ключевым активом выступает крупнейший российский производитель микросхем — завод «Микрон». Как прошло IPO В ходе IPO размещение акций Группы Элемент прошло по цене 223,6 рубля за лот в 1 тысячу ценных бумаг, что соответствует нижней границе ценового диапазона в 223,6–248,4 рубля за лот. В ходе первичного размещения компанию оценили в 105 млрд рублей. Всего Элемент, разместив свои акции на биржах, смог привлечь 15 млрд рублей. Объем акций в свободном обращении (free-float) по итогам IPO оценивался в 14,3%. Представители Элемента декларировали, что привлеченные в рамках первичного размещения акций деньги будут направлены на финансирование стратегии развития, а также выхода на международные рынки. Чтобы инвестировать в акции Элемента и других компаний, вы можете брокерский счет онлайн в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

налоговой системы: Долгосрочная тема. Сейчас касается единиц, но с каждым годом рост зарплат будет приводить к прогрессивным налогам всё большее количество тружеников. 🐗Охотник поставил капкан, загонщики выпускают инфляцию

|

|

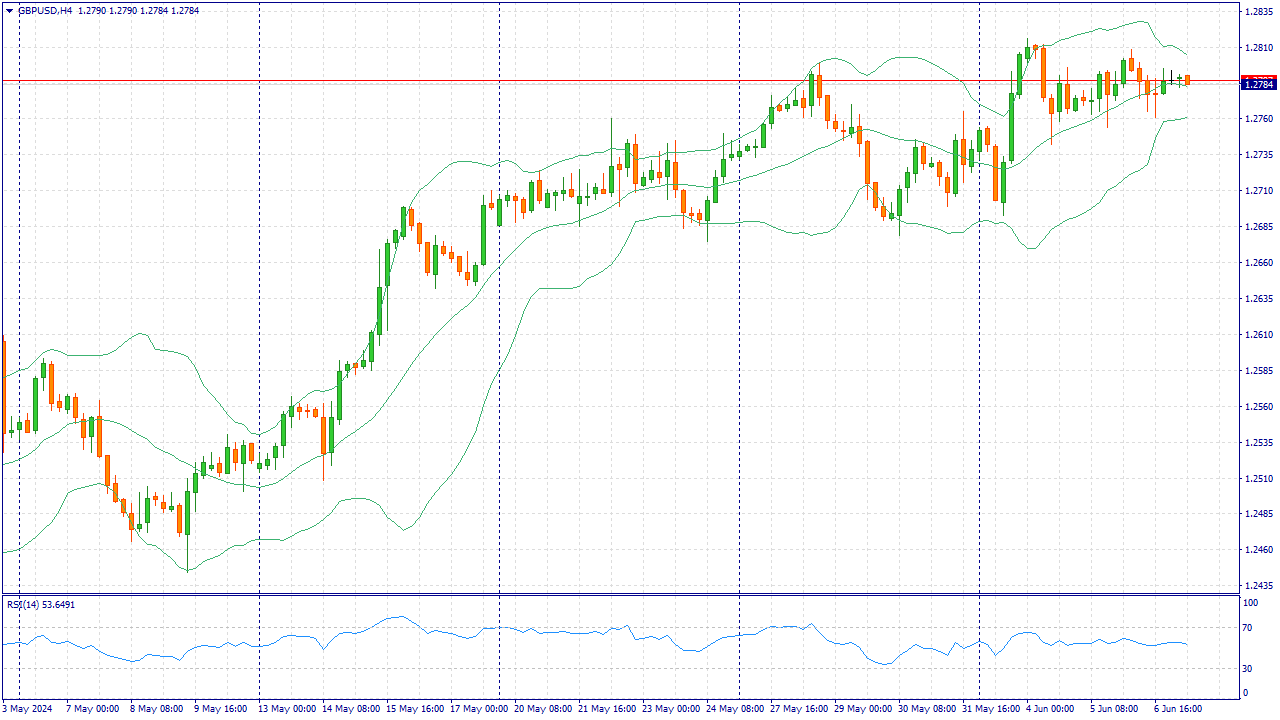

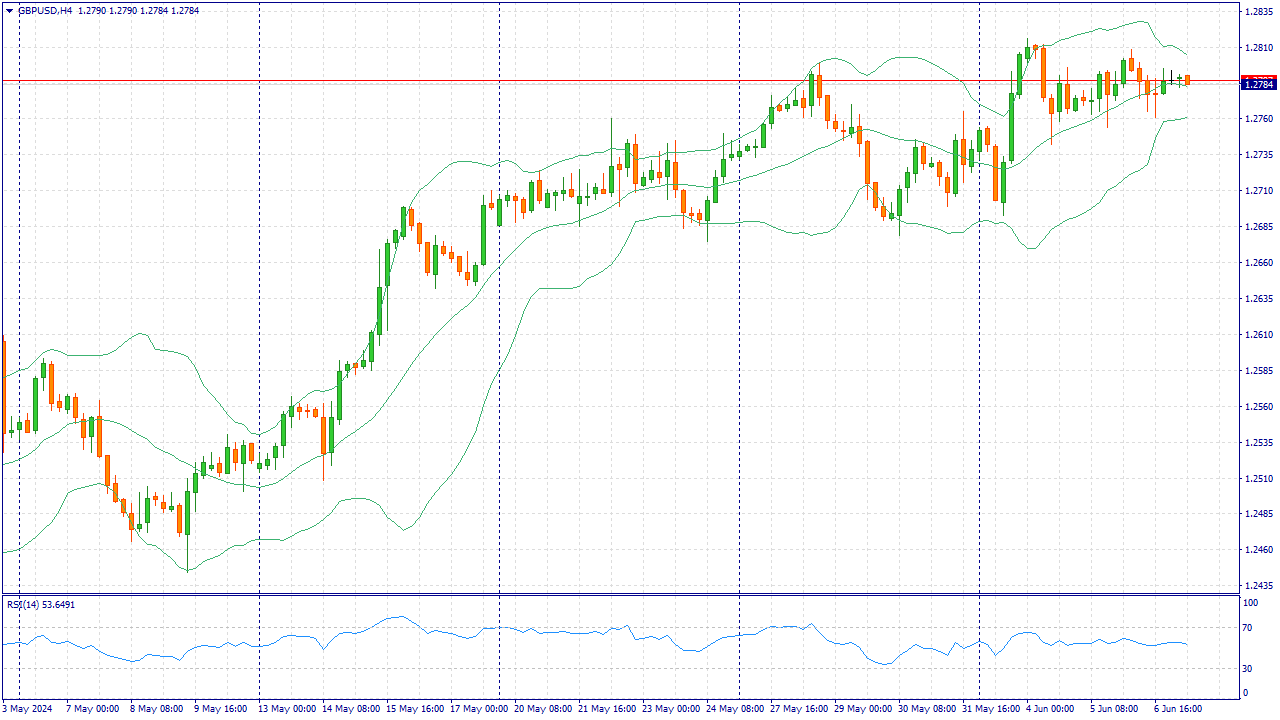

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. USD - Изменение числа занятых в несельскохозяйственном секторе GBPUSD:

Пара GBP/USD торгуется на положительной территории третий день подряд в районе 1.2785 на ранней азиатской сессии в пятницу. В отсутствие релизов ключевых экономических данных по Великобритании пара GBP/USD будет находиться под влиянием доллара США. Все внимание будет приковано к данным по занятости в несельскохозяйственном секторе США (NFP) за май, которые должны выйти позднее в пятницу. Трейдеры повысили ставки на то, что Федеральная резервная система (ФРС) США снизит процентные ставки позднее в этом году, что привело к снижению курса доллара США (USD) и доходности облигаций. Индекс доллара США (DXY), отражающий стоимость доллара по отношению к корзине иностранных валют, упал до 104,10, а 10-летние облигации США снизились до 4,285%. Рынки оценивают вероятность снижения ставки ФРС в сентябре примерно в 68%, по сравнению с 55% в начале недели, согласно инструменту CME FedWatch. В четверг Министерство труда США сообщило, что первичные заявки на пособие по безработице за неделю, завершившуюся 31 мая, выросли на 229 000 по сравнению с предыдущим значением в 221 000, превысив консенсус-прогноз рынка в 220 000. Инвесторы будут ориентироваться на данные по занятости в США за май. Согласно прогнозу NFP, в мае в экономике США появится 185 000 новых рабочих мест, а уровень безработицы останется неизменным на уровне 3.9% за тот же период. Более слабые, чем ожидалось, данные по занятости могут спровоцировать спекуляции о снижении ставки ФРС, что окажет давление на доллар США. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

В рамках XXVII Петербургского международного экономического форума генеральный директор ООО «Сибирское стекло» («Сибстекло», актив РАТМ Холдинга, один из лидирующих производителей стеклянной упаковки в России, крупнейший утилизатор стекольных отходов за Уралом) Антон Мор и губернатор Иркутской области Игорь Кобзев подписали меморандум о сотрудничестве, предусматривающем развитие инфраструктуры переработки ТКО и их вовлечение в хозяйственный оборот. — Сейчас в стране осуществляется реформирование системы расширенной ответственности производителей товаров и упаковки. В ближайшие несколько лет производители и импортеры будут обязаны обеспечить утилизацию продукции после использования. Ответственные компании уже сейчас начали подготовку к этому, и Правительство Иркутской области готово оказать им содействие, — сказал Игорь Кобзев. В соответствии с договоренностями, стороны предполагают внедрять раздельный сбор отходов на территории региона, формировать условия для их применения в производстве, снижая затраты невозобновляемых ресурсов, в том числе с помощью инноваций. Также в Иркутской области планируют стимулировать реализацию профильных проектов, создавая для этого эффективные механизмы.

— Меморандум позволит синхронизировать действия экологически-ответственного бизнеса и органов исполнительной власти в субъектах РФ, диалог на региональном уровне складывается конструктивно, — комментирует президент РАТМ Холдинга Эдуард Таран. — «Сибстекло» заинтересовано в системных преобразованиях, направленных на устойчивое функционирование отрасли обращения с отходами, которая является одной из основ экологической устойчивости. Решая прикладные задачи, связанные с обеспечением предприятия вторичным сырьем, компания оптимизирует производственные процессы при одновременном сокращении ресурсопотребления, а также эмиссии углекислого газа в цепочках поставок. По словам Антона Мора, пока в России доля стекла в общем объеме рассортированных ТКО незначительна. Однако уже сегодня на «Сибстекле» используют 55-60% стеклоотходов в составе сырьевой смеси для изготовления коричневой тары и до 35% для бесцветной: — В 2023 году в стекловаренные печи предприятия отправили 48 тыс. тонн стеклобоя, что по объему эквивалентно 740 железнодорожным вагонам. Благодаря наличию утилизационных мощностей, готовы увеличить годовой показатель до 200 тыс. тонн, способствуя достижению целей нацпроекта «Экология», — резюмировал гендиректор «Сибстекла».

|

|

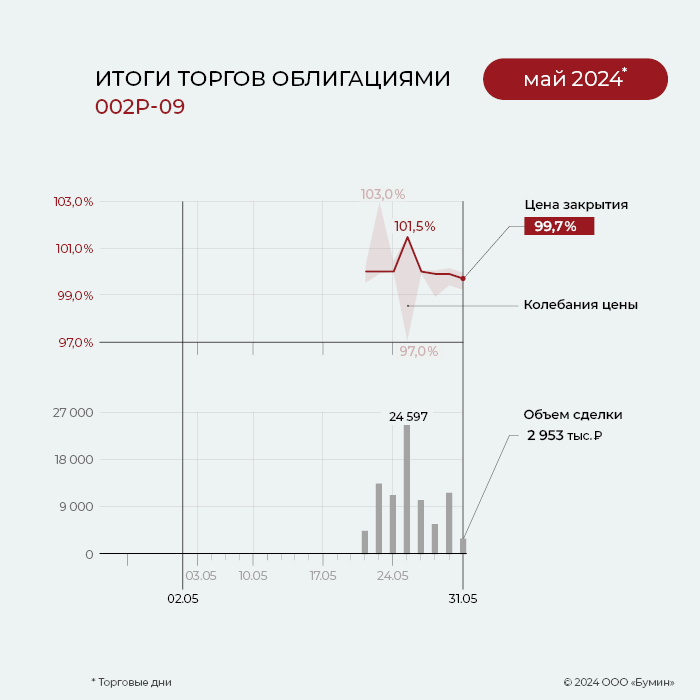

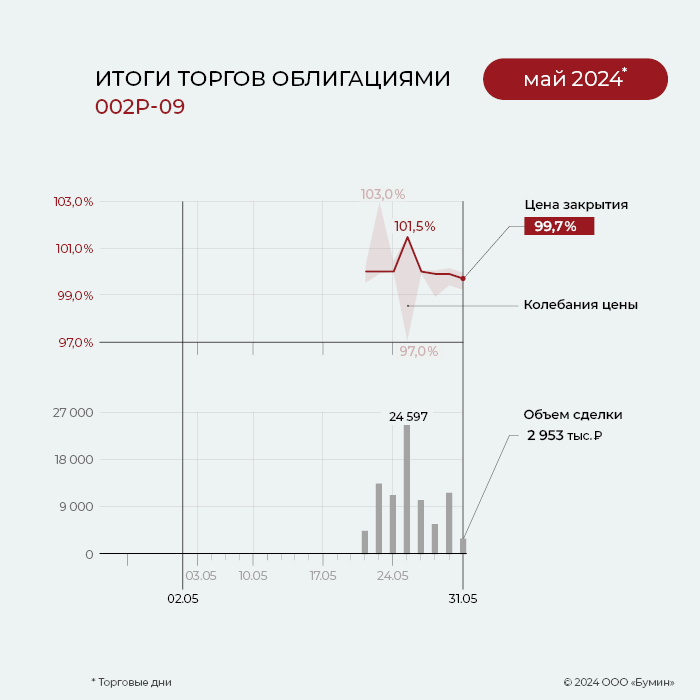

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по пяти биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin. Ключевые события В мае АО «Коммерческая недвижимость ФПК «Гарант-Инвест» подвело итоги работы за I квартал 2024 г. Согласно финансовой отчетности по МСФО выручка компании достигла 773 млн рублей (+8,4% к тому же периоду 2023 г.), валовая операционная прибыль — 580,9 млн рублей (+123,3%), EBITDA — 961 млн рублей (+34%). Чистая прибыль составила 15 млн рублей. В период с января по март 2024 г. торговые центры ФПК «Гарант-Инвест» посетили 9,2 млн человек. Уровень вакантности остался на уровне 2%, что существенно ниже среднего показателя в торговых центрах Москвы (по данным NF Group — 8,3%). Почти три четверти площадей занимают сетевые арендаторы, обеспечившие более 70% арендной выручки в 2023 г. В прошлом месяце компания получила подтверждение кредитного рейтинга от НКР на уровне BBB.ru со стабильным прогнозом. Положительное влияние на оценку бизнес-профиля компании, по мнению аналитиков рейтингового агентства, оказывают потенциал единственного рынка присутствия (Москва) и его устойчивость, а также местоположение, высокая заполняемость и доходность основных активов, широкая диверсификация потребителей и низкая зависимость от поставщиков. В НКР отметили долгосрочную положительную кредитную историю эмитента и высокий уровень платежной дисциплины, а также опыт привлечения и погашения обязательств на публичном долговом рынке. С 2018 г. ФПК «Гарант-Инвест» разместила 15 выпусков биржевых облигаций общим номинальным объемом 24,5 млрд рублей. 22 мая эмитент вышел на рынок публичного долга с 16-м займом на 4 млрд рублей. Как рассказал Boomin президент ФПК «Гарант-Инвест» Алексей Панфилов, средства от размещения нового выпуска облигаций будут направлены на рефинансирование банковских кредитов. Напомним, в конце апреля ФПК «Гарант-Инвест» также подтвердил кредитный рейтинг в НРА на уровне ВВВ|ru|. Прогноз по рейтингу эмитента изменен со «стабильного» на «позитивный». Оценка рейтингового агентства учитывает ожидаемое увеличение финансовых результатов от ввода в эксплуатацию МФК WESTMALL летом 2024 г., а также способность компании исполнять финансовые обязательства в различные фазы экономического цикла при возможных неблагоприятных внешних и внутренних воздействиях на финансовые потоки. Итоги торгов 22 мая ФПК «Гарант-Инвест» начал размещение облигации серии 002Р-09. За восемь торговых дней было выкуплено бумаг на 556 млн рублей (14,2%). Напомним, что срок обращения выпуска — 2,4 года (876 дней). Выплата купонов будет проходить ежемесячно по ставке 17,6%, зафиксированной на весь период обращения. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема. На вторичном рынке свежий выпуск серии 002Р-09 также пользовался спросом. Объем торгов за май составил 82,2 млн рублей. Несмотря на снижение котировок на облигационном рынке, цена выпуска остается вблизи номинала.

Выпуск серии 002Р-08 остается наиболее ликвидным среди всех облигаций эмитента. В мае месячный объем торгов составил почти 309 млрд рублей. По итогу торгов за 31 мая цена облигаций снизилась до номинального значения, а доходность выросла до 19,7% годовых.

Месячный объем торгов по облигациям серии 002Р-07, составил 81,3 млн рублей. Средняя доходность за месяц увеличилась с 20,76 до 22,52% годовых. В мае котировки облигаций снизились с 97,9 до 95,7% от номинала.

Стабильно хорошая ликвидность сохраняется у выпуска серии 002Р-06. Месячный объем торгов облигациями составил 53,8 млн рублей. Средняя доходность выпуска за май выросла с 17,4 до 19% годовых. По итогам торгов за 31 мая цена облигаций достигла отметки 94,2% от номинала.

Месячный объем торгов по выпуску серии 002Р-05 за май вырос на 15,2%, с 15 до 17,3 млн рублей. Показатель средней доходности увеличился с 17,3 до 18,1% годовых. Цена выпуска в конце марта зафиксирована на отметке 95,6% от номинала.

Купонные выплаты

Купонные выплаты по выпуску серии 002Р-05 начислены из расчета 14,75% годовых. Общая сумма выплат по выпуску составила 55 млн 155 тыс. рублей (6-й купон), по одной бумаге — 36,77 рублей.

Купонные выплаты по выпуску серии 002Р-06 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 21 млн 360 тыс. рублей (12-й купон), по одной бумаге — 10,68 рублей.

Купонные выплаты по выпуску серии 002Р-07 начислены из расчета 14,5% годовых. Общая сумма выплат по выпуску составила 47 млн 680 тыс. рублей (9-й купон), по одной бумаге — 11,92 рублей.

Купонные выплаты по выпуску серии 002Р-08 начислены из расчета 18% годовых. Общая сумма выплат по выпуску составила 44 млн 370 тыс. рублей (3-й купон), по одной бумаге — 14,79 рублей.

Купонные выплаты по выпуску серии 002Р-09 начислены из расчета 17,6% годовых. Общая сумма выплат по выпуску составила 1 млн 445 тыс. 449 рублей 51 копейка (1-й купон), по одной бумаге — 2,89 рублей. Таким образом, общая сумма выплат по пяти выпускам эмитента составила 170 млн рублей. Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

|

|

|

|