Качаясь на волнах ожиданий по изменению ключевой ставки, главное — не попасть в шторм заявок в биржевом стакане. Работа маркет-мейкера как раз значительно уменьшает риск оказаться в такой ситуации. Поэтому в новом материале про маркет-мейкинг мы решили ответить на вопрос, какой объем заявок маркет-мейкера в стакане является оптимальным для поддержания или повышения ликвидности бумаг.

Как эмитентам и инвесторам определить ликвидность бумаг

Какую бумагу можно считать ликвидной? Интуитивный ответ — ту, по которой проходит наибольшее количество сделок за определенный период времени. Но что влияет на объем сделок? И можно ли считать бумагу ликвидной, если по ней совершается большой объем сделок, но цена при этом сильно меняется? На наш взгляд, понятие ликвидности бумаг на облигационном рынке немного глубже.

Биржа оценивает ликвидность с позиции, насколько устойчива цена облигации при совершении больших объемов сделок по рынку. Инвесторов ликвидность также заботит не только при оценке возможности входа/выхода из бумаги, но и при ответе на вопрос, сколько я потеряю в цене, если захочу продать Х бумаг по рынку, или сколько нужно будет заплатить за покупку Х бумаг по рынку.

Здесь важно отметить, что сделки на вторичных торгах складываются из выставленных заявок, и чем больше последних — тем больше вероятность конвертации в сделки. Но если оценка ликвидности по объему торгов — практика распространенная, то как определить ликвидность бумаги с точки зрения заявок? Насколько бумага ликвидна с точки зрения спроса и предложения на вторичном рынке и по рыночным ценам?

И третий закономерный вопрос — есть ли сегодня методология определения ликвидности облигаций, которая учитывает эти аспекты? Не будем томить — да. Такой параметр существует и формируется сервисом RU Data от Интерфакс.

Как оценивать ликвидность облигаций по объему заявок

Речь идет о рейтинге ликвидности облигаций, который основан на расчете, насколько изменится цена облигаций при сделках с определенным количеством бумаг.

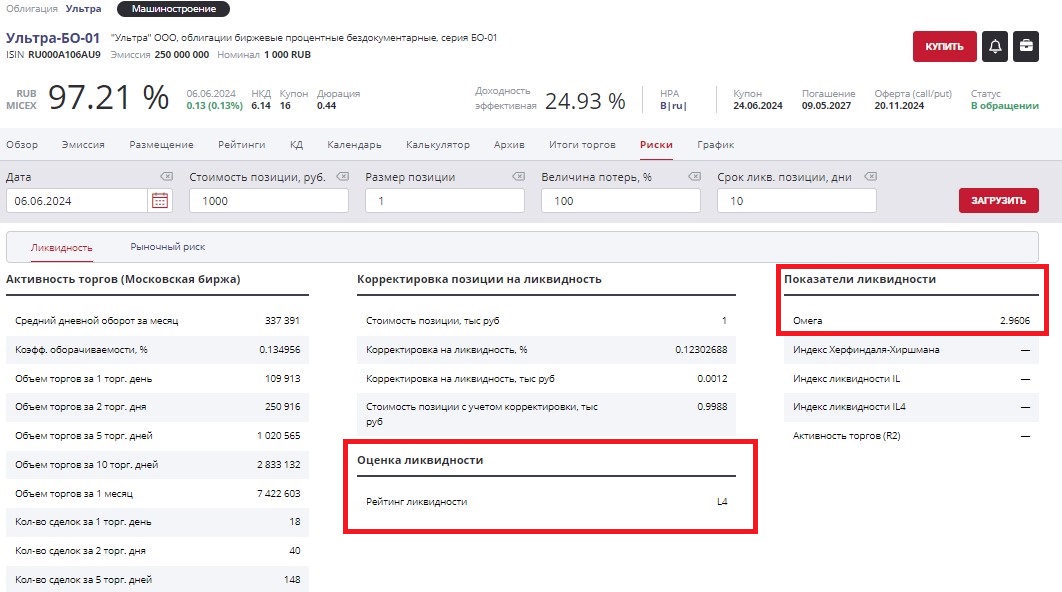

Если кратко, то на основании данных по заявкам на вторичных торгах определяется коэффициент (ω, или Омега), который отображает чувствительность цены облигации к объемам совершаемых с ней сделок. Другими словами, параметр показывает, насколько просядет/вырастет цена бумаги, если продать/купить определенный объем.

На основе этого коэффициента облигации присваивается рейтинг ликвидности в соответствии с таблицей, представленной ниже:

Все расчеты уже сделаны за нас, найти данные по любой бумаге можно на Rusbonds в разделе «Риски»:

Чем выше коэффициент ликвидности (ω, Омега), тем больший объем заявок на вторичке присутствует по рыночным ценам.

Как в рейтинге оценивается уровень ликвидности в третьем эшелоне облигаций

Проанализировав данные по облигационным выпускам третьего эшелона (все биржевые облигации от ВВВ+ и ниже), мы пришли к выводу, что для каждой ступени рейтинга ликвидности характерен свой диапазон объема торгов. Так, объемы торгов по наименее ликвидному сегменту — L7, в среднем за месяц достигают 0,57 млн рублей, а в наиболее ликвидном секторе — L1, куда попал всего один выпуск, свыше 480 млн рублей в месяц.

Чаще всего выпуски ВДО оказываются в сегменте L4 рейтинга ликвидности, средний объем торгов по которому превышает 12 млн рублей в месяц. Этот и более высокие уровни рейтинга мы считаем оптимальными для эмитентов третьего эшелона облигаций.

В целом по итогам мая из 365 выпусков ВДО практически 38% относятся к сегменту L4. Ступень ниже занимают 19% выпусков выборки, в секторе L3 — 27%. Высокий уровень ликвидности (ступень L2) демонстрируют 13% бумаг.

Таким образом, мы видим простую закономерность, которую можно учитывать и инвесторам, и эмитентам, и профучастникам при оценке ликвидности бумаг третьего эшелона. Основываясь на нашем опыте, достаточно ликвидными можно считать выпуски ВДО, если их рейтинг входит в сектор L4 и выше. При этом, чем выше рейтинг, тем ликвиднее бумага и тем больший объем заявок присутствует на торгах по нужным ценам.

Оптимальный объем заявок маркет-мейкера: опыт «Юнисервис Капитал»

В продолжение рассуждений об оценке ликвидности облигационных выпусков третьего эшелона и определения оптимального объема заявок, также обратимся к практике.

Как мы отмечали в предыдущей статье, минимально допустимый объем заявок маркет-мейкера по каждому облигационному выпуску определяет биржа. Для бумаг третьего уровня листинга он чаще всего составляет 200 шт., но мы для комфорта клиента и инвесторов выставляем 400 шт.

Исходя из опыта нашей компании, через маркет-мейкера проходит около 10-20% всех сделок по выпускам, по которым оказывается соответствующая услуга. Это довольно существенный показатель: практически каждая пятая сделка осуществляется с участием маркет-мейкера, что, позволяет поддерживать котировки и дает инвесторам возможность совершать сделки бОльшим объемом по рыночным ценам. Поэтому можно сделать вывод, что в облигационных выпусках третьего эшелона объем заявок по 400/500 бумаг может привести к повышению ликвидности (объема торгов) на 15-20%.

Если говорить в контексте рейтинга ликвидности, который мы рассмотрели в этом материале, то сегодня из шести выпусков облигаций, по которым «Юнисервис Капитал» оказывает услуги маркет-мейкера, два относятся к сегменту L4, два входят в сектор L3. И два выпуска, по которому маркет-мейкер начал работать недавно, пока что находится на уровне L5, но что точно можно отметить: их переход на более высокую ступень — только дело времени.