|

|

|

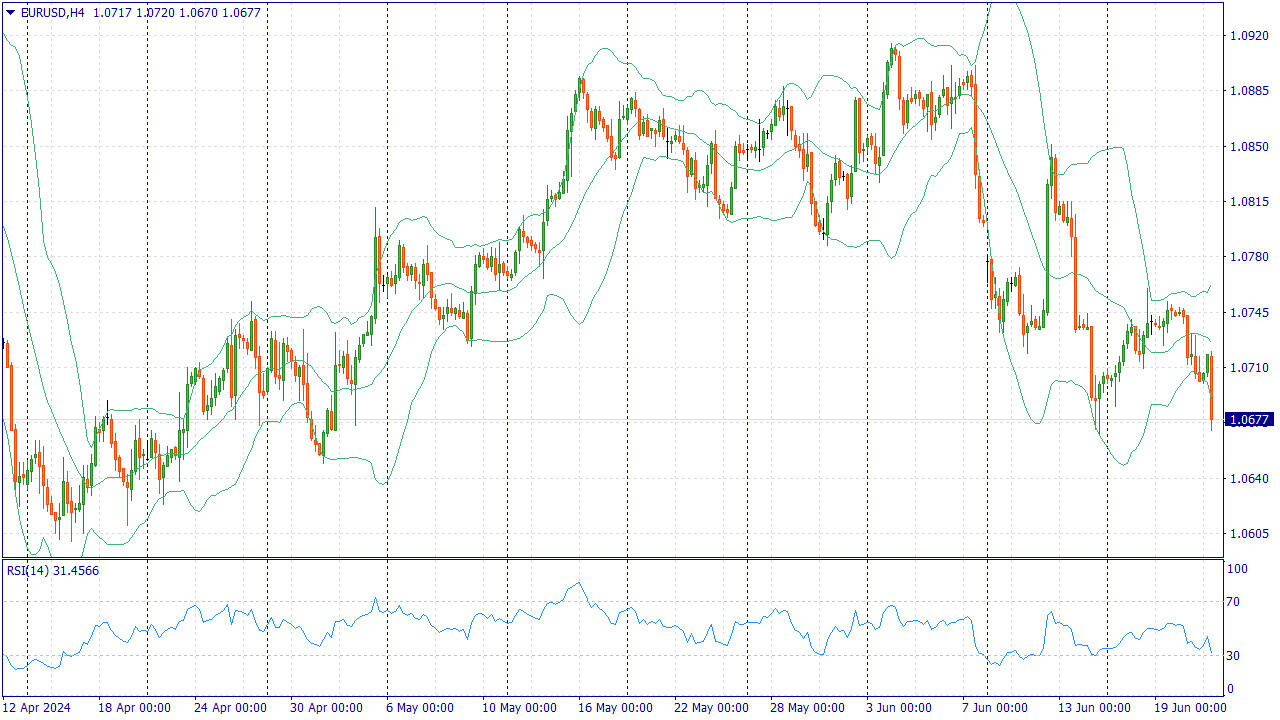

Событие, на которое следует обратить внимание сегодня: 11:00 GMT+3. EUR - Композитный индекс PMI 11:30 GMT+3. GBP - Композитный индекс PMI 16:45 GMT+3. USD - Композитный индекс PMI EURUSD:

Доллар США (USD) сохраняет устойчивость в начале пятницы после роста против основных конкурентов в четверг. Позже в течение дня S&P Global опубликует предварительные отчеты по индексам PMI для производственной сферы и сферы услуг в Германии, Великобритании, еврозоне и США за июнь. В преддверии выходных участники рынка также будут внимательно следить за майскими данными по продажам существующих домов в США и майскими данными по розничным продажам в Канаде. В четверг пара EUR/USD вернулась к привычным техническим уровням, опустившись к отметке 1,0700 после того, как промах в экономических показателях США оказал поддержку доллару. В мае индекс цен производителей Германии (PPI) снизился до 0,0% в месячном исчислении, что ниже предыдущего значения 0,2% и не соответствует ожидаемому росту до 0,3%. В годовом исчислении индекс цен производителей также оказался ниже ожиданий, снизившись до -2,2% за год, закончившийся в мае. Хотя годовой показатель улучшился по сравнению с предыдущим значением -3,3%, он все еще не дотянул до прогнозируемого восстановления до -2,0%. Последние данные по количеству первичных заявок на пособие по безработице в США оказались выше ожиданий: 238 000 человек обратились за пособием по безработице на неделе, завершившейся 14 июня, по сравнению с пересмотренным показателем предыдущей недели в 243 000 человек. Это увеличение также привело к росту среднего четырехнедельного показателя до 242 750 с предыдущего 227 250. Индекс деловой активности в производственном секторе от ФРС Филадельфии за июнь снизился до 1,3 с 4,5, не дотянув до ожидаемых 5,0. Кроме того, объем строительства жилья в США в мае снизился до 1,277 млн. новых объектов, что ниже прогноза в 1,37 млн. и пересмотренного показателя предыдущего месяца в 1,352 млн. Торговая рекомендация: Торговля преимущественно ордерами Sell от текущего уровня цен. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

Торгуйте уже сейчас на профессиональном счете ECN с комиссией равной НУЛЮ. Активируйте специальный код ECNFREE в разделе "Активировать Бонус-код" своего Личного кабинета. Используйте преимущества профессиональных счетов ECN и не платите комиссию: - Нулевая комиссия за открытие сделок; - Узкий плавающий спред от 0 пунктов; - Рыночное исполнение ордеров; - Кредитное плечо 1:1000; - Доступны все инструменты компании; - Исполнение ордеров менее 0.1 секунды; - Возможность использовать МТ4 и МТ5 платформы для торговли; - Возможность торговли с фиксированной комиссией Swap Free за перенос позиций на следующий сутки. И многие другие преимущества ECN торговли ждут Вас в мире Forex. Воспользуйтесь выгодным предложением прямо сейчас, зарабатывайте вместе с FreshForex! Приступить к торговле

|

|

Спорный вопрос, так как каждый рассуждаем по разному. Кто-то считает, что лучше докупить сейчас, по хорошим ценам, а кто-то наоборот, не хочет смотреть, как портфель падает в цене и всё распродаёт. И кто из них прав? Тут надо смотреть уже, какой именно портфель ведёт человек. Если человек ведёт долгосрочный портфель, к примеру, хочет эту часть накоплений сохранить до пенсии, то ему нет никакого смысла скидывать активы на коррекции. Почему? — ответ прост. В таком портфеле мы только докупаем. Никаких продаж на коррекции — эти деньги вы уже заведомо решили заморозить на долгий срок. А при их продаже, вы: 1. Во-первых, потеряете на комиссии (пусть и мало, но всё равно ощутимо). 2. Во вторых, лишите себя налоговых льгот (если всегда будете продавать на коррекции). 3. Потеряете возможность прикупить бумагу на коррекции. А при таком большом горизонте времени бумага может сильно вырасти. 4. Вы просто растеряете весь профит, который имели. Ведь вряд-ли вы сможете подобрать идеальный момент и продать в самом начале коррекции, а начать закупать на самых низах. Поэтому, если у вас долгосрочный портфель — то лучше при коррекции не дергаться. Можно на часть средств докупать, а на другую часть открыть вклад в банке. Но, если у вас среднесрочный/краткосрочный портфель? То тут, если вы видите, что на рынке намечается хорошая такая коррекция, то лучше продать бумаги. А то, вы рискуете стать «инвесторов» и застрять в бумагах надолго. Но, чтобы этого избежать, нужно всегда выставлять параметры — стопы и тейки. Они вам как-раз таки и помогут лишиться убытков. Конечно, можно пробовать торговать в шорт, но, как по мне, это гораздо более рисковая идея, нежели торговать в лонг. Во всяком случае, такие портфели хороши только на четко определенных трендовых рынка (имеется ввиду растущем и корректирующемся). В комментарии можете поделиться своим мнением — всегда рад почитать) не является инвестиционной рекомендациейТг канал — https://t.me/%20-LK1WV8asBphY2Fi (INVESTLOL)

|

|

Рынок за эту неделю в минусе почти что на 4,5%. В чем кроется причина такого падения? Ожидания по повышению ключевой ставки, укрепление рубля из-за которого падает выручка из экспортеров — всё это конечно, может быть причиной. Но, вспомним недавние мысли — основные ключевые факторы на нашем рынке сейчас, это геополитические факторы. Конечно, нынешнее падение можно связать с вышеперечисленными причинами, но, с другой стороны, укрепление рубля — это снижение стоимости импорта, соответственно, в какой-то степени это дезинфляционный факторой. Поэтому, интерпретировать эту информацию можно по разному. Лично, я не удивлюсь, что в ближайшее время выйдет какая-то более явная и очевидная новость, которая сможет обосновать падение на этой неделе. Либо же, ещё вариант — что это последствие последних санкций, которые были введены. В общем, догадок куча. Так или иначе, даже если отбросить все эти предположения и посмотреть на факторы, которые имеются — жесткая ДКП и укрепление рубля, то уже на основе них можно сделать вывод, что рынок вряд-ли сможет показать хорошую динамику. Ну, а так, я жду каких-то новых, негативных новостей, на которых рынок может просесть ниже. не является инвестиционной рекомендацией Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹Авангард. 🥜Авангардик на вырост никому не нужен? 🥜Долгосрочный график прильщает и располагает. Цена интересная, а апсайд всё увеличивается! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👩⚕️ MDMG - закрытие реестра по дивидендам 141,00 руб (дивгэп). 🇷🇺 $AKRN - Судебное заседание по проверке обоснованности заявления Минпромторга России о приостановлении корпоративных прав Redbriсk Investments S.A.r.l в ЭЗО АО "Акрон Групп". 🔌 ELFV - ГОСА ЭЛ5-Энерго; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🛩 IRKT - ГОСА Яковлев; распределение прибыли/убытков, объявление дивидендов - 2023 г.; увеличение УК путем размещения дополнительных акций (рекомендация СД - дивиденды не объявлять, принять решение об увеличении УК 🇷🇺 MRKC - ГОСА Россети Центр; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД 0,06621 руб). 🇷🇺 MRKV - ГОСА Россети Волга; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД 0,0062 руб). 🥜Друзья, сегодня по событиям ничего интересного. Очередной дивгэпгэп на повестке, на этот раз от Мать и Дитя. 🥜Ну думаю в такие моменты всем уже по барабану на события, на рынке очередное погружение! На сей раз около рынок пытается объяснить торговцам, что теперь дело в экспирации. Честно говоря я этого не знаю, признаться не силён. Есть немного понимания конечно. Большие деньги делают ставки в том числе и по фьючам и опционам и под это дело начинают рулить процессом. Возможно такое - да, да оно и раньше просматривалось. Вот только если бы не такое снижение доллара. Это очень ликвидный инструмент и укатать его с 90р. за три дня и с 85р. за вчера до 81, а было и ниже, ну я вам скажу это уже из чего-то сверхъестественного, если это только на экспиру переносить. Курс сейчас по межбанку определяют и чую пошли какие-то манипуляции, махинации, короче не знаю, но это точно не рынок! Врят ли все экспортёры в моменте начали сдавать бакс. Хотя может тоже струхнули или приказали, опять же не знаю, не хочу фантазировать! 🥜Ну и соответственно, бакс сильно вниз, рынок вниз, это логично, это так работало всегда и как видите продолжает работать! 🥜Какие в этом есть плюсы! Инфляция точно должна припасть. Возможно это и есть ход конём. Не можем побороть, сделаем курс сами!))) Так глядишь и ставочку начнут опускать, а не поднимать! Наверняка понимают, что производственников придушила эта вся история!!! 🥜Что касается биржи. Под ударом экспортёры! Я говорил, что тех же нефтяников на таких уровнях под дулом пистолета не куплю. Просто знаю, что значит вляпаться в них на хаях. А что такое хаи у тех же нефтянников, это по сути потолок или около потолок того, чего они могут, их мощностей, а рост финпоказателей уже зависит от цены на нефть и курс валюты. А вот например тот же Делимобиль, которого я собираю, предпочтя нефтянке, так с укреплением рубля, он например может купить новые тачки подешевле. А зарабатывает внутри страны и цены на нефть ему по барабану. И так очень много компаний. Но есть один нюанс. Рынок в момент паники на 99% един и если валится, то валится практически всё и вся! Но есть ещё один нюанс. По итогу начинается фаза восстановления, она обязательно наступает и в этот раз наступит, но когда приходит осознание, восстанавливаются не все, для кого-то этот процесс затягивается, пока не создадутся новые подходящие для этого условия. Опять же, если кто не понял. Я не говорю, что теже нефтяники, это плохо, я говорю что я не готов их был брать ранее, не готов к таким рискам и сейчас тоже не готов. Дайте Татнефть 400-450р., рассмотрю предложение, но на хаях, спасибо! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Эмитент — крупнейший производитель картонной упаковки для молока — 20 июня осуществил полное погашение облигаций Ламбумиз-БО-П01. После реализации безотзывной оферты и трех амортизационных выплат объем в обращении составлял 29 525 000 руб., остаточный номинал — 2 500 руб. Ставка купонного дохода выпуска Ламбумиз-БО-П01 (ISIN: RU000A100LE3, № 4B02-01-09188-H-001P от 09.07.2019) находилась на уровне 9,5% годовых. 20 июня АО «Ламбумиз» провело полное погашение остаточного номинала, направив инвесторам 29 525 000 руб.: по 2 500 руб. на бумагу. В этот же день держатели облигаций получили доход за 60 купонный период. Выплата на одну бумагу составила 19,52 руб., на все — 230 531,20 руб. Размещение выпуска Ламбумиз-БО-П01 состоялось в июле 2019 года. В феврале 2020 года компания отчиталась о полном освоении эмиссии, первоначальный объем которой был равен 120 млн руб. Средства были направлены на развитие производства картонной и гибкой упаковок, ламинированного картона и одноразовой посуды. Сегодня стратегия АО «Ламбумиз» предполагает строительство на имеющейся территории дополнительного цеха для размещения оборудования по выпуску новых видов упаковки и увеличения производственных мощностей в рамках текущего ассортимента. В связи с чем компания рассматривает различные источники дополнительного финансирования, в числе которых — выход на публичный рынок долевого капитала. Напомним, что 23 мая 2024 года эмитент опубликовал повестку годового общего собрания акционеров, где заявлены вопросы, связанные с возможным IPO.

|

|

Лидирующая российская компания-производитель фармацевтических препаратов АО «Озон Фармацевтика» (не имеет отношения к маркетплейсу Ozon) раскрыла операционные и финансовые результаты по МСФО по итогам 2023 года. Ожидается, что осенью 2024 года Озон Фармацевтика может провести IPO, однако параметры возможного первичного размещения пока не раскрываются. Периметр консолидации В 2023 году компания приступила к формированию единого фармацевтического холдинга, который объединяет под АО «Озон Фармацевтика» активы Группы. По состоянию на конец 2023 в состав раскрытой консолидированной отчетности вошли основные производственные активы Группы — ООО «Озон» и ООО «Озон Фарм» (разработка и производство низкомолекулярных лекарственных препаратов), а также ряд других компаний. В первом квартале 2024 года Группа завершила процесс консолидации активов, включив в состав периметра холдинга производственные площадки ООО «Озон Медика» (разработка и производство высокотоксичных препаратов), ООО «Мабскейл» (разработка и производство биотехнологических препаратов) и ряд других юридических лиц. Компании, приобретенные в первом квартале текущего года, будут отражены в промежуточной консолидированной финансовой отчетности Группы по МСФО, подготовленной по итогам шести месяцев 2024 года. Операционные результаты Реализация упаковок лекарственных препаратов по итогам 2023 года увеличилась относительно предыдущего года на 3% и составила 285 млн шт. Номенклатура реализованной продукции увеличилась на 26% и составила в 2023 году 861 SKU. Широкая номенклатура реализуемых препаратов позволяет компании эффективно закрывать потребности аптечных сетей в «едином окне» и обуславливает высокие позиции АО «Озон Фармацевтика» в розничном направлении продаж — приблизительно 80% аптечных точек в России сотрудничают с компанией. Финансовые результаты Выручка Группы по итогам 2023 года составила 19,7 млрд руб., увеличившись на 4,0% относительно высокой базы предыдущего года, обусловленной высоким спросом на фоне геополитических событий. С учетом корректировки выручки 2022 года на эффект аномального спроса темпы роста сопоставимой выручки в 2023 году составили 12%. Чистая прибыль составила 4,0 млрд руб., увеличившись на 9,6% за счет роста выручки, а также снижения расходов по ожидаемым кредитным убыткам, произошедшего благодаря эффективной работе с дебиторами и контролю затрат компании. Рентабельность чистой прибыли по итогам 2023 года составила 20,3% (+1 п. п. к предыдущему году). Чистый долг на конец 2023 года снизился на 17,3%, до 12,0 млрд руб., за счет уменьшения общего долга (снижение на 17,1%, до 13,0 млрд руб.). Отношение чистого долга к скорректированному показателю прибыли до уплаты налогов, процентов и амортизации (EBITDA) снизилось с начала прошлого года с 2,0 до 1,6. Наши комментарии Мы позитивно оцениваем раскрытую отчетность АО «Озон Фармацевтика» в связи со стабильным ростом выручки, высоким показателем рентабельности чистой прибыли и приемлемым значением долговой нагрузки. По информации «Ведомостей», осенью текущего года АО «Озон Фармацевтика» может провести IPO, однако параметры возможного первичного размещения пока что неясны. Чтобы инвестировать в акции компаний на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Для этого потребуется только паспорт и подтвержденная запись на Госуслугах. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

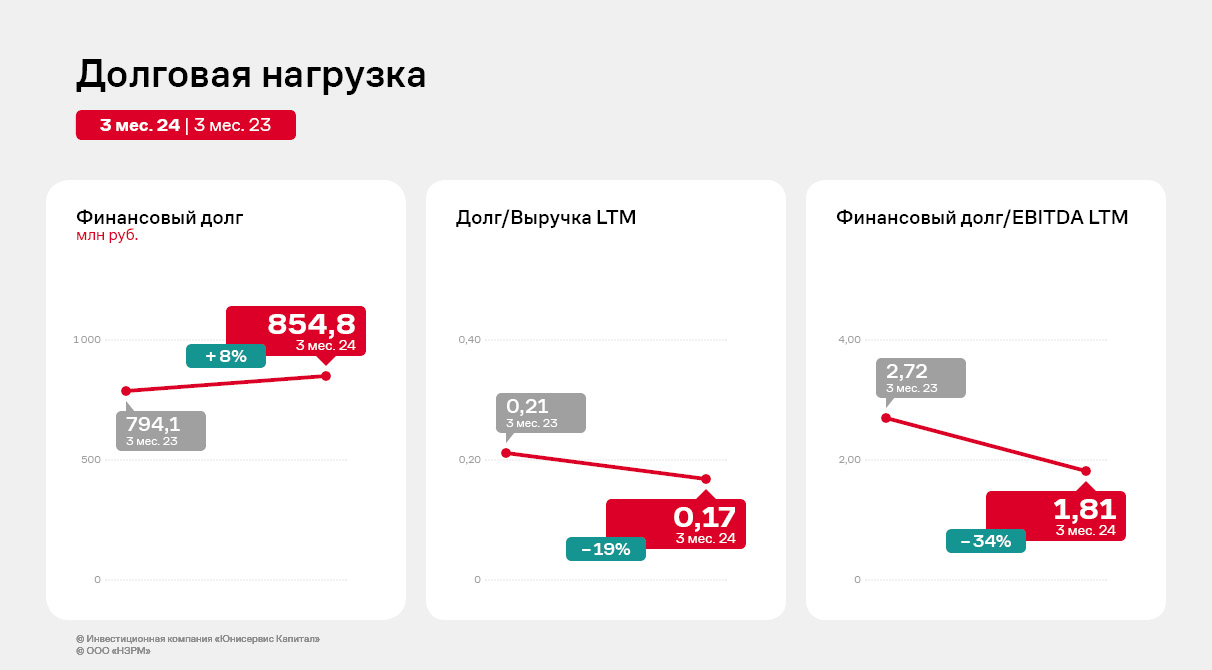

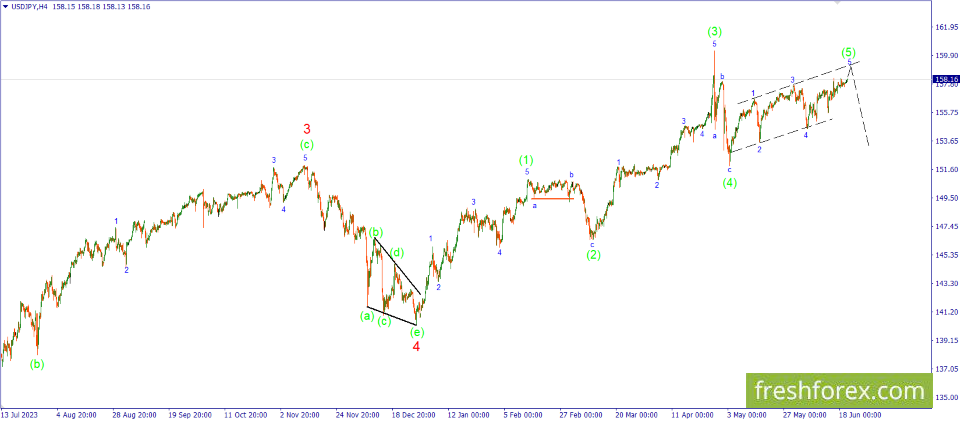

USDJPY:

Очередной торговый день завершился без каких-либо существенных происшествий. Цена продолжила торговаться в узком ценовом диапазоне не предпринимая никаких попыток ни для того чтобы вырасти, ни для чтобы снизиться. В связи с этим ранее рассматриваемый волновой сценарий сохраняет актуальность. Ожидается заключительный всплеск активности со стороны покупателей, который приведет к тому, что цена достигнет верхней границы канала, внутри которого формируется конечный диагональный треугольник. Таким образом предполагается завершение всего длительного восходящего импульсного цикла и начало медвежьей фазы рынка. Пока цена остается внутри обозначенного канала, предпринимать какие-либо торговые действия не рекомендуется. Инвестиционная идея: флэт. Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

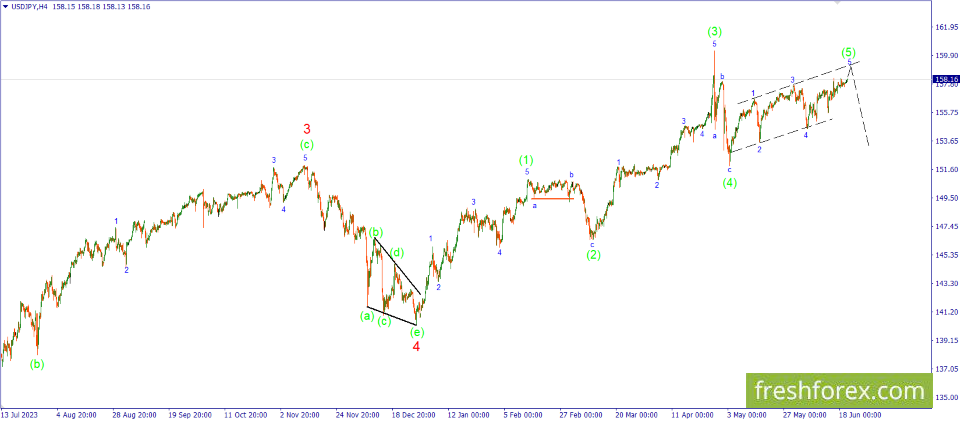

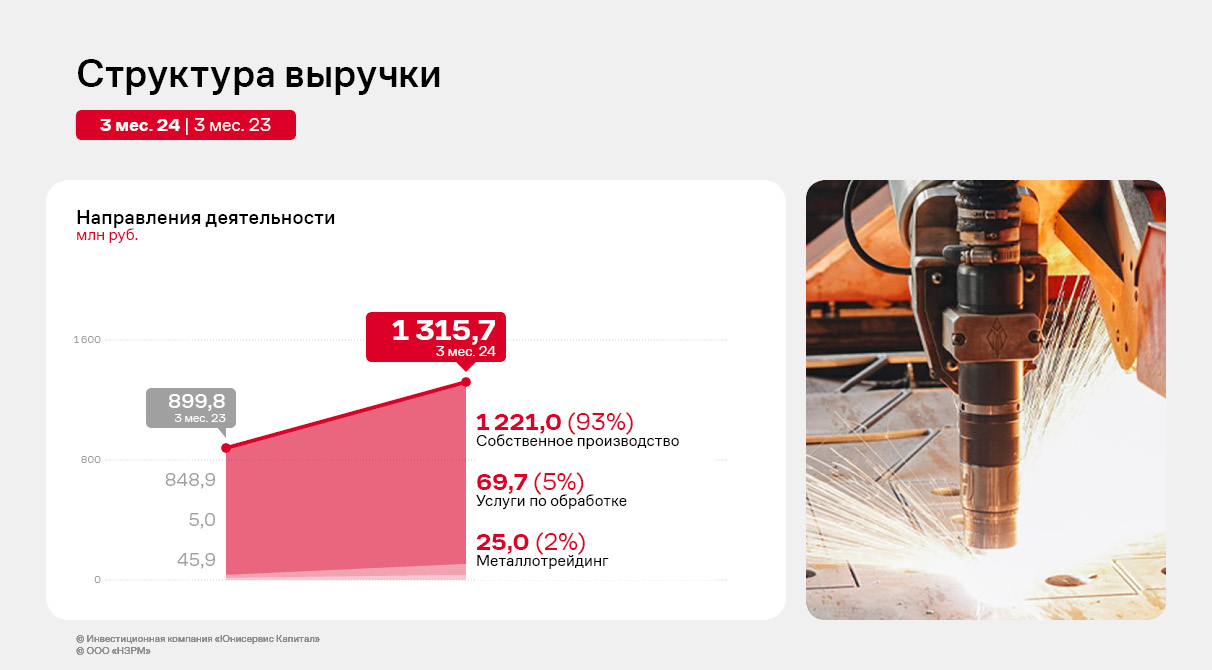

2024 год эмитент начал с увеличения выручки, валовой и чистой прибылей, EBITDA LTM. Подробнее о том, каких результатов достиг завод по итогам 3 месяцев работы, — в аналитическом обзоре. Изготовление и реализация продукции собственного производства — ключевое направление деятельности ООО «НЗРМ», с наибольшей долей в структуре выручки. Тенденция связана со стабильно высоким рыночным спросом горнодобывающей, машиностроительной, энергетической и прочих отраслей.

Выручка по итогам 3 месяцев 2024 года достигла уровня 1 315,7 млн руб., увеличившись на 46,2% к аналогичному периоду прошлого года. Также наблюдается существенный рост валовой прибыли в отчетном периоде на 54,3% к АППГ за счет снижения себестоимости, которая напрямую зависит от цен на металл. Это позитивно отразилось на валовой рентабельности, показатель которой увеличился в 1,1 раза к АППГ до 13,3%, а также поспособствовало дельнейшему увеличению EBITDA LTM и чистой прибыли на 72,4% и 99,6% соответственно за те же сравниваемые периоды.

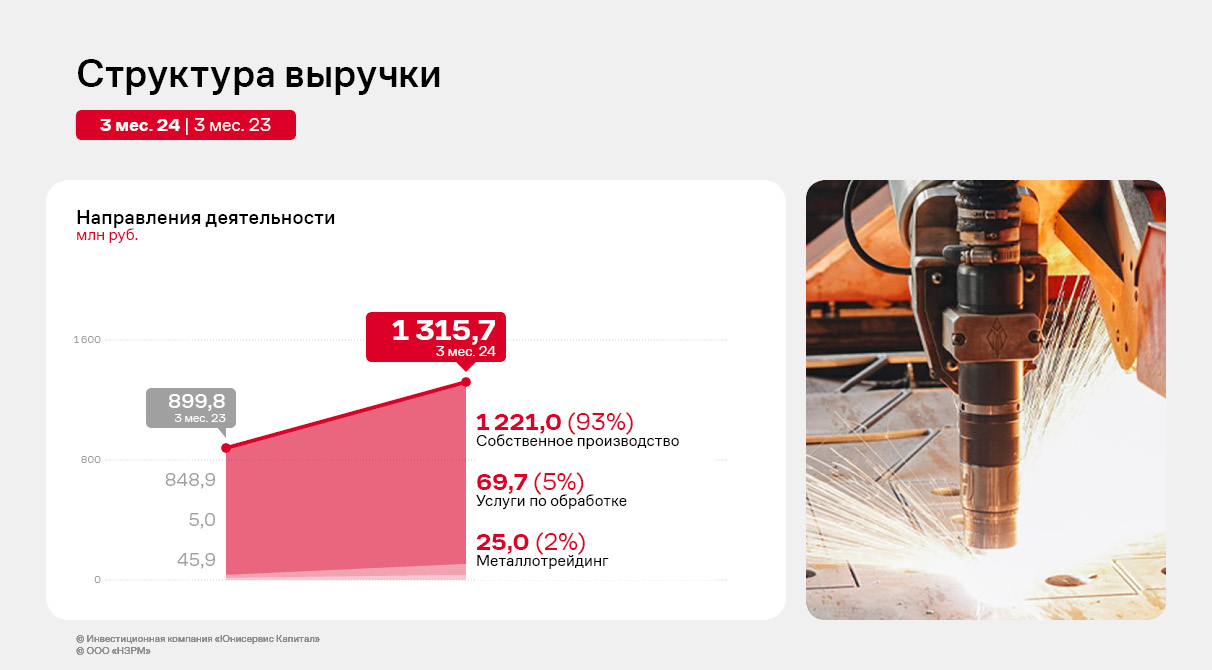

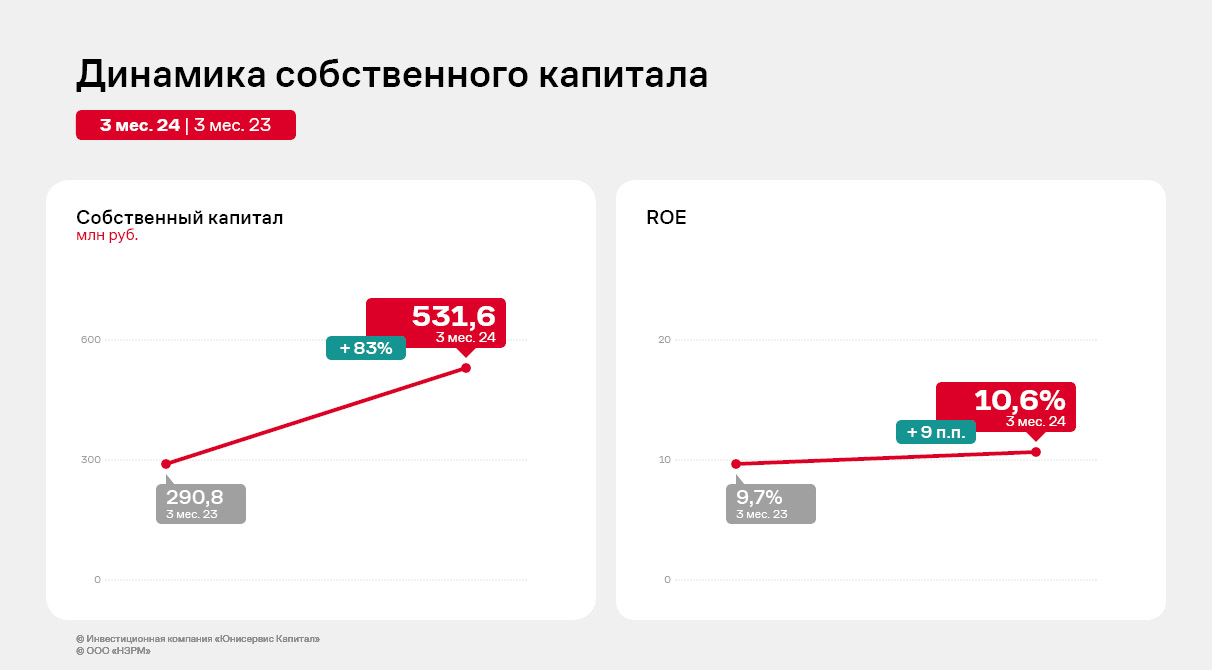

Собственный капитал на 31.03.2024 г. достиг 531,6 млн руб., прибавив 82,8% к АППГ, и продолжает увеличиваться за счет роста нераспределенной прибыли: вся чистая прибыль компании ежеквартально продолжает реинвестироваться в развитие. Рентабельность собственного капитала (ROE) в отчетном периоде составила 10,6%, увеличившись на 9,0 п.п. к уровню аналогичного периода прошлого года.

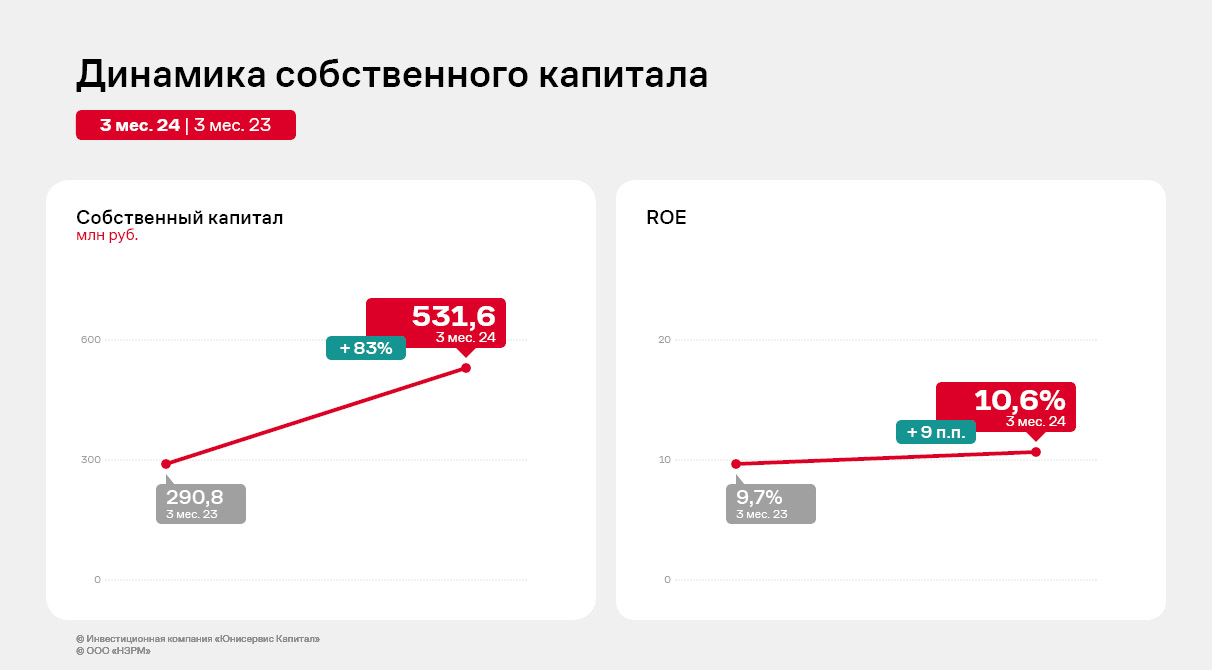

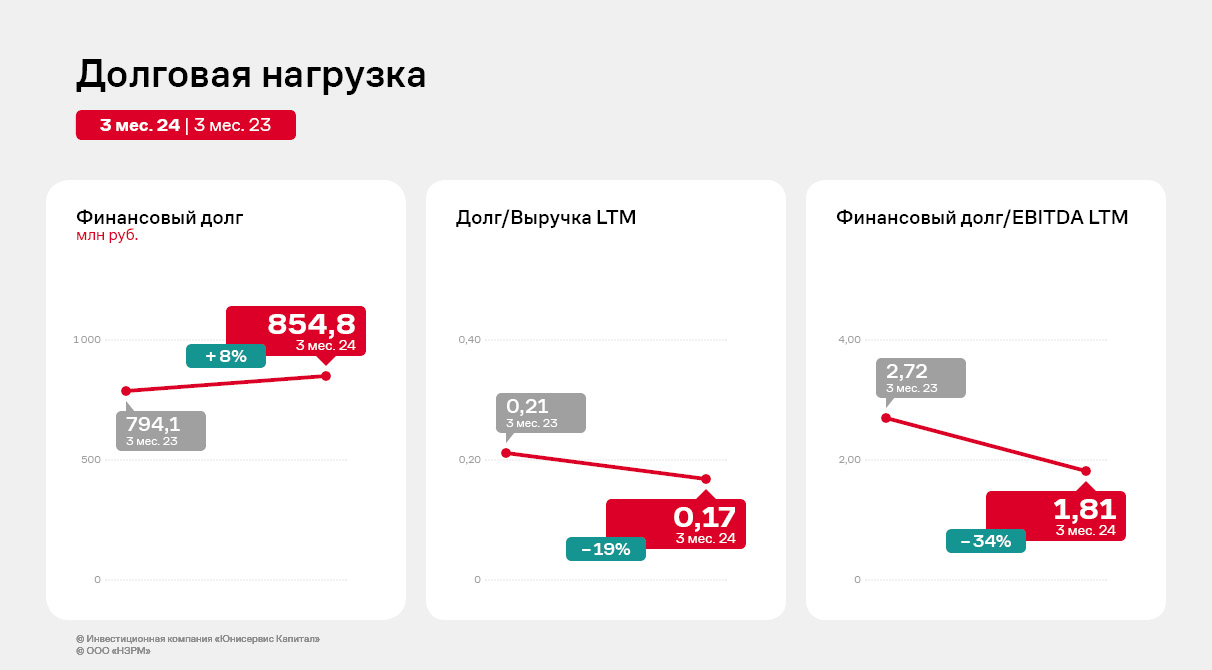

Основным источником финансирования деятельности эмитента продолжают оставаться заемные средства. Финансовый долг на 31.03.2024 г. составил 854,8 млн рублей, увеличившись по сравнению с уровнем прошлого года несущественно на 7,6%. При этом за счет положительной динамики ключевых операционных показателей, долговые коэффициенты остаются на комфортном уровне и имеют существенный запас прочности.

В начале 2024 года НЗРМ возобновил сотрудничество с крупным металлокомбинатом Казахстана. Событие произошло благодаря изменениям в структуре управления комбинатом. Раньше металлокомбинат сотрудничал с единичными компаниями, теперь поставщик открыт к новым проектам. Вместе с партнером НЗРМ разработал план совместного товарооборота на 2024 год. Завод диверсифицировал портфель поставщиков еще одной крупной и надежной компанией.

|

|

|

|