|

|

|

🐹Делимобиль. 🥜Говорил спекулянтам фиксится при +5 по дню в пятницу! Кто послушал дружище Хомяка, тот в шоколаде и ждёт очередного перезахода! А среднесрочники к сожалению пока страдают(. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Так Друзья, мои опасения были не напрасны, есть реакция цены и появилась вероятность, что и тут формируется эта грёбаная контртрендовая, которая уже присутствует во многих бумагах! 🥜Надежда конечно ещё теплица, так так это может быть поиск баланса к трём дням роста! Так что посмотрим, ясность будет уже завтра. А пока можно завидовать спекулянтам кататься на таки интересных и добротных волнах! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Повышение ставки, конец льготной ипотеки — неужели компании будет настолько тяжело, что котировки пойдут вниз? Для начала, давайте взглянем на отчет за 1 квартал 2024 года (операционные показатели): -Объем продаж первичной недвижимости вырос на 75% и составил 75,2 млрд руб. (348,8 тыс. кв. м) по сравнению с 42,9 млрд руб. (242,0 тыс. кв. м) за I квартал 2023 г; -Общее количество заключенных контрактов увеличилось на 43%, до 10,1 тыс. Доля контрактов, заключенных с участием ипотечных средств, составила 70%; -Средняя цена за квадратный метр в I квартале 2024 г. — 215,6 тыс. руб., что на 25% больше по сравнению со 172,0 тыс. руб. за аналогичный период прошлого год; Видим, что отчет вполне себе неплохой, все показатели показывают хороший рост. Так же руководство видит перспективы, не смотря на жесткую ДКП и окончание льготной ипотеки: «Самолет видит на рынке возможности, обусловленные временным снижением продаж из-за высокой ключевой ставки, что формирует отложенный спрос за счет сберегательных тенденций среди населения. По прогнозам компании, сформировавшийся навес спроса на рынке станет ключевым драйвером высоких продаж в IV квартале 2024 г. и в 2025 г. Компания планирует запустить 48 проектов до конца 2025 г. в 12 регионах страны, а также значительно увеличить долю в одном из самых маржинальных рынков — в Москве.» Так же, если взглянуть на график, то можно увидеть, что акции скорректировались с конца октября более, чем на 25%. По сути, все эти факторы уже заложены в цене. Это не значит, что сейчас котировки пойдут наверх. Это значит, что какой-то сильной коррекции ждать не придется. Все уже наслышанны о позиции ЦБ, аналитиков и тд по поводу ключевой ставки и всё это уже отразилось по-большей части на котировках. Подкосить ещё цены могут только плохие отчеты из-за отложенного эффекта ключевой ставки и перетекание денег из акций в более надежные активы. Поэтому, сейчас, конечно, я бы не стал закупать бумагу на полную котлету. Хочется увидеть дальнейшие отчеты и действия ЦБ и после уже задумываться о покупке. А так, компания чувствует себя неплохо, но всё же внешние факторы сейчас давят на привлекательность её акций. не является инвестиционной рекомендацией ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

2 июля 2024 года ООО «Феррони Йошкар-Ола» подписало публичную безотзывную оферту по выпуску биржевых облигаций Феррони-БО-П01: ISIN: RU000A103XP8, № 4B02-01-00626-R-001P от 22.10.2021 г. Что это значит для инвесторов? Подписав публичную безотзывную оферту, ООО «Феррони Йошкар-Ола» обязуется приобрести бумаги выпуска БО-П01 в количестве до 250 000 шт. (то есть — весь заявленный объем выпуска) у их владельцев при неисполнении обязательств по выпуску со стороны эмитента по выплате купонного дохода, полному или частичному погашению номинальной стоимости, приобретению бумаг. Почему была подписана оферта? У ООО «Феррони» в обращении находятся три облигационных выпуска, по двум из них (Феррони-БО-01 и Феррони-БО-02) еще на этапе размещения в роли поручителей выступили ООО «Феррони Йошкар-Ола» и ООО «Феррони Тольятти». По облигациям Феррони-БО-П01 ни поручитель, ни оферент ранее не были предусмотрены. После пожара, произошедшего в 2023 году на производственной площадке в Тольятти, ООО «Феррони» практически не ведет деятельность. С целью защиты прав инвесторов выпуска БО-П01 ООО «Феррони Йошкар-Ола» — единственное действующее производственное звено группы компаний «Феррони» — подписало оферту. Таким образом, ООО «Феррони Йошкар-Ола» включено в структуру сделок по всем трем выпускам облигаций в обращении.

|

|

Компания вплотную приступила к повышению производительности собственной программы расчета вентиляционных установок. Максимальная автоматизация данной программы поможет компании существенно повысить объемы проектирования уже до конца года. Генеральный директор ООО «НТЦ Евровент» Сергей Соломатин отметил, что в этом году со стороны заказчиков сформировался настойчивый запрос на максимальное снижение сроков поставок оборудования: «Заказчики просят поставлять оборудование как можно быстрее, так как темпы строительства ряда промышленных объектов сильно ускорились. В нынешних условиях строительство новых производственных мощностей в России важно, как никогда. Поэтому акцент в нашей работе сейчас смещен на тщательное стратегическое планирование». Однако на фоне кадрового голода, который затронул все отрасли экономики, приходится решать данную задачу комплексно. Помимо тесного сотрудничества с Тольяттинским Государственным Университетом по подготовке кадров, о котором мы писали ранее, в компании активно работают над оптимизацией производственных процессов, в частности, совершенствуют программу расчета вентиляционных установок. Решение этой задачи имеет ключевое значение в дальнейшей стратегии развития компании, поскольку позволит уже до конца текущего года в два раза повысить эффективность работы инженеров — увеличение с 3-4 вентиляционных установок в день на одного специалиста до 6-8. Помимо совершенствования программного обеспечения на заводе проводится оптимизация внутренних бизнес-процессов, в частности, внедрение CRM-систем: отказ от бумажной документации по согласованию проектов в пользу электронных аналогов. Отметим, что это довольно сложный этап, поскольку речь идет о производственной компании, где согласования зачастую имеют параллельный, а не последовательный характер, что усложняет работу. Но устранение даже незначительных накладок в итоге экономит значительное количество рабочего времени. За данный проект отвечает операционный директор компании Станислав Никонов. Руководитель компании подчеркнул, что оптимизация — это процесс непрерывный. Все время появляются новые возможности, совершенствуются технологии, способные улучшить работу компании. Но во всем нужен разумный и вдумчивый подход.

|

|

🐹Магнит. 🥜Ополовинивание расчётного дива прилично шокировало рынок и бумага упала на много больше недополученного дивиденда! 🥜Сейчас видно, что эмоции улеглись, локальная поддержка нащупана и кому нравится эта компания и тем кто к ней присматривался, можно планировать покупки, но конечно же без фанатизма! 🥜Минимальная цель всё теже пол движения волны слива, как с текущих, так и с уходом на тест локального дна. В эту же зону бумага может уйти через див гэп, который будет через 9 дней. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Вот тоже как моя бригада из Делемобиля, Вуша и Портного никак не разразится волной роста. Спекульровать даёт и даёт хорошо и вот в этот раз после крайней публикации можно забрать пяток процентов! Проблема только в том, что я сейчас в подобных бумагах по мелкому не спекулирую, но уже хочется!!! 🥜Сейчас на графике три ростовых свечи, вчерашняя из которых с ускорением. Провёл черную диагональ, это пока не контртрендовая, что бы ей стать, нужно что бы бумага от неё пошла ниже, чего очень не хочется! По этому сегодня держу кулачки. Если это фикция, то ближайшая цель всё теже пресловутые 750р. Именно там ранее засел продавец и хочется что бы получилось в итоге как в Займере. Графически и логически ситуации очень похожи! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 MRKC - последний день с дивидендом 0,06621 руб. 🇷🇺 MRKV - последний день с дивидендом 0,0062 руб. 🥜Друзья, сегодня очередная партия компаний готовится к дивгэпу и последний день торгуется с дивидендом. Так что не забывайте об этом и будьте повнимательнее те, кто на дивы идти не планировал. Если вы хотите продавать на закрытии гэпа, есть и такие, то лучше это делать тогда до его! Почему? Див вы получаете уже чистый от налога! Если закрыть до гэпа, то те 13% которые вы заплатите с прибыли остаются ещё у вас до конца года и вы можете ещё пол года на них торговать. Грубо говоря вы имеете без процентный долг до конца года и если вы хорош или везунчик, то что-то ещё можете на эту сумму заработать сверху! 🥜Вторник мне очень понравился и оправдал все надежды и ожидания! Ждущий рост и верующий в рост будет обязательно вознаграждён. Единственное немного тоскливо из-за того, что в этот раз поторопился! Терпеливый и расчётливый Хомяк поторопился!((( Вот, что делает полтора года безпробудного роста с людьми! Стоило только ослабить хватку и рынок наказал! Понятно что не критично, но вот сейчас по многим бумагам сформировались такие моменты, когда ты на них смотришь и понимаешь, вот чего надо было ждать и вот тут надо было начинать добирать!!!! Ладно, ещё один кирпичик положим в опытохранилище, обязательно пригодится!) 🥜Не так давно показал один кейс с подходом на примере Новатэка и эту бумагу я вёл для вас публично долгое время и в итоге пришлось уходить на месячный график! Как видите кейс рабочий, погрешность на месяцах в разы ниже и график показал, что покупать можно, даже спекулятивно! Купив после поста, который был до открытия торгов в понедельник, за пару дней пяток процентов уже был бы в кармане и самое главное ни какой суеты, просто надо было дождаться зелёной месячной свечи!!! Но скажу сразу, я пока тут жду достаточно амплитудную пилу, пока не вижу предпосылок что бы от сюда ехать на 1600-1800-2000р. Так что не стоит начинать считать вашу прибыль при цене бумаги например 1800р. 🥜Сегодня Хантер начнёт работать с новым обновлением. Доработали вторые карточки, мы их называем медленными. Эти карточки для спокойной и размеренной торговли и всегда держат вас в курсе событий, кто, как, куда и на сколько растёт или падает. Задача обновления, добавить чувствительности тяжёлым бумагам, что бы быть в курсе происходящего на рынке! Так же работа не стоит на месте и продолжаем настройку первых карточек, их мы называем быстрыми. Это те карточки которые отвечают непосредственно за импульсы. Задача увеличить чувствительность сканера к ликвидным бумагам и подавить шум в неликвидных! Как будет готово и обробированно, так дадим вам об этом знать. А разницу от обновления вы наверняка сегодня заметите! 🥜Вчера на фиксации ЮТэйр разжился немного кэшем, так что могу себе позволить где-нибудь спекульнуть или что-нибудь добрать, но это надо будет смотреть по факту, пока с вечера мыслей не много! Возможно спекульну по сканеру, если будет интересный сигнал и будет время! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Бумаги компаний могут терять в цене по фундаментальным причинам, могут уйти в дивидендный гэп, могут, наоборот, просесть из-за невыплаты дивидендов. Иногда причина в дополнительной эмиссии, а иногда спекулянты скидывают бумаги или неуловимые инсайдеры манипулируют рынком. При неблагоприятных обстоятельствах акции компаний третьего эшелона могут держаться на локальном дне неделями, а то и месяцами, а вот с сильными бумагами такие колебания закрываются намного быстрее. Аналитики БКС выделили 5 фундаментально сильных бумаг с высокой капитализацией, акции которых сейчас сильно обесценились, но могут также быстро и восстановиться. Тут главное не упустить или не закопаться еще глубже. 1. НЛМК, просевшие более чем на 20% после выплаты дивидендов. После чего компания ушла в пике дивидендного гэпа. Фундаментально на цену акций влияет снижение мировых цен на металл и потенциальный рост себестоимости продукции. При этом компания планирует вернуться к ежеквартальной выплате дивидендов. Тут и восстановление "исторической справедливости", да и наличие положительного финансового результата лишним никогда не было. Аналитики отмечают прекращение падения и потенциальный рост до конца года до 230 рублей. 2. Северсталь. Ситуация аналогична коллеге-металлургу. Дивиденды за два периода, выплаченные одномоментно, дали возможность компании подешеветь на 17% за квартал. Несмотря на одну из высоких рентабельностей бизнеса, рост капитальных затрат приведет к снижению чистой прибыли в отчетному году, что отразится на будущих дивидендах. Отразится негативно, но при этом стабильность бизнеса и будущие результаты могут подстегнуть спрос у инвесторов и рост цены акций до 1 900 рублей. 3. Акции компании Мечел за квартал подешевели на 21%. К счастью, хоть тут дивиденды напрямую ни при чем. Компания показала не самые лучшие финансовые итоги в 2023 году, также угольная отрасль переживает не самое лучшее время, а тут еще и эти ограничения со стороны США. Аналитики БКС видят позитивный момент в продолжении сокращения компанией своей долговой нагрузки, ведь за 5 лет она сократила долги на 40%. Компания может выиграть от падения рубля и от смены конъюнктуры рынка (роста цен на уголь). В таком случае цена акций может показать космический рост до 490 рублей. Откуда такие расчеты у аналитиков? Может надышались чем-то... 4. Газпром. Первый за 25 лет убыток и невыплата дивидендов обрушили цену акций компании на 26%. Вот так в один момент компания из любимчиков рынка перекочевала в аутсайдеры? Но нет же, в народном портфеле мая Газпром остался не третьей позиции после Сбербанка и Лукойла. Не так сложно выбить народное достояние из народного портфеля. Да, компании сейчас сложно. А кому легко? Аналитики продолжают верить в будущие 150 рублей за одну акцию. 5. Магнит. Еще год назад компания из 1 уровня листинга переместилась во внекотировальный список (или третий уровень) Московской биржи. Глобально это ни на что не повлияло. В прошлом квартале бумаги просели на 19% на новостях о включении акций в лист ожидания на исключение из большого индекса Мосбиржи и таки опять на дивидендах, точнее на не увеличении их размера. БКСовцы прогнозируют обратный отскок цены акций на соответствующий размер до 7 800 рублей до конца года. Рост чистой прибыли будет способствовать этой динамике. Всегда хочется верить в экспертность аналитиков и их глубокий уровень вовлеченности в инвестиционную повестку российского фондового рынка, но даже они снимают с себя ответственность за любой сделанный ими же прогноз 🤷♂️ Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

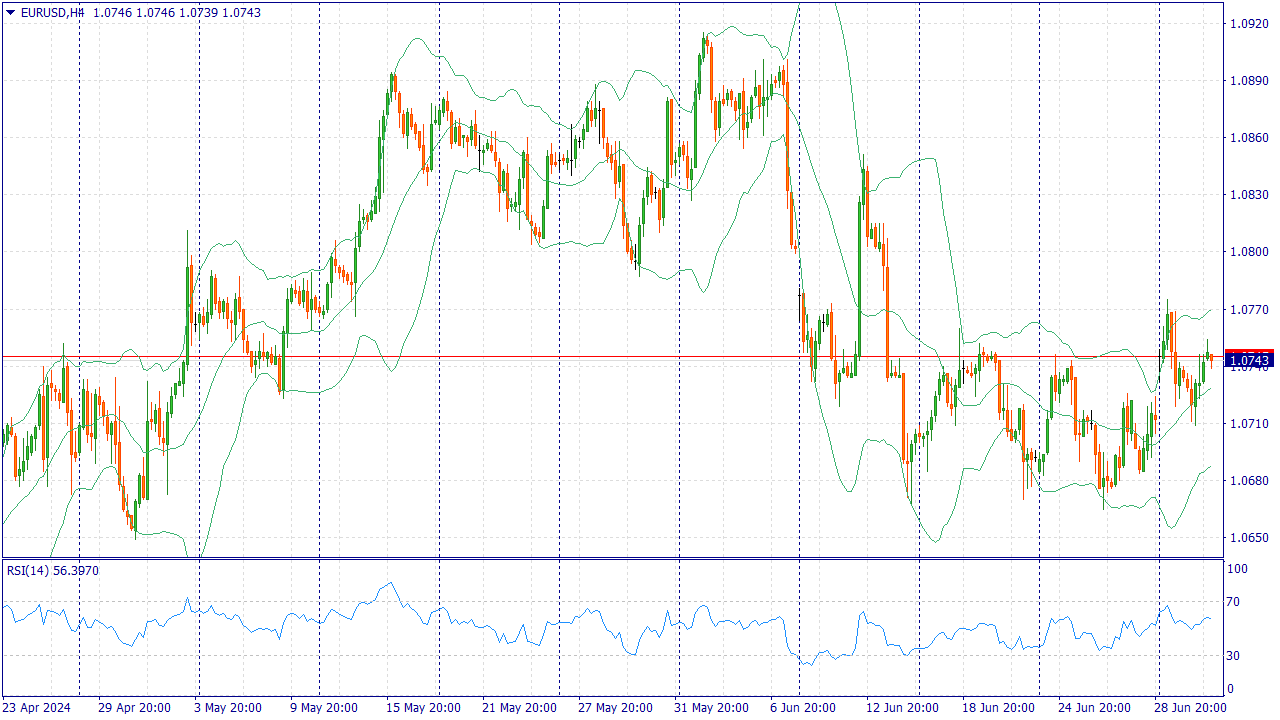

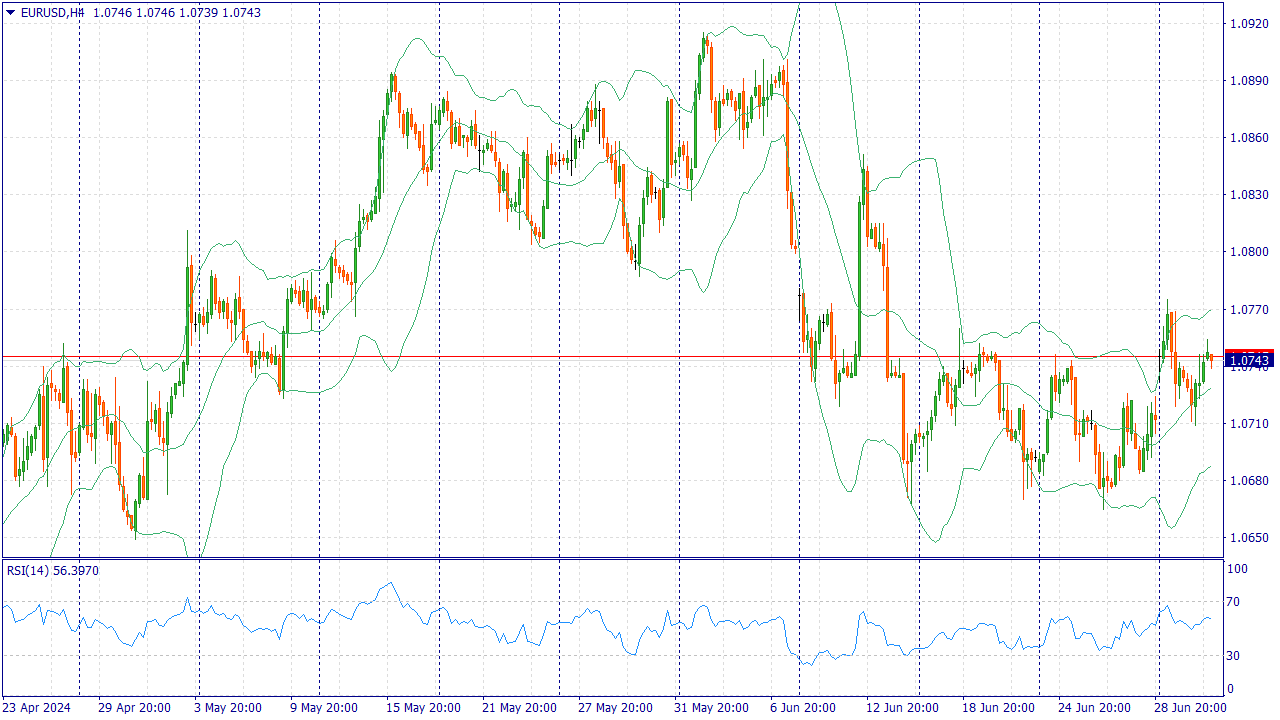

Событие, на которое следует обратить внимание сегодня: 11:00 GMT+3. EUR - Композитный индекс PMI 15:30 GMT+3. USD - Число первичных обращений за пособием по безработице 17:00 GMT+3. USD - Индекс деловой активности в секторе услуг от ISM 21:00 GMT+3. USD - Публикация протокола заседания ФРС EURUSD:

Пара Евро-доллар провела вторник в колебаниях, зациклившись чуть ниже 1,0750, пока пара пытается найти импульс. Ключевые данные по занятости в США выходят в пятницу, а экономические показатели ЕС остаются разрозненными в течение второй половины торговой недели. Инфляция базового гармонизированного индекса потребительских цен HCOB (HICP) в июне составила 2,9% м/м, сохранившись на уровне предыдущего значения и опровергнув прогноз снижения до 2,8%. В целом инфляция HICP в годовом исчислении снизилась до 2,5%, как и прогнозировалось, по сравнению с предыдущим значением 2,6%, однако европейские показатели инфляции остаются значительно выше целевого диапазона Европейского центрального банка (ЕЦБ) в 2%. Ожидается, что комплексный индекс PMI в ЕС за июнь останется на уровне 50,8, а годовой индекс цен производителей в Европе за май улучшится, хотя и незначительно, до -4,1% г/г с предыдущего значения -5,7%. Изменение занятости в США от ADP в июне, согласно прогнозам, немного вырастет до 160 тыс. с предыдущего значения 152 тыс. Между тем, ожидается дальнейшее снижение индекса PMI в сфере услуг от ISM до 52,5 м/м с предыдущего значения 53,8. Торговая рекомендация: Следим за уровнем 1.0750, при закреплении выше набираем Buy позиции. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|