|

|

|

В течение недели инвесторы получат купонный доход по 9 выпускам от 8 эмитентов. Общая сумма выплаты составит 12 918 632,3 руб. 11 марта инвесторы получат выплату за 29 купон выпуска ПЮДМ-БО-П03 (ISIN: RU000A103WC8, № 4B02-03-00361-R-001P от 14.10.2021). Согласно графику, событие выпало на праздничный день, 8 марта, и было перенесено на ближайший понедельник. Объем выпуска — 70 млн руб., номинал — 1 000 руб., ставка купонного дохода — 13% годовых. Объем выплаты на весь выпуск составит 747 600 руб., из расчета: 10,68 руб. на облигацию. ООО «Транс-Миссия» также 11 марта направит средства за 25 купон выпуска ТаксовичкоФ-БО-01 (ISIN: RU000A104K11, № 4B02-01-00447-R от 14.02.2022). По графику выплата должна была состояться 8 марта, выпавшее на праздник событие было перенесено на понедельник. Объем — 80 млн руб., номинал — 1 000 руб., а ставка купонного дохода — 16% годовых. Таким образом, сумма на одну бумагу составит 13,15 руб., на весь выпуск — 1 052 000 руб. Доход за 5 купон выпуска Фабрика Фаворит-БО-01 (ISIN: RU000A106ZZ5, № 4B02-01-00607-R от 03.10.2023) поступит инвесторам 11 марта. Изначально событие было запланировано на 8 марта, дата совпала с выходным днем и была перенесена на понедельник. Объем выпуска составляет 60 млн руб., а номинал — 1 000 руб., ставка купонного дохода — 20% годовых. Выплата на одну бумагу — 16,44 руб., на все — 986 400 руб. Средства за 19 купон выпуска Феррони-БО-01 (ISIN: RU000A1053R3, № 4B02-01-00626-R от 09.08.2022) инвесторы получат 11 марта. Согласно графику, платеж должен был поступить в воскресенье и был перенесен на понедельник. После успешной реализации четырех добровольных и одной безотзывной оферт объем в обращении составляет 195,9 млн руб., номинал — 1 000 руб. Ставка купонного дохода была установлена при проведении безотзывной оферты, её текущее значение — 20% годовых. Выплата на одну бумагу — 16,44 руб., на все — 3 220 382,28 руб. Выплата за 5 купон выпуска Чистая планета-БО-01 (ISIN: RU000A1070P1, № 4B02-01-00120-L от 04.10.2023) поступит 11 марта. Выпавшее на 10 марта событие было перенесено на 11 число. Объем выпуска — 100 млн руб., номинал — 1 000 руб., ставка купонного дохода — 17,5% годовых. За одну облигацию инвесторам будет начислено 14,38 руб., на весь выпуск — 1 438 000 руб. ООО «СДЭК-Глобал» выплатит доход за 37 купон по выпуску СДЭК-Глобал-БО-П01 (ISIN: RU000A102SM7, № 4B02-01-00562-R-001P от 04.02.2021) 11 марта. Объем выпуска — 500 млн руб., ставка купонного дохода — 9,5% годовых. На одну облигацию номиналом 1 000 руб. будет выплачено 7,81 руб., общая сумма составит 3 905 000 руб. 13 марта будет выплачен доход за 27 купон выпуска НТЦ ЕВРОВЕНТ-001Р-01 (ISIN: RU000A104BX6, № 4B02-01-00624-R-001P от 22.12.2021). После реализации двух частичных досрочных погашений объем в обращении — 25 млн руб., остаточный номинал — 500 руб. Ставка купонного дохода плавающая, расчет происходит по формуле: ключевая ставка ЦБ + 5,75 п.п., но не более 16% годовых, её текущее значение — 16% годовых. Выплата на одну бумагу — 6,58 руб., на все — 329 000 руб. Также на 13 марта запланирована выплата 25 купона выпуска СЕЛЛ-Сервис-БО-П01 (ISIN: RU000A104KM0, № 4B02-01-00645-R-001P от 16.02.2022). Объем — 65 млн руб., номинал — 1 000 руб., ставка — 16% годовых. Выплата на одну бумагу составит 13,15 руб., на весь выпуск — 854 750 руб. Завершающая выплата придется на 14 марта, инвесторам поступит доход за 29 купон выпуска Фабрика Фаворит-БО-П01 (ISIN: RU000A103X74, № 4B02-01-00607-R-001P от 20.10.2021). После реализации частичного досрочного погашения объем в обращении равен 37,5 млн руб., остаточный номинал — 750 руб., ставка — 12,5% годовых. Сумма выплаты на весь выпуск — 385 500 руб.: по 7,71 руб. на облигацию.

|

|

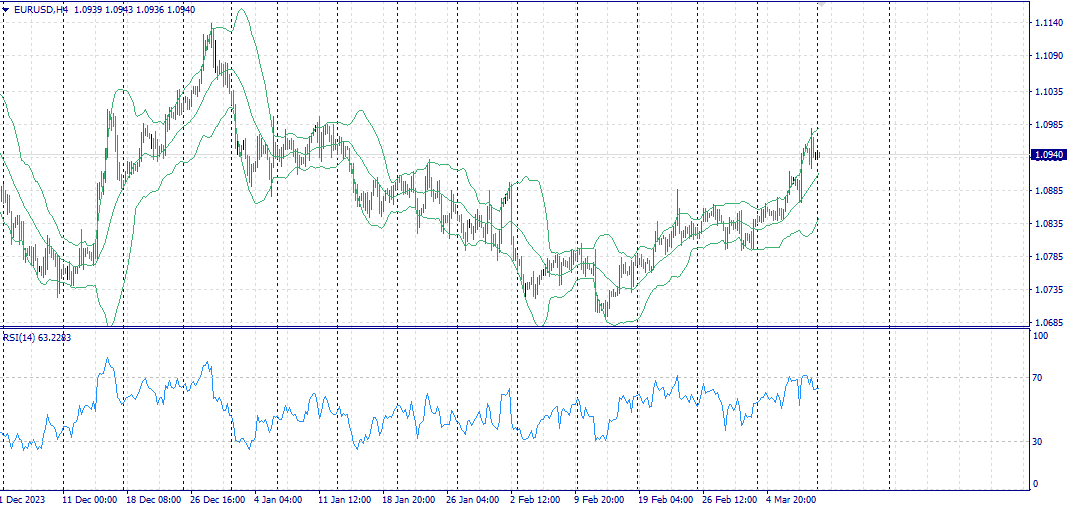

EURUSD:

Сегодня пара EUR к USD удерживает положительную динамику в районе 1,0940. Общий взгляд на данные по занятости в несельскохозяйственном секторе США за февраль, опубликованные 8 марта, говорит о том, что активность на рынке труда в США остается высокой. Перспективы того, что ФРС начнет первое сокращение ставки в июне, привели к снижению курса доллара против евро. В феврале экономика США прибавила 275 тыс. рабочих мест по сравнению с 229 тыс. в предыдущем месяце, что выше консенсус-прогноза в 200 тыс., сообщило в пятницу Бюро статистики труда США (BLS). Уровень безработицы в феврале вырос до двухлетнего максимума в 3,9% с 3,7% в январе. Наконец, рост заработной платы, измеряемый средним почасовым заработком, в феврале вырос на 4,3% по сравнению с 4,4% ранее. Председатель ФРС Пауэлл заявил в своем выступлении перед банковским комитетом Сената в пятницу, что необходимо больше уверенности, прежде чем центральный банк будет готов снизить ставку, но они не далеки от этого. Что касается евро, то на прошлой неделе Европейский центральный банк (ЕЦБ), как и ожидалось, сохранил стоимость заимствований на рекордно высоком уровне. Президент ЕЦБ Лагард сохранила осторожный тон, подчеркнув, что для снижения ставок ЕЦБ необходимо больше доказательств. Кроме того, в пятницу Евростат сообщил, что валовой внутренний продукт (ВВП) Еврозоны за четвертый квартал 2023 года не изменился за месяц и вырос на 0,1% за год. Торговая рекомендация: Торговля преимущественно ордерами на Buy от текущего уровня цен GBPUSD:

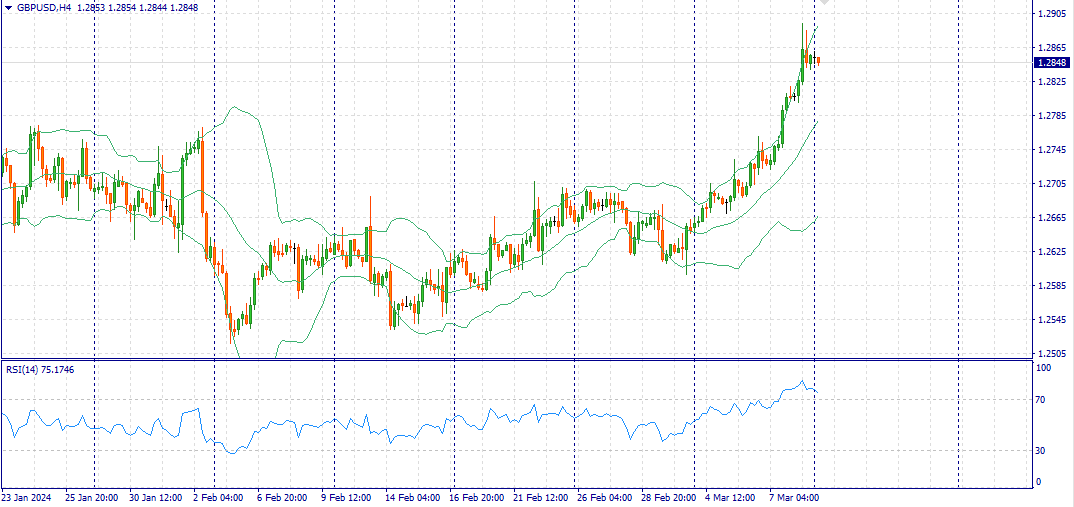

Пара фунт к доллару США держится около отметки 1,2850, сохраняя позитивный настрой и потенциально продлевая свою победную серию, начавшуюся 1 марта. Однако доллар США набрал силу и восстановился после внутридневных потерь в пятницу 8 марта после выхода благоприятных данных по занятости в несельскохозяйственном секторе США. В феврале число занятых в несельскохозяйственном секторе США выросло на 275 тысяч, превысив январский показатель в 229 тысяч и опередив ожидания в 200 тысяч. Однако средняя почасовая заработная плата в США (г/г) выросла на 4,3%, что несколько ниже прогноза и предыдущего показателя в 4,4%. В месячном исчислении рост составил 0,1%, что оказалось ниже ожидаемых 0,3% и 0,5% в предыдущем месяце. Пара GBPUSD продолжает сохранять позитивный тон, поскольку рынки широко ожидают, что Федеральная резервная система (ФРС) снизит процентные ставки раньше Банка Англии (BoE), что может на некоторое время сократить расхождения в политике двух центральных банков. Председатель Федеральной резервной системы (ФРС) Джером Пауэлл во время своего выступления перед Конгрессом США на прошлой неделе подтвердил позицию центрального банка. Пауэлл намекнул на возможное снижение стоимости заимствований в этом году, подчеркнув, что такие действия будут зависеть от того, насколько траектория инфляции совпадет с целевым уровнем ФРС в 2%. На прошлой неделе канцлер казначейства Великобритании Джереми Хант представил парламенту весенний бюджет. Это усилило позитивные настроения в отношении бюджета Соединенного Королевства (Великобритании), особенно в связи с тем, что Управление по бюджетной ответственности (OBR) спрогнозировало усиление экономического роста. Торговая рекомендация: Торговля преимущественно ордерами на Buy от текущего уровня цен USDJPY:

Японская иена выросла до самого высокого уровня с начала февраля по отношению к своему американскому коллеге в пятницу на фоне ставок на скорое изменение политики Банка Японии (BoJ). Более того, инвесторы, похоже, убеждены, что еще одно существенное повышение зарплат в Японии подстегнет инфляционное давление, обусловленное спросом, и позволит Банку Японии прекратить действие отрицательных процентных ставок уже на заседании 18-19 марта. Это, наряду с пересмотром в сторону повышения данных по ВВП Японии за четвертый квартал, оказывает поддержку японской йене и удерживает пару USD/JPY на низком уровне в течение азиатской сессии в понедельник. Между тем, отчет по занятости в США за февраль подтвердил ожидания того, что Федеральная резервная система (ФРС) начнет снижать процентные ставки в июне, и продолжает оказывать давление на доллар США. Это стало еще одним фактором, который способствует тому, что пара USD/JPY шестой день подряд находится в состоянии предложения, и поддерживает перспективы дальнейшего снижения курса. Теперь внимание рынка переключится на данные по потребительской инфляции в США, которые должны быть опубликованы во вторник. Тем не менее, фундаментальный фон указывает на то, что путь наименьшего сопротивления для спотовых цен лежит в сторону снижения. Торговая рекомендация: Торговля ордерами Sell от текущего уровня цен Больше аналитической информации Вы можете найти на нашем сайте

|

|

🧮Рейтинг взятых движений по позиции в 2024 году в среднесрочном портфеле: 1. Диасофт +42% (1 заход) 2. ВК +28,8% (4 захода) 3. Росгосстрах +28% (3 захода) 4. НПО Наука +20,4% (4 захода) 5. Яндекс +18% (1 заход) 6. Аптека 36и6 +16% (1 заход) 7. ЕвроТранс +15% (1 заход) 8. КарМаней +12,6%. (3 захода) 9. Россети +10,5% (2 захода) 10. ОАК +10,3% (1 заход) 11. Ренессанс +10% (2 захода) 12. HHRU +10% (2 захода) 13. Ростелеком +9,7% (1 заход) 14. ВУШ +9,5% (1 заход) 15. НЛМК +8,6 (1 заход) 17. ММК +8% (1 заход) 17. АФК Система +7,6% (2 захода) 18. Озон +7% (2 захода) 19. ЭсЭфАй +6,7% (1 заход) 20. Северсталь +6,6% (1 заход) 22. РусГидро +6,4% (1 заход) 22. Светофор +6,3% (1заход) 23. Авангард +6% (1 заход) 24. Селигдар +5,5% (4 захода) 25. Арсагера +4,7% (1 заход) 26. ВТБ +4,6% (2 захода) 27. ВХЗ +4,1 (1 заход) 28. Русс-Инвест +4% (1 заход) 29. СахалинЭнерго +3% (1 заход) 30. МТС +2,5% (1 заход) 31. ГлобалТранс +2,5% (1 заход) 32. Позитив +2,2% (1 заход) 33. ОГК-2 +2% (1 заход) 34. Самолёт +1% (1 заход) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🧮Рейтинг взятых движений по позиции в среднесрочном портфеле в марте: 1. ЕвроТранс +15% (1 заход) 2. НПО Наука +12,4% (3 захода) 3. HHRU +7% (1 заход) 4. РусГидро +6,4% (1 заход) 5. Русс-Инвест+4% (1 заход) 6. СахалинЭнерго +3% (1 заход) 7. Россети +2,7% (1 заход) 8. Самолёт +1% (1 заход) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🔒🏅Россети +2,7%. Стадия - первый закуп. 🔒🏅НПО Наука +3,8%. Стадия - первый закуп. 🔒🏅HHRU +7%. Стадия - первый закуп. 🔒🏅НПО Наука +4,8%. Стадия - первый закуп. 🔒🏅Русгидро +6,4%. Стадия - первое усреднение. 🔒Самолёт +1%. Стадия - первый закуп. 🔒🏅ЕвроТранс +15%. Стадия - первое усреднение. 🔒🏅СахалинЭнерго +3%. Стадия - первое усреднение. 🔒🏅 Русс-инвест +4%. Стадия - первое усреднение. 🔒🏅НПО Наука +3,8%. Стадия - первый закуп. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

Итоги недели 04-07.03.2024: ММВБ: +2564р (0.83%, индекс ММВБ 1.50%) ММВБ2: +7677р (1.55%) РТС2: +1318р (1.27%) Итого: +11559р (1.27%)

|

|

События, на которые следует обратить внимание сегодня: 13:00 МСК. EUR - Изменение объема ВВП 16:30 МСК. USD - Изменение числа занятых в несельскохозяйственном секторе EURUSD:

Пара Евро-доллар достигла новых многонедельных максимумов в районе середины 1,0900 в первые часы азиатских торгов в пятницу. Европейский центральный банк (ЕЦБ) принял решение оставить денежно-кредитную политику без изменений в четверг, так как центральный банк по-прежнему намерен вернуть инфляцию в целевой диапазон. В пятницу внимание переключится на данные по занятости в несельскохозяйственном секторе США (NFP). В настоящее время основная пара торгуется около отметки 1,0945. В четверг ЕЦБ оставил процентную ставку по основным операциям рефинансирования, процентные ставки по маржинальной кредитной линии и депозитной линии без изменений на уровне 4,5%, 4,75% и 4,0% соответственно. Центральный банк заявил, что будет сохранять ограничительную политику до тех пор, пока это необходимо для снижения инфляции до целевого уровня ЕЦБ. Однако первое снижение ставки на июньском заседании вполне вероятно, если показатели инфляции продолжат улучшаться. По другую сторону океана председатель ФРС Джером Пауэлл заявил в четверг, что снижение процентных ставок может быть не за горами, если инфляционные сигналы будут благоприятствовать. Однако Пауэлл подчеркнул, что сроки и масштабы снижения ставок будут зависеть от данных. Инвесторы ожидают, что первое снижение ставки произойдет в июне, а к концу 2024 года будут проведены четыре сокращения на целый процентный пункт. Торговая рекомендация: Следим за уровнем 1.0950, покупаем при закреплении GBPUSD:

Пара GBP/USD удерживается выше психологического барьера 1,2800 в первые часы азиатских торгов в пятницу. Давление продаж в долларе США (USD) оказывает некоторую поддержку основной паре. Главным событием пятницы станут данные по рынку труда США за февраль. Пара Фунт-доллар в настоящее время торгуется около отметки 1,2810. В четверг председатель Федеральной резервной системы (ФРС) Джером Пауэлл представит отчет о денежно-кредитной политике и ответит на вопросы перед банковским комитетом Сената. Пауэлл заявил, что снижение процентных ставок может быть не за горами, если сигналы инфляции будут благоприятствовать. Председатель ФРС не назвал точного графика снижения ставок, но отметил, что этот день может наступить уже скоро. Инвесторы ожидают, что первое снижение ставки произойдет в июне, а к концу 2024 года будут проведены четыре снижения на целый процентный пункт. С другой стороны, финансовые рынки ожидают, что Банк Англии (BoE) снизит процентные ставки вслед за ФРС. Это, в свою очередь, повышает курс фунта стерлингов (GBP) и служит попутным ветром для пары Фунт-доллар. Инвесторы ожидают, что Банк Англии начнет смягчение на августовском заседании. Тем не менее, прежде чем принять решение, политики Банка Англии увидят больше доказательств инфляции. Торговая рекомендация: Торговля ордерами Buy от уровня 1.2800 USDJPY:

Пара Доллар-иена упала до свежих пятинедельных минимумов ниже отметки 148,00 в первые часы азиатских торгов в пятницу. Ослабление доллара США (USD) и растущие спекуляции о том, что Банк Японии (BoJ) выйдет из режима ультрамягкой монетарной политики, способствуют росту курса японской йены (JPY) и оказывают давление на пару USD/JPY. На момент публикации пара торгуется на уровне 147,90. В четверг глава Банка Японии (BOJ) и члены правления заявили, что экономика движется к целевому уровню инфляции в 2%, что повышает вероятность того, что BOJ прекратит вводить отрицательные процентные ставки впервые с 2007 года. Ястребиные комментарии политиков Банка Японии подняли курс японской йены до месячного максимума против доллара США. С другой стороны, председатель ФРС Джером Пауэлл заявил, что центральный банк США "недалек" от того, чтобы обрести достаточную уверенность в том, что инфляция достигнет целевого уровня в 2%, чтобы начать снижать процентные ставки. Председатель ФРС не назвал точных сроков снижения ставок, поскольку чиновники ФРС хотят увидеть больше доказательств, прежде чем рассматривать вопрос о снижении ставок. Торговая рекомендация: Торговля ордерами Sell от уровня 148.00 Больше аналитической информации Вы можете найти на нашем сайте

|

|

Банк Санкт-Петербург раскрыл консолидированную финансовую отчетность по МСФО за 2023 год. При этом данные за сопоставимый период предыдущего года раскрыты не были. Учитывая невозможность дать корректный анализ показателей в динамике к предыдущему году, коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По итогам года банк заработал чистую прибыль в размере 47,3 млрд руб. Чистые процентные доходы в отчетном периоде составили 50,8 млрд руб., еще 12,5 млрд руб. было получено в качестве чистых комиссионных доходов. Внушительную сумму - 10,3 млрд руб. - банк заработал от операций с финансовыми инструментами. Помимо этого, банк отразил в отчетности роспуск прочих резервов на сумму 7,0 млрд руб. На этом фоне операционные расходы составили 23,6 млрд руб., а отношение издержек к доходам составило 31,7%. Сильные результаты были дополнены роспуском ранее созданного резерва под обесценение кредитного портфеля на сумму 4,3 млрд руб. Доля проблемной задолженности составила 5,7% (8,5% на начало года). Уровень резерва под обесценение кредитов составил 5,2% (8,5% на начало отчетного года). См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... По линии балансовых показателей отметим рост кредитного портфеля с начала года на 23,0%. 76,9% кредитного портфеля формируют кредиты корпоративным клиентам, 23,1% – кредиты частным клиентам. Корпоративный кредитный портфель вырос с начала года на 27,0% и составил 527,4 млрд рублей. Розничный кредитный портфель вырос с начала года на 12,2% и составил 155,9 млрд руб., в т.ч. ипотечные кредиты выросли на 17,4%. Средства клиентов составили 651,1 млрд рублей, при этом 60,8% средств клиентов составили средства физических лиц, 39,2% – средства корпоративных клиентов. В результате показатель отношения кредитного портфеля к средствам клиентов составил 105,4%. Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 октября 2023 года составил 171,2 млрд рублей (+20,7% по сравнению с началом года). Основной капитал Банка по состоянию на 1 января 2024 года составил 156,3 млрд. рублей (+24,0% по сравнению с 1 января 2023 года). В результате норматив достаточности основного капитала Банка на 1 января 2024 года составил 18,6% (18,1% на 1 января 2023 года), норматив достаточности собственного капитала – 20,3% (20,3% на 1 января 2023 года). Напомним, что банк утвердил стратегию развития на 2024-2026 гг., которая подразумевает норму отчислений от чистой прибыли по МСФО в размере не менее 20% посредством процедуры выкупа собственных акций и выплаты дивидендов. По итогам вышедшей отчетности мы понизили прогноз по чистой прибыли на текущий год, отразив ожидаемое снижение доходов от операций на финансовых рынках. Прогнозы на последующие годы были незначительно повышены вследствие снижения стоимости риска кредитного портфеля. В результате потенциальная доходность банка незначительно возросла. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_s... В настоящий момент обыкновенные акции банка торгуются исходя из P/E 2024 около 3,9 и продолжают входить в число наших приоритетов в финансовом секторе. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

. . ▶ НЕФТЬ. BR-5.24 (BRK4). https://ru.tradingview.com/chart/USOIL/OaaqYlbN... 06.03.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 83.05 п.п.(информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 06 марта 2023 г. в 23:55 по мск.). . 07.03.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 82.97 п.п. Профит от трейда составляет 0.08 п.п. (+0,4%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

|

|