|

|

|

🐹Аптека 36и6. 🥜Ну что же, бумага сползла на сильную поддержку, оттолкнулась и вновь пришла на тест. 🥜В моменте сформировалось мини двойное донышко. Решил именно тут добрать! Если и ждать реакцию, то место самое подходящее в моменте. Посмотрим справоцирует сэтапчик и зона манипулятора или хомяка с лавешкой!) 🥜План при снижении прост, зону 13р. я пропущу, даже при положительной реакции. Интересует только этаж на 12р. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Эмитент осваивает новые рынки и каналы продаж. До конца второго квартала ООО «Чистая Планета» направит дебютную партию продукции в Узбекистан для реализации товаров местным торговым сетям. Также компания готовится к выходу на новых покупателей b2b-сегмента через тендеры. ООО «Чистая Планета» в начале апреля подписало договор с дистрибьютером из Узбекистана. До конца второго квартала эмитент направит официальному дистрибьютеру тестовую партию продукции объемом 5 тонн для продвижения товаров в местные торговые сети. По словам дистрибьютера, интерес к продукции производства «Чистой Планеты» уже есть. Товары эмитента привлекательнее предложений конкурентов по соотношению цены и качества. А яркий, современный дизайн упаковки и грамотный маркетинг, направленный на лояльность и узнаваемость, повышают привлекательность продукции компании. Для налаживания новых рабочих связей с представителями Узбекистана и позиционирования продукции руководство «Чистой Планеты» посетит две местных выставки. При этом одно из мероприятий будет посвящено не только бытовой химии, но и франшизам. Соответственно представители эмитента презентуют новому рынку Узбекистана как фасованную продукцию «Чистой Планеты», так и фирменное направление компании — «реализацию бытовой химии на розлив в тару покупателя». Готовится «Чистая Планета» и к освоению еще одного канала продаж. На второй квартал эмитент запланировал начало работы с корпоративными клиентами через тендеры. Компания создала отдельное подразделение отдела продаж для эффективного продвижения и реализации продукции через тендерные площадки. Стоить отметить, что наличие собственной научно-технической базы — конкурентное преимущество эмитента, позволяющее ему производить продукцию любой ценовой категории. «Мы выходим на тендерные площадки для того, чтобы расшить присутствие в b2b-сегменте. Задача ближайший месяцев — участие в торгах для изучения рынка. Примерно в октябре — ноябре компании начнут проводить большие закупки на следующий год. У нас есть время для того, чтобы к ним подготовиться, и в 2025 году начать выполнять крупные заказы», — прокомментировал финансовый директор ООО «Чистая Планета» Константин Макиенко.

|

|

Компания КАМАЗ раскрыла финансовые показатели за 2023 г. См. таблицу: https://bf.arsagera.ru/kamaz/ Совокупная выручка компании возросла на 26,7% - до 370,3 млрд руб. Выручка от реализации грузовых автомобилей увеличилась на 12,7% до 226,6 млрд руб., что связано как с ростом объема продаж автомобилей, так и средних расчетных цен на них. Объем продаж запчастей увеличился на 2,0% - до 37,8 млрд руб. Выручка от продаж автобусов и прицепов выросла на 65,0% - до 48,6 млрд руб., что объясняется ростом продаж автобусов и электробусов на 25% на фоне возросшего спроса на пассажирский транспорт со стороны Москвы и регионов. Операционные расходы выросли на 31,9%, составив 345,1 млрд руб. Такая динамика была обусловлена ростом затрат на материалы и комплектующие на 241 млрд руб. (+26,8%), а также расходов на оплату труда до 41,6 млрд руб. (+35,4%). В итоге компания получила операционную прибыль 25,2 млрд руб. (-17,7%). Также отметим, что в отчетном периоде убыток от участия в совместных предприятиях составил 3,4 млрд руб. против прибыли 1,2 млрд руб., полученной в 2022 г. Финансовые доходы компании выросли на 47,9% до 3,9 млрд руб. на фоне увеличения портфеля срочных депозитов с 52,4 до 87,2 млрд руб. Финансовые расходы уменьшились на 0,9%, составив 10,7 млрд руб. на фоне некоторого снижения процентной ставки. Долговая нагрузка компании при этом продолжала оставаться высокой и на конец отчетного периода составила 143,9 млрд руб. В итоге в чистая прибыль КАМАЗа снизилась на 13,2%, составив 16,2 млрд руб. Отметим, что в отчетном периоде на фоне возросшего спроса в отраслях строительства и логистики рынок грузовых автомобилей активно восстанавливался после кризиса. КАМАЗ планирует и дальше наращивать долю рынка за счет выведенного на рынок в июне 2023 г. своего первого тяжелого самосвала на базе поколения К5. Помимо этого, КАМАЗ планирует к 2030 г. продавать порядка 60 тыс. грузовиков и увеличить свои доходы до 800 млрд руб. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании, отразив более существенное увеличение доходов по сегментам, включающим производство грузовиков, автобусов и прицепов, а также комплектующих, а также меньший по сравнению с ожидаемым нами рост расходов. В результате потенциальная доходность акции компании увеличилась. См. таблицу: https://bf.arsagera.ru/kamaz/ Акции КАМАЗа торгуются с P/BV 2024 около 1,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

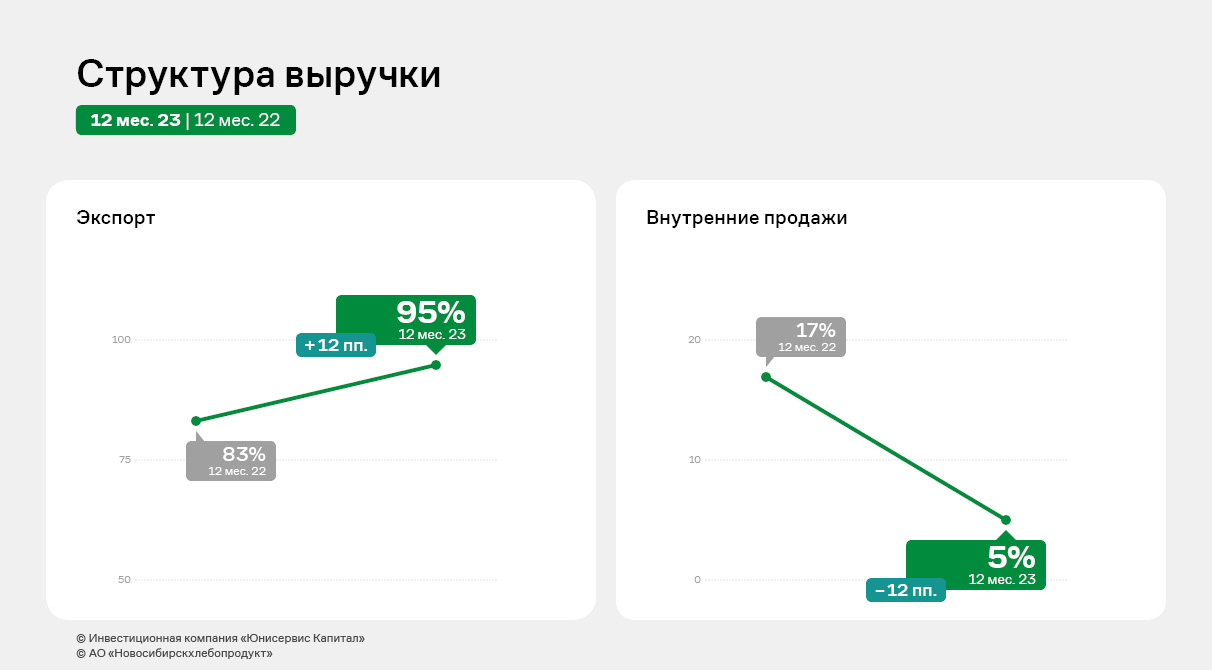

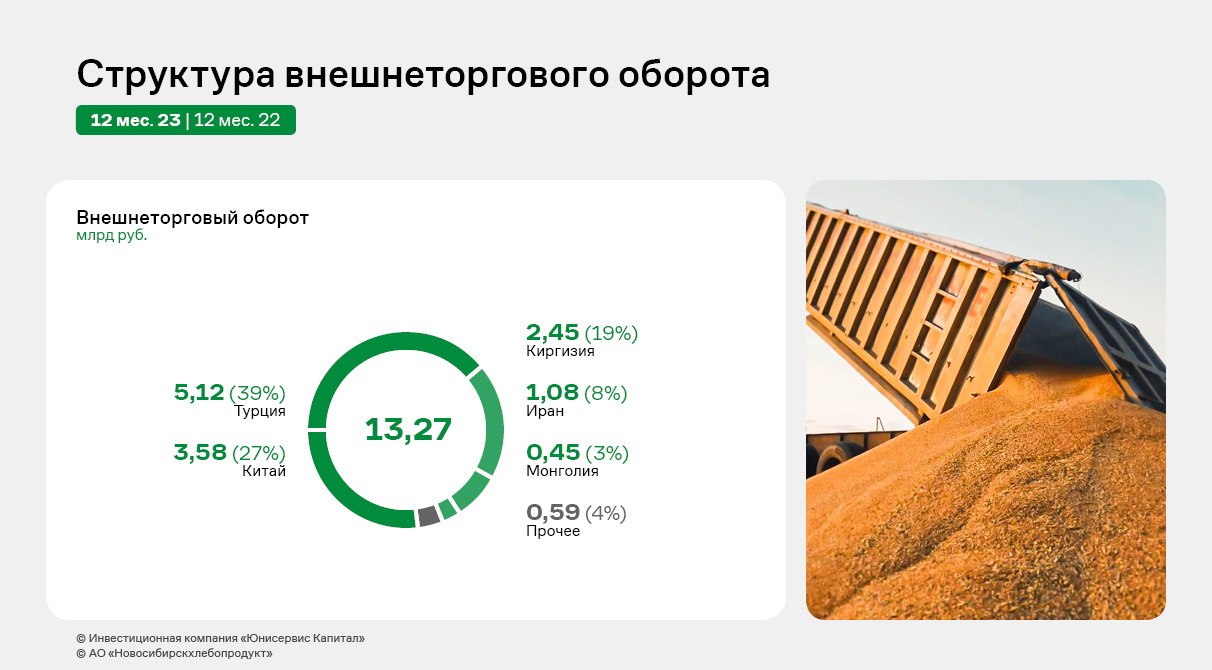

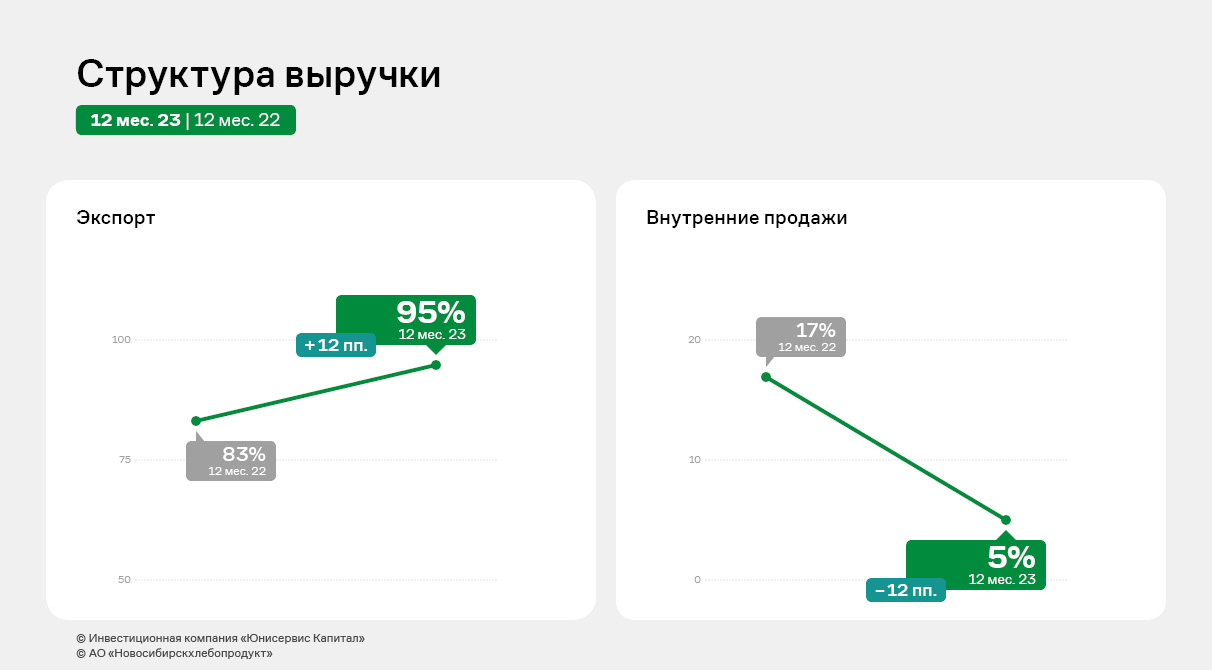

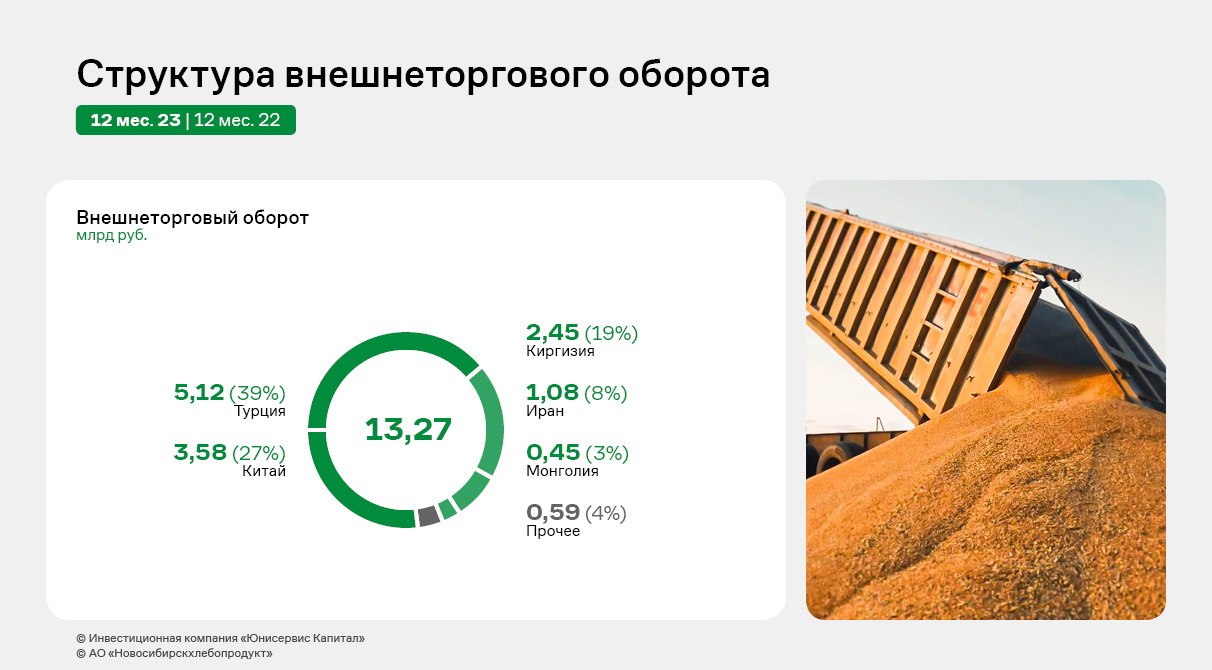

Специализацией АО «Новосибирскхлебопродукт» является стабильное снабжение иностранных и российских перерабатывающих предприятий зерновыми и масличными культурами. Как по итогам 2023 года изменилась структура выручки в разрезе экспорта и внутренних продаж и какая страна преобладает в структуре внешнего оборота, а также как изменились ключевые финансовые показатели - в обзоре наших аналитиков. АО «Новосибирскхлебопродукт» работает с крупными российскими логистическими компаниями по доставке грузов в любую точку мира, собственниками ж/д вагонов и контейнеров. У организации налажены партнерские отношения с ключевыми торговыми и перерабатывающими компаниями Сибири, а также с крупными и мелкими сельхозпроизводителями и фермерами. АО «Новосибирскхлебопродукт» занимает прочные позиции экспортера из Сибирского ФО.

Лидером экспортного направления продолжает оставаться Турция, которая является якорным партнером компании. В 2023 году доля экспортной выручки от реализации в вышеуказанную страну составила 38,6%.

Выручка АО «НХП» за 12 мес. 2023 года составила 13 936,3 млн руб. (+37,4% к АППГ). Стабильный рост выручки находит свое объяснение в увеличении объемов реализации продукции за счет активного развития экспортного направления. Также позитивная динамика продолжает прослеживаться и по следующим показателям: валовая прибыль увеличилась на 75,7%, а чистая прибыль – на 506,9 млн рублей за те же сравниваемые периоды. Показатель EBITDA Adj также показывает положительную динамику – рост составил более чем в 2 раза.

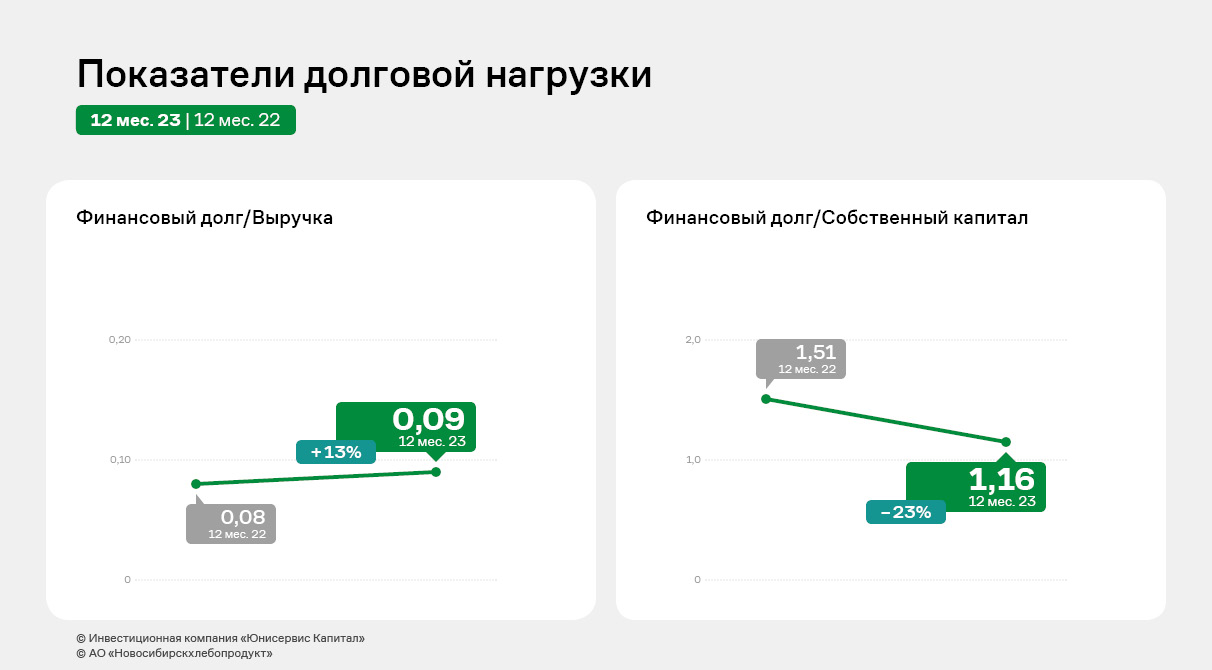

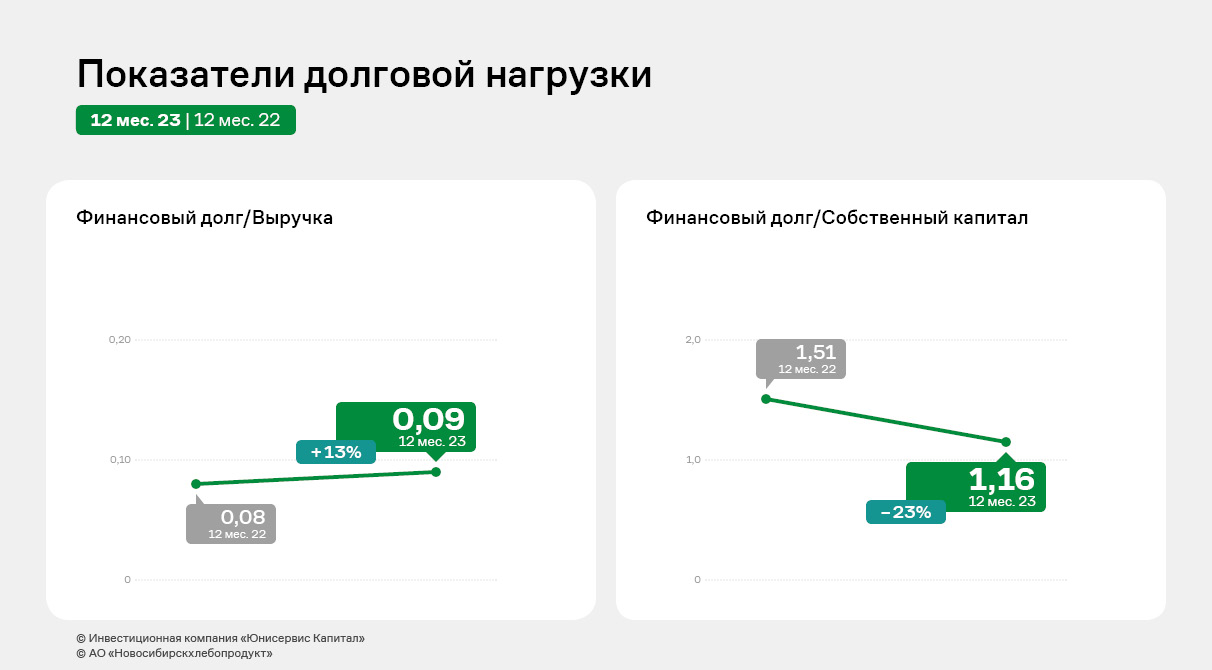

Финансовый долг на 31.12.2023 г. зафиксирован на уровне 1 257,8 млн руб. (+58,2% к АППГ), рост обусловлен привлечением дополнительного финансирования на развитие деятельности компании. При этом следует отметить усиление практически всех коэффициентов долговой нагрузки за счет наращивания ключевых операционных показателей.

Также о результатах финансово-хозяйственной деятельности эмитента в презентации по итогам 2023 г.

|

|

Представитель владельцев облигаций — ООО «ЮЛКМ» — сообщил о подаче ходатайства о привлечении индивидуального предпринимателя Ветрова М.В. к участию в деле в качестве соответчика по обособленному спору о привлечении контролирующих лиц к субсидиарной ответственности. 14.05.2024 соответствующее заявление ПВО было рассмотрено Арбитражным судом Новосибирской области — ИП Ветров М.В. был привлечен к участию в деле в качестве соответчика по обособленному спору. Размер его ответственности может быть ограничен размером причиненных должнику убытков (стоимость продажи нескольких торговых павильонов). Обстоятельства передачи трех торговых павильонов под контроль ИП Ветрова М.В. стали известны представителю владельцев облигаций в январе 2024 года, когда конкурсный управляющий в судебном порядке истребовал соответствующие документы по сделкам. ПВО полагает, что в результате действий руководителя должника и индивидуального предпринимателя Ветрова Максима Валерьевича из состава имущества должника могло выбыть несколько торговых точек (как минимум три, по мнению заявителя), а также должником мог быть не получен доход от их использования, вследствие чего имущественные интересы кредиторов могли быть существенно нарушены. «Ранее ПВО анонсировал подготовку заявления по оспариванию подозрительных сделок по возможному отчуждению торговых павильонов. Конкурсный кредитор планировал оспорить сделки и вернуть имущество в конкурсную массу. Однако представители конкурсного кредитора приняли решение действовать по-другому и попытаться взыскать с индивидуального предпринимателя Ветрова М.В. убытки, причиненные продажей павильонов», — комментирует Анастасия Хмыкина, руководитель юридического отдела департамента DCM инвестиционной компании «Юнисервис Капитал». Подробнее за ходом дела можно следить в карточке дела в системе Электронного правосудия, а также в новостях на сайте.

|

|

🐹РусАгро. 🥜Так Друзья, кто хотел брать под долгосрок, Среднесрок, тут можно начинать, но без фанатизма. 🥜Я начал восстанавливать закрытую позицию. Начал с 1/3. Обычно в долгую беру 1/2, редко когда на фулл. Но сейчас жду фикса с РС ЦП, так что зашёл на остатки кэша. ❗️Это не спекуляция. Для спекуляции точка входа сырая, я бы ждал! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ВК. 🥜 Наконец-то бумага дала реакцию на разметку и в близи локальной трендовой. 🥜Скоропостижных выводов делать не стоит. Думаю тут или кто-то толкнул и произошёл небольшой шортокрыл. Или же кто-то закрыл на стабилизации крупный шорт и так же этим повыбивал своих коллег по цеху. Ранее наблюдалось подобное, но тот выстрел рынок не поддержал. 🥜Так что пока не стоит тешить себя иллюзиями, я к этой аномалии отношусь ровно. Поедет, значит поедет, не поедет, значит поедет позже! 🥜А так спекулятивные ориентировочные цели отмечены на графике! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Позитив. 🥜Смотрел вечерком графики в поисках чего-то интересного и вспомнил про недавнюю идею и третью попытку с одним и тем же сигналом на графике! И аллилуйя!))) Вновь отработал сигнал!) 🥜Я прикинул, если с первого раза не выходить, то было бы около 11% накопленной прибыли. А если поучаствовать во всех трёх идеях, то около 20% зафиксированной прибыли!) Вот такие дела Друзья). 🐹Есть те, кто хотя бы раз поучаствовал в спекулятивной идее? 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🔍 YDEX - Мосбиржа включит акции МКПАО "ЯНДЕКС" в котировальный список Первого уровня 🇷🇺 MVID - М.видео опубликует предварительные операционные результаты за I кв. 2024 г. 🇷🇺 MRKC - СД Россети Центр. В повестке вопрос о рекомендациях ОСА по распределению прибыли (убытков), в т.ч. по размеру дивидендов по акциям и порядку их выплаты, по результатам 2023 г. 🔌 PMSB PMSBP - ГОСА Пермэнергосбыт. В повестке вопрос о распределении прибыли, в т.ч. о выплате (объявлении) дивидендов и убытков по результатам 2023 отчетного года (рекомендация СД в размере 28,40 руб на обыкновенную акцию и 28,40 руб на привилегированную акцию) 🌐 TTLK - ГОСА Таттелеком. В повестке вопрос о распределении прибыли и выплате (объявлению) дивидендов по результатам 2023 г. (рекомендация СД в размере 0,04887 руб на акцию) 🇷🇺 UPRO - СД Юнипро. В повестке вопрос о рекомендациях ГОСА по распределению прибыли (в т.ч. выплате (объявлении) дивидендов) и убытков по результатам 2023 г. 🥜Друзья, Хомяк вернулся домой, можно со спокойной душой возвращаться к торговле!) 🥜День вчера выдался крайне разнонаправленным. Малоликвидки продолжают испытывать слабость широким фронтом. И если бы не было сюрпризоа в Диоде и Светофоре, то было бы совсем тоскливо, а там в целом более менее! 🥜Слышали уже наверное, что Светофор выводит префы на рынок, ценник у них 50+. И я где-то читал, что дивы компания платит именно по префам. Размер их не знаю, кому интересно поищите, но обычку могут свозить к этой цене, минус размер дива и ещё дисконтик какой-нибудь. Так что основу вчера крыть не стал, тем более от хая бумагу не отливали. Чем чёрт не шутит, вдруг сегодня ещё десяток/полтора насыплют!))) 🥜По событиям сегодня особо интересного ничего нет. Всё достаточно предсказуемое и заезженное. Ну разве, что очередная дочка Россетей рекомендует дивы. Как раз сейчас фаза слабости во всей электрической семье, возможно Центр подкинет позитива и прикажет, что достаточно уже фиксить!) 🥜Сегодня на карандаше под фикс если ничего не упустил, два спекуля, Астра и ВУШ. Вуш после мощной ростовой свечи может дать поиск баланса, так что не глубокое покраснение не критично, в этом случае трогать не буду. А вот у Астры краткосрочно день икс. Поиск баланса был вчера, тест поддержки мы получили, ну собственно говоря я об этих ожиданиях вчера писал. И вот сегодня важный момент, едет выше, что по науке было бы логично, тогда держу и просто наблюдаю, а вот если будет формироваться вторая красная свеча, то кроюсь и буду надеятся на перезаход ниже. Среднесрок пока трогать не буду. 🥜Ну и по большому счёту сейчас интересуют всё теже активные позиции в малоликдидках. Смотрю кого будет можно добрать. Доборы исключительно точечно. Пачками в одном ценовом диапазоне по индексу и одномоментно брать нельзя, иначе можно просто напросто получить одну и туже картину в своих бумагах с разными названиями, но с одинаковым красным результатом! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

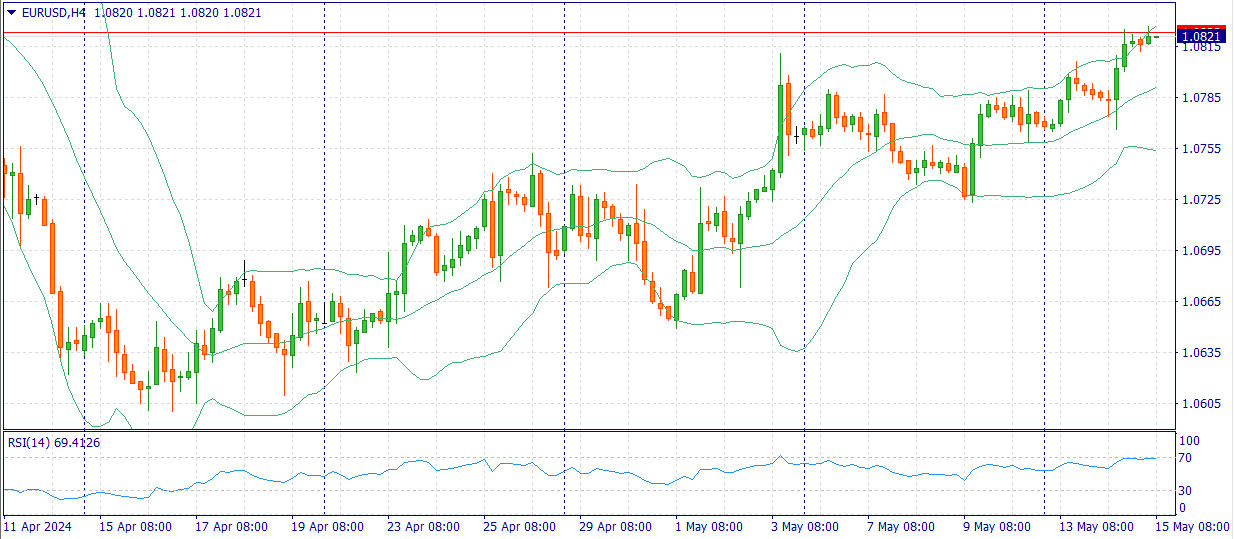

Событие, на которое следует обратить внимание сегодня: 12:00 GMT+3. EUR - Изменение объема ВВП 15:30 GMT+3. USD - Индекс потребительских цен EURUSD:

Пара Евро-доллар торгуется с бычьим уклоном в районе 1,0815 в первые часы азиатских торгов в среду. Позднее рынки могут перейти к осторожным настроениям в преддверии выхода ключевых экономических данных из Еврозоны и США. В среду основными событиями станут первое чтение валового внутреннего продукта (ВВП) Еврозоны за первый квартал и апрельский индекс потребительских цен (ИПЦ) США. Во вторник председатель Федеральной резервной системы (ФРС) Джером Пауэлл заявил, что инфляция снижается медленнее, чем ожидалось, а данные по индексу потребительских цен дали больше оснований для сохранения ставок на более высоком уровне. Пауэлл добавил, что, по его мнению, маловероятно, что центральному банку придется повышать процентные ставки дальше, даже если шансов на снижение ставок стало меньше. Кроме того, президент ФРС Канзас-Сити Джеффри Шмид отметил, что инфляция остается слишком высокой и центральному банку США предстоит еще много работы. Эти "ястребиные" комментарии могут повысить курс доллара США (USD) и оказать давление на основную пару в ближайшей перспективе. Однако позднее в этот день должны выйти данные по ИПЦ США, которые могут повлиять на решение ФРС по процентной ставке на следующем заседании. Ожидается, что годовая базовая инфляция ИПЦ снизится до 3,4% в апреле с 3,5% в предыдущем чтении. Инфляция базового ИПЦ, по прогнозам, снизится до 3,6% в апреле с 3,8% ранее. Если предстоящие данные по ИПЦ оправдают ожидания, это может привести к перспективе снижения ставки. Это, в свою очередь, может привести к снижению курса доллара и послужить попутным ветром для EUR/USD. Торговая рекомендация: Торговля преимущественно на Buy от уровня текущих цен. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

|

|