|

|

|

Размещение пятилетних облигаций запланировано на конец июня — начало июля 2024 г. ООО «ДиректЛизинг» планирует выйти на биржу с пятилетними облигациями серии 002Р-03. Это будет десятый по счету выпуск эмитента. Ориентир ставки ежемесячного купона — 19% годовых на весь период обращения. По займу предусмотрена амортизация: по 1,67% от номинала будет погашено в даты окончания 1-59-го купонных периодов, еще 1,47% номинала — в дату выплаты 60-го купона. Организатором размещения выступит ИК «Цифра Брокер». «ДиректЛизинг» специализируется на лизинге промышленного и медицинского оборудования, легкового и грузового транспорта, автобусов, коммунальной и строительной техники. По итогам 2023 г. размер лизингового портфеля компании составил 3,57 млрд рублей, что на 57% больше, чем годом ранее. Сумма новых лизинговых договоров — 3,03 млрд рублей (+18%). В течение года компания заключила 421 новый договор (361 договор — в 2022 г.). Выручка составила 396 млн рублей (+44%). «Росту выручки способствовали усилия компании по адаптации к меняющимся реалиям рынка, в частности, к наметившемуся росту спроса на оборудование. В I квартале 2024 г. выручка продолжила расти, превысив показатели предыдущего квартала на 4,4%, а показатель аналогичного периода прошлого года — более чем в два раза», — отметил генеральный директор компании «ДиректЛизинг» Виктор Бочков. Согласно рэнкингам «Эксперта РА», по итогам 2023 г. «ДиректЛизинг» занял 67-е место в РФ по размеру нового бизнеса, 50-е место — по числу сделок и 69-е место — по объему лизингового портфеля. В настоящее время в обращении находится три выпуска биржевых облигаций компании общим объемом 687,4 млн рублей. «ДиректЛизинг» имеет кредитный рейтинг от АКРА на уровне ВВ+(RU) со стабильным прогнозом.

|

|

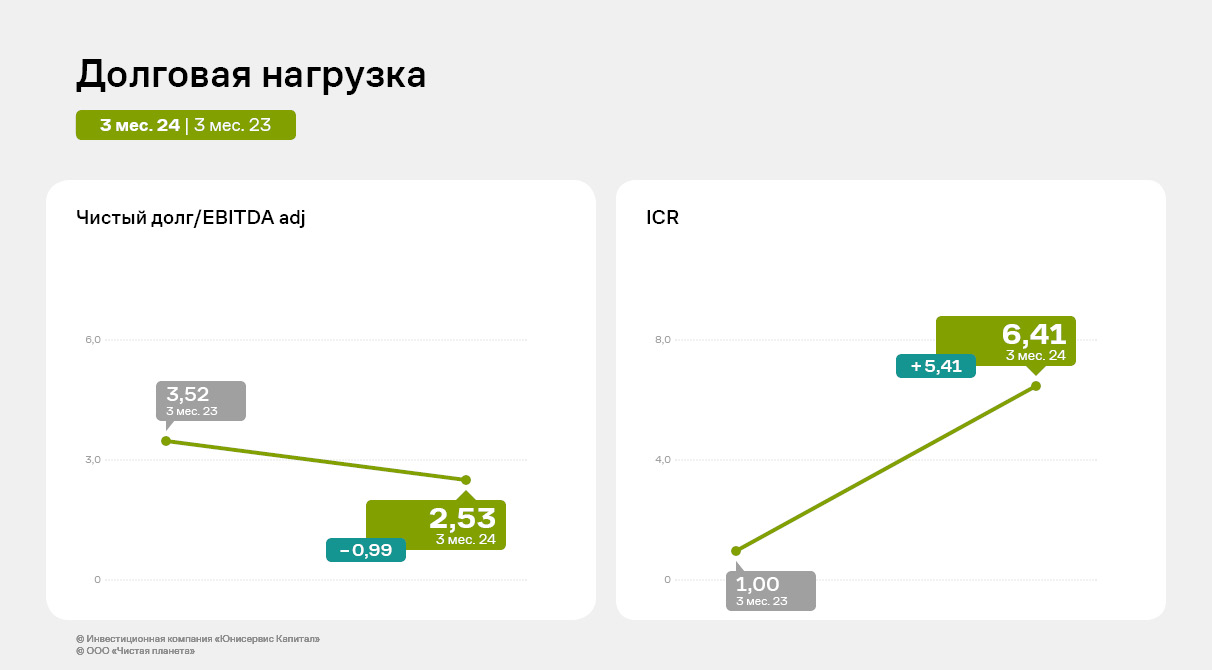

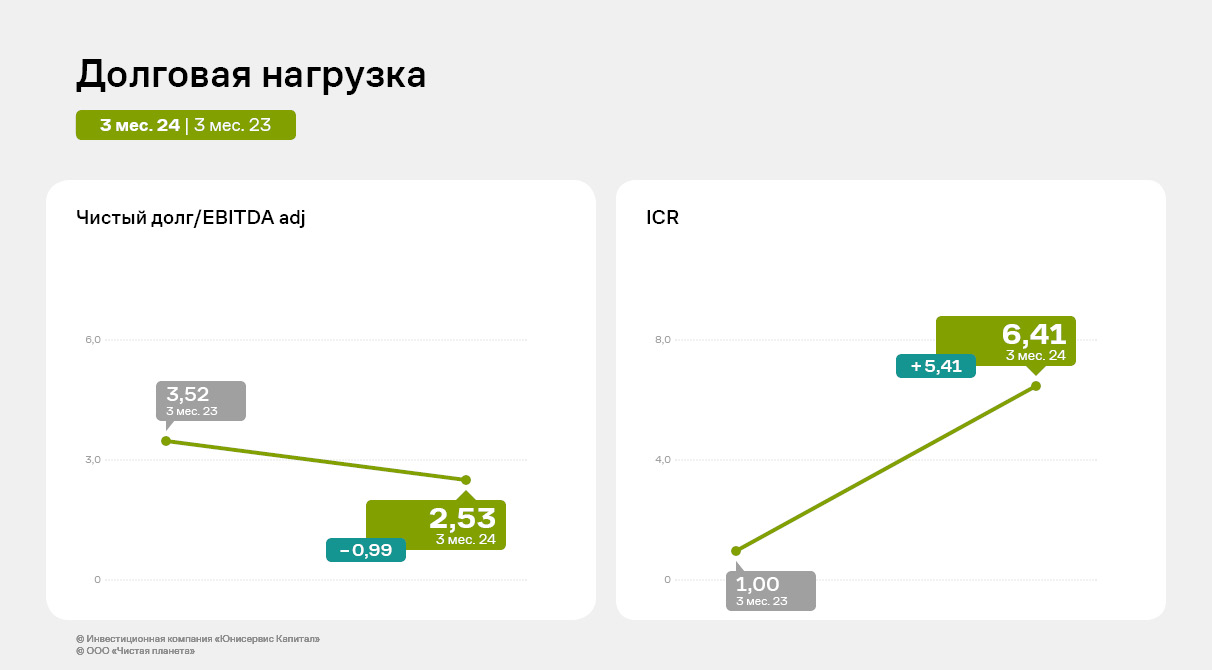

По итогам работы за 3 месяца 2024 года эмитент продемонстрировал позитивную динамику EBITDA adj. Также существенно увеличилась рентабельность по EBITDA adj на 13,1 п.п. По итогам работы за 3 месяца 2024 г. число действующих точек выросло относительно уровня 12 месяцев 2023 года до 215. Из общего количества точек: 16 собственные, 5 магазинов, открыты в рамках коллаборация с торговой сетью «Ашан», и 194 франчайзинговые.

По итогам 3 месяцев 2024 г. наблюдается снижение выручки к АППГ на 24,8%, которое обусловлено переходом части потребителей на онлайн шоппинг, в частности маркетплейсы. По данным исследования NielsenIQ, доля онлайн продаж в сфере FMCG (товаров повседневного спроса) России по итогам 1 квартала 2024 г. выросла до 10,6%, на 2,1% к 4 кварталу 2023 года. В планах эмитента: выход на маркетплейсы. На текущий момент ООО «Чистая Планета» заключило договор с площадкой «Сбермаркет». Дополнительно для стимулирования продаж компания презентовала собственное мобильное приложение, с его помощью пользователи могут отслеживать актуальные акции, видеть историю покупок, начисление и списание балов, искать адреса точек, пользоваться бонусной системой, изучать информацию обо всем ассортименте с отображением составов и способов применения продукции. При этом EBITDA adj по итогам 3 месяцев 2024 года выросла на 4,7 млн руб. к АППГ. Вместе с этим существенно увеличилась рентабельность по EBITDA adj с 10,8% до 23,9%. Эффекта удалось достичь благодаря тому, что ООО «Чистая Планета» выкупило ранее арендуемы активы — производственный комплекс, и таким образом, высвободило арендные платежи. Сейчас имущество поставлено на баланс компании. Напомним, что производственный комплекс был приобретен с помощью средств дебютного облигационного выпуска серии Чистая Планета-БО-01 объемом 100 млн руб.

На фоне роста EBITDA adj на 31.03.2024 г. усилились показатели долговой нагрузки. Чистый долг/EBITDA adj находится на уровне 2,53, сократившись на 0,99 п.п. к АППГ. Запас по обслуживанию процентов вырос до 6,41х.

Отметим, что ООО «Чистая Планета» продолжает расширять ассортимент. Так, были введены такие позиции, как ароматы для дома в формате диффузоров и парфюмерные гели для душа.

|

|

Вчера, 18 июня 2024 года, эмитентом не было исполнено обязательство по выплате 14 купона на сумму 949 тыс. руб. по выпуску облигаций Кузина-БО-П02 объемом 70 млн руб. Плановая дата выплаты купонного дохода приходилась на 18 июня. В связи с тем, что у ООО «Кузина» есть действующие решения ИФНС РФ о приостановлении операций по банковским счетам по причине неисполнения налоговых обязательств, платеж был осуществлен с банковского счета третьего лица. После проведения платежа, эмитент раскрыл соответствующее сообщение на своей странице «Интерфакс», однако НКО АО НРД вернул полученные средства на реквизиты, с которых они поступили, аргументировав это тем, что исполнение третьим лицом обязательств эмитента по выплатам купонного дохода по облигациям может быть признано как действие, не соответствующие требованиям налогового законодательства. Сообщение о выплате купонного дохода было скорректировано сегодня эмитентом, после чего наступление технического дефолта также было зафиксировано представителем владельцев облигаций — ООО «ЮЛКМ». Согласно действующему законодательству, у эмитента есть 10 рабочих дней на погашение задолженности по облигациям, в противном случае будет зафиксирован дефолт. В сообщении на «Интерфакс» эмитент информировал о планах разрешить ситуацию до 24 июня. Мы не беремся высказывать мнение о возможности погасить задолженность перед налоговой у ООО «Кузина», разблокировать счета и провести платеж в пользу инвесторов надлежащим образом в указанный срок. Сумма задолженности перед налоговой по данным из открытых источников на текущую дату составляет 3,2 млн рублей (проверить информацию можно отправив запрос по ссылке).

|

|

🐹Софтлайн. 🥜А вот ещё один пример и вот тут уже интересно! 🥜И зона интересная и компания перспективная, растущая, амбициозная. И цена уже норм! И по технике очень смотрибельно и гармонично! 🥜Не знаете что купить, можно собирать позицию. Хотите спекульнуть, ждите положительную реакцию цены! 🥜Я перезаходил ранее, средняя чуть выше. Так что тоже держу на карандаше для добора, эта бумага даст заработать даже не сомневаюсь! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Сетапчик Двойное дно. 🥜Вот об этом я писал в приветственном посте! Пример на картинке получился на АФК Системе. 🥜Именно эта бумага мне пока не интересна. Мог бы взять если прям был чёткий сигнал в виде явного закругления, такого прям размашистого или если бы сформировался торговый канал, локальная трендовая. Но вот так, даже при положительной реакции Систему брать не готов. 🥜Её толкал хайп, будет он дальше, я не знаю. А если не будет, то и роста тут не увидишь! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 👩⚕️ MDMG - последний день с дивидендом 141,00 руб. 💊 LIFE - повторное ВОСА Фармсинтез; увеличение УК путем размещения дополнительных акций посредством открытой подписки. 🇷🇺 MRKY - ГОСА Россети Юг; распределение прибыли/убытков, объявление дивидендов; 2023 г. 🥜Друзья, по событиям сегодня ничего интересного. Дивы у Юга, врят ли удивят. Фармсинтез, это уже что-то нечто, даже уже и пофиг. 🥜Вчера день конечно удивил если честно, да ждал коррекцию к отскоку, но так прилично, одним днём, не очень это нравится. Дополнительная нагрузка на нервных, дополнительный фактор локальной паники. Многие бумаги поломали свои свежие неокрепшие структуры на этом деле(. Сейчас у бумаг есть два варианта. Тем что посильнее не хорошо уходить ниже середины волны роста. А тем что по слабее не сломать сэтап двойное дно. Если первые пройдут середину, то скорее всего тоже отправятся тестировать двойное дно! 🥜Ещё раз скажу, что меня такими телодвижениям не пронять и на эмоции не вывести. Спокойно удерживаю позиции, думаю к пятнице обзаведусь мальца кэшем и что-нибудь доберу и возьму свежачка, благо есть претенденты на это. Так что Друзья, те кто при бабосиках, просматривайте на локальные двойные донышки и реакцию вблизи неё. Если посмотреть историю, так происходили развороты очень часто! 🥜Сегодня очередной загруженный день, так что вновь пропаду. Сегодня мне сложно спрогнозировать движение бумаг. С одной стороны напрашивается отскок к вчерашнему снижению. С другой стороны нервных может поприбавиться и лудоманов залетающих в шорт не особо думая тоже, что вновь может надавить на рынок. Плюс те кто брал на прошлом проливе и не фиксировался, видя приближение цены к своей средней могут так же продавать что бы не уйти ниже нуля! Но и с другой стороны рынок может и наказать тех же шортистов. Так что если будет слабость, не поддавайтесь панике. Прибыли не одним днём делаются. Бывают периоды, что приходится и посидеть и подержать. Если сидите и покупали лишь с одной целью продать дороже, то не бегайте в приложение каждые 5 минут, мол вырасло, не вырасло, ещё не вырасло?) Вырастет, придёт время вырастет, никуда не денется! В инвестициях не надо зацикливаться! Посадив картофель, вы же не бегаете на участок по 10 раз на дню с линейкой, ну и тут не надо. Придёт волна роста и цвет ваших бумаг сменится на зелёный, а вместе с этим и ваше настроение! А пока позициям надо помогать, что бы процесс был более быстрым, по крайней мере этим я занимаюсь, вы уж смотрите сами и тут главное не частить! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

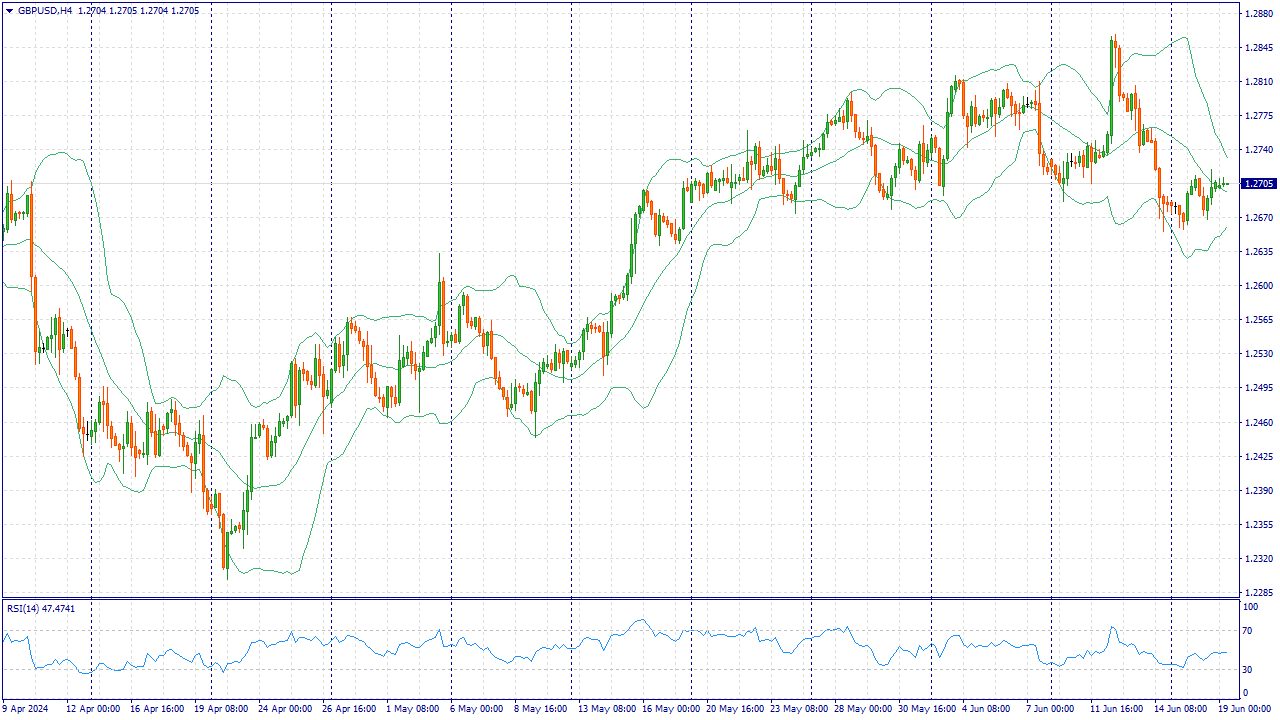

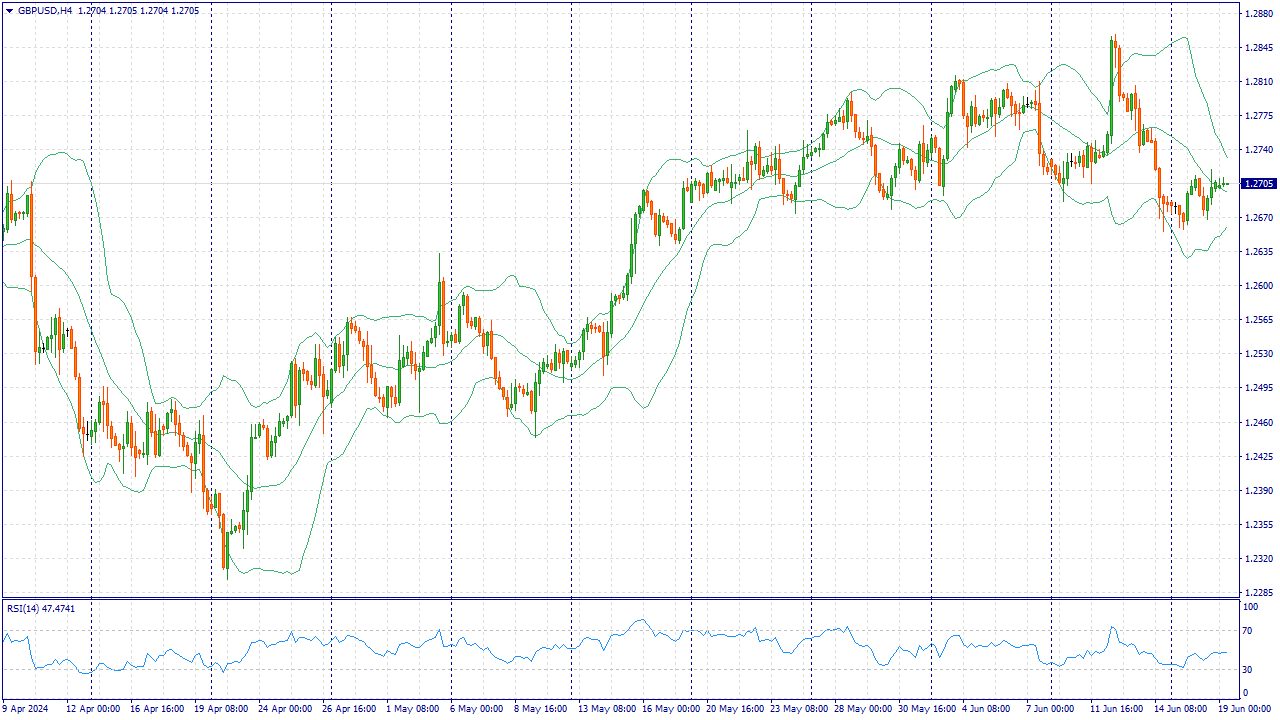

Событие, на которое следует обратить внимание сегодня: 09:00 GMT+3. GBP - Индекс потребительских цен GBPUSD:

Пара GBP/USD не может добиться значимых результатов в среду и колеблется в узком торговом диапазоне вокруг круглой отметки 1,2700 во время азиатской сессии. Спотовые цены, тем временем, удерживаются выше одномесячного минимума, достигнутого в прошлую пятницу, поскольку трейдеры с интересом ожидают выхода последних данных по потребительской инфляции в Великобритании, прежде чем позиционировать себя для следующего этапа направленного движения. Ожидается, что базовый индекс потребительских цен Великобритании в мае увеличится и составит 0,4% по сравнению с предыдущим значением 0,3%, в то время как годовой показатель замедлится до 3,5% с 3,9% в апреле. Данные сыграют ключевую роль в оказании влияния на британский фунт (GBP) и придадут некоторый импульс паре GBP/USD. Затем внимание рынка переключится на заседание Банка Англии (BoE) по монетарной политике в четверг, которое поможет определить ближайшую траекторию развития валютной пары. В преддверии ключевых данных/рисков, связанных с событиями в центральных банках, слабая ценовая динамика доллара США (USD) оказалась ключевым фактором, оказывающим поддержку паре GBP/USD. Опубликованный во вторник более мягкий, чем ожидалось, отчет по розничным продажам в США указал на признаки истощения потребителей и подтвердил предположения о том, что Федеральная резервная система (ФРС) может начать снижать процентные ставки в сентябре. Это привело к ночному снижению доходности казначейских облигаций США и, как считается, подорвало доллар. Вышеупомянутый фундаментальный фон поддерживает перспективы значительного укрепления пары GBP/USD. Тем не менее, отсутствие каких-либо последующих покупок заставляет проявлять некоторую осторожность перед позиционированием на продолжение недавнего отскока от середины 1,2600, или одномесячного минимума, достигнутого в прошлую пятницу. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

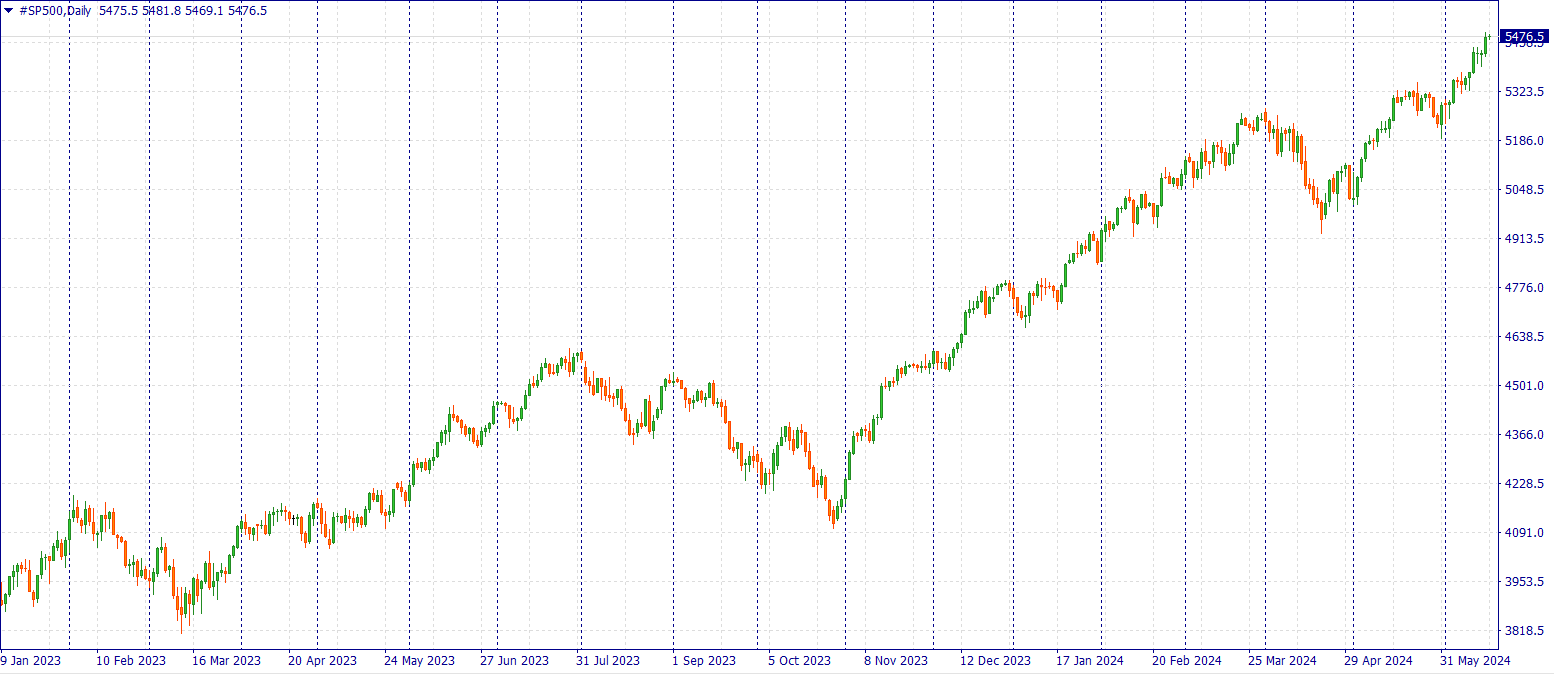

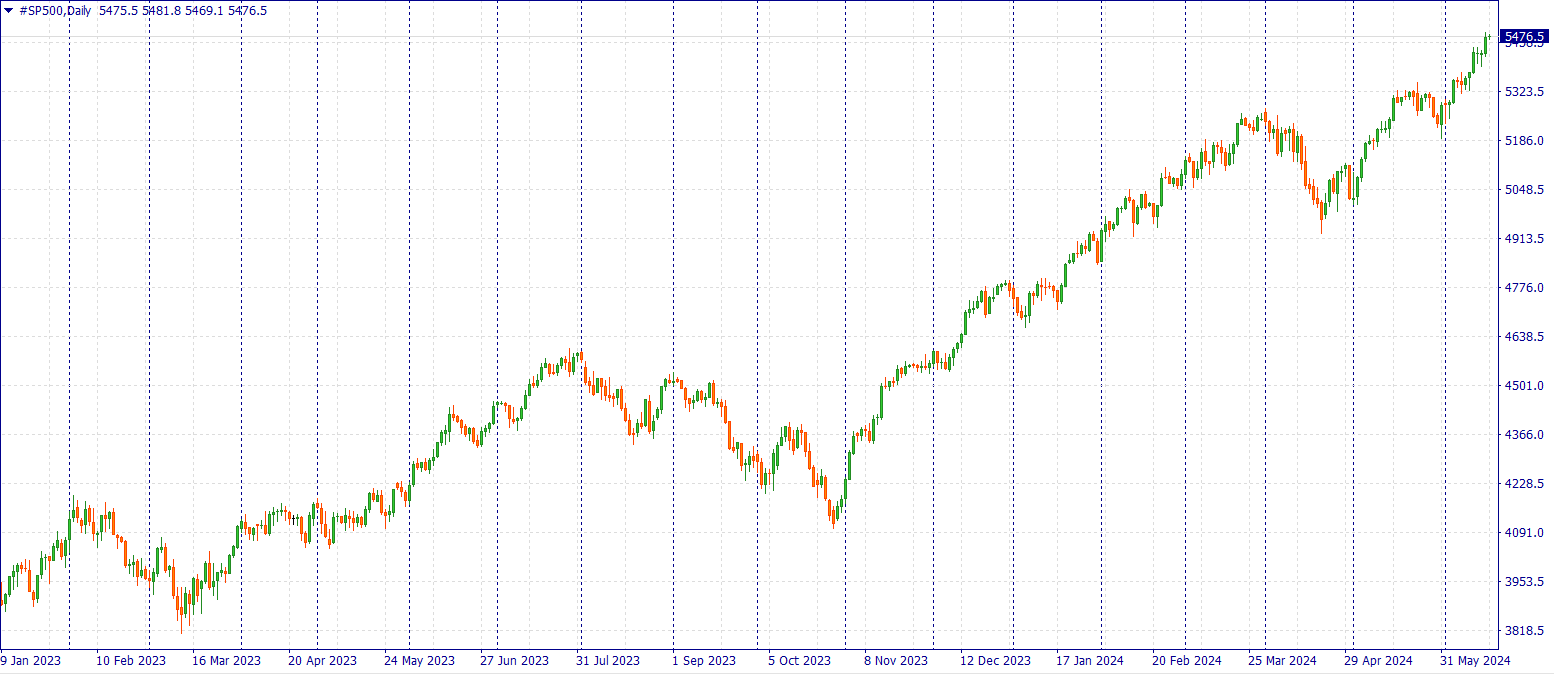

Специалисты Goldman Sachs Group пересмотрели свой прогноз по индексу S&P 500 (#SP500) на конец года в сторону повышения до 5 600 пунктов. Это основано на предположении, что отрицательная прибыль будет ниже среднего уровня и что соотношение цены к прибыли теперь считается справедливым. Вчера индекс S&P 500 достиг нового исторического максимума в 5 488 пунктов! Темпы роста с начала года уже достигли 15,8%, и ожидается, что рост всё ещё не закончен. Мы уже говорили о росте S&P 500 в апреле. Наши трейдеры внимательно следят за рынком и ведут активную торговлю, поэтому новый рост не был неожиданным.

Стоимость крупнейших американских компаний растет, укрепляя устойчивость экономики США. Рост стоимости акций Applied Materials (#AppliedMat) с начала года уже составил 56%. Applied Materials - американская корпорация, предоставляющая оборудование, услуги и программное обеспечение для производства полупроводниковых чипов для электроники, плоских компьютерных дисплеев, смартфонов и телевизоров, а также солнечных продуктов. Растущий спрос на микросхемы для электроники подогревает интерес инвесторов к этой компании. Компания Motorola Solutions (#Motorola) является наследницей одной из старейших корпораций США. Компания превратилась в передового производителя специальных устройств связи и монополиста в некоторых своих нишах. Компания продолжает расти, и с начала года рост составил 22,6%. Компания Motorola Solutions сконцентрировала свои усилия на наиболее прибыльной сфере - государственных закупок, что приводит к постоянному росту прибыли MSI. Компания Procter & Gamble (#PG) - мировой лидер на рынке потребительских товаров, широко представленный в США и за рубежом. Акции защитной группы товаров (красота и уход, здравоохранение, ткани, бытовая химия, а также товары для ухода за детьми, для женщин, для всей семьи) растут постепенно и уверенно. За год они увеличились на 15,6%. Начните свой путь в мире финансовых инвестиций в продвинутом торговом терминале, комфортными условиями и приятными бонусами! Торгуйте с Freshforex! Преумножить капитал

|

|

Снижение рентабельности, вызванное активной экспансией бизнеса Группа Астра опубликовала консолидированную отчетность за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/gruppa_astra_astr/itogi-... Согласно представленным данным объем отгрузок компании вырос наполовину до 1,9 млрд руб. за счет активной экспансии бизнеса и развития продуктового предложения. Выручка увеличилась на 42,9% год к году и составила 1,9 млрд руб. благодаря трехкратному росту доходов от продуктов экосистемы, а также почти двукратному – от сопровождения продуктов. Доходы от продаж флагманского продукта ОС Astra Linux увеличились на 9,9% до 1 млрд руб. Операционные расходы увеличились в 2,5 раза до 1,9 млрд руб. на фоне существенного расширения штата компании в части разработки и маркетинга. В итоге на операционном уровне компания показала убыток в размере 60 млн руб. Положительное сальдо финансовых статей увеличилось почти в 4 раза на фоне роста финансовых доходов от размещения средств на депозиты, а также доходов по полученным государственным субсидиям. В итоге чистая прибыль компании составила 229 млн руб. (-61,2%). Отдельно стоит отметить, что бизнес компании имеет ярко выраженную сезонность: более 70% отгрузок традиционно приходится на второе полугодие. При этом расходы компании распределяются более равномерно по всему году. Добавим, что Совет директоров принял решение рекомендовать выплату дивидендов за первый квартал 2024 г. из скорректированной чистой прибыли за 2023 г. в размере 7, 89 руб. на акцию. В ближайшие годы компания ожидает существенного роста своих финансовых показателей на фоне сохраняющейся активной фазы роста российского рынка инфраструктурного ПО, связанного с замещением импортных решений. Ожидается, что в денежном выражении емкость рынка к 2030 г. вырастет с нынешних 100 млрд руб. до 270 млрд руб. Это позволит компании обеспечить трехкратный рост чистой прибыли уже в течение ближайших 2-3 лет. По итогам вышедшей отчетности мы подняли прогноз по чистой прибыли компании на фоне возросших финансовых доходов. В итоге потенциальная доходность незначительно возросла. См. таблицу: https://bf.arsagera.ru/gruppa_astra_astr/itogi-... На данный момент акции Астры торгуются исходя из P/E 2024 около 15,6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

. . ▶ ЗОЛОТО. GOLD-9.24 (GDU4). https://ru.tradingview.com/chart/XAUUSD/Rf7Dzz3... 17.06.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 2373.9 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 17 июня 2024 г. в 23:55 по мск.). . 18.06.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 2375.0 п.п. Профит от трейда составляет 1.1 п.п. (+0,7%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

|

|