|

|

|

Эмитент раскрыл финансовую отчетность по МСФО за I квартал 2024 г. По данным неаудированной консолидированной финансовой отчетности по МСФО по итогам I квартала 2024 г., выручка АО «Коммерческая недвижимость ФПК «Гарант-Инвест» составила 773 млн рублей, что на 8,4% больше, чем за тот же период прошлого года. Валовая операционная прибыль компании достигла 580,9 млн рублей (+123,3%). EBITDA увеличилась до 961 млн рублей (+34%). По результатам I квартала компания получила чистую прибыль в размере 15 млн рублей. «Положительная динамика выручки обусловлена стабильными операционными показателями, а также увеличением оборота торговых центров за счет роста арендных ставок и доходов в виде процентов с товарооборота арендаторов. Высокие темпы роста EBITDA удалось достичь за счет увеличения арендной выручки, а также доходов от финансовых активов, выросших, в том числе, в связи с высоким значением ключевой ставки», — отметили в ФПК «Гарант-Инвест». Стоимость портфеля инвестиционной недвижимости компании в период с января по март выросла на 2% и достигла уровня 33,4 млрд рублей. На росте стоимости сказался выход на заключительный этап строительства комьюнити-центра WESTMALL, открытие которого запланировано на лето 2024 г. За первые три месяца текущего года торговые центры ФПК «Гарант-Инвест» посетили 9,2 млн человек. Уровень вакантности остался на уровне 2%, что существенно ниже среднего показателя в торговых центрах Москвы (по данным NF Group — 8,3%). 22 мая ФПК «Гарант-Инвест» начал размещение нового, 16-го по счету, выпуска биржевых облигаций серии 002Р-09 сроком обращения 2,4 года (876 дней) на 4 млрд рублей. Бумаги доступны для приобретения неквалифицированным инвесторам при прохождении теста. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема (минимальный объем сделки для получения бонусов — 150 штук, то есть 150 тыс. рублей). Средства от размещения нового выпуска облигаций компания намерена направить на рефинансирование банковских кредитов. Стратегия развития девелопера предусматривает достижение в течение двух-трех лет паритета между банковскими кредитами и долговыми бумагами. Сейчас соотношение источников фондирования — 72% на 28%. Привлеченные с помощью нового выпуска инвестиции позволят компании погасить самые дорогие кредиты и тем самым вывести из-под обременения половину заложенных в банках объектов коммерческой недвижимости.

|

|

Микрофинансовая компания «Лайм-Займ» представлена на долговом рынке с 2021 г. На текущий момент размещено четыре облигационных выпуска эмитента. Динамика основных финансовых показателей по РСБУ компании за 2023 г. и за I квартал 2024 г. — в авторском аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок». Свод показателей компании, млн рублей | Показатели | 2022 | 2023 | % изм. г-г | 1Q2023 | 1Q2024 | | % изм. г-г | LTM |

|---|

| Процентные доходы | 4 619 | 8 460 | 83% | 1 674 | 2 256 | | 35% | 9 041 | | Резервы под обесценение | (2 440) | (5 032) | 106% | (879) | (1 589) | | 81% | (5 742) | | ЧПД после РО | 2 059 | 3 116 | 51% | 745 | 550 | | (26%) | 2 921 | | NIM, % | 92% | 121% | 28,9 п.п. | 91% | 113% | | 21,8 п.п. | 113% | | Чистая прибыль (убыток) | 400 | 1 080 | 170% | 175 | 29 | | (83%) | 934 | | Рабочий портфель | 2 094 | 4 467 | 113% | 2 708 | 4 289 | | 58% | 4 289 | | Уменьшение / (Увеличение) резервов под кредитные убытки | (170) | (358) | 111% | (463) | (197) | | (58%) | (92) | | Оценочный резерв под убытки от полной стоимости портфеля, % | 61% | 45% | (16,1 п.п.) | 58% | 47% | | (10,8 п.п.) | 47% | | Капитал | 943 | 2 023 | 114% | 1 119 | 2 052 | | 83% | 2 052 | | ROE, % | 54% | 73% | 19,0 п.п. | 62% | 54% | | (8,4 п.п.) | 54% | | COR, % | 50% | 75% | 24,8 п.п. | 49% | 75% | | 25,6 п.п. | 75% | | Структура привлеченных средств, млн рублей | 1 404 | 3 038 | 116% | 1 573 | 2 850 | | 81% | 2 850 | | Кредитные организации, % | -- | 13,8% | 13,8 п.п. | 2,5% | 9,1% | | 6,6 п.п. | 9,1% | | ЮЛ, % | 35,7% | 17,3% | (18,5 п.п.) | 34,7% | 18,2% | | (16,6 п.п.) | 18,2% | | ФЛ, % | 9,7% | 9,3% | (0,4 п.п.) | 14,5% | 9,3% | | (5,2 п.п.) | 9,3% | | ИП, % | 2,5% | 0,9% | (1,7 п.п.) | 1,7% | 0,7% | | (1,0 п.п.) | 0,7% | | Облигации, % | 52,0% | 58,7% | 6,7 п.п. | 46,5% | 62,7% | | 16,2 п.п. | 62,7% | | Операционные расходы | (1 545) | (2 665) | 72% | (598) | (680) | | 14% | (2 761) | | CIR, % | 32% | 29% | (3,0 п.п.) | 33% | 28% | | (5,4 п.п.) | 28% | Краткое описание деятельности компании «Лайм-Займ» является платформой потребительского микрокредитования с преимущественным присутствием в сегменте Installment Loan (IL) — 86% в структуре портфеля и выдач на конец 2023 г. Эмитент присутствует на рынке больше 10 лет и за это время совокупно выдал клиентам более 3,8 млн займов на сумму, превышающую 41 млрд рублей. Облигационный долг компании составляет 1,7 млрд рублей и включает четыре выпуска в обращении. Ключевые события в 2023 г. - Приобретение МКК «Онлайнер» (март 2023 г.)

- Вхождение в топ-10 МФО по итогам 2022 г. согласно рэнкингу «Эксперта РА» (май 2023 г.)

- Запуск нового продукта — Mega Installment

- Получение выделенной кредитной линии от ТКБ на 700 млн рублей

- Размещение 3-го выпуска облигаций (июнь 2023 г.)

- Успешное прохождение проверки Банком России (август 2023 г.)

- Получение выделенной кредитной линии от Альфа-Банка на сумму 400 млн рублей (октябрь 2023 г.)

- Приобретение ПКО «Интел Коллект» (ноябрь 2023 г.)

- Размещение 4-го выпуска облигаций (ноябрь 2023 г.)

- Повышение кредитного рейтинга от «Эксперта РА» (декабрь 2023 г.)

Финансовые результаты Прежде чем перейти к разбору финансовых показателей, мы бы хотели отметить, что в конце года рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг компании на одну ступень до уровня ruBB со стабильным прогнозом. Согласно пресс-релизу повышение обусловлено укреплением рыночных позиций, снижением концентрации размещенных средств в кредитных организациях, а также улучшением оценки за стратегическое обеспечение. Высокая рентабельность и достаточность собственного капитала также послужили базой для повышения уровня кредитного качества. В 2023 г. компания достигла следующих результатов (CAGR 3Y): — Объем выдач +84% год к году (г-г), до 16 995 млн рублей (78%) — Процентные доходы +83%, до 8 460 млн рублей г-г (61%) — Резервы под обесценение (РО)+106%, до 5 032 млн рублей г-г (54%) — Чистые процентные доходы (ЧПД) после РО +51%, до 3 116 млн рублей г-г (75%) — Капитал +114%, до 2 023 млн рублей г-г (77%) — Рабочий портфель +113%, до 4 467 млн рублей г-г (45%) — NPL 90+ -10 п.п. г-г до 38% — NPL 30+ -4 п.п. г-г до 54% — ROE +19 п.п. г-г до 73% Компания показывает положительную динамику по доходам: в 2023 г. зафиксирован рост на 83%, при этом в I квартале 2024 г. рост составил +35% до 2,256 млрд рублей. LTM показатель превысил 9 млрд рублей. Несмотря на достаточно жесткие регуляторные требования, компания смогла нарастить объем выдач по сравнению с более медленным темпом в 2022 г. «Лайм-Займ» консервативно подходит к начислению резервов. В отчетности отражается полный объем резервов, созданных в соответствии с регуляторными требованиями, без использования возможности их сокращения путем применения экспертной оценки, допускаемой в рамках МСФО 9. Вследствие этого резервы под обесценение в I квартале 2024 г. выросли на 81% год к году, до 1,589 млрд рублей, что свело чистую прибыль практически к нулю. Тем не менее, NIM (чистая процентная маржа) компании остается на высоком уровне — 121% в 2023 г. и 113% в I квартале 2024 г., что говорит о высокой эффективности в части работы с заемщиками и структурировании условий в период ужесточения МПЛ.

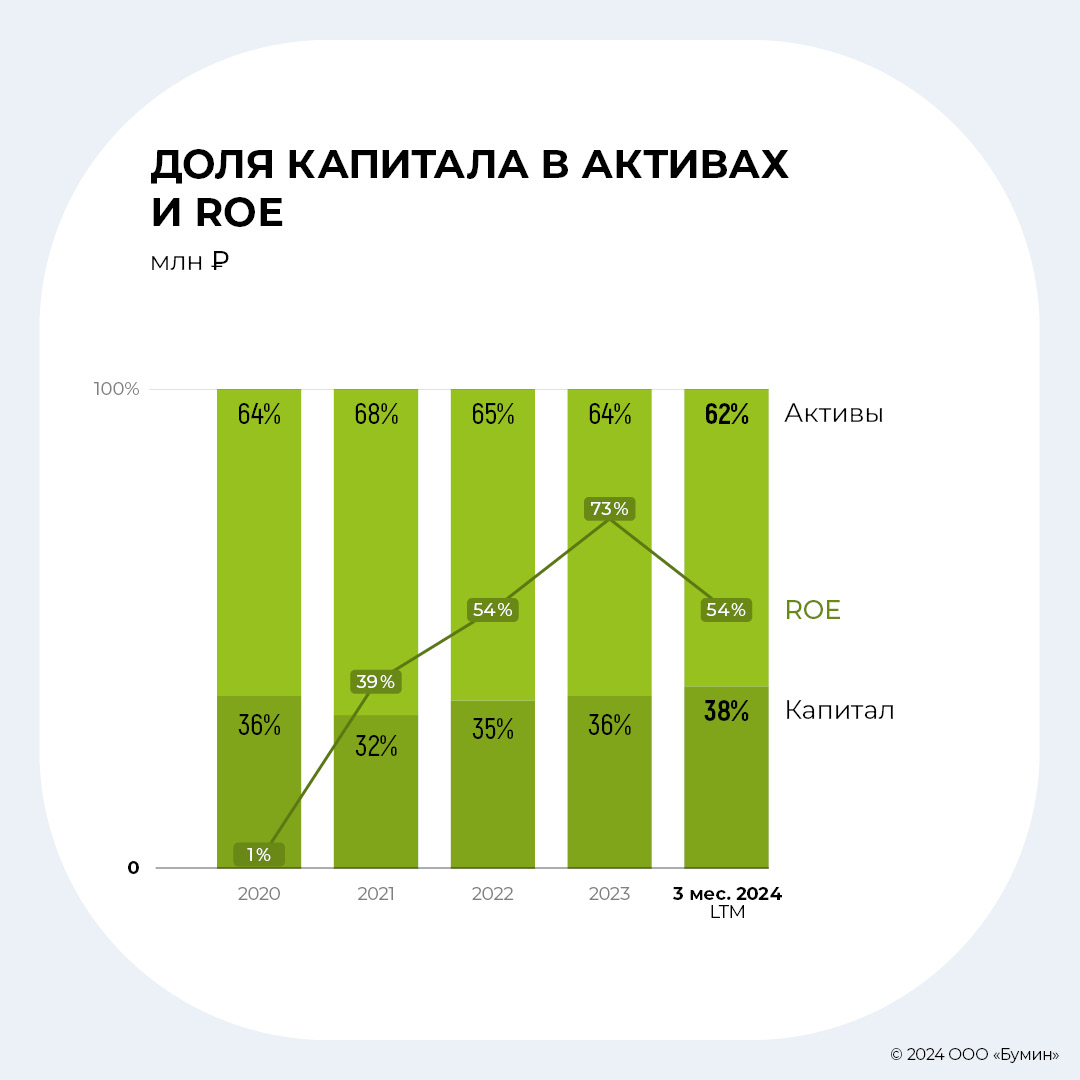

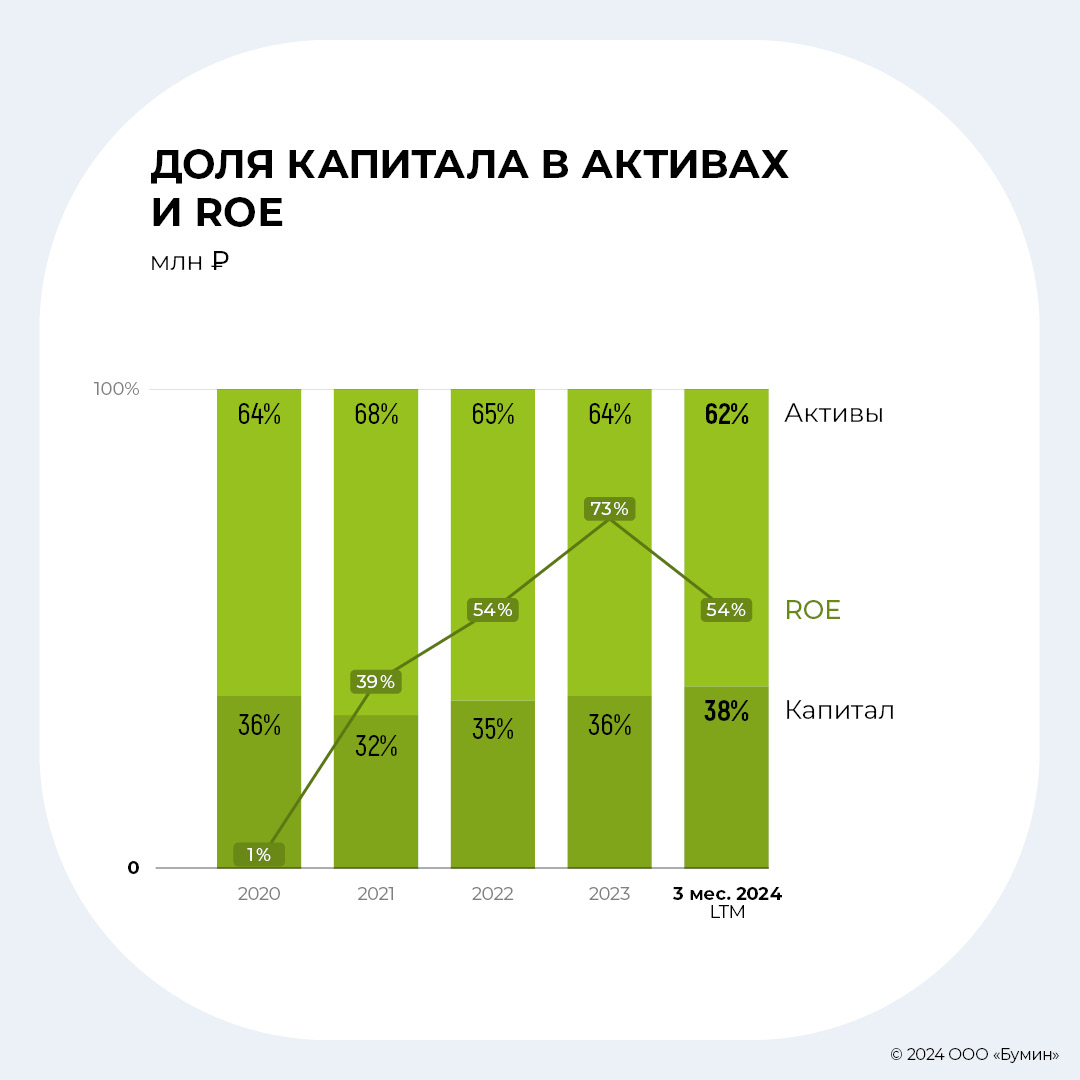

В ключевом сегменте (IL) для компании сохраняется позитивная динамика по снижению уровня практически безнадежной (NPL 90+) задолженности — на конец 2023 г. значение NPL 90+ по портфелю IL составляет 37% (-8 п.п. г-г). Аналогичная динамика и по NPL 30+ — снижение на 3 п.п. до 53%, что вполне согласуется с долгосрочными целями компании — удерживать NPL 90+ <50% от общего портфеля. В целом, портфель компании (за вычетом резервов под ожидаемые кредитные убытки) показывает стремительный рост — 113% г-г до 4 467 млн рублей в 2023 г. и 58% г-г до 4 289 млн рублей в I квартале 2024-го. Всё это также нашло отражение в удвоении капитала компании до 2 023 млн рублей на конец 2023 г. (+114% г-г), что дает показатель ROE на уровне 73% (+19 п.п.). Стоит также отметить, что оценочный резерв под убытки (от полной стоимости портфеля) снизился до 45% (-16 п.п.) в 2023 г. и 47% (-10.8 п.п.) в I квартале 2024 г. Несмотря на изменение внутренних скоринговых настроек, увеличение резервов под кредитные убытки в I квартале 2024 г. составило всего лишь 197 млн рублей (-58% г-г).

Компании удалось существенно диверсифицировать портфель привлеченных средств: в 2023 г. доля кредитных организаций составляла 14%, при этом облигационное финансирование оставалось превалирующим — 59% (+6,7 п.п. г-г). В 2024 г. эта тенденция не изменилась и доля облигаций в портфеле составила 63% (+16,2 п.п. г-г) при совокупном росте привлеченных средств до 2 850 млн рублей. Диверсификация источников фондирования положительно, на наш взгляд, влияет на долгосрочное развитие компании, дает опциональность в части восполнения ликвидности через менее представленные источники.

Резюме Компания показывает устойчивые темпы роста по ключевым показателям как на годовом отрезке времени, так и на квартальном. Высокий рост в условиях ужесточения макропруденциальных лимитов (МПЛ) подкрепляется ростом соответствующих резервов на заемщиков, что снижает привлекательность на фоне уменьшающейся чистой прибыли и более высокого CoR (cost of risk, англ. — коэффициент, отражающий устойчивость финансовой организации. — прим. Boomin). Тем не менее, рост портфеля и капитала в 2023 г. остается существенным: доля капитала в структуре активов составляет 38%, по данным на конец I квартала 2024 г., при ROE 54%. Подкрепляет уверенность в дальнейшем росте и продолжающийся рост спроса населения на кредиты и займы, что в совокупности с буфером ликвидности от потенциальных возобновляемых кредитных линий банков для компании дает основания полагать, что спрос будет в достаточной степени покрыт. В связи с этим мы позитивно смотрим на компанию и ее перспективы.

|

|

С 27 мая инвестиционная компания «Юнисервис Капитал» начала поддерживать объемы торгов в двух облигационных выпусках ООО «СЕЛЛ-Сервис»: СЕЛЛ-Сервис-БО-П01 и СЕЛЛ-Сервис-БО-П02. Информация об этом появилась на сайте Московской биржи. Суммарный объем выпусков «СЕЛЛ-Сервис», по которым заключен договор на оказание услуги маркет-мейкера — 215 млн рублей. Эмитент — один из лидеров среди прямых импортеров пищевого сырья и ингредиентов на региональном рынке Сибири и Дальнего Востока. Теперь держатели облигаций компании смогут совершать сделки в более комфортном режиме и по параметрам, которые больше соответствуют их ожиданиям и запросам. Ранее мы писали о том, что инвестиционная компания «Юнисервис Капитал» стала маркет-мейкером по паям открытого инвестиционного фонда «Алёнка-Капитал», благодаря чему сделки с паями одного из ведущих инвестиционных фондов доступны на Мосбирже.

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/VaTk9Et... 29.05.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2341.2 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 29 мая 2024 г. в 23:55 по мск.). . 30.05.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2328.1 п.п. Профит от текущего трейда составляет 13.1 п.п. (+9,0%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Недавно, впервые, познакомился с фотоработами художника 20-го века Слима Ааронса, фотоработы которого отличались тем, что он фотографировал людей из самого высшего общества - знаменитостей, аристократов, богатых людей, и делал это в условиях приближенных к их повседневной жизни. Мне, как эмпату тонко чувствующему окружающие энергии, если они действительно имеются, было очень приятно посмотреть его фотоработы, поскольку все они излучают только положительные чувства и характеристики, в том числе и ту из них, к которой стремятся большинство людей торгующих на бирже - достаток. Мне кажется, что если выбрать себе что-то близкое из его фоторабот и воплотить это в материальность - распечатать на бумажном носителе и поставить в рамку, и затем периодически смотреть на эти изображения - это может неплохо организовывать внутреннего вас и ещё больше мотивировать на собственный и реально достижимый достаток. Слим Ааронс был больше чем просто папарацци "жёлтой прессы", этого человека сознательно приглашали в свой дом не только как профессионала своего дела, но и как доброго друга семей, поскольку он делал такие фотографии, которые другие фотографы уже априори никогда не смогли бы сделать. И при всём этом - он получал от всех этих людей согласие на публикацию сделанных им фотографий. Например, он сделал семейную фотографию членов ответвления клана итальянской семьи Массимо, о которой мало кто слышал вне пределов Италии, но которая тем не менее на протяжении больше 1000 лет предопределяла развитие Италии, равно как и не уступает по своему нынешнему влиянию и состоятельности тем же Рокфеллерам и Ротшильдам. Кто захочет посмотреть фотографии Слима Ааронса, а их более 700 шт. в открытом доступе, приятного просмотра, ссылка на них ниже: Слим Ааронс: красивые люди и места на снимках фотографа высшего общества

|

|

Во вторник индекс Nasdaq впервые достиг уровня 17 000 пунктов благодаря значительному росту стоимости акций компании Nvidia, тогда как индекс S&P 500 завершил сессию с небольшим повышением, а индекс Доу-Джонс показал спад, на фоне увеличения доходности государственных облигаций. Акции Nvidia (NVDA.O) увеличились на 7%, что также положительно сказалось на котировках других производителей микросхем, после того как трейдеры вернулись на рынок после продолжительных выходных. Индекс полупроводников (.SOX) зафиксировал рост на 1,9%. Сектор технологий в составе S&P 500 (.SPLRCT) продемонстрировал лучшие результаты роста, в то время как отрасли здравоохранения (.SPXHC) и промышленности (.SPLRCI) показали наибольшее снижение. Сложившаяся ситуация на рынке акций усугубилась из-за роста доходности казначейских облигаций США, которая достигла многонедельного максимума после того, как результаты аукционов по продаже государственных долгов оказались неудовлетворительными. «Мы столкнулись с двумя неудачными аукционами, что привело к росту доходности облигаций и отрицательной реакции рынка акций», - отметил Куинси Кросби, главный глобальный стратег компании LPL Financial из Шарлотта, Северная Каролина. Он также добавил: «Рынок не приветствует рост доходности облигаций до уровней, которые могут угрожать экономической стабильности и потребительскому спросу, а также нарушать планы Федеральной резервной системы по смягчению политики». На текущей неделе инвесторы с нетерпением ожидают новые данные об инфляции в США, которые могут существенно повлиять на прогнозы изменения ключевой ставки Федеральной резервной системы. Основной доклад о базовом индексе цен личного потребления в США за апрель предстоит к публикации на этой неделе. Ожидается, что этот ключевой индикатор инфляции, который Федеральная резервная система использует для принятия решений, покажет стабильность на месячной основе. Индекс Доу-Джонса (.DJI) понес потери, уменьшившись на 216,73 пункта или на 0,55%, что опустило его до уровня 38 852,86. В то же время индекс S&P 500 (.SPX) слегка вырос на 1,32 пункта или на 0,02%, достигнув отметки 5 306,04, а Nasdaq Composite (.IXIC) увеличился на 99,09 пункта или на 0,59%, закрывшись на уровне 17 019,88. Уолл-стрит продолжает устанавливать рекорды, так как инвесторы рассчитывают на возможное снижение процентных ставок Федрезервом в течение текущего года. Колебания в ожиданиях по поводу времени снижения ставок сохраняются, и политики проявляют осторожность, учитывая, что экономические данные по-прежнему свидетельствуют о значительной инфляции. Согласно инструменту CME FedWatch, вероятность снижения процентной ставки минимум на 25 базисных пунктов превышает 50% только в ноябре и декабре текущего года. В сентябре этот показатель снизился до примерно 46% с более чем 50% неделей ранее. Внимание рынка также сосредоточено на розничной торговле, особенно в свете предстоящих отчетов крупных ритейлеров, включая Dollar General (DG.N), Advance Auto Parts (AAP.N) и Best Buy (BBY.N). Во вторник на американских фондовых рынках начнется переход к более короткому расчетному циклу. Регуляторы ожидают, что это снизит риски и улучшит эффективность операций, хотя предполагается, что в начале этот переход может увеличить число неудачных сделок среди инвесторов. Цена акций Apple (AAPL.O) возросла после того, как продажи iPhone в Китае показали рост на 52% в апреле по сравнению с прошлым годом, согласно расчетам Reuters, основанным на данных из отрасли. Однако к закрытию торгов прирост стоимости акций снизился, и они завершились лишь немного выше предыдущего уровня, на отметке $189,99. Акции GameStop (GME.N) подскочили на 25,2% и завершили день на уровне $23,78 после того, как компания объявила в пятницу вечером о привлечении $933 миллионов за счет продажи 45 миллионов акций в рамках так называемого "рыночного" предложения. Акционеры компании Hess (HES.N) одобрили сделку по слиянию с Chevron (CVX.N), оцененную в 53 миллиарда долларов. Акции Hess завершились ростом на 0,4%, акции Chevron — ростом на 0,8%, а акции Exxon Mobil (XOM.N) выросли на 1,3%. На бирже Nasdaq количество акций, показавших спад, превысило число акций, показавших рост, соотношением 1,34 к 1. На NYSE это соотношение составило 1,75 к 1. Индекс S&P 500 установил 24 новых годовых максимума и 11 новых минимумов, тогда как на Nasdaq Composite было зафиксировано 93 новых максимума и 107 новых минимумов. Объем торгов на американских биржах достиг 11,91 миллиарда акций, что несколько ниже среднего уровня в 12,32 миллиарда, зафиксированного в течение последних 20 торговых дней. Доходность казначейских облигаций США поднялась после неудачного долгового аукциона. Ранее она также увеличилась, когда данные показали неожиданное улучшение потребительского доверия в США в мае благодаря оптимизму относительно рынка труда, который наблюдал спад на протяжении трех предыдущих месяцев. Между тем, в марте наблюдалось резкое замедление роста цен на жилье в США, вероятно, в результате давления увеличивающихся ипотечных ставок на спрос. «Рынок с нервозностью ожидает подтверждения замедления инфляции в сторону целевого показателя ФРС», — комментирует ситуацию аналитик из Goldman. Глобальный индекс акций MSCI (.MIWD00000PUS) потерял 1,28 пункта или 0,16%, снизившись до 792,07. Европейский индекс STOXX 600 (.STOXX) завершил сессию падением на 0,6%. Доходность казначейских облигаций возросла после проведения двух неудачных аукционов по госдолгу, вызвавших сомнения в спросе на государственные обязательства США, в то время как инвесторы также оценивали экономические показатели, усилившие неопределенность в отношении будущей монетарной политики ФРС. «С учетом объема предложения на вторник, включающего купоны и векселя на сумму 297 миллиардов долларов, можно ожидать некоторого дискомфорта», — отметил Том Саймонс, экономист из Jefferies в Нью-Йорке. Доходность 10-летних стандартных облигаций США увеличилась на 6,7 базисных пунктов, достигнув 4,54% по сравнению с 4,473%, зарегистрированными в пятницу вечером. Также, доходность 30-летних облигаций повысилась на 7,9 базисных пунктов, до 4,656%. Доходность 2-летних облигаций, которая традиционно реагирует на изменения в ожиданиях по процентным ставкам, возросла на 2,1 базисных пункта до 4,9742%. Что касается валютного рынка, индекс доллара восстановил свои позиции после роста доходности казначейских облигаций и показал небольшой рост. «Рынок облигаций сделал резкий поворот во вторник, и доллар последовал за ним», — прокомментировал Адам Баттон, главный валютный аналитик ForexLive в Торонто, упомянув слабые результаты аукционов и отметив, что улучшение в отчете о потребительском доверии свидетельствует о более сильном экономическом росте. Индекс, оценивающий курс доллара по отношению к корзине иностранных валют, включая иену и евро, увеличился на 0,04%, достигнув отметки 104,60, при этом курс евро остался неизменным на уровне $1,0858. Относительно японской иены стоимость доллара увеличилась на 0,18%, достигнув уровня 157,14. Цены на нефть поднялись более чем на доллар за баррель в предвкушении того, что ОПЕК+ продолжит ограничивать объемы поставок сырой нефти на предстоящей встрече 2 июня. Дополнительный рост цен на сырьевые товары спровоцирован началом летнего сезона автопутешествий в США и ослаблением доллара. Фьючерсы на американскую нефть возросли на 2,71% и достигли отметки $79,83 за баррель, тогда как стоимость нефти марки Brent увеличилась на 1,35%, установившись на уровне $84,22 за баррель. Также наблюдался рост цен на золото: спотовая цена золота поднялась на 0,33%, достигнув $2358,58 за унцию. Фьючерсы на американское золото выросли на 1,17% и теперь стоят $2359,70 за унцию.

|

|

В коллаборации с российскими авиакомпаниями сервис «Грузовичкоф» запустил программу лояльности для клиентов, летающих «Аэрофлотом», «Уральскими авиалиниями», Utair и S7 Airlines. О первых результатах мы побеседовали с коммерческим директором сервиса Екатериной Мухиной. Благодаря запуску программы лояльности была увеличена выручка в сегменте В2С от участников «Аэрофлот Бонус», а также компании удалось увеличить количество юридических лиц, которые участвуют в совместной программе с S7 Airlines, ориентированной как раз на клиентов В2В-сегмента. Этим летом совместно с авиакомпанией S7 Airlines также готовится к запуску акция «Двойные мили»: в рамках действующей программы лояльности участникам будут начисляться бонусные мили в двойном размере. Авиаперевозчики и «Грузовичкоф» объединились, чтобы клиенты получали больше выгоды от перевозки грузов и поездок по всей стране. Развитие программы лояльности началось в мае прошлого года — именно тогда стартовала совместная акция «Грузовичкоф» с S7 Airlines. Спустя месяц к коллаборации присоединился «Аэрофлот», а «Уральские авиалинии» и Utair — в феврале 2024 года. Условия программы предусматривают начисление бонусных миль за определенную сумму в чеке при заказе грузоперевозок в «Грузовичкоф». Потратить их можно на приобретение билетов, оплату багажа, выбор места, повышение класса обслуживания и заказ питания на борту, либо же перевести в благотворительные фонды на помощь детям, животным или природе. Также участники программ лояльности могут получить кешбэк рублями или баллами и воспользоваться скидками на различные услуги «Грузовичкоф». «Мы сотрудничаем с важными компаниями и игроками рынка, так как это необходимо для наших клиентов: наше взаимодействие направлено на улучшение условий и повышение качества услуг. Благодаря такому взаимодействию грузоперевозки и в целом логистика — как по автодорогам, так и по воздушным коридорам — становится более доступной и комфортной», — подчеркнула коммерческий директор сервиса «Грузовичкоф» Екатерина Мухина.

|

|

Руководитель отдела по работе с инвесторами инвестиционной компании «Юнисервис Капитал» Артем Иванов принял участие в качестве приглашенного эксперта в X Конгрессе предпринимательских объединений Алтайского края. Организатором мероприятия, состоявшегося 29 мая в Барнауле на площадке «Мой бизнес», выступило Управление Алтайского края по развитию предпринимательства и рыночной инфраструктуры. В повестку конгресса, объединившего представителей Банка России, региональных ведомств и бизнес-сообщества, вошли вопросы фондирования представителей реального сектора экономики на публичном долговом рынке. В рамках секции «Финансирование бизнеса через выпуск облигаций: плюсы и минусы», организованной Сибирским ГУ ЦБ РФ, Артем Иванов представил доклад на тему «Биржевые облигации для растущих компаний: возможности, сложности, перспективы». Модерировал секцию управляющий Отделением Барнаул Сибирского ГУ ЦБ РФ Андрей Иванов.

В ходе выступления Артем рассказал о критериях к компаниям, которые планируют начать путь на бирже, основных этапах подготовки к размещению облигаций, особенностях финансирования бизнеса в условиях высоких ставок, ожиданиях инвесторов и других важных аспектах выхода эмитентов на рынок долгового капитала. «Чем больше компаний узнают о возможностях привлечения капитала на фондовом рынке, тем динамичнее будет раскрываться инвестиционный потенциал региона в целом и представителей реального сектора экономики в частности. В этом году „Юнисервис Капитал“ отмечает пятнадцатилетие на рынке инвестиционных услуг в Сибирском регионе. И на протяжении всего этого времени, диалог с бизнесом — одно из ключевых направлений работы команды, что определённо дает свои плоды: об интересе сибирских предприятий к облигациям говорят многочисленные вопросы от участников конгресса», — комментирует Артем Иванов.

|

|

Сегодня произошло изменение в составе индекса Мос. биржи. В базу индекса акций широкого рынка войдут акции: Европлан ($LEAS); МТС-Банк ($MBNK); Софтлайн ($SOFL); Россети Северо-Запад ($MRKZ); Диасофт ($DIAS); Займер ($ZAYM); А исключены будут следующие акции: Фикс Прайс Груп ($FIXP); РКК «Энергия» им. С.П. Королёва ($RKKE); СПБ Биржа ($SPBE); Нижнекамскнефтехим ($NKNC); ЧМК ($CHMK); Тг канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

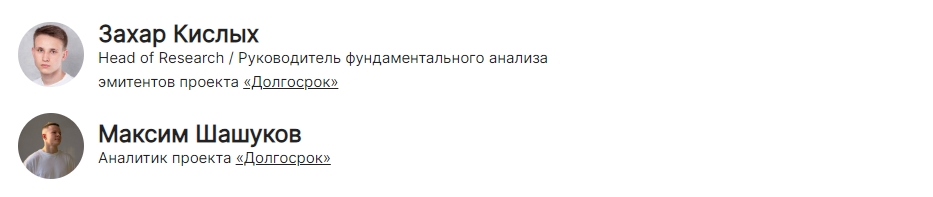

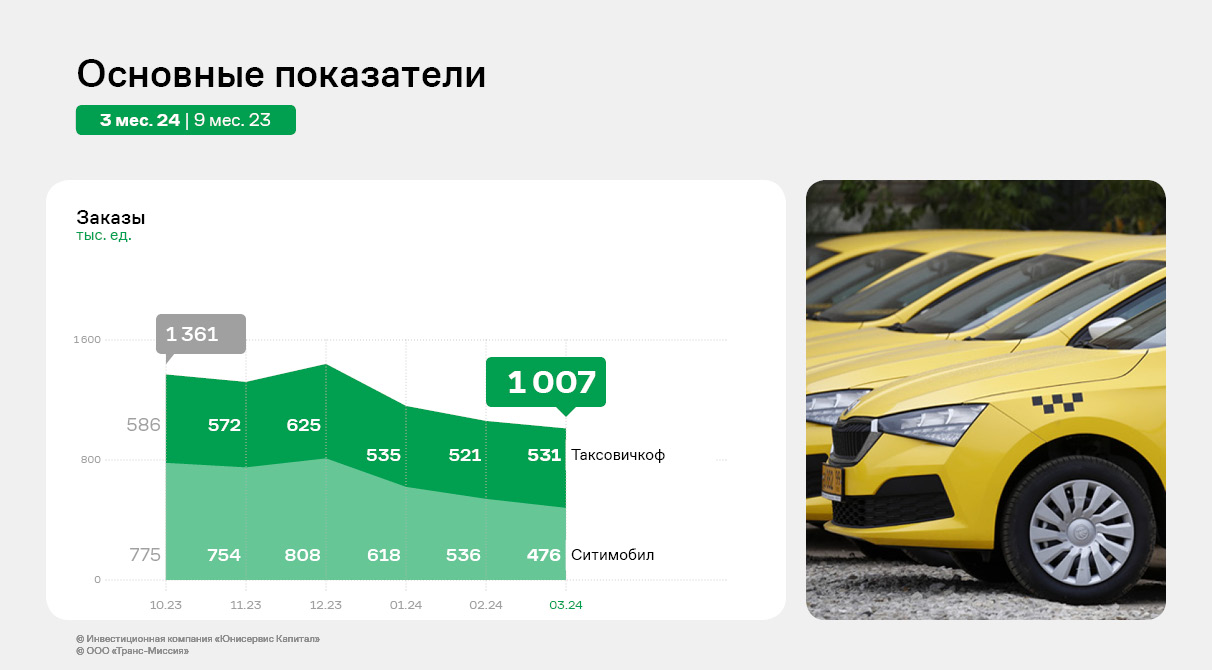

ООО «Транс-Миссия» является владельцем двух сервисов такси: «Таксовичкоф» и «Ситимобил». В течение 2023 года компания работала над повышением операционной эффективности и развитием существующих рынков. К сентябрю 2023 года эмитент завершил объединение команд «Ситимобил» и «Таксовичкоф», сохранив оба бренда, и перешел на единое ПО «Автотаксоконтроль 2.0», что позволило снизить ежемесячную стоимость обслуживания и поддержки сервиса на 30 млн руб. и оптимизировать операционные процессы. «Ситимобил» начал активное открытие в городах присутствия сервиса «Таксовичкоф». В планах развития бренда на 2024 год — формирование полноценной экосистемы, которая будет включать в себя все аспекты и области перемещения на колесном транспорте. Рассмотрим подробно операционные и финансовые показатели эмитента за 1 квартал 2024 года. Как уже отмечалось нами ранее, после принятия нового закона о такси, который вступил в силу 1 сентября 2023 г., и перед запуском новой версии цифровой площадки «Таксоконтроль 2.0», компания провела оптимизацию партнерской базы, убрав из нее неактивные таксопарки. По словам представителя компании, на начало 2023 года в базе числилось 1810 уникальных партнеров-юридических лиц. После вступления в силу нового закона о такси и перед переходом на новую версию собственной цифровой платформы «Таксоконтроль 2.0», была проведена чистка неактивных партнеров. В результате чего, их осталось 1015 — в это число вошли таксопарки, чьи водители выполняли хотя бы 1 заказ в 2023 году. Это позволило существенно повысить качество работы с оставшимися автопарками и снизить регуляторные риски. Компания осуществляет постоянную «живую» поддержку партнеров: за каждым закреплен персональный менеджер, который участвует в решении любых возникших вопросов в режиме реального времени, без ожиданий и очередей, консультирует по всем аспектам развития бизнеса, осуществляет связь с водителями, которые желают подключиться к сервису, тем самым помогая партнерам в развитии. С учетом проведенной оптимизации партнерской базы GMV 1 квартала 2024 года показал падение к 4 кварталу 2023 года.

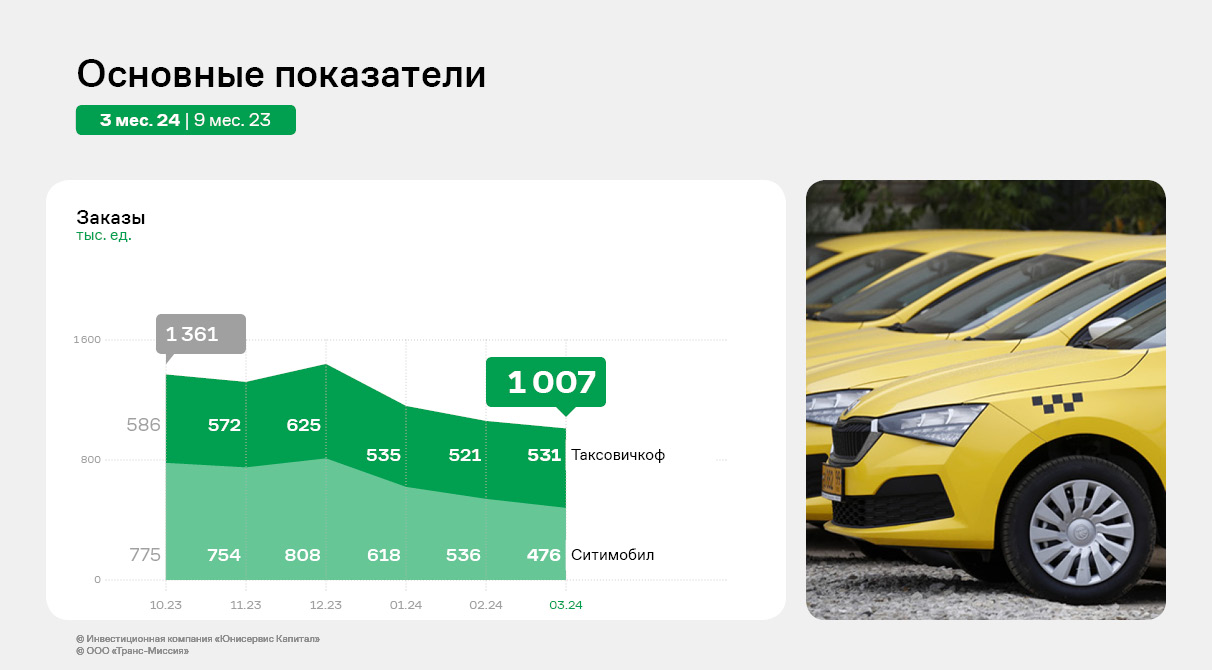

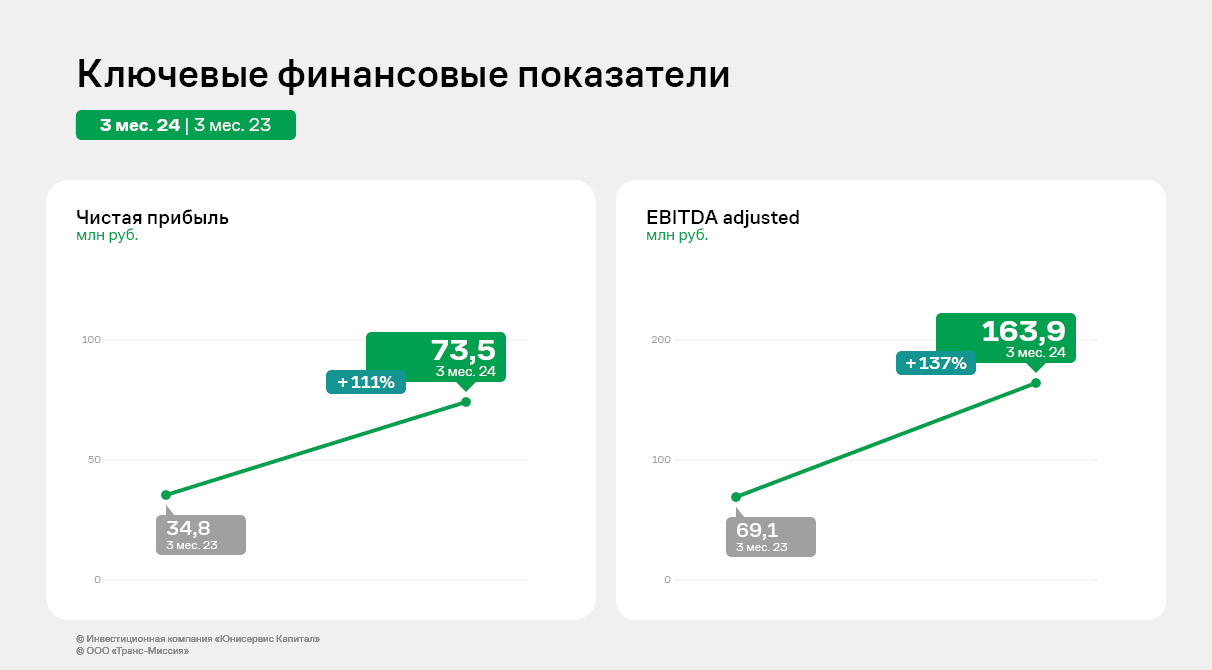

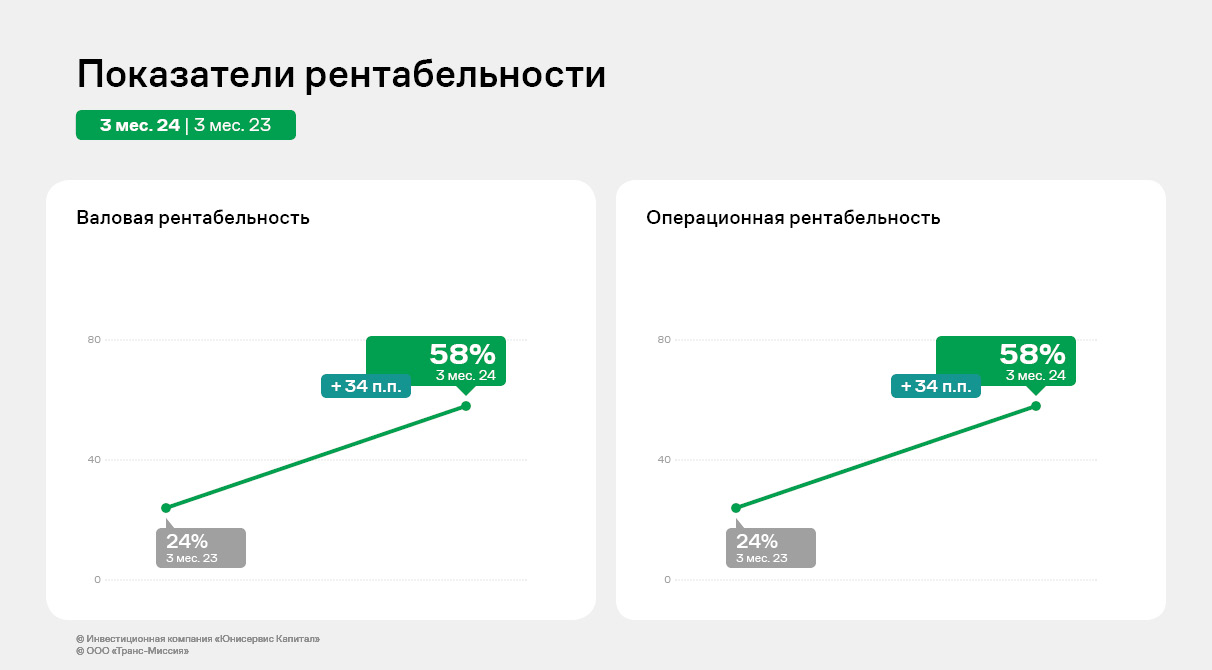

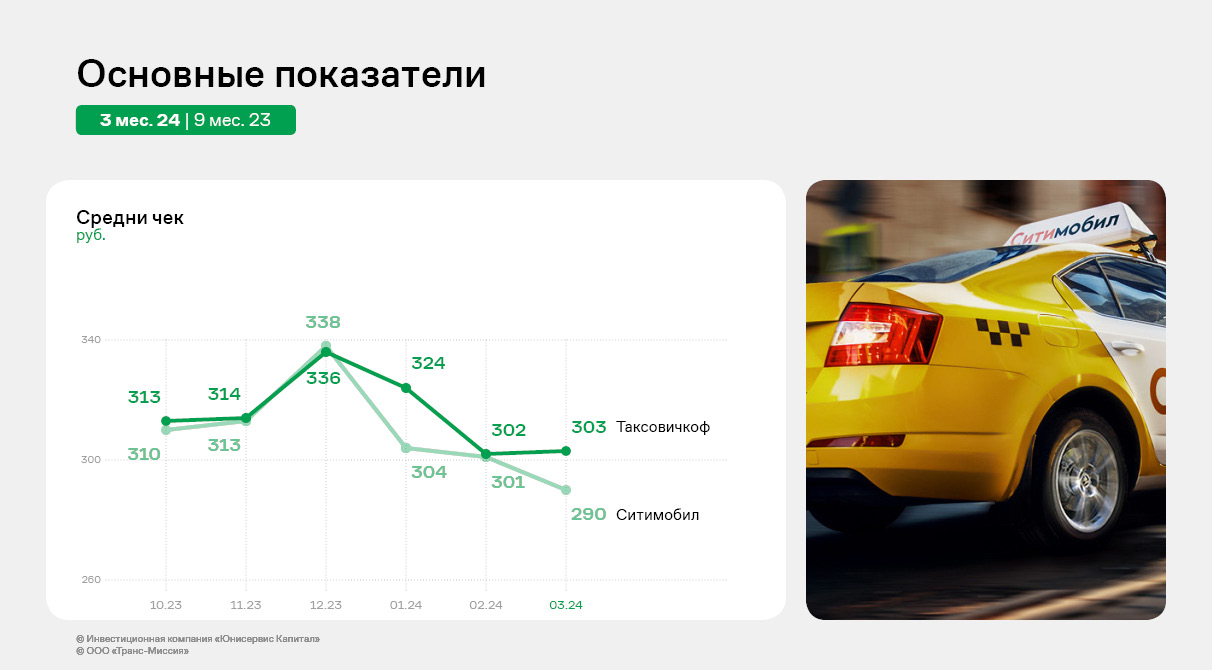

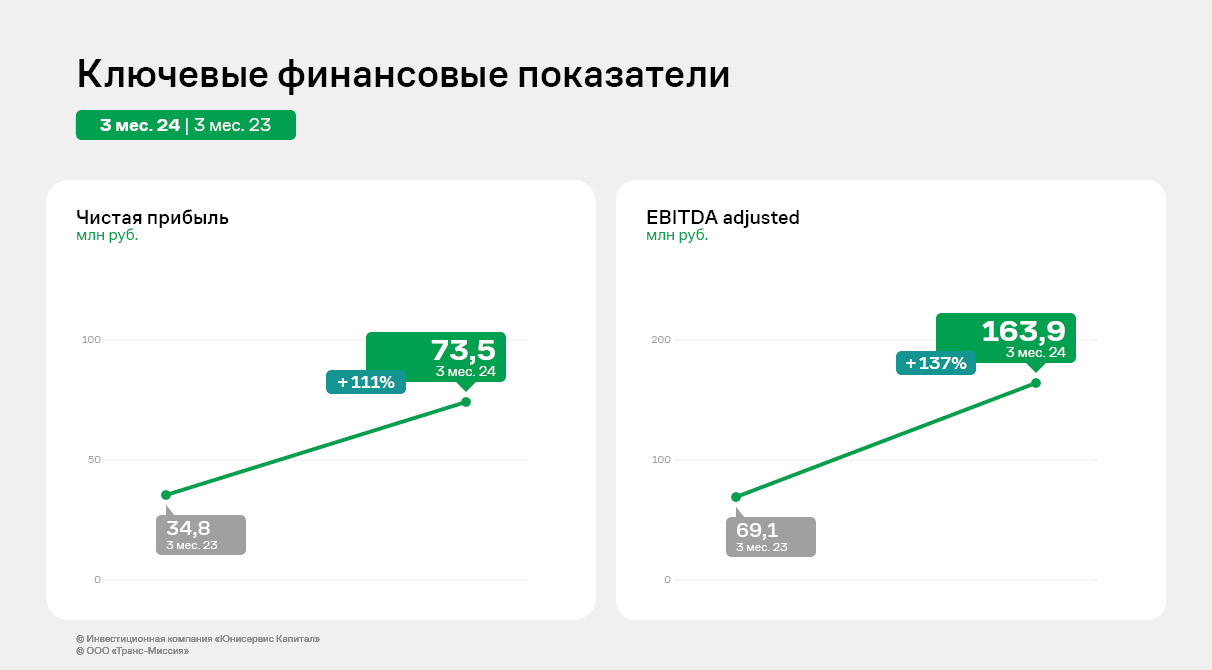

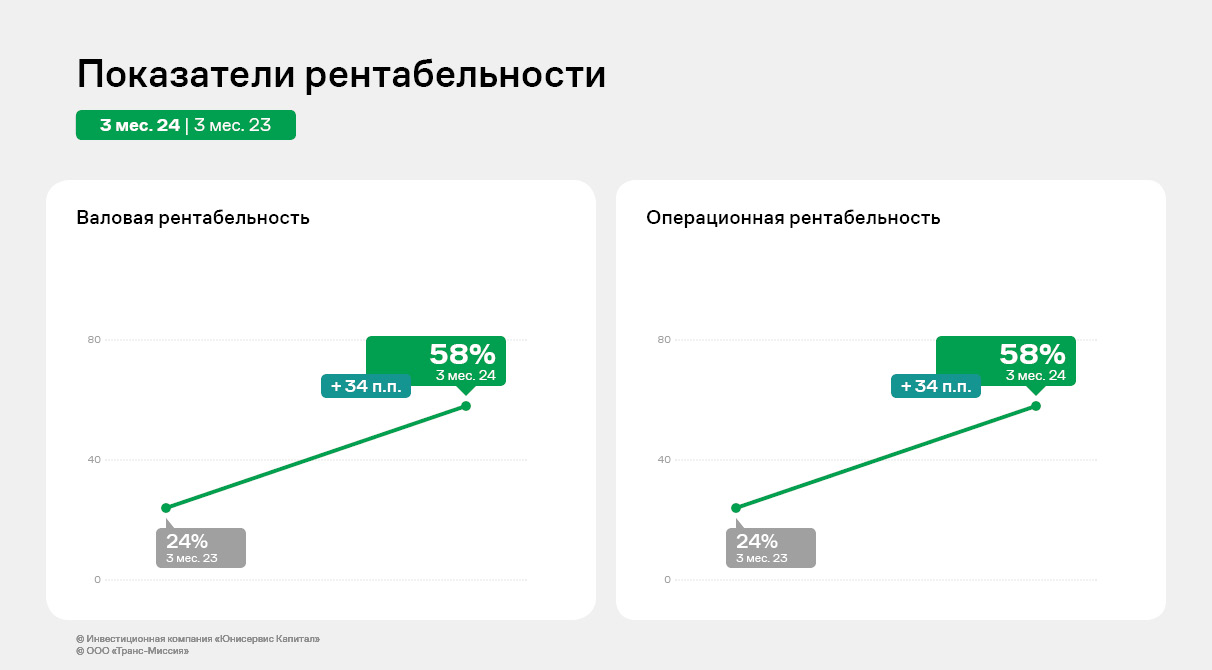

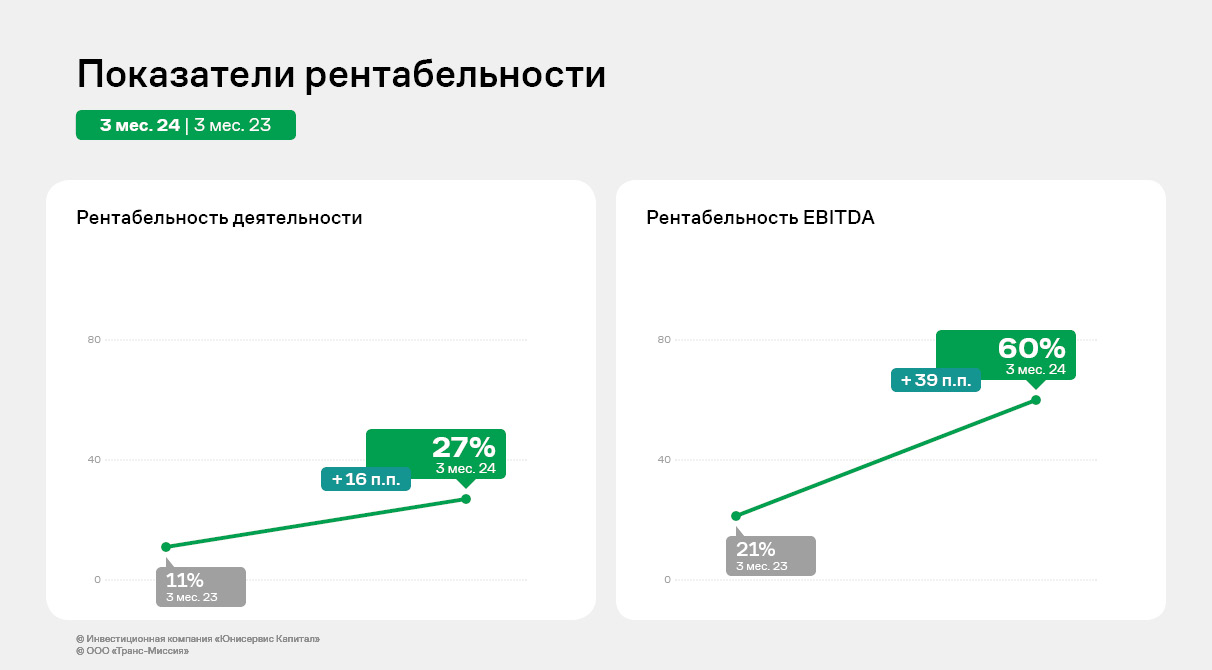

При этом, с учетом встраивания СитиМобил в корпоративную культуру Таксовичкофф, происходит сближение среднего чека, так как Таксовичкофф традиционно является сервисом повышенной комфортности и безопасности. Проведенная в 2023 году работа по оптимизации операционных процессов уже отразилась на показателях рентабельности эмитента по результатам работы в 1 квартале 2024 года. Несмотря на сокращение выручки на 17% к АППГ, операционная и чистая прибыль увеличилась на 99% и 111% соответственно, EBITDA увеличилась на 137%.

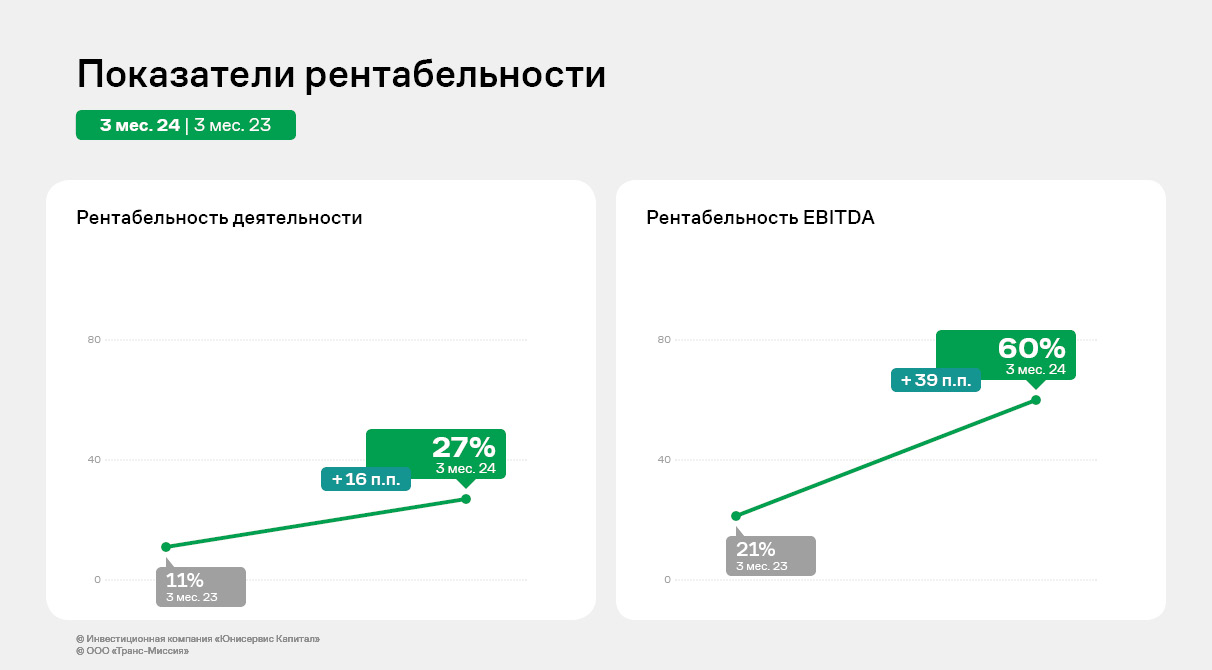

В итоге рентабельность деятельности выросла на 16,3 процентных пункта, рентабельность EBITDA — на 39 п.п.

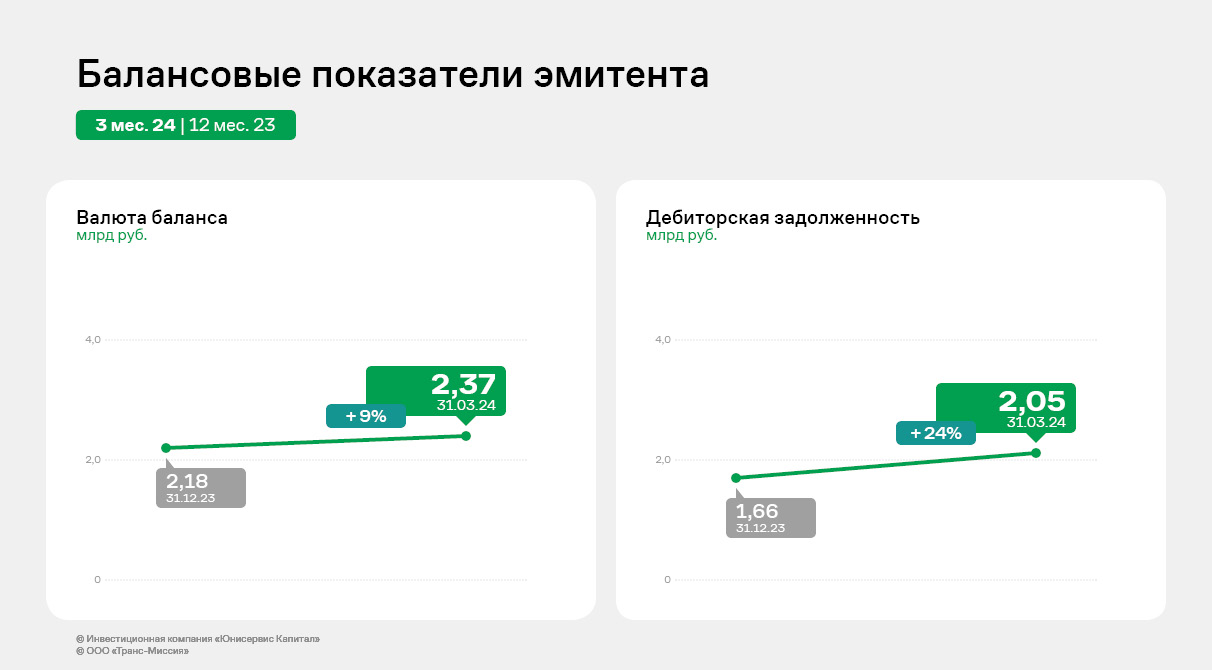

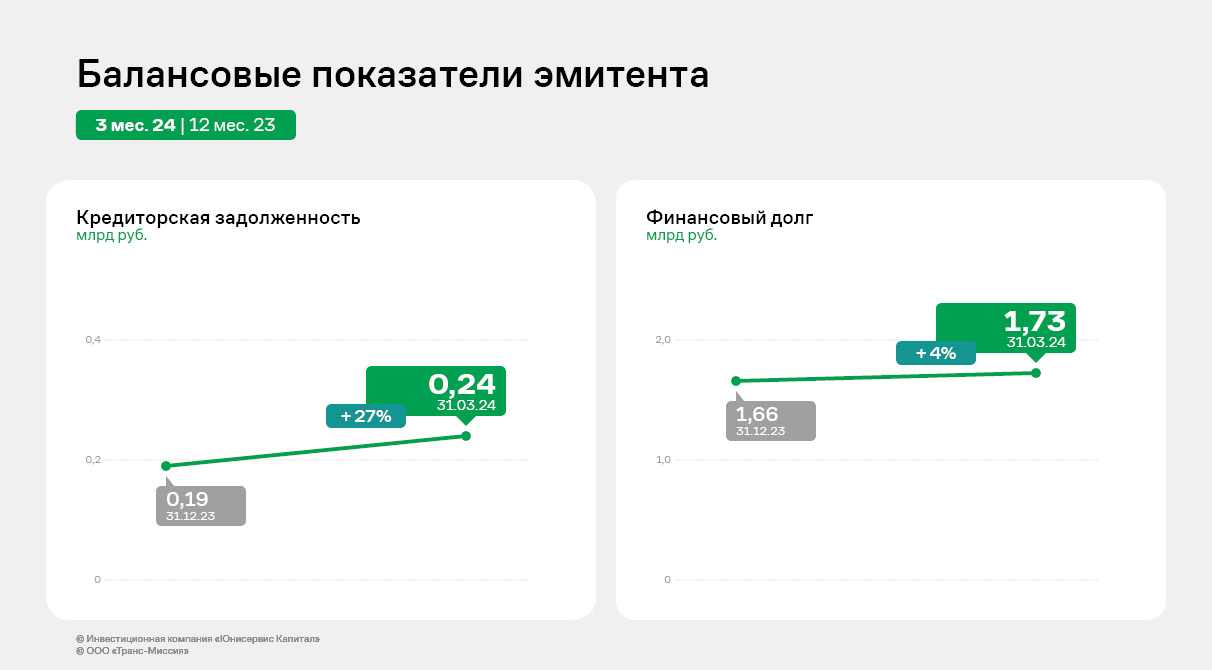

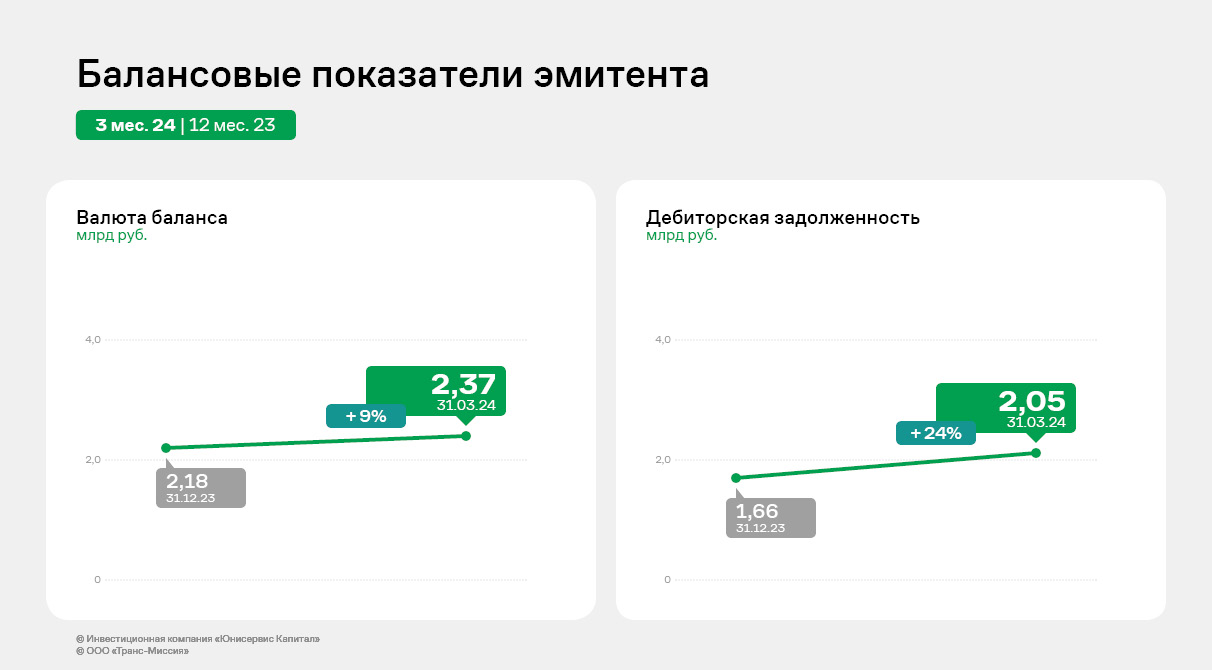

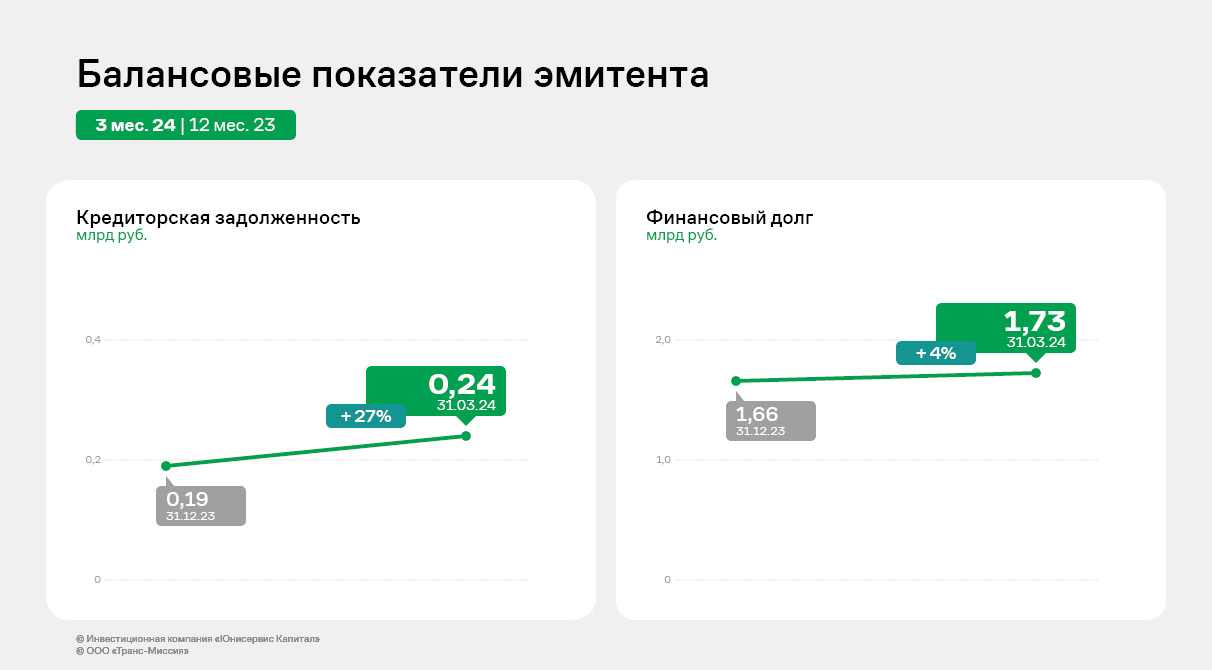

Основная статья баланса — дебиторская задолженность, составляющая 86% от валюты баланса. За 3 месяца 2024 года дебиторская задолженность увеличилась на 24%. Дебиторская задолженность связана с взаиморасчетами с крупнейшими таксопарками по выполняемым заказам. Финансовый долг увеличился на 4% за счет привлечения краткосрочного финансирования от ПАО «ТКБ Банк», направленного на реализацию выбранной стратегии. В рамках развития бренда «Ситимобил» ООО «Транс-Миссия» разработало новое позиционирование известного сервиса. Заявленная миссия — сделать перемещение по городу максимально комфортным для всех. Речь идет не просто об изменении подачи бренда, или запуске нового проекта, а о новом этапе в развитии — масштабном расширении спектра услуг с использованием всех имеющихся у компании экспертиз — помимо услуг такси, доставки, грузоперевозок, аренды самокатов и автоэвакуации планируется также развитие сети СТО, моек и долгосрочной аренды автомобилей. Изменения позволят эмитенту выйти на новый уровень и охватить все потребности аудитории, которые так или иначе связаны с транспортом.

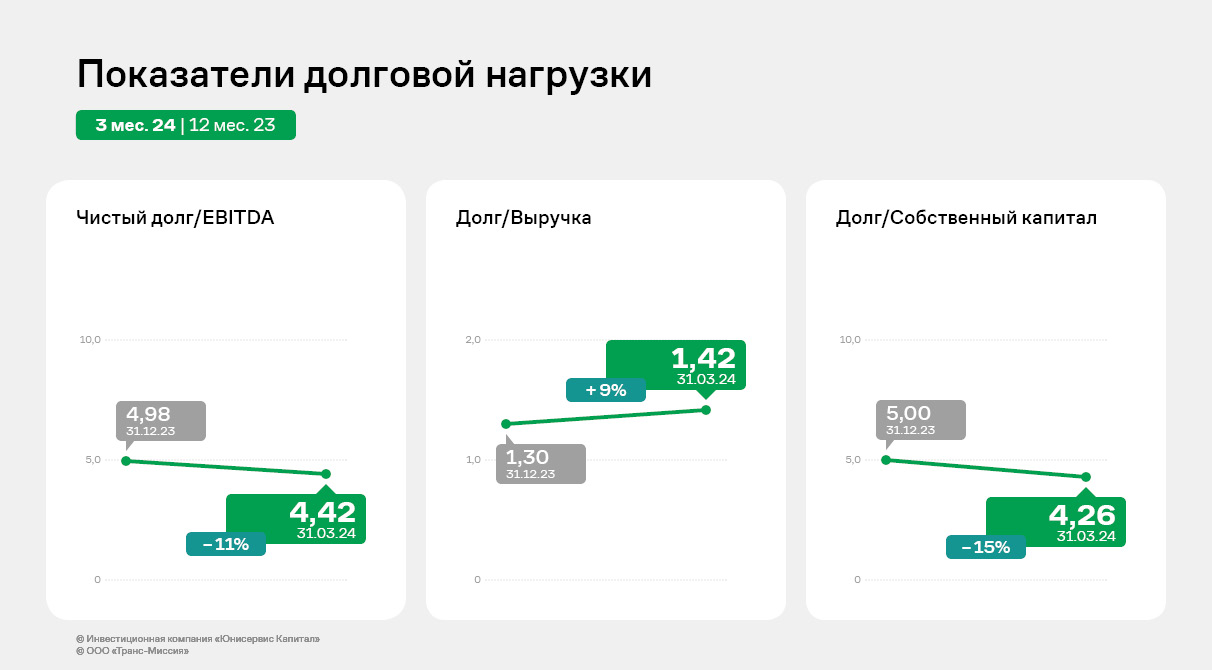

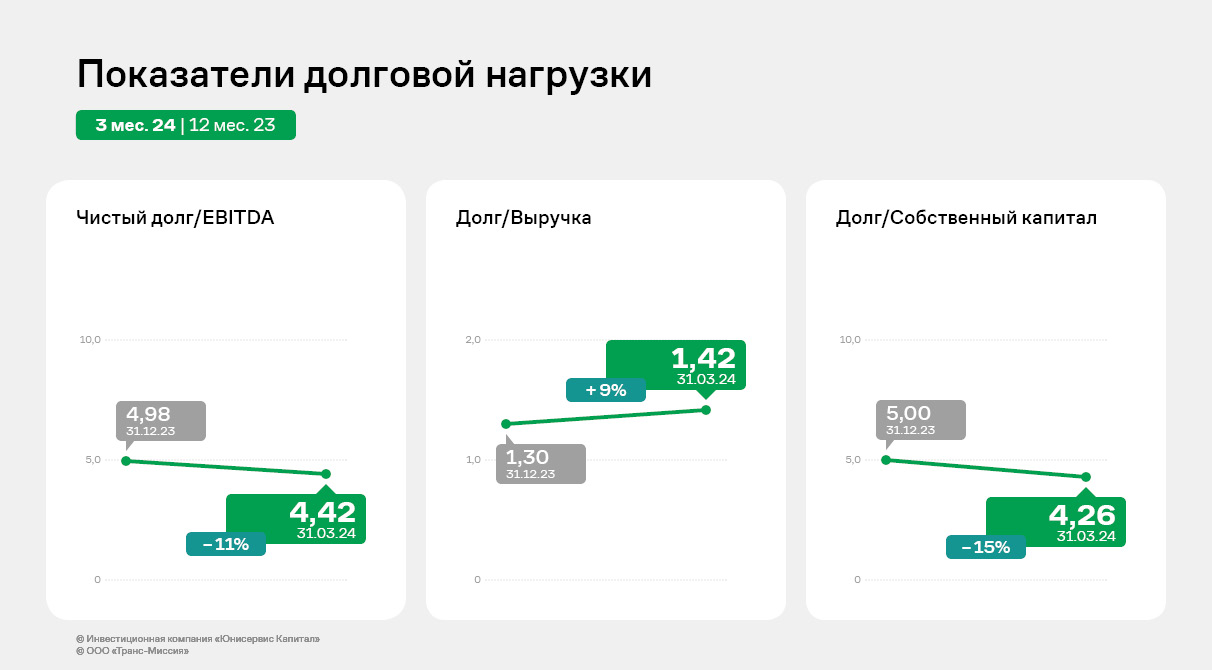

В целом на 2024 год запланирована работа по развитию агрегатора «Ситимобил» в 39 городах присутствия и дальнейшая региональная экспансия, а также сотрудничество с крупными маркетплейсами. Эмитент расширит парк, в том числе, за счет автомобилей, которые по техническим причинам не смогли выйти на линию ранее. В общей сложности 120 транспортных единиц будут восстановлены и пополнят автопарки мегаполисов (40 в Москве и 80 в Санкт-Петербурге). Несмотря на высокие показатели долговой нагрузки, эмитент своевременно обслуживает свои обязательства, при этом, показатели Чистый долг/EBITDA и Долг/Собственный капитал сократились к значениям на начало года на 11% и 15% соответственно.

Кроме того, 3 мая 2024 года эмитент погасил выпуск биржевых облигаций серии ТаксовичкоФ-БО-П02 объемом 60 млн руб., что также положительно скажется на динамике показателей долговой нагрузки.

|

|

|

|