|

|

|

ЦБ РФ сегодня повысил ключевую ставку с 16% до 18%. Небольшая сводка из пресс-релиза: «Совет директоров Банка России 26 июля 2024 года принял решение повысить ключевую ставку на 200 б.п., до 18,00% годовых. Инфляция ускорилась и складывается существенно выше апрельского прогноза Банка России. Рост внутреннего спроса продолжает значительно опережать возможности расширения предложения товаров и услуг. Для того чтобы инфляция вновь начала снижаться, требуется дополнительное ужесточение денежно-кредитной политики, а для возвращения инфляции к цели — существенно более жесткие денежно-кредитные условия, чем предполагалось ранее. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях. Прогноз Банка России существенно пересмотрен, в том числе по инфляции на 2024 год повышен до 6,5–7,0%. С учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–4,5% в 2025 году и будет находиться вблизи 4% в дальнейшем.» «Инфляционные ожидания населения и участников финансового рынка продолжили расти. Ценовые ожидания предприятий в целом не изменились, но оставались высокими. Повышенные инфляционные ожидания усиливают инерцию устойчивой инфляции.» «На среднесрочном горизонте баланс рисков для инфляции остается смещенным в сторону проинфляционных.» Взято с официального сайта ЦБ РФ — cbr.ru/press/keypr/Мой ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Московская Биржа зарегистрировала второй выпуск облигаций серии БО-02 ООО «ХРОМОС Инжиниринг» 25 июля под номером № 4B02-02-00138-L от 25.07.2024 с включением бумаг в Сектор Роста. Эмитент планирует в начале августа разместить второй выпуск предварительно объемом 250 млн руб. со ставкой купона: КС + 4,75% на весь период обращения – 5 лет. Среди других предварительных параметров выпуска серии БО-02 заявлено: номинал одной облигации – 1000 руб., купонный период - 30 дней, по выпуску предусмотрена амортизация по 10% в даты окончания 48,51,54,58 к.п. и 60% — в дату окончания 60 к.п., также предполагается Call-опцион (возможность досрочного погашения) - в дату окончания 36 купонного периода. Окончательные параметры и точная дата начала торгов будут опубликованы дополнительно. Цели привлечения выпуска: пополнение оборотного капитала компании для возможности увеличения объемов производства продукции с целью покрытия возросшего спроса как со стороны постоянных, так и новых клиентов. Напомним ключевую информацию о ГК «ХРОМОС»: - Эмитент ООО «ХРОМОС Инжиниринг» — главное юр. лицо ГК «ХРОМОС», через которое проходят основные денежные потоки.

- ГК успешно развивается на рынке более 30 лет, и на сегодня является ведущим производителем хроматографических комплексов, поставщиком аналитического и измерительного оборудования, комплексных решений для нужд лабораторий и контроля технологических процессов международных и российских предприятий.

- География деятельности: вся Россия, страны СНГ и ОАЭ.

- Хроматографическое оборудование позволяет определить количественный и качественный состав любого вещества. Различные отрасли промышленности используют хроматографы для контроля качества сырья и готовой продукции, а также обеспечивают с их помощью нормы экологической безопасности.

- Продукция востребована во многих сферах: химическая, пищевая промышленность, газопереработка, нефтехимия, фармацевтика, энергетика, медицина, экология, строительное оборудование, сельское и лесное хозяйство и проч.

- Кредитный рейтинг эмитента: ruBB, прогноз стабильный («Эксперт РА»).

Подробнее - в презентации по итогам 1 кв. 2024 г.

|

|

В стратегии и планах развития на 2024 год, опубликованных в отчете эмитента облигаций на сайте Интерфакс, компания подробно рассказала о тех новинках, над которыми ведется работа. О том, как развиваются заявленные проекты, мы побеседовали с финансовым директором «ХРОМОС Инжиниринг» Татьяной Пушкиной. Напомним, что ГК «ХРОМОС» - ведущий производитель хроматографических комплексов, поставщик аналитического и измерительного оборудования, комплексных решений для нужд лабораторий. Оборудование применяется для анализа сложных многокомпонентных смесей в различных сферах: химической и пищевой промышленности, газопереработка, нефтехимия, фармацевтика, энергетика, медицина, экология и проч. Компания заявляла к запуску ряд новинок - подвижек очень много: Разработка и запуск производства промышленного анализатора углеводородов в воде — уже изготовлен опытный образец. Прибор успешно прошел тестовые испытания, ведутся работы по отработке методов калибровки прибора, т.е. уже идет набор статистических данных для получения разрешительной документации — это промежуточный этап перед выпуском продукта на рынок. Идет модернизация лабораторных приборов с целью увеличения выпуска продукции за счет автоматизации технологических процессов и роботизации рабочих мест. Изготовлен анализатор одоризации, в настоящий момент совместно с «Газпром ВНИИГАЗ» (главный научно-исследовательский центр ПАО «ГАЗПРОМ») заключен договор на разработку нового стандарта с целью дальнейшего внедрения. Анализатор хлорорганических соединений в нефти «ХРОМОС» — находится на стадии разработки конструкторской документации и согласовании типового проекта с нефтегазохимическим компаниями (ПАО «Транснефть»). Заказчики — крупнейшие корпорации страны, и у них есть свои требования к конструкторской документации, поэтому работа ведется в непрерывной тесной коммуникации с заказчиками. Отметим, что эмитент расширяет свои производственные возможности, в том числе, при поддержке государства — в этом году ГК «ХРОМОС» выиграла заявку на получение гранта по программе «Доращивания» от Центра поддержки инжиниринга и инноваций, созданного в России, с целью стимулирования малых и средних предприятий на усовершенствование продуктовых линеек. Об этой программе нам рассказала финансовый директор компании-эмитента Татьяна Пушкина: «В рамках программы доращивания идет работа с крупными корпорации-заказчиками по разработке необходимого им оборудования. Мы сотрудничаем с „Газпромом“, с которым плодотворно работаем с 2014 года. Для него мы будем выпускать новый, модифицированный хроматограф для анализа качества газа по тем техническим характеристикам, по которым раньше могли работать только приборы импортного производства. Уже сейчас с уверенностью можем сказать, что качество анализа будет в разы превышать возможности приборов зарубежных конкурентов. Это трехлетняя программа - с 2024 по 2026 включительно. Сумма гранта – 200 млн руб. Мы будем получать финансирование согласно утвержденному графику: 10 млн руб. в этом году, 140 млн – в 2025 г., 50 млн руб. – в 2026 г.».

|

|

🐹ДВМП. 🥜Как правило старшая тенденция состоит из нескольких младших и они строятся по такому же принципу! В нашем случае эта тенденция образована всё на тех же минимумах и максимумах! Но в отличае от старшей тенденции, где она рассматривается, как единое целое низходящее, то младшие тенденции, которые образуют старшую и восходящие и низходящие (волны роста и снижения). Сейчас идёт очередь низходящей младшей тенденции и локальной волны роста уже в рамках младшей тенденции! 🥜Что бы сломать старшую тенденцию, надо сначала сломать младшую! И ранее такая попытка была! Был первый звоночек, минимум был выше предыдущего, но цикл не закончился, максимум не дался и всё вернулось на круги своя! 🥜Почему сейчас обратился к этой бумаге? Потому что сейчас надо быть внимательным, кто купил на локальном донышке! Цена подходит к предыдущему максимуму и вот тут надо следить, если торгуете спекулятивно! Есть шанс вновь попытаться сломать тенденцию, для этого нужно обновить максимум и затем закрепить слом формированием минимума выше предыдущего! Это зелёный сценарий! Тогда скорее всего будет штурм 78р. и там тоже важная высота, это уже будет претензия на слом старшей тенденции, но только претензия, до слома ещё очень далеко! 🥜Ну и соответственно, если максимум сформируется ниже предыдущего! Вот тут надо будет закрывать спекуляцию, так как автоматом формируется повышенная вероятность на перелой! Соответственно всё останется в рамках не только старшей, но и младшей низходящей тенденции (Красный сценарий)! 🐹Есть ещё один сценарий, но его озвучу, если цена поедет по красному пути! Он так же завязан на этой тенденции, но касается уже минимумов! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ДВМП. 🥜Так Друзья, давайте глянем что у нас получается по этой бумаге! Напомню, что при цене в 120р. я писал, что бумага придёт в диапазон 39-60р. и она это сделала менее чем за год! Да, до сих пор некоторые товарищи явзят, наверное, что видят там число 39р., но не видят видимо 60р. И забывают, что цена была 120р. Все разгоны сливают, а этот диапазон, это разгон в двух частях и крайний слили в ноль!!! 🥜Что по графику! Тут мы имеем старшую классическую низходящую тенденцию с ярко выраженными максимумами и минимумами, которые формируются каждый ниже предыдущего. 🥜Пока в рамках этой тенденции можно строить прогноз на рост до середины прошлой волны снижения. В этом случае бумага если не поедет выше, останется в этой тенденции! Кстати, прошлая волна роста и дошла +- до середины предыдущего снижения! Это хороший ориентир в прогнозировании и для минимальных ожиданий!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🏦 Заседание Совета директоров Банка России по ключевой ставке (13:30). Пресс-конференция Председателя Банка России Набиуллиной (15:00) ⚡️ TGKA - ТГК-1 опубликует финансовые результаты по РСБУ за 6 мес. 2024 г. 🇷🇺 UPRO - Юнипро опубликует финансовые результаты по РСБУ за 6 мес. 2024 г. 🥜Друзья, вот и ещё один день мы продержались без потерь! Движения были разнонаправленными, так что наверняка от лонга кому-то четверг дал прибыль! Лично у меня портфель закрылся в нулях! Что собственного говоря уже не плохо, вспоминая недавнюю слабость на рынке!) 🥜Ну и собственно говоря доковыляли мы до Дня X, о котором рынку не давали забыть прям с окончания прошлого заседания ЦБ! Такой прыти, настырности и прозорливости я не помню за всю эту компанию дорогих денег! Обычно после повышения, давали отдышаться, давали рынку погулять, а тут прям как с цепи сорвались! Видимо уже пришло осознание, что всё дорого, брать совсем нечего и начали вести планомерную работу по приведения бумаг к интересным ценам! С этой задачей они справились, теперь надо раскрутить маховик в другую сторону!) 🥜Что касается ставки! Предположений было множество! И сейчас в связи со снижением инфляции, уже пошли предположения, что и вовсе не повысят и даже снизят! Хотя как можно делать выводы по инфляции по двум неделям! Это ведь дело такое, чутка качнуло вниз, остановилась, а завтра качнёт и вверх! Так что я думаю на инфляцию большие дяди и тёти будут обращать внимание на дистанции, хотя бы в интервале до следующего заседания! А для закрепления локального успеха ставку всё же поднимут на 1-2%. Это лично моё мнение, не более того! Тем более настрой был по настоящему ястребиный и как-то не логично превратиться в белых и пушистых прям по щелчку пальца! 🥜Что касается рынка! Уверен на 99%, что это повышение уже в рынке давным давно! Иначе мы бы с вами эту неделю фигушки бы вообще расли! Наверняка рынок в ожидании, что именно риторика ЦБ может изменится и это повышение может быть крайним! Так что ждём не только сам факт, но и слушаем что скажут после, в 15:00. Это на самом деле самое важное для среднесрока! А в факте повышения рынок уже и так уверен! Так что если ставку повысят до 17-18% рынок способен продолжить восстанавливаться и отыграть часть снижения. На перехай сил не хватит! Вот тут уже и будет вся надежда на следующее и следующее решение ЦБ! 🥜До заседания ЦБ на рынке может быть болото и слабость на перестраховке! Но не удивлюсь, что ближе к решению бумаги могут и порасти и даже хорошо порасти! В этом нет ничего удивительного и мы уже с вами наблюдали подобное на одном из повышений ставки! Так что по факту тут можно только гадать! Рынок тонкий, рынок нервный и стрёмно, но и по росту уже тоже все истосковались!) 🥜Ну и последнее! Наверняка ставку поднимут и в моменте облигации станут ещё интереснее!!! Надо понимать, что это и повышает риски дефолтов! Не все компании могут обслуживать свои долги, когда эта нагрузка повышается и повышается! А многие компании не могут остановится и выпускают новые облиги уже прям с космическим купоном!!! Как я страхуюсь в данной ситуации по мимо показателей компании! Облигации до 1-1,5 года я в большинстве своём подбираю с не высоким купоном 12-15%. Согласитесь это не 18-22% и такой долг не так бьёт по компании. Но тело облигации ниже номинала и к погашению они дают теже 18-22%, а то и больше! И тут как бы компания как платила, так и платит приемлемый купон, а доп прибыль я доберу за счёт спекулятивной покупки у другого участника торгов! То есть компания как взяла в долг 1000р., и платила купон 13%, так и вернёт эту 1000р., а то что я купил например по 920р., это компанию не каким боком не касается, а я по факту получу свои в данном случае +21% без доп нагрузки на компанию! Таким образом, крепкие или нормальные финпоказатели и не огромный купон - сильно снижают риск нарваться на дефолт, если конечно не произойдёт чего-то непредвиденного! 🥜Ну и точно последнее! Сегодня настроен к покупкам!) 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Первое полугодие позади, и эмитент «СДЭК-Глобал» делится с инвесторами результатами проделанной работы по расширению географии обслуживания и развитию новых направлений, а также планами на следующие 6 месяцев текущего года. До 39 наименований увеличился список стран, в которых есть офисы и пункты выдачи заказов (ПВЗ) компании — с начала 2024 года открылось представительство СДЭК в Монголии. Первым городом, где появился офис СДЭК, стал Улан-Батор. В ближайшее время готовится открытие представительств в Молдавии, Черногории и Туркменистане. До конца 2024 года эмитент планирует освоить регионы Латинской Америки, Африки и Азии. Общее количество ПВЗ компании за 6 месяцев выросло с 4754 до 5 тыс. шт. На 559 штук увеличилась и сеть постаматов, которую компания развивает в коллаборации с ПАО «Совкомбанк»: теперь посылки СДЭК можно получить в 4102 точках (из них 408 — собственность эмитента и 3694 — сеть «Халва»). Проект CDEK Media (реклама на мониторах в пунктах выдачи заказов) продолжает своё развитие. Сейчас сеть насчитывает 4100 экранов, до конца года планируется установить еще 600. В рамках развития направления Фулфилмента (комплекс услуг для корпоративных клиентов, включающий в себя прием и обработку заказов, складское хранение, отправку, проверку качества, прием и консолидацию возвратов) открыты три новых склада в Москве. Также компания расширила формат услуги — теперь она доступна не только в логистических центрах, но и в ПВЗ. Сервис гиперлокальной доставки, который успешно запущен в Москве, в скором времени будет масштабирован еще на пять городов (Санкт-Петербург, Новосибирск, Самару, Краснодар и Екатеринбург) и станет доступен для клиентов интернет-магазинов. В рамках программы «Корпоративный университет» компания запустила ряд проектов: пилотный проект «Академия бизнеса» для помощи в развитии партнеров сервиса; программу по развитию экспертизы партнеров и руководителей в области HR-процессов; проект по развитию у сотрудников ТОП soft skills и формированию кадрового резерва.

|

|

На Московской бирже хочет провести своё размещение платформа цифровой торговли между Россией и Китаем. Это первая китайская компания (точнее с китайскими корнями и учредителями), которая привлекает финансирование таким способом, правда немного ранее они уже успели засветиться на рынке облигаций. КИФА позиционирует себя как инновационную платформу для работы напрямую с производителями из Китая, России, Белоруссии и других стран. Платформа предлагает только услуги формата B2B: производитель - оптовый покупатель (юридическое лицо или ИП). 👀Что уже известно о новом IPO? 🏮Сбор заявок будет происходить с 25 июля по 7 августа. Начало торгов ожидается 8 августа. 🏮Бумаги будут торговаться под тикером QIFA и сразу стартуют со второго уровня листинга Московской биржи. 🏮Цена размещения заявлена в диапазоне от 92 до 110 рублей за акцию, то есть компания себя скромно оценила почти в 8,5 млрд. рублей. Интересно много ли инвесторов знали о существовании этой торговой площадки до её выхода на IPO?! 🏮По уже сложившейся традиции на рынок будут выброшены акции из дополнительной эмиссии в количестве до 18,5 млн. штук. Таким образом, в свободной обращение уйдут до 30% всех акций. Этим размещение существенно отличается от предыдущих размещений, в которых доля акций в free-float редко достигала даже 15%. 🏮Средства от размещения будут направлены на финансирование инвестиционной программы для ускорения развития бизнеса КИФА: создание хабов цифровой торговли, расширение функционала и автоматизация процессов на цифровой платформе, усиление команды, а также неорганический рост бизнеса. 🏮Специально под IPO компания разработала дивидендную политику, согласно которой планируется направлять на выплату дивидендов до 50% от чистой прибыли по МСФО. Правда начинать выплачивать дивиденды они планируют после 2026 года. Самое главное, чтобы было что распределять, ведь по итогам 2023 года чистая прибыль составила 53,2 млн. рублей, сократившись год к году на 24%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

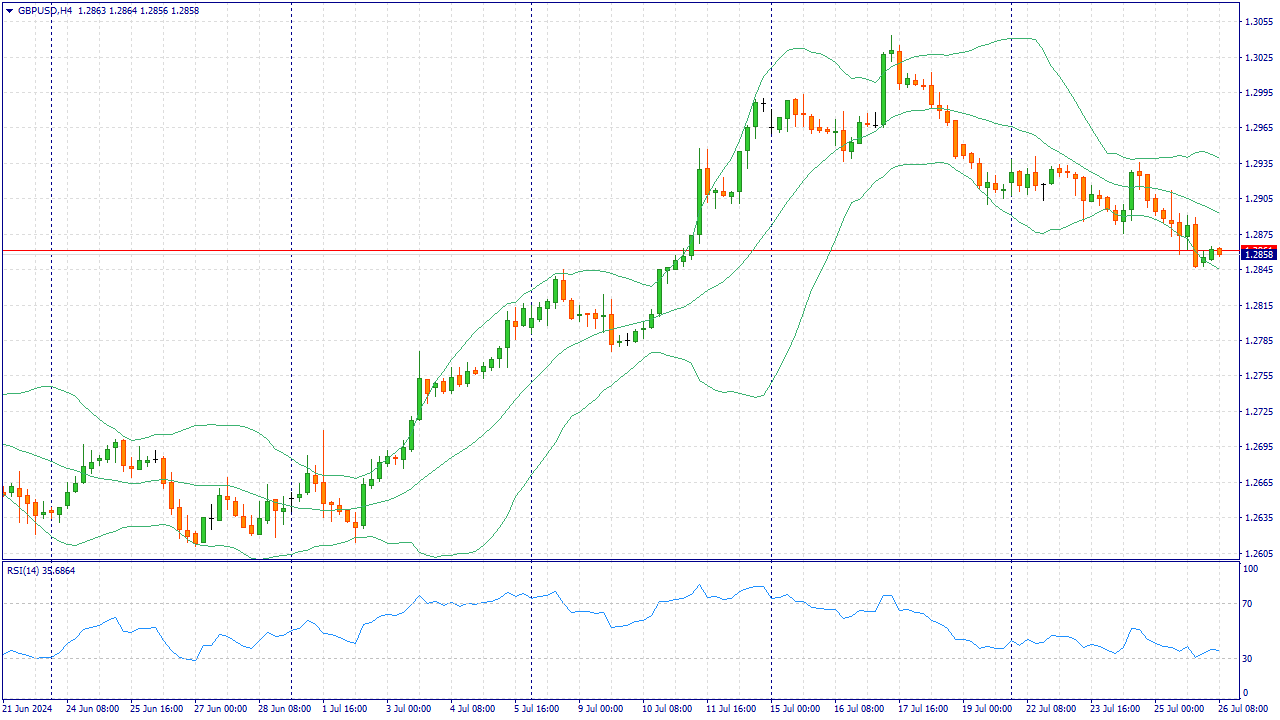

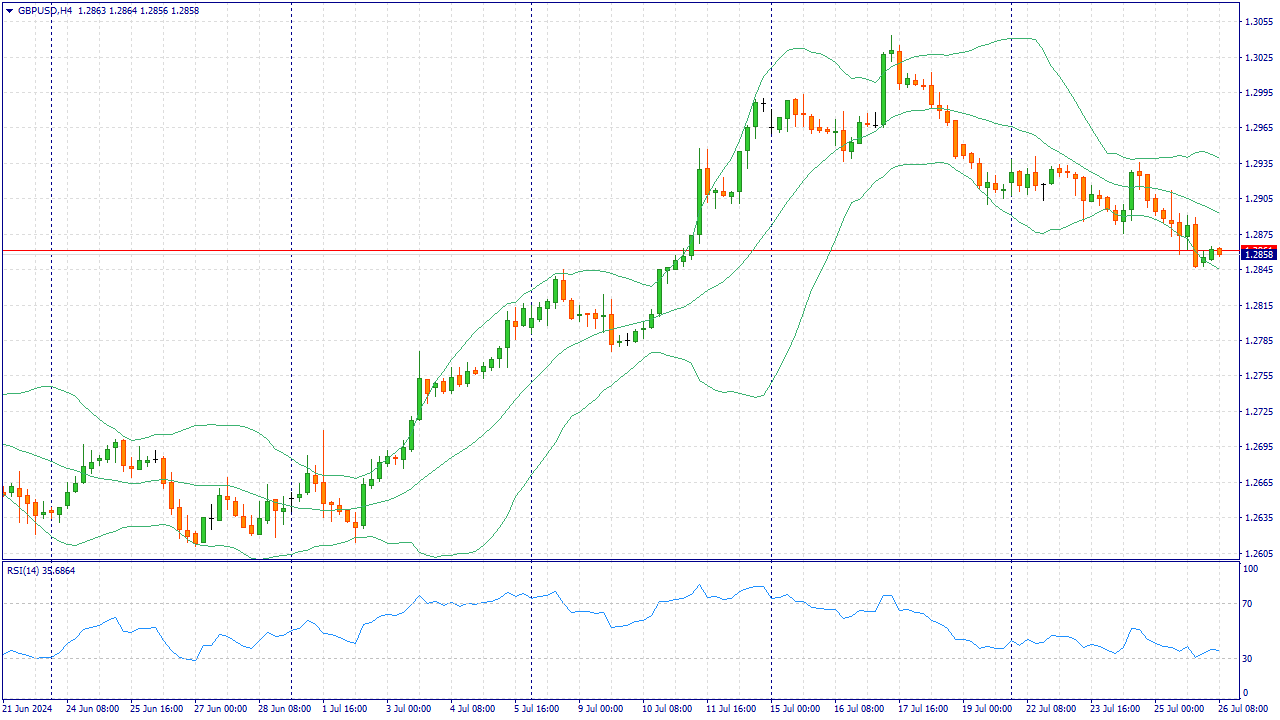

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. USD - Основной индекс расходов на личное потребление GBPUSD:

Пара Фунт-доллар закрепилась вблизи отметки 1,2860 на фоне ослабления доллара США, прервав трехдневную полосу потерь во время азиатских торгов в пятницу. Однако потенциал роста основной пары кажется ограниченным, так как участники рынка ожидают, что Банк Англии (BoE) снизит процентные ставки в августе. Экономика США во втором квартале росла быстрее, чем ожидалось, согласно предварительной оценке Министерства торговли США, опубликованной в четверг. Валовой внутренний продукт (ВВП) США во втором квартале вырос на 2,8 % в годовом исчислении, что свидетельствует об ускорении роста по сравнению с 1,4 % в первом квартале. Этот показатель оказался выше прогноза в 2%. Тем не менее, ожидания сентябрьского снижения процентной ставки Федеральной резервной системой (ФРС) остаются неизменными. Трейдеры будут внимательно следить за выходом данных по индексу цен на товары личного потребления (PCE) в США за июнь, которые должны быть опубликованы в пятницу. Кроме того, еженедельные первичные заявки на пособие по безработице в США за неделю, завершившуюся 20 июля, выросли на 235 000 по сравнению с предыдущей неделей в 243 000. Этот показатель оказался ниже консенсус-прогноза в 238 000. Между тем, объем заказов на товары длительного пользования в США в июне снизился на 6,6% по сравнению с майским ростом на 0,1%, что оказалось слабее ожиданий в 0,3%. Что касается британского фунта, то Банк Англии (BoE), как ожидается, снизит банковскую ставку до 5% на августовском заседании на следующей неделе, так как инфляция, по мнению большинства экономистов, опрошенных Reuters, будет находиться вблизи целевого показателя центрального банка. Кроме того, аналитики UBS отметили, что ожидается, что Банк Англии проведет первое снижение ставки на 25 базисных пунктов (б.п.) в начале августа и еще на 25 б.п. в ноябре, доведя процентную ставку до 4,75% к концу 2024 года. «Ключевой причиной, по которой мы ожидаем, что MPC снизит ставки, являются последние данные», - заявили аналитики UBS. Торговая рекомендация: Следим за уровнем 1.2860, на отскоке набираем позиции на Sell. При закреплении выше набираем позиции на Buy. Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

Завтра будет поставлена точка в двухмесячных спорах о ключевой ставке. Большинство аналитиков склонны верить в её рост, крупный бизнес просит обратить внимание на снижение ключевой ставки в Китае. Но окончательное решение будет озвучено завтра во второй половине дня, после чего инвесторы дружно выдохнут, успокоятся, примут неизбежное и устремят взоры в светлое инвестиционное будущее. Лично я бы проголосовал за 18 или даже 18+, потому что оставлять ставку на прежнем уровне уже не эффективно. Индекс Московской биржи в преддверии заседания ЦБ скорректировался на 📉-0,34% до 3 041,37 пункта. ММК вчера отчитались по РСБУ, но решение совета директоров пришло только сегодня. Они рекомендуют по итогам 1 полугодия направить на дивиденды 2,5 рубля на одну акцию. Дивидендная доходность выплаты - 4,6%. Рекомендация немного обогнала консенсус-прогноз, но это не удержало бумаги от просадки на 📉-0,9%. Газпром нефть отчиталась за 1 полугодие ростом выручки на 30% до 2 трлн. рублей, а также ростом чистой прибыли на 8% до 328,5 млрд. рублей год к году. На отличной отчетности бумаги прибавили еще 📈+0,7%. Компания обычно выплачивает дивиденды 2 раза в год и рост чистой прибыли должен отразиться на доходах инвесторов. Наблюдательный совет Банка СПБ ожидаемо принял решение об обратном выкупе акций. Программа рассчитана на выкуп до 20 млн. акций банка сроком до конца января 2025 года. Обычно банк гасит выкупленные акции, таким образом увеличивая долю инвесторов в будущем распределении прибыли. Акции начали отыгрывать новость еще вчера, а сегодня вообще стали лидером роста, прибавив 📈+3,9%. ВТБ Банк 📉-0,2% запускает онлайн-сервис продажи автомобилей "ВТБ Авто", в котором машину можно взять в аренду на три месяца или по подписке на три года, а затем при желании выкупить. То есть продукт получился нечто средним между каршерингом и лизингом. Интер РАО 📈+0,1% опубликовало финансовую отчётность по РСБУ за 1 полугодие. Выручка увеличилась на 23.2% и составила 20,3 млрд. рублей. Чистая прибыль выросла до 20 млрд. рублей по сравнению с 3,6 млрд. рублей в 1 полугодии 2023г. Юнипро опубликовала операционные итоги 1 полугодия. Выработка электроэнергии станциями компании в 1 полугодии сохранилась практически на уровне аналогичного периода предыдущего года и составила 27,56 млрд. кВт.ч. при небольшой коррекции во 2 квартале. Несмотря на скоромный итоги акции компании подросли на 📈+0,5%. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

|

|