|

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/6359 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239734 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest?tab=longs 00:00 - Логика рынка 05:40 - S&P500, Nasdaq, Hang seng 07:49 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:03 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:27 - Юань рубль, рубль доллар, прогноз рубля. 14:58 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 16:37- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 18:10- TMF, Apple, Tesla, Китайские акции 20:20 - Итоги по рынку акций 22:40 - BANEP

|

|

На фондовом рынке сегодня затишье, которое выражается в боковом тренде с незначительными колебаниями. Умеренного позитива рынку добавляет AmCham - американская торговая палата в России, руководство которой ходатайствует об отмене запрета на прямые инвестиции в экономику России со стороны американских предпринимателей и снятии ряда санкций, в том числе с российских банков. На данный момент это всего лишь риторика, но она происходит хотя бы в правильном для нашего рынка направлении. Я не жду скорого снятия ограничений, но всегда рад хорошим новостям, как и остальные российские частные инвесторы. Но при этом рынок продолжает боковое движение с коррекцией на 📉-0,5% до 2 805,55 пункта индекса Московской биржи. Совет директоров Смарттехгрупп установил параметры дополнительной эмиссии, которая будет реализована по закрытой подписке в пользу ПСБ по цене 1,89 рубля за одну акцию. Эта цена ниже рыночной, поэтому сегодня акции Кармани "доходят до нужной кондиции", прибавляя 📈+6,7%. Дополнительно будут выпущены 745 млн. акций. Акционеры Полюса 📉-0,6% проголосовали за выплату дивидендов в размере 73 рубля на одну акцию. Если вы хотите поучаствовать в распределении прибыли компании, то необходимо купить её акции до 25 апреля. А вот строительная компания ПИК 📉-1,4% откажется от выплаты дивидендов по итогам 2024 года. Официального решения еще нет, оно появится только в мае. У кого всё хорошо, так это у завода Кристалл. Компания за год нарастила выручку на 7,6% до 4 млрд. рублей и чистую прибыль - на 4,5% до 78,4 млн. рублей. Руководство компании скромно оценило результаты деятельности и поставило прогноз на 2025 год увеличить прибыль на 35% до 107 млн. рублей. Инвесторы оценили отчет хорошо и акции прибавили 📈+2,8%. ВТБ Банк 📈+1,0% планирует завершить интеграцию крымского РНКБ в июне 2025 года. ВТБ намерен сохранить все 132 офиса продаж в Крыму и более 80% офисов в Краснодарском крае. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

ООО «Сибирское стекло» при финансовой поддержке Альфа-Банка приступило к тестовому производству бутылки весом 220 граммов — самой легкой в России, обновив свой же рекорд. В составе сырья в настоящее время используют 55-60% вторичного стекла. При этом, экспериментальные образцы тары были сделаны из 80% стеклобоя. Как сообщил генеральный директор «Сибстекла» Антон Мор, благодаря конструктивным решениям, разработанным специалистами завода, стандартную коричневую бутылку объемом 0,5 литра облегчили на 12% — с 250 до 220 граммов. — Применили запатентованный нами способ формования черновой заготовки для производства узкогорлого стеклянного изделия, — поясняет Антон Мор. — Тара выдерживает ударные нагрузки — добились прочности за счет перераспределения толщины стекла. Первую партию — 600 тыс. стеклоизделий — отправили для тестирования заказчикам. Бутылка предназначена для региональных производителей напитков. Таким образом, «Сибстекло» продолжает расширять вариативную линейку сверхлегких бутылок. Напомним, в сотрудничестве с крупнейшей пивоваренной компанией AB InBev Efes в 2023 году запущено промышленное производство пивоваренной продукции в бесцветной таре объемом 0,45 литра, вес которой уменьшили с 265 до 235 граммов. Облегчение стеклянной упаковки позволяет увеличивать производительность технологических линий. Скорость стеклоформующих машин при изготовлении 220-граммового стеклоизделия на 9% выше, чем бутылки весом 250 граммов. Кроме того, расходуя тот же объем ресурсов, из одной тонны стекломассы отформуют 4 545 единиц продукции — на 13% больше. В финансировании проектов, способствующих развитию инноваций и реализации ESG-стратегии «Сибстекла» участвует Альфа-Банк. — Альфа-Банк поддержал «Сибстекло» в реализации этого важного проекта, — прокомментировал Евгений Монин, старший вице-президент, руководитель департамента продаж и развития среднего бизнеса Альфа-Банка. — Финансирование инновационных разработок в области экологически чистых технологий — приоритетное направление нашей ESG-стратегии. Создание самой легкой и экологичной стеклянной бутылки в России — это яркий пример успешного внедрения бережливых технологий и соответствия современным требованиям устойчивого развития. Мы уверены, что проекты «Сибстекла» внесут значительный вклад в снижение углеродного следа в России. По словам Антона Мора, предприятие стремится удовлетворить потребности рынка в экологичной упаковке: спрос на стеклотару демонстрирует положительную динамику — в 2025 году темпы сохранятся на уровне 15%. — Мы оптимизируем производственные процессы, цифровизируем их, а также наращиваем долю стеклобоя в составе сырья, создавая дополнительную ценность для клиентов в рамках устойчивой повестки, — резюмировал гендиректор «Сибстекла». ООО «Сибирское стекло» («Сибстекло», Новосибирск, актив РАТМ Холдинга) — один из лидирующих производителей стеклотары в РФ, крупнейший утилизатор стекольных отходов в Сибирском и Дальневосточном федеральных округах, имеет официальный статус «Партнер национальных проектов России».

|

|

Эмитент 14 апреля не исполнил обязательства перед владельцами биржевых облигаций серии БО-02 по частично досрочному погашению. Компания намерена направить средства инвесторам до 28 апреля. Амортизационная выплата по выпуску № 4B02-02-00626-R (от 09.08.2022 г.) в размере 20 млн руб. или 10% от номинальной стоимости по графику пришлась на дату окончания 28 купонного периода. Эмитент перечислил 1 356 000 руб. на выплату купонного дохода в полном объёме, а частичное досрочное погашение произвести не смог. Сообщение об этом компания разместила на своей странице на сайте Интерфакс. Руководство общества ответило на наш запрос и в качестве причины неисполнения обязательств назвало «отсутствие достаточной суммы денежных средств на счете компании для оплаты амортизации». У эмитента есть 10 рабочих дней для устранения нарушения, и до 28 апреля включительно «Феррони» намерено перечислить необходимую сумму инвесторам. Обращаем внимание, что дата фиксации списка владельцев облигаций сместится на дату, следующую за днём поступления средств на счёт в НКО АО «НРД». При этом, в торговой системе номинальная стоимость бумаг уже отражается с учетом непроизведенной выплаты. И в случае, если эмитент исполнит свои обязательства по частичному досрочному погашению номинальной стоимости бумаг, эти выплаты получат инвесторы, владеющие бумагами на новую дату формирования реестра. Ранее 4 апреля свой купонный доход за 32 к.п. получили владельцы облигаций серии Феррони-БО-01. Сумма к выплате составила 3 288 000 руб. А 10 апреля компания в плановом режиме произвела частичное досрочное погашение в размере 5% от номинальной стоимости облигаций серии Феррони-БО-П01. Инвесторам были перечислены средства в размере 12 500 000 руб., а также 2 137 500 руб. купонного дохода за 42 к.п. Напомним, у ООО «Феррони» в обращении три выпуска облигаций общим объёмом 463 млн 387 тыс. руб. с полным погашением в августе, октябре и декабре 2025 года.

|

|

Есть на российском рынке компания, про которую часто говорят шепотом. Закрытая, малоинформативная, зато с мировым именем - ВСМПО-АВИСМА. Именно её продукция стоит «внутри» многих самолетов и ракет, и даже несмотря на санкции, она до сих пор удерживает позиции титана мировой промышленности.

Ависма - крупнейший производитель титановых сплавов в мире. Это тот самый титан, без которого не летают Боинг и Эйрбас, не работают двигатели, и не запускаются космические спутники. В продуктовой линейке - более 1500 наименований, и всё это поставляется в более чем 50 стран, даже в условиях санкционного давления. Тикер на Московской бирже - VSMO. Входит во 2-й котировальный список. 💰Дивиденды На бумаге - не менее 10% от чистой прибыли по РСБУ. На деле - стремление раздать максимум, что заработано. Правда, с 2020 года стабильность выплат ушла в отпуск. В 2023 году - 564 рубля на акцию, что дало 1,6% доходности. Скромно, особенно для инвесторов с дивидендной стратегией инвестирования. ⚡Риски Санкции. Хоть прямых ограничений от США и ЕС нет, поставки за границу осложнены. Боинг и Эйрбас - больше не клиенты. Цены на титан растут медленнее, чем на другие цветные металлы. Высокая ключевая ставка и дорогие кредиты сдавливают бизнес изнутри. 📍Итог 2024 год выдался непростым. Выручка - минус 2,6% до 101 млрд. рублей. Чистая прибыль просела в 2,3 раза до 10 млрд. рублей. P/E взлетел до 41,4х, что делает компанию одной из самых дорогих на рынке. Но не всё так мрачно. Ависма активно сокращает долги: за год минус 42% до 84,7 млрд. рублей. Это закладывает фундамент под восстановление в будущем. Также обсуждается инициатива об отмене НДПИ на титан на 15 лет - с таким предложением выступил глава комитета Совета Федерации по экономической политике, но даже при положительном ответе от Правительства такие вопросы быстро не решаются. Если инициативу реализуют, это станет мощным драйвером для отрасли. А ещё есть внутренний спрос и экспорт в новые страны: Китай, Канада и др. Мир меняется и Ависма учится лавировать. ⭐Из-за закрытости бизнеса в силу отнесения компании к оборонному сектору, оценить реальную стоимость и перспективы сложно. В моем портфеле компания не представлена и из-за космической цены бумаги вряд ли появится в нем. Не инвестиционная рекомендация. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

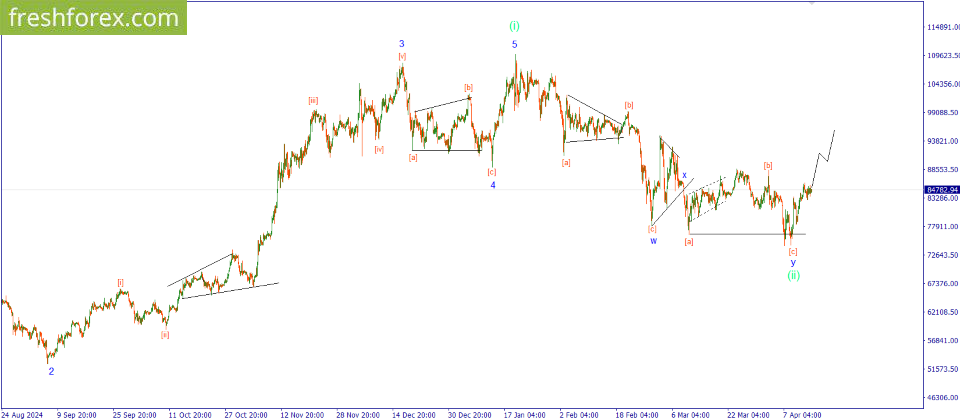

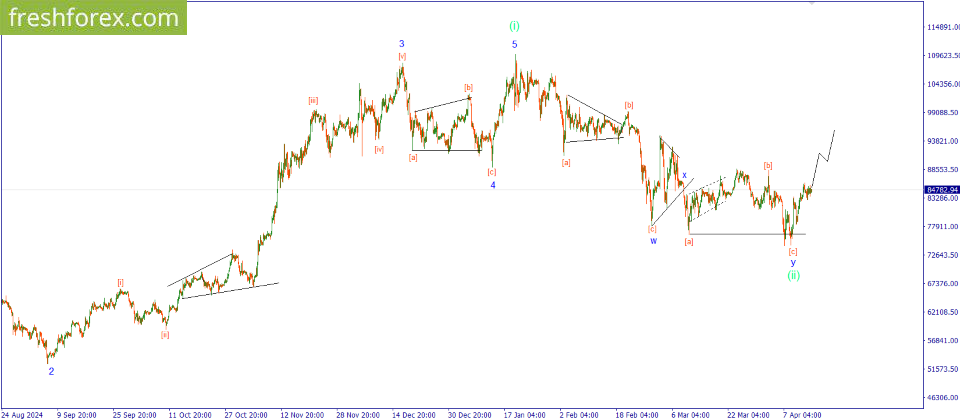

BTCUSD: BUY 85000, SL 83000, TP 95000

Цена не стала сразу же с первого дня очередной торговой недели лететь сломя голову вверх, хотя ситуация к этому располагает. Прошедшее время было потрачено на то, чтобы закрепиться на тех уровнях, которые удалось занять и проверить как агрессивно на этот раз готовы действовать продавцы. А им, судя по всему сил хватило только для того, чтобы остановить дальнейший рост, никакого давления сверхмеры оказать не получилось, что указывает на снижение интереса к продажам. Таким образом, в ближайшее время цена с большой долей вероятности продолжит расти. Это приведет к формированию импульсной восходящей структуры. Минимальная цель в виде значения 95000 по-прежнему остается актуальной. При этом вполне может оказаться, что покупатели дотянут и до ранее установленного абсолютного ценового максимума. Инвестиционная идея: BUY 85000, SL 83000, TP 95000. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/6356 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239733 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest?tab=longs 00:00 - Логика рынка 17:22 - S&P500, Nasdaq, Hang seng 19:35 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 22:33 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 26:50 - Юань рубль, рубль доллар, прогноз рубля. 29:10 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 31:58- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 33:43- TMF, Apple, Tesla, Китайские акции 34:40 - Итоги по рынку акций 40:53 - MBNK

|

|

У кого не грузит ютуб, есть видео в телеграм с тайм-кодами: https://t.me/bogdanoffinvest/6345 🎞 Ютуб-версия: 📱 ВК-версия: https://vk.com/video-221504876_456239732 🧘 Дзен-версия: https://dzen.ru/bogdanoffinvest?tab=longs 00:00 - Логика рынка 07:25 - S&P500, Nasdaq, Hang seng 09:25 - IRUS (Индекс Мосбиржи), RTSI (Индекс РТС) 11:33 - Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив. 14:40 - Юань рубль, рубль доллар, прогноз рубля. 15:20 - Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти 16:55- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото 17:55- TMF, Apple, Tesla, Китайские акции 19:12 - Итоги по рынку акций 21:45 - PLZL

|

|

Что-то мы давно не слышали о новых санкциях со стороны ЕС, а он там не спят, готовят очередной семнадцатый "пакет с пакетами". По словам европейский чиновников он должен затронуть теневой флот. Судя по всем этим потугам ограничить нефтегазовый флот складывается впечатление, что у нас этот флот просто безграничный. Санкции хотят согласовать к маю, я думаю, что не сложно будет догадаться к какой дате хотят их приурочить. Российские инвесторы уже привыкли к внешнему давлению, поэтому на санкции реагируют крайне сдержанно, но сильный рубль оказывает негативное влияние на нашу экспортоориентированную экономику - индекс Московской биржи теряет 📉-0,36% и снижается до 2 819,69 пункта. Пик 📈+0,9% опубликовал отчетность за 2024 год. Из плюсов стоит отметить рост выручки на 15% до 675,1 млрд. рублей. Думаю, что все понимают, что выручка активно росла в 1 полугодии 2024 года как за счет роста продаж, так и за счет роста цены квадратного метра. Чистая прибыль ожидаемо упала - в 1,8 раза до 28,7 млрд. рублей. Совет директоров Хэндерсон рекомендовал дивиденды уже за 1 квартал 2025 год (какие же они оперативные) в размере 20 рублей на одну акцию. Дивидендная доходность выплаты составит 3,3%. Дата закрытия реестра - 2 июня. Бумаги компании прибавляют 📈+0,4%. СПБ Биржа 📉-0,4% не хочет отставать от главной торговой площадки и продолжает расширять список доступных для торговли ценных бумаг. Уже в эту пятницу будут добавлены еще 31 акции. Активно растут акции НКХП 📈+9,7%. Уже завтра в Турции начнутся переговоры по безопасности судоходства в Черном море. В лидерах роста акции Ростелекома 📉-5,2%. Инвесторы без энтузиазма встретили новую дивидендную политику компании, о которой я писал тут. Из дивидендной политики убрали минимальный размер дивидендов, а снижение годовой чистой прибыли может отразиться уже на выплатах за 2024 год (несмотря на то, что дивидендная политика затрагивает будущие выплаты 2025-2027 годов). Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

|

|