|

|

|

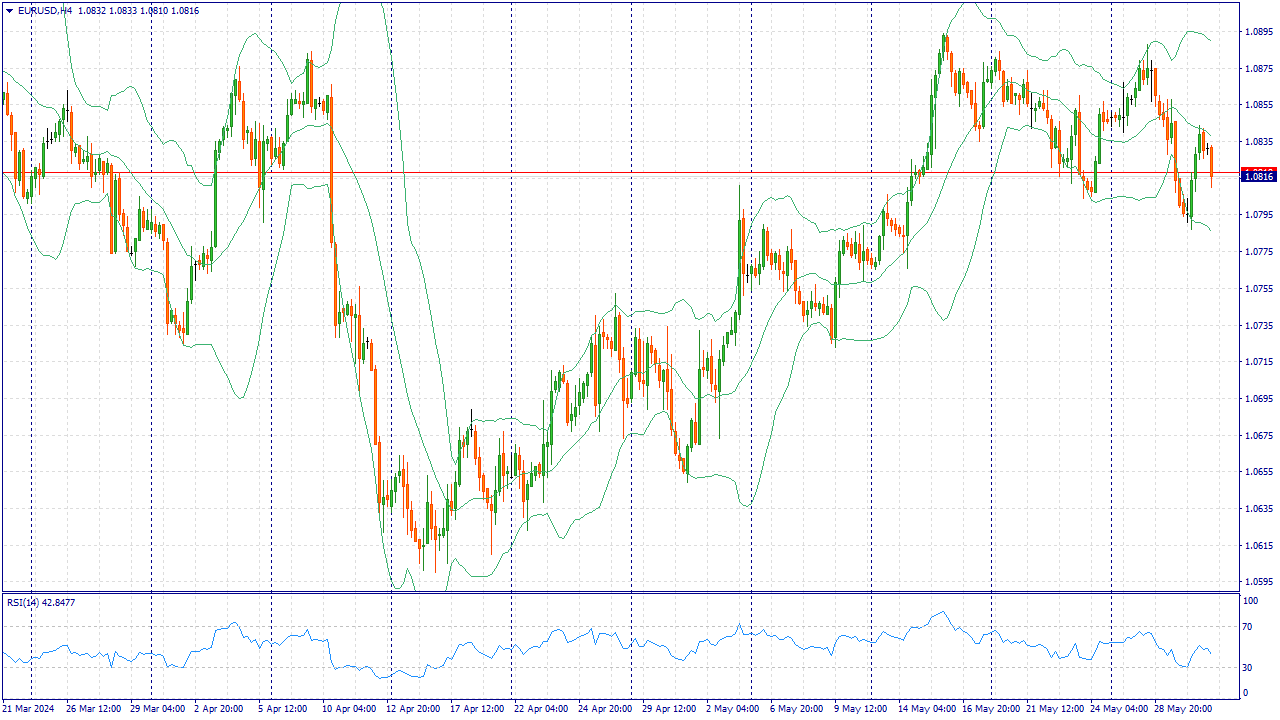

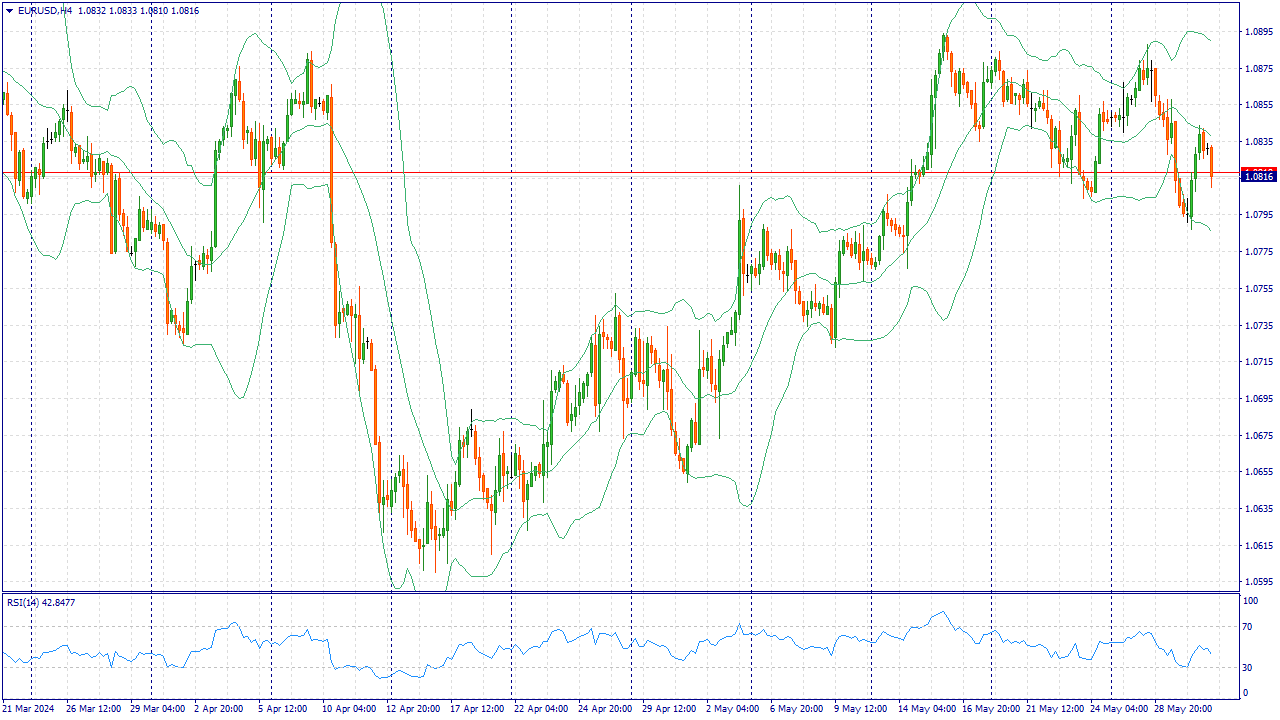

События, на которые следует обратить внимание сегодня: 12:00 GMT+3. EUR - Базовый индекс потребительских цен м/м 15:30 GMT+3. USD - Изменение уровня доходов / расходов населения EURUSD:

В четверг пара EUR и USD опустилась до 1.0790, после чего восстановление на широком рынке заставило доллар снизиться. Рост валового внутреннего продукта (ВВП) США снизился в соответствии с ожиданиями рынка, и инвесторы, надеющиеся на снижение ставки, делают осторожный шаг вперед в преддверии ключевых данных, которые будут опубликованы в пятницу. В пятницу будут опубликованы свежие данные по общеевропейскому гармонизированному индексу потребительских цен (HICP). Ожидается, что майский показатель базовой инфляции HICP увеличится до 2.8% с 2.7%, а базовая инфляция HICP также вырастет на 2.5% по сравнению с предыдущим показателем 2.4%. Ключевые данные по США выйдут позднее в пятницу: основной индекс цен на товары личного потребления (PCE) будет опубликован в ходе американской рыночной сессии. Согласно средним рыночным прогнозам, инфляция базового индекса цен PCE за год, закончившийся в апреле, сохранится на уровне 2.8%, а инфляция базового индекса цен PCE за месяц составит 0.3%. Рост ВВП США в первом квартале снизился до 1.3% с предыдущего показателя 1.6%, что совпало с прогнозами рынка и породило надежды на снижение ставки Федеральной резервной системы (ФРС). По данным инструмента FedWatch от CME, трейдеры оценивают более высокие шансы на снижение ставки Федеральным комитетом по открытым рынкам (FOMC) в сентябре. При текущем снижении ставок вероятность того, что FOMC оставит ставки на прежнем уровне в сентябре, составляет всего 49%, а вероятность того, что ставки будут снижены как минимум на четверть пункта, превышает 50%. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.0840. Рассматриваем ордера на продажу при уровне цен 1.0795. Пополняйте свой счет криптовалютой и вы получите до 10% в баланс на первое пополнение. Дополнительные средства будут использоваться для торговли, увеличивая объемы торгов и помогая выдержать просадку. Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Астра. 🥜Хорошо идём. Бумага начала волатилить. Тут уже не только продают, но и так же активно покупают, а цена уже интересная. 🥜Вот многие ругаются на снижение, но это же подарки. Ну была бы например эта бумага сейчас 700р. и чего? Да и всё остальное, не купить нормально, только и оставалась что спекулировать и постоянно держать в голове, что сейчас не заберёшь свои +2-3% и ниже поедет. А тут на распродаже есть где развернуться. 🥜Один из первых моих претендентов на очередной добор! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 ALRS - закрытие реестра по дивидендам 2,02 руб (дивгэп) 👔 HNFG - последний день с дивидендом 30,00 руб 🇷🇺 IRAO - последний день с дивидендом 0,325999263608046 руб 🥇 SELG - День инвестора Селигдар 🚘 LEAS - ГОСА Европлан; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД 25,00 руб) 🏦 MOEX - повторное ГОСА Московской биржи; распределение прибыли, объявление дивидендов; 2023 г. (рекомендация СД 17,35 руб) 🇷🇺 MRKU - ГОСА Россети Урал; распределение прибыли/убытков 2023 г., выплата дивидендов 2023 г. и I кв. 2024 г. (рекомендация СД 0,05441 руб по итогам 2023 г. и 0,03836 руб по результатам I кв. 2024 г.) ▫️ UNKL - ГОСА Комбинат Южуралникель; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД - дивиденды не выплачивать). 🥜Друзья, из событий сегодня ничего интересного, всё для галочки. Ну разве что день инвестора у Селигдара. 🥜Бумаги начинают подходить к дивгэпам, так что будьте повнимательнее если не хотите идти на отсечку! Сегодня последний день в ИнтерРао, я его продал ранее и хоть бумага медленная, но после моей продажи она медленно и двигалась вниз, так что тут не прогадал. А так же у Хэндерсон, тут на див иду и в планах продолжить собирать позицию! 🥜Вчера правительство одобрило предложение минфина по налогообложению. Перечислять не буду, но поборы продолжаются, а рынок отреагировал очередным ускорением, особенно вечером! 🥜Да Друзья, полоса с негативными новостями затянулась, уже кажется что этому нет конца! Но когда так кажется, значит конец уже совсем близко! На самом деле карты вскрыты, попадали на ожиданиях, попадали на фактах, далее принятие, стабилизация (привыкание) и к привычному, а привычное это рост! Осталась последняя не открытая карта, это ключевая ставка, но и до этого момента осталось немного! 🥜Не знаю что видите вы, а я вижу, что 24 год решил дать подзаработать. Давно у нас не было добротных коррекций и многие отличные, перспективные и крепкие компании хорошо корректируются. А что подразумевает коррекция? Верно, обновление предкоррекционного максимума. Так что не знаю как вы, а у меня всё теже планы, точечно, дозированно добирать интересные бумаги и сейчас преимущественно акции роста, ну и разбавляя их рискованным, но более доходным малоликвидом и менее рискованными, но медлительными, стабильными и предсказуемыми бумагами типа РусГидро. И ключевое тут, точечно и дозированно. Какой бы не был красивый график, как бы не казалось, что дешевле быть не может и ниже не пойдёт знать мы этого не можем и определить точно тоже. И купи всё скопом по дешёвке, как могло показаться например во вторник, сейчас вы бы не думали, что взяли дёшево. А ещё вы остались бы без хода и теперь бы вы были полностью в руках рынка, безпомощный и беззащитный! Не забывайте об этом если вы не дэйтрейдер! А конец коррекции уже очень близко, не переживайте! Как всегда всё будет хорошо, чем дешевле дадут добирать, тем выше будет прибыль в конце года!!! 🍀Всем удачных торгов! ❗️Коррекция затянулась и мне не нравится реакции некоторых участников чата! Глумление и издёвки не несут ничего хорошего! У всех нервная система разная и подливать масла в огонь это дурная идея! Тем более кто-то может сидеть на больших и очень больших деньгах и такое поведение может спровоцировать не хорошие вещи от панических атак до трагедии! Подумайте об этом прежде чем язвить и подклалывать! Если кто-то не понимает, что это не игрушечки, буду принимать меры!!! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Инвестиционная компания «Юнисервис Капитал» подвела итоги по работе с частными инвесторами за 1 квартал 2024 года. О динамике показателей по брокерскому обслуживанию и результатах первой стратегии доверительного управления — в материале. Более чем двукратный рост стоимости активов на брокерских счетах По итогам 1 квартала 2024 года сумма денежных средств на брокерских счетах инвестиционной компании «Юнисервис Капитал» превысила 1,3 млрд рублей. По сравнению с результатами 4 квартала 2023 года, когда стоимость активов на брокерских счетах составляла порядка 579 млн рублей, прирост достиг 128%. Первая стратегия доверительного управления — денежный рынок Осенью 2023 г. инвестиционная компания «Юнисервис Капитал» запустила первую стратегию по доверительному управлению, подразумевающую размещение средств в денежный рынок, в частности — на депозит с центральным контрагентом (ЦК). Пока стратегия доступна в индивидуальном порядке. По итогам 1 квартала 2024 г. средняя доходность инвесторов «Юнисервис Капитал» по стратегии денежного рынка составила 15,9% годовых (без учета налогов), что сопоставимо с уровнем ключевой ставки. Одна из ключевых особенностей депозита с ЦК как инвестиционного инструмента — возможность досрочного вывода средств без потери доходности. Надежность сделки обеспечивается высоким рейтингом кредитоспособности Национального клирингового центра (ruAAA), который выступает в ней в качестве центрального контрагента. Таким образом, у инвесторов есть возможность разместить средства по ставке, сопоставимой с уровнем ключевой ставки ЦБ РФ с минимальными рисками. Инвестировать по стратегии денежного рынка можно суммы от 110 тысяч рублей — такая нижняя граница установлена регулятором для объема размещения на депозите с ЦК. Кроме того, прорабатываются стратегии, связанные с более высоким риском и более высокой доходностью — рынком высокодоходных облигаций, сделками с акциями. Уже в ближайшие 2 месяца они станут доступны нашим клиентам. Ранее мы рассказывали об итогах 2023 года в статусе профессионального участника рынка ценных бумаг. Напомним, что 21 декабря 2022 года Банк России принял решение о выдаче ООО «Инвестиционная компания Юнисервис Капитал» лицензии на осуществление брокерской и депозитарной деятельности. В апреле 2023 года компания получила дилерскую лицензию, а 18 мая — лицензию на осуществление услуг доверительного управления. «Юнисервис Капитал» — первая за долгое время инвестиционная компания за Уралом, которая стала обладателем всех необходимых лицензий профессионального участника рынка ценных бумаг.

|

|

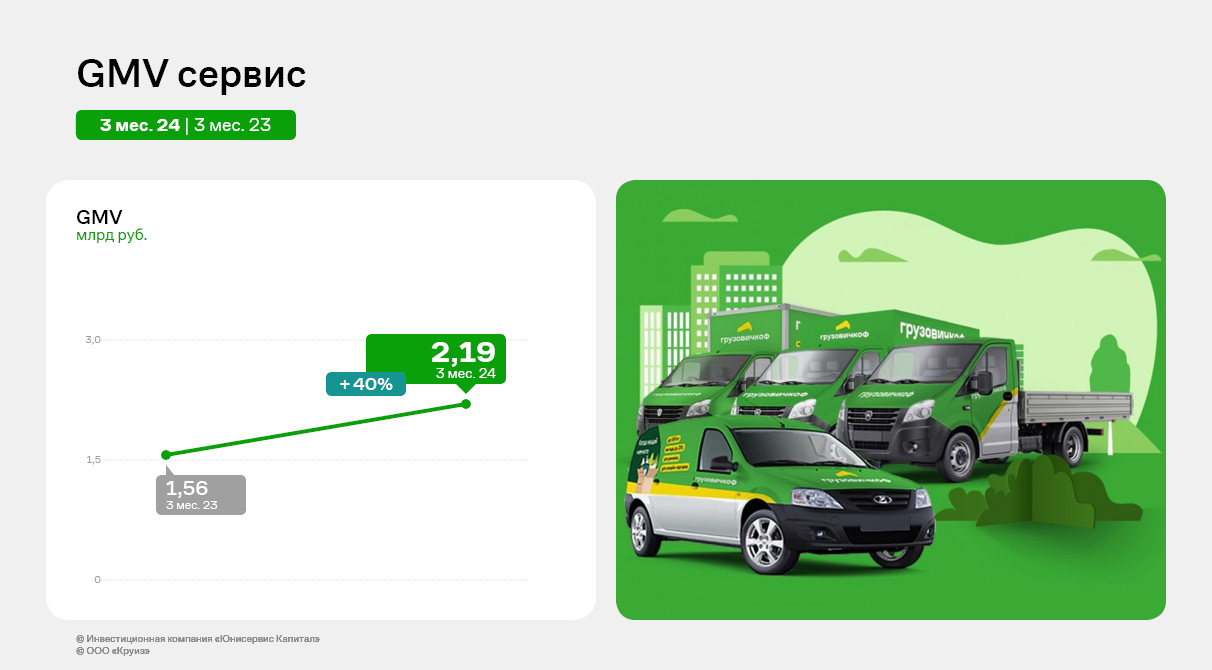

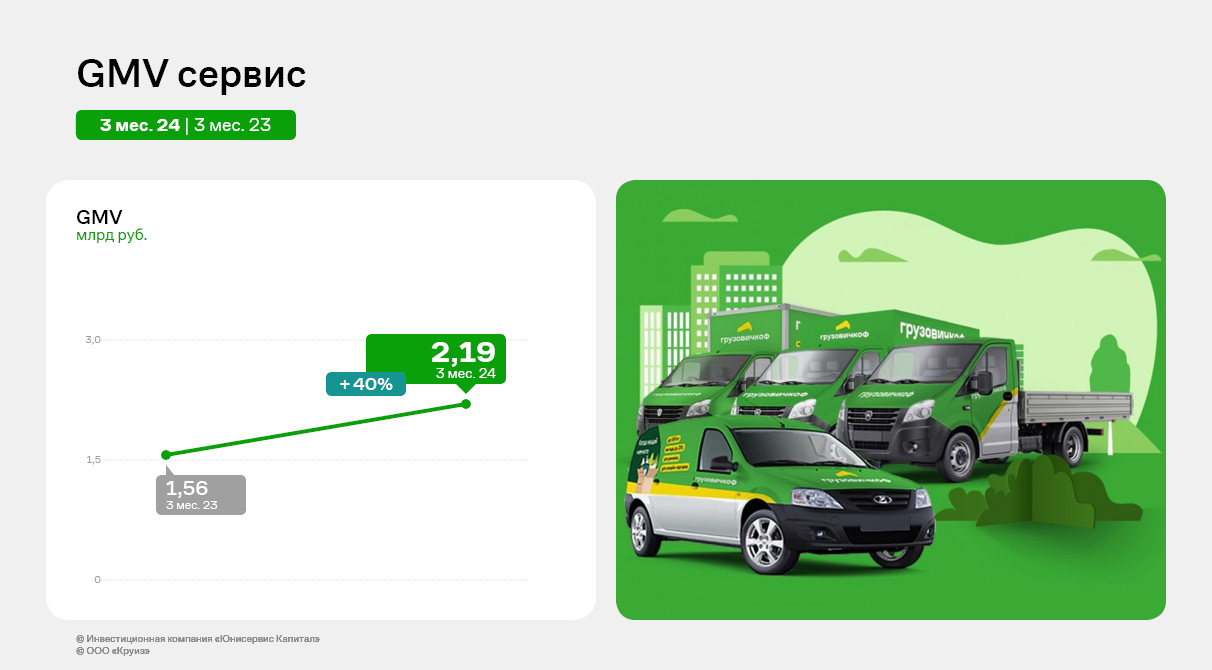

В рамках развития в 2023 году ООО «Круиз» сделал ставку на повышение эффективности операционной деятельности за счет изменения бизнес-процессов и операционной структуры сервиса, что по результатам 2023 года и 1 квартала 2024 года дало отличный результат. В 2024 году эмитент планирует направить усилия на региональную экспансию и развитие сотрудничества с интернет-магазинами. Кроме того, нынешняя политика компании направлена на отказ от низкомаржинальных заказов и повышения качества сервиса для наращивания доли В2В заказов. На сегодняшний день сервис эмитента представлен в 157 городах России, а также в 4 странах СНГ: Казахстан, Таджикистан, Узбекистан, Беларусь.

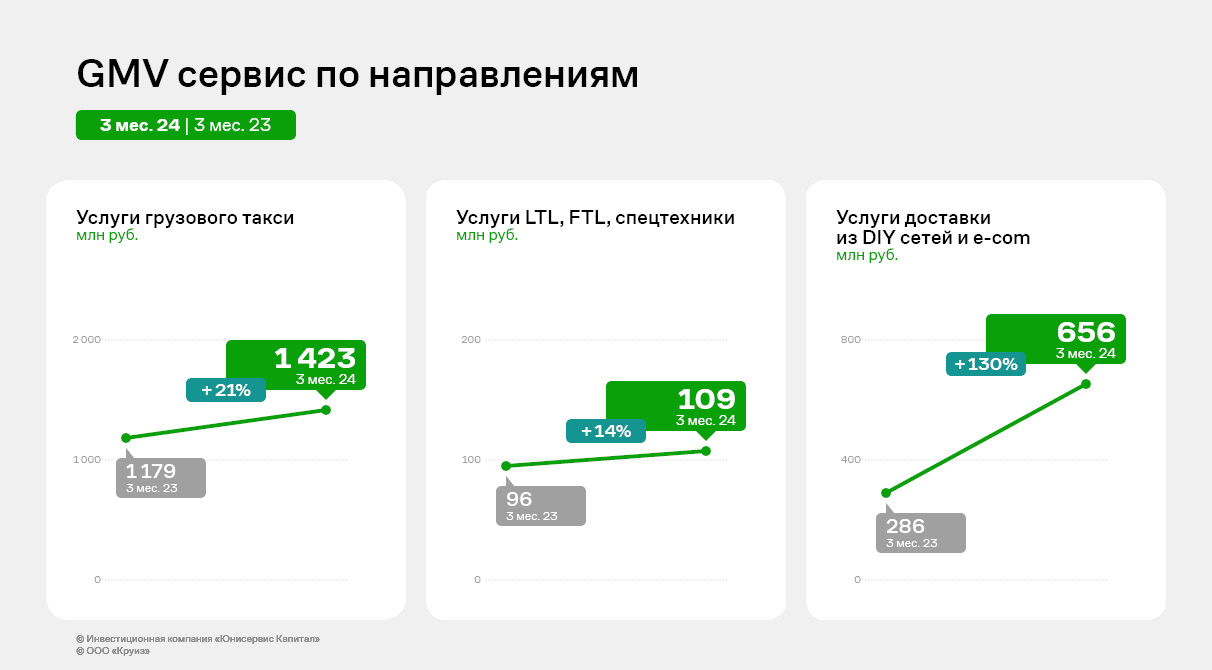

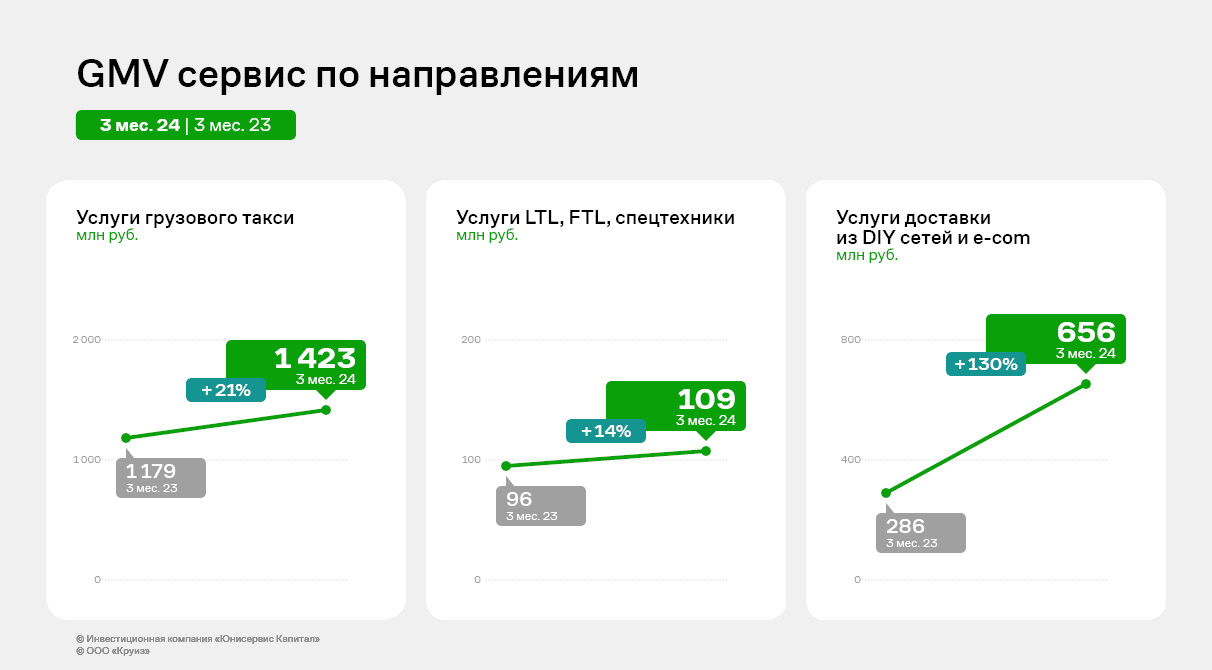

GMV в 1 квартале 2024 года прирос к АППГ на 40%, составив 2,1 млрд руб. При этом, в разбивке по направлениям виден существенный рост услуг доставки для DIY сетей и интернет-магазинов.

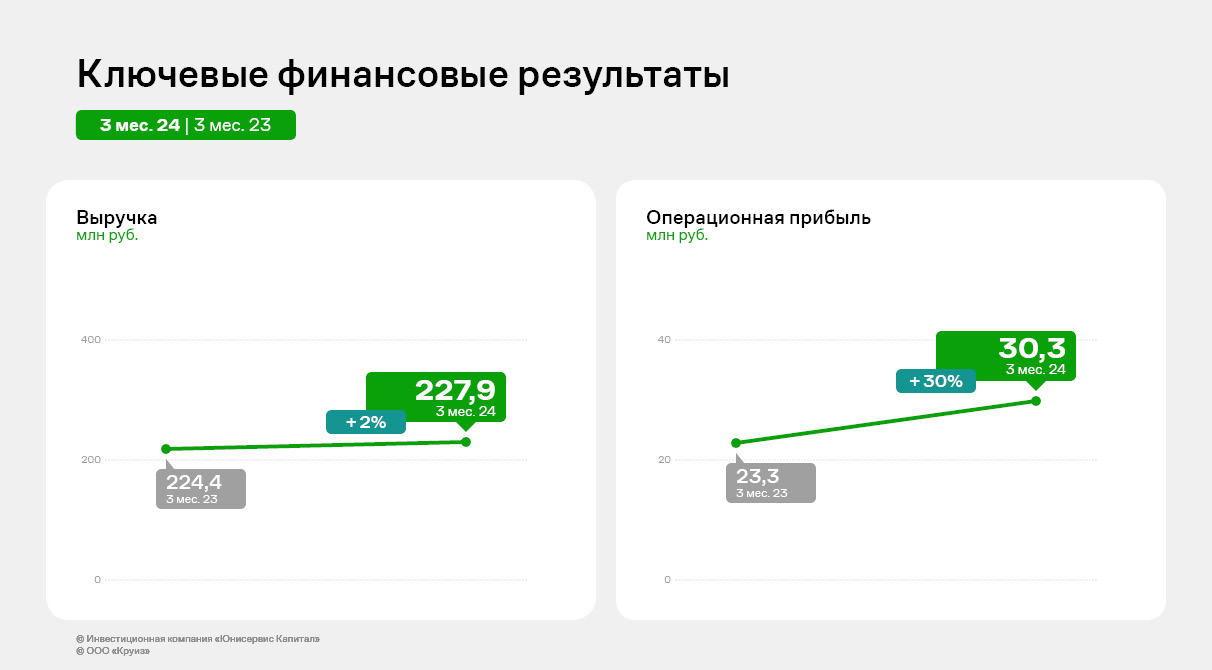

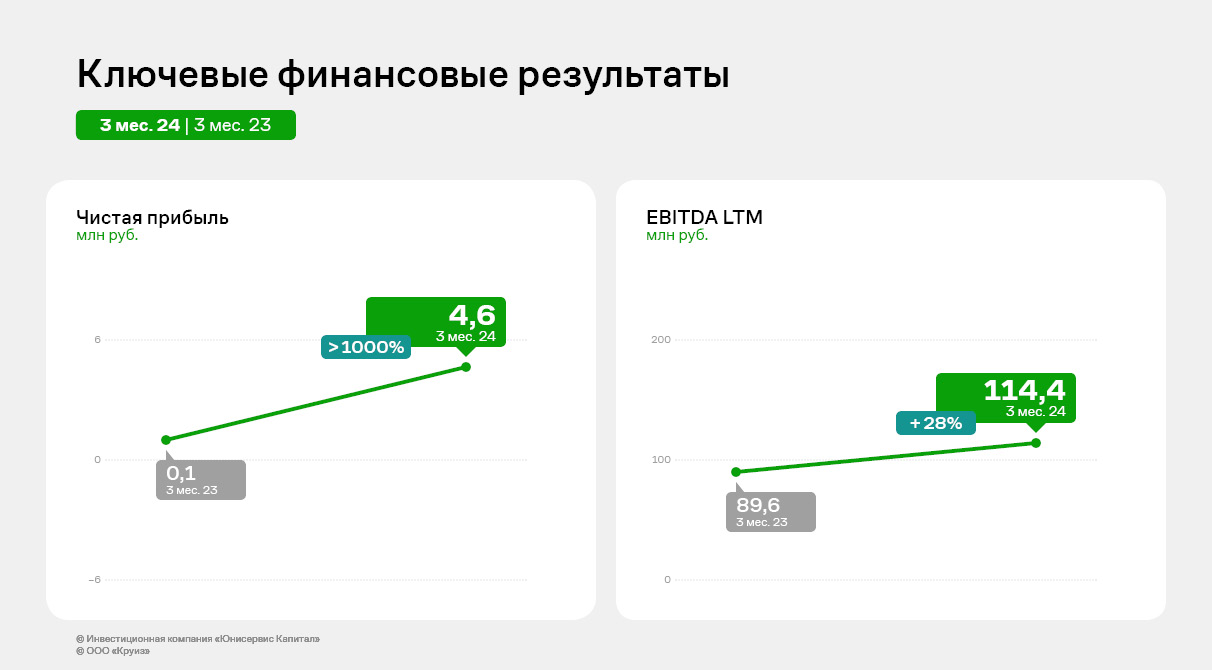

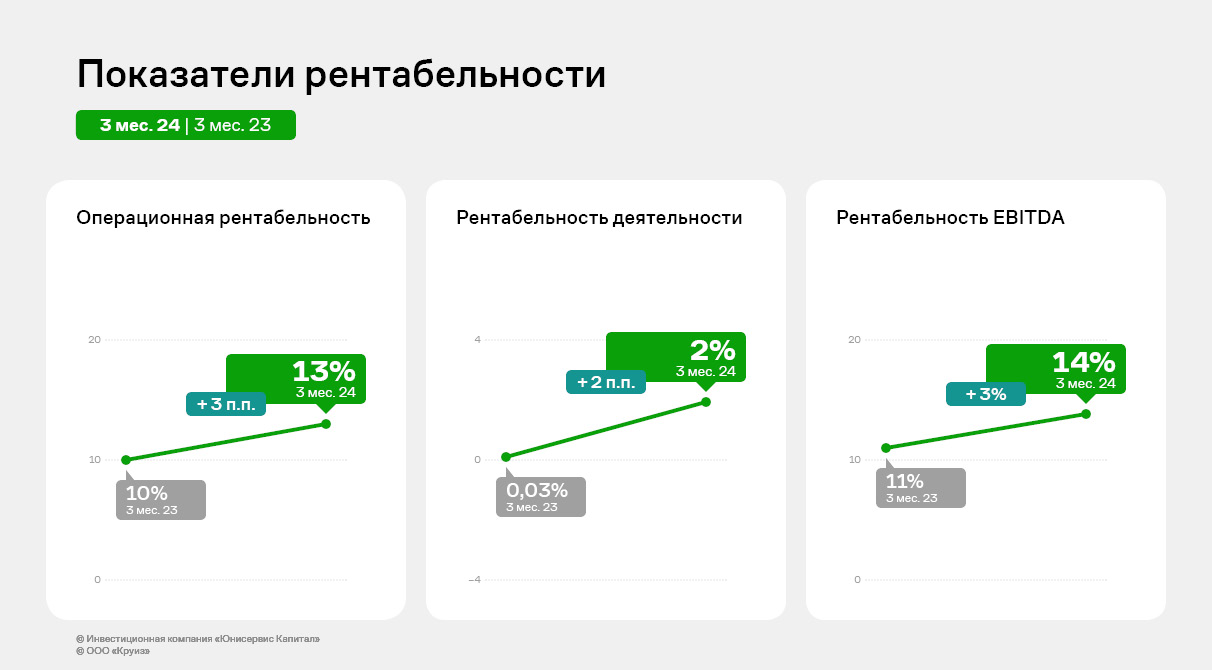

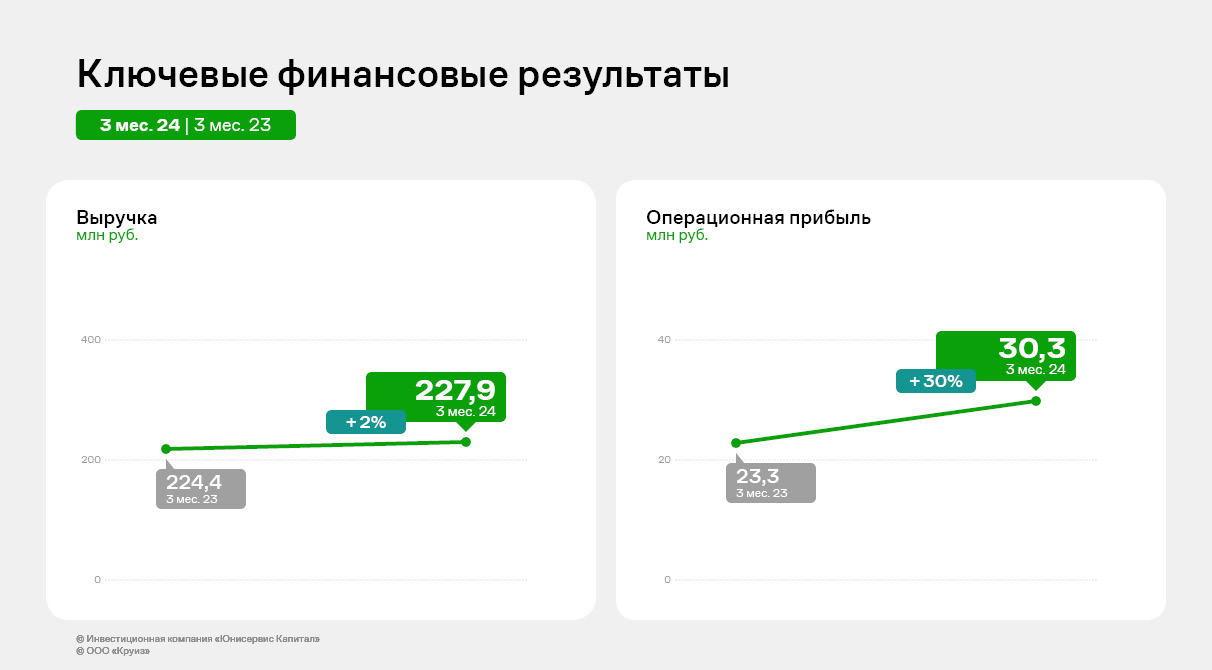

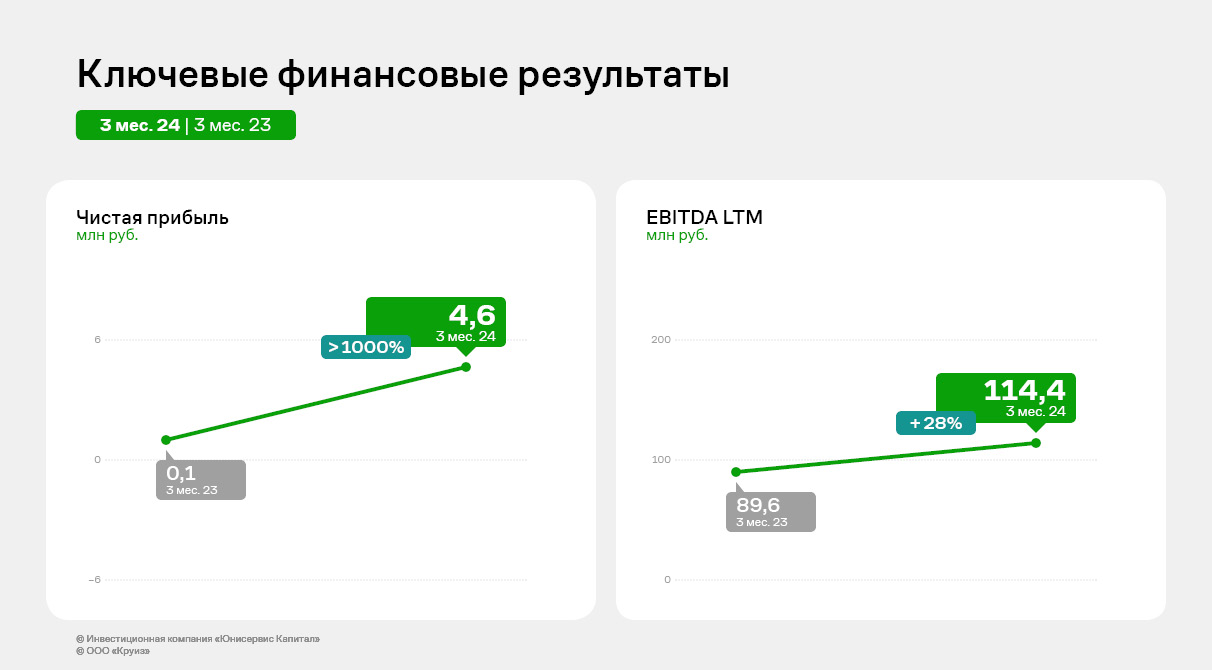

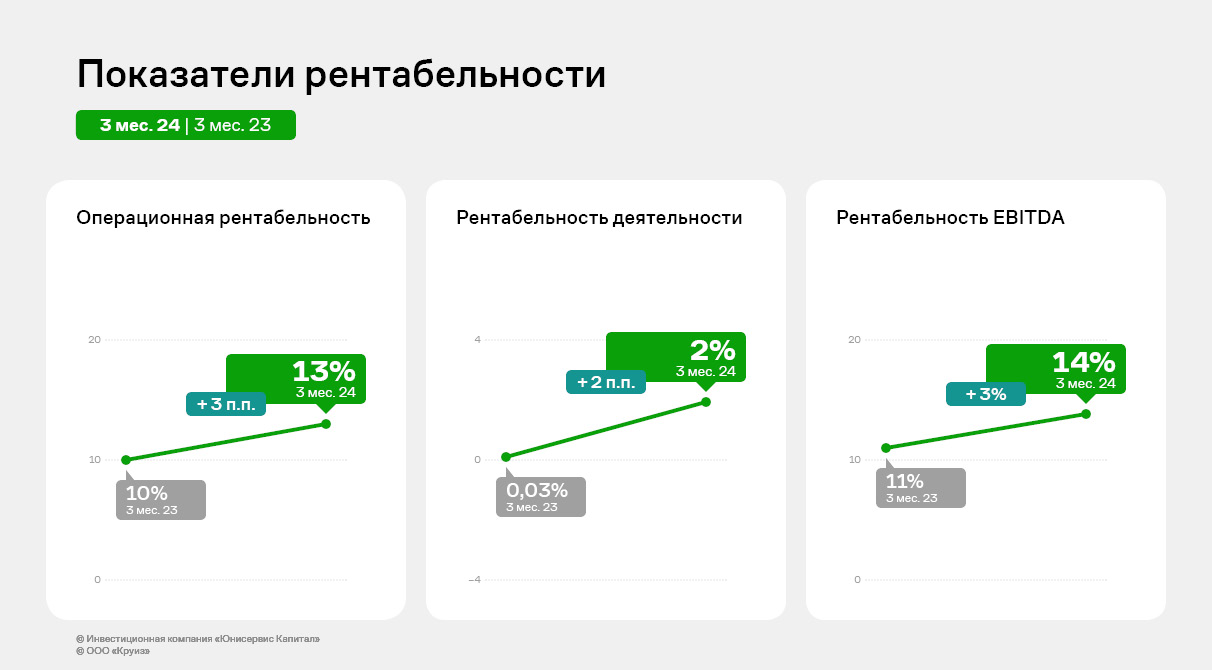

Рост операционных показателей сервиса «Грузовичкоф» отразился также и на финансовых результатах эмитента. Выручка в первом квартале 2024 года приросла к АППГ на 1,6%, при этом операционная прибыль и EBITDA увеличились к аналогичным показателям прошлого года на 30,3% и 27,7% соответственно. В итоге, операционная рентабельность улучшилась к АППГ на 2,9 процентных пункта, рентабельность чистой прибыли и EBITDA — на 2,0 и 2,7 п.п. соответственно. Улучшение показателей рентабельности бизнеса стало результатом проведенной эмитентом в 2023 году работы по изменению бизнес-процессов и операционной структуры сервиса.

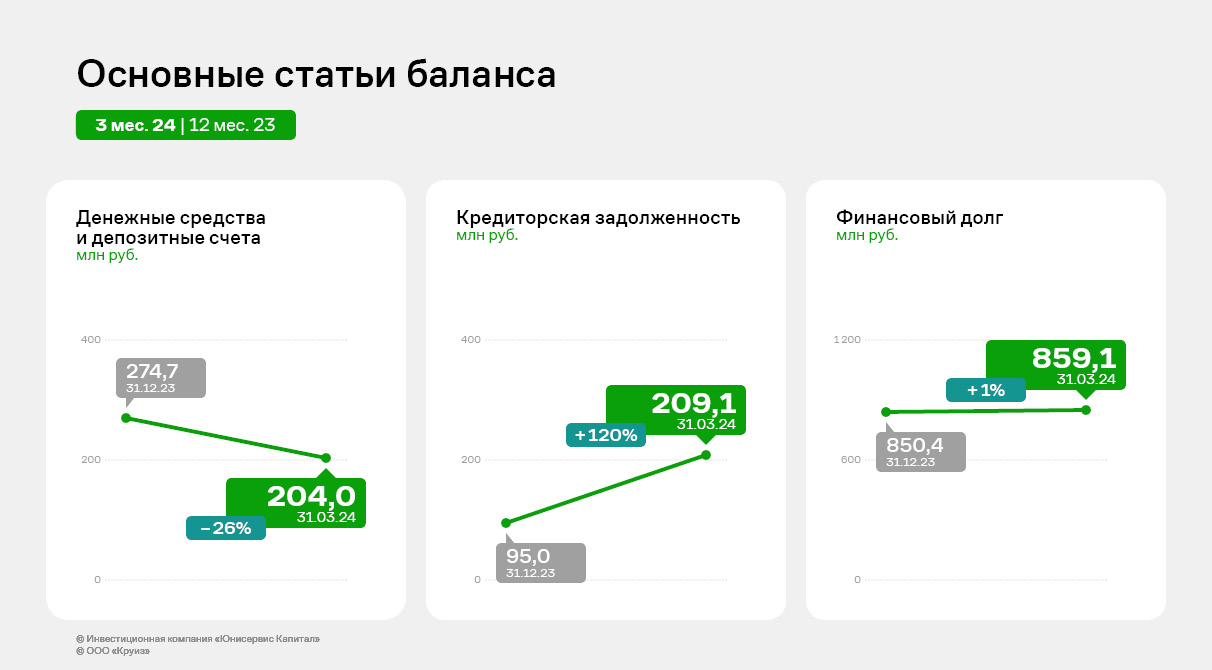

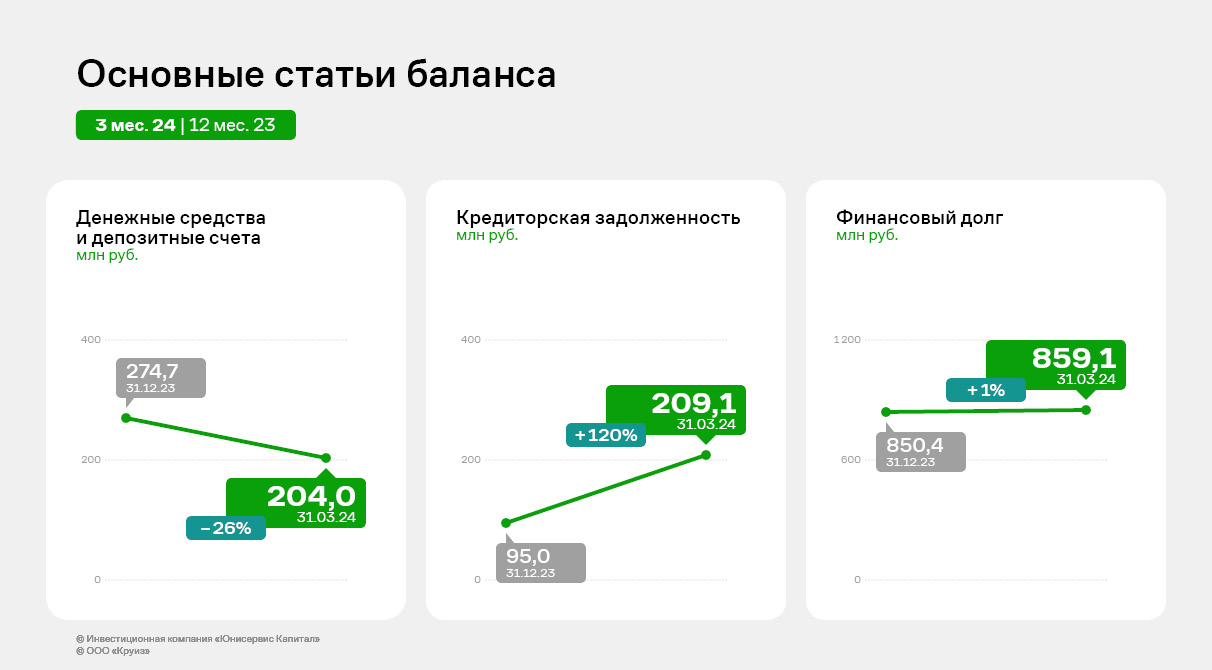

По состоянию на 31.03.2024 г. активы компании составили 1 236 млн руб., что на 11,5% выше показателей на начало года. В структуре баланса эмитента основную долю занимает дебиторская задолженность (61%), которая сформирована за счёт агентского вознаграждения за услуги агрегатора автопарками-партнёрами и комиссии за пользование программным обеспечением. К значениям на начало года дебиторская задолженность увеличилась на 36,6%, или на 203 млн руб. Кредиторская задолженность увеличилась на 114 млн руб., что составляет 120% от значений на начало года, её рост вызван встречными расчетами с автопарками по агентским договорам. Долгосрочные финансовые вложения в сумме 182,8 млн руб. состоят из вкладов в уставные капиталы дочерних и зависимых обществ на сумму 0,1 млн руб., а также из долгосрочного займа, выданного ООО «Транс-Миссия» с целью частичного финансирования сделки по приобретению активов сервиса «Ситимобил». Гарантией финансовым вложениям Эмитента стала покупка ООО «Круиз» доли в размере 20% в уставном капитале ООО «Транс-Миссия». Общая сумма займа за анализируемый период не изменилась. По состоянию на 31.03.2024 г. основным источником финансирования ООО «Круиз» являются долгосрочные банковские кредиты от ПАО «ТКБ Банк» в размере 819,1 млн руб. и биржевые облигации в сумме 40 млн руб.

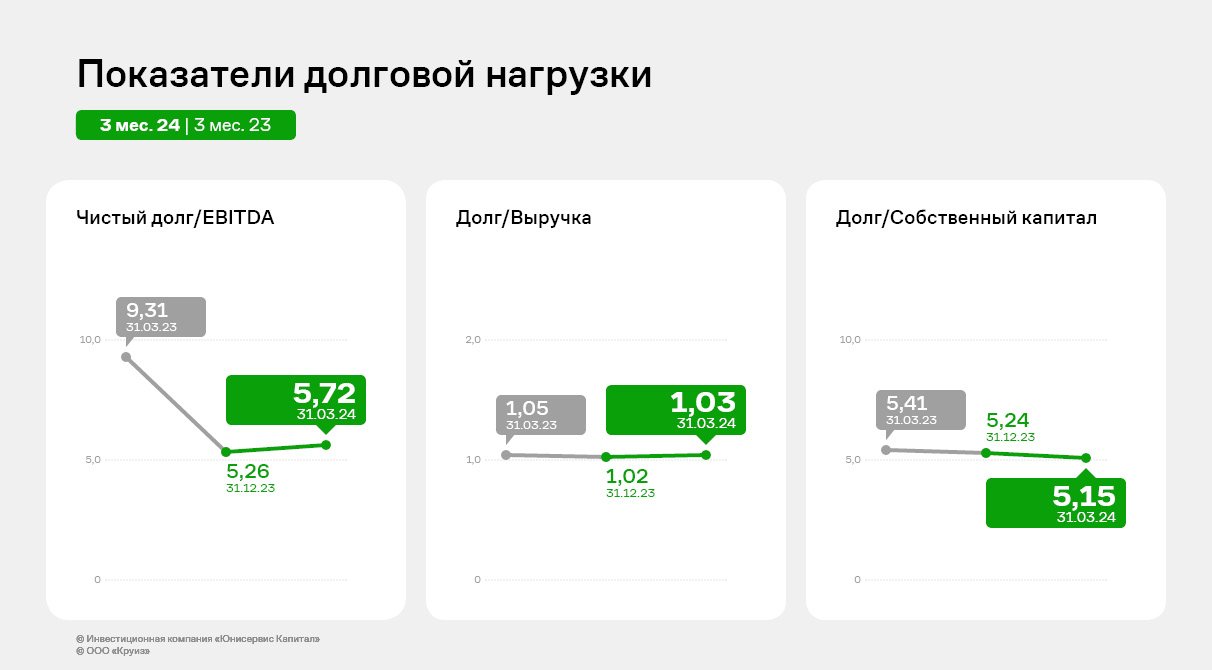

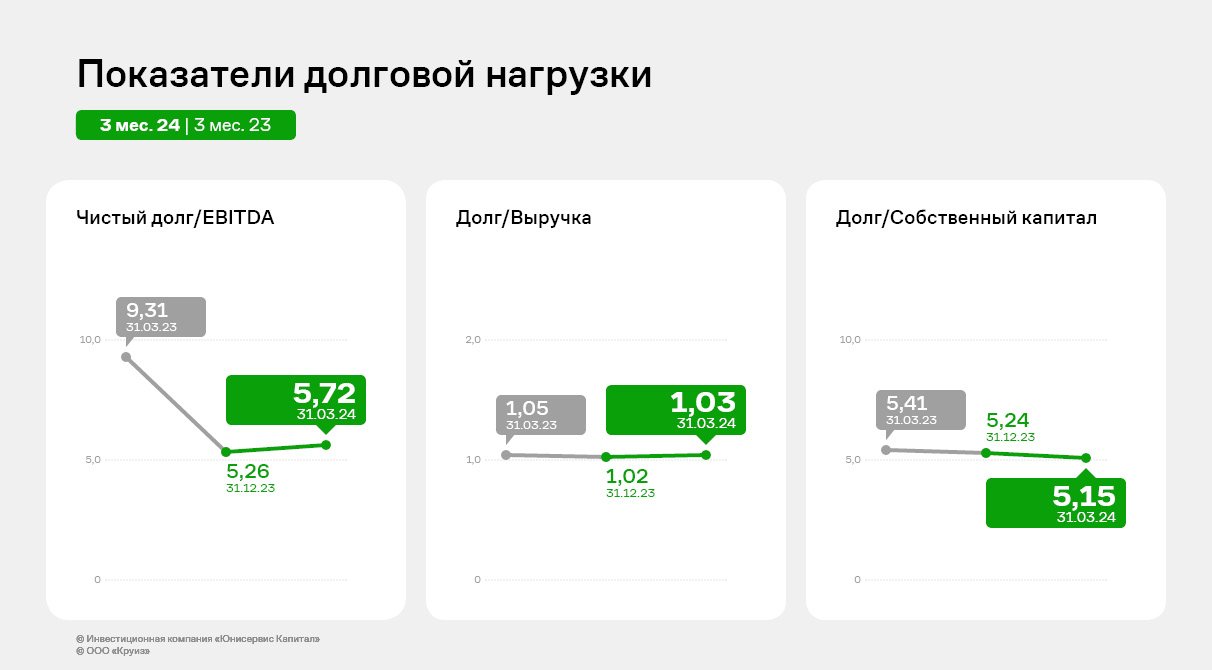

Коэффициенты долговой нагрузки остаются на высоком уровне и показали незначительный рост к значениям на начало года. Однако при сравнении с показателями на 31.03.23 видна положительная динамика. Особенно заметно сократился коэффициент Чистый долг/EBITDA на 38,5%

Несмотря на высокую долговую нагрузку, благодаря значительным и растущим показателям GMV в целом по грузовому направлению, эмитент своевременно обслуживает финансовый долг: в марте 2023 года ООО «Круиз» погасил четвертый выпуск облигаций, а с июня 2023 года приступил к погашению 5 выпуска согласно графику.

|

|

ООО «Сибирское стекло» («Сибстекло», один из лидирующих производителей стеклотары в России, актив РАТМ Холдинга) заключило контракт с компанией Carlsberg Uzbekistan на поставку стеклянной упаковки для пивного бренда Sarbast. — Мы выходим на рынок Узбекистана: возможности работающих там стекольных заводов не позволяют удовлетворять спрос на коричневую тару со стороны производителей напитков, — говорит генеральный директор «Сибстекла» Антон Мор. — В стекольных комплексах начнут выпускать бутылку для Carlsberg Uzbekistan объемом 0,5 литра. В рамках сотрудничества в течение года экспортируем 5 млн стеклоизделий. По словам президента РАТМ Холдинга Эдуарда Тарана, в настоящее время «Сибстекло» является единственным предприятием за Уралом, которое изготавливает коричневое и зеленое тарное стекло. Географическое положение завода всегда предполагало развитие внешнеэкономических связей с партнерами из приграничных азиатских стран — Казахстана, Киргизии, Монголии, однако клиентский портфель состоит, в основном, из российских потребителей.

|

|

Сегодня на рынке евро и доллара нет единого настроения, чувствуется неуверенность в движениях курсов. Европейская валюта достигала сначала 2-недельного минимума к доллару, затем развернулась. Несмотря на отскок вряд ли восстановится до уровней, наблюдавшихся во втором квартале 2024 года. Аналитики из UBS считают, что максимальной точкой роста для пары EUR/USD следует считать уровень 1,0950, который они называют вершиной за второй квартал. Также эксперты предсказывают падение стоимости евро по отношению к доллару до отметки 1,0500. Этот совет последовал за снижением курса евро к доллару до двухнедельного минимума 1,0788 на фоне укрепления доллара. Максимум второго квартала составил 1,0894, что немного ниже важного психологического уровня 1,09. Недавнее движение вверх со стороны американского доллара, похоже, было спровоцировано рынком облигаций, где доходность 10-летних казначейских облигаций США впервые с начала мая превысила 4,6%. Повышение доходности американских облигаций увеличивает стоимость финансирования не только в США, но и по всему миру, что сдерживает перспективы экономического роста и вызывает рост стоимости акций. Это также стимулирует спрос на доллар, поскольку инвесторы избавляются от акций в пользу более высокой доходности облигаций США. Основная же причина, возможно, кроется в том, что ФРС не готова и не желает переходить к более мягкой политике на данном этапе, что стало очевидно после недавних выступлений ФРС. Вероятность того, что Федрезерв понизит процентные ставки к ноябрю, сейчас равна 50 на 50, хотя еще на прошлой неделе шансы оценивались выше. Продолжающаяся стабильность экономики свидетельствует о том, что инфляция, вероятно, не снизится достаточно, чтобы оправдать уменьшение ставок в обозримом будущем, что, в свою очередь, может сдержать подъем евро по отношению к доллару. Тем более ожидается, что ЕЦБ снизит ставки уже в следующем месяце. Следовательно, паре EUR/USD может быть сложно закрепиться выше уровня 1,0900 в ближайшее время, что в конечном итоге может привести к откату на уровень 1,0700 к концу июня. Риски понижения курса евро усугубляются из-за сигналов от ЕЦБ о возможности дальнейшего снижения процентных ставок в июле. Хотя это и не основной прогноз рынка, некоторые члены Управляющего совета ЕЦБ полагают, что такое решение было бы целесообразным. Остается открытым вопрос, следует ли ЕЦБ провести планомерное понижение ставки 18 июля или стоит подождать новых квартальных прогнозов по росту экономики и инфляции, которые будут опубликованы 12 сентября. Решение также будет зависеть от экономических данных, которые поступят в ближайшие недели. Инфляция в еврозоне на данный момент остается стабильной, тогда как давление на уровень заработной платы продолжает быть высоким. В Berenberg предполагают, что ЕЦБ предпочтет более осторожный подход, снизив ставки лишь однажды, а не дважды в квартал, чтобы понизить процентную ставку по депозитам до 4%. Такая стратегия ограничит расхождение в денежно-кредитной политике центральных банков и поможет предотвратить дальнейшее ослабление евро. Однако более решительное снижение ставок может привести к тому, что курс евро по отношению к доллару опустится до минимумов текущего года или даже ниже. Техническая картина Пара EUR/USD показывает признаки восстановления после того, как покупатели проявили интерес у уровня поддержки, образованного вблизи нижней границы симметричного треугольника на дневном графике, чуть ниже 1,0800. В настоящее время ситуация с краткосрочными перспективами остается неопределенной, поскольку валютной паре трудно удержаться выше краткосрочных и долгосрочных экспоненциальных скользящих средних. Индекс относительной силы (RSI) с 14-дневным периодом упал в диапазон от 40,00 до 60,00, что свидетельствует об угасании ранее наблюдавшегося восходящего импульса. Если основная валютная пара снова поднимется к 2-месячному максимуму около 1,0900, это может стать основой для дальнейшего укрепления. Прорыв выше этого уровня может направить курс к максимуму 21 марта, около 1,0950, и к психологическому сопротивлению на уровне 1,1000. Однако снижение ниже 200-дневной экспоненциальной скользящей средней, расположенной на отметке 1,0800, может спровоцировать дальнейшее падение. Распродажа фунта Сегодня на фоне роста доллара также была усилена распродажа фунта. Падение достигало отметки 1,2680. Внимание рынка теперь сосредоточено на предстоящих данных в ближайшие сессии. На данный момент слишком рано утверждать о завершении многонедельного восходящего тренда курса GBP/USD, так как никакие ключевые уровни пока не пробиты. В настоящее время это выглядит как временный откат в рамках продолжающегося восходящего тренда. Ориентиры для движения доллара станут более очевидны после публикации данных о ВВП США, которые выходят сегодня, и после публикации ключевого дефлятора PCE в пятницу. Показатель PCE особенно важен, поскольку ФРС уделяет этому индикатору инфляции особое внимание. Понижение ожиданий поддержит курс фунта по отношению к доллару и возобновит рост. Однако сильные данные будут серьезным предупреждением о том, что доллар возвращает себе корону. Техническая картина Фунт обрел временную поддержку чуть ниже отметки 1,2700 в четверг, после того как пережил значительную распродажу в среду. Несмотря на недавние потрясения, краткосрочные перспективы пары GBP/USD сохраняются оптимистичными. Валюта успешно удерживает уровень поддержки, соответствующий 61,8% коррекции Фибоначчи, проведенной от максимума 8 марта в 1,2900 до минимума 22 апреля в 1,2300, на отметке 1,2670. Ожидается, что доллар сохранит свой бычий настрой, так как все краткосрочные и долгосрочные экспоненциальные скользящие средние (EMA) продолжают движение вверх, подтверждая наличие устойчивого восходящего тренда. 14-периодный индекс относительной силы (RSI) снизился в диапазон 40,00-60,00, что свидетельствует о том, что ранее активный восходящий импульс в настоящий момент угасает.

|

|

🐹Ростелеком. 🥜Прошлый сэтап отлично отработал, выполнив обе цели, которые я ставил. Я выходил на первой. 🥜До этого бумага хорошо полетела на информации ipo дочки, но потом эмоции улеглись до тех пор пока рынку не напомнили об этом вновь, но это уже был краткосрочный эффект, а тут ещё и коррекция. 🥜Сейчас цена пришла на поддержку и вроде бы как можно задуматься о первом закупе, но уж больно прямолинейное снижение! По этому кому пришли мысли купить, я бы подождал. Для начала надо глянуть реакцию на уровне. У меня есть основания, что её не будет и бумага сходит ниже. 🥜Эта бумага в большинстве своём очень медлительная, если не появляются супер новости, так что как только волатильность стихнет, она обязательно даст нормальный сэтап в виде стабилизации, торгового канала, пилы или закругления! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Росгосстрах. 🥜Вот не бумага, а конфетка!) Всю коррекцию простояла в стабилизации, при этом, когда было снижение, она давала импульсы и лишь однажды провалилась и или купив или усреднив на проливе, сразу же дала бы профит. По большому счёту это наверное единственная бумага в которой спекулянт не заметил бы коррекцию на рынке. 🥜А тем временем она вновь запрыгнула на трендовую! Я немного смутился слабостью рынка и стал осторожнее, сделав уклон на более надёжные и растущие компании, но думаю пора к ней возвращаться и снова взял на карандаш. Жду каких-то локальных лоёв и дневных в том числе. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Очень трепещущий момент на рынке, который может идти против здравого смысла и порой, делать невозможное. Давайте с вами порассуждаем, что же такое может творить вера инвесторов и чем это опасно. По сути, на нашем рынке (где большая часть — физики), вера инвесторов может сделать очень мощные вещи. Для нас не проблема разогнать какую-нибудь акцию 3 эшелона или наоборот укатать её. Происходить формирование этой самой веры может разными способами — новостной фон, хорошая отчетность, ну и конечно, медиа (тот же телеграмм). Достаточно нарисовать красивую картинку на графике, каналу, на котором большая аудитория — и вуаля, низколиквидная бумага дала прибыль. Чем же это чревато? Тем, что вера может резко исчезнуть. Вышла плохая новость, изменился новостной фон — всё это станет триггером для продажи бумаги и легко укатает её котировки. Рынок, в первую очередь — это психология людей. И с прогрессом, управлять толпой стало не ТВ, а интернет (блогеры, новостные паблики и тп). И, чаще всего, на рынке побеждает не тот, кто красиво рисует картинки или хорошо разбирает отчеты, а тот, кто имеет некую «власть». Ведь не каждый розничный инвестор будет разбирать отчёт самостоятельно — он просто зайдёт в тг канал, прочтёт его и уже сделает вывод — покупать или нет. А интрепретировать отчёт можно по разному. Конечно, на бумаги крупных компаний повлиять сложно, но на какие-нибудь среднички, ещё кое-как можно. А там, уже дело времени — будет результат или нет.Тг канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVSTLOL)

|

|

|

|