|

|

|

🐹Диасофт. 🥜Так Друзья, прошлый пост был о волне снижения. Её мы получили, но суть поста был в том, что если есть интерес к бумаге, то ждём формирование растущей свечи! Сегодня и её мы получили! 🥜Вот тут можно делать покупки! Так же тут присутствует вилочка, это спекуляция или набор позиции. Я очень люблю вилочки, ведь и от спекуляции приятно получить быстрый профит и если не фартануло, то хорошую компанию, по интересной цене собирать не стоёмно! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

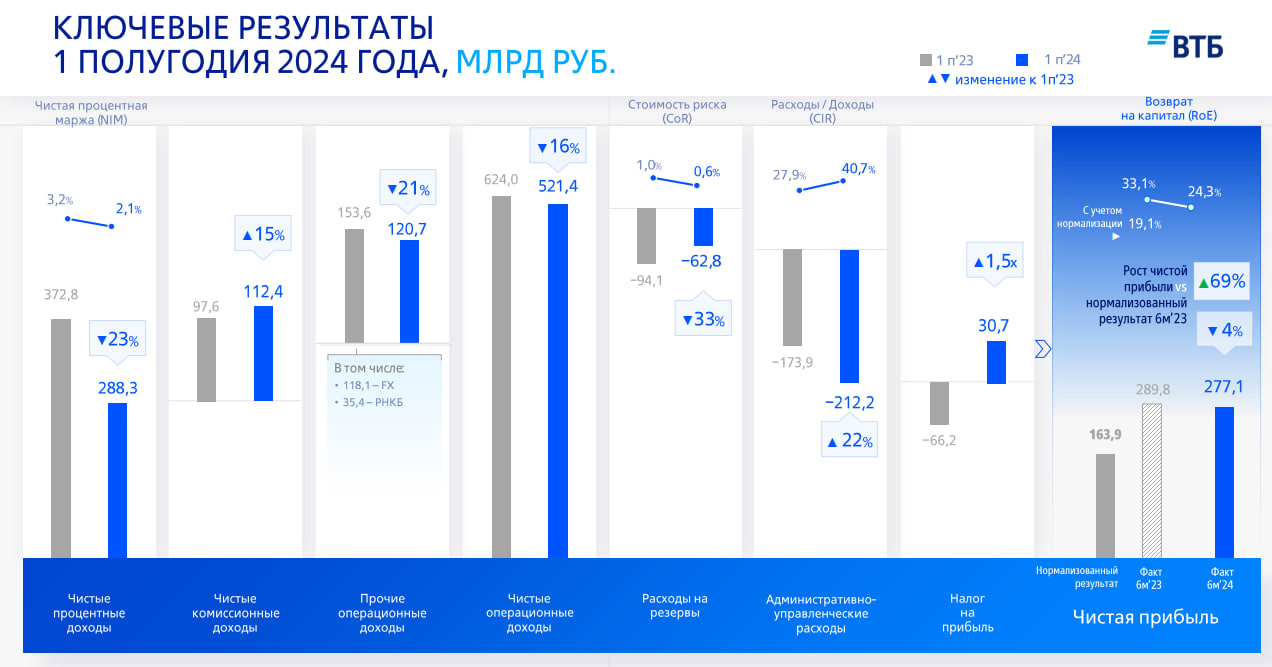

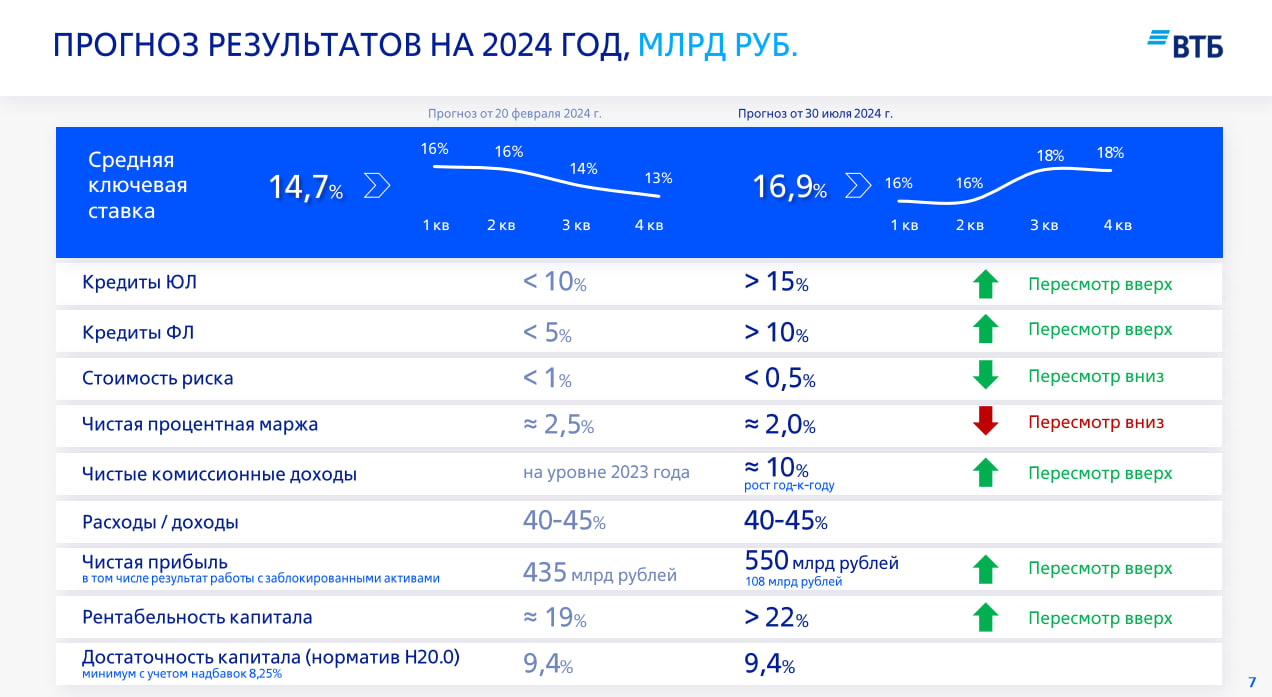

Ещё отчёт подвез нам ВТБ за 1 полугодие 2024 года: -Чистая прибыль уменьшилась на 4% до 277,1 млрд. руб. (в прошлом году 289,8 млрд. руб.); -Чистые процентные доходы уменьшились на 23% до 288,3 млрд. руб. (в прошлом году 372,8 млрд. руб.); -Чистые комиссионные доходы увеличились на 15% до 112,4 млрд. руб. (в прошлом году 97,6 млрд. руб); -Чистые операционные доходы уменьшились на 16% до 521,4 млрд. руб (в прошлом году 624 млрд. руб.); -Прочие операционные доходы уменьшились на 21% до 120,7 млрд. руб. (в прошлом году 153,6 млрд. руб.); -Административно-управленческие расходы увеличились на 22% до 212,2 млрд. руб. (в прошлом году 173,9 млрд. руб.); Но, тут интересно взглянуть на обновленные прогноза банка. Из интересного: -ЦБ по прогнозу ВТБ не будет больше поднимать ставку, как минимум в этом году, и оставит её на уровне 18%. -Чиста прибыль банка по итогам 2024 года будет равно 550 млрд. руб. (в прошлом прогнозе была цифра 435). Так же, были обозначены 3 причины, по которым прогноз по чистой прибыли улучшился: -До конца года банк может вывести на отдельное юр. лицо заблокированные активы — это может принести 92 млрд. руб.; -Финансовый результат может быть поддержан за счет особенности присоединения банка «Открытия» — это может принести 60 млрд. руб. -Так же, несколько десятков млрд. ВТБ намерен получить от переоценки непубличного капиталовложения. Соответственно, при реализации этого прогноза банк может выплатить дивиденды по итогам 2024 года, а не 2025, как ранее заявлялось. Да, прогнозы обнадеживающие, особенно для такой компании, как ВТБ. Неудивительно, что акции сейчас торгуются в плюсе более, чем на 4% (да, рынок сегодня весь на позитиве, но 4% без новостей вряд-ли бы набралось). Но, такие прогнозы, как по мне, чересчур обнадеживающие — но, прогноз на то и прогноз и нынешний отскок в акциях не знаменует полноценного разворота. Нам нужно будет обязательно дождаться, как минимум, отчета за 9 месяцев и сентябрьское решение ЦБ по ключевой ставке. А пока — это лишь позитив в моменте. не является инвестиционной рекомендациейТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Группа ВТБ опубликовала обобщенную консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... Процентные доходы банка увеличились на 81,8% до 1,8 трлн руб. на фоне роста объема кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы увеличились в 2,5 раза до 1,5 трлн руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде сократились на 22,7%, составив 288 млрд руб. Показатель чистой процентной маржи упал сразу на 110 б.п. до 2,1%. Чистые комиссионные доходы выросли на 15,2% до 112 млрд руб. Отметим существенное выправление прибыли от прочей финансовой деятельности несмотря на эффекта от приобретения РНКБ в 2023 г. Причиной тому послужили доходы по операциям с финансовыми инструментами в размере 83,4 млрд руб., в которых учтен результат от сделки по продаже части заблокированных активов. В отчетном периоде ВТБ на четверть сократил объемы начисленных резервов, которые составили 68,0 млрд руб. на фоне снижения стоимости риска с 1,0% до 0,6%. Операционные расходы банка увеличились на 28,5% до 254 млрд руб. на фоне увеличения инвестиций в технологии и трансформацию, масштабирования розничного бизнеса, а также ввиду включения в расходы на персонал и административные расходы расходной базы банка РНКБ, включенного в состав группы ВТБ в марте прошлого года. При этом отношение операционных расходов к операционным доходам составило 40,7% против 27,9% годом ранее. Дополнительно банк отразил в отчетности экономию по налогу на прибыль в размере 30,7 млрд руб., что, судя по всему, связано с признанием отложенного налогового актива в рамках присоединения банка «Открытие». В итоге чистая прибыль ВТБ сократилась на 7,4%, составив 268 млрд руб. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... По линии балансовых показателей отметим снижение доли неработающих кредитов с 3,2% до 3,1%. Как следствие, показатель покрытия неработающих кредитов резервами остался практически на уровне начала года. В отчетном периоде объем кредитного портфеля (до вычета резервов под обесценение) вырос на 9,7% до 23,0 трлн руб. Кредиты юридическим лицам увеличились с начала года на 9,9% до 15,4 трлн руб., физических лиц - на 9,5% до 7,6 трлн руб. На этом фоне доля розницы в совокупном кредитном портфеле ВТБ по состоянию на конец полугодия осталась на уровне 33%. Средства клиентов росли меньшими темпами по сравнению с кредитным портфелем и составили 23,7 трлн руб. (+6,2%). В итоге отношение кредитного портфеля к средствам клиентов возросло с 88,9% до 92,1%. Собственный капитал банка вырос на 12,4% до 2,4 трлн руб., что стало следствием как заработанной прибыли, так и проведенной допэмиссии акций. По итогам вышедшей отчетности, а также с учетом озвученных ожиданий менеджмента, мы повысили прогноз по чистой прибыли банка на текущий год, отразив планируемое признание отложенных налоговых активов, а также эффект от реализации части заблокированных активов. Прогнозы на последующие годы не претерпели серьезных изменений. См. таблицу: https://bf.arsagera.ru/finansovyj_sektor/bank_v... В ближайшее время мы планируем возобновить публикацию потенциальной доходности обыкновенных акций Банка ВТБ. На данный момент они не входят в состав наших портфелей. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

В июле ООО «ХРОМОС Инжиниринг» реализовало M&A сделку, путем приобретения 100% акций компании АО «Нижегородское предприятие «Элеватормелькомплект» (Нижний Новгород). Сумма сделки составила 140 млн рублей. ООО «ХРОМОС Инжиниринг» приобрело 100% акций АО «Нижегородское предприятие «Элеватормелькомплект» у продавца Филатова Руслана Николаевича. Предприятие вошло в состав ГК «ХРОМОС» как дочерняя компания ООО «ХРОМОС Инжиниринг». Новое юридическое лицо владеет земельным участком и расположенными на нем промышленными постройками. Согласно отчету об оценке, площадь земельного участка составляет 1,1 га, площадь помещений хозяйственного назначения – 3767,8 кв.м., что в денежном эквиваленте соответствует сумме 140 млн руб. Руководство ООО «ХРОМОС Инжиниринг» пояснило, что таким образом компания решает вопрос масштабирования производства, который возник в результате роста спроса на выпускаемую эмитентом продукцию. Финансовый директор ООО «ХРОМОС Инжиниринг» Татьяна Пушкина: «Мы должны оперативно реагировать на растущий спрос, и поэтому приобретение уже готовой площадки – существенная экономия времени для нас, нежели строительство новых помещений. Мы планируем использовать данную площадку для увеличения выпуска продукции - здесь будем развивать направление металлообработки как для удовлетворения собственных потребностей, так и реализации продукции сторонним клиентам. Площадка включает производственные помещения, офисы и склады. Сейчас готовим площадку к эксплуатации – требуется небольшой ремонт, и ориентируемся к запуску на сентябрь-октябрь 2024 г.». Напомним, что, помимо вновь приобретенных производственных площадей, в активах ГК «ХРОМОС» находится завод общей площадью 5 800 кв. м. с производством полного цикла (изготовление газовых, промышленных и жидкостных хроматографов, а также оборудования для комплексного оснащения лабораторий) и офисные здания площадью более 1220 кв. м. Предприятие оснащено полным парком оборудования, находящимся непосредственно в собственности эмитента.

|

|

1 августа начинается первичное размещение выпуска ХРОМОС-Инжиниринг-БО-02. Раскрыты финальные параметры. Продолжается предварительный сбор уведомлений на участие. Эмитент с кредитным рейтингом ruBB (прогноз стабильный), от «Эксперт РА» подтвердил параметры по выпуску № 4B02-02-00138-L от 25.07.2024, ранее озвученные в качестве предварительных: Выпуск объемом 250 млн руб. со ставкой купона: КС + 4,75% на весь период обращения – 5 лет. Ставка на 1-й к.п. определена в размере 22,75%. По выпуску предусмотрена работа маркет-мейкера для обеспечения ликвидности выпуска. Выпуск будет доступен для квалифицированных инвесторов. Продолжается сбор предварительных уведомлений на участие в первичном размещении в системе Boomerang. Напомним, что: - ГК успешно развивается на рынке более 30 лет, и на сегодня является ведущим производителем хроматографических комплексов, поставщиком аналитического и измерительного оборудования, комплексных решений для нужд лабораторий международных и российских предприятий.

- Эмитент ООО «ХРОМОС Инжиниринг» — главное юр. лицо группы, через которую проходят основные денежные потоки.

- Хроматографическое оборудование позволяет определить количественный и качественный состав любого вещества. Различные отрасли промышленности используют хроматографы для контроля качества сырья и готовой продукции, и обеспечивают нормы экологической безопасности: химическая, пищевая, газопереработка, нефтехимия, энергетика, фармацевтика, медицина, экология, строительное оборудование и др.

- Эмитент демонстрирует устойчивый рост своей финансово-хозяйственной деятельности: на протяжении последних 3-х лет среднегодовой прирост выручки составил около 80%, чистой прибыли – более чем в три раза. Показатель EBITDA adj LTM на 31.03.2024 г. зафиксирован на рекордном уровне – 449,1 млн руб. Кредитный портфель организации сформирован преимущественно долгосрочными обязательствами. Несмотря на их существенный рост по итогам 1 кв. 2024 г. (в 4,5 раза к АППГ) преимущественно за счет дебютного выпуска биржевых облигаций, уровень долговой нагрузки находится на приемлемом уровне за счет усиления ключевых операционных показателей.

Презентация Видеотур по производству

|

|

🐹Артген. 🥜А вот другая ситуация! До локального донышка тут ещё прилично ходу, да и структура совсем другая! Тут уже выстроилась локальная ростовая тенденция: рост/откат/рост/откат/?. И вот тут присутствует и вариант на рост, пока тенденция не сломлена! Минимум слома отметил на графике! 🥜Компания в целом мне нравится и цена тоже! Отчёт вчера показали и он отличный! Тут, если хочется, а позиции нет, на любой попытке разворота, можно начинать собирать. Страхующие доборы отметил ниже! 🥜Сам держу позу на первом усреднении. На двух попытках порасти, бумага давала и 7 и 5% профита, но вот не хочется мельчить на таких ценах! Тут как бы дешевле 100р. даже рука не поднимается фиксировать позицию! Понятно, что задним числом, можно было забрать +7% и сейчас например перезайти! Но когда ты её закрываешь, уверенности на 100%, что она уедет сильно ниже нет, а когда это становится более очевидно например в пятницу после обеда, ну так там уже от профита остаётся копендосы. Так что постоянно смотреть назад и представлять успех задним числом дело самое простое, но пустое и бесперспективное! Выбор то приходится делать всегда здесь и сейчас!!! 🐹Не является индивидуальной инвестиционной рекомендацией. *Зелёная ломаная, это не прогноз, это пример текущей структуры локальной волны роста. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Роснефть. 🥜Ну вот пример из приветственного поста с приходом цены на локальное донышко и вариант отработки двойного дна! Так же рядышком уровень, образованный на ярко выраженном экстремуме! 🥜Вот вариант для спекуляции при положительной реакции от лонга с целью до половины волны снижения (на отскок). А так же для шорта при пробое поддержки/поддержек вниз! 🥜Посиделки в нефтянке мне не нравятся по этим ценам! Как бы красиво не говорили в инфопространстве про перспективы, дивы, мультипликаторы любого из нефтянников лично я их брать в близи максимумов боюсь и всегда боялся и не раз чувство страха меня спасало. Если у них начинается волна снижения, уж больно затяжная она получается! Крайний раз в Татке 450р. казалось не дорого и уже черный лебедь улетел, но она всё же так и скатилась до 300. Тогда я серийно добирал и с успехом пересидел ту фазу! Но вот вляпаться ещё выше в нефтянке на фазе снижения, то ещё удовольствие и испытание! Лучше перебздеть, чем недобздеть!))) Но это лично мои загоны, а вы уж смотрите сами! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🏗 APRI - Мосбиржа включит акции ПАО "АПРИ" в раздел "Третий уровень" Списка ценных бумаг, допущенных к торгам. Ожидается старт торгов акциями в Режиме основных торгов Т+ 🚘 LEAS - Европлан опубликует финансовые результаты по РСБУ за 6 мес. 2024 г. 💰 SFIN - ЭсЭфАй опубликует финансовые результаты по РСБУ за 6 мес. 2024 г. 🔍 YDEX - Яндекс опубликует финансовые результаты за II кв. 2024 г. Онлайн-звонок с инвесторами (13:00 мск). 🥜Друзья, ну что же, понедельник прошёл в летнем дрескоде! Ну а что, лето, тепло, шорты самая тема!) Бумаги пошли по привычному сценарию в последнее время, небольшим отскоком в середине дня и с продолжением снижения к вечеру и вечером! На столько предсказуемая картина сформировалась на рынке, что прям уже хочется открыть спекулятивный портфельчик и спекулировать в обе стороны с регламентированным стопом! Но пока не разгребу действующую ситуацию, не до этого!((( Тупо есть куда направить кэш, который и так на вес золота!))) 🥜Сегодня интересные события в Европлане и Яндексе! Как и говорил, что ситуация в Европлане может благоволить спекуляции от лонга под отчёт, благо вчера бумагу хорошо уронили, самая тема отскочить, дав быструю прибыль! А ещё это одна из компаний где есть вилочка! Вот где где, а тут не стрёмно и посидеть, если ещё провалится! И не стрёмно собирать позицию! Сильная, растущая компания и хорошая цена за акцию. Отличная синергия получается!) 🥜Так же отчитывается Яндекс! Ранее я писал, что жду от рынка справедливости по поводу прогула слабости на рынке! Да признаюсь, открытие с гэпищем вверх сильно удивило, ну а далее всё встало на свои места и бумага поехала вниз! Вчера она уже торговалась на +- -5% от цены, когда компания ушла отдыхать и это уже тот верхний диапазон, которого я ждал! Думаю пока не совсем справедливо, ведь остальные бумаги вчера тоже снижались, но по большому счёту думаю бумага расплатилась за прогулы и далее будет вместе с рынком и своим сектором. А отчёт может быть краткосрочным стимулом для спекулянтов! 🥜Пару недель рынок и бумаги оберегали свои локальные донышки, но судя по вчерашнему дню, большинство бумаг всё же идёт на их тест. Собственно говоря, это и является основой на что смотреть. Конечно это не у всех, есть те кому далеко до этого - типа Артген, есть те кто прям приехал - например Роснефть, НЛМК, Северсталь, ну а кто-то уже и ушёл ниже, вот смотреть не полезу, доверюсь памяти - Тинькофф, но есть и ещё. Вот, те кто нырнул ниже, лучше не трогать, это прежде всего касается спекуляций, инвестиции, это всё же про другое*! А вот те, кто у донышек, вот берите на карандаш! 🍀Всем удачных торгов! *Спекуляция - расчёт на прибыль сегодня! Инвестиции - расчёт на прибыль завтра! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Тут Яндекс подвез отчет за 2 квартал 2024 года. Давайте взглянем на него: -Выручка за II квартал составила 249,3 млрд рублей и выросла на 37% год к году; -Скорректированный показатель EBITDA составил 47,6 млрд рублей или 19,1% от выручки; -Скорректированная чистая прибыль: 22,7 млрд руб. (+45% г/г); «В настоящее время мы ожидаем, что общая выручка группы в 2024 году вырастет год к году в диапазоне от 38 до 40%, а скорректированный показатель EBITDA составит от 170 до 175 млрд рублей.» — представитель компании И главное, что взбудоражило инвесторов — это первые в истории компании дивиденды: «совет директоров Яндекса по предложению менеджмента рассмотрит вопрос о выплате первых дивидендов в размере 80 рублей на обыкновенную акцию.» - представитель компании «Компания полагает, что в будущем сможет платить дивиденды на полугодовой основе при условии, что совет директоров сделает соответствующие рекомендации и решение об объявлении дивидендов будет принято общим собранием акционеров.» - представитель компании Безусловно, это очень позитивная новость, которая наверняка привлечет новых инвесторов. Плюсом и отчет у компании вышел неплохой. Единственное, что сейчас лично меня смущает — это общее настроение на рынке и новые владельцы Яндекса. Не превратится-ли он в ВК со сплошными расходами и убытками? Будем очень надеяться, что данная компания будет нас и дальше радовать хорошей отчетностью и дивидендами.ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Норникель представил производственные результаты за первое полугодие 2024 года. Никель Производство никеля во втором квартале 2024 года выросло на 15% относительно первого квартала, до 48 тыс. тонн. Рост является плановым на фоне увеличения добычи руды в соответствии с программой повышения производственной эффективности. За первое полугодие 2024 года производство никеля сократилось на 1%, до 90 тыс. тонн. Снижение обусловлено остановкой печи взвешенной плавки (ПВП-2) Надеждинского металлургического завода на плановый капитальный ремонт, по завершению которого, в совокупности с капитальным ремонтом обеднительной электропечи и периферийного оборудования, повысится надежность промышленных активов. На базе Кольского дивизиона компания продолжила наращивать объемы выпуска никеля премиальных марок, таких как Nornickel Plating Grade — для нанесения гальванических покрытий и Nornickel High Purity — для производства суперсплавов. Медь Производство меди во втором квартале 2024 года снизилось на 1% относительно первого квартала, составив 109 тыс. тонн. По итогам первого полугодия 2024 года производство увеличилось на 7%, достигнув 219 тыс. тонн за счет выполнения мероприятий по повышению производственной эффективности в дивизионах, а также за счет роста объемов добычи руд. Кроме того, компания увеличила долю медных катодов высшей марки (М00к) до 84,3%.Забайкальский дивизион увеличил производство меди в концентрате во втором квартале 2024 года на 4%, до 18 тыс. тонн. За первое полугодие 2024 года объем производства меди вырос на 2%, составив 36 тыс. тонн. Металлы платиновой группы Объем производства палладия Норникелем во втором квартале составил 735 тыс. унций, снизившись на 1% по сравнению с аналогичным периодом прошлого года. За первые шесть месяцев 2024 года объем производства палладия остался на уровне аналогичного периода прошлого года, составив 1480 тыс. унций. Объем производства платины во втором квартале 2024 года остался на уровне аналогичного периода прошлого года, составив 178 тыс. унций. За первые шесть месяцев 2024 года объем производства платины сократился на 3% по сравнению с аналогичным периодом прошлого года, до 356 тыс. унций, что обусловлено снижением соотношения платины к палладию в обрабатываемом сырье. Наше мнение Норникель подтвердил прогноз производства объемов продукции на 2024 год, в соответствии с которым во втором полугодии следует ожидать роста производства никеля, а также снижение объемов производства меди, палладия и платины относительно первого полугодия текущего года. После существенного роста цен на продукцию компании за первые пять месяцев 2024 года, с июня наметилось существенное снижение котировок, что в первую очередь объясняется опасениями по снижению спроса со стороны Китая вследствие замедления темпов роста экономики. Мы полагаем, что рынок справедливо оценивает акции Норникеля на текущий момент. Чтобы инвестировать в акции на Мосбирже, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции

|

|

|

|