На современных финансовых рынках цены на активы, а в особенности на долговые бумаги правительств, держатся исключительно на вере. Вере в благоразумие политических деятелей, в их способность проводить устойчивую фискальную политику. В годы кризиса эта способность подвергается испытаниям. Является ли независимость центробанков прогрессивной инновацией, или преградой на пути развития, к единому мнению эксперты так и не пришли; с уверенностью можно сказать, что в странах с развитой рыночной экономикой увеличение балансов ЦБ не вызывает аналогичного роста инфляции. И влияние на умы инвесторов ведущих центробанкиров также огромно – одно лишь обещание ввести OMT(Outright Monetary Transactions) ЕЦБ, без реальных действий, уронило доходности гособлигаций проблемных стран еврозоны.

Япония – третий центр ликвидности на планете. Именно японская ликвидность во многом определяла динамику мировых финансовых инструментов последние 2-3 года. Долговой кризис Европы больно ударил по японским фондам и банкам – те вынуждены были распродавать свои активы и репатриировать капиталы, вызывая тем самым укрепление йены. И последние 2-3 месяца японская ликвидность (кери трейд, другими словами ослабление йены) была немаловажным фактором роста рисковых активов.

Но в потенциале мы можем получить кризис ещё более разрушительный, чем крушение Leman Brothers в 2008г. Новоизбранный премьер Синдзо Абе идёт по минному полю, критикуя Банк Японии и угрожая изменить мандат ЦБ, если тот не подчинится требованиям радикально смягчить монетарную политику.

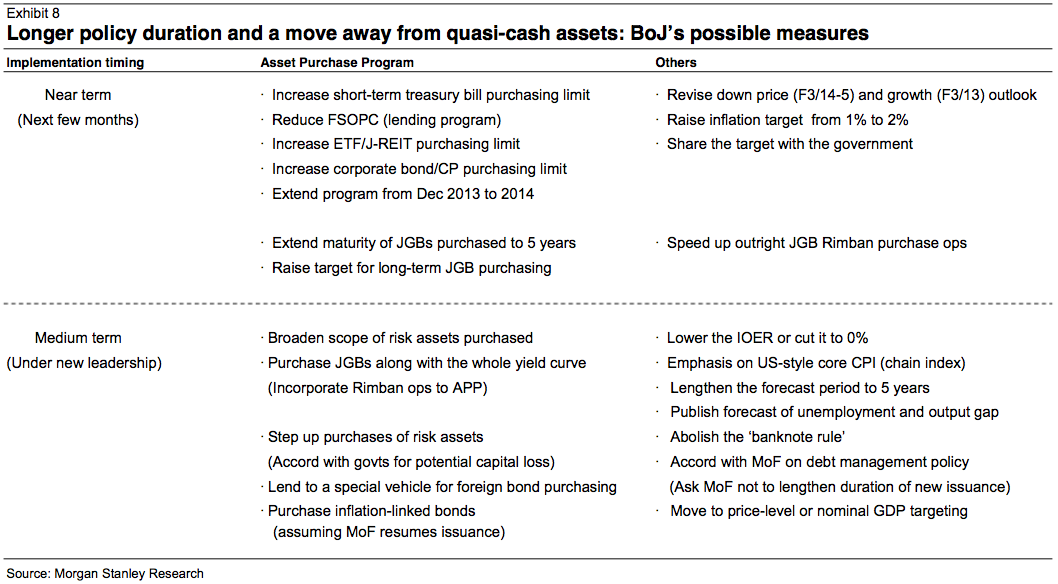

В свете предстоящего заседания Банка Японии Morgan Stanley подготовил таблицу всех возможных мер, доступных ЦБ.

Сообщается, что Банк Японии рассматривает несколько вариантов, нас прежде всего интересует, пойдёт ли ЦБ на увеличение инфляционного ориентира до 2%, но эксперты говорят, что достичь его будет нелегко, да и по большому счёту эта мера уже ничего не даст. В этом свете немаловажным выглядит сообщение от агентства Reuters (вызвавшего очередную волну распродаж йены в четверг), со ссылкой на источник “знакомым с образом мышления Банка Японии”. Сообщается, что вместо простого повышения объёма программ кредитования и покупки активов, “Банк Японии рассмотрит возможность пересмотра нижнего предела своей краткосрочно ставки в 0,1% и неограниченного выкупа гособлигации и других активов, пока не будет достигнут инфляционный ориентир на уровне 2%, и экономика не обретёт большую устойчивость.”

2% процентный ориентир не единственная мера в арсенале – ЦБ Японии может обнулить депозитную ставку (ставку, по которой банки хранят свои избыточные резервы в ЦБ). И хотя в этом случае рынок межбанковского кредитования может встать, как сообщает vestifinance, рынок ожидает именно этого: спрос на средства, размещаемые Банком Японии на шесть месяцев по ставке 0,1%, упал до рекордно низкого уровня на фоне снижения доходности 1-2-летних государственных облигаций до 0,08%. Это минимальный уровень с июля 2005 г.

Трудно сказать, какие действия предпримет ЦБ. С одной стороны, уходящий со своего поста в апреле глава Масааки Ширакава, долго сопротивлявшийся введению даже 1%-инфляционного ориентира (в марте прошлого года), вряд ли захочет остаться в истории человеком, ввергнувшего страну в жесточайший кризис , с другой – в японском менталитете прислушиваться к мнению начальства (премьеру Абе), да и среди новых членов Управляющего Совета Банка Японии трое засланцев, бывших инвестбанкиров (из Nomura, Morgan Stanley). Ситуация нервная, волатильность высокая, перспективы йены неясны – в следующей статье разберу три сценария реакции валюты на итоги заседания.