На днях Polymetal сообщил о том, что оценка запасов месторождения Албазино была увеличена в два раза. Это позволит компании перевыполнить план по добыче золота на данном руднике. Также, напомню, компания решила увеличить сумму, направляемую на дивиденды, до 30% от прибыли МСФО и планирует выплатить спецдивиденды за 2012 год в размере $0,5 на акцию.

Увеличение запасов на месторождении Албазино будет позитивно воспринято инвесторами, так как существенно повышает стоимость данного актива, в том числе за счет достаточно большого содержания золота в руде. Возросла и обеспеченность компании ресурсами. Общий объем минеральных запасов золота компании увеличился до 13,3 млн унций против 10,4 млн унций на начало года, и при прогнозируемых годовых темпах производства на руднике Албазино будет достаточно на десять лет.

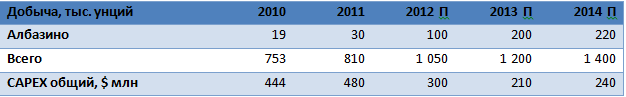

На сегодняшний день Албазино производит 100 унций золота в год, что составляет 10% от общего объема. К 2014 году здесь планируется довести выпуск до 220 тыс. унций, или до 15,7% от общего объема производства. Однако после переоценки запасов компания, возможно, решит расширить производственные мощности, и план будет пересмотрен. Новость способна стать катализатором роста акций Полиметалла на LSE, несмотря на некоторую негативную динамику цен на золото в последние две недели.

Намерение выплатить спецдивиденды связано с пересмотром дивидендной политики компании. Теперь на данные цели будет направляться до 30% прибыли по МСФО с ковенанатами по долговой нагрузке, согласно которым соотношение NetDebt/EBITDA не должно превышать 1,75х. Текущее значение данного показателя составляет 1,3х. В целом риск, что дивидендные выплаты прекратятся, довольно низок, так как компания планирует сокращать капитальные затраты в ближайшие три года. Конъюнктура рынка золота в последние два года позволяет генерировать стабильно высокие денежные потоки, которые, в свою очередь, позволяют оплачивать инвестиционную программу и при этом платить высокие дивиденды.

По моим прогнозам, Polymetal вряд ли будет испытывать трудности с выплатой дивидендов при рыночной цене золота в $1600 за унцию, которая не будет достигнута до 2015 года из-за высокого спроса на данный металл со стороны различных категорий инвесторов. Что касается смены валюты, в которой выплачиваются дивиденды, то это процедура чисто техническая, однако из-за снижения валютного риска она улучшает привлекательность компании для инвесторов.

Дополнительные выплаты вряд ли окажут серьезное воздействие на долгосрочные прогнозы по компании, однако это создает ей хорошую дивидендную историю. В целом бумаги Polymetal остаются привлекательными для долгосрочных инвестиций, однако на сильный рост акций в краткосрочной перспективе вряд ли можно рассчитывать, так как целевая цена близка к текущей рыночной и равняется 1140 пенсов за бумагу.