Мир изменился. Я чувствую это в воде. Я чувствую это в земле...вот и в воздухе что-то почувствовала.»

Властелин колец. Ч.1 – Братва и кольцо.

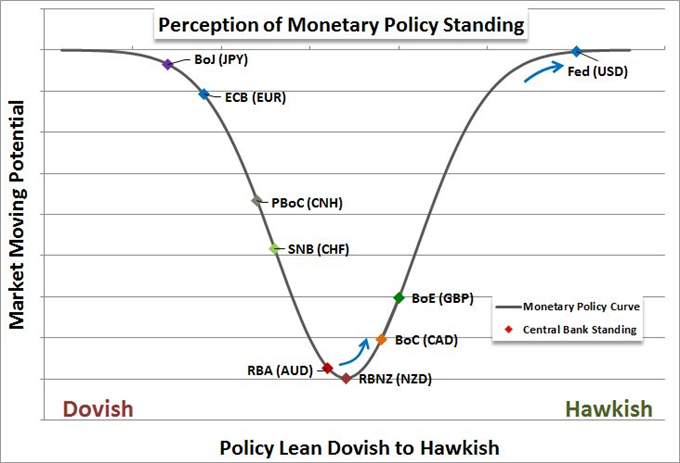

Глобальные потоки изменились – осторожные сдвиги в монетарной политике крупнейших ЦБ мира в сторону нормализации начали проявляться на избыточно спекулятивных финансовых рынках. В предыдущей заметке (в середине апреля) Используем в трейдинге "разницу потенциалов" мировых центральных банков я опубликовал график восприятия рынком политики денежных регуляторов относительно друг друга (смягчение/ужесточение) с краткой инструкцией как его использовать. С тех пор немного воды утекло, но какой-то стабильный монетарный ручеёк сформировался, так что ещё в начале июня агентство Bloomberg опубликовало статью «Центральные банки снова готовы начать грести в одном направлении», общий смысл которой в том, что на фоне подъёма в мировой экономике текущей сверхмягкой политики мировых ЦБ уже не требуется. Ну а после всех выступлений на прошедшей на прошлой неделе в Португалии конференции ЕЦБ до рыночных участников стало доходить, что в политике чрезвычайного смягчения финансовых условий, в форме крайне низких\отрицательных ставок и осуществления широкомасштабных покупок активов (QE), наступил перелом. И вот как кривая восприятия выглядит на сегодня:

Source: @JohnKicklighter

Относительность имеет значение.

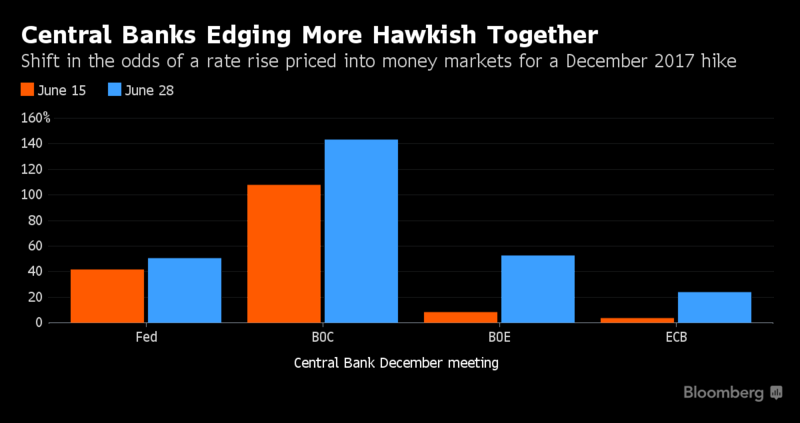

Относительность она и в космосе относительность, и на форексе тоже. Банк Канады и Банк Англии теперь рассматриваются рынком как первые кандидаты, которые могут присоединиться к Федрезерву и повысить ставки до конца года. Это согласно индексным свопам (рыночный инструмент):

Особенно впечатляющей рывок, как уже сказано, “совершили” Банк Канады (вероятность в 40% двойного повышения ставки в этом году) и Банк Англии (рост вероятности в несколько раз) – ну и соразмерный рост валют и доходностей облигаций этих стран (за неделю на 2,3% и 2,4% соответственно). Но наибольшим потенциалом роста обладают валюты, регуляторы которых расположены на экстремуме, а именно Банк Японии и ЕЦБ. Пока в Японии не наблюдается устойчивой инфляции, тамошний ЦБ и не чешется, а вот на руководство ЕЦБ оказывается давление в пользу постепенного сворачивания QE, и главе Марио Драги приходится вертеться, дабы не повторить “судьбу” бывшего главы ФРС Бернанке, который в июне 2013г. без предварительной коммуникации заявил о сворачивании скупки облигации, тем самым запустив процесс получивший название Taper Tantrum. Всё таки восстановление в еврозоне пока слишком неустойчивое, особенно в южной Европе, однако несколько ободряющих отчётов придадут евро дополнительный импульс.