|

|

|

Иногда так бывает, что небольшая заметка меняет кардинально представление о рынке. После того, как я прочитал эту статью, посмотрел на графики и сопоставил кое-что, то мой среднесрочный медвежий настрой значительно ослаб. А вроде бы казалось такая отвлеченная статья. Заметка была опубликована на Zero Hedge еще 19 сентября: China Pulls The Rug From Under Europe, Halts French Bank Transactions, Makes Good On Trade War Ultimatum Китай изменил на 180 градусов свою позицию по отношению к долговым проблемам Европы. Здесь, что интересно, не только экономика, но и политика оказалась замешана. Китай приостанавливает осуществление финансовых транзакций с Европой - ультиматум в торговой войне Коварство всегда являлось отличительной чертой азиатов, можно вспомнить, что термин «якудза» пришёл из карточной игры. Ну и почему же китайцам не воспользоваться своим положением обладателя крупнейших золотовалютных резервов мира! В начале недели поток новостей из Китая прозрачно намекнул, что волатильность в глобальной экономике готова перейти на новый уровень. Как обсуждалось на портале Zero Hedge на прошлой неделе, “великодушное” предложение Китая помочь Европе было на самом деле плохо скрытой угрозой США в игре “кто получит азиатские деньги”. Ну и чтобы подтвердить слова делом, китайцы выполнили кое-какие угрозы – раздражённые нежеланием ЕС признавать экономику Китая рыночной, они прекратили валюто-обменные операции с французскими банками, выразив обеспокоенность надежностью евро и обозначив предпочтение облигациям (конечно американским US Treasuries) перед акциями – всё время предостерегая о растущем напряжении в торговле – ну чисто бряцание оружием. Сообщается, что прекращены все валютные операции, кроме спотовых, с тройкой крупнейших банков Франции - Societe Generale , Credit Agricole и BNP Paribas. Ну ладно, с этим все понятно. Китайцы не обязаны спасать французские банки, пускай это делают французы. Но то, что я прочитал дальше, меня удивило. Позже Reuters, со ссылкой на статью в People's Daily, рупоре Коммунистической партии Китая,объясняя причины роста объёма покупок Китаем облигаций США, процитировало учёного из Академии социальных наук Китая, что “доллар относительно безопаснее евро” из-за кризиса суверенных долгов в Европе. Дальше больше, был процитирован чиновник высочайшего уровня, сказавший: “а что ещё мы можем покупать кроме трежерис, акции намного рискованней”. И наконец, China Daily добавила элемент военщины, выдержав в соответствующем тоне статью о том, что США ждёт ответный удар, если те продадут Тайваню партию оружия. Я задумался над этой информацией. Когда китайцы заявляли о том, что будут покупать европейские долговые бумаги, то они их покупали. Было это неоднократно. Вроде бы на первый взгляд все выглядит логично. Действительно, доллар сейчас смотрится очень сильно, да и серьезные парни типа PIMCO активно тарят в последнее время американские казначейские бумаги. Но я что-то не припомню, чтобы китайцы заявляли о своем желании покупать американские казначейские облигации. Они просто их постоянно покупали, как напрямую, так и через всякие оффшорные конторы, расположенные в Лондоне. Поскольку доллары им куда-то надо девать. У меня есть ощущение, что это ложный сигнал рынку -попытка ввести в заблуждение. Возможно, что исходная информация от Рейтерс, которую нам транслирует ZH, вообще придумана в каких-то целях. Сейчас график 10-летних US Treasuries выглядит так:  Похоже на формирование модели "падающая звезда". Если в ближайшие несколько дней доходность развернется и преодолеет 2,15%, то это будет разворот тренда, который идет с февраля месяца. Это будет «продажа облигаций по факту» объявления операции «Твист». Посмотрите на доходность: она нереально низкая!

Внешние признаки графика, прежде всего очень крутой наклон последних недельных свечей тоже на мой взгляд указывает на близость разворота американских казначейских бумаг. График очень похож на конец 2008 года. В поддержку этого предположения близкий конец месяца и финансового года, да и доллар уже перекуплен... Что произойдет отскок - вероятность 90%. Но, возможно, это будет не отскок, а РАЗВОРОТ. Если сейчас произойдет разворот в US Treasuries, то, естественно, это вызовет соответствующую реакцию в валютах, акциях и рискованных активах. Прежде всего это прекратит процесс укрепления доллара. Если прекратится укрепление доллара, то это, естественнго, окажет поддержку рискованным активам. Это не значит, что S&P500 пойдет сейчас опять к 1400 пунктам. Но это по крайней мере может означать, что мы не увидим в ближайшее время 1040 или 1070 пунктов по S&P500. P.S. Похожая история была с золотом: статья от 9 августа Золото: не пора ли фиксить лонги? ...когда такие прогнозы от инвестиционных домов начинают выходить пачками, это свидетельствует о том, что рынок находится очень близко к завершению локального тренда. Золото действительно скоро перешло в боковой тренд, в котором сейчас и находится (думаю, что скоро восходящий тренд опять возродится).

|

|

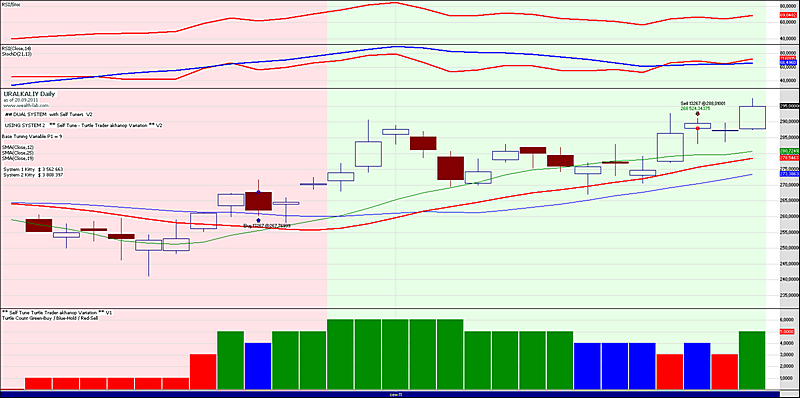

В покупке по стоп-лимит заявкам: акции Новатэк ао, ВТБ, СевСт-ао, Роснефть, Уркалий-ао, ПолюсЗолот и фьючерсы RTS-12.11, GOLD-12.11, GAZR-12.11, LKOH-12.11, VTBR-12.11, GMKR-12.11. В продаже по стоп-лимит заявкам: акции Сбербанк, Русгидро, ГАЗПРОМ, ФСКЕЭС, Сбербанк-п, ЛУКОЙЛ, Сургнфгз, ХолМРСК ао, НЛМК, Ростел-ао и фьючерсы Si-12.11, Eu-12.11, ROSN-12.11, SBRF-12.11. Вне рынка: акции Сургнфгз-п, ИнтерРАОао, Татнфт 3ао, ГМКНорНик и фьючерсы ED-12.11.

|

|

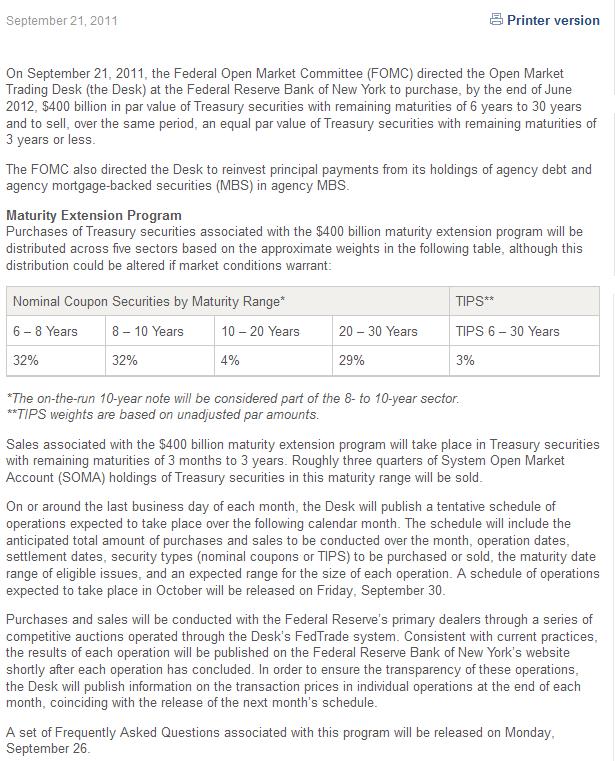

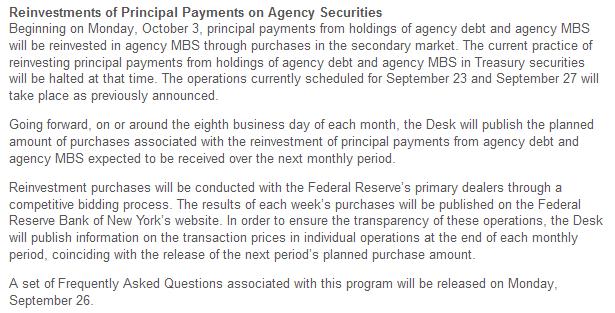

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 22 сентября 2011 ГОДА. РЕШЕНИЕ ФОМС Кратко о вчерашнем заседании ФОМС и итоговом решении. В последнее время у Феда хорошо работает система коммуникаций с рынком. Что ждали, то и получили. Хотя ФОМС не принял решения по уменьшению процентов, выплачиваемых на избыточные резервы, Голдман считает, что предпринятый Федом шаг оказался более агрессивным, чем ожидалось. По мнению GS решение оказалось более агрессивным в двух аспектах. Во-первых, относительно крупная часть бумаг расположена в дальней части длинного конца кривой доходности – порядка 29%. В 10-летнем эквиваленте это составляет 400 млрд. долларов; рынок ожидал объема этого сегмента в размере 300-350 млрд. долларов. Во-вторых, Фед меняет свою политику реинвестирования средств от погашения агентских бумаг и MBS: теперь он будет направлять деньги не на покупку казначейских бумаг, а на покупку тех же ипотечных агентских и MBS. ФОНДОВЫЙ РЫНОК Фондовый рынок отреагировал на решение ФОМС снижением примерно на 50 пунктов, как я и предполагал во вчерашнем вью рынка. Что интересно, никто кроме меня не писал, что операция «Твист» окажет негативное влияние на рискованные активы. Именно операция «Твист», а не то, что якобы решение ФОМС не оправдало каких-то надежд. Надежд никаких не было. Логика вчерашних распродаж очень простая: Фед объявляет о том, что он выкупает практически весь объем казначейских облигаций в диапазоне 7-30 лет. Естественно, что в ответ на это доходности облигаций падают и капитал из рискованных активов бежит в активы с фиксированной доходностью. Вопрос в том, насколько долгим и серьезным окажется это бегство. Американские US notes и bonds - тоже не подарок. Они уже сейчас находятся на таких ценовых уровнях (и уровнях доходности), что над ними висит постоянно угроза коллапса. Эта угроза отодвинута по времени на год-полтора, как видится сейчас, но она постоянно существует, и какие-то события могут спровоцировать, что все это произойдет гораздо раньше, чем мы ожидаем. Пока S&P500 остается в пределах сформированного медвежьего флага и я не уверен, что он пойдет на его пробитие только на основании итогов ФОМС без какого-то серьезного дополнительного негатива. Что мы сейчас имеем? Ситуация в Греции успокоилась, банковский кризис продолжается, но скоро европейские банки (12 октября) получат неограниченную долларовую ликвидность на 3 месяца. На рынке появится много долларов – это тоже можно считать в некотором роде количественным смягчением. Акции банков уже сейчас очень перепроданы, как в целом и европейские рынки акций – немецкий, французский. Здесь возможен по меньшей мере хотя бы технический отскок. В Америке конец месяца и конец финансового года. Американский фьюч прошел со вчерашнего дня 60 пунктов, и здесь тоже логично ждать сопротивления дальнейшему движению. Учитывая, как рынок сопротивлялся падению на прошлой неделе, представляется вполне возможным, что падение на этом притормозится, и S&P500, оставшись в пределах медвежьего флага, может сегодня-завтра опять на каких-то новостях, каких – пока я не знаю, выйти в район 1180-1190 пунктов. Евро пока не факт, что будет пробивать 1,35 вниз. Идет массированный исход из азиатских валют в евро, и это поддерживает курс евро и в какой-то степени нейтрализует воздействия негативного европейского фактора на рынки. Скорее всего движение вниз продолжиться, но оно будет волатильным и в конечном счете очень неспешным. Медвежий тренд обязательно должен быть подкреплен событиями в Европе. Все время надо смотреть за US Treasuries. Кто-то, кажется Мерфи, делал такое сравнение: если считать рынок облигаций собакой, то фондовый рынок – это всего лишь ее хвост. Собака управляет хвостом, а не хвост собакой! Ключ к пониманию дальнейшего поведения рынка – поведение американских казначейских облигаций. РЫНОК ОБЛИГАЦИЙ Язык рынка облигаций – это единственный язык, который понимают монетарные власти. Билл Гросс и первичные дилеры не могли ошибаться. Они позиционировались под операцию «Твист» - она и случилась. Интересно, что они предпримут дальше. Определенную наводку нам дадут очередные первичные аукционы 7-30 летних US Treasuries. Доходность 10-летних бумаг составляет 1,85% годовых, 30-летних вблизи 3%. Они и так на рекордно низких уровнях, куда еще падать? Возникает естественный вопрос: как поведут себя крупные суверенные держатели пакетов US Treasuries: Китай, Япония, Россия, страны Персидского залива. Допустим, Китай не будет продавать: ему надо абсорбировать свой торговый профицит. Япония не будет продавать: они и так с большим трудом сдерживают рост йены. Куда им девать доллары, которые получат от продажи американских казначейских бумаг? Но вот Россия, у которой еще свыше 100 млрд. долларов в трежерях, наверно будет продавать их, как делала это в последнее время. Торопится особо некогда - до лета 2012 года остается еще много времени. Какие-то другие суверенные держатели американского госдолга, пользуясь удобным случаем, тоже будут их продавать. Когда, как – мы этого не знаем. Поведение американских долгосрочных казначейских бумаг в целом представляется мне достаточно туманным. Кто будет их покупать через неделю-две кроме Феда? Парадокс рынка облигаций: при феноменально низкой доходности они являются токсичным активом! Формирование пузыря в американских трежерях вступило в заключительную стадию. Коллапс, в принципе, неизбежен, но он может произойти очень нескоро. Если американские законодатели продолжат вести дебаты по бюджету, подобные тем, что были в июле, это может очень ускорить крах американского рынка облигаций. Несомненно, что очень скоро последует новый раунд покупки активов, вопрос только в том – когда? Интересно будет взглянуть на минутки этого заседания, которые выйдут 12 октября. В них должны быть подробности дискуссии, которая развернулась внутри ФОМС. Возможно минутки дадут определенный намек на то, когда состоится очередной раунд QE3.

|

|

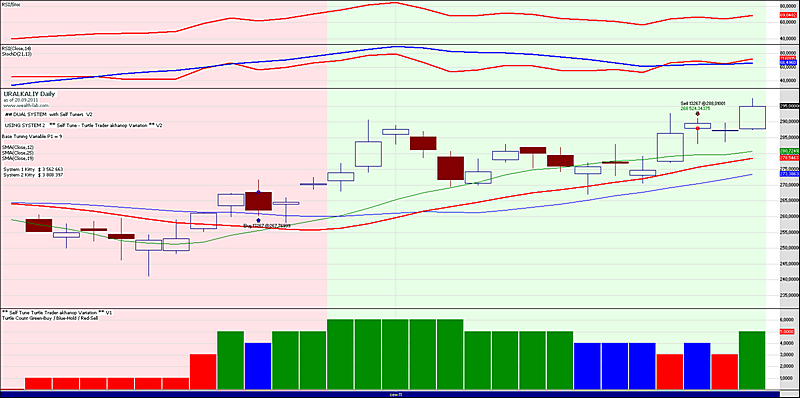

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА В последнее время у Феда хорошо работает система коммуникаций с рынком. Что ждали, то и получили. Хотя ФОМС не принял решения по уменьшению процентов, выплачиваемых на избыточные резервы, Голдман считает, что предпринятый Федом шаг оказался более агрессивным, чем ожидалось. Рынок отреагировал на решение снижением примерно на 50 пунктов, как я и предполагал во вчерашнем вью рынка. Именно операция «Твист» стала причиной снижения, а не то, что якобы решение ФОМС не оправдало каких-то надежд. Надежд никаких особо и не было. Вопрос в том, насколько долгим и серьезным окажется это снижение. Пока S&P500 остается в пределах сформированного медвежьего флага и я не уверен, что он пойдет на его пробитие только на основании итогов ФОМС без какого-то серьезного дополнительного негатива. Ситуация в Греции успокоилась, банковский кризис продолжается, но скоро европейские банки получат неограниченную долларовую ликвидность. Акции их очень перепроданы, как в целом и европейские рынки акций – немецкий, французский. Здесь возможен по меньшей мере хотя бы технический отскок. Учитывая, как рынок сопротивлялся падению на прошлой неделе, представляется вполне возможным, что падение на этом притормозится, и S&P500, оставшись в пределах медвежьего флага, может не так отдаленно опять на каких-то новостях или слухах, каких – пока я не знаю, выйти в район 1180-1190 пунктов. В целом, влияние на рынок принятых Федом мер пока еще трудно оценить. Доходности американских казначейских бумаг и так на рекордно низких уровнях? Куда еще падать? Несомненно, что вскоре последует новый раунд покупки активов, вопрос только в том – когда? Медвежий тренд обязательно должен быть подкреплен событиями в Европе. В ТЕЧЕНИЕ БЛИЖАЙШЕГО ЧАСА ВЫЙДЕТ ВЬЮ РЫНКА. ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В среду в Штатах наконец случилось сильное расширение дневного диапазона, S&P рухнул на решении ФРС и снижении банковских рейтингов, дневная свеча среды вышла с размахом в 4.2%. Движение случилось уже после нашего закрытия, к утру четверга S&P стоит ниже на 3.5%, нефть Brent на 3%, гэпы вниз у нас будут впечатляющими. Таким образом зона сопротивления выше S&P 1200 опять отработала на отлично, рынок отброшен в нижнюю часть своего среднесрочного диапазона и теперь по всей видимости будет тестировать зону поддержки ниже S&P 1130. В четверг скорее всего рынки будут дорисовывать дно нынешнего падения, попытки развернуться должны начаться не ранее пятницы. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Ничего не выдал Беня радостного, обреченно пробубнил про высокие риски для американской экономики и про то, что ФРС купит и продаст облигации с разными сроками погашения (т.н. операция "ТВИСТ"). Рынок конечно же ждал не этого бубнежа, а зрелища, и поэтому несмотря на небольшую подковерную борьбу после выступления (кто-то попытался выкупить начало падения), в итоге вышел прилично вниз, на -50 пунктов по фсипу, к 1146. Осталась одна бычачья идея на сентябрь - это закрытие финансового года, но с другой стороны закрыть месяц как можно ближе к 1100 - это тоже хорошая и логичная тема. Кто победит? Пока должны побеждать коалы и коалки всех мастей, т.е. медведи. Нефть и все комоды дружно среагировали на падение амеров минусами, бразы на -3% сразу упали, азия тоже сегодня в ярко-красных труселях - в общем не до шуток, выкупать такое пока некому. Наши вчера закрылись в минусе, ибо понимали чем дело пахнет, и подтащив опять РН к 215, ГП к 167, а лук к 1780 - начали активно лить. Мамба закрылась на 1507 (-0.84%) - эти уровни по ней были 12-го сентября, 13-го, 14-го, 16-го, 19-го, 20-го, 21-го сентября, как видимо о тренде вверх говорить рано, но не все это понимают, на форумах резко возросло число обнадеженных лонгистов, которые предлагают сидеть в лонгах среднесрочно, ибо ждут роста под выборы, даже вот вспомнилось: "Один мужик любил заниматься йогой. Особенно он любил позу лотоса. Но долго высидеть в ней не мог - его раздражал запах лотоса". Наших лонгистов такие мелочи не раздражают, и несмотря на -3%, которые они сегодня получат к позам, я надеюсь, у них останется с ними прекрасное среднесрочное настроение. Я думаю, что покупать утром после сильного гэпа надо, но аккуратно, с короткими целями, ибо и по амерам могут вниз, и по нам, мы так и не выполнили цели 1450-60 по мамбе - и в итоге должны быть наказаны за это рано или поздно. А лучше всего - сегодня)) ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Под закрытие американских бирж в среду мы увидели сильное движение вниз. Средние потери фондовых индикаторов составили вчера более 2%, в то время, как индекс волатильности рынка (индекс страха – VIX) взлетел на 13,6%. Причиной такого поведения рынка стали итоги заседания ФРС на котором прозвучали слова о том, что рост американской экономики остается медленным, рынок труда слабым, а ситуация на рынке жилья депрессивная. При этом FOMC пообещал сохранять ставки на уровне 0,00% - 0,25% по меньшей мере до середины 2013 г. В качестве меры поддержки экономики была выбрана «Operation Twist» объемом $400 млрд, в ходе которой ФедРезерв будет вплоть до июня следующего года продавать госбумаги с периодом обращения менее 3-х лет, приобретая взамен их облигации со сроком погашения 6-30 лет. То есть по сути новых денег в банковской системе не появиться, притом, что форма кривой доходности по гособлигациям не являются ключевым фактором, влияющим на экономический рост. Из-за намерения ФРС выправить кривую доходности на рынке госбумаг на сумму в $400 млрд. уже вчера привело к тому, что доходность по 30-летним USTreasuriesупала до 3,16%, а 10-летних до 1,89%, поддержав интерес инвесторов к доллару (EUR/USD1,3540). Дополнительным фактом тревоги для рынков стало известие агентства Moody's о снижении кредитных рейтингов ведущих банков США: Bank of America, Citigroup и Wells Fargo. Другое агентство S&P в свою очередь понизило рейтинги 15 итальянских банков из-за рисков связанных с суверенным рейтингом страны. Сильное падение заокеанских фондовых индексов сказалось и на сырьевых рынках, где отмечено снижение цен на нефть марки Brentдо отметки $108,5/барр. Стоимость контрактов на поставку меди обвалились до минимальных отметок за год ($8052/т). Интересно, что золото вчера не стало защитным инструментом и также упало в цене вслед за остальными активами ($1775/унц). Азиатские биржевые индексы в четверг торгуются в ярко красной зоне (MSCIAsia-4,5%). Сентябрьские данные из Китая показали, что индекс деловой активности в производственной сфере (PMI) рассчитываемый HSBC опустился до 49,4 п. против 49,9 п. в августе, что свидетельствует о застое и даже стагнации в крупнейшей азиатской экономике. Сегодня открытие торгов на наших биржах мы рассчитываем увидеть с гэпом вниз около 2%. Дополнительным фактором тревоги для отечественного фондового рынка будет сильное движение вниз против рубля (фьючерс на пару USD/RURвчера превысил отметку 32), что может усилить продажи в секторе российских облигаций со стороны нерезидентов. Думаю индексу ММВБ сегодня не избежать тестирования сильного уровня поддержки на 1470 п. В ходе вечерних торгов фьючерс РТС пробил уровень 148 тыс. п. и теперь его стоит ловить возле отметки 145 тыс. С учетом негативного внешнего фона делать покупки в расчете на отскок слишком рискованно. Думаю, до конца недели рынки будут пребывать в подавленном состоянии, торгуясь преимущественно в нисходящей консолидации. Сегодня Уралкалий опубликует финансовые результаты по МСФО за 1-е полугодие 2011 года. В четверг также выходит квартальная отчетность компании FedEx. В 16-30 ждем данных из США по числу обращений за пособием по безработице. В 18-00 Conference Board обнародует данные индекса опережающих экономических индикаторов за август (прогноз: +0,2%).

|

|

Кратко о вчерашнем заседании ФОМС и заявлении. Объявлено о начале операции «Твист». «Крутой Твист», как характеризует принятое решение Goldman Sachs. 1.Продажа краткосрочных казначейских бумаг ( со сроками погашения до 3 лет) и покупка долгосрочных ( со сроками погашения 6-30 лет) 2. Реинвестирование денег, получаемых от погашения агентского долга и MBS в агентские бумаги и MBS, а не в казначейские. Как это делалось до сих пор. Хотя ФОМС не принял решения по уменьшению процентов, выплачиваемых на избыточные резервы, Голдман считает, что предпринятый Федом шаг оказался более агрессивным, чем ожидалось. Текст заявления ФОМС

Наиболее важные на мой взгляд места в заявлении подчеркнуты. По мнению GS решение оказалось более агрессивным в двух аспектах. Во-первых, относительно крупная часть бумаг расположена в дальней части длинного конца кривой доходности – порядка 29%. В 10-летнем эквиваленте это составляет 400 млрд. долларов; рынок ожидал объема этого сегмента в размере 300-350 млрд. долларов. Во-вторых, Фед меняет свою политику реинвестирования средств от погашения агентских бумаг и MBS: теперь он будет направлять деньги не на покупку казначейских бумаг, а на покупку тех же ипотечных агентских и MBS. И первая и вторая меры Федрезерва направлены на стимулирование рынка недвижимости. Заявление Федрезерва также подчеркивает слабое состояние американской экономики, предполагает «дальнейшее ослабление в целом условий на рынке труда» и только «умеренный темп роста потребительских затрат». ФОМС отмечает замедление темпов инфляции в последние месяцы и как прежде считает, что та сохранится на текущем уровне или ниже, то есть будет соответствовать установленному дуальным мандатом. Фед считает, что « существуют значительные риски снижения экономических показателей, в том числе и напряженность на глобальных финансовых рынках». Как и в прошлый раз, три президента ФРБ выступили против принятого решения: Фишер, Кочерлакота и Плоссер. ФРБ Нью-Йорка выпустила собственный прессрелиз с деталями исполнения решения ФОМС.

|

|

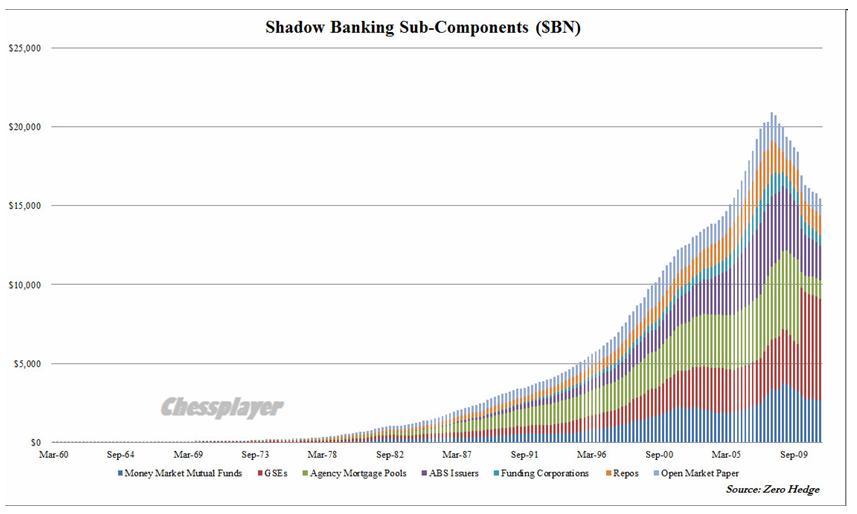

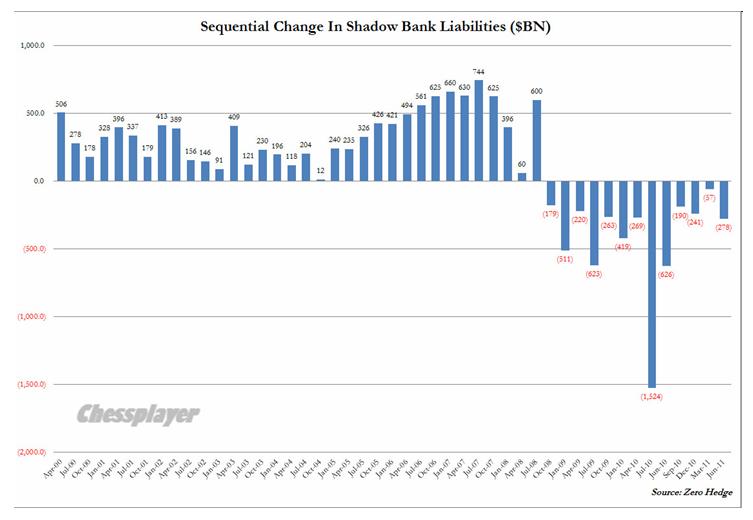

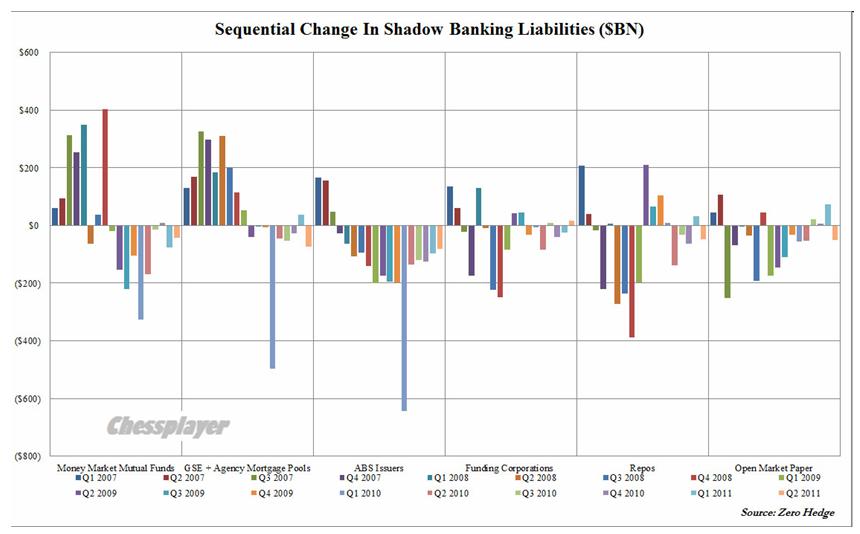

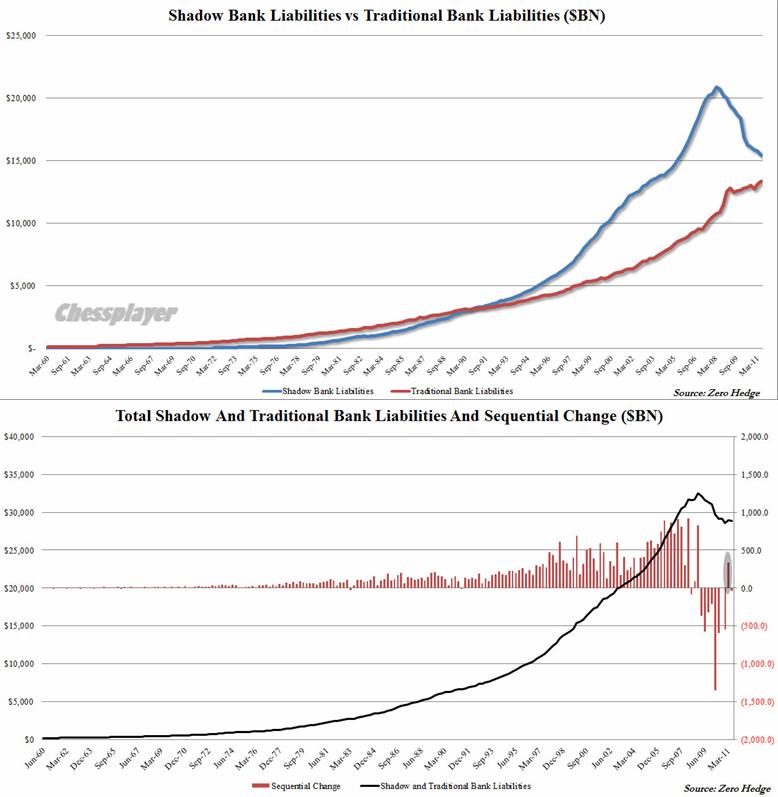

Теневой банковский сектор – ничего криминального в этом понятии нет, это важная часть финансовой системы. Zero Hedge опубликовал некоторые наблюдения на эту тему As The Shadow Banking System Imploded In Q2, Bernanke's Choice Has Been Made For Him Теневая банковская система неуклонно сокращается с 2008 года Когда ФРС на прошлой неделе опубликовал квартальный отчет о денежных потоках (Z.1), средства массовой информации предсказуемо, как и всегда, сфокусировались на колебаниях чистой стоимости активов домохозяйств (хотя это не более, чем обратная сторона фондового рынка) и в меньшей степени на объёме кредитования в США. Однако есть там один пункт, обычно игнорируемый, но, несомненно, самый важный в отчёте Z.1, который Федовские аппаратчики изучают денно и нощно, а именно задолженность во всё ещё важнейшей теневой банковской системе. Из опубликованных данных следует, что теневая банковская система сократилась во II квартале на $278 млрд., максимально с Q2 2010г. Становится понятно, что Бернанке свой выбор уже сделал. Потому что, принимая во внимание сияющую дыру в бюджете США, чтобы компенсировать продолжающийся коллапс кредитования, Фед должен начать не только сглаживать кривую доходностей долговых бумаг, но и компенсировать схлопывание критически важной для экономики постоянно уменьшающейся теневой банковской системы. А без роста кредитования на любом уровне, хоть в коммерческих банках, хоть в теневой банковской системе, хоть на суверенном уровне, можно попрощаться с ростом ВВП, как следствие безработица, и бай-бай второй срок Обамы.

Как видно на двух графиках внизу, неспособность экономики создать хоть какой-нибудь рост в теневой банковской системе, главным образом из-за полной остановки машины секьюритизации, остаётся главной угрозой для ФРС. А конкретно, после достижения максимума в $20,9 трлн. в марте 2008г., этот критически важный источник “кредитных денег” рухнул на 25%: $5,5 трлн. кредита, и не любого кредита, а именно теневого, и поэтому нерегулируемого кредита, испарились! В Q1 2011г. ситуация вроде стала устаканиваться (снижение на $57 млрд.), но кварталом позже сдувание ускорилось ( на $278 млрд). Сокращаются почти все компоненты теневой банковской системы Среди компонентов задолженности, входящих в теневую банковскую систему, можно выделить: - Взаимные фонды денежного рынка: квартальное снижение (здесь и далее) на $41,6 млрд. до $2,6 трлн.

- Бумаги государственных финансовых корпораций (government-sponsored enterprise (GSE)) и агентские бумаги: снижение на $73,8 млрд. до $6,5 трлн.

- Выпуск ABS (ценных бумаг, обеспеченных активами): снижение на $80,4 млрд. до $2,2 трлн.

- Сделки РЕПО (соглашение, по которому продавец обязуется в установленный срок выкупить у покупателя проданные ему ценные бумаги по установленной цене): снижение на $49 млрд. до $1,2 трлн.

- Бумаги открытого рынка (векселя и банковские акцепты): снижение на $50 млрд. до $1,1 трлн.

Немножко скрасило удручающую картину крошечное увеличение активности финансовых (небанковских) корпораций: на $17 млрд. до $726 млрд.

На основании этого ZeroHedge делает неутешительный для американской экономики вывод: Вот почему ВВП во втором квартале, если исключить манипуляции Бюро статистики, снизился. Более того, если теневое кредитование продолжит падать, экономический рост может вообще может не возобновиться. Активность переместилась в традиционную банковскую систему, потому что именно туда поступают деньги в результате QE. Но если есть теневые банкиры, то существует и традиционная банковская система. В частности, кредитный портфель коммерческих банков во Q2этого года составлял $13,4 трлн., увеличившись на $238 млрд. Но, увы, это никак не может компенсировать сокращение в теневом банкинге: со второго квартала 2008г. “обычное” кредитование выросло “всего” на $2,6 трлн., тогда как теневые кредиты снизились на вдвое большую сумму. Передышка была лишь в первом квартале 2011г., когда традиционные кредиты выросли на $337 млрд., более чем компенсировав падение теневых. Но всё вернулось на круги своя. Вот почему ВВП так волатилен и сейчас почти отрицателен.

Запомните: активы традиционных коммерческих банков растут только благодаря QE. И если теневой банкинг продолжит сдуваться, коммерческие должны быть на подхвате или...Это в свою очередь означает, что Бернанке вынужден будет накачивать резервы. Неважно, чем банки занимаются: кредитованием или покупкой акций Netflix: финансовая система Америки, да и всего развитого мира приводится в движение с помощью кредита.. Убери кредитный рост и игра закончена.

И следует вывод Вот почему сегодняшнее решение формальность: у Бернанке нет иного выхода, как продолжать возмещать неумолимое сокращение теневого банковского сектора, которое в годовом выражении составило более $1 трлн. В данном случае, “дай триллион” – это самый минимум, который Бернанке должен добавить, чтобы компенсировать безжалостный делеверейджинг самого крупного фактора роста экономики США, по иронии судьбы ставшего крупнейшим неблагоприятным фактором. Вывод радикальный. «Должен» - это еще не значит, что даст. Интересная статья, интересная информация. На мой взгляд, данная статья о состоянии теневого банковского сектора подтверждает тот факт, что США уже находятся в состоянии рецессии. Материал подготовлен при участии Максима Грекова на основе статьи As The Shadow Banking System Imploded In Q2, Bernanke's Choice Has Been Made For Him

|

|

Торговый план N1 на 21.09.11: 1 покупка Купить: Уркалий-ао. Цена исполнения на открытии по рынку.

Торговый план N2 на 21.09.11: 5 покупок, 21 продажа, 4 вне рынка В покупке по стоп-лимит заявкам: фьючерсы RTS-12.11, GOLD-12.11, ROSN-12.11, GMKR-12.11, VTBR-12.11. В продаже по стоп-лимит заявкам: акции Русгидро, Новатэк ао, ГАЗПРОМ, Уркалий-ао, ФСКЕЭС, ВТБ, Сургнфгз-п, ЛУКОЙЛ, Сургнфгз, ХолМРСК ао, НЛМК ао, ПолюсЗолот, Ростел-ао, Сбербанк-п и фьючерсы GOLD-12.11, Si-12.11, Eu-12.11, GAZR-12.11, LKOH-12.11, ROSN-12.11, SBRF-12.11. Вне рынка: акции ИнтерРАОао, Татнфт 3ао, ГМКНорНик и фьючерсы ED-12.11.

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 21 сентября 2011 ГОДА. ПРЕДСТОЯЩЕЕ РЕШЕНИЕ ФОМС Итак, настал этот долгожданный день и мы все ждем, какое решение примет Комитет по открытым рынкам США (ФОМС). Большинство комментариев все-таки сводятся к тому, что на заседании будет принято в той или иной форме решение об операции «Твист». На мой взгляд, рынок чересчур позитивно настроился на предстоящее решение. Как считает Дэвид Розенберг, в текущие цены уже заложено QE на несколько сотен миллиардов долларов. Поэтому движение (вниз) с текущих уровней может быть очень серьезным: порядка 40-50 пунктов по индексу S&P500 за пару дней как минимум. Если вспомнить прошлое заседание ФОМС - 9 августа, то это был, возможно, самый волатильный день года. Диапазон движения американского фьючерса S&P500 составил тогда больше 100 пунктов. Ему тогда, правда, предшествовало сильное падение американских фондовых индексов с 20-ых чисел июля. Смягчить возможное падение в результате несбывшихся ожиданий могут комментарии из текста заявления ФОМС. На мой взгляд, это будет присутствовать. Поскольку Бернанке и другие члены Комитета безусловно понимают, что ожидания участников рынка завышены. На рисунке внизу показано, какое влияние операция "Твист" окажет на доходность 10-летних US Treasuries

Операция «Твист» не может реально оживить американскую экономику. Долгосрочные процентные ставки и так находятся на рекордно низком уровне. Так зачем же тогда Фед предпримет эту операцию? Если Фед оставит все как есть, то тогда ставки вырастут и не только повредят экономике, но и осложнят Америке обслуживание госдолга. Некоторые из членов ФОМС выступают за более серьезные меры по стимулированию экономики. Однако события за период между двумя заседаниями не способствуют этому: некоторые данные по экономике оказались позитивными, но главное – инфляция находится на границе, допустимой дуальным мандатом Феда. Накануне четверка лидеров Республиканской партии в Конгрессе направили письмо главе ФРС Бену Бернанке, призывая его в принципе отказаться от дальнейшего смягчения монетарной политики. Увеличение баланса Федрезерва имеет сильную политическую оппозицию в стране, так и внутри самого ФОМС. Тем не менее, я ожидаю, что Фед пошлет мессидж рынкам, что он готов использовать все имеющиеся у него средства по стимулированию американской экономики, и что он не планирует в ближайшее время прекращения этих мер. Это должно смягчить реакцию рынков на заявление ФОМС. GOLDMAN SACHS О ПРЕДСТОЯЩЕМ ЗАСЕДАНИИ ФОМС Вчера «смотрящий за рынком» Goldman Sachs (в этом выражении меньше шутки, чем вы думаете) выдал свои соображения по поводу предстоящего заседания ФОМС. Мы всегда внимательно прислушиваемся к их мнению. Самое важное из комментария GS: - GS оценивает высоко вероятность дальнейших мер по стимулированию

- Изменение композиции активов в балансе Феда кажется GS наиболее вероятным.

- Существует значительная неопределенность относительно величины и сроков погашения покупаемых и продаваемых бумаг.

- Как дополнительную меру GS ожидает уменьшение ставки, выплачиваемой по избыточным резервам

- GS считает маловероятным, что Фед изменит провозглашаемые им цели и задачи монетарной политики; предложение, выдвигаемое Эвансом и некоторыми другими членами Комитета. Это комплексная и в определенной степени спорная идея и требует дальнейшего обсуждения.

- Инструмент количественного смягчения, который Фед использовал в прошлом году, - расширение баланса – на этот раз не выглядит реально осуществимой возможностью. Wall Street Journal сообщает, что этот инструмент монетарной политики «в настоящий момент не имеет сильных сторонников внутри Феда». Фед возможно в конце концов решит двигаться в этом направлении, но мы видим мало шансов, что это случится в среду.

П.6 – внимание, предупреждение рынкам! Если не будет расширения баланса, то рынкам, как говорится «ловить» нечего. Надо сказать - удивительное единодушие мнений относительно предстоящего события. Кроме Дэвида Розенберга никто не ожидает сюрпризов. Другие соображения по поводу предстоящего заседания ФОМС вы можете прочитать в статье: В статье показано совершенно четко, что и крупнейший фонд облигаций и первичные дилеры за последние два месяца провели явную подготовку к операции «Твист». Удивительно, что все аналитические обзоры, которые я читал, упорно обходят молчанием самый важный для всех вопрос: как повлияет операция «Твист» на рынки рискованных активов, фондовые рынки в частности ? Я полагаю, что повлияет негативно, хотя и несильно... Но есть много других негативных факторов в текущей рыночной ситуации, но о них будет позже ФУНДАМЕНТАЛЬНО-ТЕХНИЧЕСКАЯ КАРТИНА ПО ИНДЕКСУ S&P500 Индекс S&P500 остается внутри восходящего канала, который с технической точки зрения является медвежьим флагом к падению конца июля-начала августа. Это падение является с моей точки зрения возобновлением медвежьего тренда, начавшегося в 2007 году.

Верхняя граница восходящего канала успела уже уйти далеко вверх и в настоящий момент проходит примерно в районе 1256 пунктов по индексу S&P500. Даже при условии возможного «голубиного сюрприза» (так с легкой руки GS я буду называть неожиданные меры QE, принимаемые центральными банками) считаю, что зона 1250 пунктов должна стать практически непреодолимым препятствием для роста. Выше 1250 пунктов S&P500 делать нечего! Это противоречит фундаментальным условиям рынка. Европейские индексы выглядят еще хуже американского, что видно из маленьких графиков (S&P500 и DAX) ВОЗОБНОВИВШИЙСЯ МЕДВЕЖИЙ ТРЕНД ОСТАЕТСЯ В СИЛЕ Сейчас существует 4 основных медвежьих темы: три из них старых и известных - Греция и европейский долговой кризис

- Банковский кризис, тоже в основном европейский

- Замедление роста мировой экономики.

В последнее время добавилась четвертая тема: недоверие финансовых институтов друг к другу. Что могут противопоставить этому монетарные власти? Печатание денег, предоставление дополнительной ликвидности – что они и делают. Это может вызывать непродолжительные ралли на рынках, но это никак не решает структурных и других проблем. Возобновившийся медвежий тренд остается в силе и очень скоро напомнит о себе. Тема Греции на время ушла в сторону и это собственно наверно то, на чем сейчас рынки растут. Доктора уже было взяли скальпели в руки, чтобы ампутировать Грецию от еврозоны, но затем отложили их в сторону... пока на время. Заражение и так уже идет по всему телу, и смысла спешить с операцией нет. Но дефолт Греции неизбежен, притом, скорее всего, в этом году. И подготовка к дефолту идет вовсю. Состояние европейской банковской системы просто катастрофическое и уже крупные корпоративные клиенты (Сименс) начали выводить оттуда активы. Явственно назревает какой-то очень крупный шухер, но на этот раз центральные банки, наученные горьким опытом 2008 года, стараются уже заблаговременно принять какие-то меры. Поэтому маловероятно, что мы увидим движение в индексах в одном направлении в 30-40%. Это мне сейчас представляется совершенно нереальным. Но в то же время снижения по 15-20 % с последующими отскоками мы вероятно будем наблюдать. Это будет продолжительный медвежий тренд, который будет уходить далеко в 2012 год. Я разделяю долгосрочный взгляд на рынок, высказанный Бобом Джонуа в статье«Bob Janjuah считает, что это только начало», которую я рекомендую прочитать, если вы этого еще не сделали, а также предыдущую его статью «Bob Janjuah о выборе из двух зол». Боб Джонуа пишет в последней статье: В этом мире, если использовать индекс S&P500 как индикатор риска, я вижу «справедливую стоимость» для S&P500 в диапазоне 800/900 пунктов. Я думаю, что мы увидим торговлю на этих уровнях в ближайшие 12-15 месяцев.

|

|

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Большинство комментариев все-таки сводятся к тому, что на сегодняшнем заседании ФРС по ставке будет принято в той или иной форме решение об операции «Твист». На мой взгляд, рынок чересчур позитивно настроился на предстоящее решение. Как считает Дэвид Розенберг, в текущие цены уже заложено QE на несколько сотен миллиардов долларов. Поэтому движение (вниз) с текущих уровней может быть очень серьезным: порядка 40-50 пунктов по индексу S&P500 за пару дней как минимум. Если вспомнить прошлое заседание ФОМС - 9 августа, то это был, возможно, самый волатильный день года. Диапазон движения американского фьючерса S&P500 составил тогда больше 100 пунктов. Ему тогда, правда, предшествовало сильное падение американских фондовых индексов с 20-ых чисел июля. Смягчить возможное падение в результате несбывшихся ожиданий могут комментарии из текста заявления ФОМС. На мой взгляд, это будет присутствовать. Поскольку Бернанке и другие члены Комитета безусловно понимают, что ожидания участников рынка завышены. В ТЕЧЕНИЕ БЛИЖАЙШЕГО ЧАСА ВЫЙДЕТ СПЕЦИАЛЬНЫЙ ВЬЮ РЫНКА. ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU Во вторник Штаты еще раз попробовали взять уровень S&P 1215, к текущему моменту попытка успехом не увенчалась, однако рынок остается достаточно близко к уровню, и в ближайшие день-два наверняка случится еще одна атака на него с окончательным результатом. Вероятность выхода вверх несколько выше, однако надежней в данной ситуации опять же ловить волатильность, а не направление, поскольку разрешение ситуации в любом случае обещает хорошее движение. От нашего закрытия внешний фон слегка ниже, поэтому возможны гэпы вниз на открытии. Индекс ММВБ продолжает отставать от Штатов, кто-то активно выводит деньги с наших рынков. Нужно быть готовым к тому, что внешний негатив будет отыгрываться активнее, чем позитив. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Очередной выход амеров вверх к 1213 закончился возвратом к 1195 по фсипу. Сегодня Бернанке озвучит, а может и покажет по телеканалу для взрослых американцев свой инструмент для "стимулирования" экономики)). Обама тоже сказал, что у него такой есть,но рынок ему не поверил, ведь должны быть отличия хотя бы чисто внешние у арапа и еврея)). Итак, рынки ждут, что такого учудит Беня, чтобы порадовать неуверенных в себе лонгоозабоченных инвесторов, скорее всего увидим приличную красную свечу вечером в 22:15 по мск, а дальше вступят в игру те, кто хотел бы закрыть месяц и финансовый год повыше, и встанет вопрос кто кого: разум или чувства. Я буду ждать вниз, так выглядит безопаснее. Наши вчера во вторник не стали играть как играли в четверг, пятницу и понедельник, а довольно резво пошли вверх вслед за Хозяевами, причем на весьма скромных объемах, вывели Лук к 1770, РН к 215, сбер к 82, ГП под 167 и начали лить. Впечатление, что крупные игроки раздают лонги с целью откупить их значительно ниже, остается в полной мере, вчерашний рост по мамбе под +2% выглядит разводом. Казалось бы вчера должны откупать шорты и восстанавливать проданные лонги, но я не видел этого, наоборот очень неплохо продавали. Поэтому остаюсь при своем мнении, что уже в четверг нас ждет сильное движение - если Беня порадует рынки, то вверх, так как у фсипа появится цель 1250-60, а у мамбы 1580-1600, если же не порадует, то вниз. Ждать вниз безопаснее, поэтому некрупно шортим. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Во вторник фондовые индексы США продолжили консолидацию возле уровней начала недели. Подъем котировок в начале сессии сменился плавным снижением под закрытие торгов. Так инвесторы традиционно выражают свою осторожность в преддверии решения ФРС по монетарной политике. Греческие и прочие европейские проблемы сейчас отошли на второй план, а биржевые индексы замерли в ожидании объявления о новых мерах по поддержке экономики со стороны ФедРезерва. В среду утром фьючерсы на американские индексы растут (S&P +0,5%) после того, как компания Oracle сообщила о том, что ее квартальная прибыль выросла на 36%. Это поддерживает акции технологического сектора на торгах в Азии (MSCIAsia+0,5%). Цены на нефть марки Brent стабильно торгуются сегодня возле отметки $110,5/барр. Согласно последним данным института API запасы нефти в США на прошлой неделе выросли на 2,6 млн. барр., запасы бензина и дистиллятов остались почти без изменений. В ходе утренних торгов в секторе промышленных металлов наблюдается небольшой подъем котировок: медь +1%; никель +0,2%. Позиции валютной пары EUR/USDне претерпели существенных изменений за последние сутки (1,3705). Здесь участники рынка ждут продолжения переговоров Греции на годовом саммите МВФ по получению кредитного транша. Открытие торгов на российских биржах в среду мы ожидаем увидеть в зоне умеренного снижения. Вечерний подъем наших индексов под закрытие сессии на ожидании роста в Штатах не оправдался. Думаю, начав сессию чуть более низких уровнях у нас есть шансы не только на закрытие гэпа, но и на попытки штурма сопротивления на уровне 1525 п. по индексу ММВБ. По фьючерсу РТС пока определенно можно сказать об уровне поддержки на 150000 п. и о сопротивлении на 152500 п. Накануне заседания ФРС потолок роста фьючерса мы видим на отметке 153000 п. так как сильно разгонять рынок вверх сегодня не станут. Сегодня в 12-30 будут опубликованы протоколы заседания Банка Англии. В 18-00 ждем данных из США по продажам на рынке вторичного жилья за август. В 18-30 Минэнерго США (EIA) выдаст статистику по запасам нефти и нефтепродуктов. И, наконец, в 22-15 комитет по открытым рынкам ФРС (FOMC) обнародует свое решение по монетарной политике в условиях сохранения низких процентных ставок. Накануне лидеры Республиканской партии в Конгрессе направили письмо главе ФРС Б. Бернанке, призывая его отказаться от любых новых шагов, направленных на смягчение монетарной политики. Таким образом, инвесторы не ждут сладких подарков от ФРС и нервные движения в индексах вполне могут быть, поэтому мы предпочтем встречать утро четверга без спекулятивных позиций.

|

|

|

|