|

|

|

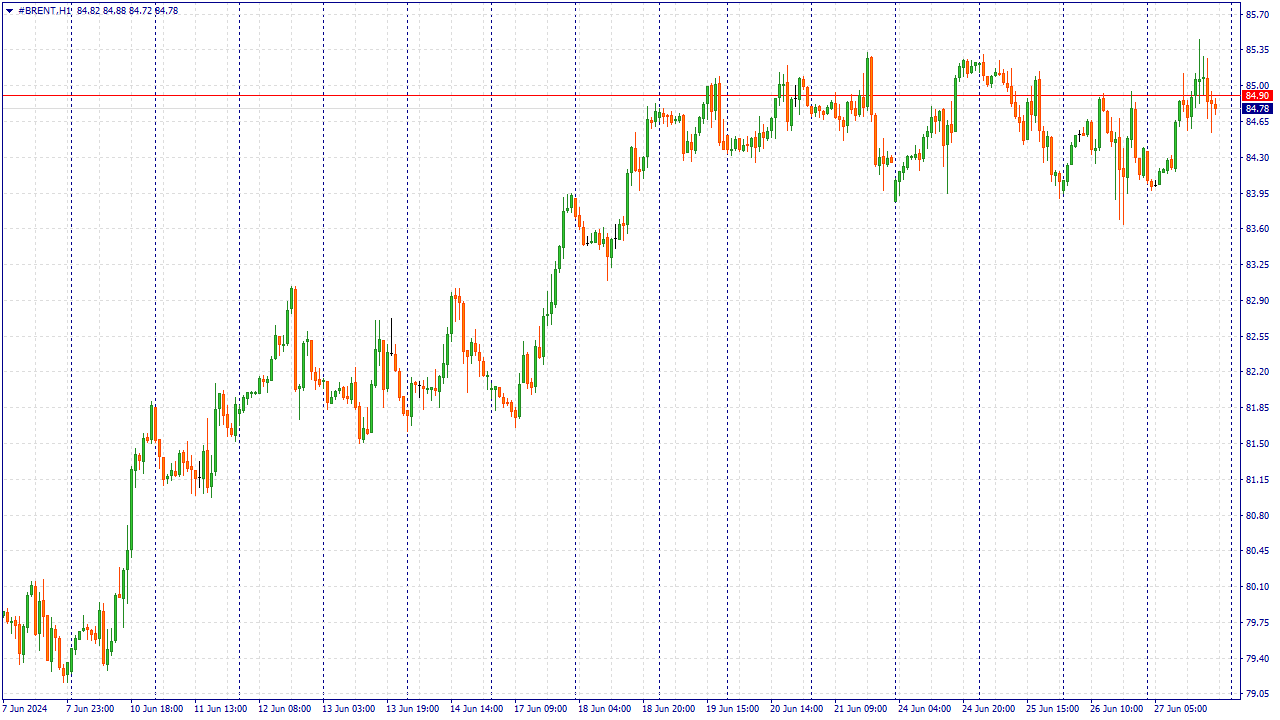

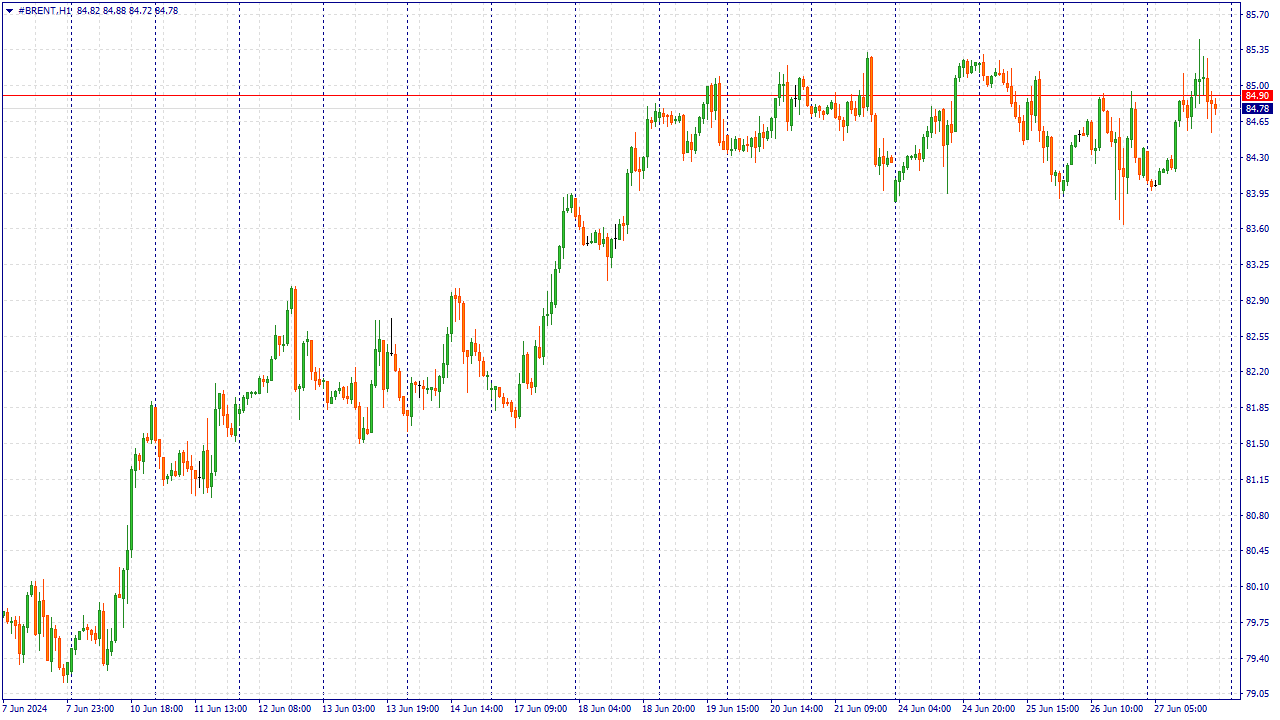

Цены на нефть демонстрируют стабильный рост с 76 до 85 долларов за баррель марки Brent (#BRENT) с начала июня. Причинами являются сезонные факторы: высокая потребительская активность в автомобильный сезон и увеличенный спрос со стороны транспортного сектора, а также рост потребления электроэнергии для кондиционирования помещений. Цены на нефть демонстрируют стабильный рост с 76 до 85 долларов за баррель марки Brent (#BRENT) с начала июня. Причинами являются сезонные факторы: высокая потребительская активность в автомобильный сезон и увеличенный спрос со стороны транспортного сектора, а также рост потребления электроэнергии для кондиционирования помещений.

Однако более значительным событием на рынке нефти стало истечение срока действия 50-летнего Соглашения о безопасности между Саудовской Аравией и США, подписанного в 1974 году, и отказ Эр-Рияда продлить его. Соглашение предусматривало создание комиссий по экономическому сотрудничеству и военным потребностям Саудовской Аравии, что стабилизировало ситуацию после кризисов 1970-х годов. США получали нефть по выгодной цене, а Саудовская Аравия – технологического союзника и богатство. А самое важное, что этот документ обязывал Саудитов продавать нефть исключительно за доллары, а теперь такого ограничения нет. Эта система значительно укрепила позицию доллара как доминирующей мировой резервной валюты, поскольку создала глобальный спрос на доллары, напрямую связанный с нефтепотоками. Многие называли это "сделкой века". Отказ от нефтедоллара (petrodollar) в перспективе подорвет силу влияния доллара и финансовые рынки США, снижая способность Вашингтона накапливать госдолг и зарабатывать на экспорте. Китай, Россия, Иран, Индия и другие страны все активнее переходят на национальные валюты во взаиморасчетах. В 2023 году уже 20% мировой нефти покупалось не за доллар. А теперь и Саудовская Аравия сможет продавать нефть за любые валюты и активы, включая юань, золото и даже криптовалюты, что в конечном итоге может существенно увеличить стоимость этих активов. Аналитики FreshForex рекомендуют внимательно следить за изменениями схем расчета на энергетических рынках. Такие торговые инструменты, как Биткоин (BTCUSD), Золото (XAUUSD) и Доллар к китайскому юаню (USDCNH), могут стать очень выгодными вложениями в перспективе. Инвестируй, опережая события!

|

|

Уже второй день рынок показывает динамику близкую к нулю, останавливаясь для подведения квартальных итогов. Институционалы должны показать квартальную прибыль от инвестирования, как правило к концу квартального месяца они фиксируют часть позиций, а у физиков началась пора отпусков и сниженной активности. Индекс RGBI подтянул за собой индекс Московской биржи, который за последнюю торговую сессию месяца всё же показал рост на 📈+0,13% до 3 154,36 пункта. Таким образом, месячная динамика основного фондового индекса страны оказалась отрицательной со снижением на 📉-2,0%. Торговый день был опять днем ГОСА: 👉Большинством голосов акционеры Русал решили не выплачивать дивиденды по итогам 2023 года. Последний раз компания распределяла прибыль в 4 квартале 2022 года. Динамика за день в акциях незначительная. 👉Акционеры Полюс 📉-0,2% проголосовали аналогично и ожидаемо, так как компания не выплачивает дивиденды с 2021 года. 👉Акционеры Инарктики 📈+0,4% поддержали рекомендацию совета директоров о выплате дивидендов за два периода в суммарном размере 20 рублей на одну акцию. Дата закрытия реестра (как я писал сегодня ранее) - 08.07.2024 года. 👉И самое главное, акционеры Сургутнефтегаза 📈+1,1% прокусывали за выплату дивидендов по префам в размере 12,29 рублей на одну акцию. Реестр закатывается 18 июля и ориентировочно до конца месяца на рынок выльются дополнительные миллиарды рублей. ВТБ 📉-0,6% отчитался об итогах работы за 5 месяцев снижением чистой прибыли на 3% год к году до 233 млрд. рублей и снижением рентабельности СК на 5,3% год к году до 14,9%. А ведь Андрей Леонидович обещал рост чистой прибыли по итогам года. Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

|

|

Рынок на этой неделе чересчур вялый, никаких интересных движений нет. Можно-ли назвать данную ситуацию затишьем перед бурей? - спорный вопрос. Давайте немного порассуждаем: Скоро будет дивидендный сезон и рынок будут ждать див. гэпы - соответственно, этот самый рынок может немного потрясти. Другой момент - куда пойдут вырученные деньги с дивидендов? - во вклады. Проценты по ним сейчас очень неплохие и людям незачем будет реинвестировать деньги обратно в рынок. Это будут делать, но не в таких объемах, чтобы протащить рынок наверх. Напомню, что большая часть участников торгов на рынке - физ. лица. А большинство физ. лиц придерживаются консервативной стратегии инвестирования. Они просто увидят большой процент по вкладу и положат деньги туда. Соответсвенно, просто на рынок будет поступать меньше денег, но, в тоже время, обильных распродаж я не жду. Для этого нужна новость, которая связана уже с чем-то политическим, так как очень навряд-ли российский рынок сильно будет корректироваться на жесткой ДКП. Что имеем по итогу - высокой ставки будет достаточно лишь для того, чтобы притормозить рост нашего рынка, но у неё не получит заставить его сильно корректироваться. Поэтому, не жду я сильных движений в среднесрочной перспективе по рынку без каких-то политических событий. Исключением могут стать какие-нибудь отдельные истории по бумагам. не является инвестиционной рекомендацией ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

. . ▶ НЕФТЬ. BR-8.24 (BRQ4). https://ru.tradingview.com/chart/UKOIL/csbjjjfV... 27.06.2024 г. сразу на открытии Срочного рынка в 09.00 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ЛОНГ по цене 85.74 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 27 июня 2024 г. в 23:55 по мск.). . 28.06.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 86.11 п.п. Профит от текущего трейда составляет 0.37 п.п. (+2,0%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Выборы во Франции по-прежнему угрожают евро. Первый тур парламентских выборов состоится 30 июня. Текущая ситуация на рынке валютной пары EUR/USD выглядит следующим образом: Курс евро пытается зафиксироваться в районе 1,0700. На дневном графике наблюдается ослабление медвежьего импульса, тогда как индикатор RSI остался без изменений. В преддверии французских выборов, которые пройдут в воскресенье, двусторонняя торговля остается вероятной. Поддержка располагается на уровнях 1,0660 и 1,0670 (недавний минимум) перед уровнем 1,0600. Сопротивление отмечается на отметках 1,0770 (50-дневная скользящая средняя), 1,0810 (38,2% коррекции Фибоначчи от максимума 2024 года к минимуму, 100-дневная скользящая средняя). Теперь давайте разберем ситуацию детальнее. Фокус евро Рост (около 0%): Партия Макрона побеждает. Шансы на это крайне малы. Базовый сценарий: Парламент остается в подвешенном состоянии, а партия Марин Ле Пен набирает большинство голосов. Неблагоприятный сценарий (20%): Большинство голосов у партии Марин Ле Пен. Заметный недостаток: Крайне левые выигрывают голосование. Существенный недостаток: Крайне левые набирают большинство. Инвесторы будут оценивать результаты выборов через призму рынков евро и облигаций. Доходность французских облигаций предоставит четкое представление о настроениях на рынках, когда в понедельник утром откроются французские биржи. Однако до этого валютные рынки могут уже дать свою оценку, и внимание будет сосредоточено на обменном курсе евро к доллару, когда откроются азиатские рынки. «Если альянс президента Макрона получит большинство (что крайне маловероятно, учитывая последние опросы), то курс EUR/USD, вероятно, вернется выше 1,0900, считают в UniCredit. Базовые ожидания рынка предполагают, что партия Марин Ле Пен победит в двух турах голосования, но не добьется абсолютного большинства. По мнению аналитиков, последствия для евро в базовом сценарии могут варьироваться от негативных до умеренно позитивных. Прямых бычьих сигналов при таком развитии событий нет, но евро может отыграть часть недавно утраченных позиций. В ING Bank отметили, что евро стабилизировался в последние дни, поскольку партия Марин Ле Пен делает правильные заявления, чтобы успокоить рынки, понимая, что негативная реакция может подорвать их шансы на успех. Тем не менее партия Марин Ле Пен (RN) планирует сократить налоги на 7 млрд евро, при этом финансирование будет частично осуществляться за счет сокращения взноса Франции в бюджет ЕС. Аналитики по еврозоне видят сохраняющееся напряжение, поэтому предостерегают от ожиданий, что курс EUR/USD вернется к 1,0800 и выше, так как все еще существует множество возможных медвежьих этапов. В ING предполагают, что евро будет сталкиваться с трудностями при попытках поддерживать ралли в ближайшие недели. Таким образом, пара EUR/USD может с трудом пробиться к верхней границе диапазона 1,0660–1,0760. Наихудший сценарий для евро Валютные стратеги едины во мнении о том, что наихудший вариант для евро – это победа крайне левой коалиции (Новый народный фронт) на выборах. Этот сценарий вполне возможен, учитывая неопределенность, вызванную двухэтапным избирательным процессом во Франции. Система голосования в два тура непропорционально благоприятствует крупнейшим парламентским группам, а это означает, что либо RN, либо NFP могут получить достаточно мест, чтобы сформировать абсолютное большинство. Большинство в пользу левого альянса может привести к резкому росту дефицита госбюджета, учитывая их предвыборную программу, что еще больше напугает рынки, полагают в Commerzbank. В HSBC пишут, что риски бюджетного проскальзывания (увеличение расходов без соответствующего роста доходов) будут значительными в случае победы Нового Народного фронта. Манифест Нового Народного фронта включает в себя несколько дорогостоящих обещаний, таких как снижение установленного законом пенсионного возраста до 60 лет (с 64), повышение минимальной заработной платы и компенсаций государственным служащим, а также индексация заработной платы и пенсий с учётом инфляции. Фискальный спад также повысит риск столкновений с Европейской комиссией, которая уже открыла процедуру чрезмерного дефицита (EDP) против Франции. Это может иметь последствия и для остальной части ЕС: если Франция вступит в конфликт с Брюсселем и потребует особого отношения или будет тянуть с сокращением дефицита, тогда другие страны могут почувствовать, что они могут сделать то же самое, что подорвет доверие к новым финансовым правилам ЕС. Впрочем, сейчас риск левого большинства рассматривается как второстепенный риск.

|

|

🐹Наука-Связь. 🥜Сейчас многие бумаги перешли в горизонталь и начинают шевелиться и это уже интересно и теперь только глаз да глаз! 🥜Сегодня эта бумажка хорошо стрельнула! Кто сидел, поздравляю, если конечно фиксанули! А ещё больше поздравляю, что импульс слили и тут можно перезаходить! 🥜Не младшем таймырейме видно, что продажа угасает. Конечно младший таймфрейм это не дневка и я бы за малыше не стал называть подобное закруглением, но как индикатор, вполне сгодиться! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Самолёт. 🥜Так Друзья, если вы читали приветственный пост, то знаете, что в планах у меня докупить Самолёт! Почему? 🥜Первое, потому что это крутая компания и самый крутой, мощный и перспективный застройщик, которого укатали неоправданно!!! 🥜Второе, конечно же цена! У 3000р. я был готов добирать и эта цена мне предоставилась! Сейчас справедливую цену руководители компании видят на уровне 5200р. 🥜Третье, это цели и амбиции самой компании! Посмотрите видос в воскресенье! 🥜Четвёртое, график! Технически бумага уходит в горизонталь и так же пришла на одну из среднесрочных трендовых! Пока при такой конъюнктуре не вижу что бумага может пойти ниже! Для этого нужно что-то ещё новенькое и сильненькое, возможно повышение ставки! Но тут я готов добрать для посиделок в любом случае и это будет второе усреднение, ещё одно останется в запасе! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Вчера Софтлайн объявил о планах провести крупную доп.эмиссию — в размере 76 млн акций, то есть 23% новых бумаг. «Цена размещения дополнительных акций будет определена советом директоров, исходя из их рыночной стоимости не позднее даты начала размещения» Цель доп. эмиссии — финансирование M&A сделок. То есть, сделок по поглощению/слиянию компаний. Походу, планы там и вправду Наполеоновские, раз такая большая доп. эмиссия. И, акции отреагировали соответственно (скорректировались вчера на 6%). В общем, будем смотреть, что из этого выйдет. Я бы на их месте купил бы Сбер под дивы (шутка... или не шутка) Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

Начало торгов акциями на Московской бирже эмитент запланировал на июль 2024 г. Биофармацевтическая компания «Промомед» заявила о намерении в июле 2024 г. провести первичное публичное предложение акций с листингом на Московской бирже. Инвесторам будут предложены акции, выпущенные эмитентом в рамках дополнительной эмиссии. По итогам IPO основатель компании сохранит за собой преобладающую долю в акционерном капитале. Привлеченные в ходе IPO средства компания планирует направить на дальнейшее развитие портфеля инновационных препаратов, укрепление лидерства в производстве технологически продвинутых и сложных лекарственных форм, разработку биотехнологических препаратов и технологий для персонализированных медицинских решений. Это позволит обеспечить дальнейший рост и диверсификацию портфеля. «Благодаря созданной инфраструктуре, знаниям и энергии нашей команды за последние годы «Промомед» вывел на рынок такие инновационные препараты как «Квинсента» и «Энлигрия» (замена ушедших «Оземпик» и «Саксенда»), направленные на эффективное снижение веса и лечение диабета, широкий портфель лекарственных препаратов для борьбы с агрессивными видами рака, последнее поколение препаратов для лечения ВИЧ и другие препараты», — говорит генеральный директор компании «Промомед» Александр Ефремов. По его словам, компания намерена расширять горизонты терапии хронических и ранее неизлечимых заболеваний, ускоренно развивать биотехнологии, синтезировать собственные активные фармсубстанции, повышать эффективность за счет расширения практики применения искусственного интеллекта при проведении исследований и в операционном управлении бизнесом. «IPO — это этап развития, который позволит «Промомед» кратно увеличить возможности в создании новых технологий, опережающих наше представление о лекарственных решениях в области здравоохранения, и создаст устойчивую, долгосрочную ценность для всех заинтересованных сторон», — подчеркнул глава компании. Ожидается, что акции компании будут включены во Второй уровень котировального списка Московской биржи. Предложение будет доступно для российских квалифицированных и неквалифицированных инвесторов — физических лиц, а также для российских институциональных инвесторов. Компания и действующий акционер примут на себя обязательства, ограничивающие отчуждение акций в течение 180 дней после завершения IPO. «Промомед» занимает ведущие рыночные позиции в эндокринологии (терапия диабета и ожирения) и в релевантных сегментах онкологии, обладает широким портфелем инновационных препаратов в наукоемких секторах биофармацевтики. Компания занимает более 50% рынка препаратов от ожирения. Портфель эмитента включает более 330 лекарственных препаратов. Более 150 препаратов находятся на этапах исследований и регистрации. За последние три года «Промомед» инвестировал в R&D (Research and Development, исследование и развитие) около 4,5 млрд рублей. По итогам 2023 г. выручка ПАО «Промомед» по базовому портфелю (без учета продаж препаратов для лечения коронавирусной инфекции COVID-19) составила 14,2 млрд рублей, что вдвое больше, чем аналогичный показатель в 2022 г. Общая выручка — 15,8 млрд рублей. Валовая прибыль по базовому портфелю достигла 9,2 млрд рублей (+94%). Общая валовая прибыль — 10 млрд рублей. EBITDA составила 6,3 млрд рублей, чистая прибыль — 3 млрд рублей. Компания имеет кредитный рейтинг от «Эксперт РА» на уровне ruA- со стабильным прогнозом. В обращении находится три выпуска биржевых облигаций общим объемом 6,98 млрд рублей.

|

|

🐹Делимобиль. 🥜Момент истины! Или ломает тенденцию, сегодня/понедельник! Или отрицательная реакция и лучше будет прикрыть спекуль! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|

Цены на нефть демонстрируют стабильный рост с 76 до 85 долларов за баррель марки Brent (#BRENT) с начала июня. Причинами являются сезонные факторы: высокая потребительская активность в автомобильный сезон и увеличенный спрос со стороны транспортного сектора, а также рост потребления электроэнергии для кондиционирования помещений.

Цены на нефть демонстрируют стабильный рост с 76 до 85 долларов за баррель марки Brent (#BRENT) с начала июня. Причинами являются сезонные факторы: высокая потребительская активность в автомобильный сезон и увеличенный спрос со стороны транспортного сектора, а также рост потребления электроэнергии для кондиционирования помещений.