|

|

|

Лоретта Местер: прогресс в борьбе с инфляцией отсутствует. Как я уже говорил во вчерашней статье, наибольшее внимание рынка обращено сейчас на ФРС. Сейчас даже вопроса не стоит, будет ли и дальше повышать процентную ставку FOMC и насколько сильно. Рынку очевидно, что ставка будет расти еще 3 заседания, не меньше. Она может продолжать расти даже в 2023 году. Напомню, что в начале текущего года ФРС планировал повысить ставку до 3,5%. Сейчас в речах членов FOMC фигурирует значение 4,5%. Но если инфляция не начнет снижаться теми темпами, каких ждут в центральном банке, то денежно-кредитную политику придется ужесточать еще сильнее. Напомню, что главная цель ФРС на ближайшие годы – это быстрое снижение инфляции до 2%, а не просто снижение инфляции до 2%, на которое в Америке готовы потратить долгие годы. Следует понимать, что инфляция – это не только экономический вопрос, но и политический. Если администрация Джо Байдена не сможет показать американцам эффективную борьбу с инфляцией, то демократы могут потерять свое большинство в Сенате и Конгрессе. Таким образом, Байден и Демократическая партия напрямую заинтересованы в снижении роста цен как можно быстрее. ФРС – это независимый орган, но и он тоже заинтересован в быстром возврате индекса потребительских цен хотя бы к удобоваримым отметкам, так как доверие американцев к центральному банку резко снизилось в годы пандемии и в годы после пандемии. Уже завтра в Америке выйдет новый отчет по инфляции, но рынки не ждут сильного замедления, максимум на 0,1-0,2% г/г. Вчера глава Федерального резервного банка Кливленда Лоретта Местер заявила, что прогресс ФРС в борьбе с высокой инфляцией практически отсутствует. На основании этого, считает Местер, регулятор должен продолжать повышать ставку максимальными шагами. Более того, Местер заявила, что снижение темпов повышения ставки может начаться только тогда, когда инфляция пойдет уверенно вниз. Высокие ставки будут держаться довольно долго, «чтобы оценить кумулятивное влияние наших действий». Местер высказала серьезную обеспокоенность тем фактом, что инфляция до сих пор не показала существенного замедления. Глава ФРБ Кливленда считает, что ФРС нужно двигаться дальше. На мой взгляд это может означать, что ФРС готова поднимать ставку даже выше 4,5%. Спрос на американскую валюту на фоне этих опасений может еще больше усилиться. Если доллар беспрерывно растет в течение всего времени, когда ФРС ужесточает ДКП, то сейчас ничего не поменялось – ФРС все также будет ужесточать ДКП. Если рынок уже учел в котировках повышение ставки до 4,5%, то сейчас может начать заново учитывать более сильное повышение. Если рынок проигнорировал два повышения ставки ЕЦБ и семь повышений ставки ФРС, то сейчас, в ближайшие месяцы, он может продолжать это делать. Я считаю, что на основании всего вышесказанного вероятность нового повышения спроса на американскую валюту очень велика. В этом случае текущая волновая разметка инструмента Евро/Доллар верна, а волновая разметка инструмента Фунт/Доллар потребует внесения коррективов с возвратом к построению понижательного участка тренда. Исходя из проведенного анализа, я делаю вывод, что построение нисходящего участка тренда продолжается, но может завершиться в любой момент. В данное время инструмент может завершить очередную восходящую коррекционную волну, поэтому советую продажи с целями, расположенными около расчетной отметки 0,9397, что приравнивается к 423,6% по Фибоначчи, по разворотам MACD «вниз». Призываю к осторожности, так как непонятно, сколько еще будет продолжаться снижение евровалюты. Горящий прогноз по GBP/USD от 13.10.2022 Предполагалось, что темпы роста промышленного производства в Великобритании ускорятся с 1,1% до 1,3%. Однако предыдущие данные пересмотрели в худшую сторону, до -3,2%, так что британская промышленность месяцем ранее не росла, а сильно снижалась. Более того, темпы спада даже ускорились до -5,2%. Так что нет никаких сомнений, что британская экономика уверенно скатывается в рецессию. Но на этом плохие новости для фунта не закончились, так как индекс цен производителей в Соединенных Штатах снизился с 8,7% до 8,5% вместо прогнозировавшихся 8,4%. То есть, инфляция в Соединенных Штатах снижается заметно медленнее ожиданий, что, скорее всего, будет вынуждать Федеральную Резервную Систему продолжать повышать процентные ставки прежними темпами. Индекс цен производителей (Соединенные Штаты): Однако, несмотря на все это, фунт рос. Поводом стали слухи о том, что Банк Англии пусть и в ограниченном виде, но все же продолжит выкупать государственные облигации после 14 октября. В частности, у пенсионных фондов с целью недопущения из банкротства. Пока это лишь слухи, но этого оказалось достаточно для того, чтобы усилить позиции фунта, так как именно финансовое состояние пенсионных фондов сейчас является одной из главных угроз для британской экономики. По крайней мере на данный момент. И есть опасения, что, если Банк Англии завершит программу выкупа активов, ряд пенсионных фондов может обанкротиться и потянуть за собой всю британскую экономику. Тем не менее даже эти проблемы сегодня отойдут на второй план, так как в центре внимания окажутся данные по инфляции в Соединенных Штатах, которые и дадут окончательный ответ на вопрос о дальнейших темпах повышения ставки рефинансирования Федеральной Резервной Системы. Судя по прогнозам, темпы роста потребительских цен могут замедлиться с 8,3% до 8,2%. Что не так уж и много. Но речь все равно идет о снижении инфляции. Однако вчерашние данные по ценам производителей намекают на возможность того, что инфляция останется неизменной. И если все так и будет, то инвесторы будут исходить из того, что до конца года ставка рефинансирования в Соединенных Штатах вырастет на 150 пунктов. Тогда как на данный момент все исходят из роста на 125 пунктов. Этой разницы достаточно для довольно серьезного роста доллара. Инфляция (Соединенные Штаты): Валютная пара GBPUSD после непродолжительного нахождения цены ниже уровня 1.1000 вновь сменила направление. Вследствие чего котировка откатилась в район значения 1.1100, где был сформирован новый ценовой застой. Технический инструмент RSI H4 вернулся на уровень 50, что указывает на откат. В то время как RSI D1 по-прежнему движутся в нижней области индикатора 30/50, что указывает на преобладающий нисходящий настрой среди участников рынка. Скользящие линии MA на Alligator H4 имеют первичное пересечение, что подтверждает замедление нисходящего цикла во внутридневном периоде. Alligator D1 игнорирует все имеющиеся колебания цены, скользящие линии направлены вниз. Ожидания и перспективы Недавний откат привел к переоценке торговых сил на рынке допустив возможность возвращения цены в район уровня сопротивления 1.1410/1.1525. Для того чтобы этот технический сигнал был подтвержден на рынке, котировке необходимо не просто удерживаться выше уровня 1.1000, покупателям фунта стерлинга необходимо преодолеть максимум текущей недели. Что касается нисходящего сценария, то для его рассмотрения котировка вновь должна вернуться ниже уровня 1.1000 как минимум в четырехчасовом периоде. Комплексный индикаторный анализ в краткосрочном и внутридневном периодах склонны к восходящему циклу, несмотря на имеющийся застой. Индикаторы в среднесрочном периоде ориентированы на основной нисходящий тренд.

|

|

Ранее в августе и сентябре мы писали эти посты: https://t.me/AviaInvestNews/1411 https://t.me/AviaInvestNews/1540 Сегодня : 🚢 Правительство приняло решения об увеличении мощности портов и расшивки транспортной инфраструктуры для переориентации нефтяного экспорта — вице-премьер РФ Новак. 👍 Позитив для акций Совкомфлота и НМТП. Развитие танкерного флота — правильный шаг для обеспечения реализации российской нефти. Строительство труб дольше и дороже. К тому же трубопровод замыкает тебя на одного потребителя. Танкеры же можно направить туда, где это будет выгоднее. Акции на фондовом рынке отреагировали позитивно Совкомфлот +9% НМТП +13% Выборгский суд.завод +19% ( ап), +9% (ао) Звезда +3% P.S. Все по плану, как и предполагали, морское судостроение, вторая отрасль после авиа, где будет огромная гос.поддержка. * И это только начало роста😎 Но ждать быстрых результатов не стоит, цели среднесрочные 4-6 мес.

|

|

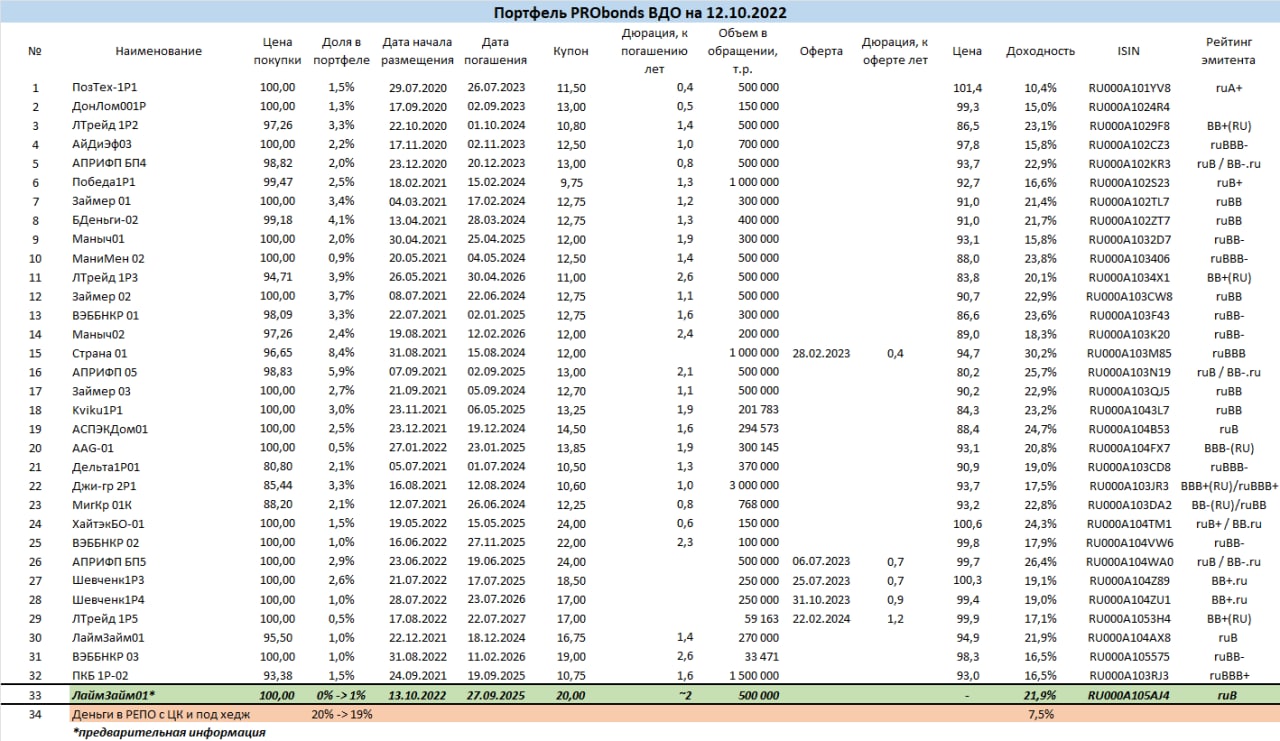

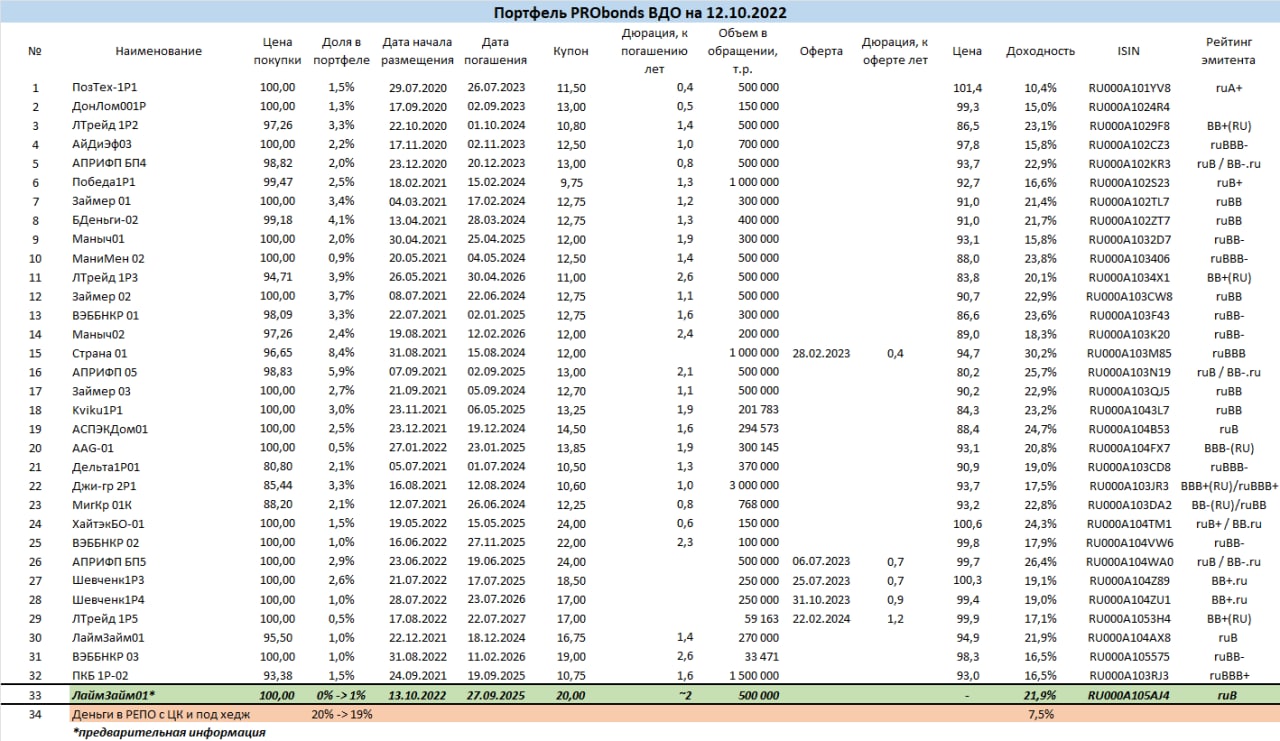

Событийный фон последних 3-4 недель – фон антирыночный. Закономерно спровоцировавший падение акций и облигаций. Но биржевое ценообразование – ценообразование ожиданий. А они были наихудшими пару недель назад. Дальше началась адаптация. Так что и минимумы отечественных бумаг – это минимумы сентября. В октябре, по меньшей мере, в сегменте высокодоходных облигаций идет заметный отскок вверх. Падение, спровоцированное референдумами и мобилизацией, в большей степени выкуплено. Индикативный портфель PRObonds ВДО вновь вернулся в прибыль с начала 2022 года: на 12 октября прирост составил 1,8%. Возвращаются шансы на закрытие этого года с результатом выше 5%.

Сегодня в портфель добавится новый облигационный выпуск – второй выпуска МФК Лайм-Займ (для квал.инвесторов, ruB, 500 млн.р., 3 года с амортизацией, купон 20% годовых, эффективная доходность ~21,93% годовых). Поскольку 500-миллионное размещение в нынешних условиях вряд ли можно провести одним днем, пока добавление на 1% от активов. По ходу размещения доля данного выпуска может увеличиться. Вообще, первый выпуск Лайм-Займа, размещенный в конце прошлого года, оказался едва ли не самым устойчивым по цене среди облигаций МФК. Сказался более высокий (16,75%), нежели у конкурентов по цеху, купон. Ситуация со вторым выпуском, купон которого также выше, даже чем у недавних выпусков МФК КарМани и МФК Фордевинд (19% и 19,9%), может повториться. Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probon...). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf Андрей Хохрин, генеральный директор ИК "Иволга Капитал" Телеграм-канал: https://t.me/probonds Чат для инвесторов: https://t.me/%20UHsfqmxEquGnkhA6

|

|

В 2021 году сервис запустил мобильное приложение, сделавшее услуги по перевозке грузов такими же доступными, как такси или доставка продуктов. Сегодня ООО «Круиз» — агрегатор сервиса — готово поделиться результатами работы программы.

Мобильное приложение «Грузовичкоф» почти сразу завоевало популярность аудитории. За 9 месяцев 2021 года через него оформили 81 тысячу заказов, принесших сервису 201 млн руб. валового оборота. Тенденция закрепилась: 182 тысячи транзакций с общим оборотом в 461 млн рублей за 9 месяцев 2022 года — новое достижение приложения «Грузовичкоф». «Количество пользователей стабильно растет, мы убедились в востребованности кейса. Основное преимущество, которое выгодно отличает нас от конкурентов, — приложение способно дать весь функционал, который доступен через оператора», — прокомментировал генеральный директор ООО «Круиз» Рафаиль Купаев. Напомним, что приложение доступно более, чем в 100 городах России от Калининграда до Владивостока. Программное обеспечение избавляет клиента от необходимости самостоятельно считать вес груза и подбирать подходящее по тоннажу авто, оно делает это самостоятельно. А еще в функционал входят: определение местоположения, подача транспорта в удобную точку через 15 минут или к указанному моменту, возможность выбора платных или бесплатных дорог и отслеживания автомобиля в режиме реального времени. Причина успеха приложения — высокая клиентоориентированность, этого принципа компания придерживается в развитии всех направлений деятельности. Так, для расширения территориального присутствия и улучшения качества предоставляемых услуг эмитент привлек двух новых партнеров — грузоперевозчиков VEZU.RU и «Карго-сервис». Экспансия регионов также не останавливается. По итогам 3 квартала сервис «Грузовичкоф» работает в 136 городах России, Белоруссии, Киргизии, Узбекистана, Таджикистана и Казахстана. Для сравнения: в конце 2 квартала это число составляло 116 городов.

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: инфляция за сентябрь. EURUSD: ФРС США накануне опубликовал протокол своего последнего заседания. Каких-либо сюрпризов там не было. Большинство чиновников американского ЦБ ожидает пика учетной ставки в первой половине будущего года. Доходность большинства американских гособлигаций снизилась после публикации протокола ФРС, что негативно для американского доллара. Сегодня будет опубликован релиз по инфляции в Штатах за сентябрь, после которого стоит ожидать всплеска волатильности на валютном рынке. Рынок ждет снижения показатели и с этим мнение можно согласится, поскольку в сентябре сильно упали цены на нефть, а энергоносители традиционно являются важным инфляционным компонентом. Темп роста заработных плат в начале осени замедлился до минимума с декабря 2021 года, что также сигнализирует о снижении инфляции. На этом фоне доллар может упасть по отношению к своим основным конкурентам и пара EURUSD может обновить максимум текущей недели. Торговая рекомендация: Buy 0.9680/0.9650 и take profit 0.9774. GBPUSD: Банк Англии готов продлить программу скупки британских гособлигаций до конца месяца, но официально об этом британский регулятор еще не заявил. Британская деловая газета Financial Times ссылаясь на свои источники заявляет, что регулятор будет и дальше скупать долгосрочные гособлигации в надежде стабилизировать рынок долговой рынок. При этом сам рынок дергается то вверх, то вниз и отсутствие внятной политики Банка Англии никого из инвесторов не радует. Сегодня и завтра покупки гособлигаций точно будут идти строго по расписанию, а там глядишь и регулятор объявит о своем решении продолжить выкуп активов. У фунта сегодня есть неплохие шансы протестировать максимум текущей недели. Торговая рекомендация: Buy 1.1040/1.1000 и take profit 1.1179. USDJPY: Пара обновила сентябрьский максимум и закрепилась выше уровня 146, а Банк Японии не стал проводить интервенции – такая динамика сигнализирует о продолжении восходящего тренда. Спасти йену может только лишь ЦБ Японии и больше никто. Существенная разница в доходностях американских и японских гособлигаций вынуждает трейдеров покупать доллар. Если сегодня взбодрятся фондовые рынки после сентябрьского релиза по инфляции в США, то этот фактор только усилит давление на йену, как валюту фондирования №1 в операциях carry trade. В кулуарах ходят слухи, что Банк Японии может провести интервенции вблизи отметки 150, поэтому по мере роста котировок к данной отметке целесообразно фиксировать прибыль по “лонгам”. Торговая рекомендация: Buy 146.62/146.35 и take profit 147.10.

|

|

Доллар поднялся до 64.92, евро вырос до 64.07. Что будет дальше с курсом российской валюты. Почему курс рубля падает на Московской бирже. Нужно ли сейчас срочно покупать валюту доллары, евро и юани. Инвестиции в фондовый рынок России. Куда сегодня можно вкладывать деньги чтобы получить прибыль выше чем на вкладе. Всем удачных инвестиций!

|

|

Золото сдалось Все течет, все меняется. Если в древности в периоды великих потрясений люди прятали деньги в золоте, то сейчас бегут к доллару США. Чем выше стресс на финансовых рынках, тем лучше «американцу». Даже локальные вспышки нервируют инвесторов. Шок на рынке облигаций Британии из-за уязвимых позиций пенсионных фондов прокатился волнами и по другим мировым рынкам долга. Есть опасения, что история повторится в 2023 с какой-то иной страной или группой стран. Не внушает оптимизма и 15%-я вероятность роста глобального ВВП ниже 1% в 2023 в прогнозах МВФ. При таком раскладе многие люди почувствуют боль, что ухудшает их настроение и способствует продолжению ралли индекса USD. Для того чтобы понять, где мы будем, нужно сначала выяснить, как мы сюда попали. Я выделяю три основных события, которые делают текущую обстановку на рынках крайне нервозной. Во-первых, это высочайшая за десятилетия инфляция. Она оказалась более устойчивой и более продолжительной, чем предполагалось. На бумаге в такой среде золото должно себя чувствовать как рыба в воде, однако на практике драгметалл чутко реагирует на монетарную политику ФРС. Намерение центробанка поднять ставку по федеральным фондам до 4,5-4,75% в 2023 больно бьет по позициям XAUUSD и угрожает глобальной рецессией. Во-вторых, на приближение спада повлиял вооруженный конфликт на Украине. Его последствия оказались более разрушительными для мировой экономики, чем можно было предположить. Энергетический кризис, по мнению МВФ, замедлит ВВП еврозоны до 0,5% в 2023, региону угрожает рецессия в ближайшем будущем. Если он уже в ней не оказался. Золото изначально с энтузиазмом восприняло резкую эскалацию геополитических рисков в Восточной Европе, однако затем уступило инициативу доллару США. «Американец» всем доказал, кто нынче основной актив-убежище. Динамика золота и доллара США Наконец, в-третьих, происходящая в настоящее время вспышка COVID-19 в Китае убеждает, что проблемы с глобальным здоровьем далеко не решены. Возвращение пандемии или новые болезни, угрожающие человечеству, держат инвесторов в напряжении. Они все еще способны вызвать хаос, особенно в тех регионах, где уровень вакцинации низок. Все эти события поддерживают спрос на доллар США как валюту спасительную гавань и формируют нисходящий тренд по XAUUSD. Успехи золота носят локальный характер, обусловленный временным ослаблением индекса USD или снижением доходности казначейских облигаций. В этом отношении замедление инфляции в Штатах наверняка укажет драгметаллу, в каком направлении двигаться. По прогнозам экспертов Bloomberg, потребительские цены в сентябре замедлились с 8,3% до 8,1%, базовая инфляция, напротив, ускорилась с 6,3% до 6,5%. Технически на дневном графике золота имеет место борьба за справедливую стоимость на $1665 за унцию. Падение котировок ниже этой отметки с последующим закрытием под этим уровнем либо отбой от сопротивления на $1685 и $1695 – поводы для продаж драгметалла. GBP/USD. Фунт может упасть в любой момент Беспокойство по поводу фунта никуда не делось, несмотря на активизацию правительства и Банка Англии. Тема паритета в паре GBP/USD все еще остается актуальной. Риски возобновления снижения стерлинга повышаются с каждым днем. В последние несколько сессий фунт не показал ни одного выигрышного дня. В основном идет торговля вокруг отметки 1,1000. Это сейчас некий барометр для рыночных игроков. Если фунт ее удерживает, то все более или менее стабильно. При уходе котировки ниже данного значения вновь усилятся разговоры о падении GBP/USD вплоть до паритета. Во вторник граница 1,1000 подверглась нападению медведей, но фунт смог устоять. Тем не менее его позиции настолько шаткие, что из колеи может выбить любая негативная информация, которой сейчас предостаточно. Накануне глава Банка Англии Эндрю Бейли заявил, что регулятор прекратит экстренную поддержку пенсионных компаний в пятницу, как и планировалось. Это было неожиданностью для инвесторов, они надеялись, что ЦБ все же откажется от этой идеи. Ближе к пятнице осознание реальности может выражаться наиболее ярко. Поэтому к концу недели есть риски снижения фунта за пределы границы 1,1000, тем более для этого есть и другие факторы. В среду трейдеры оценивают новые данные по ВВП Великобритании, позже в этот день выйдет отчет по инфляции в США. Если американец усилит ралли, как сейчас прогнозируется, то фунту, вероятно, ничего не останется, как смириться с падением, так как факторов поддержки у него практически нет. Хотя трейдеры могут акцентировать внимание на следующем более жестком шаге со стороны Банка Англии, который, согласно прогнозам, повысит ставку на ближайшей встрече сразу на 1%. Суля по показателям рынка труда, регулятору это вполне по силам. Британский рынок труда остается единственным ярким пятном во все экономике. Свежая порция данных на этой неделе показала, что безработица снизилась до 3,5% с 3,6%, в то время как средний заработок подскочил до 6% с 5,5% и превысил консенсус-прогноз в 5,9%. Однако эти оптимистичные цифры омрачены уровнем инфляции в 9,9%, что сильно ударило по реальным доходам в Великобритании. Отчет по экономике также не способствует улучшению настроений по фунту, перспективы дальнейшего падения ВВП оцениваются как высокие. Рецессия наступила Британская экономика упала самыми быстрыми темпами с апреля, показав худшие, чем ожидалось, августовские показатели. Это застало экономистов врасплох и говорит о том, что рост будет отрицательным в третьем квартале. Все ключевые показатели в красной зоне, откат идет по всем параметрам. Объем производства в обрабатывающей промышленности также рухнул как в помесячном, так и годовом выражении. Некоторые экономисты прогнозировали, что объем производства, вероятно, не изменится после нулевого роста. Цифры выглядят так. Объем производства в обрабатывающей промышленности снизился на 1,6% против нулевого прогноза, тогда как общий объем промышленного производства просел на 1,8% после снижения на 1,1% в июле. В годовом выражении объем промышленного производства снизился на 5,2% при прогнозном снижении на 0,6%. Промышленное производство выступает самым большим тормозом. Резкое сокращение в фармацевтической отрасли и транспортного оборудования дополнено снижением производства в энергетическом, горнодобывающем и карьерном сегментах промышленного сектора, где производство металлов, сырой нефти и природного газа также сократилось. Хотя последнее частично является результатом плановых ремонтных работ. При этом строительный сектор несколько нарушил тенденцию Великобритании на спад, увеличившись на 0,4% в августе. Однако ситуацию это не спасет. Великобритания сегодня приоткрыла ширму, за которой четко вырисовывается уже наступившая рецессия в стране. Напомним, что ЦБ Англии предупреждал в своем августовском отчете по денежно-кредитной политике о наступлении спада раньше. Регулятор ожидал, что рост станет отрицательным в последнем квартале и останется таковым в течение пяти кварталов. Спад в Британии может быть почти таким же глубоким и продолжительным, как рецессии, наблюдавшиеся в 1980-х и начале 1990-х годов. Падение августовского ВВП, скорее всего, является неким стартом к дальнейшему снижению. «ВВП, вероятно, продолжит снижаться в ближайшие месяцы, теперь, когда около трети домохозяйств больше не имеют значительных сбережений, а 30%, у которых есть ипотека, сокращают расходы в ответ или в преддверии резкого увеличения их ежемесячных платежей по кредитам. Кроме того, ухудшение стоимости заимствований для бизнеса остается неизменным в прошлом году, при этом как инвестиции, так и занятость сократятся в следующем году», – комментируют аналитики. Дорога фунта Фундаментальная составляющая, как и перспективы дальнейшего роста доллара, указывают на то, что трейдеры будут сейчас наращивать короткие позиции по фунту. Ожидается, что в сентябре базовая инфляция вновь выросла, что позволит ФРС пойти на еще одно крупное повышение ставки на заседании 2 ноября. Пару GBP/USD при таком развитии сценария с большой долей вероятности ожидают новые минимумы. Что касается альтернативного сценария, то пробой уровня сопротивления 1,1149 может спровоцировать отскок GBP/USD вплоть до уровней сопротивления 1,1355, 1,1480. Это максимум позитива, который может случиться с фунтом. Дальнейший рост выглядит маловероятным. Если говорить о сегодняшнем дне, то трейдеры фунта пытаются игнорировать слабые данные по экономике Великобритании, котировка удерживается вокруг 1,1000, прерывая пятидневный нисходящий тренд. В качестве причины могут быть снижение доходности и надежды на расширение стимулирования со стороны британских властей.

|

|

|

|