|

|

|

авайте в данном посте с вами порассуждаем, как ключевая ставка влияет на экспортеров, в частности, на их прибыль. Да, первый и самый понятный момент — это удорожание кредитов и этот моменты мы размусоливать 100 раз не будем. Лучше затронем с вами момент, который у нас связан с валютой. Как мы знаем, при увеличении ключевой ставки наша валюта укрепляется. Для экспортеров — это негатив. Так как часть прибыли они получают в ин. валюте, а из-за того, что курс укрепился, выручка после продажи валюты будет меньше, чем могла бы быть. Соответственно, из-за меньшей выручки меньше денежных средств пойдёт на развитие, на пополнение бюджета и на дивиденды. Сплошные минусы. Но, девальвация валюты это же плохо? — безусловно. И, в случае с укреплением валюты помочь может сама цена на экспортируемый товар. И, тогда прибыль не так уж сильно и уменьшится. Но, есть положительный тренд, который у нас наблюдается — продажа таких товаров в нац. валюте. При таком сценарии наши экспортеры выигрывают. К примеру, чтобы купить какое-нибудь оборудование за ин. валюту, они потратят меньшее количество рублей. Бывает множество взаимосвязей и некоторые из них стоит учитывать при разборе той или иной бумаги, из того или иного сектора.Тг канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

ООО «НТЦ Евровент» широко известен собственными научными работами в части промышленного вентиляционного оборудования, включающими в себя решения, не имеющие аналогов ни у одного из конкурентов не только на российском, но и на мировом рынках. В настоящее время компания вплотную приступила к повышению производительности собственной программы расчета вентиляционных установок. Максимальная автоматизация данной программы поможет компании существенно повысить объемы проектирования. О том, с какими результатами финансово-хозяйственной деятельности компания завершила 1-й квартал 2024 г., рассмотрим детальнее. Выручка компании за 3 месяца 2024 г. зафиксирована на уровне 157,6 млн руб., увеличившись на 21,1% к АППГ при росте фундаментального показателя EBITDA LTM до уровня 543,4 млн руб. За 1-й кв. 2024 года эмитенту удалось реализовать 321 единицу вентиляционных установок, шкафов управления и смесительных узлов.

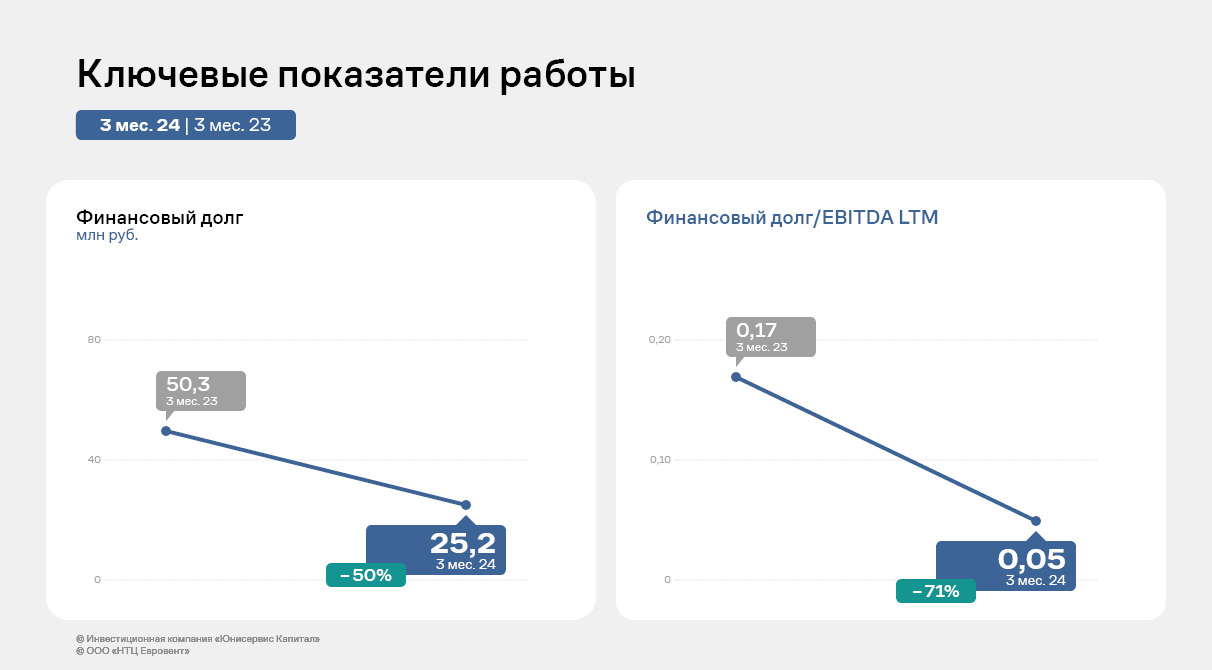

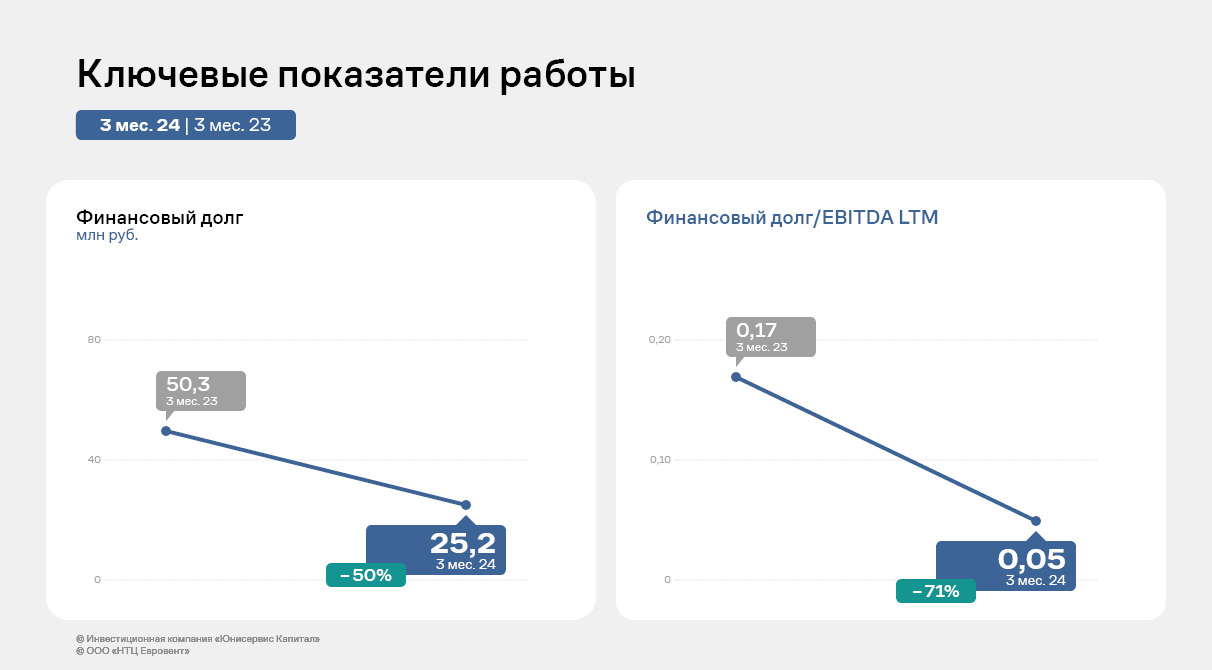

Долговая нагрузка у эмитента за последние 12 месяцев снизилась на 49,9% за счет амортизации действующего облигационного займа. Показатель долговой нагрузки Финансовый долг/EBITDA LTM в отчетном периоде равен 0,05х, т.е. текущего операционного потока компании более чем достаточно для обслуживания своих обязательств. Все показатели рентабельности ООО «НТЦ Евровент» продолжают оставаться на высоком уровне. Однако, в отчетном периоде наблюдается снижение в сравнении с АППГ: валовой рентабельности – на 10,2 п.п., операционной рентабельности— на 17,9 п.п., рентабельности по чистой прибыли — на 14,8 п.п.

Главным образом на данную ситуацию продолжил оказывать влияние рост стоимости комплектующих, а также увеличение расходов, связанных с производством.

|

|

Эмитент раскрыл финансовую отчетность по МСФО за I квартал 2024 г. По данным неаудированной консолидированной финансовой отчетности по МСФО по итогам I квартала 2024 г., выручка АО «Коммерческая недвижимость ФПК «Гарант-Инвест» составила 773 млн рублей, что на 8,4% больше, чем за тот же период прошлого года. Валовая операционная прибыль компании достигла 580,9 млн рублей (+123,3%). EBITDA увеличилась до 961 млн рублей (+34%). По результатам I квартала компания получила чистую прибыль в размере 15 млн рублей. «Положительная динамика выручки обусловлена стабильными операционными показателями, а также увеличением оборота торговых центров за счет роста арендных ставок и доходов в виде процентов с товарооборота арендаторов. Высокие темпы роста EBITDA удалось достичь за счет увеличения арендной выручки, а также доходов от финансовых активов, выросших, в том числе, в связи с высоким значением ключевой ставки», — отметили в ФПК «Гарант-Инвест». Стоимость портфеля инвестиционной недвижимости компании в период с января по март выросла на 2% и достигла уровня 33,4 млрд рублей. На росте стоимости сказался выход на заключительный этап строительства комьюнити-центра WESTMALL, открытие которого запланировано на лето 2024 г. За первые три месяца текущего года торговые центры ФПК «Гарант-Инвест» посетили 9,2 млн человек. Уровень вакантности остался на уровне 2%, что существенно ниже среднего показателя в торговых центрах Москвы (по данным NF Group — 8,3%). 22 мая ФПК «Гарант-Инвест» начал размещение нового, 16-го по счету, выпуска биржевых облигаций серии 002Р-09 сроком обращения 2,4 года (876 дней) на 4 млрд рублей. Бумаги доступны для приобретения неквалифицированным инвесторам при прохождении теста. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема (минимальный объем сделки для получения бонусов — 150 штук, то есть 150 тыс. рублей). Средства от размещения нового выпуска облигаций компания намерена направить на рефинансирование банковских кредитов. Стратегия развития девелопера предусматривает достижение в течение двух-трех лет паритета между банковскими кредитами и долговыми бумагами. Сейчас соотношение источников фондирования — 72% на 28%. Привлеченные с помощью нового выпуска инвестиции позволят компании погасить самые дорогие кредиты и тем самым вывести из-под обременения половину заложенных в банках объектов коммерческой недвижимости.

|

|

Если Вы решили продать акции «Синарский трубный завод», мы расскажем, как можно реализовать акции «Синарский трубный завод» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «Синарский трубный завод» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

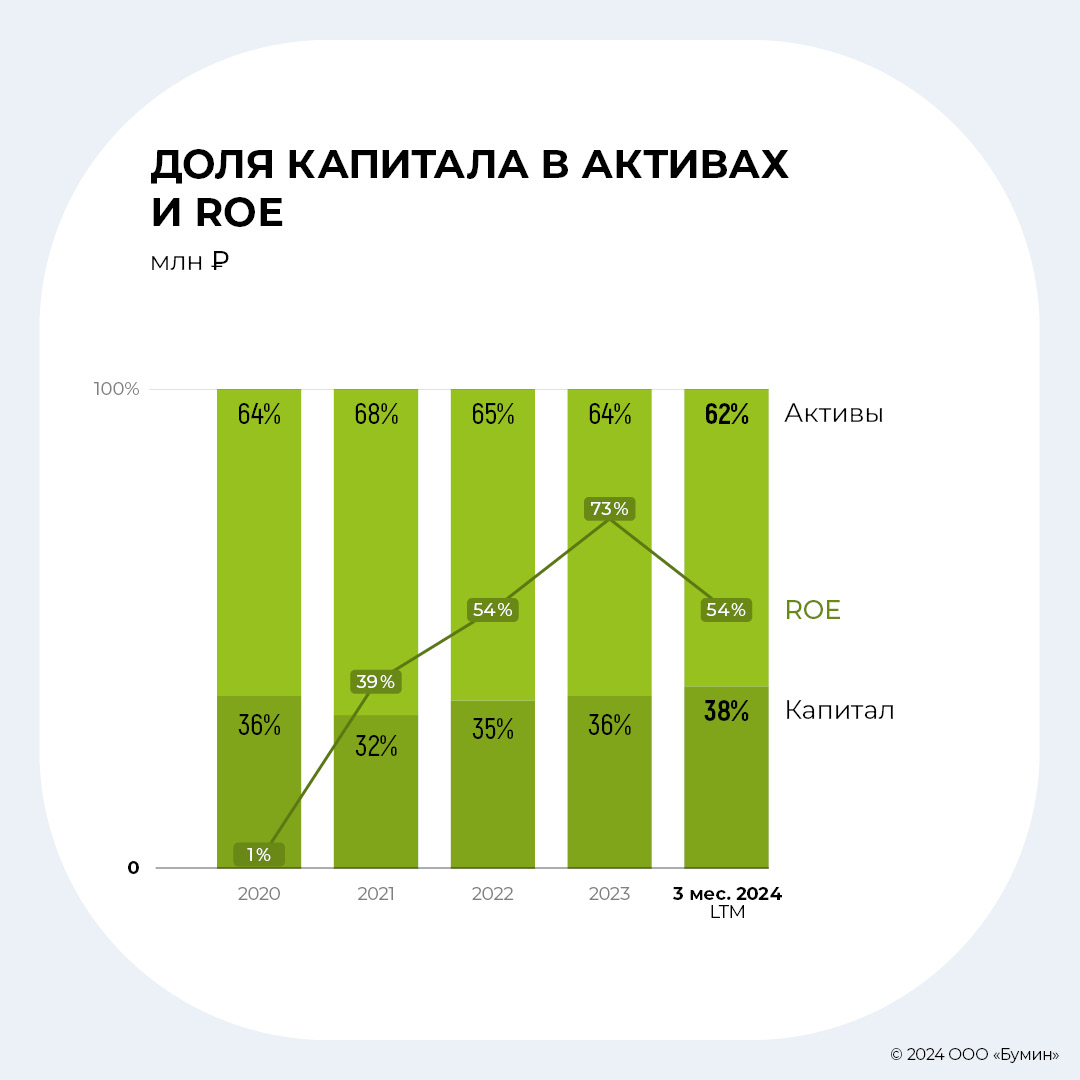

Микрофинансовая компания «Лайм-Займ» представлена на долговом рынке с 2021 г. На текущий момент размещено четыре облигационных выпуска эмитента. Динамика основных финансовых показателей по РСБУ компании за 2023 г. и за I квартал 2024 г. — в авторском аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок». Свод показателей компании, млн рублей | Показатели | 2022 | 2023 | % изм. г-г | 1Q2023 | 1Q2024 | | % изм. г-г | LTM |

|---|

| Процентные доходы | 4 619 | 8 460 | 83% | 1 674 | 2 256 | | 35% | 9 041 | | Резервы под обесценение | (2 440) | (5 032) | 106% | (879) | (1 589) | | 81% | (5 742) | | ЧПД после РО | 2 059 | 3 116 | 51% | 745 | 550 | | (26%) | 2 921 | | NIM, % | 92% | 121% | 28,9 п.п. | 91% | 113% | | 21,8 п.п. | 113% | | Чистая прибыль (убыток) | 400 | 1 080 | 170% | 175 | 29 | | (83%) | 934 | | Рабочий портфель | 2 094 | 4 467 | 113% | 2 708 | 4 289 | | 58% | 4 289 | | Уменьшение / (Увеличение) резервов под кредитные убытки | (170) | (358) | 111% | (463) | (197) | | (58%) | (92) | | Оценочный резерв под убытки от полной стоимости портфеля, % | 61% | 45% | (16,1 п.п.) | 58% | 47% | | (10,8 п.п.) | 47% | | Капитал | 943 | 2 023 | 114% | 1 119 | 2 052 | | 83% | 2 052 | | ROE, % | 54% | 73% | 19,0 п.п. | 62% | 54% | | (8,4 п.п.) | 54% | | COR, % | 50% | 75% | 24,8 п.п. | 49% | 75% | | 25,6 п.п. | 75% | | Структура привлеченных средств, млн рублей | 1 404 | 3 038 | 116% | 1 573 | 2 850 | | 81% | 2 850 | | Кредитные организации, % | -- | 13,8% | 13,8 п.п. | 2,5% | 9,1% | | 6,6 п.п. | 9,1% | | ЮЛ, % | 35,7% | 17,3% | (18,5 п.п.) | 34,7% | 18,2% | | (16,6 п.п.) | 18,2% | | ФЛ, % | 9,7% | 9,3% | (0,4 п.п.) | 14,5% | 9,3% | | (5,2 п.п.) | 9,3% | | ИП, % | 2,5% | 0,9% | (1,7 п.п.) | 1,7% | 0,7% | | (1,0 п.п.) | 0,7% | | Облигации, % | 52,0% | 58,7% | 6,7 п.п. | 46,5% | 62,7% | | 16,2 п.п. | 62,7% | | Операционные расходы | (1 545) | (2 665) | 72% | (598) | (680) | | 14% | (2 761) | | CIR, % | 32% | 29% | (3,0 п.п.) | 33% | 28% | | (5,4 п.п.) | 28% | Краткое описание деятельности компании «Лайм-Займ» является платформой потребительского микрокредитования с преимущественным присутствием в сегменте Installment Loan (IL) — 86% в структуре портфеля и выдач на конец 2023 г. Эмитент присутствует на рынке больше 10 лет и за это время совокупно выдал клиентам более 3,8 млн займов на сумму, превышающую 41 млрд рублей. Облигационный долг компании составляет 1,7 млрд рублей и включает четыре выпуска в обращении. Ключевые события в 2023 г. - Приобретение МКК «Онлайнер» (март 2023 г.)

- Вхождение в топ-10 МФО по итогам 2022 г. согласно рэнкингу «Эксперта РА» (май 2023 г.)

- Запуск нового продукта — Mega Installment

- Получение выделенной кредитной линии от ТКБ на 700 млн рублей

- Размещение 3-го выпуска облигаций (июнь 2023 г.)

- Успешное прохождение проверки Банком России (август 2023 г.)

- Получение выделенной кредитной линии от Альфа-Банка на сумму 400 млн рублей (октябрь 2023 г.)

- Приобретение ПКО «Интел Коллект» (ноябрь 2023 г.)

- Размещение 4-го выпуска облигаций (ноябрь 2023 г.)

- Повышение кредитного рейтинга от «Эксперта РА» (декабрь 2023 г.)

Финансовые результаты Прежде чем перейти к разбору финансовых показателей, мы бы хотели отметить, что в конце года рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг компании на одну ступень до уровня ruBB со стабильным прогнозом. Согласно пресс-релизу повышение обусловлено укреплением рыночных позиций, снижением концентрации размещенных средств в кредитных организациях, а также улучшением оценки за стратегическое обеспечение. Высокая рентабельность и достаточность собственного капитала также послужили базой для повышения уровня кредитного качества. В 2023 г. компания достигла следующих результатов (CAGR 3Y): — Объем выдач +84% год к году (г-г), до 16 995 млн рублей (78%) — Процентные доходы +83%, до 8 460 млн рублей г-г (61%) — Резервы под обесценение (РО)+106%, до 5 032 млн рублей г-г (54%) — Чистые процентные доходы (ЧПД) после РО +51%, до 3 116 млн рублей г-г (75%) — Капитал +114%, до 2 023 млн рублей г-г (77%) — Рабочий портфель +113%, до 4 467 млн рублей г-г (45%) — NPL 90+ -10 п.п. г-г до 38% — NPL 30+ -4 п.п. г-г до 54% — ROE +19 п.п. г-г до 73% Компания показывает положительную динамику по доходам: в 2023 г. зафиксирован рост на 83%, при этом в I квартале 2024 г. рост составил +35% до 2,256 млрд рублей. LTM показатель превысил 9 млрд рублей. Несмотря на достаточно жесткие регуляторные требования, компания смогла нарастить объем выдач по сравнению с более медленным темпом в 2022 г. «Лайм-Займ» консервативно подходит к начислению резервов. В отчетности отражается полный объем резервов, созданных в соответствии с регуляторными требованиями, без использования возможности их сокращения путем применения экспертной оценки, допускаемой в рамках МСФО 9. Вследствие этого резервы под обесценение в I квартале 2024 г. выросли на 81% год к году, до 1,589 млрд рублей, что свело чистую прибыль практически к нулю. Тем не менее, NIM (чистая процентная маржа) компании остается на высоком уровне — 121% в 2023 г. и 113% в I квартале 2024 г., что говорит о высокой эффективности в части работы с заемщиками и структурировании условий в период ужесточения МПЛ.

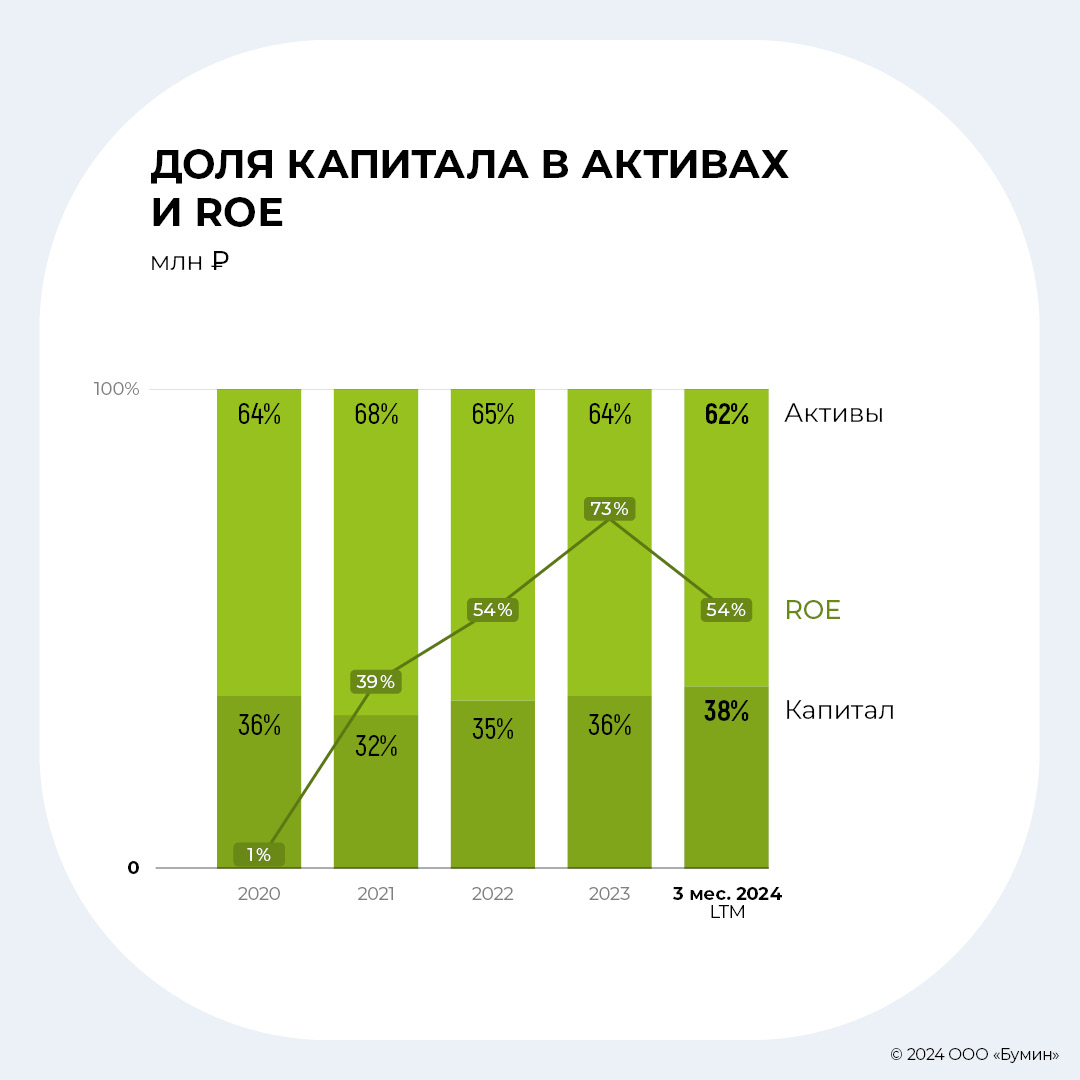

В ключевом сегменте (IL) для компании сохраняется позитивная динамика по снижению уровня практически безнадежной (NPL 90+) задолженности — на конец 2023 г. значение NPL 90+ по портфелю IL составляет 37% (-8 п.п. г-г). Аналогичная динамика и по NPL 30+ — снижение на 3 п.п. до 53%, что вполне согласуется с долгосрочными целями компании — удерживать NPL 90+ <50% от общего портфеля. В целом, портфель компании (за вычетом резервов под ожидаемые кредитные убытки) показывает стремительный рост — 113% г-г до 4 467 млн рублей в 2023 г. и 58% г-г до 4 289 млн рублей в I квартале 2024-го. Всё это также нашло отражение в удвоении капитала компании до 2 023 млн рублей на конец 2023 г. (+114% г-г), что дает показатель ROE на уровне 73% (+19 п.п.). Стоит также отметить, что оценочный резерв под убытки (от полной стоимости портфеля) снизился до 45% (-16 п.п.) в 2023 г. и 47% (-10.8 п.п.) в I квартале 2024 г. Несмотря на изменение внутренних скоринговых настроек, увеличение резервов под кредитные убытки в I квартале 2024 г. составило всего лишь 197 млн рублей (-58% г-г).

Компании удалось существенно диверсифицировать портфель привлеченных средств: в 2023 г. доля кредитных организаций составляла 14%, при этом облигационное финансирование оставалось превалирующим — 59% (+6,7 п.п. г-г). В 2024 г. эта тенденция не изменилась и доля облигаций в портфеле составила 63% (+16,2 п.п. г-г) при совокупном росте привлеченных средств до 2 850 млн рублей. Диверсификация источников фондирования положительно, на наш взгляд, влияет на долгосрочное развитие компании, дает опциональность в части восполнения ликвидности через менее представленные источники.

Резюме Компания показывает устойчивые темпы роста по ключевым показателям как на годовом отрезке времени, так и на квартальном. Высокий рост в условиях ужесточения макропруденциальных лимитов (МПЛ) подкрепляется ростом соответствующих резервов на заемщиков, что снижает привлекательность на фоне уменьшающейся чистой прибыли и более высокого CoR (cost of risk, англ. — коэффициент, отражающий устойчивость финансовой организации. — прим. Boomin). Тем не менее, рост портфеля и капитала в 2023 г. остается существенным: доля капитала в структуре активов составляет 38%, по данным на конец I квартала 2024 г., при ROE 54%. Подкрепляет уверенность в дальнейшем росте и продолжающийся рост спроса населения на кредиты и займы, что в совокупности с буфером ликвидности от потенциальных возобновляемых кредитных линий банков для компании дает основания полагать, что спрос будет в достаточной степени покрыт. В связи с этим мы позитивно смотрим на компанию и ее перспективы.

|

|

С 27 мая инвестиционная компания «Юнисервис Капитал» начала поддерживать объемы торгов в двух облигационных выпусках ООО «СЕЛЛ-Сервис»: СЕЛЛ-Сервис-БО-П01 и СЕЛЛ-Сервис-БО-П02. Информация об этом появилась на сайте Московской биржи. Суммарный объем выпусков «СЕЛЛ-Сервис», по которым заключен договор на оказание услуги маркет-мейкера — 215 млн рублей. Эмитент — один из лидеров среди прямых импортеров пищевого сырья и ингредиентов на региональном рынке Сибири и Дальнего Востока. Теперь держатели облигаций компании смогут совершать сделки в более комфортном режиме и по параметрам, которые больше соответствуют их ожиданиям и запросам. Ранее мы писали о том, что инвестиционная компания «Юнисервис Капитал» стала маркет-мейкером по паям открытого инвестиционного фонда «Алёнка-Капитал», благодаря чему сделки с паями одного из ведущих инвестиционных фондов доступны на Мосбирже.

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/VaTk9Et... 29.05.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2341.2 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 29 мая 2024 г. в 23:55 по мск.). . 30.05.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2328.1 п.п. Профит от текущего трейда составляет 13.1 п.п. (+9,0%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Недавно, впервые, познакомился с фотоработами художника 20-го века Слима Ааронса, фотоработы которого отличались тем, что он фотографировал людей из самого высшего общества - знаменитостей, аристократов, богатых людей, и делал это в условиях приближенных к их повседневной жизни. Мне, как эмпату тонко чувствующему окружающие энергии, если они действительно имеются, было очень приятно посмотреть его фотоработы, поскольку все они излучают только положительные чувства и характеристики, в том числе и ту из них, к которой стремятся большинство людей торгующих на бирже - достаток. Мне кажется, что если выбрать себе что-то близкое из его фоторабот и воплотить это в материальность - распечатать на бумажном носителе и поставить в рамку, и затем периодически смотреть на эти изображения - это может неплохо организовывать внутреннего вас и ещё больше мотивировать на собственный и реально достижимый достаток. Слим Ааронс был больше чем просто папарацци "жёлтой прессы", этого человека сознательно приглашали в свой дом не только как профессионала своего дела, но и как доброго друга семей, поскольку он делал такие фотографии, которые другие фотографы уже априори никогда не смогли бы сделать. И при всём этом - он получал от всех этих людей согласие на публикацию сделанных им фотографий. Например, он сделал семейную фотографию членов ответвления клана итальянской семьи Массимо, о которой мало кто слышал вне пределов Италии, но которая тем не менее на протяжении больше 1000 лет предопределяла развитие Италии, равно как и не уступает по своему нынешнему влиянию и состоятельности тем же Рокфеллерам и Ротшильдам. Кто захочет посмотреть фотографии Слима Ааронса, а их более 700 шт. в открытом доступе, приятного просмотра, ссылка на них ниже: Слим Ааронс: красивые люди и места на снимках фотографа высшего общества

|

|

Во вторник индекс Nasdaq впервые достиг уровня 17 000 пунктов благодаря значительному росту стоимости акций компании Nvidia, тогда как индекс S&P 500 завершил сессию с небольшим повышением, а индекс Доу-Джонс показал спад, на фоне увеличения доходности государственных облигаций. Акции Nvidia (NVDA.O) увеличились на 7%, что также положительно сказалось на котировках других производителей микросхем, после того как трейдеры вернулись на рынок после продолжительных выходных. Индекс полупроводников (.SOX) зафиксировал рост на 1,9%. Сектор технологий в составе S&P 500 (.SPLRCT) продемонстрировал лучшие результаты роста, в то время как отрасли здравоохранения (.SPXHC) и промышленности (.SPLRCI) показали наибольшее снижение. Сложившаяся ситуация на рынке акций усугубилась из-за роста доходности казначейских облигаций США, которая достигла многонедельного максимума после того, как результаты аукционов по продаже государственных долгов оказались неудовлетворительными. «Мы столкнулись с двумя неудачными аукционами, что привело к росту доходности облигаций и отрицательной реакции рынка акций», - отметил Куинси Кросби, главный глобальный стратег компании LPL Financial из Шарлотта, Северная Каролина. Он также добавил: «Рынок не приветствует рост доходности облигаций до уровней, которые могут угрожать экономической стабильности и потребительскому спросу, а также нарушать планы Федеральной резервной системы по смягчению политики». На текущей неделе инвесторы с нетерпением ожидают новые данные об инфляции в США, которые могут существенно повлиять на прогнозы изменения ключевой ставки Федеральной резервной системы. Основной доклад о базовом индексе цен личного потребления в США за апрель предстоит к публикации на этой неделе. Ожидается, что этот ключевой индикатор инфляции, который Федеральная резервная система использует для принятия решений, покажет стабильность на месячной основе. Индекс Доу-Джонса (.DJI) понес потери, уменьшившись на 216,73 пункта или на 0,55%, что опустило его до уровня 38 852,86. В то же время индекс S&P 500 (.SPX) слегка вырос на 1,32 пункта или на 0,02%, достигнув отметки 5 306,04, а Nasdaq Composite (.IXIC) увеличился на 99,09 пункта или на 0,59%, закрывшись на уровне 17 019,88. Уолл-стрит продолжает устанавливать рекорды, так как инвесторы рассчитывают на возможное снижение процентных ставок Федрезервом в течение текущего года. Колебания в ожиданиях по поводу времени снижения ставок сохраняются, и политики проявляют осторожность, учитывая, что экономические данные по-прежнему свидетельствуют о значительной инфляции. Согласно инструменту CME FedWatch, вероятность снижения процентной ставки минимум на 25 базисных пунктов превышает 50% только в ноябре и декабре текущего года. В сентябре этот показатель снизился до примерно 46% с более чем 50% неделей ранее. Внимание рынка также сосредоточено на розничной торговле, особенно в свете предстоящих отчетов крупных ритейлеров, включая Dollar General (DG.N), Advance Auto Parts (AAP.N) и Best Buy (BBY.N). Во вторник на американских фондовых рынках начнется переход к более короткому расчетному циклу. Регуляторы ожидают, что это снизит риски и улучшит эффективность операций, хотя предполагается, что в начале этот переход может увеличить число неудачных сделок среди инвесторов. Цена акций Apple (AAPL.O) возросла после того, как продажи iPhone в Китае показали рост на 52% в апреле по сравнению с прошлым годом, согласно расчетам Reuters, основанным на данных из отрасли. Однако к закрытию торгов прирост стоимости акций снизился, и они завершились лишь немного выше предыдущего уровня, на отметке $189,99. Акции GameStop (GME.N) подскочили на 25,2% и завершили день на уровне $23,78 после того, как компания объявила в пятницу вечером о привлечении $933 миллионов за счет продажи 45 миллионов акций в рамках так называемого "рыночного" предложения. Акционеры компании Hess (HES.N) одобрили сделку по слиянию с Chevron (CVX.N), оцененную в 53 миллиарда долларов. Акции Hess завершились ростом на 0,4%, акции Chevron — ростом на 0,8%, а акции Exxon Mobil (XOM.N) выросли на 1,3%. На бирже Nasdaq количество акций, показавших спад, превысило число акций, показавших рост, соотношением 1,34 к 1. На NYSE это соотношение составило 1,75 к 1. Индекс S&P 500 установил 24 новых годовых максимума и 11 новых минимумов, тогда как на Nasdaq Composite было зафиксировано 93 новых максимума и 107 новых минимумов. Объем торгов на американских биржах достиг 11,91 миллиарда акций, что несколько ниже среднего уровня в 12,32 миллиарда, зафиксированного в течение последних 20 торговых дней. Доходность казначейских облигаций США поднялась после неудачного долгового аукциона. Ранее она также увеличилась, когда данные показали неожиданное улучшение потребительского доверия в США в мае благодаря оптимизму относительно рынка труда, который наблюдал спад на протяжении трех предыдущих месяцев. Между тем, в марте наблюдалось резкое замедление роста цен на жилье в США, вероятно, в результате давления увеличивающихся ипотечных ставок на спрос. «Рынок с нервозностью ожидает подтверждения замедления инфляции в сторону целевого показателя ФРС», — комментирует ситуацию аналитик из Goldman. Глобальный индекс акций MSCI (.MIWD00000PUS) потерял 1,28 пункта или 0,16%, снизившись до 792,07. Европейский индекс STOXX 600 (.STOXX) завершил сессию падением на 0,6%. Доходность казначейских облигаций возросла после проведения двух неудачных аукционов по госдолгу, вызвавших сомнения в спросе на государственные обязательства США, в то время как инвесторы также оценивали экономические показатели, усилившие неопределенность в отношении будущей монетарной политики ФРС. «С учетом объема предложения на вторник, включающего купоны и векселя на сумму 297 миллиардов долларов, можно ожидать некоторого дискомфорта», — отметил Том Саймонс, экономист из Jefferies в Нью-Йорке. Доходность 10-летних стандартных облигаций США увеличилась на 6,7 базисных пунктов, достигнув 4,54% по сравнению с 4,473%, зарегистрированными в пятницу вечером. Также, доходность 30-летних облигаций повысилась на 7,9 базисных пунктов, до 4,656%. Доходность 2-летних облигаций, которая традиционно реагирует на изменения в ожиданиях по процентным ставкам, возросла на 2,1 базисных пункта до 4,9742%. Что касается валютного рынка, индекс доллара восстановил свои позиции после роста доходности казначейских облигаций и показал небольшой рост. «Рынок облигаций сделал резкий поворот во вторник, и доллар последовал за ним», — прокомментировал Адам Баттон, главный валютный аналитик ForexLive в Торонто, упомянув слабые результаты аукционов и отметив, что улучшение в отчете о потребительском доверии свидетельствует о более сильном экономическом росте. Индекс, оценивающий курс доллара по отношению к корзине иностранных валют, включая иену и евро, увеличился на 0,04%, достигнув отметки 104,60, при этом курс евро остался неизменным на уровне $1,0858. Относительно японской иены стоимость доллара увеличилась на 0,18%, достигнув уровня 157,14. Цены на нефть поднялись более чем на доллар за баррель в предвкушении того, что ОПЕК+ продолжит ограничивать объемы поставок сырой нефти на предстоящей встрече 2 июня. Дополнительный рост цен на сырьевые товары спровоцирован началом летнего сезона автопутешествий в США и ослаблением доллара. Фьючерсы на американскую нефть возросли на 2,71% и достигли отметки $79,83 за баррель, тогда как стоимость нефти марки Brent увеличилась на 1,35%, установившись на уровне $84,22 за баррель. Также наблюдался рост цен на золото: спотовая цена золота поднялась на 0,33%, достигнув $2358,58 за унцию. Фьючерсы на американское золото выросли на 1,17% и теперь стоят $2359,70 за унцию.

|

|

В коллаборации с российскими авиакомпаниями сервис «Грузовичкоф» запустил программу лояльности для клиентов, летающих «Аэрофлотом», «Уральскими авиалиниями», Utair и S7 Airlines. О первых результатах мы побеседовали с коммерческим директором сервиса Екатериной Мухиной. Благодаря запуску программы лояльности была увеличена выручка в сегменте В2С от участников «Аэрофлот Бонус», а также компании удалось увеличить количество юридических лиц, которые участвуют в совместной программе с S7 Airlines, ориентированной как раз на клиентов В2В-сегмента. Этим летом совместно с авиакомпанией S7 Airlines также готовится к запуску акция «Двойные мили»: в рамках действующей программы лояльности участникам будут начисляться бонусные мили в двойном размере. Авиаперевозчики и «Грузовичкоф» объединились, чтобы клиенты получали больше выгоды от перевозки грузов и поездок по всей стране. Развитие программы лояльности началось в мае прошлого года — именно тогда стартовала совместная акция «Грузовичкоф» с S7 Airlines. Спустя месяц к коллаборации присоединился «Аэрофлот», а «Уральские авиалинии» и Utair — в феврале 2024 года. Условия программы предусматривают начисление бонусных миль за определенную сумму в чеке при заказе грузоперевозок в «Грузовичкоф». Потратить их можно на приобретение билетов, оплату багажа, выбор места, повышение класса обслуживания и заказ питания на борту, либо же перевести в благотворительные фонды на помощь детям, животным или природе. Также участники программ лояльности могут получить кешбэк рублями или баллами и воспользоваться скидками на различные услуги «Грузовичкоф». «Мы сотрудничаем с важными компаниями и игроками рынка, так как это необходимо для наших клиентов: наше взаимодействие направлено на улучшение условий и повышение качества услуг. Благодаря такому взаимодействию грузоперевозки и в целом логистика — как по автодорогам, так и по воздушным коридорам — становится более доступной и комфортной», — подчеркнула коммерческий директор сервиса «Грузовичкоф» Екатерина Мухина.

|

|

|

|