|

|

|

Доброе утро, господа, и удачного вам дня! Вью рынка от 27 июля 2011 года. ШОУ ПРОДОЛЖАЕТСЯ! На рынке по-прежнему все продолжает вертеться вокруг принятия решения по повышению лимита госдолга. Казавшийся наиболее приемлемым план спикера палаты представителей Бёнера оказался настолько недоработанным, что бюджетный офис конгресса CBO отказался выносить его на голосование в среду, отдал на доработку и перенес голосование на четверг. Но даже если план пройдет голосование, президент обещал наложить на него вето. Все голосования по лимиту госдолга перенесли на четверг. Доллар продолжает падать, рискованные валюты бурно растут, золото почти каждый день обновляет максимумы. Ситуация с лимитом госдолга совершенно тупиковая, и на мой взгляд уже даже практически не осталось шансов на увеличение потолка госдолга на какую-то серьезную сумму, скажем 900 млрд. долларов. Патовость ситуации определяется тем, что республиканцы и демократы не могут уступить друг другу, поскольку эта уступка практически лишит их шансов быть избранными в 2012 году. Это будет политический суицид как для тех, так и для других. Остается только два варианта: либо в самый последний момент принимают какой-то проходящий как временная мера план , типа увеличения потолка на 100 млрд. долларов, либо дефолт. На мой взгляд, республиканцам и демократам нужно прекратить эти бессмысленные прения, созвать совместную прессконференцию и заявить примерно следующее: «После долгих переговоров мы пришли к выводу, что не в состоянии заключить соглашение до назначенного срока. Поэтому мы поднимаем потолок госдолга на .... млрд. долларов и будем это делать каждый месяц (возможны другие опции: две недели, неделя и т.д.) до тех пор, пока не придем к соглашению, либо до того момента в 2012 году, когда вы, избиратели, решите за нас, что делать стране с ее бюджетом». В общем, конечно, я надеюсь, что у американских конгрессменов хватит разума, чтобы не доводить ситуацию до реального дефолта. Ибо, по некоторым оценкам, дефолт будет стоит Америке долгосрочным повышением процентной ставки за обслуживание госдолга порядка 0,7%, а это при нынешнем уровне госдолга составит 100 млрд. долларов в год. Это превышает те планы сокращений, из-за которых они сейчас так яростно спорят. Если же наступит дефолт, то я, пожалуй, соглашусь с теми, кто считает, что Америку целенаправленно вели к этому событию и что банковский картель во главе с Goldman Sachs действительно правит нынешним миром ( и не только финансовым). Значит у них есть план; конкретный план, как извлечь выгоду из того хаоса, который за этим последует. Не поверю я в случайность дефолта, в том случае, если он произойдет. Однако не будем забегать вперед. Возможно, что какое-то решение последует не в четверг, а поздно вечером в пятницу или даже на выходных. Таким образом, сейчас я вижу два основных варианта развития событий. - Незначительное увеличение лимита госдолга временного характера. Реакцией на это станет рост доллара, рост фондового рынка, рост US Treasuries, коррекция в золоте и рискованных валютах

- Технический дефолт с последующим понижением рейтинга США. В этом случае последуют сильные распродажи на рынке акций и индекс S&P500 может даже упасть в район 1270 пунктов, индекс доллара возможно обновит исторические минимумы, последует мощное краткосрочное ралли в драгоценных металлах и рискованных валютах.

|

|

Рынки акций являются отражением рынка процентных ставок (рынков облигаций). Вообще все в финансовом мире зависит от рынка процентных ставок: и валюты (через дифференциалы процентных ставок) и рынки commodities (биржевых товаров) и рынки акций. В этом финансовом мире вообще все взаимосвязано. Американский рынок процентных ставок (облигаций) самый крупный в мире и поэтому он оказывает наибольшее влияние на то, что происходит на других финансовых рынках. Однако эта взаимосвязь очень сложная, и ее трудно отслеживать. Гораздо проще отслеживать другие зависимости. Российский рынок в «грубом приближении» можно считать деривативом от фьючерса (индекса) S&P500 и цен на нефть. Вообще, от того, что происходит здесь у нас, в России, - мало что зависит. Авария на каком-нибудь предприятии Лукойла может не отразиться на его акциях, но такая же авария на заводе Exxon вызовет падение акций Лукойла. Такие парадоксы существуют на финансовом рынке. Впрочем не одни мы такие. Практически любой фондовый рынок в мире связан с американским фондовым рынком. И здесь помимо фундаментальных причин оказывает влияние также широкое распространение средств автоматической торговли. Это проявляется отчетливо даже на тиковом уровне. Каждое минимальное изменение индекса S&P500 тут же отзывается соответствующим изменением FTSE, DAX, ММВБ, Bovespa. А как же это проявляется на графиках? Далее идут несколько графиков, которые показывают, как взаимодействуют между собой индекс S&P500, индекс РТС и цены на нефть. На этих графиках показано изменение S&P500, индекса РТС и цен на нефть в процентах с заданного на графике момента отсчета.

На рисунке выделена ситуация в марте месяце, когда индекс РТС пошел за нефтью, а не за индексом S&P500. Это был период обострения ситуации в Северной Африке и на Среднем Востоке. Повышение цен на нефть негативно отразилось на американском рынке акций, но в то же время привело к ралли на российском фондовом рынке. Обратите внимание еще на один факт: разворот на российском рынке акций почти всегда происходит чуть раньше, чем это делают цены на нефть. На следующем графике показаны те же корреляции с момента выступления Бена Бернанке в Джексонхолле, где он объявил о предстоящей программе QE2.  Как мы видим, почти до Нового года S&P500, индекс РТС и нефть двигались практически синхронно. В январе – феврале случилась сезонная коррекция в нефти, но российский рынок продолжал расти вместе с Америкой, осваивая деньги, которые обычно выделяют инвестиционным фондам в начале года. Следующий график показывает те же корреляции с момента пика американского рынка акций в 2007 году. Впечатляющее параболическое ралли в нефти все-таки несильно смогло утащить за собой российский фондовый рынок.

Обращает внимание на этом графике стабильность спрэда между ценами на нефть и индексом РТС. Следующий график показывает нам корреляции с января 2004 года. Инвестирование в американский рынок акций за этот период не принесло никакой прибыли.  И наконец самый впечатляющий график из этой серии: с начала 2000 года  Как мы видим, в то время как нефть и индекс РТС выдали впечатляющий рост, 450% и 1500% соответственно, американский рынок акций за это время практически не покидал отрицательную зону. Несомненно есть и другие факторы, которые оказывают влияние на российский рынок акций. Например, курс рубля. Укрепление курса рубля приводит к притоку денег на российский рынок. Увеличение ставки рефинансирования приводит к росту рубля и соответственно росту российского рынка ( обычно оно заранее отыгрывается инсайдерами). За этим тоже надо следить российскому трейдеру.

|

|

Ситуация продолжает держать рынки в напряжении. До завтрашнего вечера останется неясным, успеют ли американские законодатели не допустить технический дефолт в США. Я оцениваю вероятность технического дефолта как 50/50. Дефолт, если он случится, может повлечь достаточно серьезные распродажи в некоторых активах, но в целом, скорее это будет хаос, чем армагеддон. Что-то может и бурно расти. Прежде всего, конечно он негативно отразится на долларе и активах с фиксированной доходностью. Рискованные валюты, швейцарский франк и золото при этом будут расти. Думаю, что в нынешней ситуации, когда доверие к доллару уже серьезно подорвано, дефолт может стать роковым для его статуса резервной валюты. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS EUR/USD: status quo! Легче не стало. Валютный рынок продолжает находиться в подвешенном состоянии. С одной стороны, росту курса евро может способствовать неразбериха вокруг ситуации с госдолгом США, с другой стороны, оказывать давление на пару EUR/USD могут очередные сомнения относительно успешного реализации второго пакета мер помощи Греции. Как следствие, продолжаем наблюдать вялые торги и консолидацию в EUR/USD в районе 1.44. Нам при этом остается только внимательно отслеживать новостной фон, дожидаясь момента, когда ситуация прояснится в полной мере. Долговой кризис в США: - Республиканцы и демократы провалили в минувшие выходные очередные переговоры по госдолгу США. Надежда на то, что в ближайшие дни компромисс все-таки будет найден.

- Mohamed El-Erian(PIMCO): Соединенные Штаты с высокой вероятностью потеряют свой максимально высокий кредитный рейтинг ААА, даже если сумеют избежать технического дефолта.

- Citigroup: технический дефолт США может в итоге обернуться краткосрочным ростом курса доллара США на фоне ухода инвесторов в защитные активы.

- Б.Обама поддержал план главы большинства в Сенате США Гарри Рейда, предусматривающий увеличение верхней планки заимствований на 2.7$ трлн без увеличения налогов.

Европейский долговой кризис - Доходность 10-летних немецких гособлигаций снизилась в понедельник на рекордную величину за последние две недели. Доходность 10-летних испанских бумаг вновь в районе 6% (+26 б.п.).

- Росту напряженности на рынке периферийного долго способствует нежелание европейских властей раскрывать все детали очередного пакета мер помощи Афинам.

- Словакия может стать первой страной, которая отказалась выделять средства в профильные фонды помощи для борьбы с долговым кризисом. Словацкая партия SAS, без которой невозможно парламентское большинство, выступает против условий второго пакета мер помощи Греции.

- Министр финансов Болгарии (Simeon Djankov): план о вступлении в зону евро отложен до лучших времен, пока ЕС не остановит текущий долговой кризис.

.................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX ОТ 26 ИЮЛЯ (12.53) Долларовая деструкция Мы наращиваем длинную позицию в NZDUSD, держим лонг в NZDCAD и прочие позиции. Американские политики объявили себе новый дедлайн по долговым вопросам: 27-е июля. Они подсчитали, что если до завтра договорятся, а потом будут работать на выходных, то технически успеют провести бюджет и увеличить лимит по госдолгу до 2-го августа. Это позволит казначейству функционировать в нормальном режиме и исключит вероятность дефолта. Звучит, конечно, хорошо, но крайних сроков прошло уже несколько, а пропасть между республиканцами и демократами не сужается. На повестке дня сейчас два предложения. Республиканец Бойнер по-прежнему настаивает на промежуточном увеличении лимита на 1 трлн. с параллельным сокращением расходов на ту же сумму. Демократ Рейд проталкивает идею уменьшения дефицита на ту же величину, но при этом предлагает увеличить потолок заимствований на 2.7 трлн. долл. Очевидно, что расхождения партий связаны исключительно с политическими соображениями. Триллиона, который предлагают республиканцы, хватит примерно до января 2012-го года, когда стартует новый сезон праймериз в США. Он начнется с голосования в штате Айова. И, конечно, тему государственного долга удобно будет использовать из политических соображений. Но этот вопрос становится все более губительным для доллара. Аналитики AForex опасаются, что руководство США уже нанесло невосполнимый ущерб собственной репутации и устойчивости доллара. Мы ожидаем дальнейшего снижения американца широким фронтом и держим короткие позиции в USD против большинства наиболее ликвидных валют за исключением "англосаксонских" (EUR, GBP), которые сами страдают от структурных экономических проблем.

|

|

Те, кто торгует давно на рынке Форекс, наверно заметили, что швейцарский франк сильно коррелирует с золотом; если брать в соотношении с американским долларом. Вообще швейцарский франк является наиболее твердой из фиатвалют, т.е. бумажных валют, вводимых в обращение государством. Для этого есть вполне простое объяснение. Швейцария – маленькая страна, едва заметная на карте Европы¸но обладающая серьезным промышленным потенциалом, а главное являющаяся главным мировым финансовым центром уже на протяжении столетий. SNB - центральный банк Швейцарии, не печатает по доброй воле швейцарские франки. Он делает это только в случае необходимости, чтобы препятствовать слишком сильному укреплению своей национальной валюты. Чрезмерное укрепление национальной валюты ухудшает экспортные возможности страны. С другой стороны золото тоже исторически является твердой валютой (металлической) и тоже не подвержено девальвации в отличии от фиатвалют. График внизу показывает, как коррелирует золото и швейцарский франк.

На графике показан рост в процентах. Как мы видим, золото и швейцарский франк двигаются практически синхронно. Этот график, кстати, очень хорошо демонстрирует сезонность золота, которую я очень подробно описал в статье. В принципе этот график позволяет торговать спрэдом между золотом и швейцарским франком. Расхождение в 5% является поводом для совершения сделки. Главной причиной для роста золота и швейцарского франка всегда являются опасения девальвации валют. Поэтому золото и швейцарский франк могут расти как в те моменты, когда инвесторы избавляются от рискованных активов, так и в те моменты, когда возникает ралли в рискованных активах (вследствие QE). Можно сделать вывод, что швейцарский франк является фиатаналогом золота.

|

|

Сегодня будет четыре прогноза российского рынка. На мой взгляд, они неплохо дополняют друг друга в плане информации и позволяют составить определенный консенсус мнений. ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В понедельник Штаты закрыли гэп и помогли закрыть его нам, индекс ММВБ по итогам дня показал всего -0.1%. Однако на дальнейший рост у S&P сил пока не хватает. Ночью фьючерс успел немного потестировать поддержку восстановительного тренда, и она вполне отработала. К утру вторника S&P примерно на одном уровне с нашим закрытием с позитивной локальной динамикой, поэтому у себя гэпов не ждем, и в первой половине дня покупатели могут быть активными. Вообще Штаты, похоже, растеряли энтузиазм прошлой недели, общее направление остается на рост, но может статься, что в этом росте будет больше пил, чем самого роста. ........................................ ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА На рынке стоит ожидать продолжения пилы, пока не прояснится ситуация с лимитом госдолга. Завтра, вроде как новый окончательный срок, до которого американские парламентарии должны успеть договориться, чтобы избежать дефолта. Я оцениваю вероятность технического дефолта как 50/50. Дефолт, если он случится, может повлечь достаточно серьезные распродажи в некоторых активах, но в целом, скорее это будет хаос, чем армагеддон. Что-то может и бурно расти. Поэтому я бы не советовал шортить акции в момент объявления о техническом дефолте. И вообще сейчас момент, когда стоит вести диапазонную торговлю, то есть торговать боковик. Во многих наших фишках сейчас боковик. Газпром торгуется с 12 июля в диапазоне 198-204 рубля, Сбер лишь на очень короткое время выходил из диапазона 100-104 рубля. Индекс ММВБ на чем-то вздернули 21 июля, но и он тоже в принципе последние две недели находится в боковике 1680-1725 пунктов. По S&P500 мы тоже видим четкий боковик - это фундаментальный равновесный диапазон 1300-1350. НЕ стоит сейчас пытаться торговать по тренду. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Американцы после открытия выкупили вчерашний минус, сходили обратно к 1340, окатились, после закрытия вновь побывали на 1327, и снова подскочили к 1336. Уже задолбало шоу с амерским госдолгом, рынки выкупаются в полной уверенности что все будет нормально, и скорее всего готовят мощный спекулятивный вздерг на факте установления новой долговой планки. С другой стороны грех было не падать на этом же, и не закупиться, это было бы логичней. Так что ситуация тревожная, глядя только на графики ждем большую свечу, и по графикам логичнее вниз, -500 пунктов по Доу за сессию, но с учетом того, сколько раз официальные лица заявляли что технического дефолта не будет, трудно себе представить, что в итоге с Обамкой не договорятся. Не понимаю даже в чем интрига, может быть все ждут кто последний дрогнет и примет план оппонента? В общем по новостному фону должна быть свеча вверх, по логике и графикам - вниз. Нефть стоит у 118 по бренту, и этим нас очень поддерживает. Наши поснижались утром, но выкупающийся фсип опять потащил нас вверх, и в итоге с 1706 мы поднялись к закрытию к 1726 по мамбе. Газпром стоит на месте (199-201), сбер в "нижнем" боковике (100-103), а прут только Лук и РН. Расти можем, потому что 1750 недалеко, и возможно пр проходе 1350 по фсипу и мы пройдем 1750 по мамбе, так как поедут вверх и наши тяжеловесы - газпром и сбер. Но пока стоит играть от шорта, потому что в любой момент мамба может сделать -40-50 пунктов за сессию, а те же лук и РН сложатся как карточный домик. Сегодня смотрим по луку на 1885, если проходим, то пойдем к 1894-96 - потом откат не ниже 1875 и выход вверх, выше 1900. Пока в него идет перекладка из того же ГМК, но лук славится также и тем, что может очень резво отваливаться от хаев, вертикально, так что и его можно играть до 1894 от шорта. итак ГМК и ЛУК - парочка для игры вниз по-прежнему, потенциал снижения у них приличный. Но проход 1900 по луку и 7600 по ГМК может отменить игру на понижение, если при этом мамба пройдет 1750. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Внутридневная волатильность не стоит того, чтобы ее активно торговать Сегодня мы ожидаем увидеть умеренно-позитивное открытие торгов В понедельник американские фондовые индексы завершили торги в красной зоне. В конце июля все внимание биржевой публики по-прежнему приковано, как к проблемам греческих долгов, так и к отсутствию прогресса в части повышения лимита госдолга США. На такую статистику, как индекс национальной активности ФРБ Чикаго (снижение в июле составило -0.46 п. против прогноза -0.40) уже никто не обращает внимания. Желая успокоить мировое финансовое сообщество, сегодня утром Президент США Барак Обама сообщил, что переговоры по повышению лимита госдолга Америки пока находятся в тупике, однако он выразил уверенность в том, что решение будет найдено в ближайшее время. Эффект оказался обратным: на валютном рынке курс доллара начал резко дешеветь (EUR/USD 1,45). Белый Дом боится, что из-за несговорчивости Конгресса может быть снижен кредитный рейтинг США (ААА), а значит, вольготная жизнь в долг для Америки может закончиться. Индекс доллара DXY опустился до минимальных отметок с начала июня (73,63). В условиях искусственного нагнетания напряженности на долговых рынках, инвесторы предпочитают переводить активы в золото ($1615/унц). Стоимость метрической тонны алюминия ($2628/т) поднялись сейчас до максимальных уровней более, чем за месяц. Цены на нефть марки Brent продолжают стабильную торговлю возле отметки $118/барр. Во вторник мы ожидаем увидеть умеренно-позитивное открытие торгов на наших биржах. Вчерашняя слабость Газпрома (-0,74%) в сочетании с силой акций Сбербанка (+0,81%) не дают однозначных выводов о биржевом настрое рынка. Тем не менее, сегодня утром индекс ММВБ закроет свой вчерашний гэп на 1730 п., однако, как это уже бывало не раз за последние дни, днем нас может ждать очередная волна снижения в район 1715 п. Думаю, что большинство инвесторов предпочитают оставаться статистами для таких малозначительных колебаний в индексах, тем более, что игра «веришь – не веришь» пока не приводит к разрушению биржевых котировок, а выливается лишь в игру по ослаблению курса доллара и разогрева цен на золото. Сегодня квартальную отчетность представят много значимых компаний: 3M, Amazon.com, BPPLC, DeutscheBank, EastmanKodak, Fiat, FordMotor, GlaxoSmithKlinePLC, LockheedMartin, UBSAG, UPS, USSteel, ValeroEnergy, WesternUnion. В 17-00 ждем данных от S&P/Case-Shiller по индексу цен на дома в 10-ти и 20-ти крупнейших городах США за май. В 18-00 компания Conference Board представит индекс потребительского доверия в США за июнь. В это же время выходит статистика по продажам новых домов за июнь.

|

|

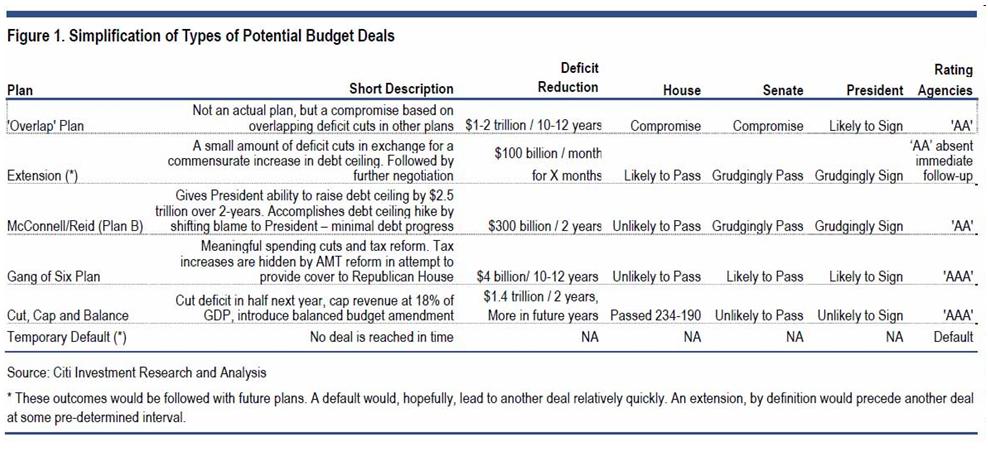

Похоже, все больше шансов за то, что США лишиться своего рейтинга ААА. Притом случиться это независимо от того, поднимут лимит госдолга в ближайшее время или нет. Такие прогнозы все чаще звучат от разных инвестиционных домов. Об этом уже заявили и Мохаммед Эль-Эриан из PIMCO, и Джим Роджерс. Amitabh Arora из Citigroup наконец свел в табличку все потенциальные варианты сделок по госдолгу

Далее идет четкий комментарий по каждому плану: - Extend (and Re-Visit) — Given the late date and lack of clear consensus, there is an increased probability that a temporary fix will take place. This could take the form of a very small increase ($100-250 billion) which would merely serve as a stop-gap to allow current negotiations to continue. This is a likely scenario only if it appears that a meaningfully break-through is at hand, but the time to get it through the political process would not meet the default deadline. This could also take the form of a larger increase ($1 trillion) that would allow negotiations to continue into 2012. This seems like a less likely outcome. The short-term version would likely avert a sovereign downgrade (assuming a large deal followed) while the longer-term version would likely result in a downgrade to double-A.

- McConnell Plan — This is the plan that no one really likes, but is politically expedient. It solves the issue of raising the debt ceiling, gives politicians cover to not raise the debt ceiling and accomplishes very little on the long-term fiscal issue. The plan would raise the debt ceiling by a total of $2.5 trillion over two years unless a two-thirds majority revoked the increase. This is $300 billion cut relative to baseline forecasts that would need to be resolved by the President through spending cuts and with tax increases. It seems very likely this would result in a downgrade of the US sovereign to double-A.

- ‘Gang of Six’ Plan — This is the most plausible grand plan available. It would reduce the deficit by just under $4 trillion over 10 years — likely enough to delay a downgrade of the US sovereign. Specific details of the plan are thin, but the plan appears to relay on about 75% on spending cuts and 25% on increased revenues. The trick it has is that it fixes the AMT, which allows it to increase taxes relative to the plausible baseline scenario while cutting taxes relative to the CBO baseline scenario. This trick gives it some hope to get through the Republican House that has pledged no new taxes. However, the tax increases will include reductions in mortgage interest and charitable contribution deductions that make that hope very low.

- Cut, Cap and Balance — This plan requires that the deficit be cut in half next year, federal spending to be limited to 18% of GDP and for Congress to pass a Balance Budget amendment to the Constitution. Given the drastic cuts involved in the plan it would certainly allow the United States’ triple-A sovereign rating to be maintained. This plan passed the House of Representatives on Wednesday, but is very unlikely to pass the Senate and the President has stated that he will veto this bill if it is able to pass the Senate.

- Default — Perhaps even more unlikely than the Cut, Cap and Balance is that no plan at all is reached prior to either a default on US Treasuries or a default on other US spending obligations. Obviously this event would lead to a downgrade of the US sovereign risk below triple-A. The rating agencies have differed on their guidance with Moody’s suggesting ‘Aa’ based on expectation of it being a shortlived event, S&P suggesting ‘SD’ or selective default and Fitch suggesting ‘B+’.

В тексте я выделил фразы, которые описывают, как тот или иной вариант повлияют на рейтинг США Ниболее вероятным Amitabh Arora из Citigroup видится план Gang of Six (группы шести) Исходя из вероятности каждого из этих планов мы полагаем, - пишет Amitabh Arora, что вероятность понижения суверенного рейтинга США относительно велика. Еще раз хочу подчеркнуть, что вероятность такого события основывается на долгосрочных бюджетных проблемах, а не на прорыве потолка госдолга. В то время, как мы видим очень маленькие шансы дефолта и значительного снижения суверенного рейтинга США – мы видим более, чем 50% вероятность, что сделки по увеличению потолка госдолга будет недостаточно для того, чтобы предотвратить снижение рейтинга США к АА в 2011 году.

|

|

Сегодня цена на золото установила новый рекорд через час после открытия азиатской сессии (1624 доллара за тройскую унцию) в связи с продолжающейся неопределенностью вокруг американского бюджета. Блумберг опубликовал на прошлой неделе список из 15 крупнейших компаний, добывающих золото. Наш Полюс-золото занимает в нем всего 10-е место Rank Company 2010 2009 - Barrick Gold Corp. 241.5 230.1

- Newmont Mining Corp. 167.7 162.9

- AngloGold Ashanti Ltd 140.4 143.0

- Gold Fields Ltd 102.4 106.6

- Goldcorp Inc. 78.4 75.3

- Newcrest Mining Ltd 72.8 49.2

- Kinross Gold Corp. 68.0 64.5

- Navoi MMC 62.5 62.0

- Freeport-McMoRan 52.9 74.8

- Polyus Gold 43.1 39.2

- Harmony Gold Mining Co. 41.7 45.2

- Cia de Minas Buenaventura 34.1 41.2

- Agnico-Eagle Mines Ltd 30.7 15.3

- Zijin Mining Group Ltd 30.1 30.7

- Iamgold Corp. 30.1 29.2

Цифры интересны тем, что они показывают, что добыча выросла практически у всех производителей за исключением африканских и южно-африканских. Годовая добыча в Южной Африке упала до 220 тонн – минимальный уровень с 1922 года. Добыча непрерывно падает с 1970 года, когда в Южной Африке добывалась 1000 тонн. Феномен «пика нефти» достаточно хорошо известен и много обсуждался, в то же время как возможный «пик золота» сейчас выглядит как более реалистичная угроза, когда бюджетный кризис в США и глобальное замедление роста мировой экономики заметно снизят спрос на нефть.

|

|

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА В сегодняшнем вью рынка я описал все возможные сценарии для рынков акций и облигаций в зависимости от того, как будет развиваться ситуация вокруг госдолга США. Я обошел молчанием лишь американский доллар. Но здесь все относительно понятно. В случае достижения консенсуса мы увидим временный, трудно сказать насколько, рост доллара. В случае технического дефолта мы увидим падение доллара и индекс доллара станет ниже 73 (сейчас 74,28). Эйфория относительно евро, возникщая после сенсационных решений евросаммита, начинает улетучиваться по мере углубления в детали и появления аналитических записок от крупных банков. CDS и доходности облигаций проблемных стран Европы пошли вверх. Главный вопрос, который непонятен банкирам, откуда возьмется столько денег? Это мне напоминает один анекдот. Пришли мышки к главному мудрецу – петуху и жалуются: коты нас стали сильно обижать, совсем жизни не дают. Что нам делать? А вы превратитесь в кроликов, - советует им петух. Обрадовались мышки, побежали. Вдруг одна из них, самая умная, сообразила:Подождите. Мы же забыли спросить, как нам превратиться в кроликов. Вернулись, спрашивают. Петух им отвечает: А это уж ваше дело – как превратиться в кроликов. Я указал вам направление, в каком действовать, а дальше уж вам самим думать, как превратиться в кроликов. Мне кажется это точь-в точь как и судьбоносные решения прошедшего евросаммита. План, конечно, хорош, но как его исполнить? Главное, что евро исчерпал на мой взгляд все по-настоящему серьезные позитивные драйверы на обозримое будущее. Вопрос теперь только в том, насколько он сможет уйти вверх на слабости доллара? Так что в продолжающемся перетягивании каната шансы доллара и евро пожалуй примерно равны и евро в течение достаточно продолжительного времени может остаться в боковике 1,37-1,45. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS EUR/USD: "боковой" тренд!? Мы невольно возвращаемся к уже озвученной ранее идеи о том, что большая часть лета на Forex в случае с парой EUR/USD может пройти под знаком «бокового» тренда. В данном случае речь идет о том, что вплоть до начала осени курс евро может быть зажат в границах коридора 1.40-1.46/1.47. В принципе все можно свести к тому, что на недельном графике EUR/USD мы можем сейчас наблюдать формирование фигуры технического анализа «треугольник», до реализации которой лучше воздержаться от открытия среднесрочных или долгосрочных позиций. Относительно фундаментальной картины рынка мы выделяем сейчас целую плеяду факторов, которые в ближайшие 1-2 недели предопределят ход торгов на Forex: - Публикация и обсуждение деталей второго пакета мер помощи Греции. Решения принятые в Брюсселе 21 июля мы рассматриваем как весомый аргумент в краткосрочном периоде для закрытия «коротких» позиций по евро и возможный повод для спекулятивного роста курса единой валюты в район 1.46 или даже выше. Главное в данном случае понимать, что данные решения могут нести в себе и понижательные риски для EUR/USD. В частности, инвесторы могут испугаться деталей или подробностей нового плана особенно в вопросе обмена старых греческих облигаций на новые. Также в данном случае интересно будет узнать, как S&P и Moody's отреагируют на грядущую реструктуризацию госдолга Афин.

- Госдолг США. Любое затягивание вопроса относительно расширения верхней планки заимствований для США может в итоге трактоваться на Forex как еще один спекулятивный повод загнать пару EUR/USD на более высокие уровни. Опять же негативом для американской валюты может быть тот сценарий развития событий, когда все решения ко 2 августа будут приняты, однако вслед за этим не последует укрепление курса доллара США. В этой связи можно предположить, что тема состояния бюджета США до 2 августа может быть одной из самых «горячих» на FX.

- Мы вполне допускаем и тот сценарий развития событий, когда все точки над i будут расставлены не на этой, а только на следующей неделе, когда 4 августа состоится очередное заседание ЕЦБ, а 5 августа в США будет опубликован июльский отчет по занятости (Nonfarm payrolls). Что касается ЕЦБ, то в данном случае многое может зависеть от того, прозвучит ли вновь формулировка «strong vigilance», так необходимая, чтобы оправдывать рост курса евро. Если говорить о статистике из США, то данные, на наш взгляд, помогут в полной мере оценить общее состояние американской экономики и понять, будет ли в рамках очередного заседания ФРС 9 августа, либо в рамках выступления Бена Бернанке в Jackson Hole сказано о возможном запуске со временем третьего раунда количественного смягчения.

В общем, надо понимать, что сейчас есть большое количество вопросов, до получения которых мы можем оказаться заложниками «бокового» тренда. Что касается проведения параллелий с ситуаций годичной давности, когда после утверждения первого пакета мер помощи Греции курс EUR/USD вырос с 1.20 до 1.40, то мы не исключаем того, что история могла бы повториться, однако для начала предпочли бы увидеть рост пары EUR/USD выше 1.4550\80. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX ОТ 25 ИЮЛЯ (14.17) Разочарованное ожидание Мы покупаем NZDCAD, NZDUSD, держим шорт в USDJPY, продаем USDCHF на росте, AUDNZD. Выходные прошли, а республиканцы и демократы так ни о чем и не договорились. Вопрос потолка по госдолгу США остается в подвешенном состоянии, а о бюджете вообще не приходится говорить. Вместо того, чтобы придти к консенсусу, заморские политики породили на выходных еще один план действий. Это предложение демократов о достаточно существенном сокращении дефицита (примерно на 3 трлн.), причем без агрессивного повышения налогов. Теперь на рассмотрении находится три предложения, каждое из которых имеет свое рациональное зерно, но в каждом есть и жирная ложка дегтя. Ситуация в США, на самом деле, описывается достаточно просто. Все понимают, что дефицит нужно ликвидировать. Но республиканцы не хотят повышать налоги, а демократы - не хотят сокращать расходы. Обе партии желают жить хорошо, осознают, что потолок заимствований придется повысить, но используют его как инструмент политического давления на противника. И чем дольше они тянут, тем хуже будет для доллара. AForex перешел в чистую короткую позицию по USD, поделенную примерно поровну между низкодоходными JPY и CHF и высокодоходным NZD. Длинная позиция в киви вообще кажется нам одной из лучших трейд идей недели. В четверг состоится очередное заседание Резервного Банка Новой Зеландии, по итогам которого рынок наверняка получит намек на скорый отказ от экстренно мягкой монетарной политики (ее банк проводит после землетрясения в Крайстчерче). Особенно интересна длинная позиция в NZDCAD после слабых данных по инфляции в Канаде, опубликованных на прошлой неделе. ..................................................................................................................

|

|

Что-то не совсем ладно с этим новым планом помощи Греции. Эйфория как-то быстро прошла, CDS и доходности облигаций проблемных стран Европы пошли вверх. Почему так происходит? Вот некоторые скептические заметки от Jacques Cailloux и его команды из RBS

Греческий план помощи детализирован, продолжение кризиса очень вероятно. Сохраняются сомнения относительно траектории экономики и способности получить доходы от приватизации сколько-нибудь близкие к ожидаемым Набор инструментов для достойного ответа на распространение кризиса по еврозоне иссяк. Создано три новых инструмента: - Предупредительная программа

- Механизм кредитования для рекапитализации банков для незадействованных в программе стран

- Программа по покупке облигаций на вторичном рынке

However, the level of detail provided is low, making it hard at this stage to really tell how the new tools will work in practice and how efficient they will end up being. In particular, there is insufficient information available to tell how preventive those tools will end up being deployed and this is related to the lack of clarity surrounding the so called “appropriate conditionality” that will be imposed on member countries accessing these new help mechanisms. Однако уровень детализации мал и непонятно, как это все будет работать. Средства хороши, но не хватает «огневой мощи» Nice tools but no firing power: In our view a key limitation of the announcement is that it did not address the size of the EFSF. We have recently argued that a prerequisite to increase the flexibility of the EFSF was to increase very significantly its size with a view of ultimately having a lending capacity of around Eur2trn. Indeed, under the amended EFSF which will aim at having a lending capacity of Eur440bn, and given current and likely commitments, the EFSF will be left with a little more than Eur300bn of lending and or buying capacity – a too small amount to restore investor’s confidence that the euro area has once and for all dealt with its sovereign crisis. The crisis will in our view linger with markets likely to test the EFSF firepower. Ключевая проблема: меры не соответствуют возможностям EFSF. 300 млрд. долларов имеющихся средств слишком мало, чтобы дать уверенность рынкам в том, что еврозона справится со всеми проблемами. EFSF нужно увеличить до 2 трлн. долларов Европейский долговой кризис на взгляд аналитиков RBS может продолжиться...

|

|

Если цены будут повышаться, то я буду покупать акции Сбербанк по 102.22, ГМКНорНик, ФСК ЕЭС, РусГидро и фьючерсы ED-09.11, Eu-09.11, Si-09.11, VTBR-09.11, SBRF-09.11, GMKR-09.11. Если цены будут понижаться, то я буду продавать акции Роснефть, СевСт-ао, ГАЗПРОМ, ЛУКОЙЛ, Сургнфгз и фьючерсы GOLD-09.11, GAZR-06.11, SBRF-09.11, LKOH-09.11. Торги акциями ВТБ и фьючерсами RTS-09.11, ROSN-09.11 запрещены из-за экстремальной волатильности инструментов.

|

|

|

|