|

|

|

Как отмечают представители сервиса, на рынке труда сейчас наблюдается дефицит кадров, который ощущают на себе все работодатели, и за кандидатов идёт борьба. О том, какие практики применяют компании сервиса «Грузовичкоф» для привлечения кадров, мы узнали у исполнительного директора сервиса Михаила Назарова. С целью поддержания наполненности штата на высоком уровне компании сервиса применяют программу лояльности для водителей (моментальные выплаты, повышенные коэффициенты, бонусы за брендирование автомобилей, возможность выкупить автомобиль за качественную работу в сервисе), которая непрерывно обновляется и пересматривается. В компаниях сервиса работают водители как со своим транспортом, так и на автомобилях парков партнёров «Грузовичкоф», и в зависимости от этого применяются разные условия начисления бонусов. Для водителей со своим автомобилем одно из условий выполнения программы лояльности — брендирование машины. На данный момент процент брендированных автомобилей из всего привлечённого парка — 96%. Для водителей, которые работают на автомобилях партнёров сервиса, предусмотрены топливные карты, скидки и индивидуальные условия в магазинах-партнёрах. Помимо материальной мотивации, проходят и награждения лучших сотрудников по итогам месяца, а также различные конкурсы профессионального мастерства с денежными призами и подарками, спортивные конкурсы, состязания и другие мероприятия, укрепляющие командный дух. Благодаря этим мероприятиям повышается вовлечённость водителей в деятельность компаний сервиса: за 2 месяца CSI (показатель уровня удовлетворенности) вырос на 4%. Важно отметить, что, несмотря на дефицит кадров на рынке труда, в компаниях тщательно подходят к выбору водителей. Так, соискателю, помимо общих требований (возраст от 18 лет, гражданство РФ, права категории В, опыт вождения), необходимо пройти «Школу водителей»* и сдать тест-драйв, на котором проверяются навыки вождения газели, а также ознакомиться с внутренними инструкциями компаний, чек-листами, правилами поведения при внештатных ситуациях и т. п. Для будущего водителя важно отсутствие противопоказаний для погрузо-разгрузочных работ. Также при отборе кандидатов обращают внимание на вежливость и коммуникабельность соискателей, ведь именно водитель находится на «первой линии» взаимодействия с клиентом, и именно водители в большей степени — лицо сервиса. Кроме того, будущий сотрудник должен уметь находить решение в нестандартных ситуациях, которые возникают у клиента: например, в производственном помещении поднять груз на ремнях, а не по лестнице. Всему этому тоже учат в рамках инструктажа в «Школе водителей». * В одном из предыдущих материалов мы писали, что в этом году сервис удостоился награды за свои программы наставничества, разработанные для повышения вовлечённости и эффективности сотрудников.

|

|

🐹Росинтер. 🥜Прошлый сэтапчик отлично отработал, а сейчас цена подходит к локальной трендовой, это раз и два, это вариант отработки локального дна, а три это попытка формирования зелёной свечи. Достаточно заманчивая тема! 🥜Можно конечно дождаться реакции от трендовой, короче каждому своё. Если дела не заладятся, добор у жёлтой линии. 🔓Открыл позицию в Росинтер по 165,4р. 🥜Стадия - первый закуп. 🥜Спекуляция. 🥜Идея нравится, ну и заодно переложился из закрытого спекуля в Науке-Связь. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Особо тут не порисуешь, жизнь у бумаги пока ещё короткая, но мысли есть. 🥜Давненько за ней наблюдаю и каждый раз на волне снижения собираюсь брать и каждый раз откладываю на потом и каждый раз себя ругаю. 🥜 А так имеем отличный среднесрочный восходящий тренд. Любое резкое снижение выкупается. 🥜То что в последнее время мы наблюдаем, это снижение имени Астра. Думаю из-за неё покупатели немного задумались. Но опять же уже сегодня глянули,что ничего страшного с Астрой не случилось и выкупили дневное снижение, сформировав разворотную свечу. 🥜Локап период у этой компании заканчивается в мае. Будут ли они делать SPO или нет я не знаю. Но если будут, то по таймингу очень подходит для окончания гармоничного роста и перехода к более агрессивному. Опять же если вспомнить Астру, там так и было. Гармония сломалась и бумага полетела к 700р. 🥜Так что тут может быть тоже самое. А локально, если сегодня будет формироваться ростовая свеча, можно пробовать покупки с целью перехая! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

EURUSD:

Пара EUR/USD продолжает снижение в районе 1,0640 после отступления от недельных максимумов 1,0690 в пятницу во время ранней азиатской сессии. Агрессивные комментарии чиновников Федеральной резервной системы (ФРС) оказывают некоторую поддержку доллару США (USD). В четверг число граждан США, подавших новые заявки на пособие по безработице, выросло на 212 тыс. за неделю, завершившуюся 13 апреля, по сравнению с предыдущим недельным приростом в 212 тыс. (пересмотрено с 211 тыс.). По данным Министерства труда США, этот показатель оказался ниже консенсус-прогноза рынка в 215 тысяч. Отчет показал, что рынок труда остается устойчивым, и инвесторы ожидают, что ФРС США может отложить снижение процентных ставок до сентября. Председатель ФРС Джером Пауэлл во вторник отметил, что денежно-кредитная политика должна быть более жесткой, поскольку инфляция в первые три месяца года продолжала удивлять своими повышательными тенденциями. В четверг президент ФРС Атланты Рафаэль Бостич заявил, что инфляция в США, как ожидается, вернется к целевому уровню 2% медленнее, чем многие ожидали. Бостич добавил, что его устраивает терпение и снижение ставок вероятно до конца года. Тем временем президент ФРС Нью-Йорка Джон Уильямс заявил, что он не чувствует необходимости снижать ставки и что денежно-кредитная политика находится в хорошем состоянии. Сильные экономические данные из США, а также теория повышения ставок в США продолжают способствовать росту курса доллара и выступают в качестве встречного ветра для пары EUR/USD. Через пруд Европейский центральный банк (ЕЦБ) дал понять, что может начать снижать процентные ставки в июне. Вице-президент ЕЦБ Луис де Гиндос заявил в четверг, что центральный банк будет готов сократить ограничения в отношении своей денежно-кредитной политики, если данные будут развиваться так, как он ожидает. Политик ЕЦБ Франсуа Виллеруа де Гальо подчеркнул, что ЕЦБ должен снизить процентные ставки в июне, чтобы избежать отставания от кривой инфляции. В другом месте политик ЕЦБ Йоахим Нагель заявил, что снижение ставки в июне становится все более вероятным, хотя некоторые данные по инфляции остаются выше ожиданий. Растущие спекуляции о том, что ЕЦБ начнет снижать процентную ставку раньше, чем ФРС США, оказывают давление на евро (EUR) и ограничивают рост EUR/USD на данный момент. Торговая рекомендация: При закреплении цены ниже отметки 1.0610 начинаем продавать. В случае преодоления отметки 1.0690 - покупаем. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🛡 POSI - дивгэп (закрытие реестра по дивидендам 47,30 руб в субботу 20.04.2024) 🥜Друзья, четверг остался позади, обычный стандартный разнонаправленный день. Если бы не Астра, которая создала много шума и пары, тройки шевелений типа Росгосстраха, то день был бы достаточно серый, а так вроде как и ничего!) 🥜Фармсинтез в очередной раз не собрался на сходку. Да да, такое ощущение складывается, что их собрание преследуется по закону! Честное слово, задолбали!!! 🥜Сегодня интересен Селигдар. Вчера на формировании зелёной свечи в начале дня возможности для набора в среднесрок не было. Опять же, сегодня ключевой день. Днём ранее было сильное снижение и сегодня напрашивалась ростовая свеча. Как правило в большинстве случаев, это просто отскок, а дальше как минимум тест донышка или ещё ниже. Если так, то ещё куплю, а если эмоции утихли и бумага начнёт восстанавливаться с ходу, ну тогда Хомяк без позиции. Я ставлю на первый вариант. Не думаю, что так быстро негатив ушёл и все всё забыли. Ну ради приличия, как минимум хотя бы подпилить надо. 🥜ГлобалТранс и Хэндерсон корректировались и способны пойти на очередную волну роста. Тоже поглядываю за этими бумагами. 🥜Гемс вчера пролили чуток после роста. Вернул бумагу на карандаш, глядишь вновь придёт в нижнюю часть пилы. Пока про дивы молчат можно и поспекулировать. 🥜Ничего особого сегодня от рынка не жду. Думаю получится обычный стандартный день. Пятничной фиксации так не жду. А небольшая активность возможно связана с тем, что многие аккумулируют кэш под МТС Банк. Смотреть не полезу, но почему-то пришло в голову, что это дело на следующей неделе! 🥜И на сегодня просьба. Те кто участвовал в SPO Астры, чирканите в чатике по какой цене дали бумаги! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Начнем этот материал с жизненного сравнения: если вы когда-то наливали воду или кофе в стакан, отвлеклись на пение птиц и не заметили, как жидкость миновала края емкости, то лужа на столе вызовет у вас как минимум досаду. Хорошо, если успели отпить, но ведь иногда приходится и устранять последствия перед тем, как приступить к напитку. Когда речь идет о биржевом стакане, ситуация с проливом бумаг тоже вызывает смешанные чувства, поэтому участники рынка обращаются к услугам маркет-мейкера. Можно многое рассказать про данную опцию, но, чем в большем количестве выпусков мы поддерживаем ликвидность бумаг, тем чаще у нас возникает вопрос: почему об этом инструменте так редко говорят и сами маркет-мейкеры, и инвесторы? В этом материале — исправляем ситуацию и рассказываем, как оценить пользу маркет-мейкера, на конкретных кейсах из практики. В каких форматах можно работать с маркет-мейкером Прежде всего стоит прояснить, что договор на оказание услуг маркет-мейкера, как правило, заключается между тремя сторонами: эмитентом, биржей и непосредственно маркет-мейкером, в роли которого выступает профессиональный участник рынка ценных бумаг. В таком случае работу с маркет-мейкером эмитенты могут выстраивать в четырех форматах, заключая договоры на поддержание: - спроса (выставление заявок только на покупку);

- предложения (выставление заявок только на продажу);

- цен (выставление заявок и на покупку, и на продажу);

- объема торгов.

Как показал наш опыт, разумнее планировать услуги маркет-мейкера именно в обе стороны — на выставление заявок и на покупку, и на продажу, чтобы обеспечивать поддержание цен. О том, как именно маркет-мейкеру удается этого достичь — следующий параграф. Как поддерживается цена бумаг Чтобы выполнять обязательства перед эмитентом и минимизировать собственные риски, маркет-мейкеру в работе необходимо учитывать определенные параметры, в частности — волатильность бумаги и ее стоимость относительно рынка. На первом этапе маркет-мейкер определяет равновесную цену (в основе расчетов — цена последних сделок и цена между лучшими заявками в стакане). Далее проходит оценка волатильности и выставляется объем заявок на продажу и покупку бумаг. К слову, именно волатильность влияет на спрэд между ценами (в нашем случае — от 0,6% до 2%). Максимальный спрэд фиксируется в трехстороннем договоре с биржей. В зависимости от цен и текущих доходностей по выпускам с похожими параметрами маркет-мейкер оценивает справедливую стоимость бумаги и определяет, на каком уровне она должна стоять относительно равновесной цены. Например, если ожидается снижение цены, то заявка на продажу ставится ближе к равновесной цене, на покупку — дальше, со смещением вниз. При ожидании повышения цены наоборот: заявка на покупку ближе к равновесной цене, на продажу — дальше).

Все заявки по бумагам контролируются в течение торгового дня, то есть переставляются в зависимости от ситуации на рынке, размера позиции, ожиданий и т.д. Как оценивается работа маркет-мейкера в рамках договора Один из самых резонных вопросов — как оценивать работу маркет-мейкера и отслеживать выполнение обязательств контрагента перед эмитентом. Ответ на него довольно убедительный: контроль работы маркет-мейкера по каждому виду услуг осуществляет биржа, которая каждый день проверяет, выполнены ли определенные условия или нет. Для каждого вида договора (их мы перечислили выше — поддержание спроса, предложения, цен, объема торгов) определены параметры, которые нужно соблюдать. Разберем самые распространенные. Поддержание спроса и предложения. В рамках такого договора первый параметр, по которому биржа отслеживает выполнение условий — минимально допустимый суммарный объем заявок на покупку (или продажу, если речь идет о поддержании предложения), который должен находиться в стакане в течение установленного периода времени и по определенным ценам. Второй параметр — достаточный объем сделок за день. Пример: маркет-мейкер должен стоять в стакане объемом минимум 200 бумаг в течение 345 минут каждый торговый день. Если биржа видит, что объем меньше 200 — таймер приостанавливается. Поддержание цен. В случае, когда маркет-мейкер оказывает услуги в обе стороны — на покупку и продажу бумаг, биржа также выделяет два параметра для выполнения условий договора. Первый: минимально допустимый суммарный объем заявок на покупку и на продажу должен находиться в стакане в течение определенного интервала времени, но уже с определенным спрэдом между ними. Второй параметр, как и в предыдущем кейсе — достаточный объем сделок за день. Пример: маркет-мейкер должен стоять в стакане объемом 200 на покупку и 200 на продажу так, чтобы разница цен между этими заявками была менее 2% в течение 345 минут каждый торговый день. Если объем любой из заявок меньше, или спрэд между ними больше — биржа приостанавливает таймер. Таким образом, если соблюдается одно из двух условий, обязательства маркет-мейкера считаются исполненными в данный торговый день. По итогам месяца биржа подсчитывает, сколько дней из общего количества торговых дней маркетмейкер выполнил обязательства. Важное примечание: маркет-мейкер выставляет только пассивные лимитные заявки, которые видны в стакане. Как эмитенту эффективно построить работу с маркет-мейкером Ликвидность облигаций — один из ключевых факторов, по которым инвестор оценивает возможность вложения в определенную бумагу. Как эмитенту определить эффективность работы маркет-мейкера с этой точки зрения? Исходя из нашей практики и опыта инвестиционного сообщества, мы предлагаем ориентироваться на три ключевых параметра: объем заявок по рыночным ценам, время присутствия заявок и объем торгов. Если говорить о первом параметре, то минимально допустимый объем заявок маркет-мейкера по каждому выпуску определяет биржа. Для бумаг третьего уровня листинга он чаще всего составляет 200 шт., но мы для комфорта клиента и инвесторов выставляем объем заявок с запасом — 400 шт. В случае с временным периодом присутствия заявок в стакане, то, чем он больше, тем комфортнее для инвестора. Например, если маркет-мейкер предлагает объем 400 бумаг в течение 90% всего торгового времени, то по факту инвестор практически в любое время любого дня может совершить сделку таким объемом по рыночной цене. Объем заявок и время присутствия, в свою очередь, напрямую влияют на объем торгов по бумаге. Поэтому помимо ключевых показателей, эмитенту также стоит ориентироваться на два более специализированных — доля маркет-мейкера в заявках и в сделках. Обратимся к инфографике, чтобы наглядно продемонстрировать этот тезис.

По графику видно, что доля заявок маркет-мейкера в общем объеме заявок по выпуску Ультра-БО-01 в среднем находилась в диапазоне от 40 до 80%. Таким образом, больше половины всего объема рынку предлагает именно маркет-мейкер.

Продолжая анализировать данные по выпуску Ультра-БО-01, можем также отметить, что маркет-мейкер «включается» именно в моменты, когда совершается большой объем сделок. Таким образом, инвесторы видят возможность совершить сделку большим объемом по интересным для них ценам. Объемы сделок маркет-мейкера по выпускам облигаций, с которыми работает «Юнисервис Капитал» На текущий момент «Юнисервис Капитал» поддерживает спрос по бумагам двух облигационных выпусков компании «Ультра» и одного выпуска эмитента «Сибстекло». Кроме того, заключен договор на поддержание цен облигаций компании «Чистая планета». Если говорить о промежуточных результатах нашей компании, то с 3.01.2024 по 15.04.2024 суммарный объем сделок маркет-мейкера по облигациям превысил 14,5 млн рублей. Средний дневной объем сделок маркет-мейкера по облигациям в этом году составляет порядка 270 тыс. рублей. Также по данным компании, через маркет-мейкера проходит порядка 10-20% всех сделок по выпускам, по которым оказывается соответствующая услуга. Помимо облигационных выпусков, компания «Юнисервис Капитал» поддерживает цены по акциям «Европейской Электротехники». В отличие от облигаций, биржа не допускает использование односторонних договоров по услугам маркет-мейкера в отношении акций и паев. Здесь процессы сложнее и динамичнее. Поэтому мы вернемся к этой теме в следующем материале.

|

|

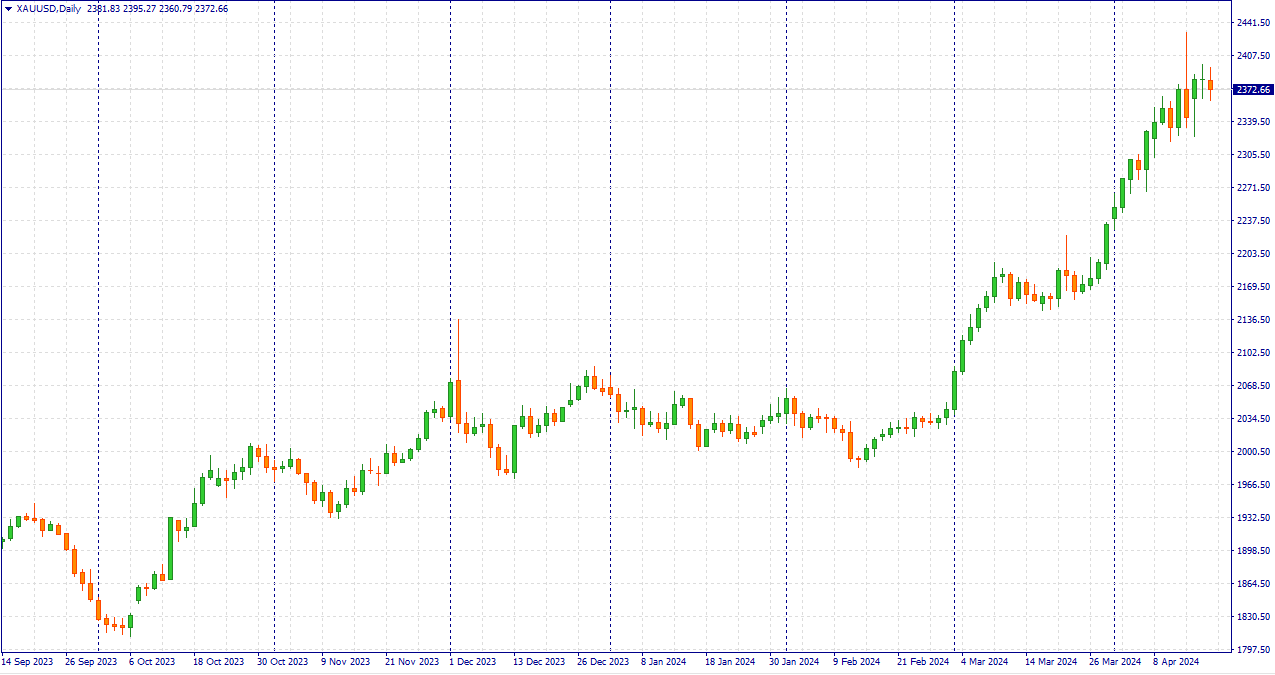

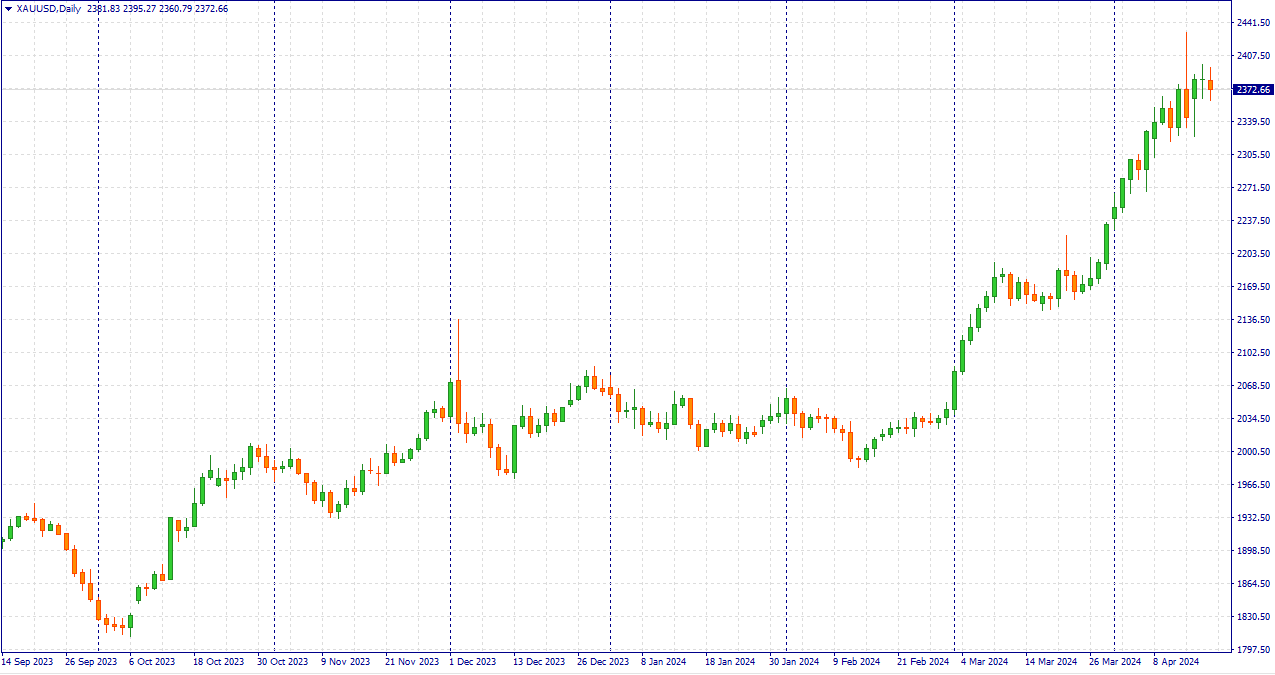

12 апреля золото вновь установило рекорд, превысив отметку в $2400 за унцию. А с начала года рост XAUUSD составил уже +15%, что в текущий момент почти в три раза опережает фондовый рынок США (Nasdaq 100 и S&P 500 сейчас показывают рост около 6%). На фоне этого исторического рывка, эксперты прогнозируют дальнейший взлет цен на драгоценный металл, с уверенностью заявляя о возможном достижении отметки до $3000 за унцию.

Аналитики FreshForex неоднократно прогнозировали подобный рост, начиная с ноября 2023 года. Мы полагаем, что золото продолжает являться выгодной инвестицией, что подтверждается целым рядом факторов: - Геополитический риск и экономическая неопределенность. За прошлый год цены на золото увеличились на более чем 19%, и в этом ралли, по мнению аналитиков, есть еще место для роста. Конфликты на Ближнем Востоке и в других горячих точках мира увеличивают премию за внешнеполитический риск, поддерживая интерес к золоту.

- Прогнозы аналитиков крупных финансовых организаций. Bank of America и Citigroup оптимистично смотрят в будущее золота, предсказывая его рост до $3000 за унцию в ближайшие годы. Goldman Sachs повысил свой прогноз цены на золото до $2700 за унцию, а UBS ожидает отметку в $2500 к концу 2024 года. По мнению аналитиков, увеличение притока инвесторов, ожидания снижения процентных ставок ФРС США и активные покупки со стороны крупных центральных банков и потребителей в Китае поддержат этот рост.

- Инвесторы рассматривают золото как средство защиты от инфляции и экономической неопределенности. Спрос на драгоценный металл укрепляется в периоды снижения доверия к рискованным активам, таким как валюта, акции и облигации, и прогнозируется, что этот тренд будет продолжаться, подталкивая цены на золото к новым высотам.

Таким образом, доверие к золоту не подорвано, что дает зеленый свет для потоков новых инвестиций и торговых идей. Наши трейдеры оценили настроение рынков и активно используют в своих стратегиях торговую пару золото к доллару США (XAUUSD). Торгуйте драгоценными металлами с плечом 1:1000 и узкими спредами вместе с FreshForex и получай максимальную выгоду! Инвестировать в золото!

|

|

🐹Камаз. 🥜Бумага долгое время находилась в нисходящей тенденции. Кружочки не стал рисовать. Те кто читают канал, имеют представление о тенденции основанной на минимумах и максимумах. Вот тут картина напоминает Новатэк. 🥜Но тут был первый сигнальчик на слом низходящей тенденции, когда бумага обновила предыдущий хай. А сейчас образовала и минимум выше предыдущего! 🥜Так что если ничего не сломается по пути жду бумагу на обновление свежеиспечонного хая!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

😉ТЗА. 🥜Ну и ещё немножко итогов! 🥜Совсем свежая идея! Помнится в чате написали, типа покупаешь на хаях, прокатит на х...! 🥜А итог такой, кто не купил на хаях, того и прокатили на ...! А купившие имеют +9% по позиции! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Росгосстрах. 🥜Иногда так бывает, что сетапчик не отрабатывает с ходу, но формирует ещё один. Примерно так и получилось в этой бумаге. 🥜Первый сигнал был на первой стабилизации после сильной волны коррекции, там то я и брал. И он отработал, давал 3%, но движение было таким органичным, что было ожидание продолжения и ускорения. Но вместо этого бумага пошла ниже. Моя позиция пришла в б/у, а на графике сформировался другой сэтапчик локального двойного дна. И вот уже он то через очередную стабилизацию и отработал. 🥜Был момент, что бумагу два дня назад пролили и вот тут немного грустно, что не дожали до основной трендовой. Там по плану должен был быть добор. А так в целом отличная сделка! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|