|

|

|

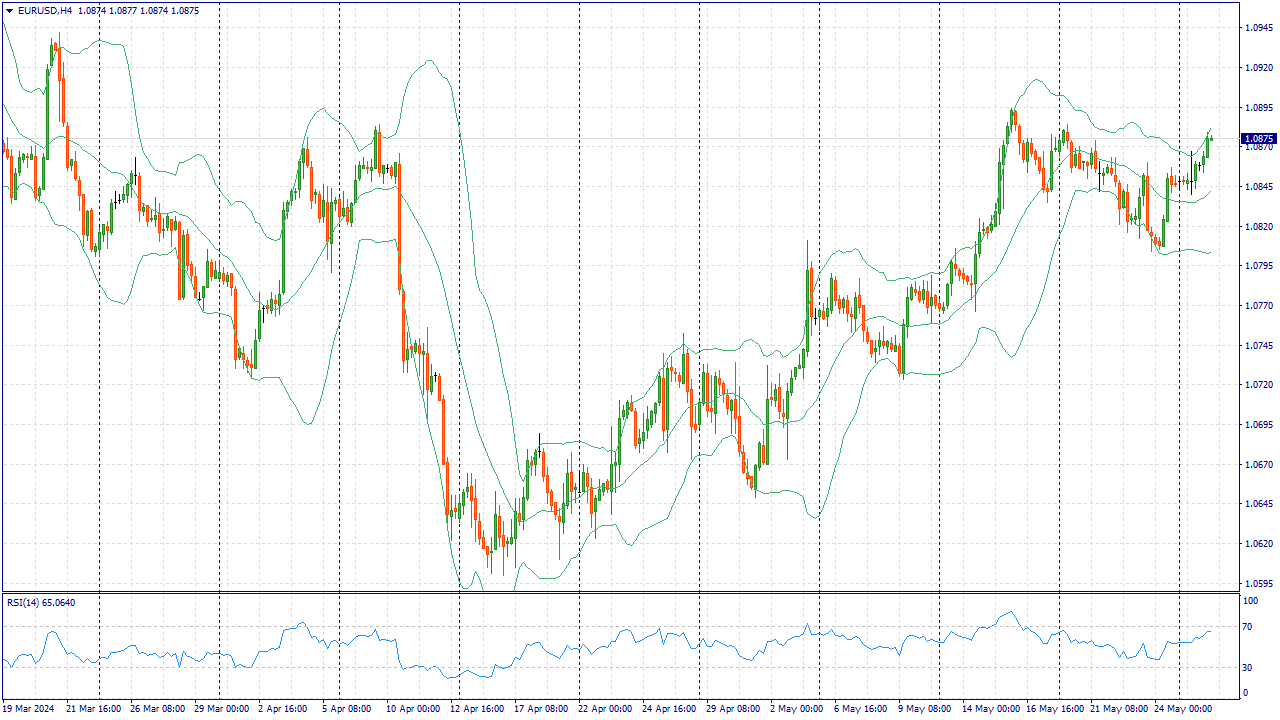

Событие, на которое следует обратить внимание сегодня: 17:00 GMT+3. USD - Индикатор потребительской уверенности EURUSD:

В понедельник пара EUR и USD не нашла импульса, зациклившись вблизи отметки 1.0860 после того, как рынки США ушли на длинные праздничные выходные. Сегодня начнется серьезная торговая неделя после того, как в понедельник немецкие опросы настроений подкосили евро (EUR). На этой неделе центральные банки по обе стороны Атлантического океана будут говорить на разные темы. Европейский центральный банк (ЕЦБ) практически гарантированно снизит процентные ставки в июне, в то время как жаждущие снижения ставок трейдеры продолжают искать признаки снижения ставок Федеральной резервной системой (ФРС). Согласно инструменту FedWatch от CME, рынки оценивают почти равные шансы на снижение ставки ФРС на четверть пункта в сентябре, что значительно ниже, чем более 70% неделю назад. В среду должны выйти данные по инфляции в Германии, и рынки ожидают, что экономика Германии в мае выросла всего на 0.2 % по сравнению с предыдущим показателем в 0.5 %. США будут доминировать во второй половине экономического календаря на этой неделе: в четверг будет представлен валовой внутренний продукт (ВВП), а в пятницу - данные по инфляции индекса цен расходов на личное потребление (PCE). Ожидается, что ВВП США за первый квартал снизится до 1.4% против 1.6%, а инвесторы надеются, что инфляция по индексу цен PCE в апреле сохранится на уровне 0.3% м/м. В пятницу выйдут данные по розничным продажам в Германии и общеевропейскому гармонизированному индексу потребительских цен (HICP). Розничные продажи в Германии в апреле выросли на 0.3% г/г, а инфляция по общеевропейскому индексу HICP, как ожидается, останется неизменной на уровне 2.7% г/г в мае. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.0890. Рассматриваем ордера на продажу при уровне цен 1.0850. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Аптека 36и6. 🥜Иногда приходит ощущение, что Хомяк на допросе, кому-то что-то должен, должен и обязан что-то доказать! 🥜Я сто раз писал, не повторяйте за мной сделки. А если повторяете, то повторяйте и ТС и подход и философию и весь портфель. Надо, возьмите ТС частично, полностью, возьмите что-то из подхода, отношения, философии, но не копируйте сделки ради сделки. Любую идею переносите через себя и если нравится пользуйтесь, не нравится не пользуйтесь, но просто сделки ради сделки лучше не повторять!!! А уж если повторили или воспользовались идеей, дальше это ваша сделка, ваше решение и ваша ответственность!!! 🥜Да, я немного злой, довели в чате!!!! 🥜Купи да купи, пишут мне!!! Но если вы внимательно читаете канал, то я добирал её ранее и писал, что коли добрал там, то при снижении этаж 13р. пропущу. А сейчас смотрю на график и с какого хрена я её должен сейчас покупать! Что меня тут должно сманить купить!!! Хотите, покупайте на удачу, а я тут не буду покупать! 🥜Вот жду 12 этаж и реакцию на нём. Или же сигнал в виде стабилизации или закругления. Чем выше усреднение, тем больше спрос с сигнала!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹ВУШ. 🥜Отличная компания роста. Да по бизнесу ограничена, но старается расти и в ширь, есть риски законодательного характера, но риски есть у любой компании, только у каждой свои. 🥜Была вчера реакция на прежнюю стабилизация, к тому же слили фазу разгона! Лично для меня это был повод добрать, добрал по 283р., пока доволен! 🥜Если поедет ниже, то в зону 192-203 без черного лебедя не доедет, по этому буду ориентироваться по свежим сигналам на графике и вновь доберу. И не буду бояться и не буду требовать от бумаги дать мне прибыль на следующий день. Я просто знаю, что со средней 250-280р. я закрою бумагу в профит, учитывая динамику показателей в отчётах и цена 350-400р. это не влажные мечты, а уж какие-нибудь жалкие 300р., ну это вообще спекулятивные игры! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🚢 FESH 🚘 LEAS 🛢 RNFT 🇷🇺 TATNP - на Московской бирже начнутся торги фьючерсами на акции компаний ДВМП, Европлана, РуссНефти и Татнефти (ап) 🇷🇺 FEES - СД Россети; распределение прибыли/убытков, объявление дивидендов; 2023 г. 🥜Друзья, по событиям сегодня кот наплакал, ну и хорошо! Кому интересны эти отчёты, дивы и прочая лабуда, когда на рынке обвалище, армагедонище, по версии некоторых, как по мне обычная коррекция, коих было множество и будет ещё множество! А когда придёт на рынок обвал, обещаю, вы это сразу поймёте и не с чем не перепутаете! 🥜Что касается Россетей, прибыль есть достойная, но разрешили не платить, значит и не заплатят, можно и не надеяться и даже не мечтать! 🥜Что касается нервных переживаний! Ещё раз напомню. Сейчас ставка 16%. Заработать двузначную доходность на низко рисковых активах (депозит, облигации) случается не часто! Кого начинает трясти уже при просадке на 5%, а на 15% хочется выйти в окно, не портите себе здоровье, не лезьте в акции!!! 🥜Что касается снижений, просадок, обвалов!!! Ещё раз напомню, рынок это живой организм. Большую часть времени он растёт и развивается, но бывают периоды, когда он болеет, потом болезнь проходит и рынок вновь возвращается к своему основному занятию, росту. Поймите, не бывает такого, что рынок год рос, а потом 10 лет падает, потом пол года отскакивал и опять пять лет падал. Все долгосрочные графики рынков имеют ростовое движение. И по большому счёту если вас занесло в позицию на хаях и это крепкая, перспективная компания и если вы её доберёте на добротной просадке, то через какое то время вы в ней заработаете. Как быстро, зависит от рынка и от вас, как и насколько вы будете помогать своей позиции переступить через ноль! 🥜Что касается моей торговли! Писал не однократно, что я не сторонник продавать бумаги, если не вижу безысходности в позиции, как недавно в Газпроме. Если я понимаю, что ловить тут нечего и засесть можно на пару тройку лет, я выйду! В остальных же случаях буду держать, всё по той же причине обозначенной выше. Буду держать и точечно добирать те позиции, которые не дали быстрый спекулятивный эффект! Буду помогать своим позициям в нужный и подходящий момент, как мне кажется. Буду помогать своим бумагам, как можно быстрее перешагнуть через ноль. Я не торгую по дню, не торгую по неделе и даже месяцу. Минимальная дистанция, это год. Если кто-то из вас пришёл на биржу сорвать по быринькому бабосиков, не имея ни системы, ни плана, проиграетесь в пух и прах!!! Я торгую усреднения и для этой системы кэш жизненно необходим!!! Но он нужен не всегда, если вы торгуете внутри дня, тогда и торгуйте внутри дня, терпите прибыль там где есть и режьте лосей в зародыше!!! 🥜Что касается ситуации, по прежнему не вижу ничего критичного, обычная коррекция на инфе вокруг СВО, этому я посветил несколько постов и как принцип домино, одно за другим, закрытие плечей, открытие шортов и немного фикса. И конечно же страх! 🥜Мне немного грустно, что это происходит на этой неделе, а я сильно занят. Вчера появилось ещё больше интересных цен в классных и перспективных компаниях. И сегодня есть желание ещё подобрать немного бумажек, например Электротехнику, Европлан и др. Есть конечно сегодня один шанс быть на рынке и возможно он реализуется!) 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

ООО «Транс-Миссия» является владельцем двух сервисов такси: «Таксовичкоф» и «Ситимобил». В течение 2023 года компания работала над повышением операционной эффективности и развитием существующих рынков. К сентябрю 2023 года эмитент завершил объединение команд «Ситимобил» и «Таксовичкоф», сохранив оба бренда, и перешел на новое общее ПО «Автотаксоконтроль 2.0», что позволило снизить ежемесячную стоимость обслуживания и поддержки сервиса на 30 млн руб., а также оптимизировать операционные процессы. «Ситимобил» начал активную экспансию в городах присутствия сервиса «Таксовичкоф». В декабре 2023 года рейтинговое агентство «Эксперт РА» присвоило ООО «Транс-Миссия» рейтинг кредитоспособности на уровне ruBB-, прогноз по рейтингу стабильный. Также в этом месяце эмитент разместил крупнейший в своей истории облигационный выпуск размером в 300 млн руб. На сегодняшний день «Таксовичкоф» работает в 52 городах России (9 из которых крупные), включая города Ленинградской и Московской областей, а также в Казахстане, Армении и Республике Беларусь. «Ситимобил» работает в 38 городах России (16 из них крупные). Рассмотрим более подробно итоги работы эмитента за 2023 год. Общий оборот сервисов (GMV) «Таксовичкоф» и «Ситимобил» составил 6 637 млн руб., что на 18,3% меньше показателя прошлого года. Это связано с сокращением количества выполненных заказов на 31,1% к АППГ, это является следствием трех факторов: начала СВО, перехода на новое ПО и вступления в силу закона о такси, что вызвало временный отток водителей. При этом, средний чек по отношению к прошлому году увеличился на 18,4%. Основной вклад в оборот сервиса приносят два ключевых региона — Московская и Ленинградская область — на их долю по итогам 2023 года пришлось 46% GMV, остальные регионы РФ занимают 49% в общем обороте сервиса, и еще 5% GMV приходится на страны СНГ. Таким образом, за год доля оборота в странах СНГ выросла с 1,5% до 5%. В 2023 году эмитент продолжал активно развивать присутствие в регионах, практически не взимая с партнеров комиссию. При этом, таксопарки стали самостоятельно нести затраты на маркетинг и брендирование автотранспорта.

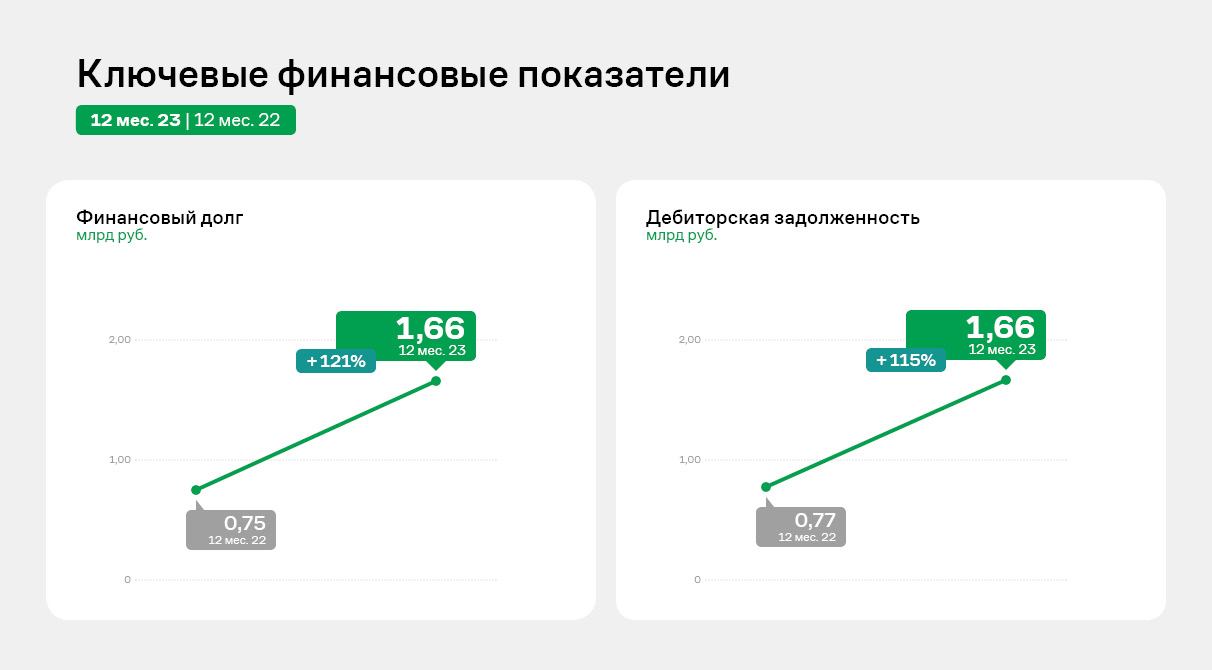

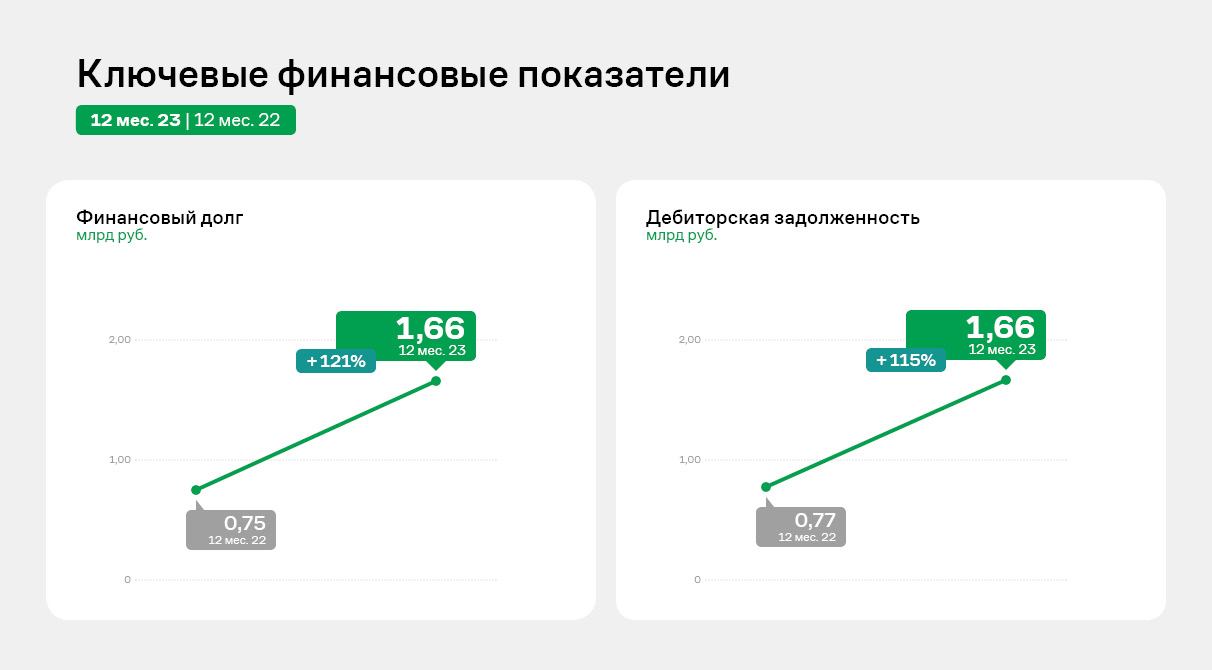

В 2023 году выручка эмитента сократилась на 2,6%, составив 1,27 млрд руб. Прибыль от продаж сократилась на 25% до значения 302,1 млн руб., чистая прибыль составила 62,8 млн руб. (-73% к АППГ), EBITDA сократилась на 33%, до 294,3 млн руб. Такое падение рентабельности бизнеса связано с вложениями компании в региональное развитие, а также с проведением мероприятий по удержанию водителей в условиях «кадрового голода» на рынке такси. С этими же причинами связан рост дебиторской задолженности с 770 млн руб. до 1,64 млрд руб.: для удержания водителей в 2023 году эмитент субсидировал автопарки, которые являются его постоянными партнерами, путем предоставления отсрочки на уплату комиссии агрегатора. Для субсидирования автопарков и прочие маркетинговые мероприятия по развитию брендов эмитентом было получено целевое финансирование от ПАО «ТКБ Банк» и выпущен новый облигационный выпуск в декабре 2023 года.

Наибольшую долю в финансовом долге на 31.12.2023 г. занимает долгосрочный кредит от ПАО «ТКБ Банк» (47% от общей суммы) со сроком погашения в конце 2026 года, а также долгосрочные займы ООО «Круиз» и ООО «Автофлот-Столица» (27%), которые были направлены на приобретение сервиса «Ситимобил». В ноябре 2023 года компания получила бридж-финансирование от ПАО «ТКБ Банк» на сумму 200 млн руб., направленное на реализацию стратегии по привлечению перевозчиков и клиентов, не дожидаясь размещения облигационного выпуска. В ноябре и декабре 2023 целевое использование привлеченных средств: - Мотивации перевозчиков и клиентов

- Финансирование развития программного обеспечения

- Маркетинг

- Пополнение оборотных средств

После размещения облигационного выпуска в декабре 2023 года, компания продолжила придерживаться стратегии, нацеленной на развитие сервисов «Ситимобил» и «Таксовичкоф», инвестируя денежные средства в маркетинг и мотивации партнеров, при этом часть средств от выпуска облигаций использованы для погашения бридж-кредита от ПАО «ТКБ Банк».

В планах эмитента на 2024 год — дальнейшее развитие проекта «СитиГрузовой» (формат low-cost перевозок), запущенного в конце 2022 года. В настоящее время клиентам сервиса доступно шесть тарифов, разделенных по типам автомобилей: «Мини», «Маленький», «Средний», «Большой», «Открытый» и «Экстрабольшой». Партнерам всех сервисов эмитента доступна программа «Ситипарк», по которой водители получают возможность выкупить автомобиль уже через год работы, а также выгодные условия на обслуживание автомобиля, сниженную стоимость смен и индивидуальные мотивации. Самому эмитенту программа позволяет быстро нарастить автопарки без существенных инвестиций в лизинг, непрерывно пополняя их новой техникой, а также снизить затраты на привлечение водителей путем повышения привлекательности работы в компании. Также актуальным на 2024 год остается задача оптимизации расходов за счет объединения региональных команд. Подробнее пишем в презентации.

|

|

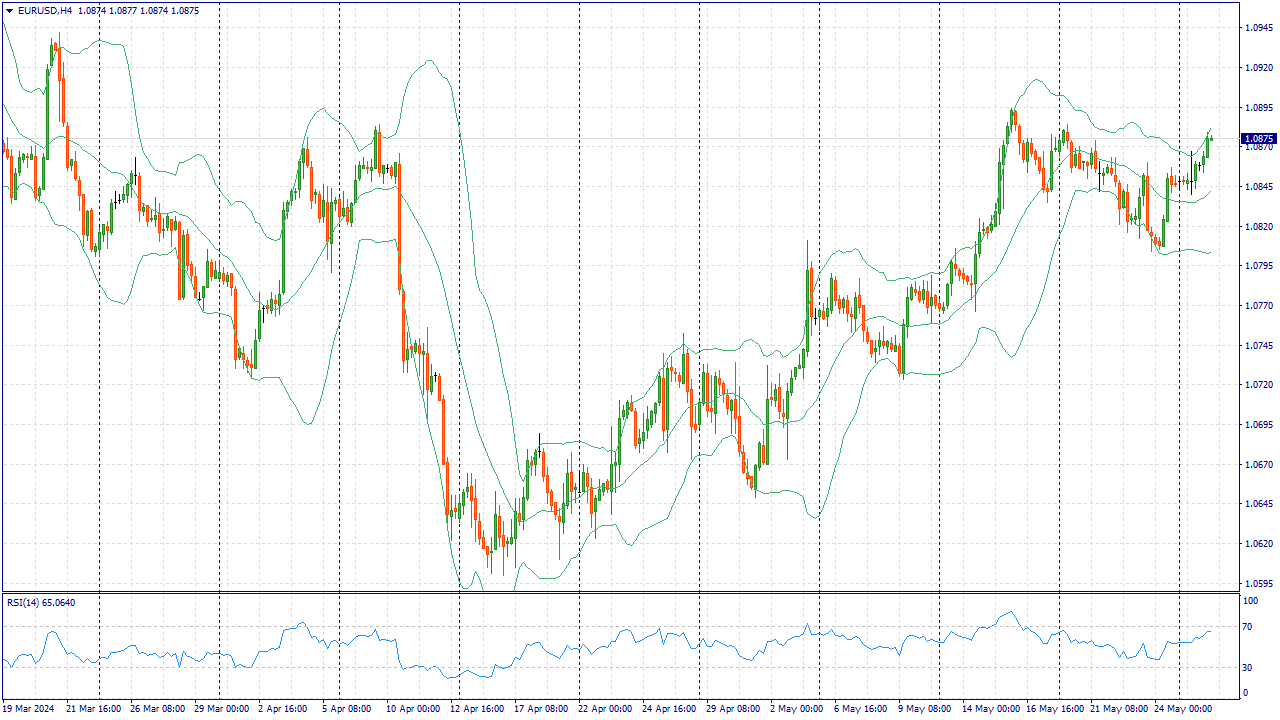

Прогнозы указывают на то, что в ближайшее время курс фунта к доллару продолжит движение к верхним отметкам установленного в 2024 году диапазона. Однако возможное укрепление индикатора PCE по инфляции в конце недели может прервать это ралли. Пара GBP/USD демонстрировала уверенную бычью тенденцию, которая подпитывалась общим откатом доллара и публикацией инфляцией, превысившей ожидания аналитиков. Эти данные уменьшили вероятность снижения процентных ставок Банком Англии в июне, что отличает фунт от других валют, где ожидания ЦБ остаются более стабильными. На техническом уровне движение фунта свидетельствует о предпочтении продолжения роста по отношению к доллару, особенно по мере приближения к июню. Ситуация на валютном рынке благоприятна, учитывая, что обменный курс фунта находится выше ключевых уровней скользящей средней, что обычно учитывается при составлении прогнозов на новую неделю. К тому же индекс относительной силы (RSI) на уровне 65 и продолжает расти, сигнализируя о потенциальном укреплении фунта. В ближайшие дни ожидается, что пара GBP/USD проверит уровень 1,2800 и, возможно, будет стремиться к максимальным значениям 2024 года, достигнув отметки 1,2893. Эти движения на рынке стоит внимательно наблюдать, особенно учитывая влияние предстоящих экономических показателей. Валютные стратеги из Scotiabank подчеркивают позитивную тенденцию для британского фунта, особенно после прошлой пятницы, когда был замечен сильный отказ от уровней ниже 1,2700. Это, по их словам, указывает на конструктивное настроение рынка. Внутридневные ценовые модели выглядят оптимистично, особенно после того, как фунт упал ниже 1,2700, но затем быстро восстановил свои позиции. Существенным остается сопротивление на уровне 1,2755, и это становится его ближайшей целью роста. На этой неделе не ожидается важных экономических данных из Великобритании, которые могли бы еще больше поддержать фунт. Это делает американский доллар ключевым игроком в возможных изменениях текущего восходящего тренда пары GBP/USD. В частности, на этой неделе следует обратить внимание на данные по ВВП США, которые будут опубликованы в четверг. Рынок ожидает показатель роста в 1,5% в годовом выражении за первый квартал. Если данные окажутся лучше ожиданий, это может укрепить доллар, так как это поддержит мнение о том, что ФРС может не спешить со снижением процентных ставок. Особое внимание следует уделить компоненту личного потребления в отчете о ВВП, поскольку это важный индикатор инфляции. Прогнозируется, что личное потребление вырастет на 2,1% в годовом исчислении. В пятницу будет опубликован индекс цен на личное потребление (PCE) предпочтительный показатель инфляции для ФРС. Если данные превысят ожидания (2,8% в годовом выражении), это может значительно укрепить доллар и изменить текущее направление движения пары GBP/USD. Это станет важным краткосрочным риском, на который следует обратить внимание.

|

|

Компания «ЭЛ5-Энерго» раскрыла ключевые операционные показатели и выборочные показатели консолидированной финансовой отчетности по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/enel_ogk5/ Совокупная выручка компании продемонстрировала рост на 18,5% до 19,4 млрд руб. При этом выручка от продажи мощности увеличилась на 21,5% до 5,3 млрд руб. благодаря существенному увеличению доходов КОМ, ДПМ ВИЭ и КОММод в условиях возросшей доходности ОФЗ, инфляции, а также индексации регулируемых тарифов. Доходы от продажи электроэнергии увеличились на 18,4% до 12,5 млрд руб. вследствие положительной динамики свободных цен РСВ в первой ценовой зоне, а также благодаря индексации регулируемых тарифов на электроэнергию и росту объемов продаж электроэнергии. Доходы от продаж теплоэнергии возросли на 9,9%, составив 1,6 млрд руб., прежде всего за счет увеличения объемов реализации. Операционные расходы выросли меньшими темпами (+14,8%), составив 15,1 млрд руб. Компании удалось удержать рост переменных расходов на уровне роста выручки. При этом, динамика показателя EBITDA сдерживалась более высокими постоянными расходами на эксплуатацию и ремонт, а также увеличением расходов на персонал в связи с общими инфляционными тенденциями В итоге операционная прибыль возросла более чем на 30%, составив 4,4 млрд руб. Чистые финансовые расходы составили 1,3 млрд руб. (+94,9%), что связано с увеличением чистых процентных расходов, а также обнуления положительных курсовых разниц, характерных для прошлого года. При этом величина долга за год сократилась с 33,6 млрд руб. до 29,3 млрд руб. на фоне завершения активной фазы инвестиций в сектор ВИЭ. в частности, по итогам первого квартала операционный денежный поток превзошел текущие капитальные расходы, а также инвестиции в реализацию проектов по модернизации на Среднеуральской ГРЭС. В итоге чистая прибыль компании составила 2,4 млрд руб. (+15,4%). По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании См. таблицу: https://bf.arsagera.ru/enel_ogk5/ Бумаги компании обращаются с P/BV 2024 около 0,6 и продолжают входить в состав наших портфелей акций. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹 Наука-Связь. 🥜По дивам решения эта компания так и не опубликовала. Я так подумал, да кто от неё ждёт! Не дадут, да и бог с ним, ничего критичного не будут. А если дадут, может импульснуть. 🥜К тому же есть тут ещё одна зона и в этом экстремуме бумагу развернуло в прошлый раз. 🥜Так как я не беру скопом, а покупаю точечно и что-то взять нужно было, так как Лой на 100% не угадаешь. А из малоликвидных лосят было 3 претендента, этот, ВХЗ и Башсвязь. 🥜ВХЗ пока понаблюдаю, она что-то уверенно смотрит вниз. 🥜Башсвязь сегодня приходила на уровень 13р., где я планировал добор. Но уровень на столько явный, что лимитками бумагу от уровня отбросили. Так что тоже посмотрю, авось и сползёт обратно! 🥜Так что пока как-то так, несколько покупок сегодня сделал. А на завтра посмотрю, что новенького нарисовали на графиках наших бумажек. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Компания Россети Центр раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г. См. таблицу: https://bf.arsagera.ru/mrsk_centra/ Совокупная выручка компании выросла на 4,5% до 35,2 млрд руб. При этом доходы от передачи электроэнергии увеличились на 5,1% до 33,4 млрд руб. Это произошло на фоне стагнации среднего расчетного тарифа, при этом величина полезного отпуска выросла на 5,1%. Уровень потерь электроэнергии снизился на 0,08 п.п. и составил 12,06%. Выручка от технологического присоединения увеличилась на 10,6% и составила 956,5 млн руб. Отметим небольшой рост прочих доходов, составивших 767,2 млн руб. В состав прочей выручки в основном входят доходы от услуг по техническому и ремонтно-эксплуатационному обслуживанию, диагностике и испытаниям, строительные услуги, консультационные и организационно-технические услуги. Операционные расходы выросли на 8,7%, составив 30,7 млрд руб. Причинами роста стало увеличение расходов на персонал до 7,2 млрд руб. (+11,4%), а также увеличение расходов на услуги по передаче электроэнергии на 8,5% до 9,1 млрд руб. В итоге операционная прибыль сократилась на 16,2%, составив 4,9 млрд руб. Финансовые доходы компании увеличились более чем вдвое до 431 млн руб. на фоне роста процентных доходов, вызванных главным образом увеличением ставок. Финансовые расходы компании возросли на 81,1%, составив 1,8 млрд руб., на фоне скачка в стоимости обслуживания долгового портфеля. При этом эффективная налоговая ставка увеличилась с 24,3% до 30,4%. В итоге чистая прибыль компании сократилась на 35,0%, составив 2,5 млрд руб. Отметим, что Совет директоров компании рекомендовал выплатить дивиденды по итогам 2023 г. в размере 0,06621 руб. на акцию, распределив, таким образом, 35,5% чистой прибыли по МСФО. По итогам вышедшей отчетности и обновленной инвестиционной программы компании мы повысили прогноз по выручке и прибыли на последующие годы, ожидая более высоких темпов роста индексации тарифов. В итоге потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/mrsk_centra/ В настоящий момент акции компании торгуются с P/BV 2024 порядка 0,4 и продолжают входить в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Китай, один из крупнейших мировых экономических игроков, достиг третьего места среди мировых экспортеров автомобилей, обойдя такие страны, как США и Мексика. Впечатляющие данные показали, что экспорт автомобилей из Китая по денежной стоимости превысил экспорт из США и Мексики на мировые рынки. Доля Китая в мировых поставках припадает на 8,4%, это привело к тому, что КНР смог занять аж третье место. Вопреки тому, что Япония и Германия продолжают оставаться лидерами в этой области, увеличение присутствия Китая на международном автомобильном рынке составило 2,1 процентный пункт, что является очень впечатляющим показателем. Этот успех Китая свидетельствует о значительном прогрессе его автомобильной промышленности и укреплении позиций на мировом рынке. Инновации, современные технологии и конкурентоспособные цены делают автомобили из Китая все более привлекательными для покупателей. С другой стороны, стоит отметить, что Россия также является участником мирового рынка автомобилей, хотя ее позиции пока не так сильны, как у Китая. В 2023 году Россия экспортировала автомобили на сумму 95 миллионов долларов. Казахстан, Армения и Азербайджан стали основными покупателями российских автомобилей. Эксперты отмечают, что одной из причин, по которой в России предпочитают внедорожники, является различное качество дорожного покрытия в различных регионах России. Это делает внедорожники более привлекательными для местных потребителей, поскольку они обеспечивают улучшенный комфорт и проходимость во время езды по разнообразным дорожным покрытиям. Источник: https://sitynews.ru/kitaj-obognal-ssha-i-meksik...

|

|

|

|