|

|

|

Эмитент заключает контракты на поставку какао-порошка на фоне роста стоимости товара. При этом финансовые показатели, по словам эмитента, демонстрируют позитивную динамику. ООО «СЕЛЛ-Сервис» рассказало о том, что по итогам 5 месяцев 2024 года число клиентов, которым были проведены отгрузки, несколько уступает результату за аналогичный период прошлого года. Как отмечает эмитент, тенденция не отразится негативно на финансовых показателях, поскольку в первой половине 2024 года силы компании были направлены на работу с высокомаржинальными какао-продуктами и заинтересованными в них покупателями.

«Рост цен на какао-бобы на Бирже продолжается, что меняет стратегию производителей кондитерских изделий. После пиковой отметки в мае 2024 года, стоимость снизилась на 30%, однако затем снова пошла вверх. Основная паника среди производителей кондитерских изделий была зафиксирована в апреле – мае. Компании приобретали все свободные объемы какао-продуктов в России и подписывали контракты на будущие периоды 2024 года. Цены на конечную продукцию еще существенно не выросли, но это обязательно произойдет к концу года. Сложившаяся ситуация позволяет нам уверенно работать, в связи с тем, что еще в октябре 2023 года мы заключили договор с поставщиком какао-порошка на весь 2024 год. Партнер поставляет необходимые объемы в срок, а мы исполняем свои обязательства и фиксируем позитивную динамику финансовых показателей», — прокомментировал генеральный директор ООО «СЕЛЛ-Сервис» Петр Новак. С июня эмитент активно наращивает сбыт и других продуктов, что впоследствии восполнит число клиентов. В частности, «СЕЛЛ-Сервис» увеличивает объемы закупа и продаж кунжута, с индийскими поставщиками которого компания начала сотрудничество в первых месяцах 2024 года. Также росту клиентского портфеля поспособствует продуктивная работа службы технического контроля. «СЕЛЛ-Сервис» отмечает, что специалистам отдела удалось повысить качество консультаций. Покупатели обращаются с разными вопросами, что позитивно влияет на клиентскую лояльность и увеличивает шансы на внедрение новых товаров. Технологическая служба позволяет повысить уровень требований к поставщикам в части качества и доработки продуктов под нужды клиентов.

|

|

10 июля 2024 года должность занял Вячеслав Викторович Пиксаев. На новой должности Вячеслав Викторович будет продолжать развивать компанию, уделяя особое внимание поиску новых решений для динамичного развития бизнеса СДЭК и вывода компании на очередной этап развития.

«На посту генерального директора я обещаю сохранить культуру, созданную предыдущим владельцем. Главная приоритетная цель на ближайшее время — выйти на IPO. Мы приложим все усилия для достижения этого. Помимо этого, в скором времени мы разработаем прозрачный и своевременный партнерский прайс и биллинг для франчайзи. Это наш приоритет, и я обещаю, что мы приложим максимум усилий для улучшения этой системы. В ближайшие три месяца нам предстоит усердно работать, чтобы восстановить темпы и достичь запланированных финансовых показателей. Мы уверены в успехе и верим в будущее компании», – отметил Вячеслав Пиксаев. Пиксаев родился 24 ноября 1970 года в городе Новосибирске. В 1995 году окончил факультет летательных аппаратов НГТУ по специальности инженер-конструктор. В качестве дополнительной профессиональной деятельности занимается консультированием в области личных финансов. Вячеслав Викторович имеет обширный опыт работы в сфере логистики. Он стоял у истоков создания компании СДЭК в 2000 году вместе с Леонидом Гольдортом. На протяжении этого времени он состоял в совете директоров и осуществлял операционную деятельность. В своей работе он достиг значительных успехов в оптимизации процессов и повышении эффективности операций.

|

|

Пока все твердят про Сбер, через сколько он закроет див. гэп и тп, мы с вами рассмотрим другой банк который торгуется на бирже — МТС-банк. Тут он выпустил отчетность за 5 месяцев 2024 года: -Чистые процентные доходы за пять месяцев 2024 года выросли на 17,7%, до 17 млрд руб.; -Чистые комиссионные доходы выросли до 10,9 млрд руб., на 63,1% год к году; -Чистая прибыль за пять месяцев 2024 года выросла на 43,1% год к году до 6,4 млрд рублей; -Капитал МТС банка на 31 мая 2024 года без учета бессрочных облигаций вырос на 23,3% с начала года, до 87,9 млрд руб. (за счет IPO); Посмотрим, на слова представителей банка: «Считаем результаты пяти месяцев 2024 года сильными: Банк рос в розничном кредитовании быстрее рынка, показал высокое качество кредитного портфеля, сильную динамику основных статей дохода и один из лучших показателей эффективности на рынке.» Показатели супер, банк растёт, а котировки акций... не очень себя ощущают. Почему же так? Да всё просто — эти акции просто не интересны. Из-за общего давления рынка, из-за сильных конкурентов на рынке — всё это не дает котировкам расти. И, в дальнейшем, не думаю, что бумагу будут активно закупать в долгосрочный портфель. Мне видится, что в более подходящий момент на рынке это будет хорошей среднесрочной идей — не более. Кто захочет взять МТС-банк, когда на рынке есть Сбер или Т-банк (Тинькофф), который сделал редомициляцию? Вот и я не знаю. Нет, так скажем, свою аудиторию найдёт, но большим вниманием пользоваться вряд-ли будет. не является инвестиционной рекомендациейТГ канал —https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

. . ▶ ЗОЛОТО. GOLD-9.24 (GDU4). https://ru.tradingview.com/chart/XAUUSD/FfXhocA... 12.07.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2461.8 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 12 июля 2024 г. в 23:55 по мск.). . 15.07.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2452.8 п.п. Профит от текущего трейда составляет 9.0 п.п. (+5,5%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +99,3% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,5% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

ГК Самолет, владеющая 93% доли в компании Самолет Плюс, инициировала процедуру pre-IPO своей дочерней компании. Целью стадии pre-IPO Самолет Плюс выступает привлечение дополнительного финансирования в объеме 0,8 млн рублей для масштабирования бизнеса, развития технологической платформы и ускорения темпов роста. Также это должно позволить получить положительную оценку бизнеса Самолет Плюс, что непосредственно положительно отразится на котировках акций ГК Самолет. Что такое Самолет Плюс Самолет Плюс — единая платформа, которая оказывает полный цикл девелоперских услуг: от помощи в выборе объекта недвижимости и вопросов финансирования до вопросов обустройства жилья. Самолет Плюс открывает офисы в популярном сегодня формате «у дома». По данным за 2023 год, потенциальный рынок, на котором функционирует компания, оценивается в 29 трлн рублей. В предстоящих периодах ожидается стремительный рост выручки с 1,5 млрд рублей в 2023 году до 31,8 млрд рублей в 2026 году. GMV (оборот) Самолет Плюс за 2023 год составил 473 млрд рублей. В дальнейшем ожидается рост данного показателя до 937 млрд рублей по итогам 2024 года и до 2250 млрд рублей за 2026 год. Наше мнение По нашему мнению, данное размещение в рамках pre-IPO может быть инвестиционно привлекательным для долгосрочного инвестора ввиду низкой оценки бизнеса относительно потенциальных прибылей Самолет Плюс. Мы ожидаем, что последующий выход Самолет Плюс на IPO позволит раскрыть ее внутреннюю стоимость, что может положительно отразиться на капитализации материнской ГК Самолет. Чтобы инвестировать в акции Самолета, вы можете открыть счет в сервисе Газпромбанк Инвестиции. Читайте последние новости и обзоры компаний в нашем телеграм-канале — Газпромбанк Инвестиции.

|

|

А причина в том, что из-за опасений по поводу своих корпоративных прав (в том числе, выплате дивидендов) после редомициляции компании в ОАЭ инвесторы обратились в АВО (Ассоциация владельцев облигацией). Те же в свою очередь направили письмо на имя премьер-министра и председателя правкомиссии по контролю за осуществлением иностранных инвестиций в РФ Михаила Мишустина, а также председателя Центробанка Эльвиры Набиуллиной. В общем, решили не оставлять это дело на произвол судьбы и взяли всё в свою руки — что и подтолкнуло бумагу наверх. Вопрос в том, не решит руководство Глобалтранс, что возиться с этим слишком муторно и легче сделать делистинг. Честно, даже думать про такое не хочется — надеюсь, что всё разрешится в пользу инвесторов. ТГ канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹Варьеганнефтегаз. 🥜Просили посмотреть. Посмотрел! 🥜Скажу сразу, я ничего не знаю об этой компании, так что фундаментальную сторону и прочее поизучайте самостоятельно! 🥜Что касается графика! Я глянул историю и все разгоны в ней заканчивались сливом. Не исключением стал и текущий случай! По большому счёту с технической точки зрения, всё самое страшное уже произошло! 🥜Может ли с текущих бумага стрельнуть? Может, только на перехай я бы не рачитывал, а вот мини волны до +-3300 например вполне рабочий вариант! Может быть и перехай, но это уже в том случае, если весь рынок наконец-то поедет выше. Будет индекс на 3600, значит и этот клиент с высокой долей вероятностью будет 5000+. 🥜Можно ли тут покупать? Если нужна более надёжная точка входа, то надо понаблюдать, как за ней так и за рынком. От рынка требуется конец снижению, а для этой бумаги, как минимум стабилизация! Но если неимётся, а торгуете через усреднения, а компания не умирает и не собирается умирать, то можно взять и тут. 🥜Есть ещё нюанс касающийся быстрых спекуляций. Достаточно часто эта бумага мелькает в Хантере. Импульсы то 10%, то 15% появляются с завидной регулярностью и в последнее время валотильность повышенная. Тут есть вариант, видя локальный слив или какие-то дневные минимумы при наличии волатильности, заходить с целью быстрого профита! Но тут понадобиться любой вид стопа!!! 🥜Ниже отметил зоны, где существует вероятность стабилизации, разворотов и соответственно точек входа! Так же на данные зоны стоит рассматривать для доборов! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Совкомбанк. 🥜Просили посмотреть. Посмотрел! 🥜Начну с того, что менеджмент заявлял, что снижают свой гайденс по 24 году из-за высокой ставки! Да, высокая ставка не идёт на руку этому банку, как и ряду других. Совок заточил часть бизнеса в сфере потребкредитования и хоть нам говорят, что этот показатель продолжает расти, но видимо не всё так гладко. А ещё у нас любят много говорить!!! 🥜Второе. Снижение финпоказателей и убыток, вещи разные!!! 23 год был рекордным у компании и снизить показатели относительно своего рекорда, это не зазорно!!! Было бы странно если бы любая компания, каждый год обновляла свой рекорд!!! Есть и такие жирные года, что некоторые компании вообще никогда не смогут повторить свой рекорд по прибыли. Иногда хорошо работать не достаточно для этого, это надо что бы как говорится звёзды сошлись!!! Так что в этом не вижу ничего критичного, а качество менеджмента у компании очень сильное и финпоказатели уверен что будут на высоком уровне, а как только внутренняя среда будет ещё и благоволить, например ставку начнут снижать, то это сразу будет доп драйвер к текущему фундаменталу! 🥜Техническая картина! Совкомбанк одна из тех компаний, которая удачно зашла на биржу и дала заработать тем, кто покупал на ipo и тем кто брал уже после старта торгов! Технически компанию на хайпе подразогнали, а теперь этот разгон слили. В этом благоволила и конъюктура рынка! 🥜На днях вышла новость, что ХКБ оценили дешевле и это же отличная новость, но рынок как взбесился и после новости снижение ускорилось. Тут без комментариев, просто зазеркалье! Конечно может я чего не понял, но считаю слив на новости не адекватным!!! 🥜Сейчас считаю цену интересной для среднесрока. Если бы не заходил ранее, сейчас на тесте локального лоя я бы брал!!! Если бы пошла в итоге ниже, на ист лое добирал бы! Не считаю цель 20+ из ряда вон выходящего, поэтому даже с моей средней жду её там и не парюсь! А у ист лоя и сам ещё доберу!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 MGNT - закрытие реестра по дивидендам 412,13 руб (дивгэп). 🇷🇺 KMAZ - последний день с дивидендом 4,49 руб. ☎️ MTSS - последний день с дивидендом 35,00 руб. 🏦 VTBR - Возбновление торгов акциями Банка ВТБ после консолидации. 🥜Друзья, открываем очередную торговую неделю. На этой неделей продолжится череда див гэпов. А так же по тихоньку компании начнут публиковать финансовые отчёты. На этой недели анонсированы они у Пятёрки и Займера. Хорошие отчёты будут давить на котировки, но уже в другую сторону и не важно кто отчитывается, ведь как вы знаете ожидание лучший друг для роста, нежели факт. А учитывая слив бумаг, то и хороший факт придётся как никак кстати!))) 🥜Что касается рынка. Пока ту модель, что закладывал в последние дни всё укладывается. Пока локальный минимум образовали по индексу, я его прогнозировал. Так же прогнозировал отскок и мы его получили! Почему отскок, ну потому что на следующий день был и откат, о котором на кануне я тоже писал!))) Блин, чувствую себя Кречетовым))), не я так не хочу!))) Далее, коль нарисовали минимум буду ждать роста, как минимум на него рассчитывать и надеяться!) С текущих или нет, не знаю, модель предусматривает и ретест локального дна и пилу и рост после пятничного отката! Так что рост жду, но с текущих, через пилу или продолжительный широкий боковик, сказать трудно! 🥜По торговле. Пока наблюдаю, манёвра у меня сейчас не много. На пару доборов или на несколько свежачков средства есть, но не более того. Так что приглядываю за позициями, посматриваю на рынок в целом. Условие при котором я прекращу покупки описывал ранее, так что пока этого не произошло к покупкам готов! Так же смотрю за Белоном, вовремя добрал на днях и спекуляция близка к переходу через ноль. Бумага сильно не откатила, так что может быть ещё импульс, надо держать ухо в остро! Это касается и Диода! 🍀Всем удачных торгов! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

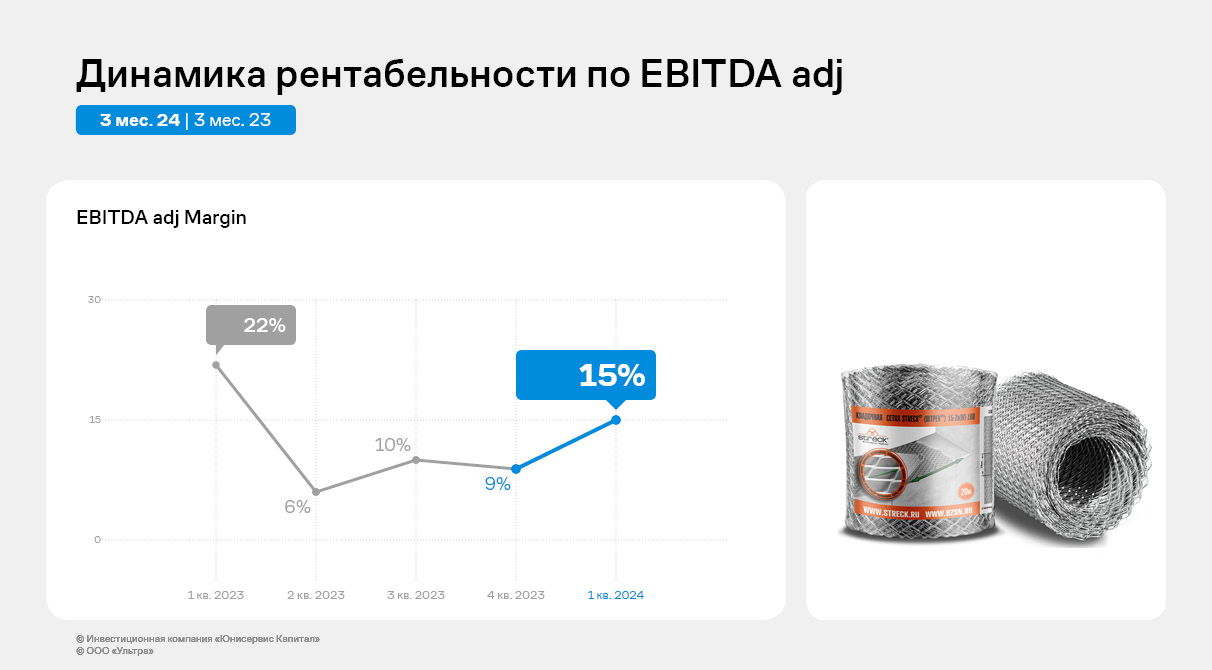

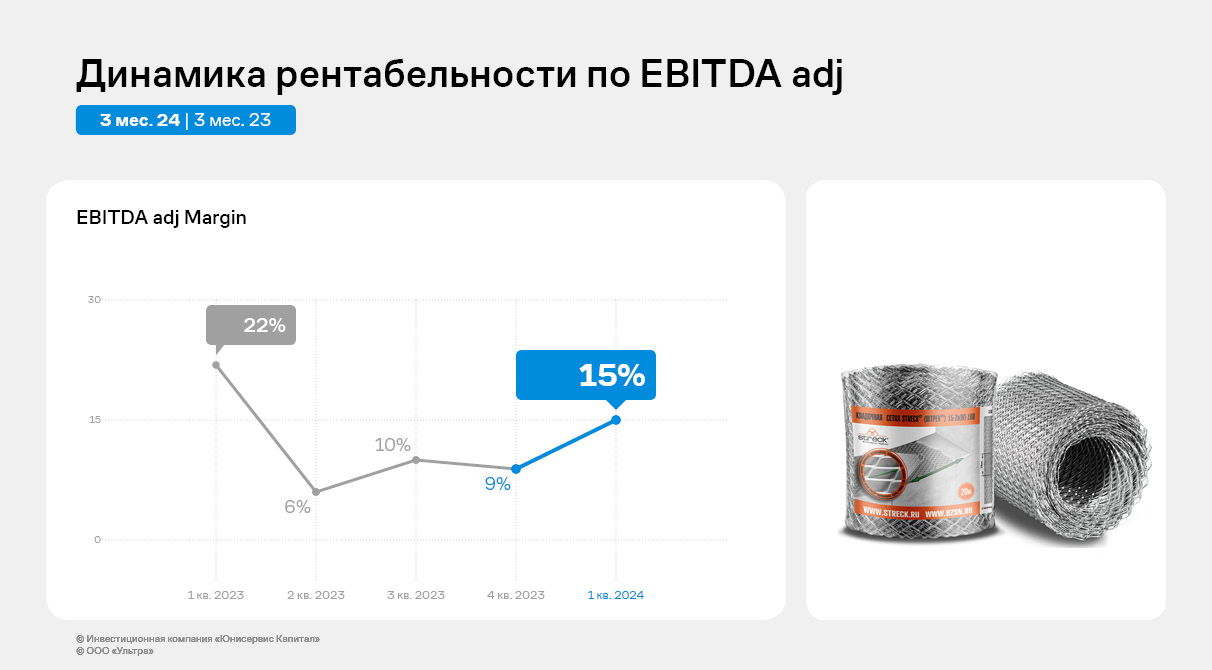

По итогам деятельности эмитента за 3 месяца 2024 года наблюдается восстановление рентабельности, а также рост выручки к аналогичному периоду прошлого года. С 3 квартала 2023 года началось восстановление рентабельности по EBITDA adj у ООО «Ультра», тогда она составила 10% против 6% по итогам 2 квартала 2023 года. Напомним, что снижение рентабельности, которое было зафиксировано в первой половине 2023 года, было связано с ростом цен на сырье и временным перераспределением прибыли эмитента на завод группы компаний «Ультра» — ЗАО «БЗСН». В конце 2023 года, когда осуществлялось закрытие основных расходов, рентабельность снова снизилась до 9%. По итогам 1 квартала 2024 г. рентабельность по EBITDA adj достигла 15%. Компания стремится к восстановлению показателя до уровня начала 2023 г. до 18% – 20%, что является возможным благодаря росту количества отгрузок, который демонстрирует эмитент.

По итогам 1 квартала 2024 года наблюдается положительная динамика продаж по всем группам товаров, на которую удалось выйти благодаря наращиванию производственных мощностей и расширению ассортимента. .jpg) Выручка по итогам 3 месяцев 2024 года увеличилась на 23,8% относительно аналогичного периода прошлого года. Позитивная динамика обусловлена ростом как цен на продукцию, так и количества продаж в штуках. Показатель EBITDА Adj* сократился на 16,7% по итогам 3 месяцев 2024 г. к АППГ, что также обусловлено снижением рентабельности деятельности, которое началось во 2 квартале 2023 г. Однако уже в конце 2023 г. рентабельность начала восстанавливаться, о чем было сказано выше, за счет увеличения отгрузочных цен пропорционально росту стоимости сырья. .jpg)

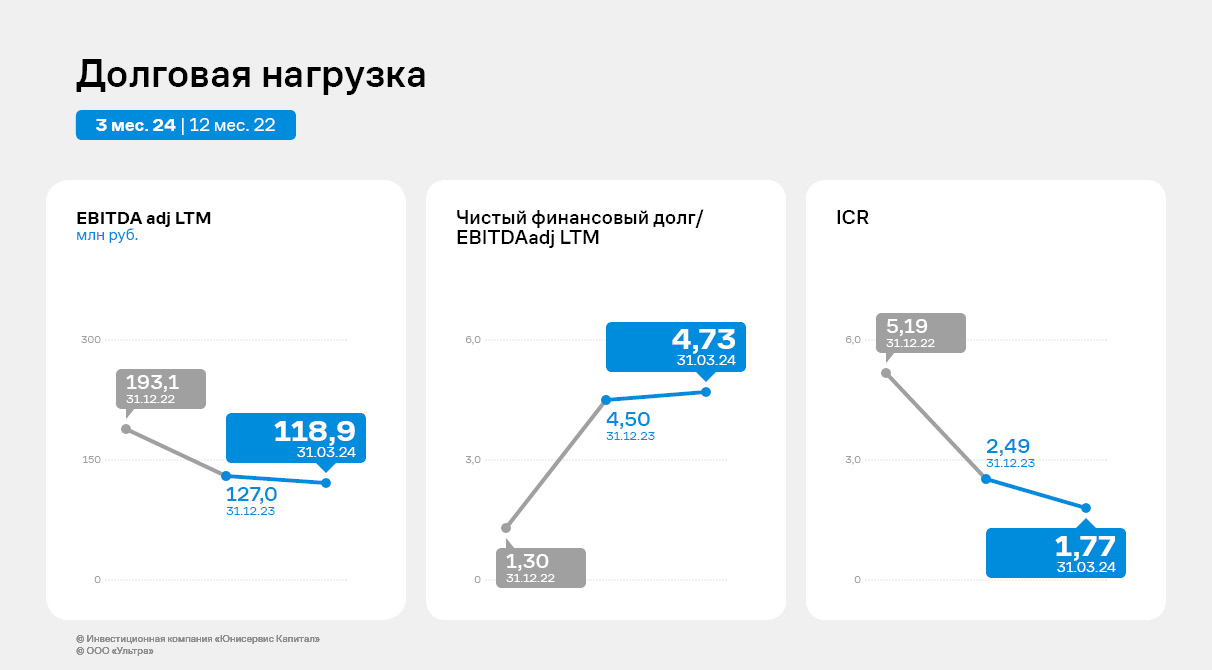

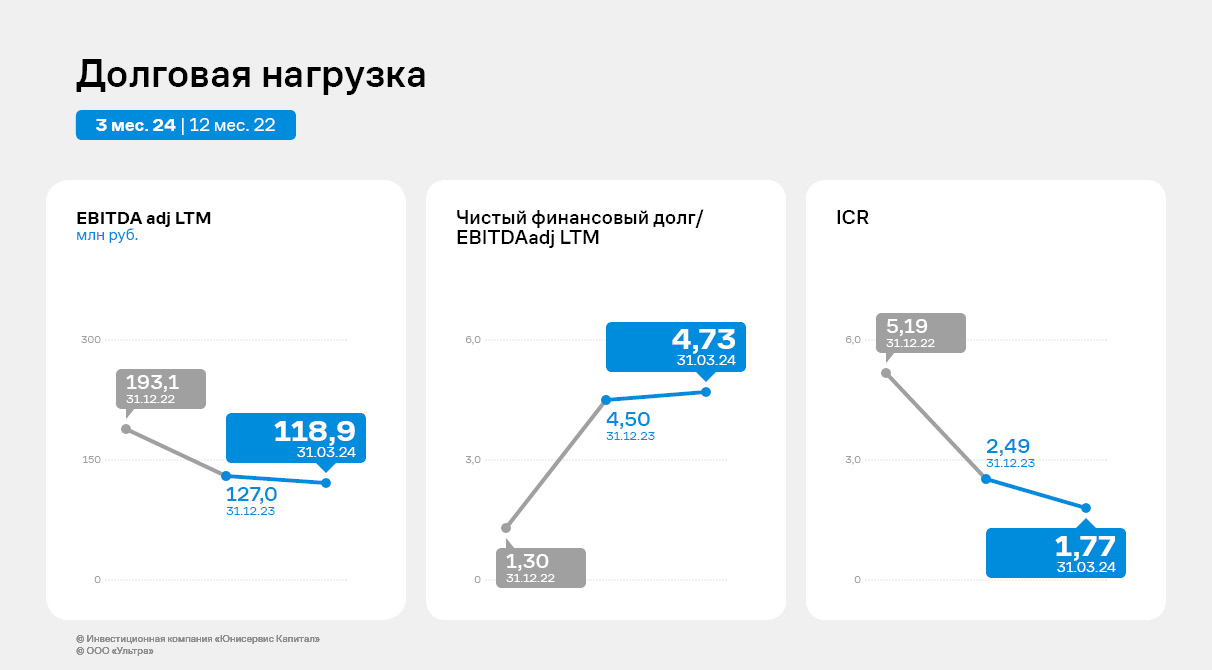

EBITDA adj – скорректированная EBITDA, которая исключает разовые доходы и расходы в составе прочих доходов и расходов. На 31.03.2024 г. EBITDA adj LTM* снизилась на 6,3% к 4 кварталу 2023 года. Это обусловлено тем, что расчетный период сдвинулся. Таким образом, при расчете EBITDA adj LTM на 4 квартал 2023 года учитывался результат за 1 квартал 2023 г., который компания продемонстрировала еще до снижения рентабельности. При расчете EBITDA adj LTM на 31.03.2024 г. этот показатель больше не используется, вместо него рассматривается EBITDA adj за 1 квартал 2024 года, которая на 8,5 млн руб. уступает результату АППГ. Чистый финансовый долг на 31.03.2024 г. снизился на 8,2 млн руб. к результату на 31.12.2023 и составил 562,5 млн руб. Однако на фоне снижения EBITDA adj LTM ослабили позиции коэффициенты долговой нагрузки. Чистый финансовый долг/EBITD Adj LTM увеличился с 4,5х до 4,73х, ICR снизился с 2,49х до 1,77х. Тем не менее, запас прочности по процентам к уплате сохраняется.

Сегодня «Ультра» осваивает новые для себя рынки нефтеочистки и нефтепереработки, а также авиаотрасль. Выиграв в 2023 году ряд тендеров, компания поставляет предприятиям указанных отраслей промышленную сетку, ищет новых клиентов направлений. Также эмитент продолжает продвигать новинки категории «для дома и интерьера» через маркетплейсы и торговые сети, в их числе обувницы, эрго-стеллажи, гардеробные системы хранения и другие товары. LTM (last twelve months) — переводится, как «за последние двенадцать месяцев».

|

|

|

|

.jpg)

.jpg)