|

Итак, вчерашнее закрытие индекса S&P 500 на 5-летних максимумах, показателя аппетита к риску и эффективности стимула, ознаменовало 7 дней непрерывного роста – самая длинная серия с 2006 года. Что касается валют, кроссы йены включились в ‘risk on’, показав самый резкий рост более чем за год (USDJPY вырос вчера на впечатляющие 1,9% - и закрываем неделю беспрецедентным 11-ым подряд ростом). Но картина кардинально меняется, когда смотрим на доллар. Dow Jones FXCM Dollar (равно взвешенный индекс доллара США относительно корзины из 4 наиболее ликвидных валют – евро, британский фунт, японская йена и австралийский доллар) находится в самом сильном ап-тренде с июля прошлого года, закрывшись вчера на 6-месячных максимумах. И сегодня рост, хотя и замедлился, продолжается. Сила доллара пришла не только из ралли USDJPY – AUDUSD упал на 1% и сегодня продолжает снижение. Заметное исключение стал EURUSD. Привычные корреляции, которые определяются соотношением между аппетитом к риску с одной стороны и страхом потерь с другой ослабли.

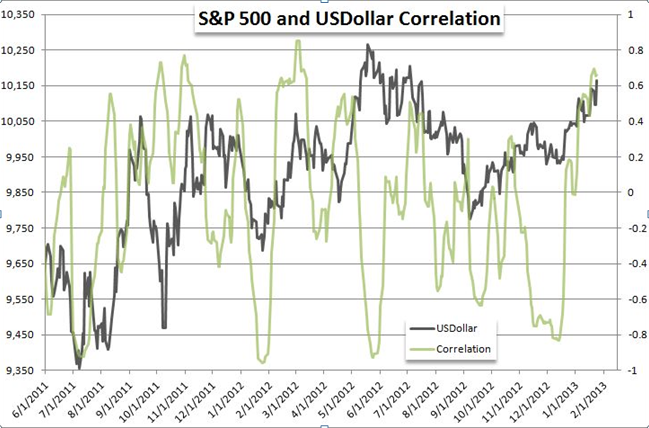

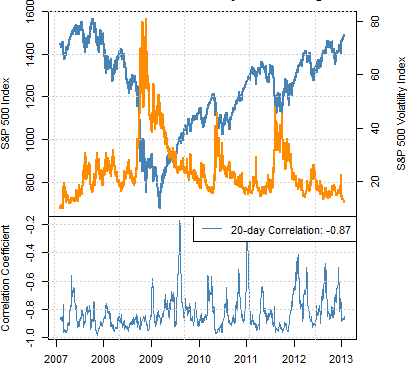

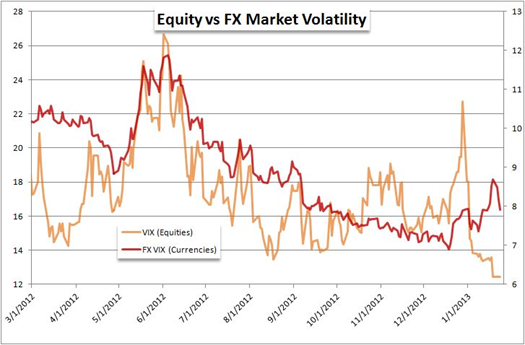

Корреляция между индексом S&P 500 и долларом стала положительной, но как видно на графике это не экстремальное состояние. И учитывая заседание ФРС и ВВП США за IV’Q на следующей неделе, корреляции начнут возвращаться к “нормальному” состоянию. ЕЦБ сообщил о том, что 278 банков решили выплатить 137,16 млрд. евро из 489 млрд. первых трёхлетних операций LTRO центрального банка. Это в рамках ожиданий, и курс EURUSD скорее всего уже включил в цены это событие, поэтому не многие игроки могут начать фиксировать прибыль по длинным позициям в евро. ЕЦБ не дал разбивку по странам, банки которых вернули кредиты, но понятно, что это страны центральной и северной Европы (Германия, Нидерланды...). Банкам южной Европы всё ещё сильно нужна ликвидность. Фьючерсы на 3-месячную ставку Euribor вырос сегодня до 0,51% с 0,42% вчера и 0,23% в начале месяца. Теме роста евро я посвящу отдельную статью. Несколько слов про фондовый рынок. Вчерашний рост под закрытие сессии был примечательным, учитывая 12% падение акции Apple, акции имеющий самый большой вес в индексе S&P 500. И аналитики, как фундаментальные так и технические, стали вместе пророчить ралли фондового рынка. Теория Доу гласит, что индексы Dow Jones Industrial Average и Dow Transportation Average будут определять динамику рынка. Но они должны двигаться в тандеме, чтобы делать выводы о рыночных условиях – пока так и происходит. Учитывая что политики перенесли главный рыночный риск (потолок госдолга США) на 3,5 месяца (до 18 мая), экстремально низкий VIX и потоки ликвидности от Федрезерва, то росту ничего не должно мешать. Но динамика цен подсказывает, что путь наверх может быть не так прост.

Появилась завершённая свечная конструкция «Тёмная завеса» - это медвежья модель, но не очень сильная. Тем не менее очень вероятно, что индекс S&P 500 будет торговаться вокруг психологически важного уровня 1500 до марта, временами запрыгивая до 1512-1515. |

| ||||

Поиск котировок:Например: Газпром

|

|