Распределение вероятностей рыночных событий очень далеко от Гауссова. Здесь имеются очень толстые "хвосты".

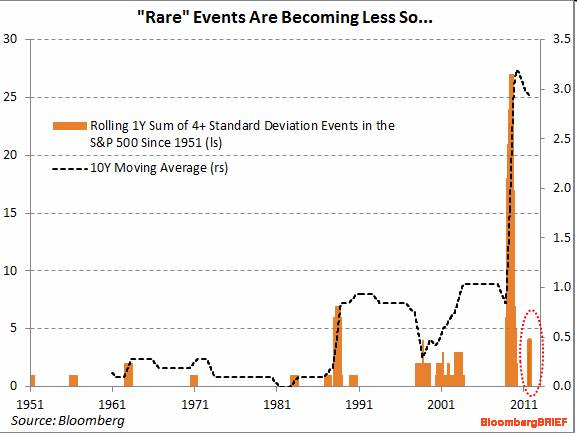

На графике внизу показано количество событий, произошедших с индексом S&P500 в течение одного года с 1951 года и имевших вероятность больше 4 сигма.

Наиболее известный диапазон – 2 сигма – используется в лентах Боллинджера. Известна статистическая вероятность попадания цены в него: она равна 89%.

Вероятность 6 сигма с точки зрения теории вероятности соответствует вероятности возникновения события 1 к миллиону.

На графике показана также 10-летняя средняя скользящая.

Насколько я понимаю, 4 сигма соответствует падению или росту рынка 4,5-5% и более.

Как мы видим, 2011 год имеет шансы опередить по количеству рыночных крахов 1987 год.

Рынки в последние годы становятся все нестабильнее.